Падение рубля вызывает беспокойство из-за сформировавшихся девальвационных ожиданий, которые меняют поведение экономических агентов и могут привести к неприятным экономическим последствиям.

Девальвационные ожидания подогреваются коммуникационными проблемами между ЦБР и рынками, а также уверенностью многих агентов в том, что правительство и ЦБР целенаправленно стремятся к ослаблению рубля.

Между тем, к последствиям резкого ослабления курса (если оно продлится долго) можно отнести замедление потребления и инвестиций. Эффект для бюджета положительный в краткосрочной перспективе, но отрицательный на горизонте 6-12 месяцев.

Глобальная тенденция ослабления валют развивающихся рынков будет характерна для всего 2014 года из-за постепенного укрепления доллара. Однако коррекция вверх курсов валют развивающихся рынков не заставит себя ждать в ближайшие недели, особенно в странах, где уже выросли ставки. Этот процесс поддержит и рубль.

Равновесный курс рубля оценивается нами в районе 33 рублей за доллар. Мы ожидаем постепенного удорожания рубля в феврале-марте до этого уровня. Устойчивость ралли (в отсутствие новых глобальных шоков) будет почти полностью зависеть от действий и комментариев ЦБР.

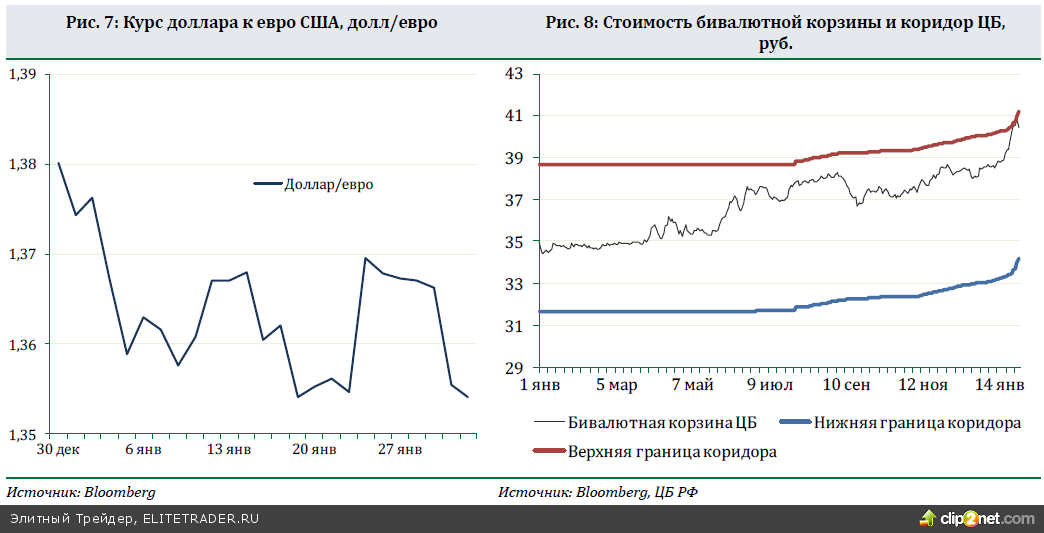

Новый 2014 год для рубля начался со значительных потерь. С начала года курс национальной валюты потерял 6,6% по отношению к доллару и 4,6% по отношению к евро. Это выглядит как преддверие валютного кризиса. Максимальная стоимость бивалютной корзины в 2009 году достигла 40,92 руб., а 30 января 2014 года стоимость поднималась выше 41. Безусловно, у тенденции ослабления рубля есть и фундаментальные причины. Однако текущее падение рубля слишком значительно, чтобы фундаментальные факторы могли полностью объяснить столь сильные эффекты. Мы считаем, что отток инвесторов с развивающихся рынков, приведший к обесценению всех валют этой группы, значительно повлиял на курс рубля. Но гораздо более значимую роль в текущей ситуации играют негативные ожидания населения, компаний и банков, которые постепенно формировались в конце 2013 – начале 2014 года. Эти ожидания могут оказаться самореализующимися и преподнести неприятный сюрприз для динамики валютного курса. Тем не менее, мы ожидаем, что наиболее вероятный тренд рубля в ближайшие месяцы – это возвращение к уровню, диктуемому фундаментальными факторами, то есть к удорожанию рубля до 33 рублей за доллар.

Фундаментальные факторы: снижение курса должно было быть плавным и небольшим

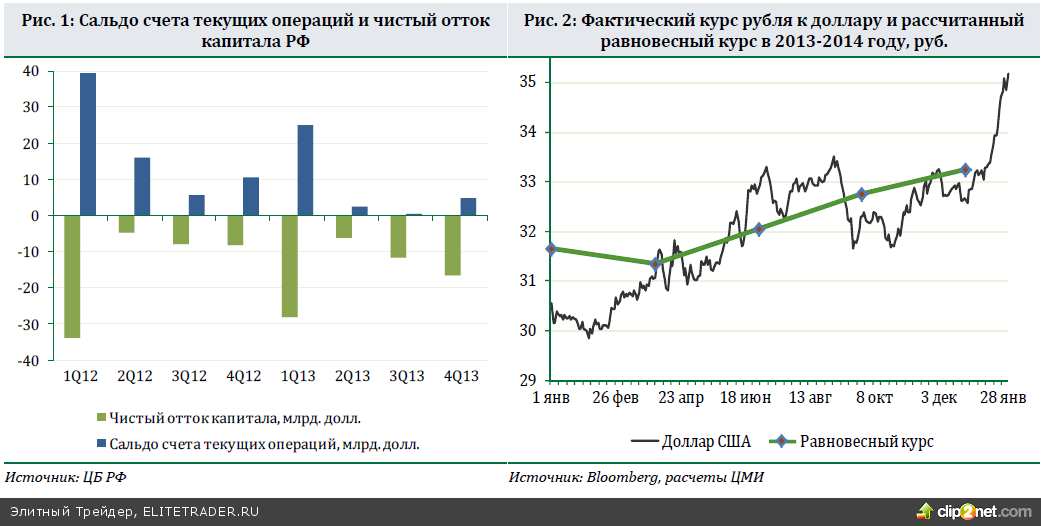

Со стороны внешнего сектора первый квартал сезонно считается самым благоприятным для валютного курса рубля. За последние четыре года профицит СТО в 1 квартале оказывался самым большим в рамках года, оказывая фундаментальную поддержку курсу рубля и обуславливая традиционное удорожание рубля в первом квартале. Но в этом году традиция была нарушена. Согласно нашим оценкам, на начало 2014 г. равновесный курс рубля составил 33,2 руб./долл. Оценка базируется на предположении о равновесном размере счета текущих операций и фактических данных об оттоке капитала, экспорте товаров и услуг и чистых выплат по долгу, трансфертам и выплатам рабочим. Первоначально мы оценили равновесный объем импорта, который с учетом складывающегося экспорта и чистых выплат уравновесил счет текущих операций. Поскольку основная часть экспорта является сырьевой, его зависимостью от обменного курса мы пренебрегли. На втором этапе, мы получили уровень обменного курса, соответствующий рассчитанному равновесному объему импорта. Таким образом, текущий валютный курс рубля заметно слабее курса, обусловленного фундаментальными факторами.

Глобальная тенденция: распродажа на развивающихся рынках

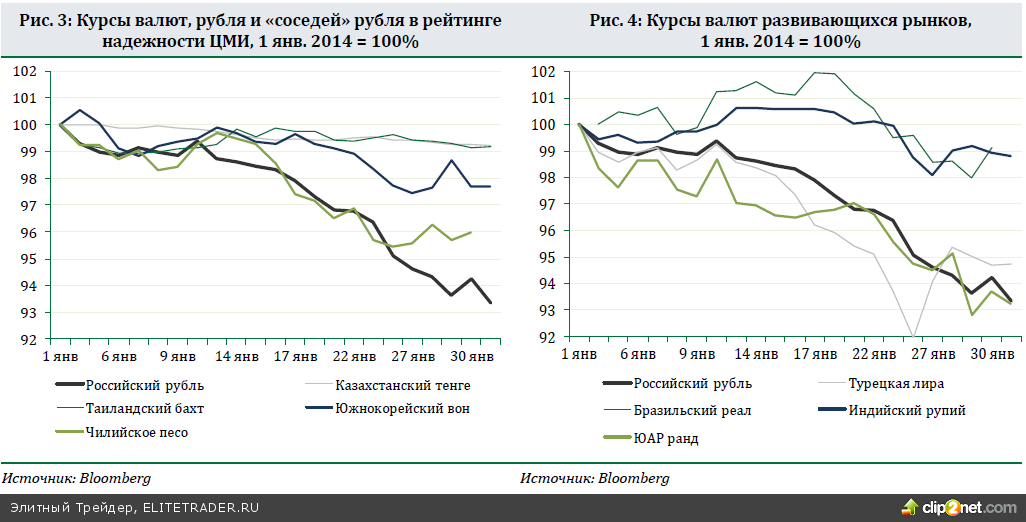

Ослабление сырьевых валют и валют большинства развивающихся стран к доллару является общемировой тенденцией. Позитивные новости из США формируют ожидания дальнейшего сворачивания объемов закупок по QE3. ФРС (29 января 2014 года) сократила покупки еще на 10 млрд. долл. до 65 млрд. долларов. Многие эксперты рассматривают именно развитые страны в качестве новой точки роста мировой экономики. В свою очередь, инвесторы, проведя переоценку рисков, начинают перемещать капитал, оказывая влияние на валютные курсы. На этом фоне ожидания решения ФРС и сокращения покупок был отмечен значительный отток капиталов с фондовых рынков развивающихся стран, сопровождающийся значительным обесценением их валют. Бразильский реал за неделю с 20 января упал к доллару сразу на 2,3%, чилийской песо – на 2,0%, индийская рупия – на 1,8%, турецкая лира – сразу на 4,4%. Российская валюта за эту же неделю подешевела на 2,9% к доллару США, к евро – на 3,8%. В этой ситуации многие страны, к примеру, Турция и ЮАР, подняли свои ставки, что способствовало стабилизации на валютном рынке в последние дни. В январе 2014 ЦМИ опубликовал отчет, в котором сравнил устойчивость валют к различным шокам. Российский рубль попал в группу достаточно устойчивых валют, заняв 11 место в рейтинге из 30 валют (см. недавний отчет ЦМИ по ссылке). Россия гораздо менее уязвима перед оттоком капитала, чем страны с выраженным дефицитом счета текущих операций, сильно зависящие от баланса счета капитала. При этом потери рубля с конца 2013 года достаточно велики относительно его «соседей» по рейтингу – казахстанского тенге, таиландского бата, чилийского песо и южнокорейской воны – но разница в ослаблении пока не является драматической.

Табл. 1. Удешевление рубля, валют стран-участниц БРИКС и «соседей» по рейтингу надежности ЦМИ за период 1 янв 2014-31 янв 2014.

Девальвационные ожидания сформированы

Почему же рубль подешевел столь значительно, население активно покупает наличную валюту и перекладывает сбережения с рублевых депозитов в валютные, а экспортеры предлагают рынку меньшие объемы выручки, чем обычно? Мы объясняем эту группу взаимосвязанных явлений сформировавшимися девальвационными ожиданиями. Возникновение девальвационных ожиданий связано с несколькими факторами. Поводом для их формирования послужили комментарии представителей ЦБ о снижающейся поддержке валютного курса и постепенном переходе к плавающему курсу. К тому же бытует мнение, что правительству в целом может быть выгоден слабый рубль, который позволит поддержать экспортеров и наполнить бюджет рублевыми доходами. Большинство уверилось, что правительство намеренно добивается ослабления рубля, чтобы извлечь эти выгоды. К сожалению, комментарии чиновников не опровергали подобных предположений. С 13 января регулятор полностью прекратил проведение «целевых» интервенций. Ранее они составляли 60 млн. долл. в день и, согласно ЦБ, были направлены на «нейтрализацию устойчивых ожиданий участников внутреннего валютного рынка относительно изменения обменного курса рубля, формирующихся под влиянием сложившейся внешнеэкономической конъюнктуры». В качестве инструмента воздействия на курс рубля у ЦБ остались «нецелевые» интервенции. Отказ от «целевых интервенций» сам по себе не должен был вызвать никаких фатальных последствий из-за их низкого объема, но обнуление этих интервенций заставило задуматься, не свернет ли ЦБР свое присутствие на валютном рынке вообще. Ряд комментариев руководства банка легко могли быть истолкованы именно так. В целом, коммуникация ЦБР и рынков явно требует улучшения. Среди прочего в новостных сводках выделяются высказывания первого зампреда ЦБ Ксении Юдаевой. Утверждая в своем интервью Российской Газете от 15 января, что некоторая волатильность курса рубля может помочь экономике России, Юдаева добавила: «…курс рубля заберет на себя негативный внешний эффект и даст экономике возможность развиваться в более спокойных условиях». В другой раз она же рассказала о проведенных ЦБ стресс-тестах банковской системы при падении рубля на 25-30%. Несмотря на многочисленные оговорки Юдаевой о том, что «сбережения нужно делать в той валюте, в которой ты потребляешь» и что «это [стресс- тестирование для 25-30% обесценивания рубля] не означает, что регулятор ожидает такие флуктуации», рынок, судя по всему, вынес главную идею: рубль может подешеветь, и подешеветь значительно. Высказывания министров правительства не смогли успокоить рынки. Алексей Улюкаев в интервью Интерфаксу, опубликованном в 27 января, когда рубль продолжил свое падение, сказал, что существует целый ряд предпосылок для ослабления рубля в 2014 году. По мнению министра, факторов «некоторого ослабления» рубля оказывается больше, чем факторов укрепления. Это стало новым сигналом для рынка. Тем не менее, продолжающийся ажиотажный спрос на доллары заставил ЦБР не только признать факт ослабления рубля, сдвигая границы коридора бивалютной корзины, но и увеличить интервенции (30 января – безлимитные интервенции на границе коридора). Многие чиновники и представители ЦБР бросились объяснять временный характер обесценивания рубля. Однако вернуть ожидания на прежний уровень может быть не так просто.

Кому выгоден слабый рубль?

Существенная девальвация рубля в 1998г благотворно повлияла на экономический рост России. Если в 1997г рост ВВП был на уровне 1,4%гг, то к 2000г его значение составляло уже 10%гг. Создается ощущение, что это универсальный метод стимулирования роста, который можно применить и сейчас, когда рост снова замедлился до 1.3-1.5%гг в 2013 г. Однако, с нашей точки зрения, повторение результата практически невозможно. В 1998 году уровень загрузки мощностей предприятий оставался крайне низким (около 40%), при этом безработица превышала 11%. Даже значительная девальвация не помогла диверсифицировать экспорт (Россия продолжала поставлять на мировой рынок преимущественно сырье), но дорогие импортные товары стали недоступны для большинства. Импортозамещение российскими товарами прошло очень быстро, стимулируя рост отечественного производства. Сейчас ситуация принципиально другая. Загрузка мощностей практически полная (с учетом полностью изношенных фондов), а безработица низкая. Нарастить выпуск в таких условиях нельзя, даже если падение рубля окажется значительным. Увеличить экспорт за счет девальвации сейчас также не видится возможным. Сырье по-прежнему составляет более 70% объемов экспорта, а возможности увеличения их добычи остаются крайне призрачными. От падения рубля традиционно выигрывают экспортеры и бюджет. Складывается впечатление, что правительство может поддержать политику ослабления рубля с целью увеличения инвестиционного спроса экспортеров. Однако даже при существенном росте доходов экспорто- ориентированных корпораций, гарантировать именно такое распоряжение дополнительными доходами нельзя. Резкое ослабление национальной валюты - это всегда серьезный шок для экономики, а в момент шока инвестиции не являются самым популярным способом вложения дополнительной прибыли. Таким образом, вместо роста инвестиций можно получить ускорение оттока капитала из страны. К тому же при снижении импорта первым сокращается импорт инвестиционных товаров, что негативно сказывается на качестве инвестиций в технологическое обновление и модернизацию Также существует мнение, что слабый рубль поддержит доходы бюджета, а низкий уровень госдолга поможет ограничить эффект роста процентных расходов. Действительно, половина доходов федерального бюджета РФ приходится на нефтегазовые доходы, «привязанные» к курсу валюты. С этим аргументом трудно спорить. Но если рассмотреть вопрос не в статике, а в динамике, то в условиях экономического шока, вызванного обесценением рубля, придется увеличить расходы на поддержку малоимущих и социально необеспеченных слоев населения, а также на поддержку экономики. В итоге выгоды от падения курса окажутся временными, а негативные последствия – долгосрочными. Что еще важнее, главные потери от падения рубля понесет потребительский сектор. В 2013 году самым важным источником роста было именно частное потребление, и негативно влиять на него в момент, когда замедление экономического роста стало очевидным, по меньшей мере неразумно.

Чего ждать в ближайшем будущем?

Мы надеемся увидеть более целенаправленные попытки изменить девальвационные ожидания населения в ближайшие дни и недели. Мы рассчитываем на более агрессивные словесные интервенции ЦБР, которые помогут успокоить рынки и послать им ясный сигнал о временном характере нынешнего всплеска курса. К тому же, несмотря на тенденцию к удорожанию доллара относительно других валют из-за сворачивания QE3, чрезмерная реакция развивающихся рынков в январе 2014 года должна смениться коррекцией в сторону удорожания валют. Страны, чьи центральные банки уже подняли ставки, первыми встретят укрепление валют. В целом, рост ставок на развивающихся рынках – это лишь вопрос времени. Мы считаем, что ЦБР в данных условиях не сможет перейти к политике снижения ставок в 2014 году, даже если замедление инфляции до 5%гг произойдет быстрее первоначальных ожиданий. Но при неизменной ключевой ставке ЦБР, ставки денежного рынка прибавят 25-50бп в ближайшие недели и месяцы. По мере стабилизации курсов валют развивающихся рынков и при более активной роли ЦБР рубль начнет постепенно отыгрывать позиции, что должно вернуть его курс ближе к равновесному значению (33 рубля за доллар). А насколько стабильным окажется это ралли будет в первую очередь зависеть от действий ЦБР.

Девальвационные ожидания подогреваются коммуникационными проблемами между ЦБР и рынками, а также уверенностью многих агентов в том, что правительство и ЦБР целенаправленно стремятся к ослаблению рубля.

Между тем, к последствиям резкого ослабления курса (если оно продлится долго) можно отнести замедление потребления и инвестиций. Эффект для бюджета положительный в краткосрочной перспективе, но отрицательный на горизонте 6-12 месяцев.

Глобальная тенденция ослабления валют развивающихся рынков будет характерна для всего 2014 года из-за постепенного укрепления доллара. Однако коррекция вверх курсов валют развивающихся рынков не заставит себя ждать в ближайшие недели, особенно в странах, где уже выросли ставки. Этот процесс поддержит и рубль.

Равновесный курс рубля оценивается нами в районе 33 рублей за доллар. Мы ожидаем постепенного удорожания рубля в феврале-марте до этого уровня. Устойчивость ралли (в отсутствие новых глобальных шоков) будет почти полностью зависеть от действий и комментариев ЦБР.

Новый 2014 год для рубля начался со значительных потерь. С начала года курс национальной валюты потерял 6,6% по отношению к доллару и 4,6% по отношению к евро. Это выглядит как преддверие валютного кризиса. Максимальная стоимость бивалютной корзины в 2009 году достигла 40,92 руб., а 30 января 2014 года стоимость поднималась выше 41. Безусловно, у тенденции ослабления рубля есть и фундаментальные причины. Однако текущее падение рубля слишком значительно, чтобы фундаментальные факторы могли полностью объяснить столь сильные эффекты. Мы считаем, что отток инвесторов с развивающихся рынков, приведший к обесценению всех валют этой группы, значительно повлиял на курс рубля. Но гораздо более значимую роль в текущей ситуации играют негативные ожидания населения, компаний и банков, которые постепенно формировались в конце 2013 – начале 2014 года. Эти ожидания могут оказаться самореализующимися и преподнести неприятный сюрприз для динамики валютного курса. Тем не менее, мы ожидаем, что наиболее вероятный тренд рубля в ближайшие месяцы – это возвращение к уровню, диктуемому фундаментальными факторами, то есть к удорожанию рубля до 33 рублей за доллар.

Фундаментальные факторы: снижение курса должно было быть плавным и небольшим

Со стороны внешнего сектора первый квартал сезонно считается самым благоприятным для валютного курса рубля. За последние четыре года профицит СТО в 1 квартале оказывался самым большим в рамках года, оказывая фундаментальную поддержку курсу рубля и обуславливая традиционное удорожание рубля в первом квартале. Но в этом году традиция была нарушена. Согласно нашим оценкам, на начало 2014 г. равновесный курс рубля составил 33,2 руб./долл. Оценка базируется на предположении о равновесном размере счета текущих операций и фактических данных об оттоке капитала, экспорте товаров и услуг и чистых выплат по долгу, трансфертам и выплатам рабочим. Первоначально мы оценили равновесный объем импорта, который с учетом складывающегося экспорта и чистых выплат уравновесил счет текущих операций. Поскольку основная часть экспорта является сырьевой, его зависимостью от обменного курса мы пренебрегли. На втором этапе, мы получили уровень обменного курса, соответствующий рассчитанному равновесному объему импорта. Таким образом, текущий валютный курс рубля заметно слабее курса, обусловленного фундаментальными факторами.

Глобальная тенденция: распродажа на развивающихся рынках

Ослабление сырьевых валют и валют большинства развивающихся стран к доллару является общемировой тенденцией. Позитивные новости из США формируют ожидания дальнейшего сворачивания объемов закупок по QE3. ФРС (29 января 2014 года) сократила покупки еще на 10 млрд. долл. до 65 млрд. долларов. Многие эксперты рассматривают именно развитые страны в качестве новой точки роста мировой экономики. В свою очередь, инвесторы, проведя переоценку рисков, начинают перемещать капитал, оказывая влияние на валютные курсы. На этом фоне ожидания решения ФРС и сокращения покупок был отмечен значительный отток капиталов с фондовых рынков развивающихся стран, сопровождающийся значительным обесценением их валют. Бразильский реал за неделю с 20 января упал к доллару сразу на 2,3%, чилийской песо – на 2,0%, индийская рупия – на 1,8%, турецкая лира – сразу на 4,4%. Российская валюта за эту же неделю подешевела на 2,9% к доллару США, к евро – на 3,8%. В этой ситуации многие страны, к примеру, Турция и ЮАР, подняли свои ставки, что способствовало стабилизации на валютном рынке в последние дни. В январе 2014 ЦМИ опубликовал отчет, в котором сравнил устойчивость валют к различным шокам. Российский рубль попал в группу достаточно устойчивых валют, заняв 11 место в рейтинге из 30 валют (см. недавний отчет ЦМИ по ссылке). Россия гораздо менее уязвима перед оттоком капитала, чем страны с выраженным дефицитом счета текущих операций, сильно зависящие от баланса счета капитала. При этом потери рубля с конца 2013 года достаточно велики относительно его «соседей» по рейтингу – казахстанского тенге, таиландского бата, чилийского песо и южнокорейской воны – но разница в ослаблении пока не является драматической.

Табл. 1. Удешевление рубля, валют стран-участниц БРИКС и «соседей» по рейтингу надежности ЦМИ за период 1 янв 2014-31 янв 2014.

Девальвационные ожидания сформированы

Почему же рубль подешевел столь значительно, население активно покупает наличную валюту и перекладывает сбережения с рублевых депозитов в валютные, а экспортеры предлагают рынку меньшие объемы выручки, чем обычно? Мы объясняем эту группу взаимосвязанных явлений сформировавшимися девальвационными ожиданиями. Возникновение девальвационных ожиданий связано с несколькими факторами. Поводом для их формирования послужили комментарии представителей ЦБ о снижающейся поддержке валютного курса и постепенном переходе к плавающему курсу. К тому же бытует мнение, что правительству в целом может быть выгоден слабый рубль, который позволит поддержать экспортеров и наполнить бюджет рублевыми доходами. Большинство уверилось, что правительство намеренно добивается ослабления рубля, чтобы извлечь эти выгоды. К сожалению, комментарии чиновников не опровергали подобных предположений. С 13 января регулятор полностью прекратил проведение «целевых» интервенций. Ранее они составляли 60 млн. долл. в день и, согласно ЦБ, были направлены на «нейтрализацию устойчивых ожиданий участников внутреннего валютного рынка относительно изменения обменного курса рубля, формирующихся под влиянием сложившейся внешнеэкономической конъюнктуры». В качестве инструмента воздействия на курс рубля у ЦБ остались «нецелевые» интервенции. Отказ от «целевых интервенций» сам по себе не должен был вызвать никаких фатальных последствий из-за их низкого объема, но обнуление этих интервенций заставило задуматься, не свернет ли ЦБР свое присутствие на валютном рынке вообще. Ряд комментариев руководства банка легко могли быть истолкованы именно так. В целом, коммуникация ЦБР и рынков явно требует улучшения. Среди прочего в новостных сводках выделяются высказывания первого зампреда ЦБ Ксении Юдаевой. Утверждая в своем интервью Российской Газете от 15 января, что некоторая волатильность курса рубля может помочь экономике России, Юдаева добавила: «…курс рубля заберет на себя негативный внешний эффект и даст экономике возможность развиваться в более спокойных условиях». В другой раз она же рассказала о проведенных ЦБ стресс-тестах банковской системы при падении рубля на 25-30%. Несмотря на многочисленные оговорки Юдаевой о том, что «сбережения нужно делать в той валюте, в которой ты потребляешь» и что «это [стресс- тестирование для 25-30% обесценивания рубля] не означает, что регулятор ожидает такие флуктуации», рынок, судя по всему, вынес главную идею: рубль может подешеветь, и подешеветь значительно. Высказывания министров правительства не смогли успокоить рынки. Алексей Улюкаев в интервью Интерфаксу, опубликованном в 27 января, когда рубль продолжил свое падение, сказал, что существует целый ряд предпосылок для ослабления рубля в 2014 году. По мнению министра, факторов «некоторого ослабления» рубля оказывается больше, чем факторов укрепления. Это стало новым сигналом для рынка. Тем не менее, продолжающийся ажиотажный спрос на доллары заставил ЦБР не только признать факт ослабления рубля, сдвигая границы коридора бивалютной корзины, но и увеличить интервенции (30 января – безлимитные интервенции на границе коридора). Многие чиновники и представители ЦБР бросились объяснять временный характер обесценивания рубля. Однако вернуть ожидания на прежний уровень может быть не так просто.

Кому выгоден слабый рубль?

Существенная девальвация рубля в 1998г благотворно повлияла на экономический рост России. Если в 1997г рост ВВП был на уровне 1,4%гг, то к 2000г его значение составляло уже 10%гг. Создается ощущение, что это универсальный метод стимулирования роста, который можно применить и сейчас, когда рост снова замедлился до 1.3-1.5%гг в 2013 г. Однако, с нашей точки зрения, повторение результата практически невозможно. В 1998 году уровень загрузки мощностей предприятий оставался крайне низким (около 40%), при этом безработица превышала 11%. Даже значительная девальвация не помогла диверсифицировать экспорт (Россия продолжала поставлять на мировой рынок преимущественно сырье), но дорогие импортные товары стали недоступны для большинства. Импортозамещение российскими товарами прошло очень быстро, стимулируя рост отечественного производства. Сейчас ситуация принципиально другая. Загрузка мощностей практически полная (с учетом полностью изношенных фондов), а безработица низкая. Нарастить выпуск в таких условиях нельзя, даже если падение рубля окажется значительным. Увеличить экспорт за счет девальвации сейчас также не видится возможным. Сырье по-прежнему составляет более 70% объемов экспорта, а возможности увеличения их добычи остаются крайне призрачными. От падения рубля традиционно выигрывают экспортеры и бюджет. Складывается впечатление, что правительство может поддержать политику ослабления рубля с целью увеличения инвестиционного спроса экспортеров. Однако даже при существенном росте доходов экспорто- ориентированных корпораций, гарантировать именно такое распоряжение дополнительными доходами нельзя. Резкое ослабление национальной валюты - это всегда серьезный шок для экономики, а в момент шока инвестиции не являются самым популярным способом вложения дополнительной прибыли. Таким образом, вместо роста инвестиций можно получить ускорение оттока капитала из страны. К тому же при снижении импорта первым сокращается импорт инвестиционных товаров, что негативно сказывается на качестве инвестиций в технологическое обновление и модернизацию Также существует мнение, что слабый рубль поддержит доходы бюджета, а низкий уровень госдолга поможет ограничить эффект роста процентных расходов. Действительно, половина доходов федерального бюджета РФ приходится на нефтегазовые доходы, «привязанные» к курсу валюты. С этим аргументом трудно спорить. Но если рассмотреть вопрос не в статике, а в динамике, то в условиях экономического шока, вызванного обесценением рубля, придется увеличить расходы на поддержку малоимущих и социально необеспеченных слоев населения, а также на поддержку экономики. В итоге выгоды от падения курса окажутся временными, а негативные последствия – долгосрочными. Что еще важнее, главные потери от падения рубля понесет потребительский сектор. В 2013 году самым важным источником роста было именно частное потребление, и негативно влиять на него в момент, когда замедление экономического роста стало очевидным, по меньшей мере неразумно.

Чего ждать в ближайшем будущем?

Мы надеемся увидеть более целенаправленные попытки изменить девальвационные ожидания населения в ближайшие дни и недели. Мы рассчитываем на более агрессивные словесные интервенции ЦБР, которые помогут успокоить рынки и послать им ясный сигнал о временном характере нынешнего всплеска курса. К тому же, несмотря на тенденцию к удорожанию доллара относительно других валют из-за сворачивания QE3, чрезмерная реакция развивающихся рынков в январе 2014 года должна смениться коррекцией в сторону удорожания валют. Страны, чьи центральные банки уже подняли ставки, первыми встретят укрепление валют. В целом, рост ставок на развивающихся рынках – это лишь вопрос времени. Мы считаем, что ЦБР в данных условиях не сможет перейти к политике снижения ставок в 2014 году, даже если замедление инфляции до 5%гг произойдет быстрее первоначальных ожиданий. Но при неизменной ключевой ставке ЦБР, ставки денежного рынка прибавят 25-50бп в ближайшие недели и месяцы. По мере стабилизации курсов валют развивающихся рынков и при более активной роли ЦБР рубль начнет постепенно отыгрывать позиции, что должно вернуть его курс ближе к равновесному значению (33 рубля за доллар). А насколько стабильным окажется это ралли будет в первую очередь зависеть от действий ЦБР.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба