7 марта 2014 Велес Капитал | Архив Соболева Анна, Танурков Василий, Кравченко Юрий, Манаенко Иван, Халиков Айрат, Костюков Александр

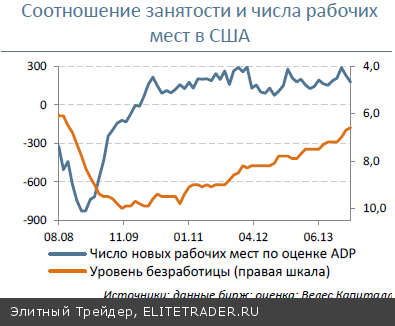

* Статистика по США продолжила ухудшаться и в феврале, однако поскольку основной вклад по-прежнему вносит погодный фактор, изменение конъюнктуры не оказывает существенного влияния на рынки. В феврале снижение деловой активности было зафиксировано в отчетах ФРБ Филадельфии, Чикаго, Далласа. Слабость демонстрировали и отчеты по рынку труда. Число обращений за пособием по безработице осталось вблизи отметки в 330 тыс. в неделю, число новых рабочих мест, согласно отчету Министерства труда, составило в январе всего 113 тыс.

* Реакция ФРС на плохую статистику пока также нейтральная. При этом, согласно протоколу последнего заседания комитета по открытым рынкам, сразу несколько членов готово рассмотреть повышение ставок в ближайшие время или во втором полугодии. Мы пока не видим оснований для ужесточения монетарной политики в США, поскольку ни угрозы со стороны инфляции, ни ускорения темпов экономического роста не наблюдается. Однако участники продолжат пристально следить за высказываниями представителей федрезерва в поисках намеков на сроки изменения монетарной политики. В этом контексте не исключаем, что в ближайшие время рынки вновь начнут негативно реагировать на улучшение статданных по США. В первую очередь мы ожидаем негативной реакции со стороны UST, доходность которых в последнее время вернулась на уровень ноября, когда фактор сворачивания QE еще не был отыгран в полной мере. Принимая во внимание этот факт, ожидаемое ускорение темпов роста американской экономики начиная с 2-го квартала и угрозу повышения ставок, шансы на рост доходности Treasuries резко возрастают.

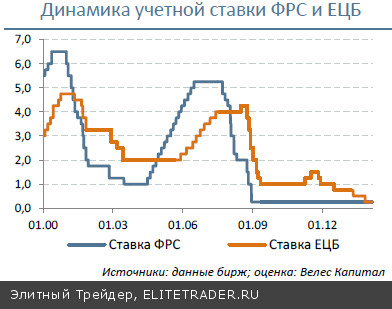

* ЕС. ЕЦБ воздержался от расширения стимулирующей программы в феврале, однако, шансы на такой шаг по-прежнему высоки. В феврале еврокомиссия выпустила обновленный прогноз по экономике еврозоны, где одним из ключевых рисков для региона была отмечена низкая инфляция. Несмотря на то, что и ЕК, и ЕЦБ не видят угрозы дефляции, обеспокоенность руководителей текущими темпами роста потребительских цен (0,8% в годовом выражении по итогам февраля) сохраняется. Поэтому мы по-прежнему склонны полагать, что ЕЦБ в ближайшее время пойдет на смягчение кредитно-денежной политики. Восстановление экономики в Еврозоне, даже с учетом пересмотренных прогнозов (прогноз на 2014 г. - 1,8%), остается слабым, хрупким и неявным; безработица стабилизировалась, но ее уровень по-прежнему очень высок (прогноз на 2014 г. – 12%).

* Нефть. Несколько факторов позволило котировкам нефти сохранить позиции в феврале и продолжить движение внутри диапазона 105-110 долл. за баррель марки Brent. В первую очередь в пользу нефти сыграли рекордные холода в США – влияние холодов выразилось в дальнейшем сокращении спреда между Brent и WTI c 8,9 долл. в начале месяца до 6,5 долл. к концу месяца (в конце декабря, до начала холодов, спред составлял 12,38 долл.). Надежды на рост добычи в Ливии, на фоне возобновления добычи после многомесячного перерыва в начале января, не оправдались. В начале марта произошел резкий кратковременный скачок нефтяных котировок в результате обострения ситуации на Украине и опасений по поводу ввода российский войск в Крым. Тем не менее, все эти факторы носят временный характер – уже в начале марта ожидается значительное потепление в США, опасения по поводу Украины несколько успокоились уже к текущему моменту. Добыча в Ливии все же может возрасти уже в ближайшие недели – ливийское правительство сообщает о достижении соглашения с протестующими на месторождении El Sharara (второе по размерам месторождение в стране, добывается порядка 340 тыс. б/д.). Также повстанцы на востоке страны заявляют о неизбежности достижения соглашения с центральным правительством – повстанцы оккупировали 4 терминала на востоке, достижение соглашения с правительством сделают доступными для рынка дополнительно 600 тыс. б/д. В перспективе основной угрозой для котировок нефти остается возможное полное снятие санкций с Ирана. Мы ожидаем, что нефть в марте останется в диапазоне 105-110 долл. за баррель марки Brent, но давление на котировки будет постепенно возрастать.

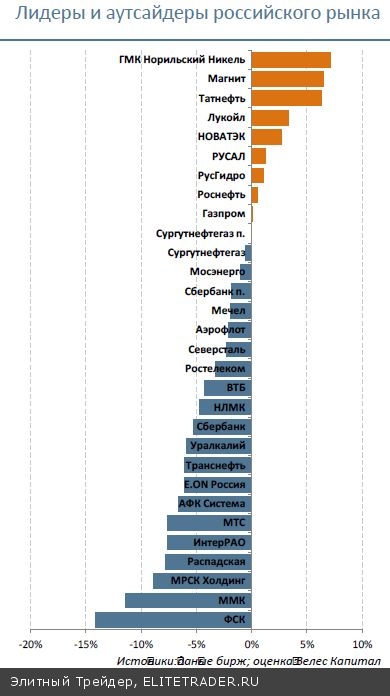

* Фондовый рынок. По нашему мнению падение рынка в результате роста напряженности вокруг Украины предоставляет отличную возможность для покупок по широкому спектру бумаг. Мы солидарны с мнением Уоррена Баффета, заявившим, что падение фондового рынка в связи с политическим кризисом на Украине – это хорошая возможность заработать и советующим покупать акции, пока они дешевеют. «Единственное, в чем вы можете быть уверены, это в том, что если начнется большая война, деньги будут быстро дешеветь. Такая ситуация происходила во время практически каждого крупного военного конфликта, насколько мне известно. Чего точно не надо делать – держать деньги при себе во время войны. Лучше приобрести ферму, многоквартирный дом или ценные бумаги. Во время Второй мировой войны фондовые рынки росли».

* В результате существенного падения курса рубля в значительном выигрыше окажутся компании-экспортеры, в первую очередь это касается нефтегазового сектора – цены на энергоносители продолжают держаться на высоких уровнях и нет оснований ожидать их резкого падения. Помимо того, практически все российские нефтегазовые компании выплачивают достаточно высокие дивиденды, а сезон дивидендных выплат – не за горами. Наиболее привлекательными инвестициями в нефтегазовом секторе на данный момент являются компании с низким соотношением долга к выручке – в первую очередь это префы Сургутнефтегаза – компания выигрывает от ослабления рубля как в результате роста рублевой выручки, так и в результате переоценки долларовых депозитов, при этом не имеет долга. Также достаточно привлекательны ЛУКОЙЛ и Татнефть – у обеих компаний долг составляет менее 10% выручки и обе компании выплачивают достаточно высокие дивиденды. В пользу ЛУКОЙЛа говорят также продолжающиеся покупки акций со стороны инсайдеров и ожидаемый рост свободного денежного потока после запуска в эксплуатацию Западной Курны. В худшем положении находится Роснефть, долг которой, номинированный в основном в долларах, составляет порядка 49% от выручки. Также неважно обстоят дела у НОВАТЭКА – мало того, что долг компании составляет порядка 47% выручки, так еще и выручка формируется в основном за счет продаж газа на внутреннем рынке, где цены зафиксированы в рублях и не реагируют на рост курса доллара.

* Однозначно среди выигрывающих в нынешней ситуации – компании сектора удобрений, особенно с учетом начавшегося еще осенью роста цен на азотные и фосфатные удобрения и ожидаемый рост цен на калийные удобрения. Новости о начале переговоров Уралкалия и белорусского правительства о восстановлении калийного картеля делают Уралкалий особенно интересным объектом для инвестирования.

* Очевидным бенефициаром от роста неопределенности в связи с событиями на Украине является рынок драгоценных металлов, прежде всего рынок золота. Основным преимуществом золота является то, что он в меньшей степени потребляется промышленностью, чем серебро и металлы платиновой группы, соответственно спрос на него в меньшей степени зависит от экономического роста. Рост неопределенности по поводу будущих перспектив российской экономики ведет к снижению спроса на товары длительного пользования, поскольку домохозяйства увеличивают уровень сбережений. В наибольшей степени это ухудшит спрос на жилую недвижимость и автомобили, на которые приходится до 75% от потребления стальной продукции на внутреннем рынке России. Такое развитие событий приведет как к снижению цен на сталь, так и объемов ее потребления, что крайне негативно отразится на акциях черных металлургов. Больше всего пострадают те металлургические компании, которые обладают значительным уровнем долга.

* Мы считаем, что ряд компаний электроэнергетического сектора является весьма выгодным для покупки в условиях просадки российского фондового рынка на фоне политических событий на Украине. По нашим прогнозам, лучше остальных будут выглядеть акции компаний, выплачивающие дивиденды, а также с наименьшими объемами инвестиционных программ. Наиболее выгодными, с точки зрения долгосрочного инвестирования, выглядят акции Э.ОН Россия. Исходя из нашего базового прогноза по дивидендам, компания выплатит 50% от чистой прибыли по итогам года, что обеспечит выплатам доходность в 6,76% относительно текущих котировок. При оптимистичном варианте (выплата свыше 60% от чистой прибыли) доходность превысит 7,2%. Еще более привлекательными могут стать выплаты ОГК-5, утвердившей дивидендную политику, согласно которой компания начнет направлять на дивиденды 40% от консолидированной прибыли. По нашим прогнозам выплаты Энел ОГК-5 составят 0,068 руб. на акцию с доходностью в 7,4%. РусГидро может направить на выплату акционерам 25% от чистой прибыли по РСБУ. Исходя из полученных результатов, дивиденды составят 2,312 коп. на акцию, обеспечив доходность выплатам в 4,4%. Также в ближайшем будущем возможны положительные для РусГидро регуляторные изменения, затрагивающие ГЭС Сибири, однако существуют высокие риски относительно размытия долей миноритариев в связи с планами по дополнительному выпуску акций для финансирования проектов на Дальнем Востоке. Несмотря на заявления руководства Интер РАО об отсутствии дивидендных выплатах, акции компании могут быть весьма интересными в преддверии проводимого совета директоров, на котором будет рассмотрена стратегия развития компании, а также программа повышения рыночной капитализации на 2014 г. Мы рекомендуем воздержаться от приобретений акций сетевых компаний, поскольку не видим глобальных драйверов для их роста. Более того, в связи со значительными капзатратами, мы также не рассчитываем на выплаты дивидендов.

* Денежный рынок. В феврале на денежном рынке участники не испытывали никаких проблем со ставками и ликвидностью. В начале месяца можно было наблюдать приток ликвидности по бюджетным каналам в банковскую систему. В свою очередь, Банк России и Федеральное казначейство продолжали исправно снабжать банки ресурсами через свои инструменты. В результате в первой половине месяца значение индикативной межбанковской ставки MosPrime o/n опускалось до минимума с октября 2013 г., а в среднем ставка не выходила за пределы диапазона 6,25-6,50% годовых. Добавим также, что участники весь месяц обходились без операций «тонкой настройки» ЦБ, которые регулятор держал наготове после отмены ежедневных аукционов РЕПО.

* Однако уже в первый рабочий день марта участников рынка ждал крайне неприятный сюрприз от Банка России — повышение ключевой ставки и ставок по всем инструментам предоставления и абсорбирования ликвидности на 1,5 п.п. Таким образом ключевая ставка, которая является минимальной на аукционах недельного РЕПО, составила 7,0% годовых. Свое решение регулятор обосновал возросшими рисками ускорения темпов инфляции и волатильности на финансовых рынках. Повышение ставок сыграло одну из ключевых ролей в стабилизации курса отечественной валюты, однако расплачиваться за это пришлось рынку МБК и РЕПО, где ставки сразу же «подтянулись» до новых ориентиров ЦБ. В частности, значение MosPrime скорректировалось до 8% годовых, что стало максимумом с сентября 2009 г. Однако, несмотря на резкое удорожание стоимости ликвидности, ее дефицита, как такового не наблюдается, и банки получают весь необходимый объем фондирования через основные инструменты ЦБ (лимит по которым остался на прежнем уровне) и депозиты Росказначейства.

* Главный вопрос на сегодняшний день — как долго ЦБ будет сохранять текущие уровни ставок. С одной стороны, повышение ставок регулятором является экстренной мерой и носит временный характер, о чем сам ЦБ указывал в своем пресс-релизе. С другой стороны, конкретные условия, при которых Банк России вернет ставки на прежний уровень, пока остаются нераскрытыми. Весьма вероятно, что уже на ближайшем заседании (14-го февраля) регулятор даст дополнительные комментарии по данному вопросу, а процесс возврата ставок к прежнему уровню, в отличие от их повышения, может быть осуществлен поэтапно.

* Для рубля февраль выдался не менее провальным, чем январь. Старт очередной волне девальвации отечественной валюты был дан после раскрытия Банком России механизма покупки валюты для Минфина и Росказначейства в рамках пополнения Резервного фонда. Данный механизм предусматривал ежедневные покупки валюты у ЦБ на 100 млн долл. с сокращением интервенций регулятора на соответствующую сумму, хотя ранее представители Минфина заверяли участников, что не будут выходить на рынок с покупками валюты, пока ЦБ поддерживает рубль. Основной же вклад в падение отечественной валюты внесли политические события на Украине, а также их возможные последствия для российской экономики. От неконтролируемого обвала рубль спасли жесткие действия Банка России. Сначала регулятор повысил все процентные ставки, а затем вышел на рынок с масштабным объемом валютных интервенций (3-го марта фактический объем продаж валюты ЦБ составил 11,3 млрд долл.; за весь февраль регулятор продал 7,1 млрд долл.), перейдя к режиму ежедневного определения параметров свой курсовой политики.

* Мы полагаем, что хотя развитие ситуации на внутреннем рынке в ближайшее время всецело зависит от дальнейшего сценария политических событий на Украине и вокруг нее, Банк России дал четкий сигнал рынку и спекулянтам, что в текущих условиях и на текущих уровнях готов практически без ограничений поддерживать рубль, благо цены на нефть и объем международных резервов только играют на руку регулятору в данном вопросе. Диапазон операционного интервала ЦБ на 5-е февраля составлял 35,75-42,75 руб. по бивалютной корзине. Мы ожидаем, что при отсутствии сценария эскалации украинского конфликта участники рынка уже не рискнут подобраться к верхней границе интервала, и торги будут преимущественно происходить в диапазоне 42,0-42,5 руб. за корзину, так как напряжение на рынке так или иначе сохраняется. В случае более очевидной стабилизации политической обстановки на Украине и вокруг нее мы ожидаем увидеть коррекцию бивалютной границы в район 41,80 руб.

* Долговой рынок. В феврале проблем российскому рынку добавили события на Украине, спровоцировавшие дальнее обесценение рубля и бегство из российских активов. Доходность ОФЗ взлетела за месяц на 10-40 б.п., а только по результатам первого торгового дня марта – 20-50 б.п. на обострении ситуации на Украине. Корпоративный сегмент при этом продемонстрировал более сдержанное движение из-за невысокой ликвидности. На фоне этих событий незамеченными остались успешные оферты по облигациям Мечела и Русала, хотя совсем недавно существовали риски дефолта одного металлургов.

* В перспективе ближайшего месяца мы вновь не видим сильных поводов для оптимизма. Сохранение тенденции к ослаблению рубля усиливает риски инфляции. Еще одним неблагоприятным для долгового рынка фактором выступает пускай и временное, но повышение базовой ставки ЦБ РФ. В ближайший месяц основной объем торгов, скорее всего, сосредоточиться в ОФЗ, которые будут постепенно отыгрывать потери конца февраля-начала марта. У корпоративного сегмента на фоне резкого роста кривой ОФЗ потенциал роста пока крайне низкий.

* Реакция ФРС на плохую статистику пока также нейтральная. При этом, согласно протоколу последнего заседания комитета по открытым рынкам, сразу несколько членов готово рассмотреть повышение ставок в ближайшие время или во втором полугодии. Мы пока не видим оснований для ужесточения монетарной политики в США, поскольку ни угрозы со стороны инфляции, ни ускорения темпов экономического роста не наблюдается. Однако участники продолжат пристально следить за высказываниями представителей федрезерва в поисках намеков на сроки изменения монетарной политики. В этом контексте не исключаем, что в ближайшие время рынки вновь начнут негативно реагировать на улучшение статданных по США. В первую очередь мы ожидаем негативной реакции со стороны UST, доходность которых в последнее время вернулась на уровень ноября, когда фактор сворачивания QE еще не был отыгран в полной мере. Принимая во внимание этот факт, ожидаемое ускорение темпов роста американской экономики начиная с 2-го квартала и угрозу повышения ставок, шансы на рост доходности Treasuries резко возрастают.

* ЕС. ЕЦБ воздержался от расширения стимулирующей программы в феврале, однако, шансы на такой шаг по-прежнему высоки. В феврале еврокомиссия выпустила обновленный прогноз по экономике еврозоны, где одним из ключевых рисков для региона была отмечена низкая инфляция. Несмотря на то, что и ЕК, и ЕЦБ не видят угрозы дефляции, обеспокоенность руководителей текущими темпами роста потребительских цен (0,8% в годовом выражении по итогам февраля) сохраняется. Поэтому мы по-прежнему склонны полагать, что ЕЦБ в ближайшее время пойдет на смягчение кредитно-денежной политики. Восстановление экономики в Еврозоне, даже с учетом пересмотренных прогнозов (прогноз на 2014 г. - 1,8%), остается слабым, хрупким и неявным; безработица стабилизировалась, но ее уровень по-прежнему очень высок (прогноз на 2014 г. – 12%).

* Нефть. Несколько факторов позволило котировкам нефти сохранить позиции в феврале и продолжить движение внутри диапазона 105-110 долл. за баррель марки Brent. В первую очередь в пользу нефти сыграли рекордные холода в США – влияние холодов выразилось в дальнейшем сокращении спреда между Brent и WTI c 8,9 долл. в начале месяца до 6,5 долл. к концу месяца (в конце декабря, до начала холодов, спред составлял 12,38 долл.). Надежды на рост добычи в Ливии, на фоне возобновления добычи после многомесячного перерыва в начале января, не оправдались. В начале марта произошел резкий кратковременный скачок нефтяных котировок в результате обострения ситуации на Украине и опасений по поводу ввода российский войск в Крым. Тем не менее, все эти факторы носят временный характер – уже в начале марта ожидается значительное потепление в США, опасения по поводу Украины несколько успокоились уже к текущему моменту. Добыча в Ливии все же может возрасти уже в ближайшие недели – ливийское правительство сообщает о достижении соглашения с протестующими на месторождении El Sharara (второе по размерам месторождение в стране, добывается порядка 340 тыс. б/д.). Также повстанцы на востоке страны заявляют о неизбежности достижения соглашения с центральным правительством – повстанцы оккупировали 4 терминала на востоке, достижение соглашения с правительством сделают доступными для рынка дополнительно 600 тыс. б/д. В перспективе основной угрозой для котировок нефти остается возможное полное снятие санкций с Ирана. Мы ожидаем, что нефть в марте останется в диапазоне 105-110 долл. за баррель марки Brent, но давление на котировки будет постепенно возрастать.

* Фондовый рынок. По нашему мнению падение рынка в результате роста напряженности вокруг Украины предоставляет отличную возможность для покупок по широкому спектру бумаг. Мы солидарны с мнением Уоррена Баффета, заявившим, что падение фондового рынка в связи с политическим кризисом на Украине – это хорошая возможность заработать и советующим покупать акции, пока они дешевеют. «Единственное, в чем вы можете быть уверены, это в том, что если начнется большая война, деньги будут быстро дешеветь. Такая ситуация происходила во время практически каждого крупного военного конфликта, насколько мне известно. Чего точно не надо делать – держать деньги при себе во время войны. Лучше приобрести ферму, многоквартирный дом или ценные бумаги. Во время Второй мировой войны фондовые рынки росли».

* В результате существенного падения курса рубля в значительном выигрыше окажутся компании-экспортеры, в первую очередь это касается нефтегазового сектора – цены на энергоносители продолжают держаться на высоких уровнях и нет оснований ожидать их резкого падения. Помимо того, практически все российские нефтегазовые компании выплачивают достаточно высокие дивиденды, а сезон дивидендных выплат – не за горами. Наиболее привлекательными инвестициями в нефтегазовом секторе на данный момент являются компании с низким соотношением долга к выручке – в первую очередь это префы Сургутнефтегаза – компания выигрывает от ослабления рубля как в результате роста рублевой выручки, так и в результате переоценки долларовых депозитов, при этом не имеет долга. Также достаточно привлекательны ЛУКОЙЛ и Татнефть – у обеих компаний долг составляет менее 10% выручки и обе компании выплачивают достаточно высокие дивиденды. В пользу ЛУКОЙЛа говорят также продолжающиеся покупки акций со стороны инсайдеров и ожидаемый рост свободного денежного потока после запуска в эксплуатацию Западной Курны. В худшем положении находится Роснефть, долг которой, номинированный в основном в долларах, составляет порядка 49% от выручки. Также неважно обстоят дела у НОВАТЭКА – мало того, что долг компании составляет порядка 47% выручки, так еще и выручка формируется в основном за счет продаж газа на внутреннем рынке, где цены зафиксированы в рублях и не реагируют на рост курса доллара.

* Однозначно среди выигрывающих в нынешней ситуации – компании сектора удобрений, особенно с учетом начавшегося еще осенью роста цен на азотные и фосфатные удобрения и ожидаемый рост цен на калийные удобрения. Новости о начале переговоров Уралкалия и белорусского правительства о восстановлении калийного картеля делают Уралкалий особенно интересным объектом для инвестирования.

* Очевидным бенефициаром от роста неопределенности в связи с событиями на Украине является рынок драгоценных металлов, прежде всего рынок золота. Основным преимуществом золота является то, что он в меньшей степени потребляется промышленностью, чем серебро и металлы платиновой группы, соответственно спрос на него в меньшей степени зависит от экономического роста. Рост неопределенности по поводу будущих перспектив российской экономики ведет к снижению спроса на товары длительного пользования, поскольку домохозяйства увеличивают уровень сбережений. В наибольшей степени это ухудшит спрос на жилую недвижимость и автомобили, на которые приходится до 75% от потребления стальной продукции на внутреннем рынке России. Такое развитие событий приведет как к снижению цен на сталь, так и объемов ее потребления, что крайне негативно отразится на акциях черных металлургов. Больше всего пострадают те металлургические компании, которые обладают значительным уровнем долга.

* Мы считаем, что ряд компаний электроэнергетического сектора является весьма выгодным для покупки в условиях просадки российского фондового рынка на фоне политических событий на Украине. По нашим прогнозам, лучше остальных будут выглядеть акции компаний, выплачивающие дивиденды, а также с наименьшими объемами инвестиционных программ. Наиболее выгодными, с точки зрения долгосрочного инвестирования, выглядят акции Э.ОН Россия. Исходя из нашего базового прогноза по дивидендам, компания выплатит 50% от чистой прибыли по итогам года, что обеспечит выплатам доходность в 6,76% относительно текущих котировок. При оптимистичном варианте (выплата свыше 60% от чистой прибыли) доходность превысит 7,2%. Еще более привлекательными могут стать выплаты ОГК-5, утвердившей дивидендную политику, согласно которой компания начнет направлять на дивиденды 40% от консолидированной прибыли. По нашим прогнозам выплаты Энел ОГК-5 составят 0,068 руб. на акцию с доходностью в 7,4%. РусГидро может направить на выплату акционерам 25% от чистой прибыли по РСБУ. Исходя из полученных результатов, дивиденды составят 2,312 коп. на акцию, обеспечив доходность выплатам в 4,4%. Также в ближайшем будущем возможны положительные для РусГидро регуляторные изменения, затрагивающие ГЭС Сибири, однако существуют высокие риски относительно размытия долей миноритариев в связи с планами по дополнительному выпуску акций для финансирования проектов на Дальнем Востоке. Несмотря на заявления руководства Интер РАО об отсутствии дивидендных выплатах, акции компании могут быть весьма интересными в преддверии проводимого совета директоров, на котором будет рассмотрена стратегия развития компании, а также программа повышения рыночной капитализации на 2014 г. Мы рекомендуем воздержаться от приобретений акций сетевых компаний, поскольку не видим глобальных драйверов для их роста. Более того, в связи со значительными капзатратами, мы также не рассчитываем на выплаты дивидендов.

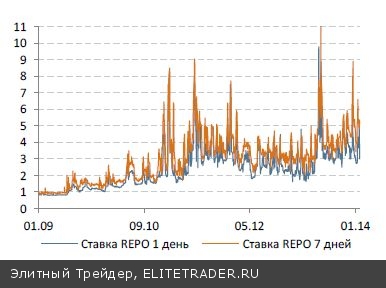

* Денежный рынок. В феврале на денежном рынке участники не испытывали никаких проблем со ставками и ликвидностью. В начале месяца можно было наблюдать приток ликвидности по бюджетным каналам в банковскую систему. В свою очередь, Банк России и Федеральное казначейство продолжали исправно снабжать банки ресурсами через свои инструменты. В результате в первой половине месяца значение индикативной межбанковской ставки MosPrime o/n опускалось до минимума с октября 2013 г., а в среднем ставка не выходила за пределы диапазона 6,25-6,50% годовых. Добавим также, что участники весь месяц обходились без операций «тонкой настройки» ЦБ, которые регулятор держал наготове после отмены ежедневных аукционов РЕПО.

* Однако уже в первый рабочий день марта участников рынка ждал крайне неприятный сюрприз от Банка России — повышение ключевой ставки и ставок по всем инструментам предоставления и абсорбирования ликвидности на 1,5 п.п. Таким образом ключевая ставка, которая является минимальной на аукционах недельного РЕПО, составила 7,0% годовых. Свое решение регулятор обосновал возросшими рисками ускорения темпов инфляции и волатильности на финансовых рынках. Повышение ставок сыграло одну из ключевых ролей в стабилизации курса отечественной валюты, однако расплачиваться за это пришлось рынку МБК и РЕПО, где ставки сразу же «подтянулись» до новых ориентиров ЦБ. В частности, значение MosPrime скорректировалось до 8% годовых, что стало максимумом с сентября 2009 г. Однако, несмотря на резкое удорожание стоимости ликвидности, ее дефицита, как такового не наблюдается, и банки получают весь необходимый объем фондирования через основные инструменты ЦБ (лимит по которым остался на прежнем уровне) и депозиты Росказначейства.

* Главный вопрос на сегодняшний день — как долго ЦБ будет сохранять текущие уровни ставок. С одной стороны, повышение ставок регулятором является экстренной мерой и носит временный характер, о чем сам ЦБ указывал в своем пресс-релизе. С другой стороны, конкретные условия, при которых Банк России вернет ставки на прежний уровень, пока остаются нераскрытыми. Весьма вероятно, что уже на ближайшем заседании (14-го февраля) регулятор даст дополнительные комментарии по данному вопросу, а процесс возврата ставок к прежнему уровню, в отличие от их повышения, может быть осуществлен поэтапно.

* Для рубля февраль выдался не менее провальным, чем январь. Старт очередной волне девальвации отечественной валюты был дан после раскрытия Банком России механизма покупки валюты для Минфина и Росказначейства в рамках пополнения Резервного фонда. Данный механизм предусматривал ежедневные покупки валюты у ЦБ на 100 млн долл. с сокращением интервенций регулятора на соответствующую сумму, хотя ранее представители Минфина заверяли участников, что не будут выходить на рынок с покупками валюты, пока ЦБ поддерживает рубль. Основной же вклад в падение отечественной валюты внесли политические события на Украине, а также их возможные последствия для российской экономики. От неконтролируемого обвала рубль спасли жесткие действия Банка России. Сначала регулятор повысил все процентные ставки, а затем вышел на рынок с масштабным объемом валютных интервенций (3-го марта фактический объем продаж валюты ЦБ составил 11,3 млрд долл.; за весь февраль регулятор продал 7,1 млрд долл.), перейдя к режиму ежедневного определения параметров свой курсовой политики.

* Мы полагаем, что хотя развитие ситуации на внутреннем рынке в ближайшее время всецело зависит от дальнейшего сценария политических событий на Украине и вокруг нее, Банк России дал четкий сигнал рынку и спекулянтам, что в текущих условиях и на текущих уровнях готов практически без ограничений поддерживать рубль, благо цены на нефть и объем международных резервов только играют на руку регулятору в данном вопросе. Диапазон операционного интервала ЦБ на 5-е февраля составлял 35,75-42,75 руб. по бивалютной корзине. Мы ожидаем, что при отсутствии сценария эскалации украинского конфликта участники рынка уже не рискнут подобраться к верхней границе интервала, и торги будут преимущественно происходить в диапазоне 42,0-42,5 руб. за корзину, так как напряжение на рынке так или иначе сохраняется. В случае более очевидной стабилизации политической обстановки на Украине и вокруг нее мы ожидаем увидеть коррекцию бивалютной границы в район 41,80 руб.

* Долговой рынок. В феврале проблем российскому рынку добавили события на Украине, спровоцировавшие дальнее обесценение рубля и бегство из российских активов. Доходность ОФЗ взлетела за месяц на 10-40 б.п., а только по результатам первого торгового дня марта – 20-50 б.п. на обострении ситуации на Украине. Корпоративный сегмент при этом продемонстрировал более сдержанное движение из-за невысокой ликвидности. На фоне этих событий незамеченными остались успешные оферты по облигациям Мечела и Русала, хотя совсем недавно существовали риски дефолта одного металлургов.

* В перспективе ближайшего месяца мы вновь не видим сильных поводов для оптимизма. Сохранение тенденции к ослаблению рубля усиливает риски инфляции. Еще одним неблагоприятным для долгового рынка фактором выступает пускай и временное, но повышение базовой ставки ЦБ РФ. В ближайший месяц основной объем торгов, скорее всего, сосредоточиться в ОФЗ, которые будут постепенно отыгрывать потери конца февраля-начала марта. У корпоративного сегмента на фоне резкого роста кривой ОФЗ потенциал роста пока крайне низкий.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба