18 декабря 2024 БКС Экспресс

Какие изменения ждет российский рынок в 2025? Аналитики БКС поделились прогнозами в стратегии — глобальном взгляде на рынок в целом, отдельные сектора и акции.

Повышаем долгосрочный взгляд на рынок до «Позитивного», наша цель по Индексу МосБиржи — 3500 пунктов на 12 месяцев вперед (потенциал роста 45% без дивидендов, 57% — с дивидендами).

Дешевизна рынка усилилась в IV квартале 2024 г. на фоне не снижающейся инфляции, но ужесточение денежно-кредитной политики стало сказываться на экономике: снижение темпов потребительского кредитования, ожидания снижения спроса на продукцию со стороны предприятий и другие факторы продолжат притормаживать рост экономики и инфляции в I квартале 2025 г.

Взгляд на год повышаем до «Позитивного», цель — 3500 (потенциал — 57% с дивидендами), а краткосрочный взгляд теперь «Нейтральный» на фоне потенциального повышения ключевой ставки.

Главное

Макрофакторы: рост ключевой ставки в III–IV кварталах 2024 г. и геополитика — временные.

P/E рынка упал до 3,3х — опять рекорд, на 45% ниже среднеисторических 6,1х.

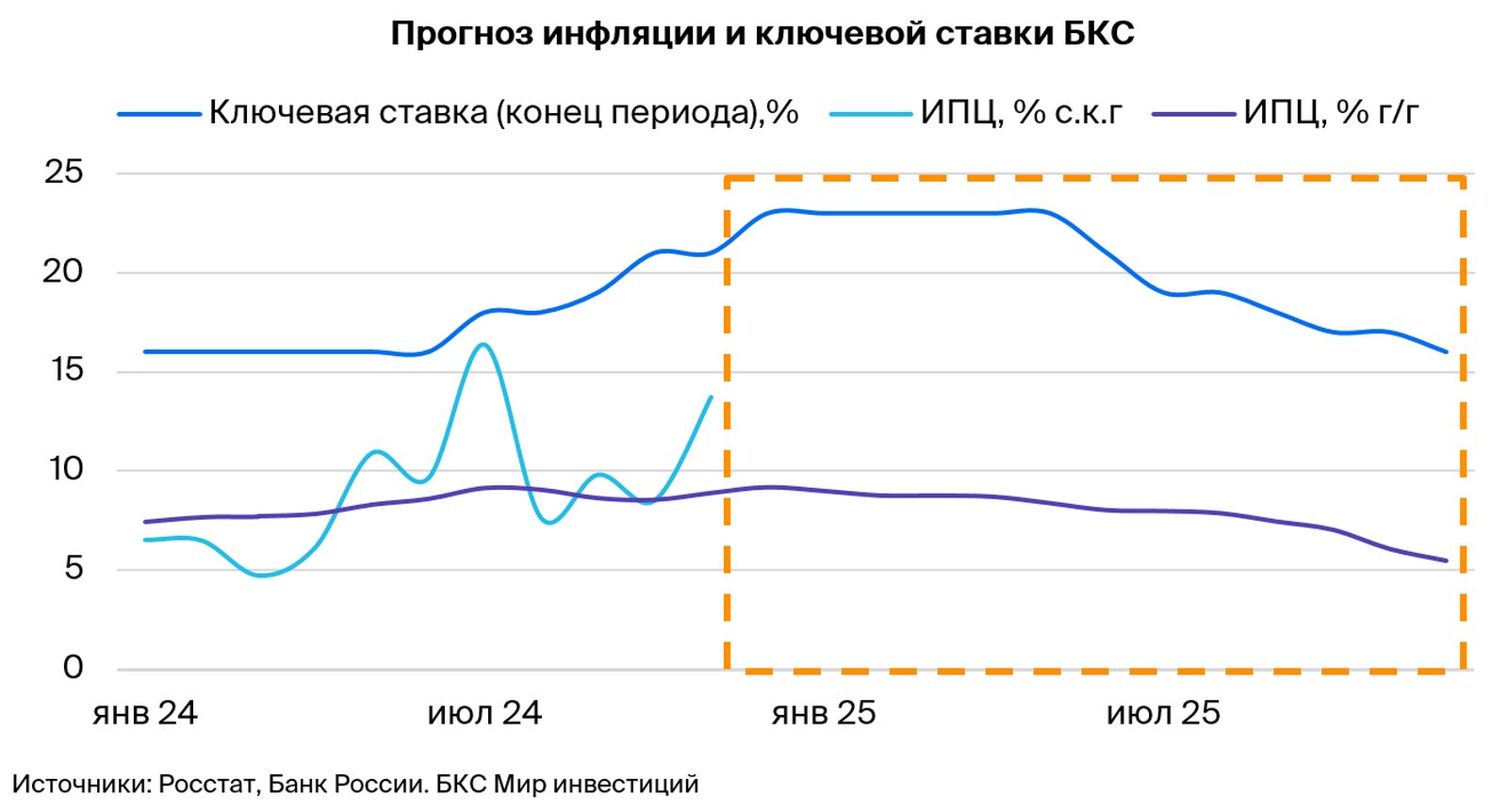

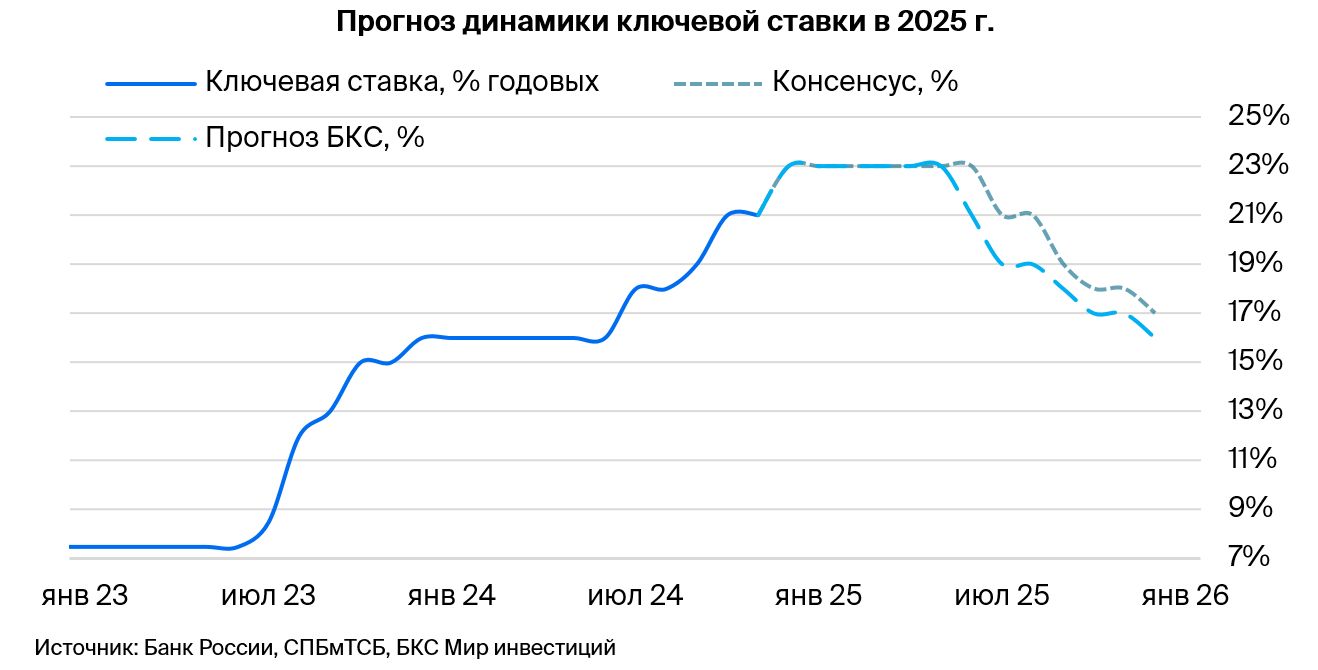

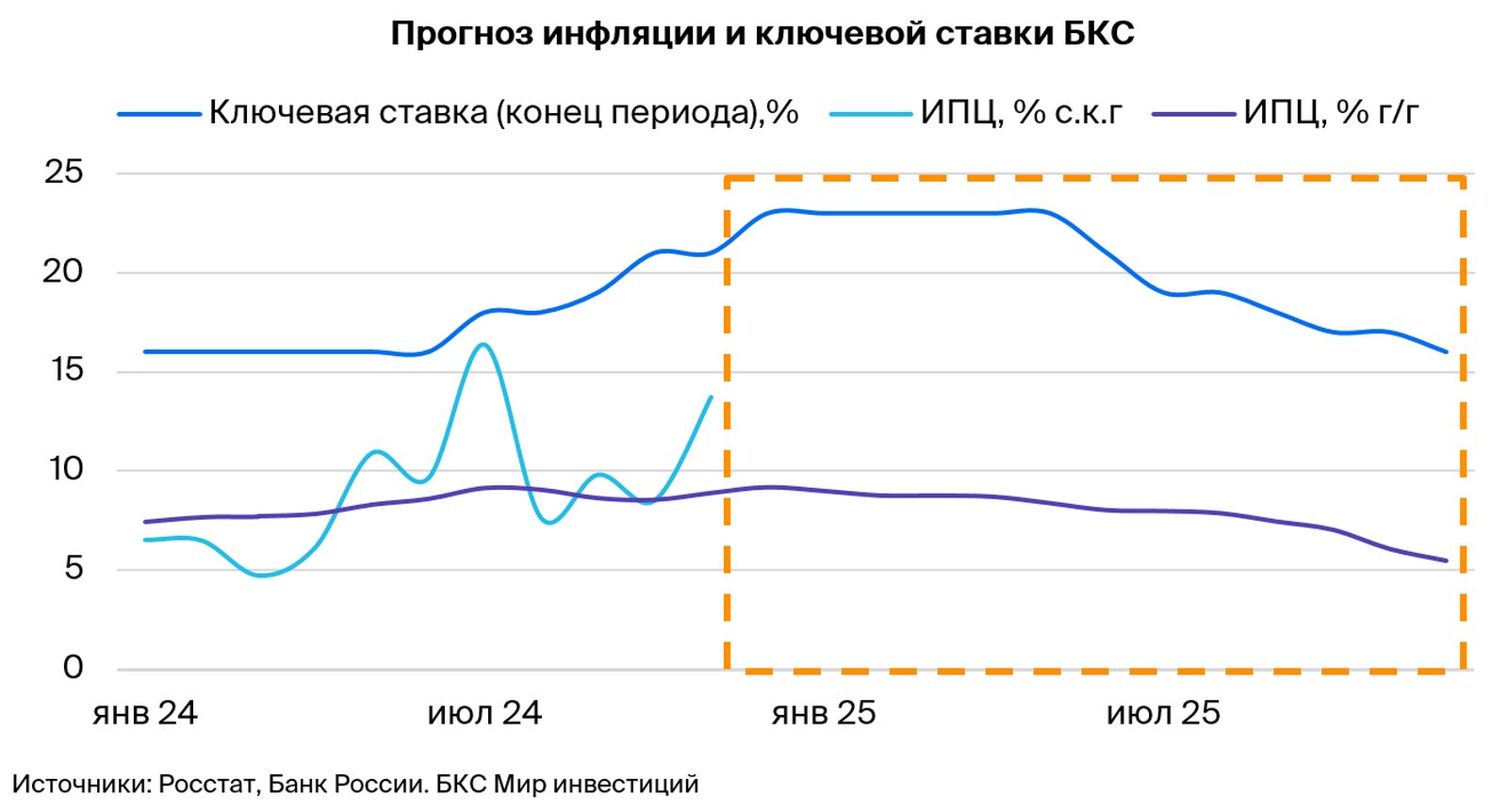

Снова ждем повышение ключевой ставки.

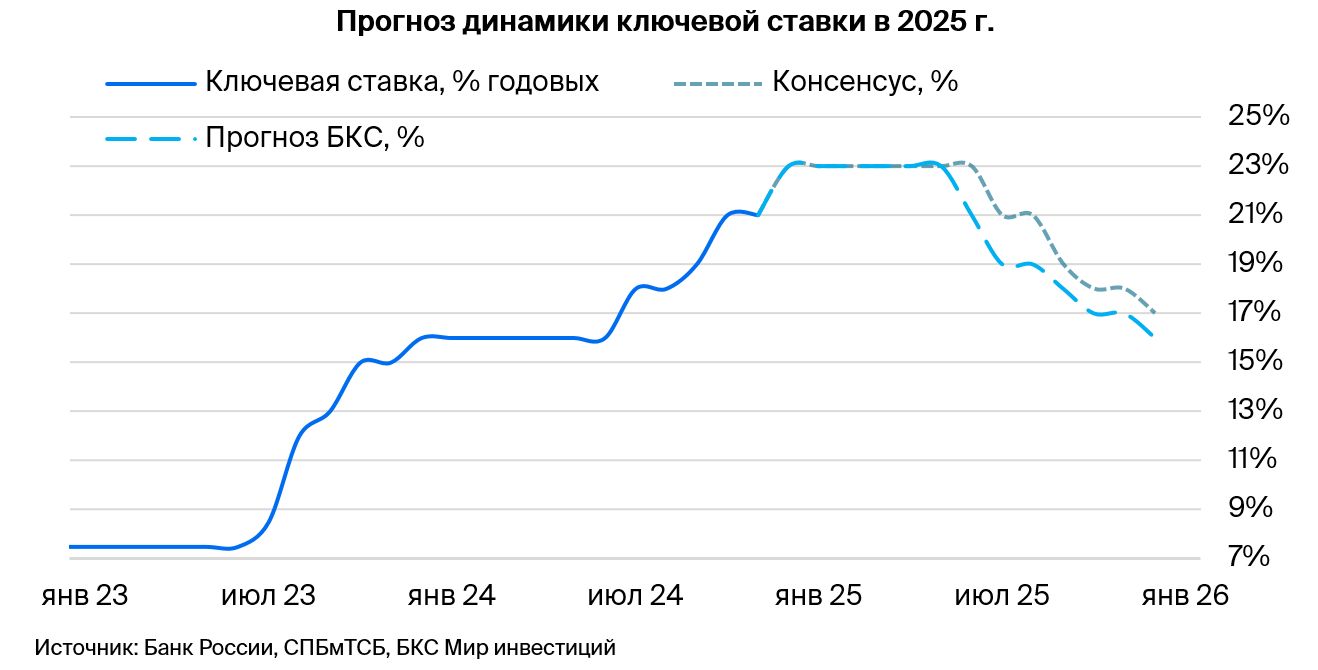

Базовый сценарий — 23% в декабре, далее стабилизация до конца II квартала.

Первое снижение в конце II квартала, 16% на конец 2025 г.

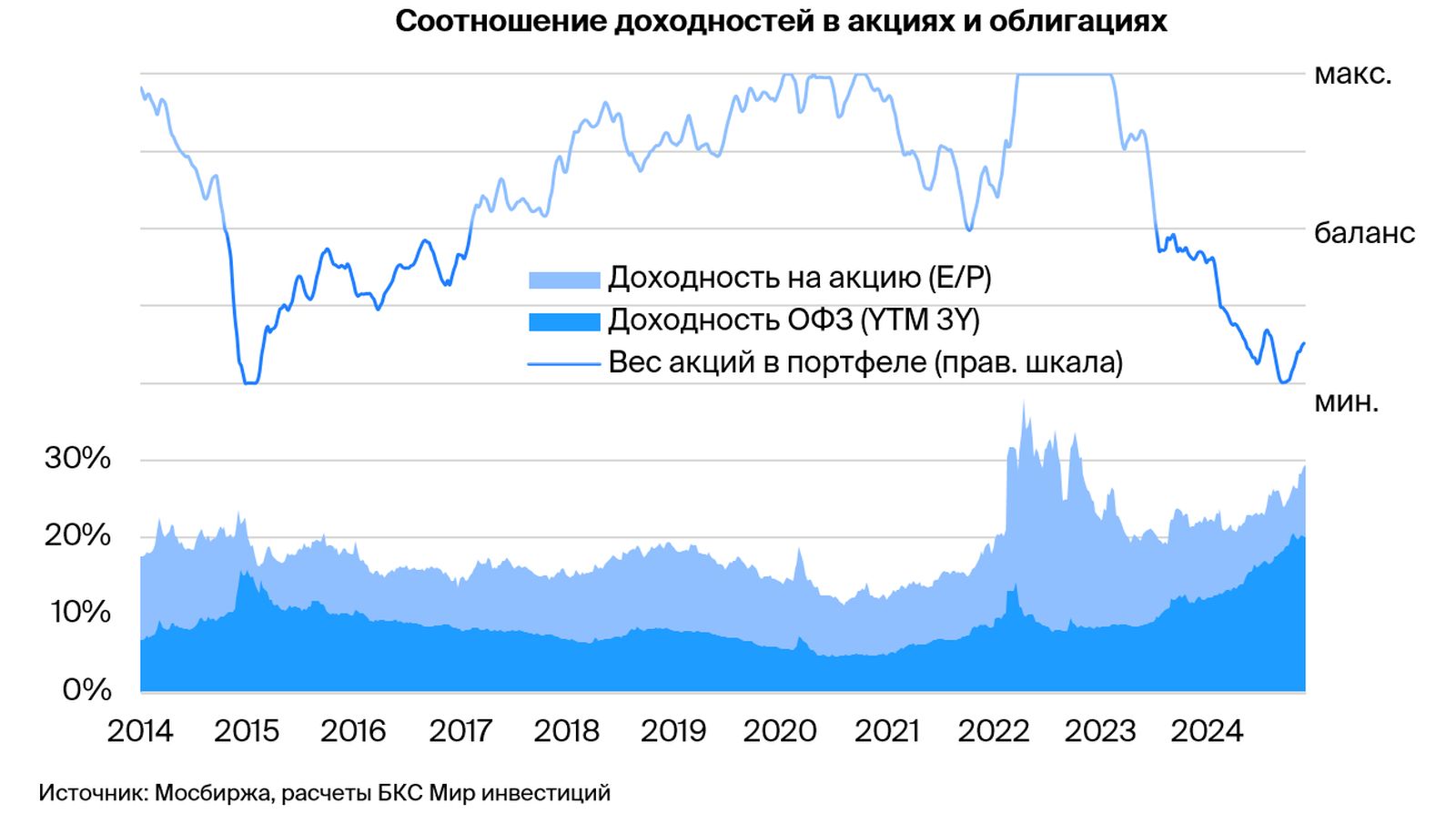

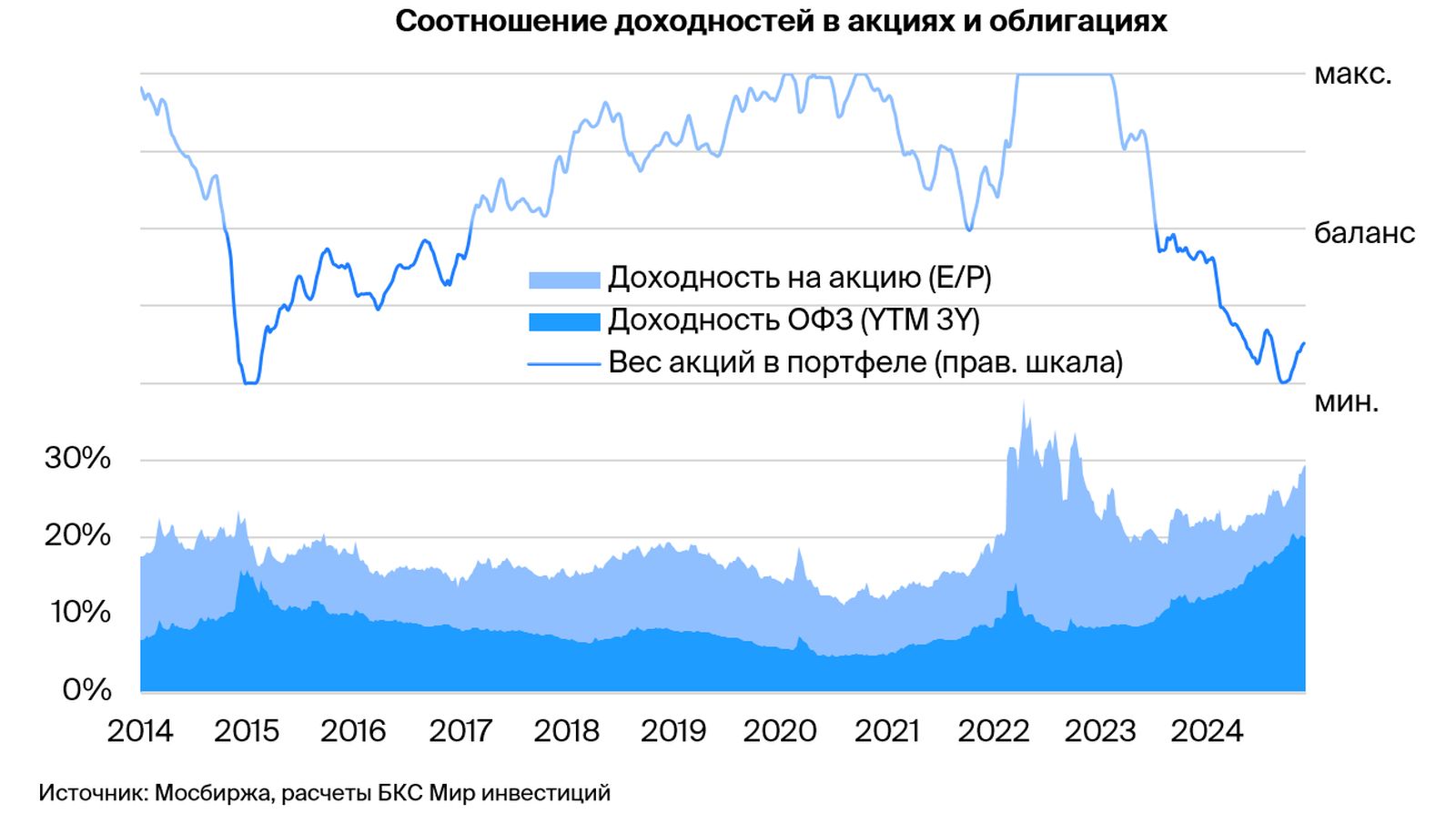

Тактически выбор в пользу облигаций — исторически рекордные доходности, премия за риск в акциях невысока.

Стратегически акции — наш выбор, лучшая защита от инфляции на длинной дистанции с возможностью зайти в очень низкой точке в ближайшие месяцы

Наш топ-7: Т-Технологии, Полюс, ФосАгро, Ozon, Мосбиржа, Яндекс и Татнефть

Топовые дивидендные истории: МТС, Магнит, Татнефть- ао и -ап, НЛМК, Евротранс

Макро и геополитика давят на рынки

Российский фондовый рынок в IV квартале обновил локальные минимумы, индекс вернулся к уровням ниже 2500, близко к уровню марта 2023 г. Причины две: рост инфляции и геополитика. Позитив от победы Трампа на выборах быстро сменился негативом от новых санкций уходящей администрации Байдена. Как итог, Индекс МосБиржи потерял около 15% за прошедший квартал, а значение мультипликатора P/E (капитализация к прибылям компаний, входящих в индекс) снизилось до 3,3х против исторически нормальных уровней 5–7х.

Охлаждение экономики перед разворотом

Оперативные данные Банка России за октябрь свидетельствуют о снижении спроса у предприятий в целом по экономике с августа 2024 г. Отчасти сказываются снижение темпов кредитования населения и замедление темпов роста заработных плат. Одновременно с этим наблюдаем замедление кредитования: несубсидируемые ставки для компаний начинаются от ключевой ставки + 7% — запретительный, на наш взгляд, уровень для предприятий.

Высокие ставки ограничат потребительскую и инвестиционную активность, и на этом фоне мы ожидаем падение ВВП и замедление инфляции уже в I квартале, что обусловит переход ЦБ к снижению ставки уже к концу II квартала.

Краткосрочный взгляд

На фоне неутешительной статистики по инфляции в ноябре рынок снова ждет повышение ключевой ставки до 23%, отдельные участники рынка не исключают рост и до 25% на первом заседании в 2025 г. Считаем, что риски роста ставки продолжат давить на рынок в начале следующего года, это объясняет понижение нашего краткосрочного взгляда до «Нейтрального». Риски санкций от уходящей команды президента Байдена могут стать еще одним негативным сюрпризом для российского рынка.

Долгосрочный взгляд

Распродажи на рынке акций и снижение до 3,3х мультипликатора Р/Е сдвигают наш долгосрочный взгляд на 12 месяцев к «Позитивному» с учетом целевого уровня индекса в 3500 (+45% без дивидендов, или +57% с дивидендами). По нашим расчетам, дивидендная доходность Индекса МосБиржи на горизонте 12 месяцев составит 11,3%. Самый высокий потенциал роста мы видим в секторе финансов, нефти и газа, девелопмента. Выделяем два основных драйвера для роста: сигналы о стабилизации или смягчении денежно-кредитной политики и снижение геополитической напряженности.

Мы повысили долгосрочный взгляд до «Позитивного» на нефтегазовый сектор, технологии, ритейл, транспорт и промышленность. У нас нет секторов с «Негативным» взглядом — и лишь один сектор, электроэнергетика, с «Нейтральным».

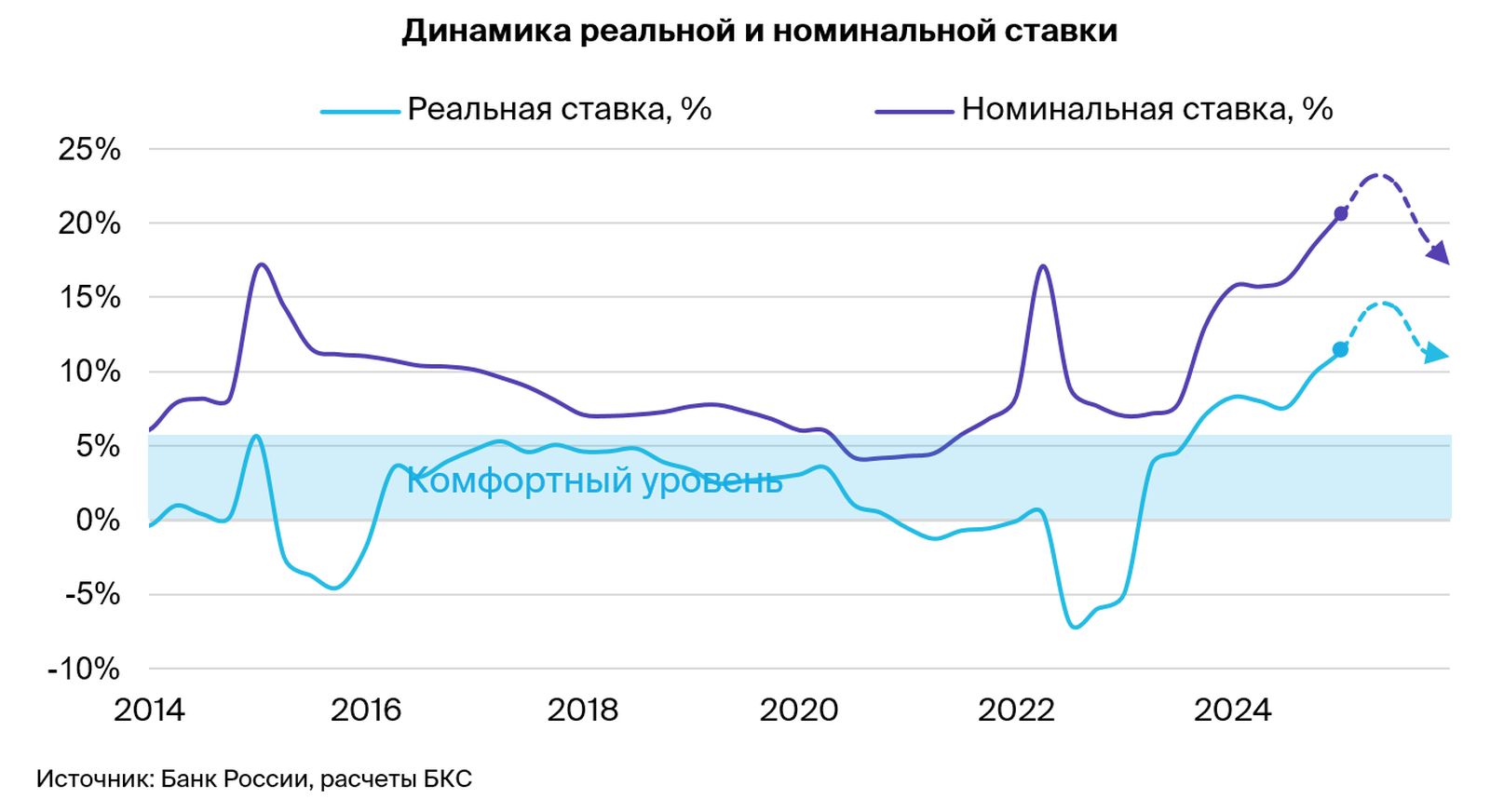

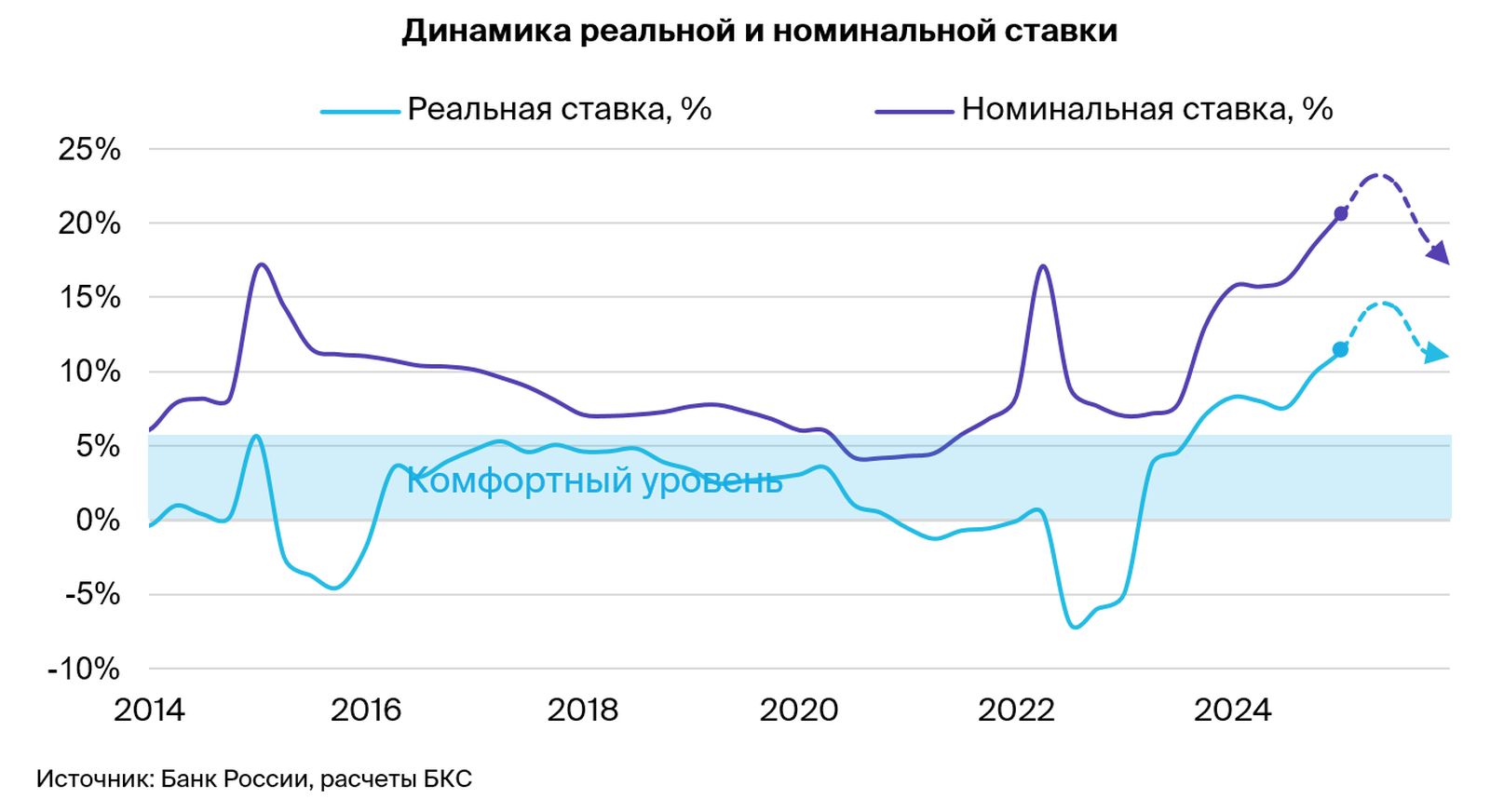

Рекордные ставки

Десять лет назад Центробанк РФ перешел от управления обменным курсом к таргетированию инфляции, установив среднесрочную цель в 4%, актуальную и по сей день. С точки зрения 10-летней истории текущая ключевая ставка в 21% беспрецедентна по двум причинам: ключевая ставка никогда не превышала уровень 20% и не держалась выше 15% дольше трех месяцев.

С учетом этих двух факторов, рекордно продолжительные и высокие ставки — это неизбежный разворот в обозримом будущем. Ставки не могут сохраняться на таких уровнях по простой причине: текущие реальные ставки, за вычетом ожидаемой инфляции, приведут к резкому замедлению ВВП уже в I квартале (-0,9%) и охладят инфляцию.

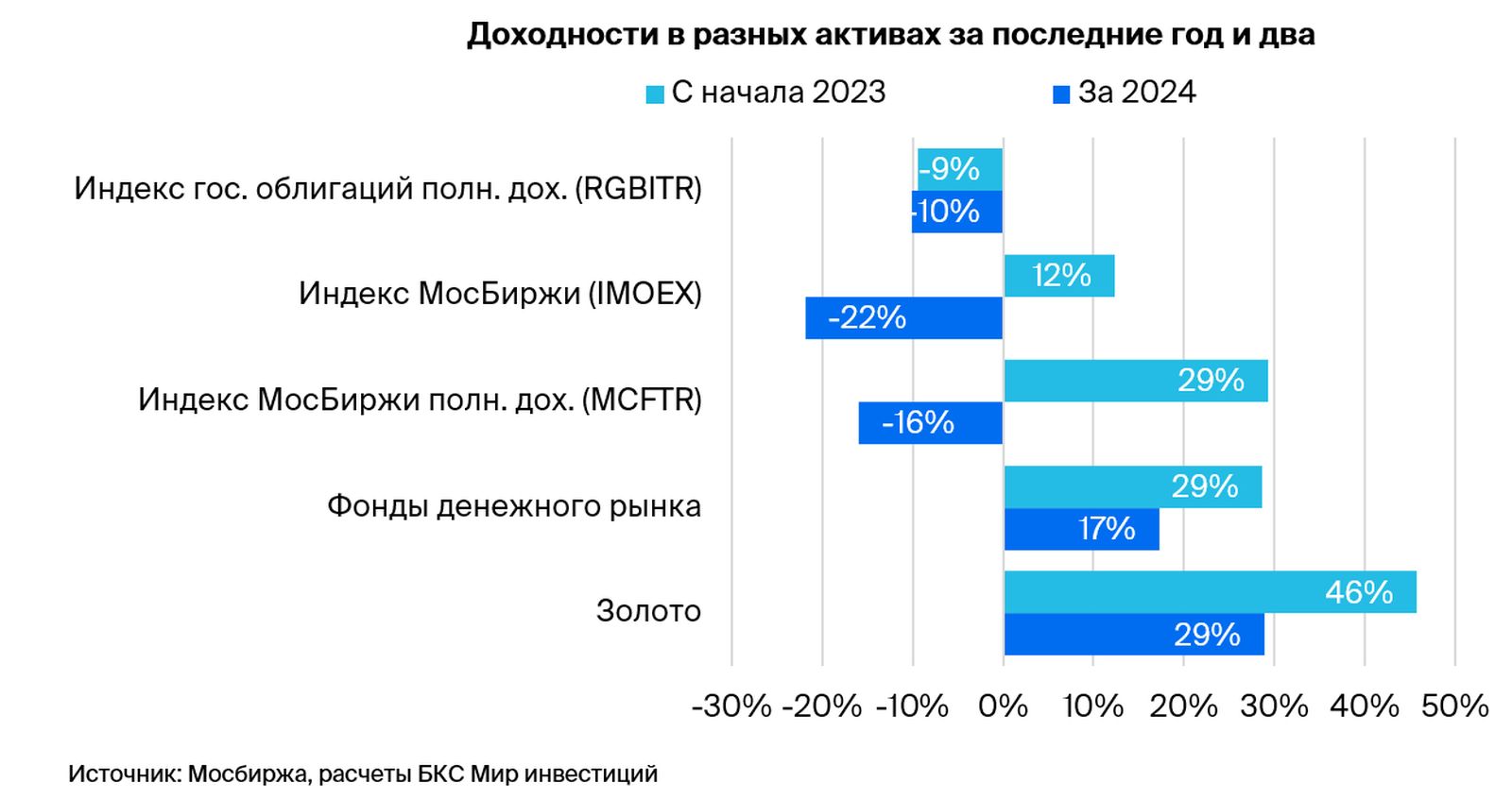

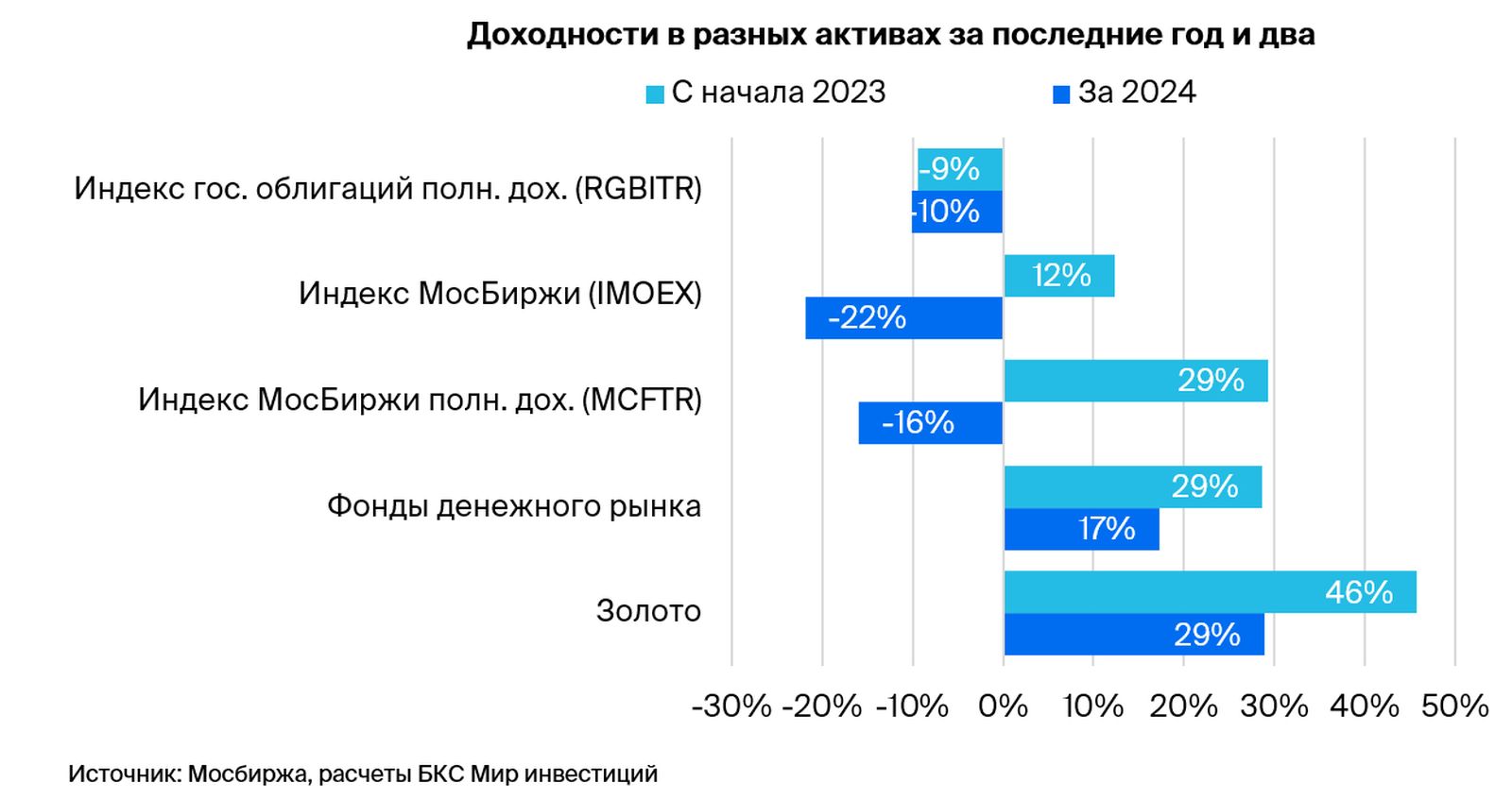

Рынки упали, чтобы обеспечить от 30% доходности во всех классах активов

Потенциал роста во всех классах активов на год вперед объясняется просто: рынки упали, чтобы восстановиться в будущем и обеспечить доходности выше депозитов. Доходности в акциях РФ исторически были выше, чем в депозитах — на 8 процентных пунктов, или почти в два раза (с учетом дивидендов), за прошедшие 10 лет.

Защитные активы показали себя лучше в 2024 г., но не за 2023–2024 гг.

Просадка на российском рынке акций существенно нивелировала доходности 2023 г. Тем не менее даже в условиях экстремально высокой ключевой ставки — доходность индекса полной доходности в акциях (MCFTR) сопоставима с доходностями фондов денежного рынка, что еще раз подтверждает тезис о том, что в долгосрочной перспективе акции лучше защищают от инфляции.

Тем временем золото за последние 2 года выросло более чем на 40% в долларах. В истории такие результаты наблюдались в 2020, 2010, 2007, 2003, 1987, 1978–1980 гг. Два года кряду золото прибавляло более 40% (рост за прошедшие 2 года превышал 40% на протяжении двух лет подряд) лишь в 2011, 2007 и 1978 гг. — а затем рост снижался до 5% (в среднем), что подтверждает наш консервативный подход к потенциалу роста этого актива на ближайший год.

Тем не менее, если золото в 2025 г. вырастет всего на 10% от текущих порядка $2650 за тройскую унцию до 2930, это будет четвертым по счету ростом с 1975 г., когда золото 2 года подряд оказывалось на 40% дороже, чем 2 года назад.

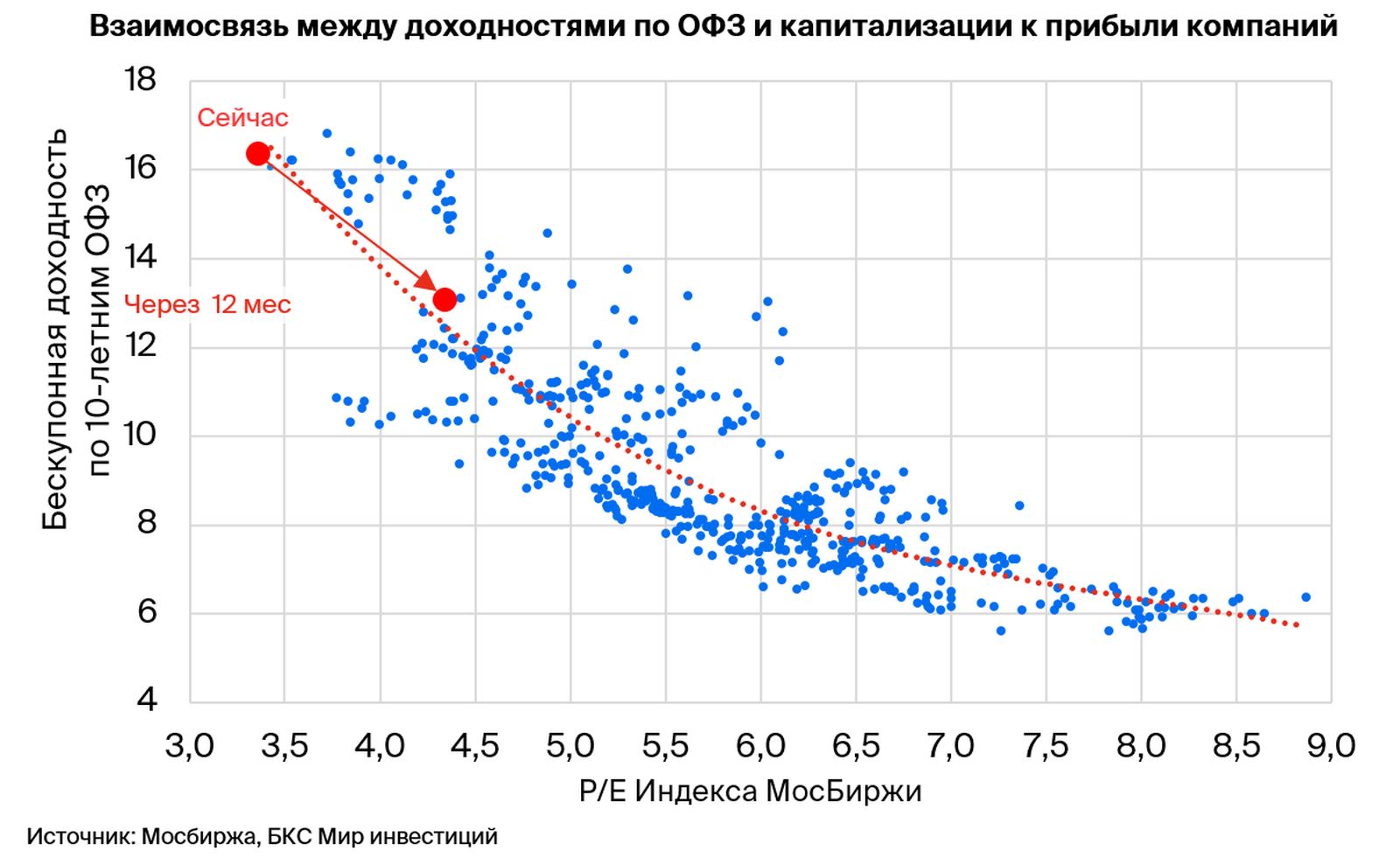

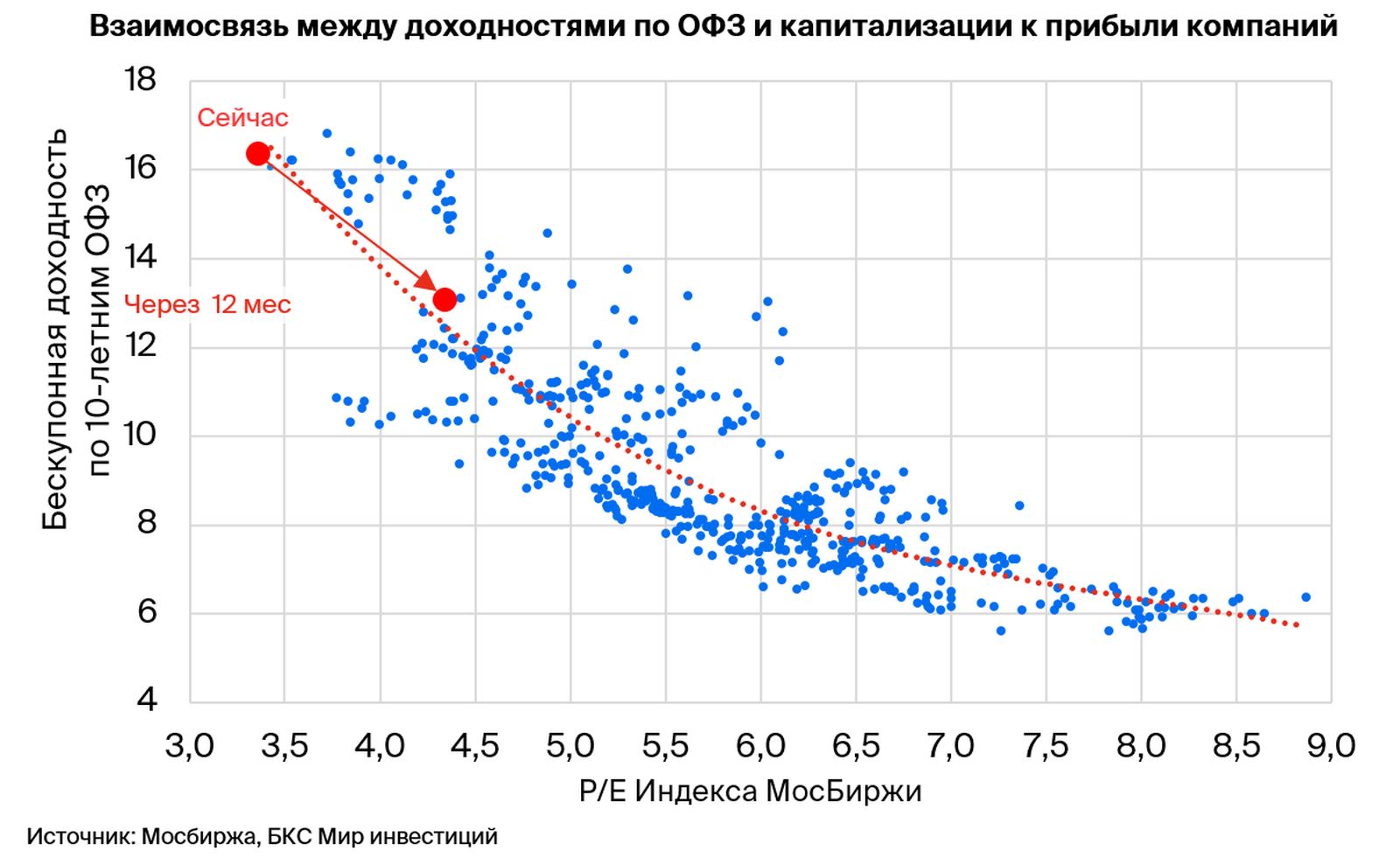

Текущая оценка рынка — справедливо по P/E с учетом ставок

Доходность на рынке акций неразрывно связана с доходностью по безрисковым инструментам (ОФЗ). Рост ключевой ставки вызывает рост доходности по облигациям (за счет снижения цен на них) и одновременное снижение рынка акций, о котором мы писали выше. С точки зрения исторической перспективы текущие значения по показателю Р/Е соответствуют справедливым значениям.

В рамках базового сценария мы ожидаем снижение ключевой ставки до 16% на конец 2025 г. В таком случае доходность 10-летних ОФЗ будет в диапазоне 12,5–13%. Исторически такому уровню соответствовали значения мультипликатора Р/Е, близкие к 4,5х, что существенно выше текущих 3,3х. На основании этого исторического соотношения у российского фондового рынка есть потенциал роста 36% от текущих уровней даже без учета динамики прибылей.

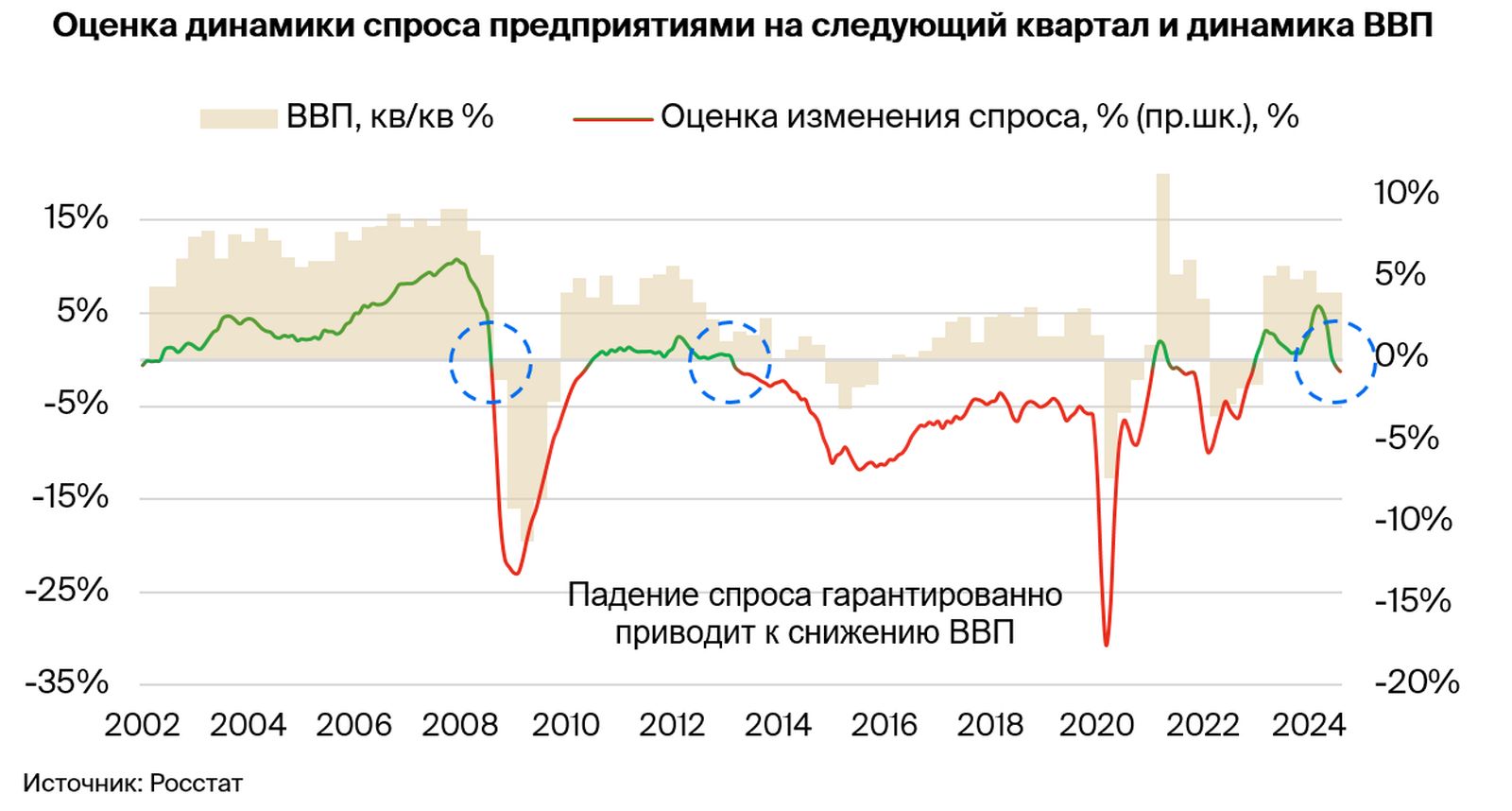

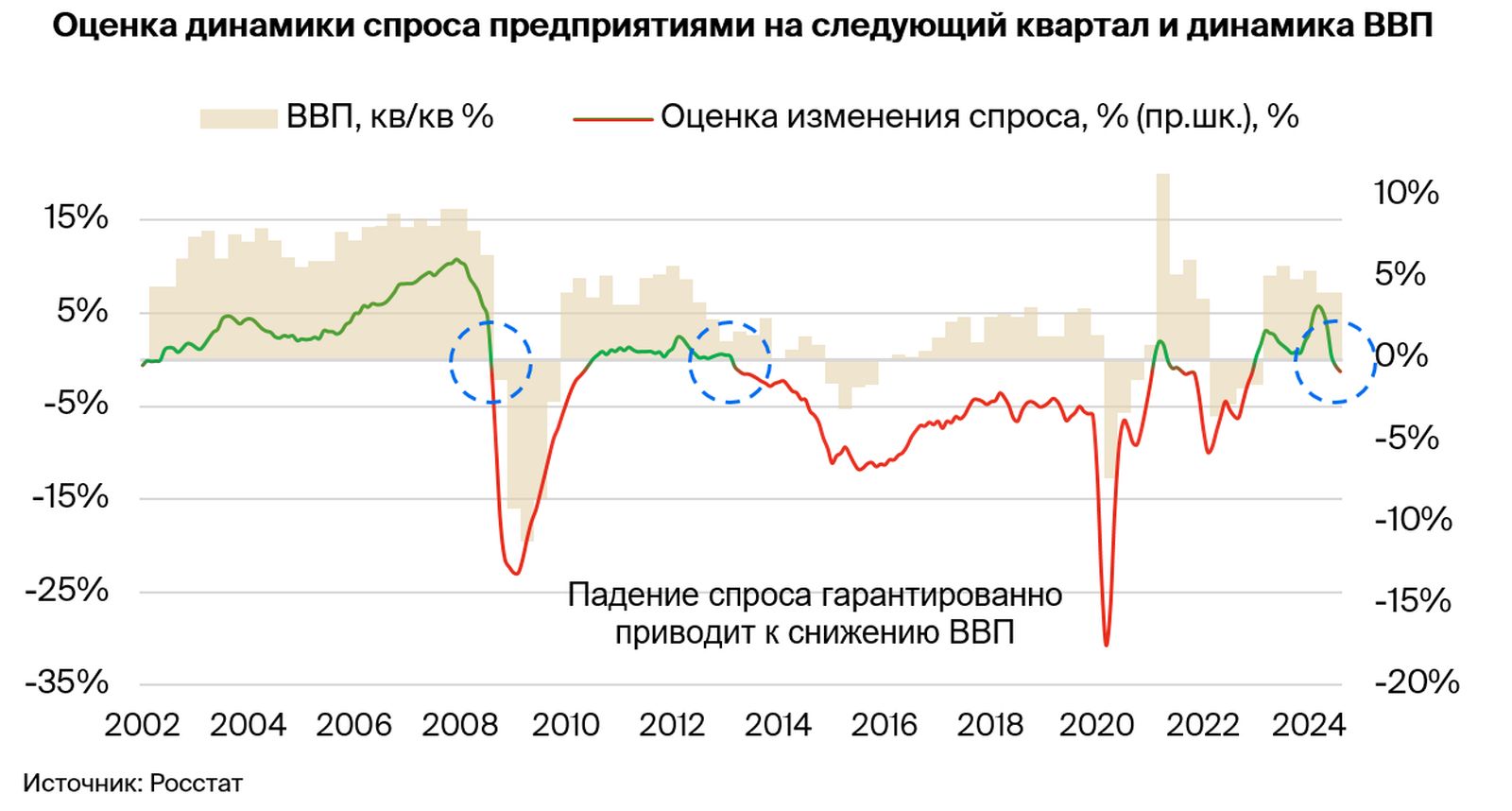

Снижение ставки неминуемо, вопрос сроков

Считаем, что охлаждение экономики уже началось и усилится в I квартале. Летом 2024 г. оно ограничивалось стройсектором, сейчас же наблюдается в потреблении и инвестактивности компаний. Опросы ЦБ предприятий, оперативный источник ожиданий компаний о состоянии экономики, показывают заметное торможение динамики спроса. Ранее это предшествовало снижению ВВП в 2008, 2015, 2020 и 2022 гг. Такие коррекции ВВП приводили к снижению инфляции, позволяя регулятору переходить к смягчению денежно-кредитной политики.

ВВП России преимущественно формируется из трех основных составляющих: расходы домохозяйств (свыше 50%), частные инвестиции (около 25%) и госрасходы (порядка 20%).

Вклад чистого экспорта в ВВП незначителен — порядка 5%, а продолжающееся санкционное давление как на импорт, так и на экспорт, по нашему базовому сценарию, резко ограничивает возможность его значительного роста. Обратим внимание, что рост квартального чистого экспорта до уровней 2021 г. (не превышал $50 млрд) по сравнению с текущими $10–20 млрд маловероятен в 2025 г., так как потребует не только одномоментного снятия санкций, но и полного восстановления цепочек поставок, что в некоторых направлениях экспорта (например, газ) займет годы.

Потребительская активность — замедление увидим в I квартале

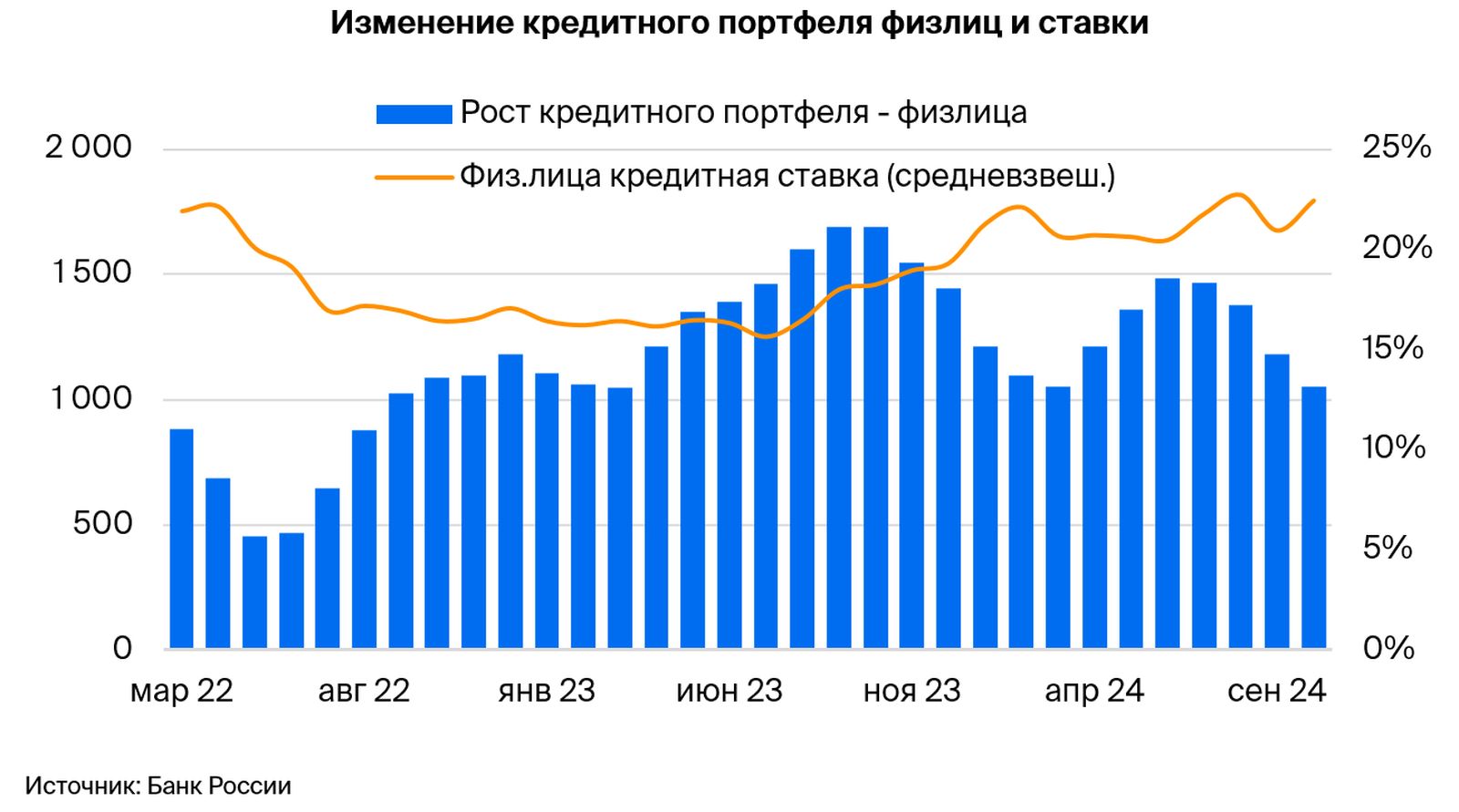

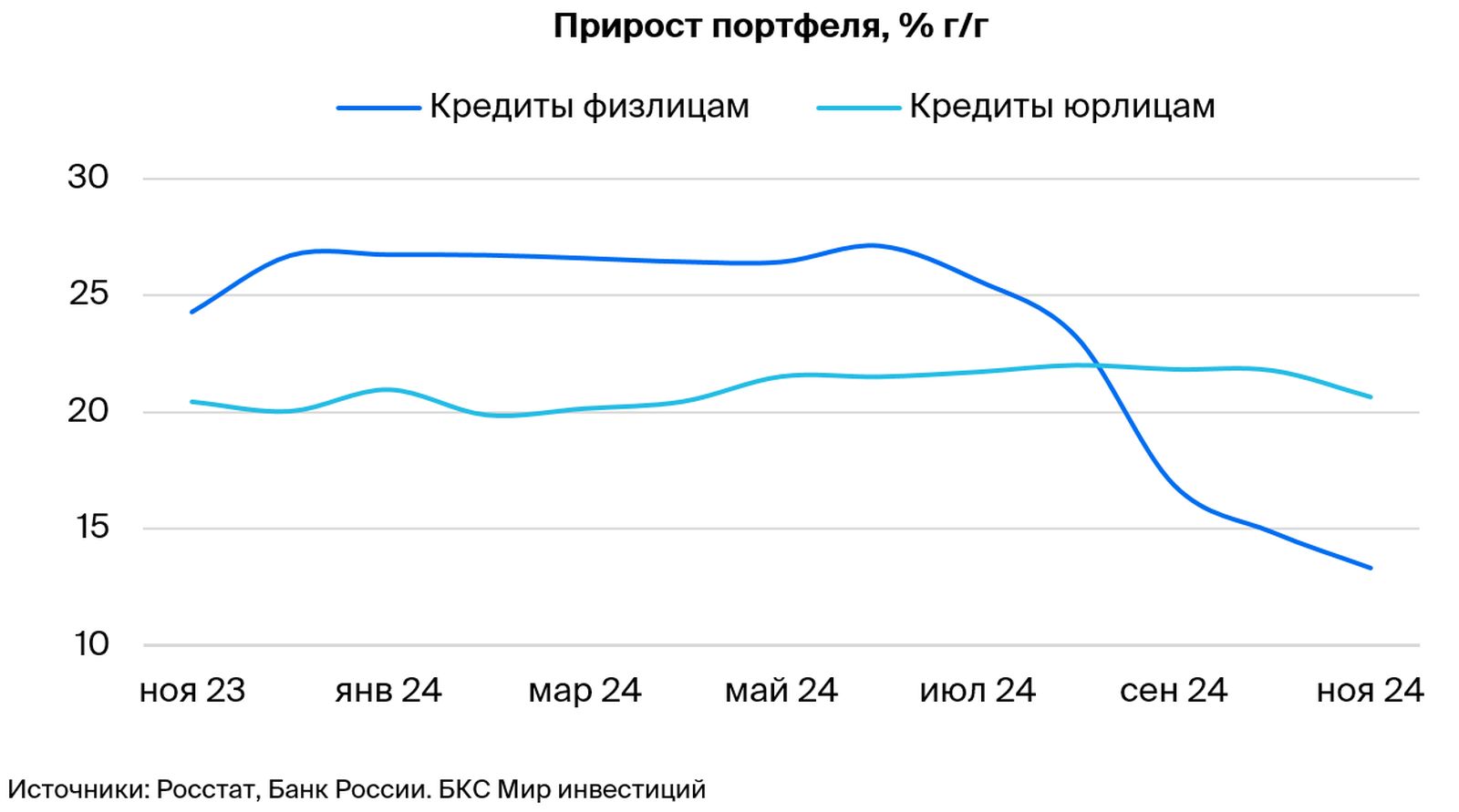

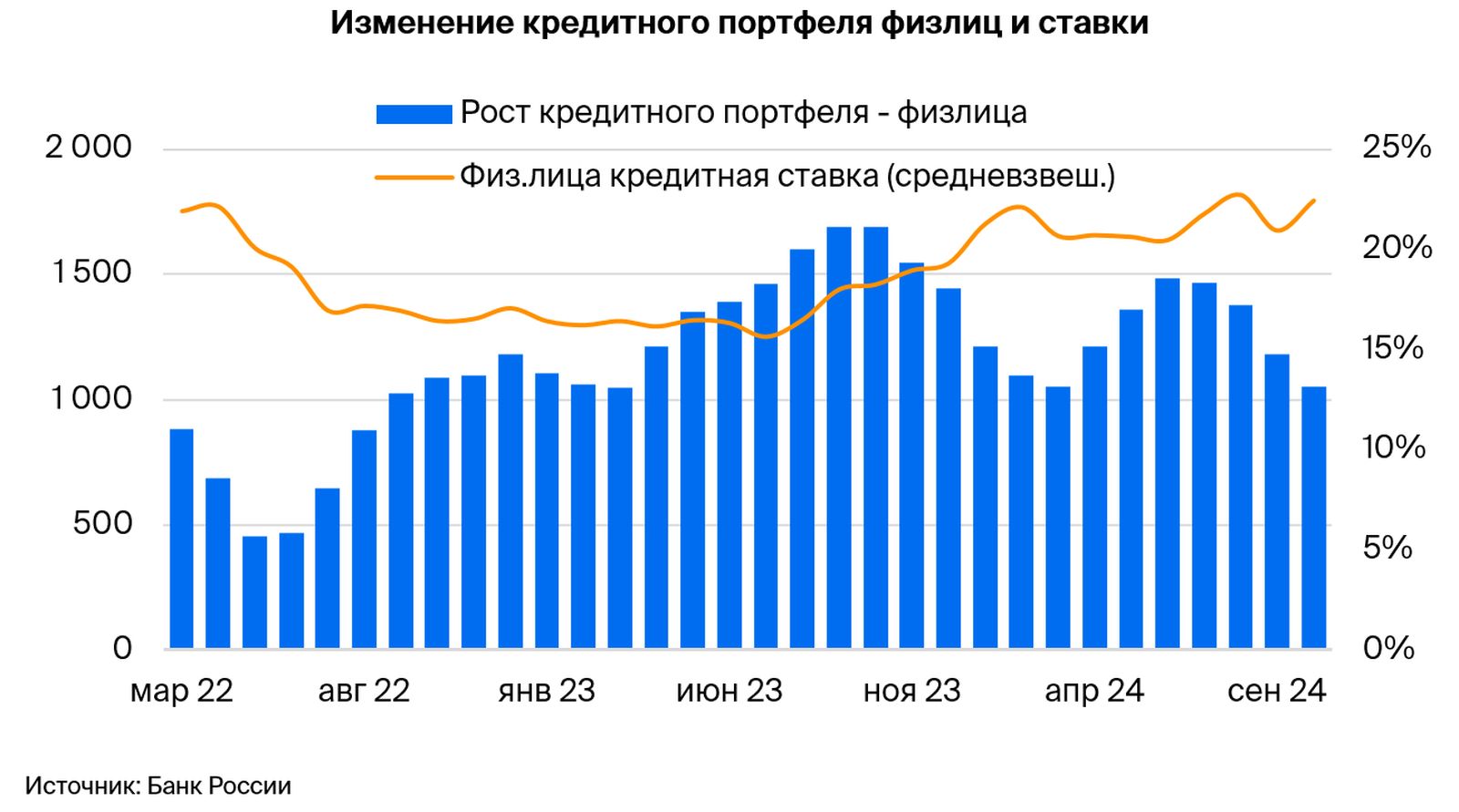

Потребление (52% ВВП во II квартале 2024 г.) демонстрирует признаки замедления в двух аспектах: потребительское кредитование и замедление роста заработных плат.

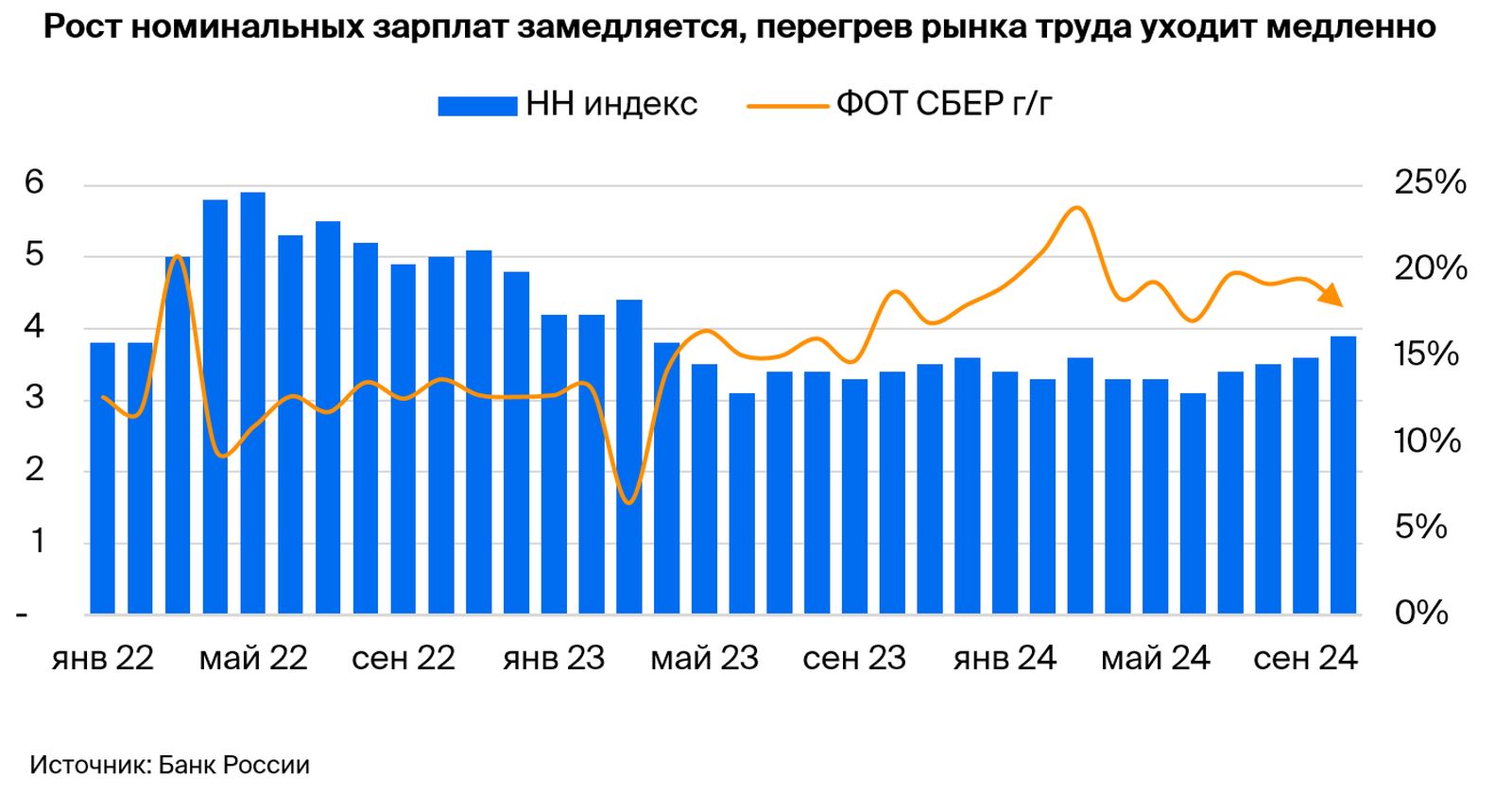

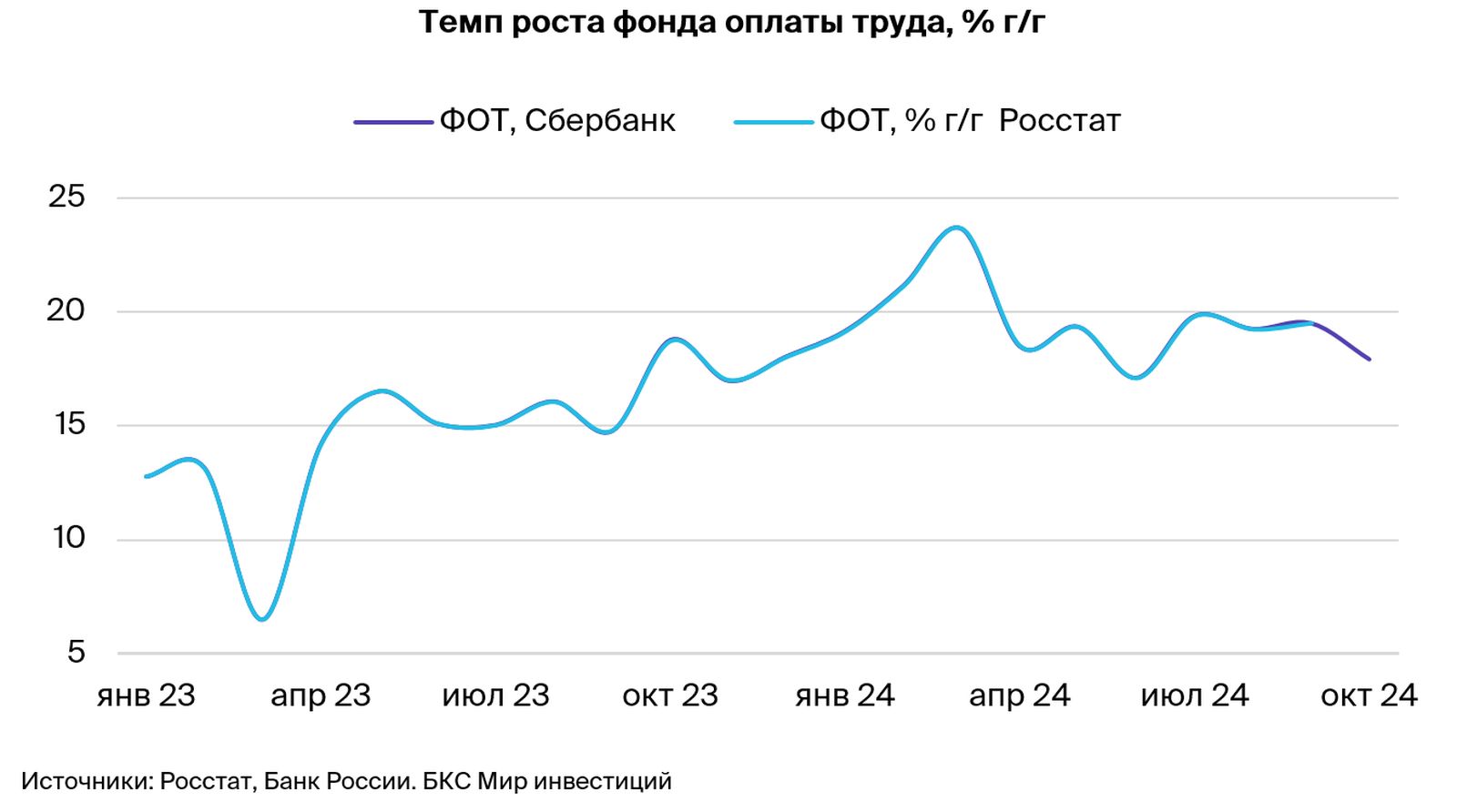

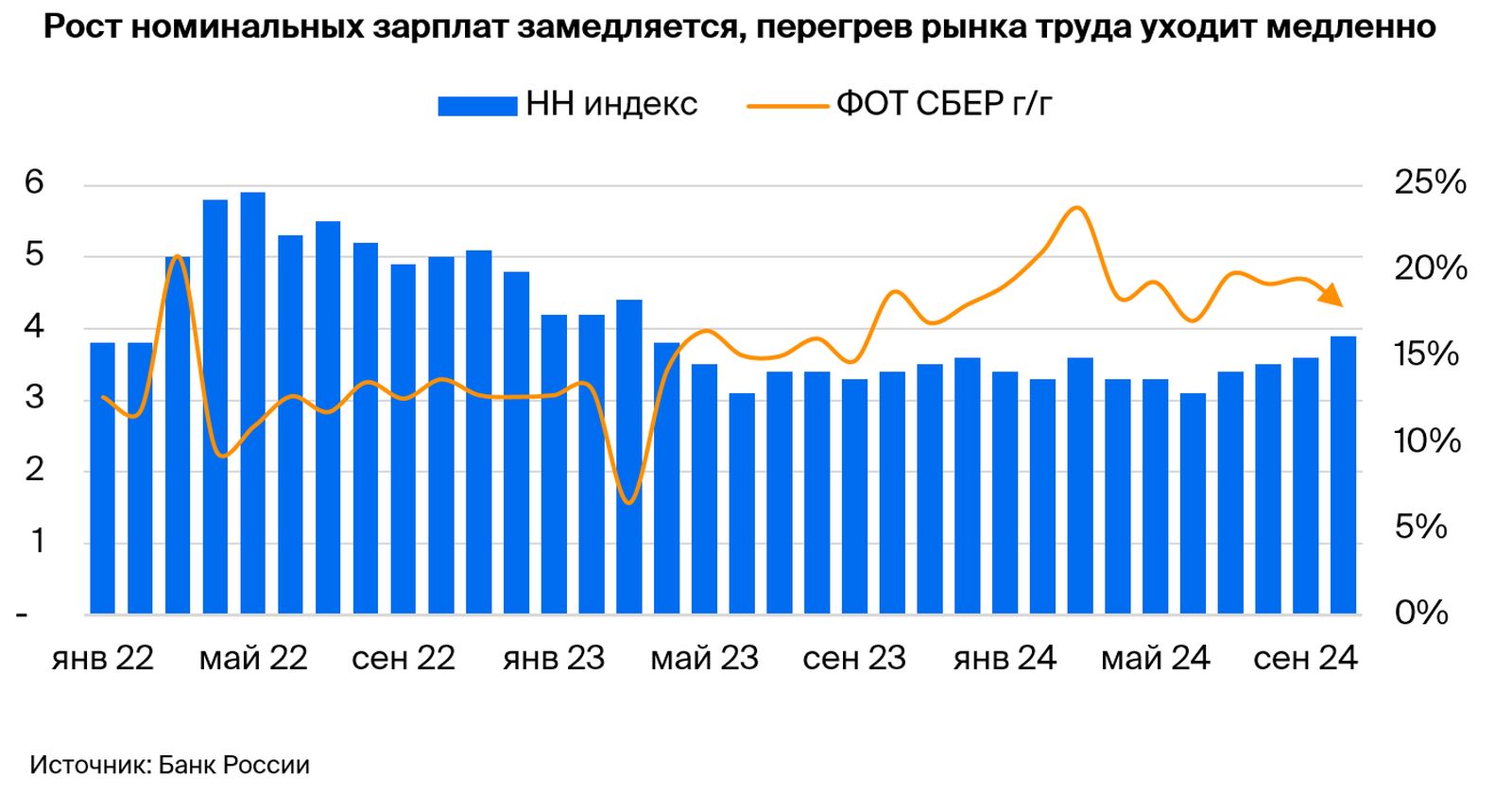

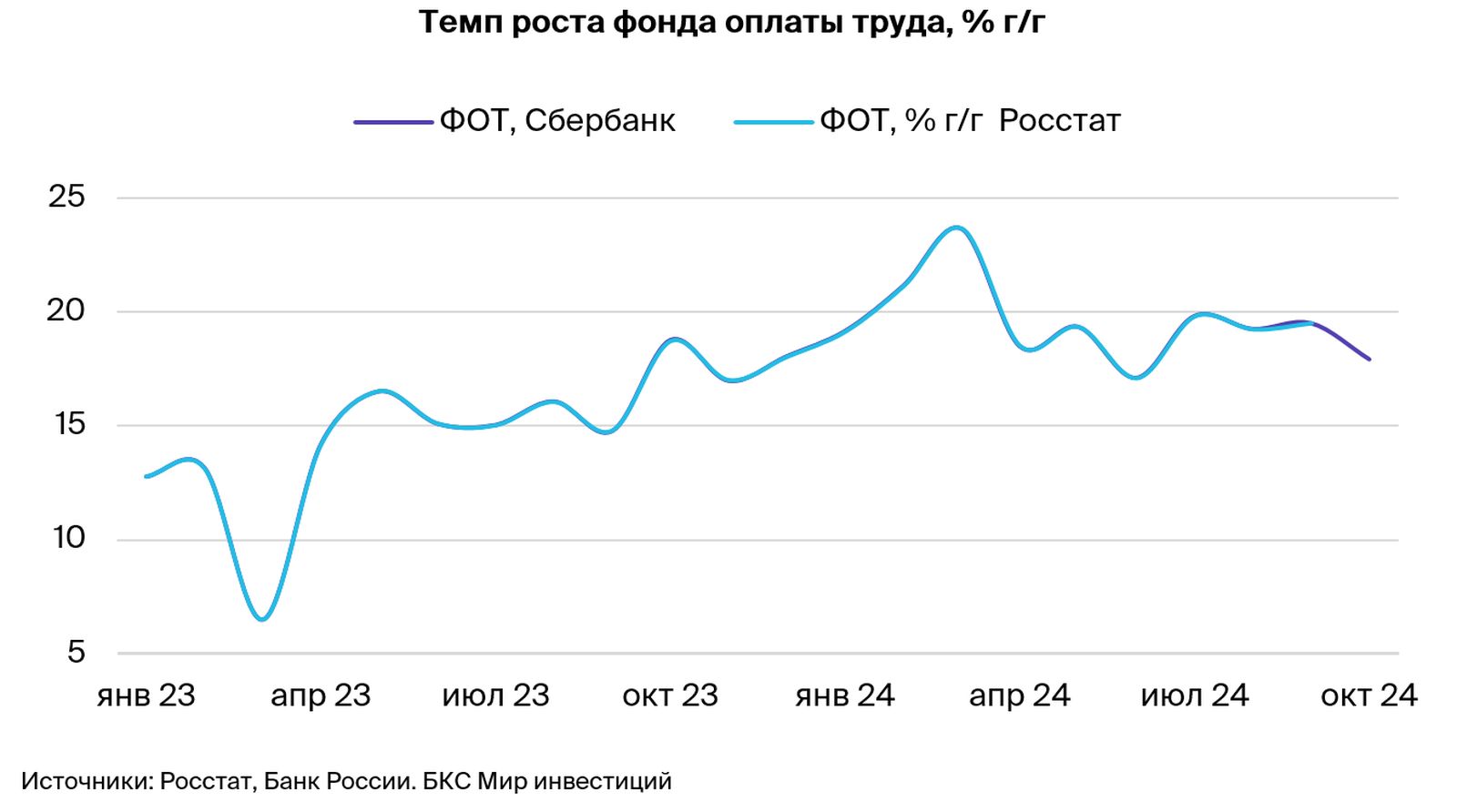

Номинальные зарплаты, на протяжении лета показывающие рост около 20%, демонстрируют незначительное замедление — порядка 18% в октябре, по оперативным данным СберИндекса. С одной стороны, это все еще высокий уровень против 16% за последние 2 года. Однако разрыв динамики зарплат с уровнем ставок в экономике превышал 5% перед периодами повышения ключевой ставки. Сейчас же этот разрыв стабилизировался в пределах 1–2% и впервые за полтора года стал отрицательным: минус 3% в октябре 2024 г. Ожидаем консолидацию тренда в 2025 г. на базе высоких зарплат 2024 г. и снижении перегрева рынка труда.

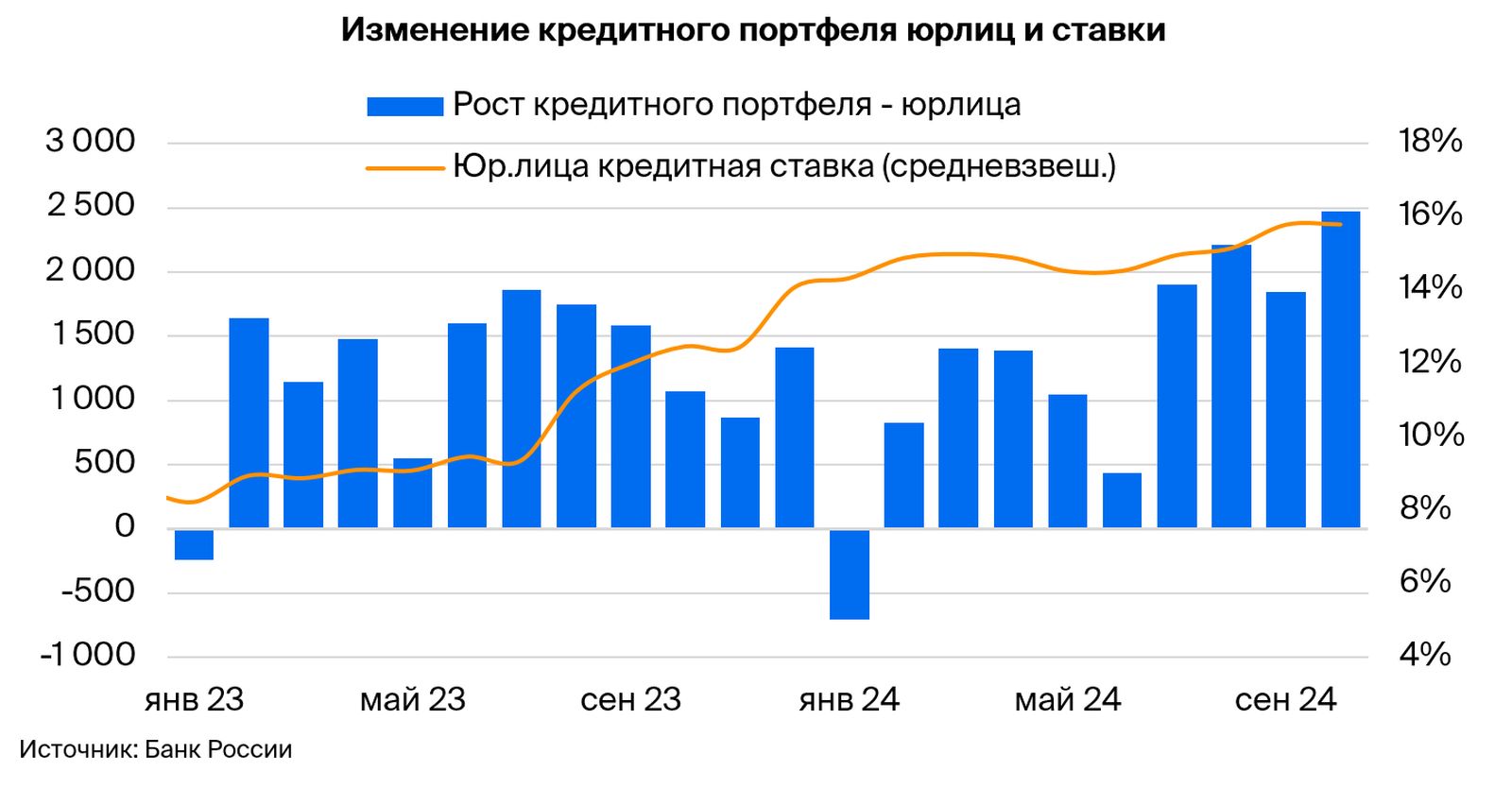

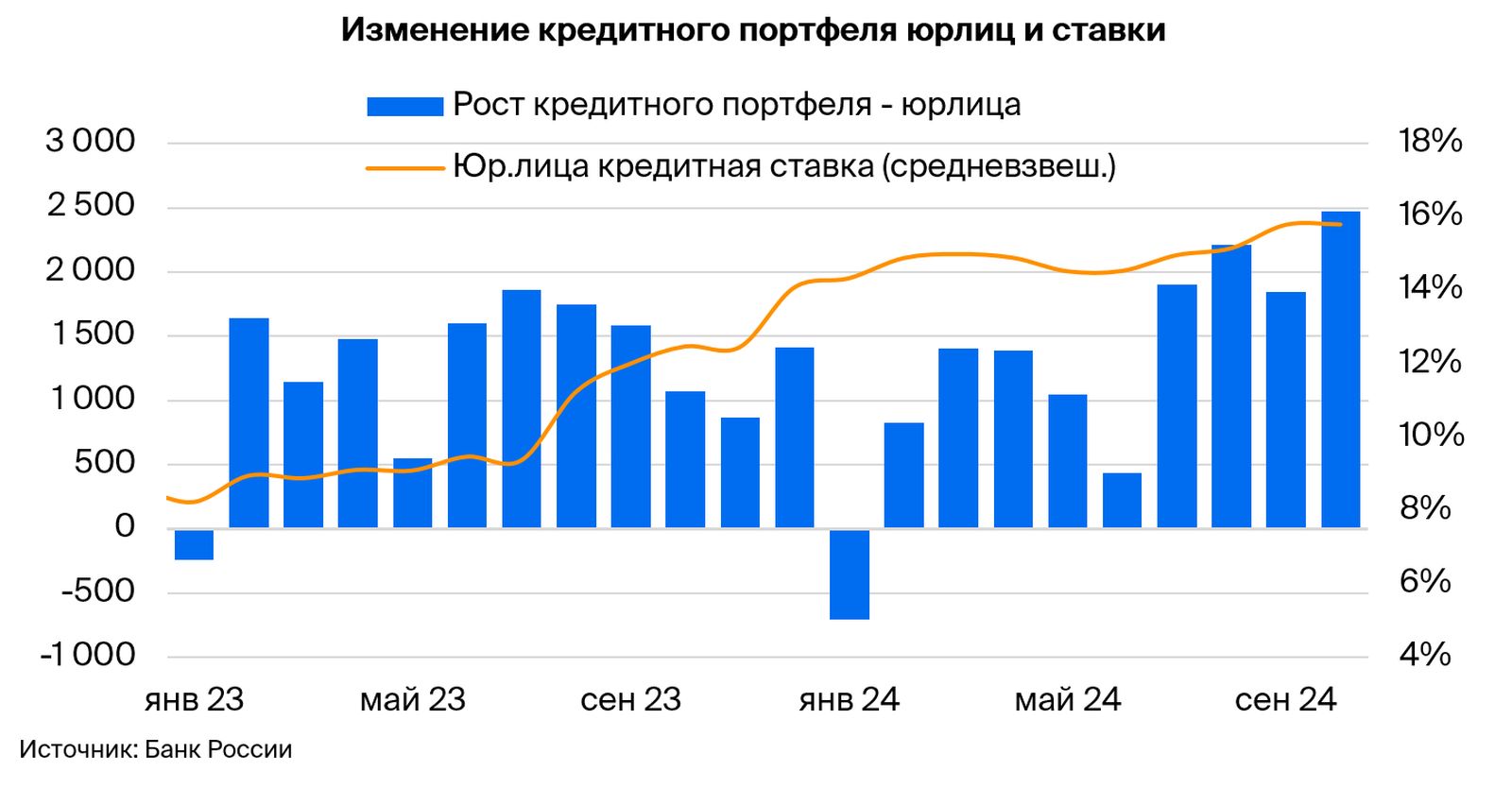

Инвестиционная активность — ставки на запретительно высоком уровне

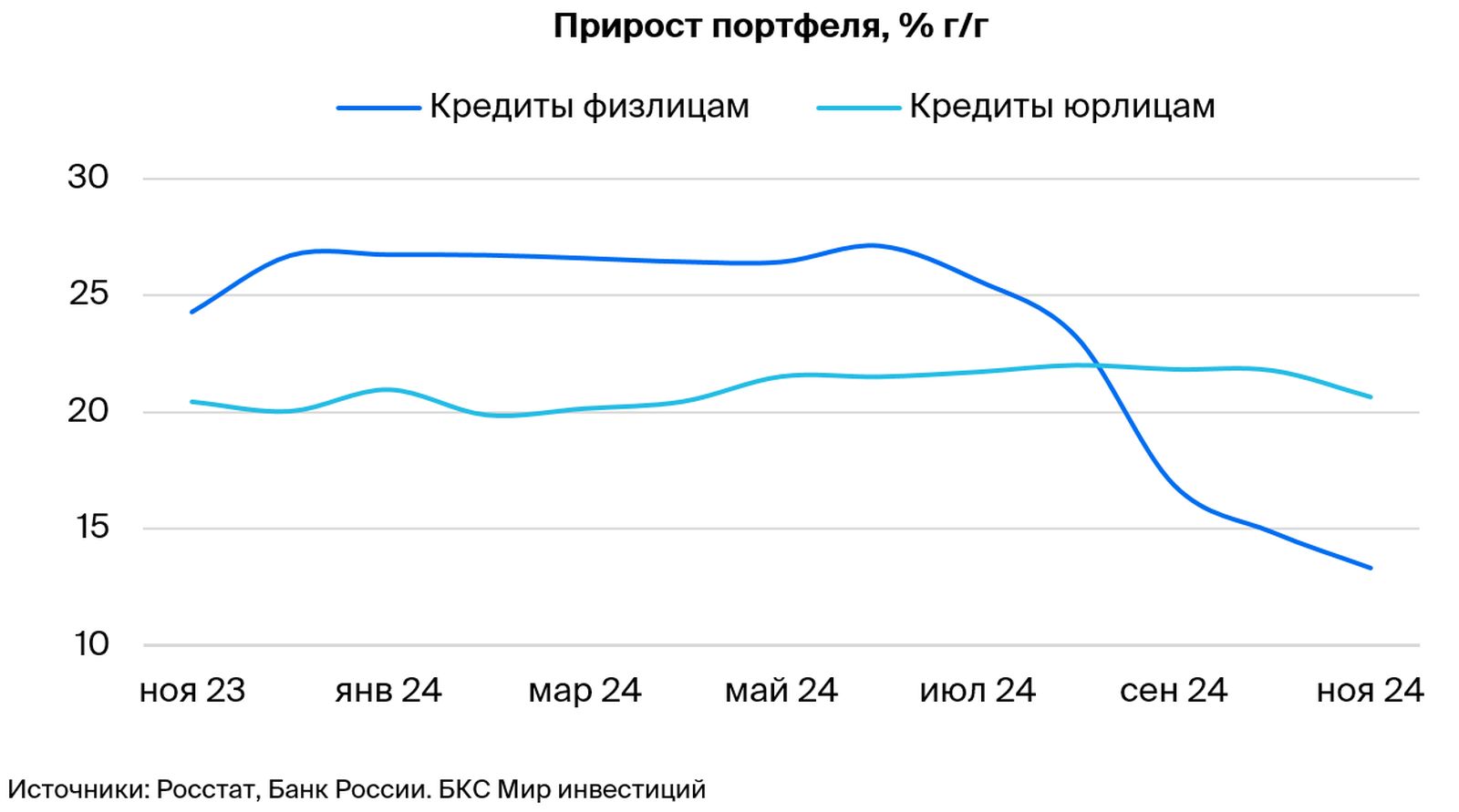

Продолжительный период высоких ставок не дает компаниям «пересидеть», поскольку корпоративный долг даже по фиксированным ставкам рано или поздно нужно рефинансировать. Средние ставки кредитования продолжают переставляться на более высокие уровни и вынуждают компании предпочитать погашение долга инвестициям. Чем дороже долговое финансирование, тем меньше инвестпроектов сохраняют свою привлекательность. Банк России отмечает существенное замедление роста портфеля корпоративного кредита в ноябре: 0,8% против 2,3% в октябре. Замедление происходит благодаря ужесточению макропруденциальных нормативов и повышению ключевой до исторических максимумов.

Отметим, что даже крупные компании сейчас кредитуются под запретительную ставку (ключевая ставка +7%), что в сценарии «23% в декабре» означает более 30%. При этом уровень кредитных ставок на графике включает в себя субсидированные кредиты (например, в сельском хозяйстве и машиностроении), отражая динамику, но не фактический уровень рыночной стоимости кредита для компаний.

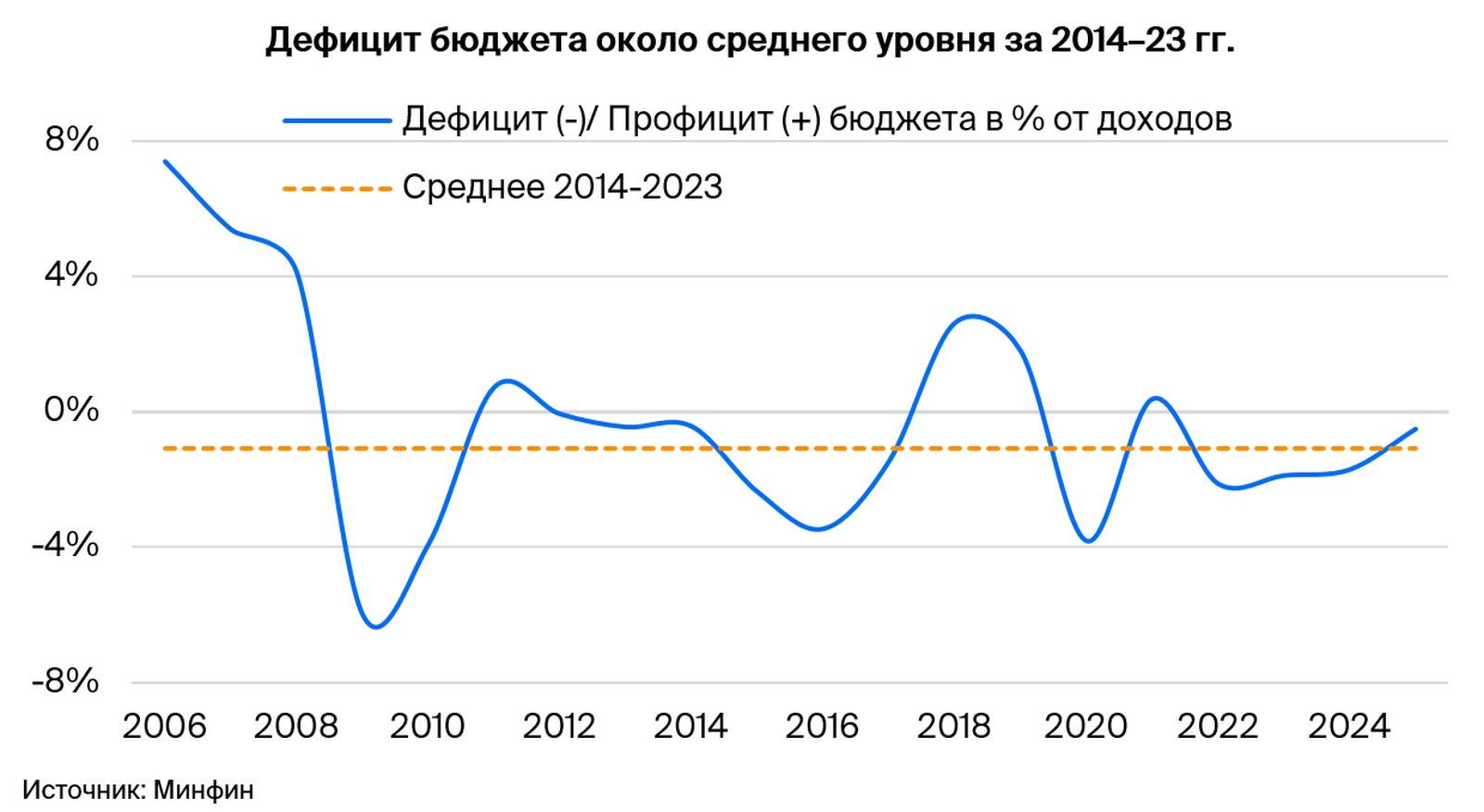

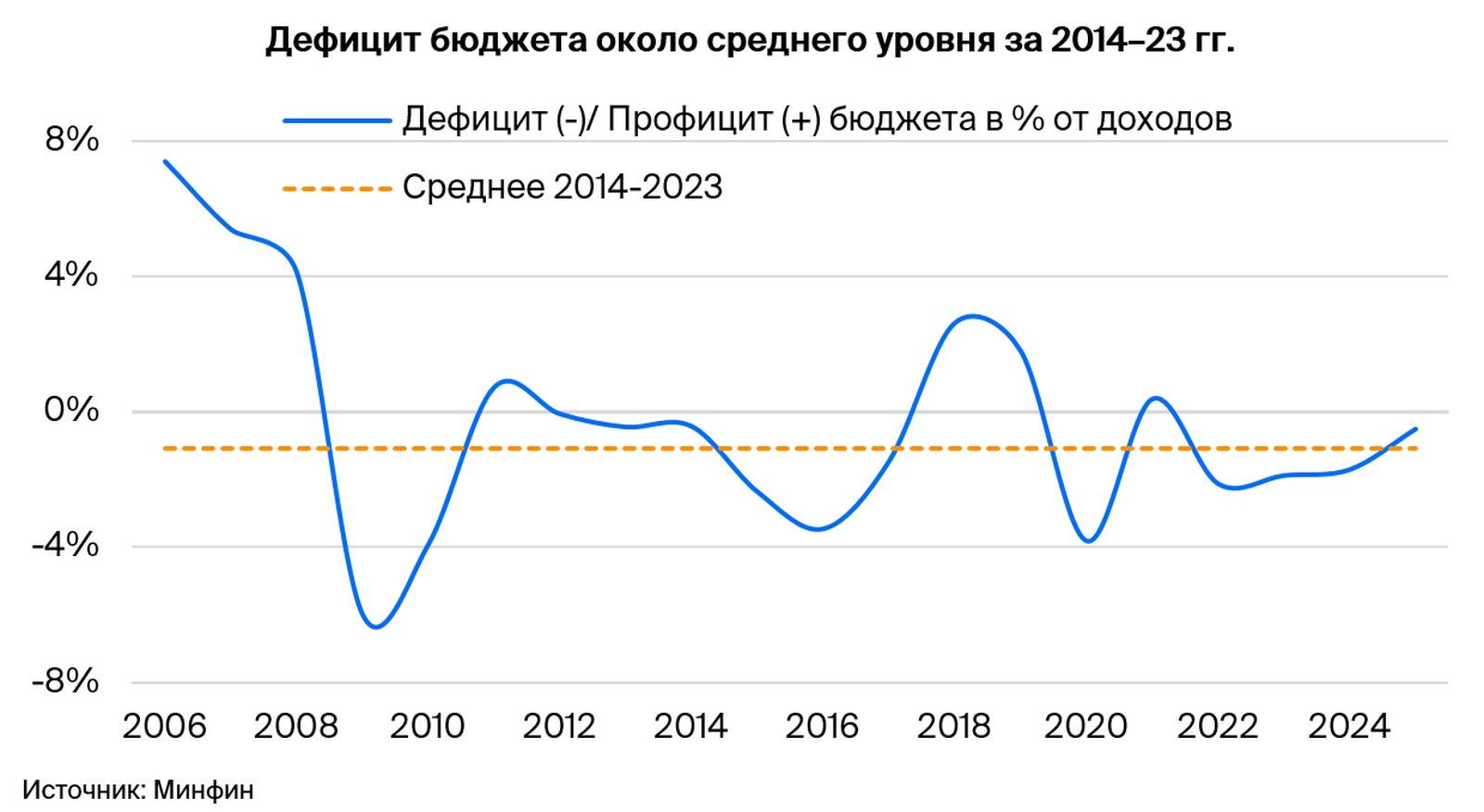

Дефицит бюджета и чистый экспорт — нет предпосылок к росту

Федеральный бюджет 2025 г. сверстан с дефицитом в размере 0,5%. В среднем за 2014–2023 гг. дефицит составлял около 1,1%. С одной стороны, это будет тормозить рост инфляции, но также и замедлять темпы роста экономики. Таким образом, в следующем году бюджетный импульс, который был одним из ключевых драйверов роста экономики в последние 3 года будет затухать.

Рынки заранее начнут отыгрывать снижение, главное не пропустить момент

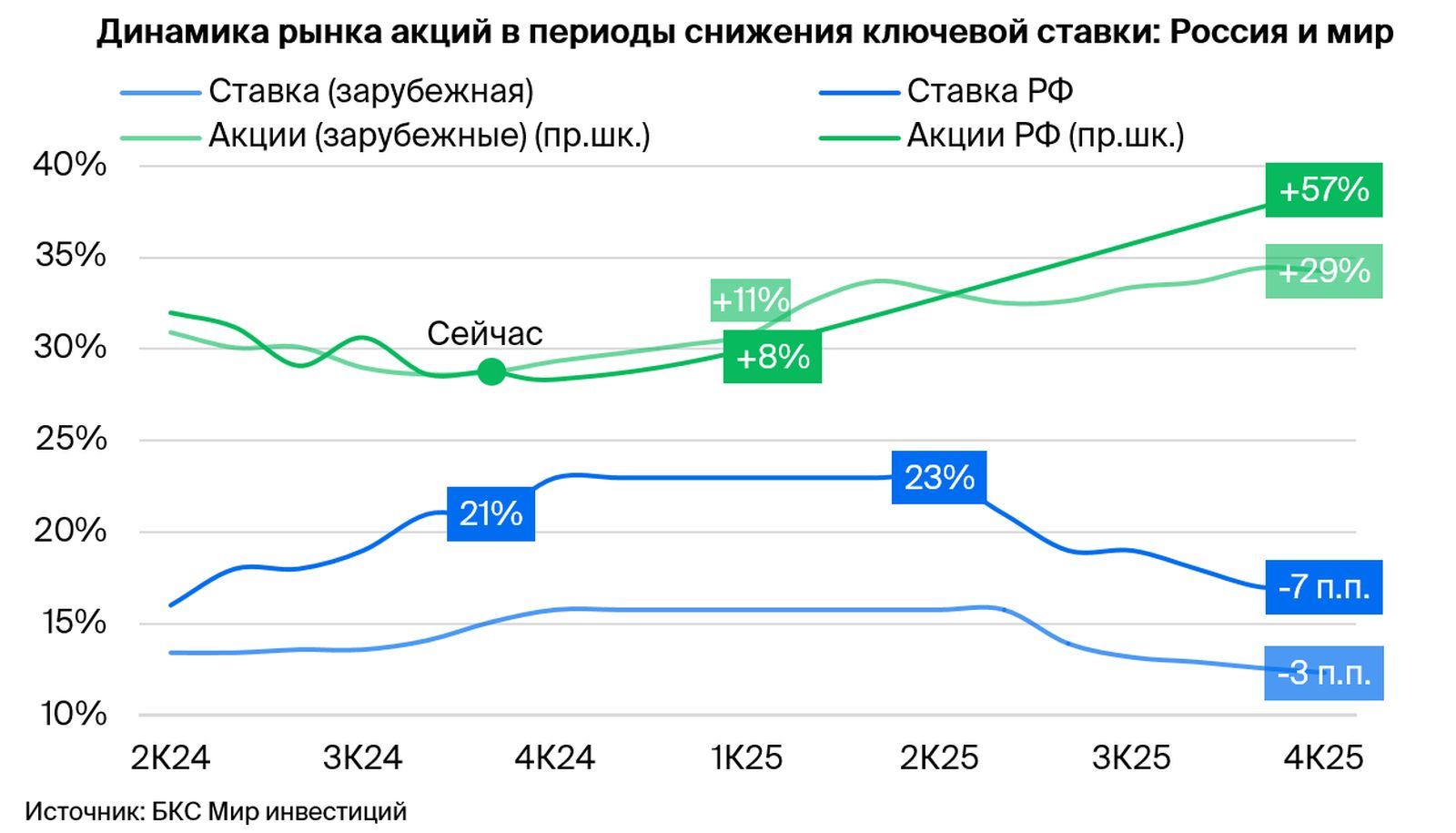

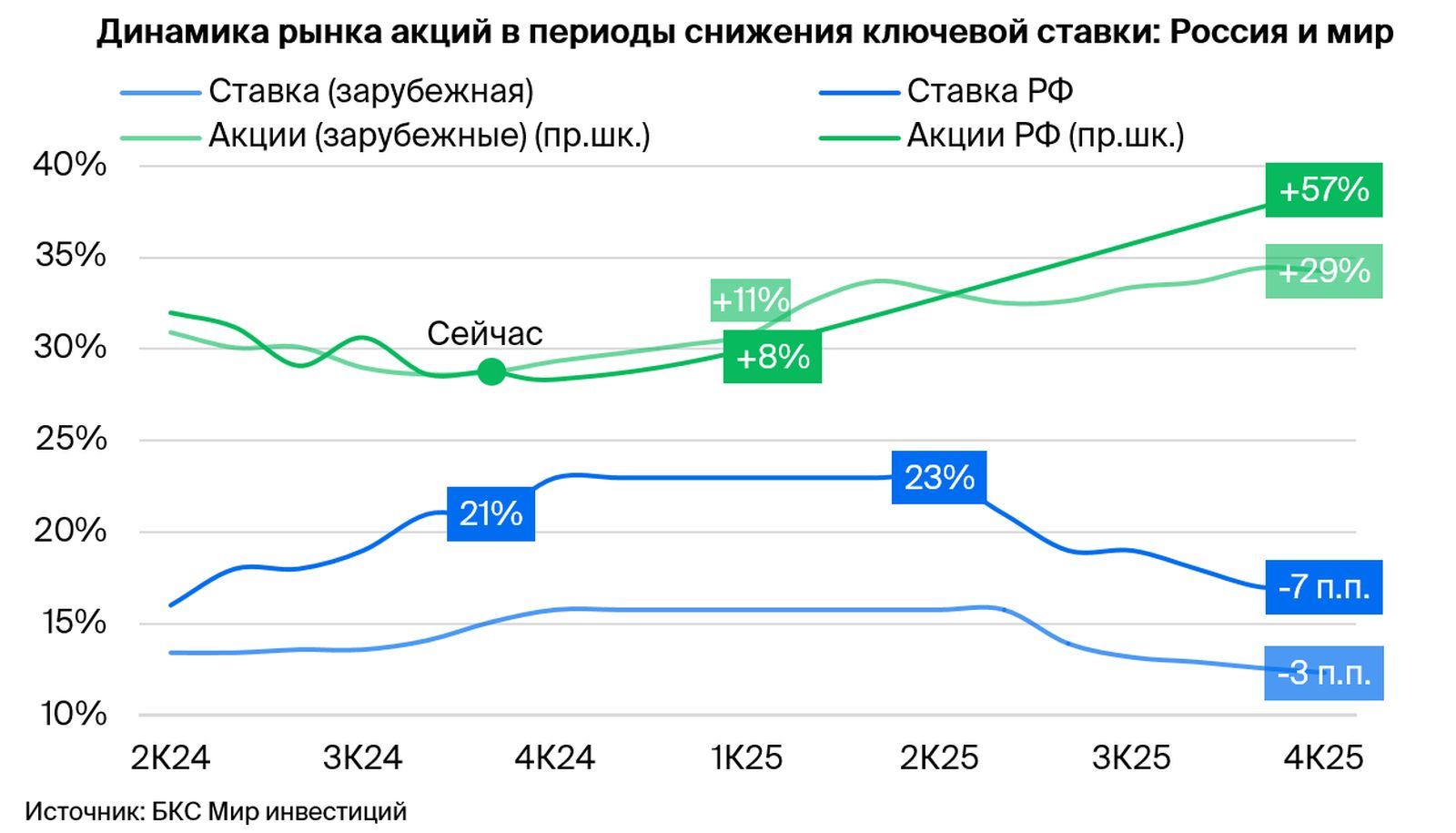

Мировой опыт показывает, что рынки акций начинают расти за 4–6 месяцев до перехода центробанков к развороту (фактическому снижению) ставок. Главное — не упустить момент этого разворота, поскольку к началу снижения ставок большая часть роста будет уже в цене.

Наш прогноз снижения ставки предполагает, что ЦБ будет удерживать ставку целых 6 месяцев, вплоть до заседания в июне 2025 г., когда может наступить ее снижение. Этот более агрессивный график снижения по сравнению с рыночным консенсусом обусловлен более консервативным взглядом на динамику ВВП в I (-0,9% год к году) и II (0%) кварталах, что вкупе со снижением инфляции позволит Центробанку ослабить денежно-кредитную политику.

Тактический взгляд на классы активов

Исходя из всего вышесказанного, мы считаем, что рост в акциях останется ограниченным в I квартале и сменится гораздо более бурным восстановительным ростом уже во II квартале следующего года. Тактически мы предпочитаем облигации как класс активов с большим потенциалом роста на горизонте трех месяцев. Это подтверждается и соотношением доходностей в акциях и облигациях: первые предлагают невысокую премию за риск к облигациям, несмотря на исторические рекордные доходности.

Тактически предпочитаем наш среднесрочный портфель облигаций, состоящий из бумаг, представленных ниже. Обратим внимание, что можно участвовать в его еженедельных обновлениях в автоматическом режиме через подключение стратегии автоследования «Облигации — фавориты» от БКС Мир инвестиций.

Идеи БКС Мир инвестиций — портфель облигаций-фаворитов

(Список бумаг актуален на дату публикации стратегии)

ПКО ПКБ 001Р-04

Первое коллекторское бюро (ПКБ) — крупный, цифровой (технологичный) коллектор на российском рынке с долей 20%, очень низкими финансовыми рисками и крепким бизнес-профилем. ПКБ БО 001P-04 торгуется с доходностью на уровне облигаций с похожим рейтингом. Ожидаем доход по выпуску (переоценка тела + купон + реинвестирование) 12% за полгода.

Джи-групп 002P-03

Крупнейший девелопер в Татарстане с долей 10% и отрицательным чистым долгом. Эффективность бизнеса (EBITDA маржа 28%) немного лучше, чем в среднем по рынку. Ожидаем доход 17%+ за полгода.

Сэтл Групп 002P-03

Крупнейший девелопер на рынке Санкт-Петербурга c долей 22% и топ-5 в России. Облигации стали жертвой распродажи всех девелоперов несмотря на минимальные риски. Рентабельность EBITDA выше конкурентов (30–32% против 24–26%), а долговая нагрузка минимальна среди девелоперов 2-го эшелона (Чистый Долг/EBITDA 0,4x). Акционер может погасить весь чистый долг компании из выплаченных дивидендов. Ожидаем доход 16%+ за полгода.

ОФЗ 26241

ОФЗ 26243

ОФЗ 26230

ОФЗ 26239

ОФЗ 26247

У России отрицательный чистый долг и растущая экономика. По бумагам ожидаем снижения доходности на 1% за полгода и 2–2,5% — за год, так как опережающие индикаторы (размещение ОФЗ с переменным купоном (флоатеров), повышение налогов, более низкий дефицит бюджета в 2025 г., чем в 2024 г., досрочная отмена льготной ипотеки банками, индексы PMI указывают на снижение напряженности на рынке облигаций с фиксированным купоном.

ВУШ 001P-02

У ВУШ доля рынка по электросамокатам в РФ составляет 50%. Скорректированная выручка, прибыль и EBITDA компании выросли на 32–34% за 9 месяцев 2024 г., а соотношение Чистый Долг/EBITDA на конец III квартала 2024 г. низкое — 1,2х. График погашения долга благоприятный: по 4–4,5 млрд руб. в год, что, по нашим прогнозам, составит 60% от EBITDA за 2024 г. Доходность облигаций – 30% на 1,5 года. Потенциальный доход за полгода — 17%+, привлекательно.

Стратегический взгляд на классы активов

Ближе к концу I квартала мы рекомендуем перекладывать портфель в сторону активов, выигрывающих от снижения ставки. Эти активы, по нашему мнению, — акции и «длинные» ОФЗ (с высокой дюрацией).

Наша подборка акций, которая систематически опережает Индекс МосБиржи на 10%, включает в себя бумаги, перечисленные ниже. Наша стратегия автоследования «Тактический выбор Лонг» позволяет участвовать в еженедельных обновлениях нашей подборки без необходимости вкладываться в широкий рынок, отслеживать новостной поток и ребалансировать портфель на еженедельной основе или чаще.

Идеи БКС Мир инвестиций — портфель акций-фаворитов

(Список бумаг-фаворитов актуален на дату публикации стратегии)

Полюс

Успешный запуск новых проектов роста выступает долгосрочным катализатором для бизнеса. На фоне негативного сентимента на рынке акций бумаги Полюса пользуются хорошим спросом, что позволяет котировкам показывать динамику лучше рынка.

Татнефть

Акции привлекательны для инвесторов на фоне сохранения давления на котировки российского нефтегазового сектора. По-прежнему видим возможность дивидендного сюрприза в виде повышения коэффициента дивидендных выплат до 75–90% по результатам за 2024 г. Взгляд подкрепляется сильным балансом и высоким производственным потенциалом, который ограничен только соглашением ОПЕК+.

ФосАгро

Мы настроены позитивно насчет ФосАгро благодаря относительно слабому рублю, устойчивым ценам на фосфорные удобрения и отмене валютных экспортных пошлин с 1 января 2025 г. Ожидаем рост выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году.

Т-Технологии (ТКС Холдинг)

Сохраняем «Позитивный» взгляд с учетом сильных перспектив компании. Интеграция с Росбанком, рост клиентской базы и ставка на технологии — факторы поддержки и продолжения роста в 2025 г. Текущая оценка предполагает сильный дисконт к среднеисторическим уровням.

Московская Биржа

Торговая площадка выигрывает от высоких процентных ставок в экономике, имеет диверсифицированную бизнес-модель с учетом различных сегментов, от фондового рынка до денежного и деривативов. Также у биржи хороший дивидендный потенциал с рекордными ожиданиями прибыли за 2024 г.

OZON адр (Мосбиржа)

Полагаем, что бумаги смогут показать динамику лучше рынка. Результаты за III квартал отразили улучшение рентабельности и умеренную долговую нагрузку, что могло снизить беспокойство инвесторов по поводу финансового положения компании. Основной риск для идеи — настроения на рынке акций.

Яндекс

Ждем динамику лучше Индекса МосБиржи, учитывая прибыльность и низкую долговую нагрузку, сильные результаты за III квартал 2024 г. Долгосрочные перспективы бизнеса остаются привлекательными, а оценка — умеренной. При этом основной риск для идеи — настроения на рынке акций и экономическая ситуация.

Ключевые риски

Геополитические и санкционные риски. Напряженность в предыдущем квартале возросла и, скорее всего, останется на повышенном уровне минимум до конца января. Не ожидаем скорого снижения геополитических рисков, несмотря на заявления о готовности к переговорам между Россией и Украиной.

Риск глобальной рецессии / замедления экономического роста. Риски замедления экономического роста в экономиках — торговых партнерах сохраняется. Китай испытывает трудности со стимулированием экономического роста в том числе из-за большого внутреннего долга и проблем на рынке недвижимости. Вероятность введения пошлин на китайский экспорт со стороны США после прихода Трампа сохраняется на высоком уровне. Сама мера по ограничению внешней торговли Китая имеет ограниченный масштаб в силу взаимозависимости двух экономик друг от друга.

Риски нефтегазовых поступлений в бюджет. Долгосрочный тренд на сокращение рентных доходов бюджета сохраняется. На перспективу 2025 г. не видим существенных рисков на нефтегазовый экспорт из РФ. Все ключевые риски в значительной степени реализованы. Расширение ограничений на внешнюю торговлю углеводородами приведет к краткосрочному росту скидки.

Риски обменного курса. Ключевой риск для курса рубля — нарушение каналов трансграничных переводов валюты, что может создавать дисбалансы предложения валюты на внутреннем рынке и повышение волатильности курса рубля. Профицит внешней торговли достаточный, чтобы курс рубля оставался стабильным.

Риски последствий высоких ставок для роста экономики. Денежно-кредитная политика в следующем году будет жестче, чем в уходящем. Реальная ставка в среднем будет сильно выше 10%. Высокие процентные ставки помогут сбить инфляцию до 5–5,5% к концу года. Рост экономики замедлится до около нулевых значений. На наш взгляд, развилка между управляемым возвращением экономики к потенциальному уровню и более быстрым замедлением из-за проблем обслуживания долга компаниями и физлицами еще не пройдена. В случае быстрого замедления экономики Банку России придется быстрее и сильнее снижать ставку.

Макроэкономика: ожидаем сохранение ставки и замедление темпов роста

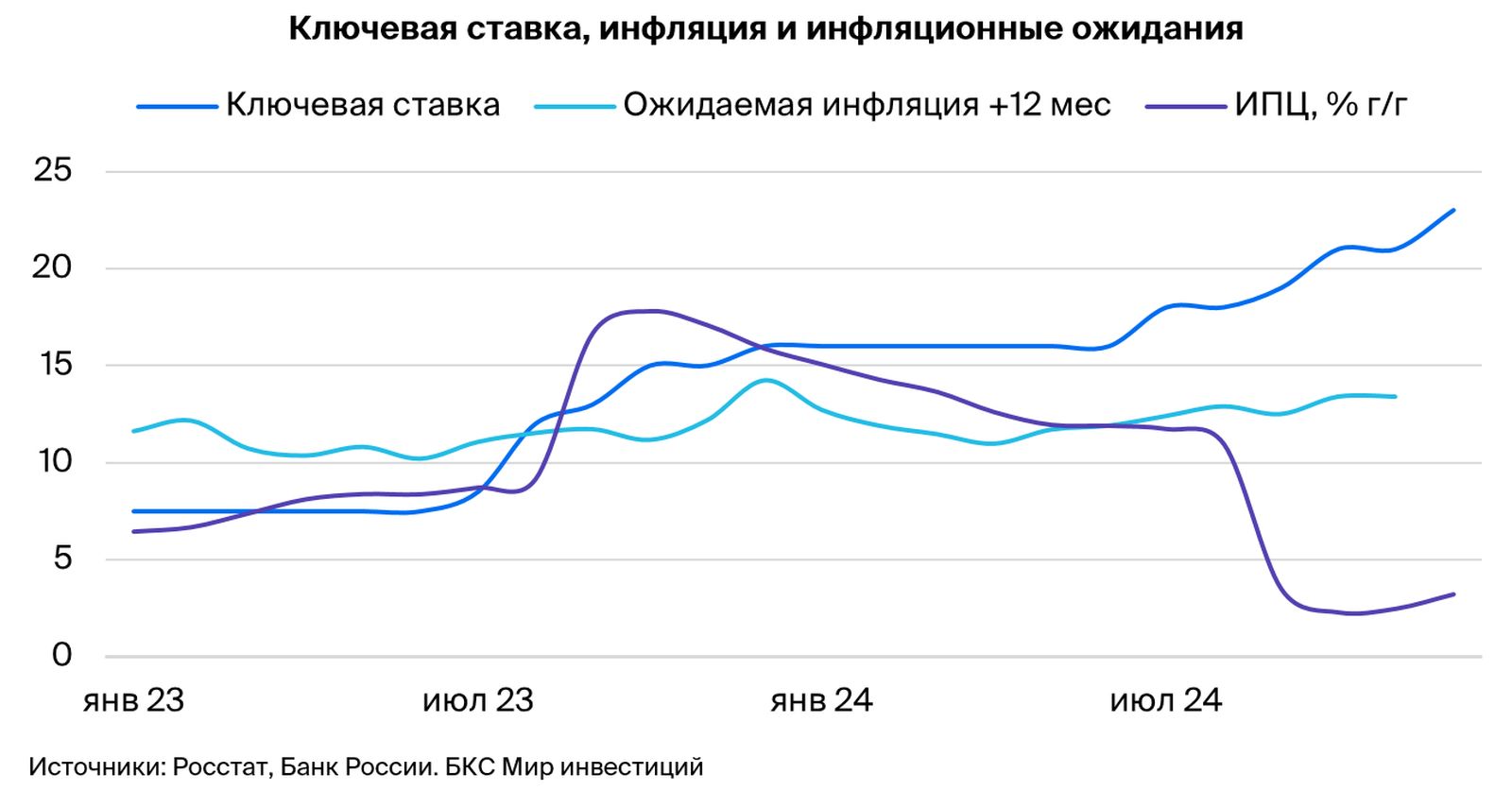

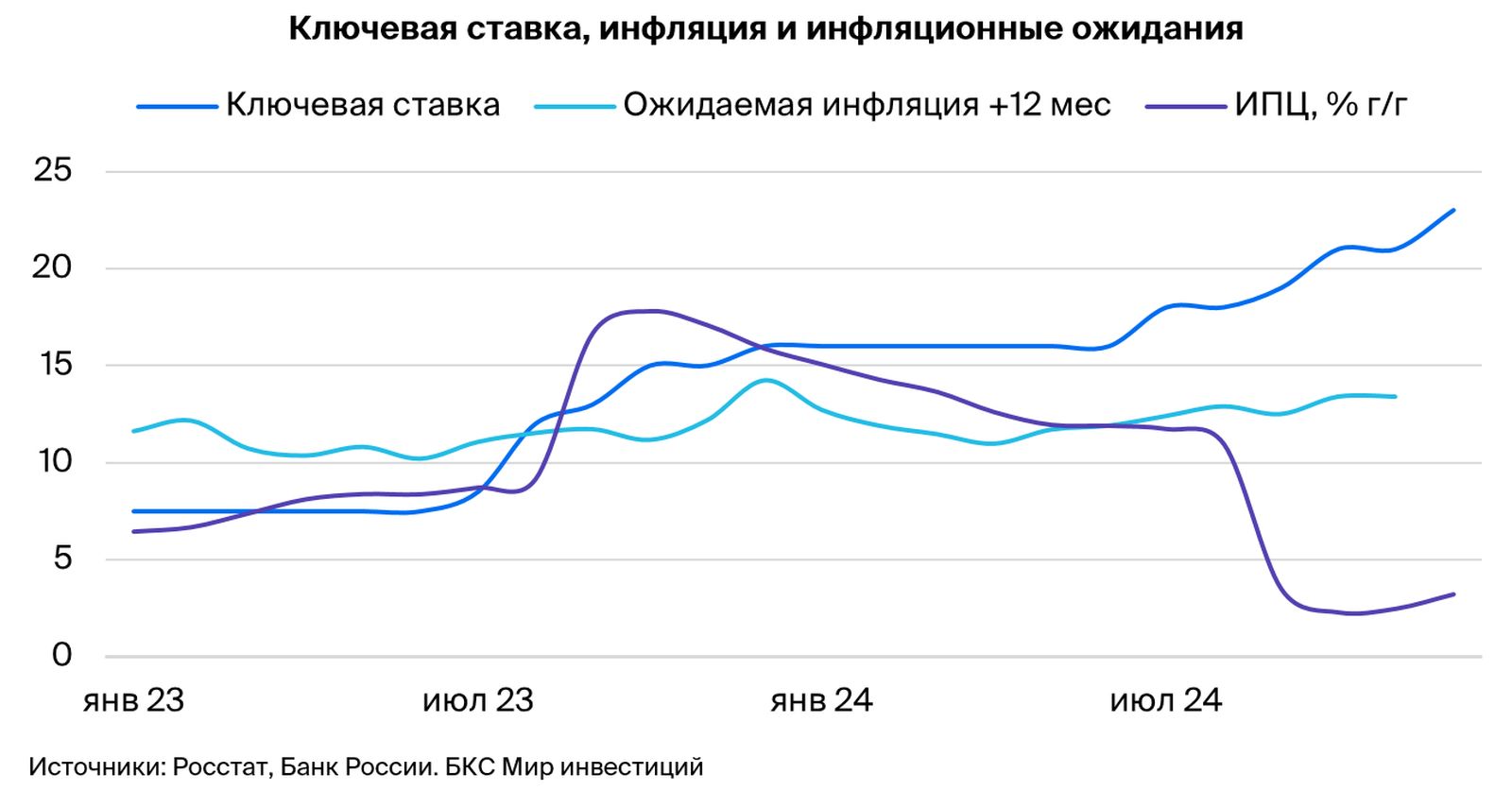

Банк России продолжил ужесточать денежно-кредитную политику в IV квартале. Ускорение инфляции и инфляционных ожиданий вынудило регулятора продолжить повышать ставку и в IV квартале.

С июля ставка выросла на 5 процентных пунктов. С учетом расширения спреда между стоимостью кредитования корпоративного сектора и ключевой ставкой удорожание кредита менее чем за полгода составило 9–10%.

Инфляция превышает прогнозы регулятора. Высокие темпы роста кредитования и заработных плат поддерживают рост цен. По итогам 2024 г. инфляция превысит 9% и уровень прошлого года. Заякоревание инфляционных ожиданий снижает эффективность проводимой денежно-кредитной политики. Акцент в инфляции сместился в сторону продовольствия. На фоне высоких текущих доходов и роста мировых цен на продовольствие, которые усугубляет слабеющий рубль, производители продуктов питания без труда перекладывают растущие издержки на полку.

Рубль слабел из-за недостатка предложения валютной выручки

Предложение валюты на бирже постепенно сокращалось. В ноябре продажи экспортерами валютной выручки упали до $8 млрд. При этом в конце месяца предложение сократилось до $0,3 млн в день. Ликвидность биржевого валютного рынка остается на уровне 80 млрд руб. в день. Несовпадение потоков спроса и предложения может сильно влиять на курс рубля. Ситуацию усугубили санкции против Газпромбанка, когда была прервана часть маршрутов трансграничного хождения валюты, что вызвало повышенную волатильность курса рубля. Тем не менее профицит внешней торговли сохраняется на приемлемом уровне, чтобы курс рубля оставался вблизи 100 руб. за доллар США в ближайший квартал.

Рынок труда продолжает ставить рекорды по занятости

Безработица снизилась до рекордно низких 2,3%. Индекс Хэдхантера при этом показывает рост, балансируя на грани между дефицитом на рынке труда и умеренной конкуренции рабочей силы. Появляется все больше желающих повысить заработную плату через смену работодателя. Темп роста ФОТ (фонд оплаты труда) оставался вблизи 20%. Оперативные данные показывают его замедление до 17,5%.

Кредитование показывает резкое замедление после ужесточения пруденциальных нормативов

Оперативные данные Банка России показали замедление прироста корпоративного кредита в ноябре с 2,3 до 0,8% в месячном сопоставлении. Кредиты физическим лицам замедлились до 0,3% месяц к месяцу. Такая динамика наблюдается на фоне ужесточения пруденциальных (упреждающих, ориентированных на потенциальные риски) нормативов и сокращения капитала банков, которое ограничивает кредитование.

Совокупный спрос начинает замедляться

Реальное потребление сокращается до 2–3% с сезонной корректировкой. Тренд в полной мере проявит себя в I полугодии. Из-за высокой ставки компании будут направлять больше средств на обслуживание долга вместо увеличения заработных плат. Сокращение кредита физическим лицам приведет к снижению выручки корпоративного сектора, снизит прибыль. Постепенное сокращение спроса нормализует темп роста цен. Результат от принимаемых мер по ужесточению денежно-кредитной политики будет виден за 3–6 кварталов, из которых 2/3 реализуется в первые 4 квартала. 2/3 эффекта от повышения ставки будет заметен в течение года.

Ожидаем сохранение ставки в течение большей части I полугодия 2025 г. и замедление темпов роста

Банк России тверд в намерении привести инфляцию к цели и готов сохранять высокую ставку для достижения этого. По нашим оценкам, инфляция начнет устойчиво замедляться во II квартале и достигнет к концу года уровня 5–5,5%. На фоне замедления инфляции ставка снизится до 16% к концу года, а средний показатель по году составит около 20%. На фоне высокой ставки экономика замедлится до близких к нулю темпов роста ВВП.

Технологический сектор: позитивно смотрим на истории роста, но на горизонте 12 месяцев. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка технологического сектора — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 45%.

• Фавориты на 2025: Яндекс, Хэдхантер, Ozon.

В деталях

Цели и прогнозы в секторе определяет макросреда. Мы заложили в оценку компаний повышение процентных ставок в РФ — эффект в среднем минус 10% для целевых цен.

Ключевым фактором неопределенности для оценки компаний остается траектория процентных ставок. Также наши экономисты теперь не ждут роста реального ВВП в 2025 г. Замедление экономики, вероятно, негативно скажется на динамике ряда компаний в секторе.

В итоге целевые цены в секторе скорректированы вниз на 7–32%. Степень снижения зависит от влияния экономических факторов на бизнес и от того, сильными или слабыми были результаты за III квартал 2024 г.

Взгляды на 12 месяцев почти не изменились, теперь «Позитивный» на Ozon. Рынок во многом учел возросшие ожидания по процентным ставкам. Поэтому мы оставили неизменными основную часть взглядов.

Сохраняем «Позитивный» взгляд на Яндекс, Хэдхантер и ВсеИнструменты.ру, учитывая прогнозы в нашем базовом сценарии. Все три компании — прибыльные, с перспективами долгосрочного роста бизнеса и дивидендов, с низкой долговой нагрузкой.

Повысили до «Позитивного» взгляд на Ozon: считаем, что у бизнеса привлекательные перспективы роста и улучшения рентабельности в 2025 г. и долгосрочно. А после коррекции на рынке оценка акций стала более привлекательной.

Высокие процентные ставки снижают прибыль и ставят под вопрос размер дивидендов. Ждем, что чистая прибыль МТС и Ростелекома упадет более чем в 2 раза в сумме за 2024–2025 гг. Причина — наш прогноз высоких процентных ставок на 2024–2025 гг. И хотя, по нашим оценкам, рентабельность по чистой прибыли, вероятно, восстановится в 2026 г. на фоне более низких процентных ставок, этот фактор добавляет неопределенности к размеру дивидендов за 2024 г.

На данный момент полагаем, что оба оператора решат заплатить дивиденды на уровне прошлого года. При этом вопрос размера выплаты может снижать в глазах инвесторов «защитность» акций телеком-операторов на волатильном рынке. В условиях неопределенности особую важность для рынка приобретают комментарии компаний по поводу дивидендов, в частности МТС может озвучить свои планы на Дне инвестора на этой неделе.

Краткосрочно не видим очевидных фаворитов. Если в I полугодии 2025 г. реальный ВВП снизится, как прогнозируют наши экономисты, выручка бизнесов, на которые у нас «Позитивный» взгляд, может замедлиться. К динамике ВВП чувствительна выручка Хэдхантера, Яндекса и ВК, а также, вероятно, ВсеИнструменты.ру.

Из историй роста в секторе, возможно, менее чувствительным окажется Ozon: охлаждение спроса может быть компенсировано ростом масштаба бизнеса. При этом компания может еще активнее работать над улучшением рентабельности.

В целом слабая динамика ВВП может сказаться на Ozon краткосрочно.

Спрос на услуги МТС и Ростелекома обычно более устойчив, но и у них есть чувствительные сегменты выручки, а рост процентных ставок должен давить на прибыль операторов, на наш взгляд.

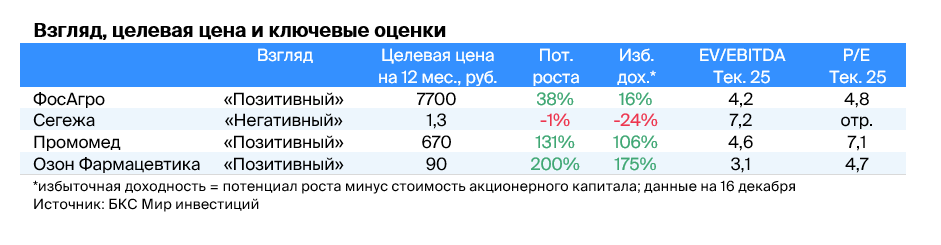

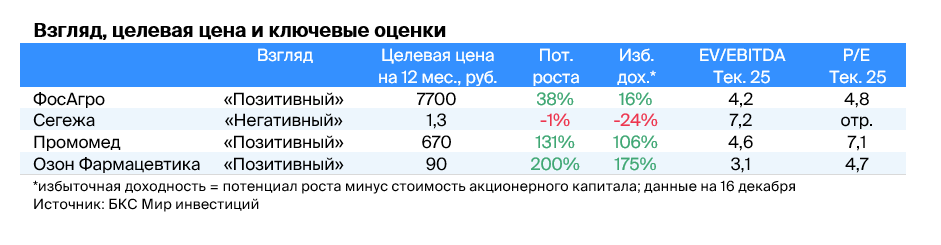

Промышленность: позитивно смотрим на ФосАгро, Промомед и Озон Фармацевтику. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Взгляд на сектор промышленности — «Позитивный». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 37%.

• Фавориты на 2025: ФосАгро, Промомед и Озон Фармацевтика.

В деталях

В секторе промышленности мы покрываем четыре компании из трех разных отраслей: ФосАгро (удобрения), Сегежа (деревообработка), Промомед и Озон Фармацевтика (фармацевтика). На этих трех рынках разное ценообразование и разные драйверы.

Для ФосАгро важнейшая переменная — способность беспрепятственно экспортировать объемы (экспортируется около 70% продукции), а также цены на фосфорные удобрения. Для российской фармацевтики ключевым является внутренний рынок. Экспорт и цена на пиломатериалы важны для Сегежи.

«Позитивный» взгляд на удобрения и фарму

Позитивно смотрим на производителя удобрений ФосАгро: результаты за III квартал в целом соответствуют нашим прогнозам, цены держатся выше средних значений за несколько лет, а дивидендная история продолжается. Нам также нравятся Промомед и Озон Фармацевтика. Считаем, что российские производители смогут увеличивать долю и частично замещать ушедшие иностранные фармкомпании.

Мы позитивно смотрим на ФосАгро. Цены на фосфорные удобрения в этом году пока остаются выше средних значений за несколько лет. Курсовая экспортная пошлина в размере 10% (при курсе рубля выше 80 за доллар) с 1 декабря снизилась до 7% — нематериально, но позитивно. Пошлины изымают часть средств, но срок их действия заканчивается 1 января 2025 г. (должен произойти рост НДПИ). ФосАгро дисциплинировано выплачивает ежеквартальные дивиденды.

«Позитивного» взгляда также удостоены Промомед и Озон Фармацевтики, которые работают на рынке фармацевтики (оценивается в 2,6 трлн руб.). Фармацевтический рынок достаточно фрагментирован, и среди российских компаний нет производителя с долей более 2%.

После ухода ряда иностранных фармкомпаний и приостановки клинических исследований новых иностранных препаратов российские производители смогут увеличивать свою долю и частично замещать ушедших иностранцев. Производство лекарственных препаратов в России в 2023 г. выросло на 7,2% год к году, до 651 млрд руб. (данные Росстата).

«Негативный» взгляд на Сегежу

Пока результаты Сегежи не позволяют рассчитывать на выход из финансовых сложностей: компания несет убытки, а чистый долг достиг 143 млрд руб. Допэмиссия способна решить проблему долга: Сегежа планирует привлечь 101 млрд руб. из расчета 1,8 руб. за акцию.

У нас «Негативный» на Сегежу. Бизнес лесозаготовки и деревообработки Сегежи показывает слабые результаты. Исторически основным подразделением Сегежи была бумага и упаковка, но после покупки ряда активов пиломатериалы стали также крупными по выручке и EBITDA. EBITDA лесного сегмента упала из-за роста издержек на лесозаготовку и логистику и слабой цены.

В то же время EBITDA бизнеса бумаги и упаковки была устойчива, так как компания перестроила продажи на внутренний рынок. Менеджмент Сегежи ожидает постепенного улучшения экспортных цен в будущем.

Что касается рисков, для экспортеров (ФосАгро и Сегежа) санкции, локдауны и логистические сбои могут существенно повлиять на бизнес-модель и выручку. Ключевым фактором для ФосАгро остается ценообразование. По историческим меркам текущие уровни цен на фосфаты (DAP/MAP выше $500 за тонну) превышают многолетние средние уровни. Если цены вдруг снизятся, наши среднесрочные прогнозы могут сильно упасть, что повлияет на оценку.

Для фармпроизводителей нельзя исключать риск усиления конкуренции с другими участниками, хотя такую вероятность мы считаем скорее низкой.

Ритейл: тон диктуют широкий рынок и экономика. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка сектора ритейла — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 37%.

• Фавориты на 2025: «Мать и дитя», следим за Х5.

Фавориты на I квартал 2025: «Мать и дитя», следим за Х5.

В деталях

Процентные ставки выше ожиданий — корректируем целевые цены. Траектория процентных ставок остается ключевым фактором неопределенности. В наши оценки мы заложили более высокие ожидания по процентным ставкам в России. Это снизило целевые цены в среднем на 5–10%.

Наименьшую чувствительность к повышению процентных ставок имеют компании с низкой долговой нагрузкой, такие как X5, «Мать и дитя», Henderson.

Еще один важный фактор — динамика ВВП. По прогнозам наших экономистов, в 2025 г. реальный ВВП расти не будет. Ожидаем, что замедление экономики негативно скажется на ряде компаний в секторе.

Корректируя целевые цены, мы также учитывали чувствительность бизнеса к экономическим факторам и результаты за III квартал 2024 г.

Наш сценарий процентных ставок уже учтен рынком. Не меняем «Позитивный» взгляд на Henderson, «Нейтральный» — на Магнит и Novabev. Оставляем без изменений «Негативный» взгляд на М.Видео-Эльдорадо: у компании высокая долговая нагрузка и стратегические риски.

Мы понизили взгляд на Fix Price до «Нейтрального»: возобновление дивидендных выплат может поддержать котировки, но ожидания слабой динамики ВВП в 2025 г. не располагают к значимому улучшению финансовых показателей.

Временно отозвали взгляд на бумаги Х5. Торги бумагами приостановлены, а последняя рыночная цена от апреля 2024 г. непоказательна. Тем не менее мы даем оценку целевой цены Х5 и планируем озвучить обновленный взгляд на бумагу вскоре после возобновления торгов 9 января.

На какие бумаги обратить внимание в секторе. Котировки бумаг сектора с мая 2024 г. все сильнее следуют за широким рынком. Это типичная ситуация при коррекции. А значит, общие настроения на рынке стали важнее для динамики котировок.

Полагаем, в ближайшее время лучше рынка или других бумаг в секторе могут выглядеть акции прибыльных компаний с низкой долговой нагрузкой, регулярными дивидендами и более низкой чувствительностью к слабости ВВП.

Бумага, которая полностью попадает под такое описание, — Х5, но она пока не торгуется.

Из компаний сектора предпочитаем «Мать и дитя»: пока не ждем значимого давления на ее выручку в текущей среде.

Также считаем интересными акции Henderson, но скорее на горизонте года. В ближайшие месяцы динамика выручки может оставаться довольно слабой, на наш взгляд. На бумаги Магнита у нас «Нейтральный» взгляд: компания показала неоднозначные результаты в 2023 г. – I полугодии 2024 г., а дивиденды выше ожиданий — за счет роста долговой нагрузки, по нашей оценке.

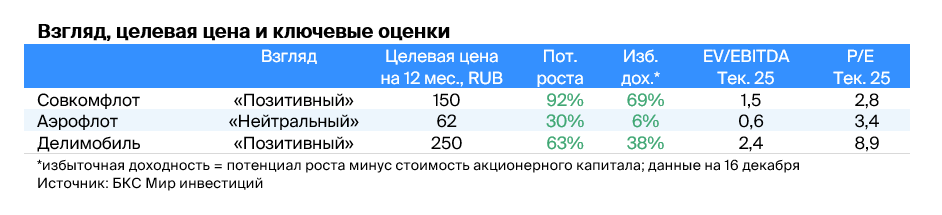

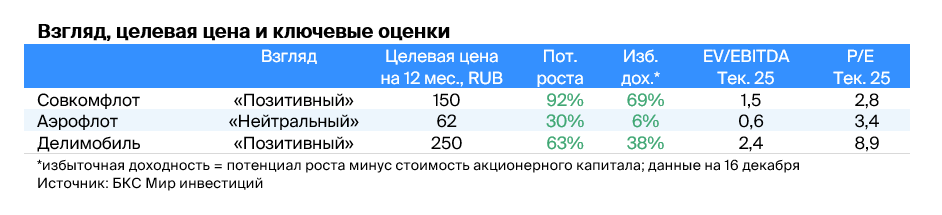

Транспорт: степень неопределенности остается высокой. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Взгляд на транспортный сектор — «Позитивный». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 53%.

• Фавориты на 2025: Совкомфлот, Делимобиль.

В деталях

Повышаем наш взгляд по акциям Делимобиля до «Позитивного» с целевой ценой 250 руб. за акцию. Оператор каршеринга показывает увеличение проданных минут в годовом сопоставлении, хотя в III квартале рост замедлился. В числе рисков для Делимобиля выделяем усиление конкуренции и технологические вызовы.

Оставляем «Позитивный» взгляд по Совкомфлоту (целевая цена — 150 руб. за акцию). Обращаем внимание на продолжающиеся сложности в связи с санкциями. Простаивание части подсанкционного танкерного флота в III квартале оказало давление на результаты. Надеемся, что в дальнейшем Совкомфлот сможет постепенно адаптироваться к новым санкционным реалиям. Для компании ключевой фактор — будущие ставки фрахта и последствия санкций (простой судов).

Улучшен взгляд только по Делимобилю

Мы теперь позитивно настроены в отношении Делимобиля: оператор каршеринга продолжает расти, как и весь рынок. Повышение выручки на минуту каршеринга может обеспечить рост выручки на 30% в среднесрочной перспективе. Взгляд на Аэрофлот может быть улучшен, если рост среднего билета продолжится. А «Позитивный» взгляд на Совкомфлот пока сохраняется с учетом высоких ставок фрахта и несмотря на санкционные ограничения.

Нейтрально смотрим на Аэрофлот и сохраняем целевую цену 62 руб. за акцию. Аэрофлот радует ежемесячной операционной статистикой по полетам и пассажирам. Результаты за III квартал были хорошими, хотя мы увидели существенный рост ряда издержек. Наше внимание сконцентрировано на дальнейшей траектории среднего билета и пассажирооборота. Результаты за 2024 г., вероятно, будут сильными (и уже возникают вопросы по возможным дивидендам за 2024 г.). Риски для Аэрофлота: гипотетическое введение санкций, которые могут повлиять на операционную деятельность в международном сегменте, регуляторное сдерживание цен на внутрироссийские перелеты.

Все три транспортные компании под нашим покрытием представлены на разных рынках: транспортировка нефти, пассажирские авиаперевозки и услуги каршеринга. Степень неопределенности остается высокой.

Девелоперы: рост процентных ставок отражается на секторе. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка девелоперов — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 87%.

• Фавориты на 2025: Эталон.

• Аутсайдеры на 2025: ЛСР.

В деталях

Обновили взгляд после отчетов и прогноза ставки. Мы обновили наш взгляд на сектор после выхода операционных и финансовых результатов компаний и учли изменения макроэкономических прогнозов, в особенности процентных ставок. У нас «Позитивный» взгляд на ПИК, Самолет и Эталон, «Нейтральный» — на ЛСР.

«Позитивный» взгляд на ПИК, Самолет и Эталон, «Нейтральный» — на ЛСР.

Окончание льготной ипотеки повлияло на продажи. Отчетность девелоперов за III квартал отразила окончание льготной программы ипотеки (с июля 2024 г.). Продажи Самолета упали на 45% в годовом сопоставлении (г/г) и 46% в квартальном (к/к). За девять месяцев 2024 г. показатель в небольшом плюсе (+5% г/г), но в денежном выражении прирост был хорошим (+25% г/г). III квартал для Эталона стал рекордным за всю историю за счет сильной динамики во всех регионах присутствия. Продажи ЛСР рухнули на 70% г/г и 47% к/к, а в денежном выражении — на 62% г/г и 44% к/к, хотя средняя цена продолжила расти (до 254 тыс. руб./кв. м, на 28% г/г и 5% к/к). Согласно операционным результатам, у Самолета наибольшая доля ипотечных продаж (74%), далее идут ЛСР (59%) и Эталон (47%). ПИК не публикует операционные результаты.

Все внимание на обслуживание долга. Компании сектора раскрывают отчетность по стандартам МСФО по полугодиям. В 2024 г. ожидаем сохранения сильной выручки на фоне неплохого I полугодия, но на финансовых результатах могут сказаться расходы на обслуживание долга. В структуре финансирования важнее доля проектного финансирования, а не корпоративного долга. С учетом уже начатых проектов в условиях слабого спроса застройщики могут удерживать более низкие уровни процентных расходов по общему долгу, что ограничит негативное влияние на финансы.

Негатив высоких ставок. Мы сдержанно смотрим на акции девелоперов из-за высоких процентных ставок. Из позитивных факторов отмечаем продление семейной ипотеки до 2030 г. Также во II полугодии 2024 г. и в 2025 г. программы рассрочек для продаж поддержат сектор. Сейчас в России действуют еще несколько программ субсидируемой государством ипотеки: для IT-специалистов, дальневосточная и для семей с детьми под 6%. Последняя из них — самая массовая. Максимальный размер кредита по ней — 12 млн руб. в Москве и МО, Санкт-Петербурге и области, а для остальных регионов — 6 млн руб.

Региональная экспансия — точка роста. В условиях дорогой ипотеки некоторые компании наращивают продажи за счет региональной экспансии (как в случае с Эталоном) и собственных программ рассрочки.

Эталон хорошо растет в регионах.

Перспективы дивидендов. Отметим, что текущая ситуация сказывается и на прогнозе дивидендов: мы не ждем выплат от Самолета и ПИК, но Эталон в зависимости от сроков редомициляции может к ним вернуться, а ЛСР — сохранить.

Не ждем дивидендов от Самолета и ПИКа, но возможны выплаты от Эталона и ЛСР.

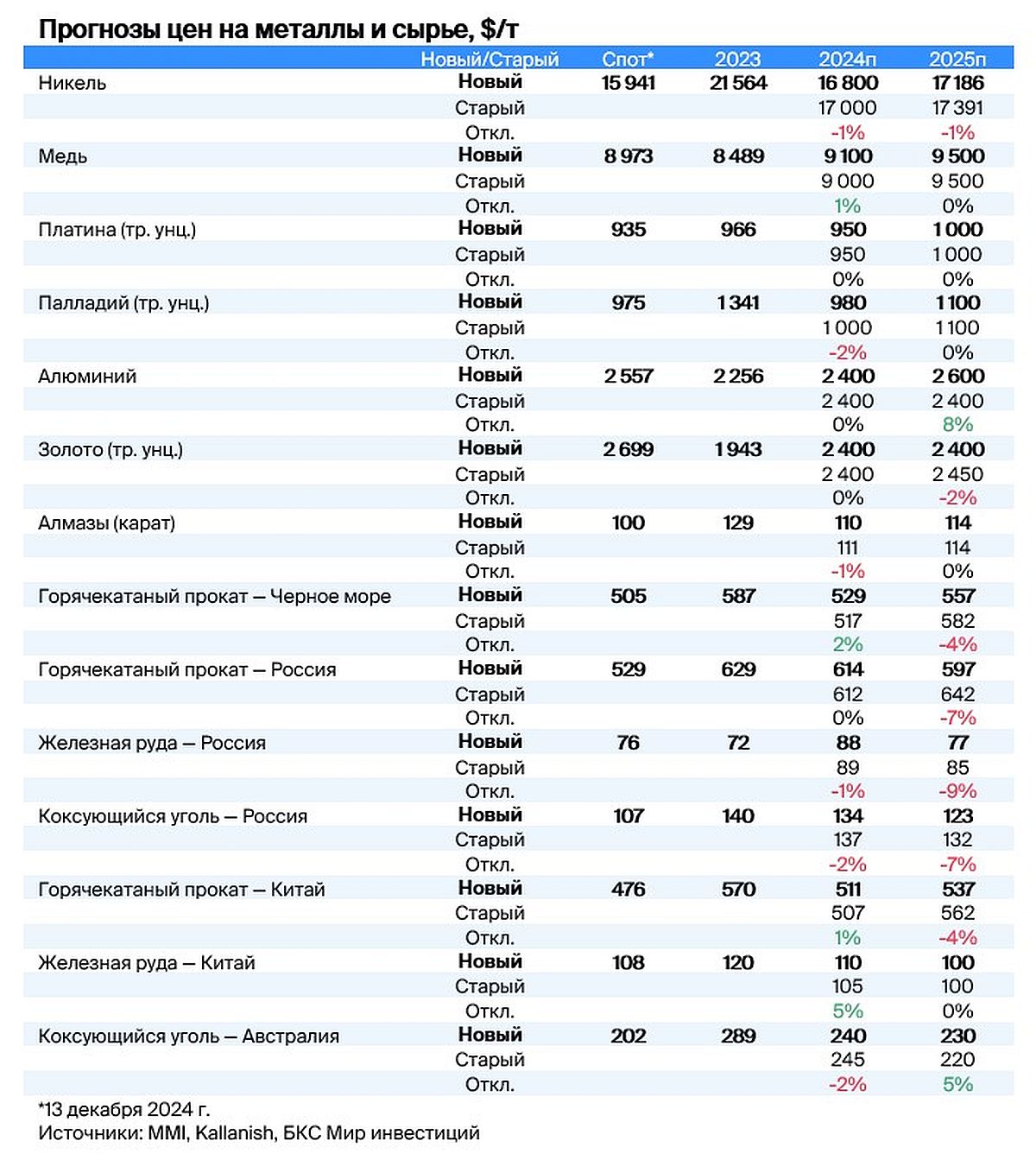

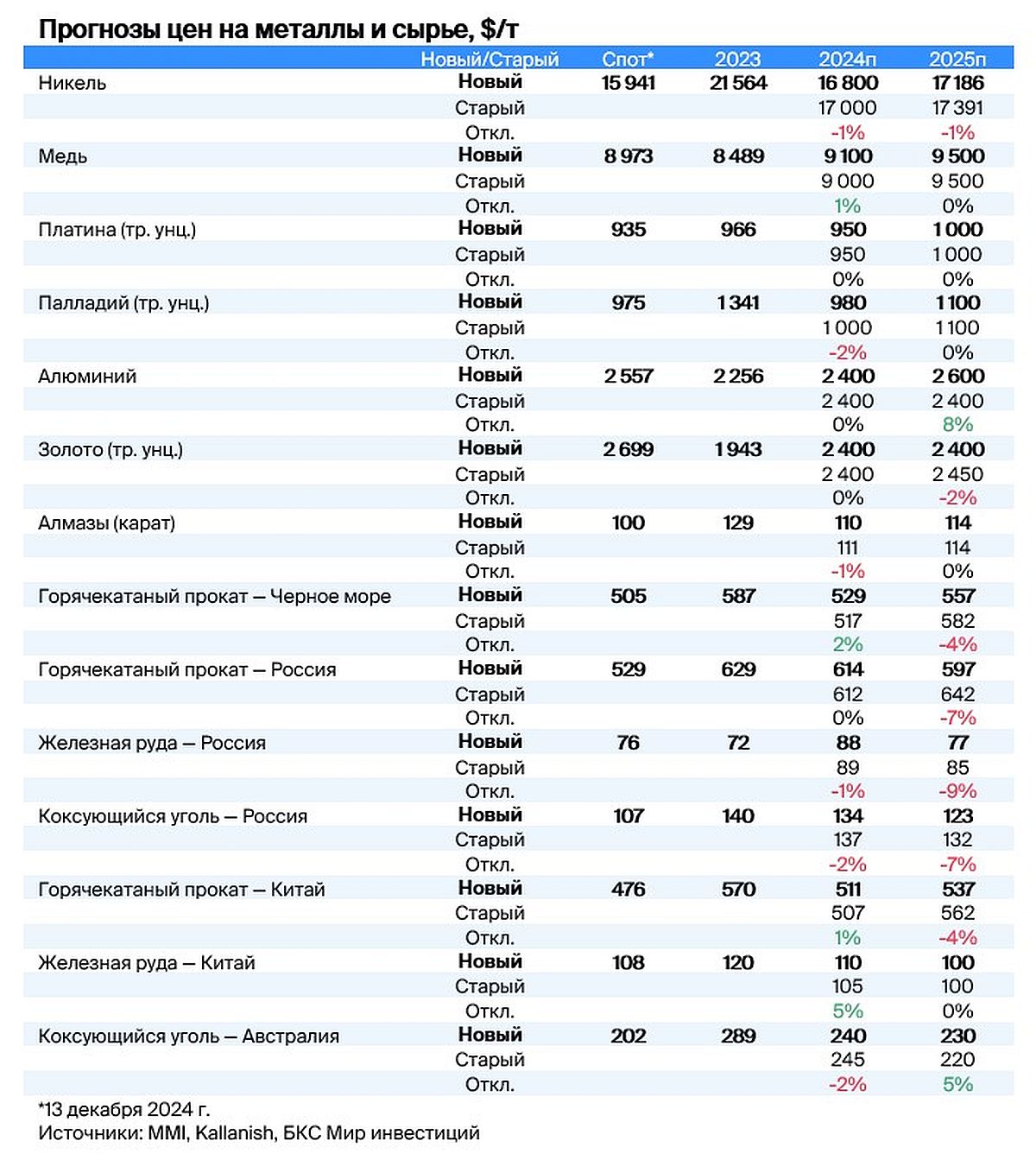

Металлургия и добыча: ослабление рубля делает экспортеров привлекательными. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка металлургического сектора — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 54%.

• Фаворит на 2025: Норильский никель.

Фавориты на I квартал 2025: Полюс.

• Аутсайдеры на 2025: Распадская.

В деталях

Сектор наиболее чувствителен к курсу рубля. С момента публикации нашей последней стратегии в конце сентября мы пересмотрели курс рубля вниз на 6–9% против предыдущих оценок. Если ранее мы считали, что доллар пробьет отметку 100 руб. в 2027 г., то теперь ждем этого уже в следующем году. Горно-металлургический сектор наиболее чувствителен к изменению валютного курса. По нашим оценкам, ослабление рубля на 10% добавляет к прибыли более 25%. Как следствие, мы повысили целевые цены по бумагам компаний, которые экспортируют большую часть своей продукции и менее подвержены изменениям в экономике внутри страны: Норникель («Позитивный» взгляд), РУСАЛ («Нейтральный» взгляд), Полюс («Нейтральный» взгляд) и АЛРОСА («Нейтральный» взгляд).

Горно-металлургический сектор наиболее чувствителен к изменению валютного курса. Как следствие, мы повысили целевые цены по бумагам компаний, которые экспортируют большую часть своей продукции и менее подвержены изменениям в экономике внутри страны: Норникель («Позитивный» взгляд), РУСАЛ («Нейтральный» взгляд), Полюс («Нейтральный» взгляд) и АЛРОСА («Нейтральный» взгляд).

Норникель: ставка на восстановление. Слабая динамика акций Норильского никеля с начала 2024 г. объяснялась, среди прочего, низкими ценами на металлы, а также отрицательным свободным денежным потоком в I полугодии. Все же мы делаем ставку на заметное улучшение ситуации уже в 2025 г.: ждем ослабления рубля и восстановления производственных показателей. В 2024 г. они были ниже, чем годом ранее.

Делаем ставку на заметное улучшение ситуации уже в 2025 г.: ждем ослабления рубля и восстановления производственных показателей Норникеля.

РУСАЛ: слабый рубль поможет прибыли. РУСАЛ также выиграет от слабого рубля благодаря существенной доли экспорта в продажах (свыше 70%). По нашим оценкам, падение рубля на 10% добавляет к прибыли алюминиевой компании около 40%. В то же время компания планирует масштабную инвестпрограмму, а это негативно для свободного денежного потока.

Золото выглядит перспективно, хотя риски нельзя отметать. Золотодобывающий сектор тактически выглядит интересно на фоне высоких цен на желтый металл. Все же его перспективы пока неясны из-за смены власти в США (что может привести к разгону инфляции в стране и торможению снижения процентной ставки ФРС). После сильной коррекции мы поменяли взгляд на ЮГК с «Нейтрального» на «Позитивный», однако отмечаем высокие риски в производственных показателях компании краткосрочно – потенциал их восстановления будет ясен только по итогам результатов в I полугодии 2025 г.

Золото выглядит интересно, но смена власти в США добавляет неопределенности.

Алмазная отрасль под давлением. Алмазно-бриллиантовый сектор сейчас находится в низшей точке: глобальные участники сокращают производство и понижают цены. Пока нет ясного понимания, как скоро наступит долгожданный разворот, хотя определенную стабилизацию цен в следующем году мы все же ждем. После сильной коррекции с начала года и из-за слабого рубля мы меняем взгляд на АЛРОСА на «Нейтральный».

Чермет страдает от слабого спроса. Ситуация в черной металлургии в следующем году останется непростой: ждем охлаждения экономической активности и спроса на сталь в России. По нашим расчетам, потребление металла в РФ в 2025 г. может снизиться на 2–3% и начнет восстанавливаться с 2026 г. при условии приемлемых процентных ставок в экономике.

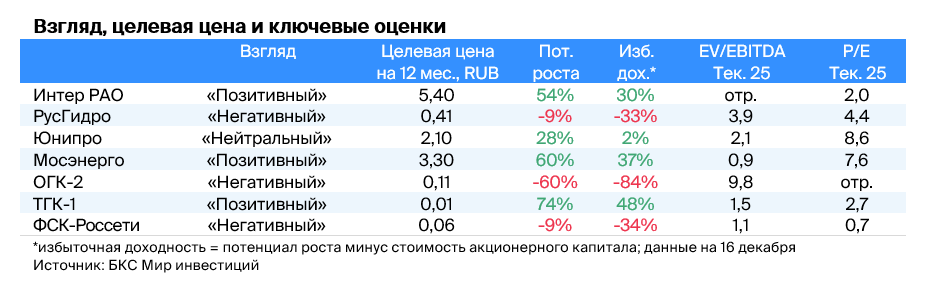

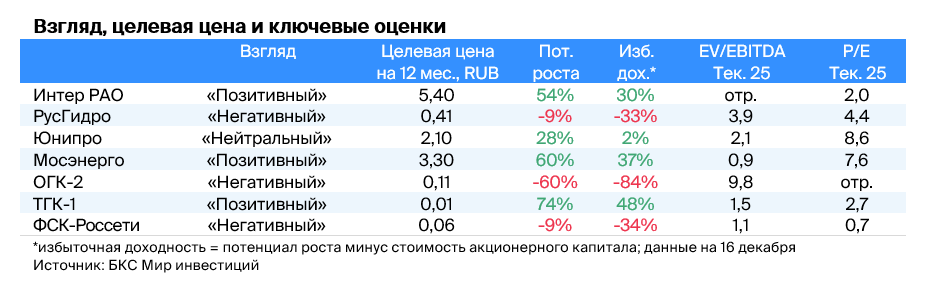

Электроэнергетика: теперь нейтрально смотрим на Юнипро, остальные взгляды без изменений. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Взгляд на сектор электроэнергетики — «Нейтральный». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Нейтральный».

• Средний потенциал роста: 24%.

• Фавориты на 2025: Интер РАО, Мосэнерго.

В деталях

Мы внесли ряд изменений в наши оценки по компаниям сектора, обновили финансовые прогнозы. Обращаем внимание на ряд регуляторных (тарифных) событий. С 1 января 2025 г. по традиции индексируется тариф КОМ — плата за мощность генераторов в рамках конкурентного отбора мощности. В середине года произойдет индексация тарифов на газ (рост на 21,3%). Также индексируются тарифы на передачу сетей.

Теперь у нас «Нейтральный» взгляд на Юнипро (ранее — «Позитивный»). Взгляды на остальные компании электроэнергетического сектора не поменялись. Также несколько снизили целевые цены по бумагам Интер РАО — на 5% («Позитивный» взгляд), РусГидро — на 13% («Негативный»), Мосэнерго — на 18% («Позитивный»), Юнипро — на 25% («Нейтральный»), ТГК-1 — на 17% («Позитивный»). Вместе с тем мы подняли наши целевые цены по акциям ФСК-Россети — на 20% («Негативный» взгляд), ОГК-2 — на 83% («Негативный»).

Нейтрально смотрим на Юнипро

Процентные доходы вместе с ростом валовой прибыли дали хороший рост чистой прибыли Юнипро по итогам III квартала. Выплата 100% денежных средств в виде дивидендов могла бы обеспечить дивдоходность 80%, но выплаты заморожены из-за внешнего управления. Начиная с I квартала 2025 г. ожидаем падение финансовых показателей после окончания выплаты за мощность по Березовской ГРЭС и понижаем взгляд до «Нейтрального».

Из недавних событий мы обращаем внимание на публикацию результатов аукциона на мощность на 2027 г., которые подразумевают двузначный рост тарифов (в европейской части России на 21,27% в годовом сравнении (г/г)). Важный фактор — дальнейшая динамика издержек, в том числе условно постоянных. Из всех компаний под нашим покрытием только Интер РАО и РусГидро раскрыли результаты за III квартал 2024 г. по МСФО.

В целом 2025 г. может стать неплохим годом для электроэнергетики с точки зрения финансовых результатов. Впрочем, высокая задолженность РусГидро и ФСК-Россети — фактор риска. Юнипро и ОГК-2, на наш взгляд, ожидают сильное падение выручки и прибыли в 2025 г. из-за завершения повышенной платы за мощность («новые» мощности станут получать обычную плату). Юнипро останется прибыльной, а вот ОГК-2 может уйти в минус (могут появится убытки). Корпоративное управление остается серьезной проблемой в секторе. Только Интер РАО и Мосэнерго выплатили дивиденды в 2024 г., при этом суммы выплат нельзя назвать излишне щедрыми.

Сектор направляет серьезные ресурсы на инвестиции (или копит деньги на балансе). Так у Интер РАО чуть менее 0,5 трлн руб. на балансе, у Юнипро — около 80 млрд руб., у Мосэнерго — около 50 млрд руб. (на дату последней публикации). Все семь компании сектора электроэнергетики под нашим покрытием так или иначе сейчас контролируются государством. Окупаемость инвестиций либо сильно удалена (РусГидро, Интер РАО), либо минимальна (ФСК-Россети).

Интер РАО остается для нас фаворитом в секторе

Считаем недавние результаты компании за III квартал неплохими. Важный фактор — процентные доходы на денежную подушку компании. Отмечаем риск корпоративного управления, который угрожает акционерной стоимости. Также есть риски неоправданных сделок по слиянию и поглощению и приостановки выплаты дивидендов.

Обращаем внимание на рост спроса на электроэнергию в России в ценовых зонах на 3,7% (за первые 11 месяцев). Рост цен на спотовом рынке электроэнергии (без учета платы за мощность) в европейской части России составил 9,8% г/г, в Сибири — 19,1%. Рост оптовой цены — это следствие индексации цены на газ с 1 июля. Также были проиндексированы тарифы на передачу и сбытовая надбавка. Новый 2025 г. может стать неплохим годом для электроэнергетики с точки зрения финансовых результатов.

Нефтегазовый сектор: акции выглядят перепроданными. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка нефтегазового сектора — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 59%.

• Фавориты на 2025 г.: Татнефть, Газпром.

В деталях

Коррекция на рынке акций; рубль и нефть движутся разнонаправленно. В стратегии на IV квартал 2024 г. мы считали нефтегазовый сектор РФ справедливо оцененным и рекомендовали осторожно выбирать бумаги. С тех пор российский рынок акций серьезно скорректировался. Индекс МосБиржи, как и акции нефтегаза, потерял 12% (-9% у нефтяных акций, -17% у газовых). За это время рубль обесценился примерно на 10%, что должно было повысить, а не снизить рублевую оценку нефтегазовых компаний.

Для долларовой прибыли нефтяников рубль не так существенен, как цены на нефть. При этом для рублевой прибыли эффект девальвации важнее, и он однозначно положительный. Нивелируют позитив от слабого рубля цены на нефть. Стоимость Brent упала на 5% в долларах (до $71 за баррель), но фактически выросла на 5% в рублях.

Мы улучшили взгляд на сектор с «Нейтрального» до «Позитивного». 11 ноября мы улучшили взгляд с «Нейтрального» до «Позитивного» на семь акций сектора. К сожалению, мы не поймали дно рынка — коррекция продолжалась еще несколько недель, особенно в газовых компаниях — НОВАТЭКе и Газпроме. Однако сейчас, при общем среднем потенциале роста 59% и средней избыточной доходности 36% (без учета стоимости капитала в 23%) почти весь сектор выглядит для нас значительно недооцененным.

Наши фавориты — акции Татнефти и Газпрома.

У нас остается два фаворита в секторе. Мы исключили ЛУКОЙЛ и добавили Газпром, сохранив Татнефть. Наш взгляд на ЛУКОЙЛ остается «Позитивным», но в последнее время бумага показала хорошую динамику, поэтому ее избыточная доходность оказалась ниже, чем у наших фаворитов. Дивидендная доходность обыкновенных акций Татнефти составляет порядка 18%, что весьма привлекательно. И хотя это ниже текущей безрисковой ставки, дивиденды могут приятно удивить, ведь у компании очень сильный баланс.

С дивидендами Газпрома есть некоторые риски — за 2024 г. их может и не быть. Однако мы не исключаем, что в ближайшее время потенциальный рост цен на газ в Европе нивелирует эти риски.

Расширяем кругозор. Оценки на фондовом рынке иногда отклоняются от фундаментальных показателей, и, похоже, сейчас один из тех периодов, когда почти все продается. В таких случаях инвесторы должны меньше беспокоиться о том, как выбрать правильные акции и уделить больше внимания экспозиции на весь сектор. Переоценка, скорее всего, поднимет в цене все акции, а не только те, что выглядят сейчас наиболее привлекательными.

Чтобы диверсифицировать риски наших фаворитов, подойдут Газпром, НОВАТЭК, Роснефть, Газпром нефть и обе акции Татнефти, у которых избыточная доходность составляет около 40%.

У аутсайдеров низкая дивдоходность и слабая относительная стоимость. Хуже всего в секторе, на наш взгляд, перспективы обыкновенных акций Сургутнефтегаза и Башнефти. Прогноз дивидендной доходности для этих бумаг — 4% и 8% соответственно. У обычки Сургутнефтегаза («Негативный» взгляд) очень мало шансов на улучшение дивполитики в обозримом будущем, отсюда и оценка бумаги.

При этом ожидаемые дивиденды по обычке Башнефти («Нейтральный» взгляд) не оправдывают ни ее текущих котировок, ни премии в 100% к цене префов. У привилегированных акций Башнефти точно такие же дивиденды, как и у обыкновенных, но стоят почти в два раза дешевле.

Нефть тестирует нижнюю границу 20-месячного диапазона, газ может подорожать. После недавней коррекции наши прогнозы цен на нефть на 2025 г. остаются на уровне $70 за баррель для Brent и $65 для Urals. Мы не считаем эти уровни стабильными. Даже если наш среднегодовой прогноз окажется верным, цены в ближайшие 12 месяцев могут как упасть до $60, так и отскочить до $80 за баррель.

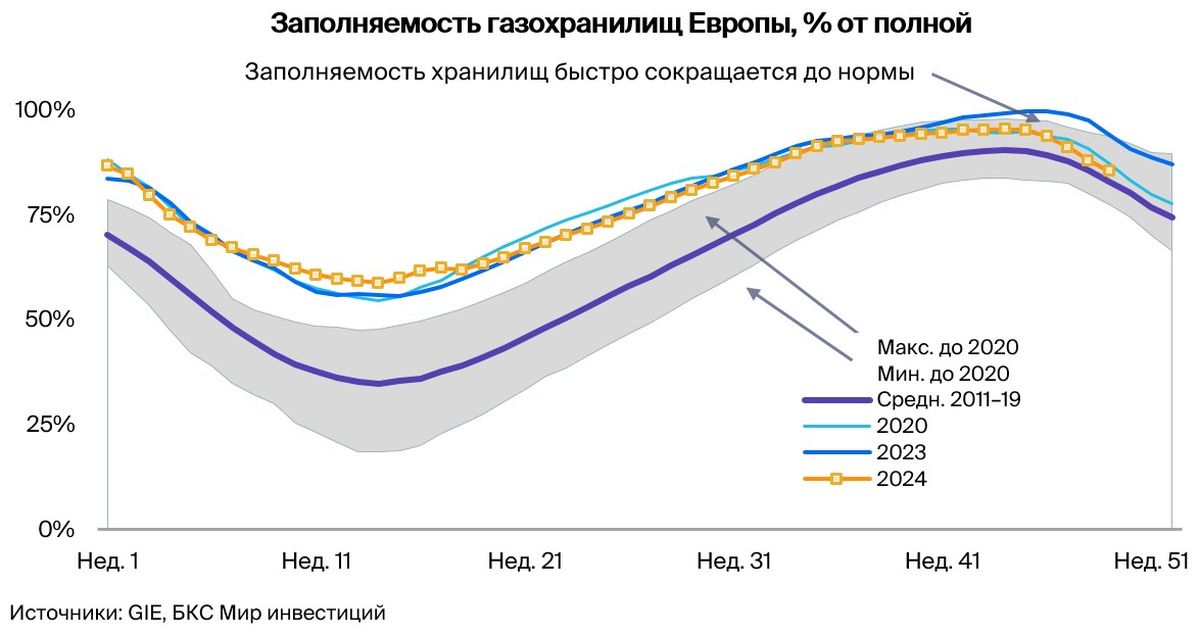

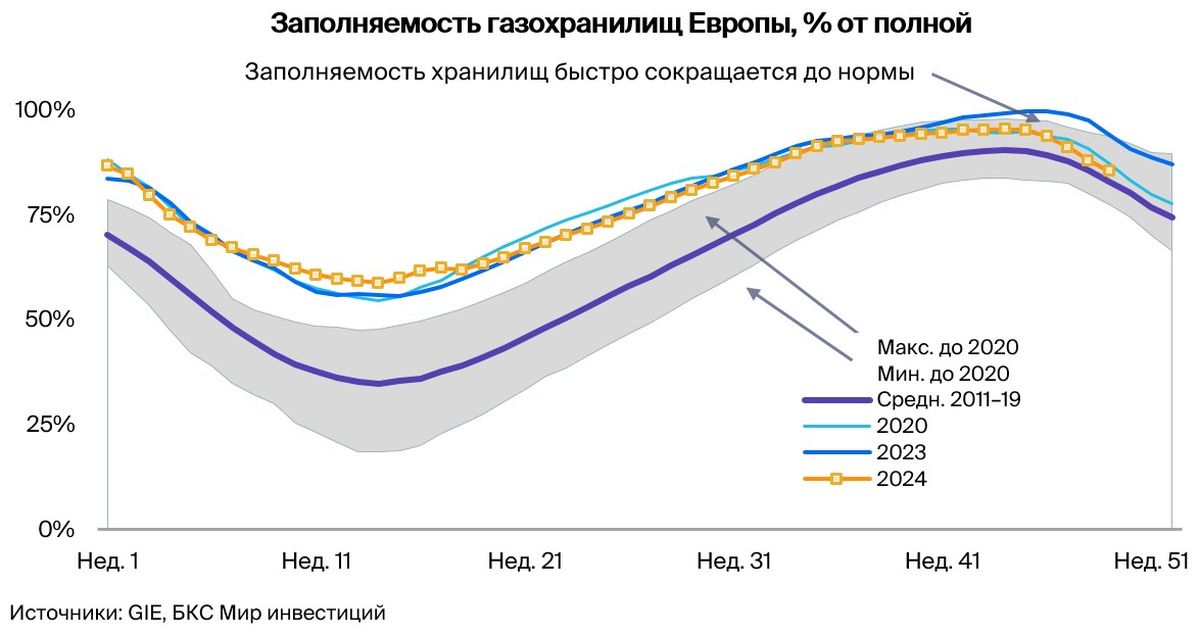

Европейский рынок газа в этом году остается менее сбалансированным, чем мы ожидали. Жаркое лето в Азии повысило спрос на СПГ, а в Европу к началу отопительного сезона 2024–2025 гг. пришли нормальные холода. Снижаем наш прогноз цен на 2025 г., но при этом считаем, что они могут скорее вырасти, чем упасть. Холодная зима может легко истощить хранилища, что приведет к росту цен не только зимой, но и летом.

Добыча еще прибыльна, цены могут упасть, но потом восстановиться. На протяжении большей части 2024 г. слабый рубль помогал сохранить рентабельность добычи нефти значительно выше уровней 2015–2021 гг. Падение цен на Brent ниже $70 за баррель в конце 2024 г., конечно, подкосило тренд, но долларовая рентабельность в абсолютном выражении все равно должна оставаться в 2025 г. на историческом уровне или выше. Наибольшее беспокойство у нас вызывает последняя динамика цен на нефть. Трейдеры, похоже, уделяют все больше внимания состоянию мировой экономики, особенно в США и Китае.

Не исключаем, что в какой-то момент в 2025 г. Brent может подешеветь до $60, а затем восстановиться до $70 за баррель.

Цены на газ могут вырасти, проблемы с танкерами СПГ требуют решения. Акции газовых компаний показали очень слабую динамику в 2024 г. из-за санкций и отмены дивидендов Газпрома за 2023 г. Газпром продолжает искать новых покупателей трубопроводного газа, но перспективы подписания сделки по «Силе Сибири – 2» в 2025 г. выглядят весьма скромными.

Однако скачок цен на газ в Европе все же может поддержать котировки компании. НОВАТЭК все еще не может найти танкеры ледового класса для перевозки СПГ. Тем не менее проект «Арктик СПГ – 2» может получить два судна к лету, что позволит начать круглогодичное производство СПГ, хотя и с низким уровнем загрузки.

Катализаторы: «Сила Сибири – 2», СПГ-танкеры, выкуп акций ЛУКОЙЛа. Крупнейший возможный драйвер котировок это, как обычно, волатильность цен на нефть (причем в обе стороны). Что касается конкретных акций, то подписание контракта по «Силе Сибири – 2», хотя и маловероятно в ближайшее время, но стало бы сильным катализатором для Газпрома.

Ситуация с дивидендами компании, скорее всего, прояснится лишь в апреле – мае, что выходит за рамки этой стратегии. Также, если «Арктик СПГ – 2» получит два танкера ледового класса в I полугодии 2025 г., акции НОВАТЭКа могут подрасти в цене. Наконец, запрос ЛУКОЙЛа на выкуп у недружественных инвесторов 25% акций со скидкой 50% вряд ли будет одобрен, но в этом случае станет мощным драйвером.

Позитивно смотрим на цены на газ в ближайшей перспективе, нейтрально — на цены на нефть.

Цены на нефть держатся ниже средних уровней, риск волатильности высокий. Наши прогнозы нефти марки Brent на 2025–2026 гг. не изменились: $70 и $75 за баррель соответственно. Также мы сохраняем оценку дисконта Urals к Brent в размере $5 за баррель и прогнозы нефти Urals на уровне $65 и $70 за баррель на два года соответственно.

Большую часть 2024 г. на нефтяном рынке преобладали две противоборствующие темы. На одной чаше весов — слабая экономическая активность в США и Китае. На другой — серьезный геополитический риск на Ближнем Востоке. Медведи опасались, что конфликт Израиля с ХАМАС и Хезболлой расширится и втянет в боевые действия Иран. В таком случае под угрозой может оказаться экспорт 2 млн баррелей иранской нефти в сутки.

Однако за это время Израиль и Иран лишь несколько раз обменялись воздушными атаками без явных целей или ущерба для нефтедобычи и логистических активов. Поэтому мы считаем, что премия за геополитический риск в мировых ценах на нефть начала падать.

Из-за снижения геополитического риска и в основном негативной статистики по экономике Китая и США цена Brent упала с $85 за баррель во II квартале до $73 в середине декабря. При этом победа Дональда Трампа выборах в США добавила неопределенности.

С одной стороны, вырос оптимизм по поводу экономики. Рынок надеется на то, что при новом президенте налоговые риски снизятся, а регуляторное бремя ослабнет. С другой стороны, нефтегазовая политика Трампа под лозунгом «бури, детка, бури!» чревата ростом добычи жидких углеводородов в США.

Мы видим серьезную негативную динамику в экономике США, которую во время предвыборной гонки по большей части игнорировали. Чтобы исправить ситуацию, нужен не один квартал. В ближайшее время это ограничит позитив от растущего спроса на нефть. Также считаем, что ускоренная выдача лицензий на разведку и добычу и меры по снижению регуляторного бремени скажутся на добыче нефти в США лишь через 2–3 года.

Позитивно смотрим на цены на газ — отопительный сезон начинается «нормально». Мы повысили прогноз цен на газ в Европе на 2025 г. на 6% (на $31), до $515 за тысячу кубометров. В остальном наши оценки почти не изменились.

В целом цены на газ постоянно превосходили наши ожидания: сначала за счет жаркого лета в Азии, поднявшего спрос на СПГ, а затем благодаря «нормальному» началу отопительного сезона в Европе в ноябре. Запасы газа в хранилищах быстро вернулись с рекордно высоких уровней к обычным.

Если зима в основных европейских странах, таких как Германия, не будет аномально теплой, то к концу отопительного сезона запасы газа в хранилищах будут очень низкими. И тогда цены на газ будут расти сильнее прогнозов весь 2025 г.

Мы по-прежнему считаем, что фундаментально в Европе сейчас нехватка газа, и цены могут временно подскочить намного выше $600/тыс. куб. м.

Однако на горизонте маячит давно анонсированный всплеск производства СПГ в Северной Америке и Катаре. Он должен начаться в конце 2025 г. и продлиться около трех лет, что чревато избыточным предложением на мировом рынке газа какое-то время. И хотя мы ожидаем, что к концу десятилетия быстро растущий спрос на газ поглотит избыток предложения, вряд ли повышенные цены на газ сохранятся в Европе надолго.

Финансовый сектор: ожидаем рост рисков. Стратегия на 2025

В стратегии на 2025 г. представлен взгляд на российский рынок, отдельные отрасли и бумаги. Оценка финансового сектора — «Позитивная». В этом материале подробнее расскажем, с чем он может столкнуться в ближайшие месяцы, а также на какие акции стоит обратить внимание.

Главное

• Взгляд на сектор: «Позитивный».

• Средний потенциал роста: 73%.

• Фавориты на 2025 г.: Сбер, Т-Технологии, Московская биржа.

В деталях

Ужесточение денежно-кредитной политики ЦБ все сильнее сказывается на выдаче кредитов. Последствия ярче видны в кредитовании физлиц, где регулирование жестче, а ипотечные ставки после отмены льготной программы оказались на запретительных уровнях. Однако и в корпоративном сегменте в последний месяц динамика сильно остыла.

Мы полагаем, что в 2025 г. рост кредитных портфелей банков замедлится. По этой причине, а также ввиду дорогого обслуживания долга из-за высоких процентных ставок банки могут нарастить отчисления в резервы.

Также может увеличиться число просроченных займов. Все эти факторы мы закладываем в наши прогнозы на 2025 г.

Последние финансовые результаты банков говорят о том, что рост кредитных портфелей ухудшается. Отчасти это связано с эффектом высокой базы прошлого года. Вместе с тем доходы показывают позитивную динамику за счет более высоких процентных ставок. Также поддержку оказывает снижение отчислений в резервы.

По итогам 9 месяцев 2024 г. прибыль банковского сектора выросла на 7,5% относительно аналогичного периода прошлого года до 2,99 трлн руб. Такой результат вновь позволяет ожидать рекордной прибыли за весь год после рекордных 3,369 трлн руб. в 2023 г. Отметим опережающую динамику розничных депозитов — число открытых вкладов физлиц выросло с начала года на 15,8%. Кредиты за 9 месяцев также показали хороший прирост: +15% с начала года в корпоративном сегменте и +12% в рознице.

Сохраняем «Позитивный» взгляд на сектор после сильной коррекции. Отмечаем низкую стоимость акций, которые выглядят привлекательно для долгосрочных инвестиций.

Позитивно смотрим на Сбер, ВТБ, Т-Технологии, Совкомбанк, Банк Санкт-Петербург и Московскую биржу, негативно — на МКБ.

Кроме того, на фоне недавней коррекции в финансовом секторе выросли дивидендные доходности. В качестве привлекательных дивидендных имен мы выделяем Сбер, Банк Санкт-Петербург и Мосбиржу.

Повышаем долгосрочный взгляд на рынок до «Позитивного», наша цель по Индексу МосБиржи — 3500 пунктов на 12 месяцев вперед (потенциал роста 45% без дивидендов, 57% — с дивидендами).

Дешевизна рынка усилилась в IV квартале 2024 г. на фоне не снижающейся инфляции, но ужесточение денежно-кредитной политики стало сказываться на экономике: снижение темпов потребительского кредитования, ожидания снижения спроса на продукцию со стороны предприятий и другие факторы продолжат притормаживать рост экономики и инфляции в I квартале 2025 г.

Взгляд на год повышаем до «Позитивного», цель — 3500 (потенциал — 57% с дивидендами), а краткосрочный взгляд теперь «Нейтральный» на фоне потенциального повышения ключевой ставки.

Главное

Макрофакторы: рост ключевой ставки в III–IV кварталах 2024 г. и геополитика — временные.

P/E рынка упал до 3,3х — опять рекорд, на 45% ниже среднеисторических 6,1х.

Снова ждем повышение ключевой ставки.

Базовый сценарий — 23% в декабре, далее стабилизация до конца II квартала.

Первое снижение в конце II квартала, 16% на конец 2025 г.

Тактически выбор в пользу облигаций — исторически рекордные доходности, премия за риск в акциях невысока.

Стратегически акции — наш выбор, лучшая защита от инфляции на длинной дистанции с возможностью зайти в очень низкой точке в ближайшие месяцы

Наш топ-7: Т-Технологии, Полюс, ФосАгро, Ozon, Мосбиржа, Яндекс и Татнефть

Топовые дивидендные истории: МТС, Магнит, Татнефть- ао и -ап, НЛМК, Евротранс

Макро и геополитика давят на рынки

Российский фондовый рынок в IV квартале обновил локальные минимумы, индекс вернулся к уровням ниже 2500, близко к уровню марта 2023 г. Причины две: рост инфляции и геополитика. Позитив от победы Трампа на выборах быстро сменился негативом от новых санкций уходящей администрации Байдена. Как итог, Индекс МосБиржи потерял около 15% за прошедший квартал, а значение мультипликатора P/E (капитализация к прибылям компаний, входящих в индекс) снизилось до 3,3х против исторически нормальных уровней 5–7х.

Охлаждение экономики перед разворотом

Оперативные данные Банка России за октябрь свидетельствуют о снижении спроса у предприятий в целом по экономике с августа 2024 г. Отчасти сказываются снижение темпов кредитования населения и замедление темпов роста заработных плат. Одновременно с этим наблюдаем замедление кредитования: несубсидируемые ставки для компаний начинаются от ключевой ставки + 7% — запретительный, на наш взгляд, уровень для предприятий.

Высокие ставки ограничат потребительскую и инвестиционную активность, и на этом фоне мы ожидаем падение ВВП и замедление инфляции уже в I квартале, что обусловит переход ЦБ к снижению ставки уже к концу II квартала.

Краткосрочный взгляд

На фоне неутешительной статистики по инфляции в ноябре рынок снова ждет повышение ключевой ставки до 23%, отдельные участники рынка не исключают рост и до 25% на первом заседании в 2025 г. Считаем, что риски роста ставки продолжат давить на рынок в начале следующего года, это объясняет понижение нашего краткосрочного взгляда до «Нейтрального». Риски санкций от уходящей команды президента Байдена могут стать еще одним негативным сюрпризом для российского рынка.

Долгосрочный взгляд

Распродажи на рынке акций и снижение до 3,3х мультипликатора Р/Е сдвигают наш долгосрочный взгляд на 12 месяцев к «Позитивному» с учетом целевого уровня индекса в 3500 (+45% без дивидендов, или +57% с дивидендами). По нашим расчетам, дивидендная доходность Индекса МосБиржи на горизонте 12 месяцев составит 11,3%. Самый высокий потенциал роста мы видим в секторе финансов, нефти и газа, девелопмента. Выделяем два основных драйвера для роста: сигналы о стабилизации или смягчении денежно-кредитной политики и снижение геополитической напряженности.

Мы повысили долгосрочный взгляд до «Позитивного» на нефтегазовый сектор, технологии, ритейл, транспорт и промышленность. У нас нет секторов с «Негативным» взглядом — и лишь один сектор, электроэнергетика, с «Нейтральным».

Рекордные ставки

Десять лет назад Центробанк РФ перешел от управления обменным курсом к таргетированию инфляции, установив среднесрочную цель в 4%, актуальную и по сей день. С точки зрения 10-летней истории текущая ключевая ставка в 21% беспрецедентна по двум причинам: ключевая ставка никогда не превышала уровень 20% и не держалась выше 15% дольше трех месяцев.

С учетом этих двух факторов, рекордно продолжительные и высокие ставки — это неизбежный разворот в обозримом будущем. Ставки не могут сохраняться на таких уровнях по простой причине: текущие реальные ставки, за вычетом ожидаемой инфляции, приведут к резкому замедлению ВВП уже в I квартале (-0,9%) и охладят инфляцию.

Рынки упали, чтобы обеспечить от 30% доходности во всех классах активов

Потенциал роста во всех классах активов на год вперед объясняется просто: рынки упали, чтобы восстановиться в будущем и обеспечить доходности выше депозитов. Доходности в акциях РФ исторически были выше, чем в депозитах — на 8 процентных пунктов, или почти в два раза (с учетом дивидендов), за прошедшие 10 лет.

Защитные активы показали себя лучше в 2024 г., но не за 2023–2024 гг.

Просадка на российском рынке акций существенно нивелировала доходности 2023 г. Тем не менее даже в условиях экстремально высокой ключевой ставки — доходность индекса полной доходности в акциях (MCFTR) сопоставима с доходностями фондов денежного рынка, что еще раз подтверждает тезис о том, что в долгосрочной перспективе акции лучше защищают от инфляции.

Тем временем золото за последние 2 года выросло более чем на 40% в долларах. В истории такие результаты наблюдались в 2020, 2010, 2007, 2003, 1987, 1978–1980 гг. Два года кряду золото прибавляло более 40% (рост за прошедшие 2 года превышал 40% на протяжении двух лет подряд) лишь в 2011, 2007 и 1978 гг. — а затем рост снижался до 5% (в среднем), что подтверждает наш консервативный подход к потенциалу роста этого актива на ближайший год.

Тем не менее, если золото в 2025 г. вырастет всего на 10% от текущих порядка $2650 за тройскую унцию до 2930, это будет четвертым по счету ростом с 1975 г., когда золото 2 года подряд оказывалось на 40% дороже, чем 2 года назад.

Текущая оценка рынка — справедливо по P/E с учетом ставок

Доходность на рынке акций неразрывно связана с доходностью по безрисковым инструментам (ОФЗ). Рост ключевой ставки вызывает рост доходности по облигациям (за счет снижения цен на них) и одновременное снижение рынка акций, о котором мы писали выше. С точки зрения исторической перспективы текущие значения по показателю Р/Е соответствуют справедливым значениям.

В рамках базового сценария мы ожидаем снижение ключевой ставки до 16% на конец 2025 г. В таком случае доходность 10-летних ОФЗ будет в диапазоне 12,5–13%. Исторически такому уровню соответствовали значения мультипликатора Р/Е, близкие к 4,5х, что существенно выше текущих 3,3х. На основании этого исторического соотношения у российского фондового рынка есть потенциал роста 36% от текущих уровней даже без учета динамики прибылей.

Снижение ставки неминуемо, вопрос сроков

Считаем, что охлаждение экономики уже началось и усилится в I квартале. Летом 2024 г. оно ограничивалось стройсектором, сейчас же наблюдается в потреблении и инвестактивности компаний. Опросы ЦБ предприятий, оперативный источник ожиданий компаний о состоянии экономики, показывают заметное торможение динамики спроса. Ранее это предшествовало снижению ВВП в 2008, 2015, 2020 и 2022 гг. Такие коррекции ВВП приводили к снижению инфляции, позволяя регулятору переходить к смягчению денежно-кредитной политики.

ВВП России преимущественно формируется из трех основных составляющих: расходы домохозяйств (свыше 50%), частные инвестиции (около 25%) и госрасходы (порядка 20%).

Вклад чистого экспорта в ВВП незначителен — порядка 5%, а продолжающееся санкционное давление как на импорт, так и на экспорт, по нашему базовому сценарию, резко ограничивает возможность его значительного роста. Обратим внимание, что рост квартального чистого экспорта до уровней 2021 г. (не превышал $50 млрд) по сравнению с текущими $10–20 млрд маловероятен в 2025 г., так как потребует не только одномоментного снятия санкций, но и полного восстановления цепочек поставок, что в некоторых направлениях экспорта (например, газ) займет годы.

Потребительская активность — замедление увидим в I квартале

Потребление (52% ВВП во II квартале 2024 г.) демонстрирует признаки замедления в двух аспектах: потребительское кредитование и замедление роста заработных плат.

Номинальные зарплаты, на протяжении лета показывающие рост около 20%, демонстрируют незначительное замедление — порядка 18% в октябре, по оперативным данным СберИндекса. С одной стороны, это все еще высокий уровень против 16% за последние 2 года. Однако разрыв динамики зарплат с уровнем ставок в экономике превышал 5% перед периодами повышения ключевой ставки. Сейчас же этот разрыв стабилизировался в пределах 1–2% и впервые за полтора года стал отрицательным: минус 3% в октябре 2024 г. Ожидаем консолидацию тренда в 2025 г. на базе высоких зарплат 2024 г. и снижении перегрева рынка труда.

Инвестиционная активность — ставки на запретительно высоком уровне

Продолжительный период высоких ставок не дает компаниям «пересидеть», поскольку корпоративный долг даже по фиксированным ставкам рано или поздно нужно рефинансировать. Средние ставки кредитования продолжают переставляться на более высокие уровни и вынуждают компании предпочитать погашение долга инвестициям. Чем дороже долговое финансирование, тем меньше инвестпроектов сохраняют свою привлекательность. Банк России отмечает существенное замедление роста портфеля корпоративного кредита в ноябре: 0,8% против 2,3% в октябре. Замедление происходит благодаря ужесточению макропруденциальных нормативов и повышению ключевой до исторических максимумов.

Отметим, что даже крупные компании сейчас кредитуются под запретительную ставку (ключевая ставка +7%), что в сценарии «23% в декабре» означает более 30%. При этом уровень кредитных ставок на графике включает в себя субсидированные кредиты (например, в сельском хозяйстве и машиностроении), отражая динамику, но не фактический уровень рыночной стоимости кредита для компаний.

Дефицит бюджета и чистый экспорт — нет предпосылок к росту

Федеральный бюджет 2025 г. сверстан с дефицитом в размере 0,5%. В среднем за 2014–2023 гг. дефицит составлял около 1,1%. С одной стороны, это будет тормозить рост инфляции, но также и замедлять темпы роста экономики. Таким образом, в следующем году бюджетный импульс, который был одним из ключевых драйверов роста экономики в последние 3 года будет затухать.

Рынки заранее начнут отыгрывать снижение, главное не пропустить момент

Мировой опыт показывает, что рынки акций начинают расти за 4–6 месяцев до перехода центробанков к развороту (фактическому снижению) ставок. Главное — не упустить момент этого разворота, поскольку к началу снижения ставок большая часть роста будет уже в цене.

Наш прогноз снижения ставки предполагает, что ЦБ будет удерживать ставку целых 6 месяцев, вплоть до заседания в июне 2025 г., когда может наступить ее снижение. Этот более агрессивный график снижения по сравнению с рыночным консенсусом обусловлен более консервативным взглядом на динамику ВВП в I (-0,9% год к году) и II (0%) кварталах, что вкупе со снижением инфляции позволит Центробанку ослабить денежно-кредитную политику.

Тактический взгляд на классы активов

Исходя из всего вышесказанного, мы считаем, что рост в акциях останется ограниченным в I квартале и сменится гораздо более бурным восстановительным ростом уже во II квартале следующего года. Тактически мы предпочитаем облигации как класс активов с большим потенциалом роста на горизонте трех месяцев. Это подтверждается и соотношением доходностей в акциях и облигациях: первые предлагают невысокую премию за риск к облигациям, несмотря на исторические рекордные доходности.

Тактически предпочитаем наш среднесрочный портфель облигаций, состоящий из бумаг, представленных ниже. Обратим внимание, что можно участвовать в его еженедельных обновлениях в автоматическом режиме через подключение стратегии автоследования «Облигации — фавориты» от БКС Мир инвестиций.

Идеи БКС Мир инвестиций — портфель облигаций-фаворитов

(Список бумаг актуален на дату публикации стратегии)

ПКО ПКБ 001Р-04

Первое коллекторское бюро (ПКБ) — крупный, цифровой (технологичный) коллектор на российском рынке с долей 20%, очень низкими финансовыми рисками и крепким бизнес-профилем. ПКБ БО 001P-04 торгуется с доходностью на уровне облигаций с похожим рейтингом. Ожидаем доход по выпуску (переоценка тела + купон + реинвестирование) 12% за полгода.

Джи-групп 002P-03

Крупнейший девелопер в Татарстане с долей 10% и отрицательным чистым долгом. Эффективность бизнеса (EBITDA маржа 28%) немного лучше, чем в среднем по рынку. Ожидаем доход 17%+ за полгода.

Сэтл Групп 002P-03

Крупнейший девелопер на рынке Санкт-Петербурга c долей 22% и топ-5 в России. Облигации стали жертвой распродажи всех девелоперов несмотря на минимальные риски. Рентабельность EBITDA выше конкурентов (30–32% против 24–26%), а долговая нагрузка минимальна среди девелоперов 2-го эшелона (Чистый Долг/EBITDA 0,4x). Акционер может погасить весь чистый долг компании из выплаченных дивидендов. Ожидаем доход 16%+ за полгода.

ОФЗ 26241

ОФЗ 26243

ОФЗ 26230

ОФЗ 26239

ОФЗ 26247

У России отрицательный чистый долг и растущая экономика. По бумагам ожидаем снижения доходности на 1% за полгода и 2–2,5% — за год, так как опережающие индикаторы (размещение ОФЗ с переменным купоном (флоатеров), повышение налогов, более низкий дефицит бюджета в 2025 г., чем в 2024 г., досрочная отмена льготной ипотеки банками, индексы PMI указывают на снижение напряженности на рынке облигаций с фиксированным купоном.

ВУШ 001P-02

У ВУШ доля рынка по электросамокатам в РФ составляет 50%. Скорректированная выручка, прибыль и EBITDA компании выросли на 32–34% за 9 месяцев 2024 г., а соотношение Чистый Долг/EBITDA на конец III квартала 2024 г. низкое — 1,2х. График погашения долга благоприятный: по 4–4,5 млрд руб. в год, что, по нашим прогнозам, составит 60% от EBITDA за 2024 г. Доходность облигаций – 30% на 1,5 года. Потенциальный доход за полгода — 17%+, привлекательно.

Стратегический взгляд на классы активов

Ближе к концу I квартала мы рекомендуем перекладывать портфель в сторону активов, выигрывающих от снижения ставки. Эти активы, по нашему мнению, — акции и «длинные» ОФЗ (с высокой дюрацией).

Наша подборка акций, которая систематически опережает Индекс МосБиржи на 10%, включает в себя бумаги, перечисленные ниже. Наша стратегия автоследования «Тактический выбор Лонг» позволяет участвовать в еженедельных обновлениях нашей подборки без необходимости вкладываться в широкий рынок, отслеживать новостной поток и ребалансировать портфель на еженедельной основе или чаще.

Идеи БКС Мир инвестиций — портфель акций-фаворитов

(Список бумаг-фаворитов актуален на дату публикации стратегии)

Полюс

Успешный запуск новых проектов роста выступает долгосрочным катализатором для бизнеса. На фоне негативного сентимента на рынке акций бумаги Полюса пользуются хорошим спросом, что позволяет котировкам показывать динамику лучше рынка.

Татнефть

Акции привлекательны для инвесторов на фоне сохранения давления на котировки российского нефтегазового сектора. По-прежнему видим возможность дивидендного сюрприза в виде повышения коэффициента дивидендных выплат до 75–90% по результатам за 2024 г. Взгляд подкрепляется сильным балансом и высоким производственным потенциалом, который ограничен только соглашением ОПЕК+.

ФосАгро

Мы настроены позитивно насчет ФосАгро благодаря относительно слабому рублю, устойчивым ценам на фосфорные удобрения и отмене валютных экспортных пошлин с 1 января 2025 г. Ожидаем рост выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году.

Т-Технологии (ТКС Холдинг)

Сохраняем «Позитивный» взгляд с учетом сильных перспектив компании. Интеграция с Росбанком, рост клиентской базы и ставка на технологии — факторы поддержки и продолжения роста в 2025 г. Текущая оценка предполагает сильный дисконт к среднеисторическим уровням.

Московская Биржа

Торговая площадка выигрывает от высоких процентных ставок в экономике, имеет диверсифицированную бизнес-модель с учетом различных сегментов, от фондового рынка до денежного и деривативов. Также у биржи хороший дивидендный потенциал с рекордными ожиданиями прибыли за 2024 г.

OZON адр (Мосбиржа)

Полагаем, что бумаги смогут показать динамику лучше рынка. Результаты за III квартал отразили улучшение рентабельности и умеренную долговую нагрузку, что могло снизить беспокойство инвесторов по поводу финансового положения компании. Основной риск для идеи — настроения на рынке акций.

Яндекс

Ждем динамику лучше Индекса МосБиржи, учитывая прибыльность и низкую долговую нагрузку, сильные результаты за III квартал 2024 г. Долгосрочные перспективы бизнеса остаются привлекательными, а оценка — умеренной. При этом основной риск для идеи — настроения на рынке акций и экономическая ситуация.

Ключевые риски

Геополитические и санкционные риски. Напряженность в предыдущем квартале возросла и, скорее всего, останется на повышенном уровне минимум до конца января. Не ожидаем скорого снижения геополитических рисков, несмотря на заявления о готовности к переговорам между Россией и Украиной.

Риск глобальной рецессии / замедления экономического роста. Риски замедления экономического роста в экономиках — торговых партнерах сохраняется. Китай испытывает трудности со стимулированием экономического роста в том числе из-за большого внутреннего долга и проблем на рынке недвижимости. Вероятность введения пошлин на китайский экспорт со стороны США после прихода Трампа сохраняется на высоком уровне. Сама мера по ограничению внешней торговли Китая имеет ограниченный масштаб в силу взаимозависимости двух экономик друг от друга.

Риски нефтегазовых поступлений в бюджет. Долгосрочный тренд на сокращение рентных доходов бюджета сохраняется. На перспективу 2025 г. не видим существенных рисков на нефтегазовый экспорт из РФ. Все ключевые риски в значительной степени реализованы. Расширение ограничений на внешнюю торговлю углеводородами приведет к краткосрочному росту скидки.

Риски обменного курса. Ключевой риск для курса рубля — нарушение каналов трансграничных переводов валюты, что может создавать дисбалансы предложения валюты на внутреннем рынке и повышение волатильности курса рубля. Профицит внешней торговли достаточный, чтобы курс рубля оставался стабильным.