• Буллард озвучивает прогноз на ужесточение

• Австралия пока не преодолела трудности

• От ЕЦБ ждут намеков на смягчение

Вчера председатель ФРБ Сент-Луиса, Джеймс Буллард (в этом году не имеет права голоса в Федеральном комитете по открытым рынкам) сделал намекающее на ужесточение заявление, которое способствовало небольшому росту доллара в конце американской сессии. Буллард отметил, что, по его мнению, Федрезерв, вероятно, повысит ставки уже в первом квартале следующего года (рынок считает более вероятным временным отрезком конец второго квартала), и что уровень безработицы в США может упасть до 6% к концу текущего года, а инфляция начнет расти в скором времени. Рынки ставок придали небольшое значение этой речи, а фьючерсы федеральных фондов опустились на один пункт.

В ходе предыдущей сессии пара доллар/иена сохранила напор, вернувшись к области 104,00 и непосредственно выше, пока мы ждем, окажутся ли выходящий сегодня отчет по индексу ISM в секторе услуг и завтрашний отчет по занятости в США достаточно сильными, чтобы сохранить интерес к покупке доллара США по всему спектру рынка. Поведение пары доллар/иена может отличаться от остальных основных кросс-курсов доллара, поскольку "антирисковая" реакция на чрезвычайно сильные показатели в большей степени может затронуть такие пары как AUD/USD и NZD/USD, а также доллар против валют развивающихся рынков, если распродажа коснется и облигаций. Между тем, сочетание антирисковых настроений/сильных облигаций и слабой статистики из США может способствовать распродаже пары доллар/иена, в то время как доллар сможет укрепиться против остальных валют. Самым нерезультативным исходом для доллара может стать выход данных в соответствии с ожиданиями или данных, которые не станут большой неожиданностью в любом направлении.

Отчеты по китайскому сектору услуг в марте продолжают держаться выше 50, учитывая, что показатель HSBC фактически улучшился по сравнению с февральским значением, что, возможно, стало лучшей новостью из Китая за последние несколько месяцев.

В Австралии отчет по розничным продажам в феврале немного разочаровал, в то время как баланс торгового счета продемонстрировал профицит, превысивший ожидания. Гленн Стивенс из Резервного банка Австралии снова выступил с речью, озвучив как позитивные, так и негативные мысли в отношении долгосрочных перспектив Австралии. Он заявил, уровень безработицы может немного вырасти от текущих уровней, однако в среднесрочной перспективе проблемой будет нехватка работников, а не рабочих мест. Он предупредил о том, что цены на жилье также могут упасть (только представьте себе!), но отметил наличие многообещающих признаков того, что Австралия неплохо справляется со спадом в секторе горнодобывающей промышленности, однако пока "еще слишком рано считать цыплят".

По всей видимости, пара евро/франк, наконец, начинает обращать внимание на направление в кросс-курсах иены — сегодняшний день станет для пары решающим, как и для других кросс-курсов евро. Обратите внимание на область, напоминающую линию шеи, в паре евро/франк и, особенно, в паре доллар/франк, которая сегодня и завтра может оказаться на линии огня и стать катализатором масштабного роста для этих двух пар в ближайшие дни.

График: EUR/CHF

Обратите внимание на движение в паре евро/франк в преддверии заседания ЕЦБ, поскольку область 1,2200/25 имела решающее значение для удержания пары внизу. Склонность ЕЦБ к смягчению необязательно станет негативным фактором для пары евро/франк, если думать о том, что такая склонность привлечет потоки капитала в Европу, чтобы опередить последующие покупки активов ЕЦБ.

График: USD/CHF

В зависимости от исхода заседания ЕЦБ для пар евро/доллар и евро/франк, пара доллар/франк может оказаться парой с высоким бета-коэффициентом в следующие несколько дней на фоне сильных американских данных. Обратите внимание на перевернутую фигуру "голова и плечи" в этой паре. Мы можем стать свидетелями масштабного роста, если область 0,8900 удастся пробить в ближайшие дни.

Что нас ждет

Смотрите мои вчерашние мысли в отношении сегодняшнего заседания ЕЦБ и превосходный предварительный обзор Мадса Кофоэда. Выводы: Я полагаю, что сегодня существует огромная вероятность развития событий в пользу смягчения, возможно сочетание небольших политических мер (например, прекращение стерилизации SMP). Также можно ожидать достаточно твердого заявления о намерении, указывающего на смягчение, в котором ЕЦБ рассматривает дальнейшие меры по обеспечению экономики еще большим объемом кредитования, возможно, нечто напоминающее схему финансирования кредитования Банка Англии, которая возникла в качестве возможного варианта, по крайней мере, два квартала назад, однако сейчас становится более уместной, поскольку европейская статистика начала замирать на месте, а опережающие индикаторы не продемонстрировали улучшений. Обсуждение фактического количественного смягчения, вероятно, ждет нас в более отдаленном будущем.

В целом, если этот вариант развития событий подтвердится, риски склоняются к снижению в кросс-курсах евро. Если председатель ЕЦБ, Марио Драги, озвучит беспечные, оптимистичные комментарии и не введет политических новшеств (менее вероятно), как это было на последней паре заседаний, мы, скорее всего, увидим реакционный рост евро. В паре евро/доллар ключевым уровнем является 1,3700, который фактически пробивает восходящий тренд, если пара завершит неделю ниже указанного уровня.

Вышедшие вчера показатели занятости ADP в марте совпали с относительно позитивными ожиданиями, а данные за февраль были пересмотрены в сторону повышения. Если завтрашний отчет по занятости вне сельскохозяйственного сектора может преподнести неожиданность, она может быть связана со значительным ростом. Однако насколько сильными должны быть показатели занятости, чтобы ускорить ожидания в отношении сокращения стимулов и приблизить ожидание повышения ставок более чем на месяц или примерно так? Несомненно, в этом отношении сложится интересная ситуация, если мы получим два показателя в области или выше 300 000 в течение следующей пары месяцев.

Будьте бдительны – в течение следующей пары дней нас, вероятно, ждут новые диапазоны во многих основных кросс-курсах евро и доллара.

3 показателя на сегодня: розничные продажи в Еврозоне, заседание ЕЦБ и обращения за пособием по б/р в США

• Эксперты считают, что ЕЦБ должен принять меры относительно инфляции

• Состояние рынка труда США улучшается

• Ожидание отчета по занятости NFP

Сегодня Европа опубликует целый блок экономических отчетов, включая данные по розничным продажам за февраль. Вскоре после этого Европейский Центральный Банк опубликует свое решение по монетарной политике (с последующей пресс-конференцией в 12.30 GMT). Затем мы узнаем результаты очередного еженедельного отчета по обращениям за пособием по безработице в США.

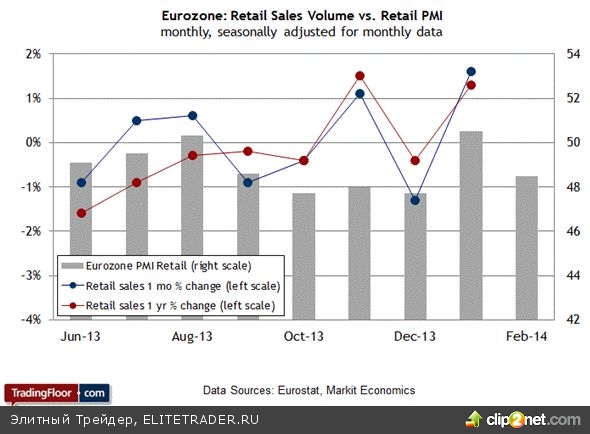

Розничные продажи в Еврозоне (09.00 GMT):

Первоначально публикация данных по розничным продажам в прошлом месяце вызвала облегчение. Действительно, политики незамедлительно привели аргументы в пользу того, что цифры указывают на чрезмерность недавнего беспокойства по поводу рисков дефляции в Европе. В январе потребительские расходы увеличились на 1.6%, превысив ожидания, о чем сообщило агентство Eurostat. Результат оказался гораздо выше прогнозов.

Предыдущий отчет был определенно впечатляющим, но давайте дождемся сегодняшних показателей розничных продаж за февраль. Через месяц после предыдущего релиза появились новые мотивы для сомнений в том, какие результаты мы получим. Ставки довольно высоки в свете недавних данных по инфляции. Ранее на этой неделе стало известно, что базовый показатель потребительских цен снова продемонстрировал снижение в годовом исчислении. Согласно предварительным данным, в марте инфляция замедлилась до 0.5%. Что еще хуже, вчерашний отчет по ценам производителей за февраль напомнил нам, что эту часть экономики по-прежнему беспокоит явная дефляция.

Для того, чтобы люди обошли вниманием эти и другие тревожные сигналы, сегодняшний отчет по розничным продажам должен быть неожиданно сильным. Хорошая новость заключается в том, что вероятность определенной степени роста выглядит вполне реальной, но и по понятной причине: в феврале потребительские расходы в Германии снова увеличились в сравнении с предыдущим месяцем. Тем временем, во Франции расходы в розничном секторе выросли лишь на 0.4%, тогда как аналогичный индикатор в Испании немного снизился. В двух словах, Европа без учета результатов из Германии по-прежнему выглядит неважно.

Аналогичным оказался посыл февральского исследования розничного сектора от Markit Economics, указавшего на ухудшение продаж по всей Европе. Возможно, еще слишком рано утверждать, что Европа, переживающая восстановление, вновь оказалась в затруднительном положении, однако слабые результаты сегодняшнего отчета определенно обусловят рост ожиданий относительно того, что Европейскому Центральному банку (ЕЦБ) следует пойти на дополнительные меры с целью предотвращения ускорения дезинфляции/дефляции.

Решение Европейского Центрального Банка по ставке (11.45 GMT):

Ввиду того, что в прошлом месяце инфляция в Еврозоне замедлилась до минимального за 4 года значения, существуют веские доводы в пользу принятия нового решения по монетарной политике в рамках сегодняшнего заседания Центробанка. Однако на ЕЦБ очень сильное воздействие оказывает сила инерции, и как показывает история, в течение последних нескольких лет монетарные власти просто надеются на лучшее. Безусловно, присутствуют риски запуска нового раунда монетарного стимулирования. При этом нельзя не заметить риски сохранения текущего курса политики, и в настоящий момент потенциальная угроза того, что дезинцляция разрастется до размеров дефляции, затмевает другие, менее масштабные опасения.

Даже если недавние признаки восстановления европейской экономики были реальными, ускорение импульса роста посредством «подпитывания» экономики за счет монетарной политики выглядит вполне здоровым решением. Пожалуй, никто не считает, что темпы восстановления, если можно так назвать этот процесс, превышают разряд «скудных».Большинство экономистов ответят вам, что одно-два неожиданных потрясения могут с легкостью свести на нет тот скромный импульс роста, который мы наблюдаем в последнее время.

“Чтобы стать новой Японией, Еврозоне не хватает всего одной незначительной рецессии», - пишет Ларри Эллиот в The Guardian. Задача ЕЦБ – сделать все возможное, чтобы Европа не попала в эту ловушку. Впрочем, это одно из знамений времени, которое выражается в присутствии довольно высокой степени неуверенности в том, что глава ЕЦБ Марио Драги и «компания» решатся на действия до того, как будет слишком поздно. Действительно, не нужно быть кандидатом экономических наук, чтобы признать факт того, что уровень инфляции, который упал к ¼ от 2%-ного целевого уровня ЕЦБ – это тревожный звонок и призыв к действию.

Сложно сказать, пойдет ли ЕЦБ на решительные действия в ходе сегодняшнего заседания. Бездействие монетарных властей будет воспринято как плохой сигнал для экономики, которая продолжает «играть с огнем». Европа сидит на вершине огромного долгового бремени. Если в свои права вступит дефляция, обслуживание этого долга станет крайне затруднительным. Позволять Еврозоне продолжать движение к этой опасной грани просто безответственно. Тем не менее, большинство аналитиков полагают, что в сегодняшнем решении будет преобладать статус-кво. Вчера Мадс Кофод из Saxo предположил, что сегодняшнее решение будет принято с минимальным перевесом голосов. “Я полагаю, что незначительное большинство членов управляющего совета ЕЦБ проголосует за сохранение текущих ставок на заседании в четверг”.

Впрочем, по меркам Драги, настало время сделать большее. “Мы сделаем все необходимое для поддержания ценовой стабильности”, - заявил он в прошлом месяце. Безусловно, недавние цифры показывают, что за текущим трендом инфляции стоит нечто другое, нежели стабильность, и отнюдь не в хорошем смысле.

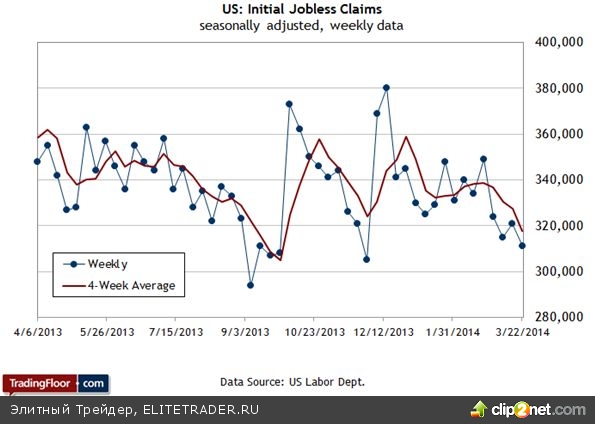

Первичные заявки на пособие по б/р в США (12.30 GMT):

Сокращение числа заявок на получение пособия по безработице говорит о том, что рынок труда продолжает восстанавливаться умеренными темпами. Опубликованные вчера данные по занятости ADP за март свидетельствуют о том же. “Прекрасное весеннее восстановление и пересмотр февральских значений в сторону повышения”, - отметили экономисты BNP Paribas.

Несмотря на то, что, согласно прогнозам, сегодняшнее число безработных будет несколько выше, чем на предыдущей неделе, общий позитивный тренд от этого вряд ли изменится, о чем свидетельствует динамика 4-недельной скользящей средней в этом году. За неделю, закончившуюся 22 марта, 4-недельная скользящая средняя снова снизилась, протестировав минимальные уровни с сентября прошлого года. Ожидается, что сегодняшний показатель вырастет до 320 тыс. против 311 тыс. на прошлой неделе. Если данные совпадут с прогнозами, 4-недельная скользящая средняя снова снизится, это станет пятым снижением подряд.

Судя по всему, на рынок труда вернулась позитивная динамика. Если не принимать во внимание вероятность неожиданно плохих данных в сегодняшнем отчете, то можно смело делать оптимистичные прогнозы относительно главного экономического события в США на этой неделе – мартовского отчета по уровню занятости по платежным ведомостям, который, вероятно, станет еще одним доказательством весеннего потепления в экономике.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба