• Рынок не впечатлен пятничным отчетом по занятости в США

• Пара доллар/иена направилась вниз после неудачного роста

• Банк Англии, по всей видимости, остается в режиме ожидания

Пятничная реакция на выход отчета по занятости в США была показательной с учетом того, что данные отчета не были однозначно слабыми (неплохой отчет по домохозяйствам, пересмотр занятости вне сельскохозяйственного сектора и т.д.), однако рынок, очевидно, ожидал более сильных значений, поскольку связанные с погодными условиями в США искажения остались позади. Действительно, американские казначейские бумаги вырвались вверх, а доходность упала, например, доходность по пятилетним бумагам надавила на модель «конверт» выше 1,8% в конце прошлой недели. Кроме того, такая, в определенной степени, антирисковая реакция совпала с ужасным днем для высокоимпульсных технических акций в США в пятницу, а индекс Nasdaq совершил масштабное внутридневное падение в 2,5%.

Как можно было бы ожидать в подобных обстоятельствах, пара доллар/иена снова упала после попытки роста на фоне этих данных, и с утра она держится в области ключевой поддержки дневного облака Ишимоку непосредственно выше 103,00, что несколько разочаровывает после достижения новых двухмесячных максимумов на прошлой неделе.

Что нас ждет

Пара евро/франк, как и кросс-курсы иены, не смогла прорваться выше, поскольку очередная попытка пробить сопротивление на прошлой неделе встретила отпор. Не пропустите показатели отчета по запасам валют в марте, поскольку они определят, вынуждает ли ситуация в Украине вмешаться Швейцарский национальный банк (ШНБ). Обратите внимание, что в последнее время швейцарские показатели неприятно удивляли, а также посмотрите, продемонстрирует ли сегодняшнее значение инфляции снижение: возможно Банк Швейцарии окажется в центре внимания раньше, чем ожидалось. Еще одним интригующим событием, которое я недавно упоминал, является тот факт, что ШНБ увеличил долю акций в своих резервах, сделав их, по крайней мере, отчасти, суверенным фондом благосостояния, тем самым снизив надежность франка в качестве валюты-убежища.

В четверг состоится заседание Банка Англии, которое, вероятно, не будет сопровождаться новым политическим заявлением, поскольку банк полностью придерживается режима ожидания в том, что касается качества и темпов восстановления. Также на этой неделе выйдет два интересных показателя по Великобритании – отчет по торговому балансу в среду и показатель баланса цен на жилье RICS в четверг, который является лучшим индикатором направления на британском рынке недвижимости. Как я не раз уже говорил, огромный дефицит текущего счета Великобритании представляет собой значительный повод для беспокойства каждый раз, когда рынок переходит в антирисковый режим.

На этой неделе американский экономический календарь не богат событиями: завтра выходит отчет по индексу оптимизма в малом бизнесе NFIB, в среду выходит протокол заседания Федерального комитета по открытым рынкам, а в пятницу выходит отчет по индексу цен производителей, а также предварительный отчет по индексу доверия Мичиганского университета - так же в пятницу.

На этой неделе я обнаружил четыре любопытных уровня в графиках основных кросс-курсов доллара:

EUR/USD: Решающее значение имеет область 1,3700/50, в которой мы начинаем неделю. Чем дольше паре не удается пробиться значительно ниже области 1,3700, тем выше вероятность того, что медведи снова останутся недовольны.

USD/JPY: поддержка на 103.00. Если пара упадет значительно ниже указанного уровня, мнение о снижении иены в краткосрочной перспективе окажется под значительным давлением. Реакция на пятничный отчет по занятости и неприятная распродажа в рамках пятницы стали поводом для беспокойства для медведей по иене – посмотрим, выстоит ли указанный важный уровень.

График: USD/JPY

AUD/USD: сопротивление выше 0,9300. Область сопротивления осталась нетронутой, однако консолидация в пределах узкого диапазона в последнее время предполагает, что пара намерена попытаться прорваться выше. Я продолжаю верить, что дни сильного австралийского доллара сочтены, но посмотрим, как поведет себя пара, если прорвется выше сопротивления, поскольку нельзя исключать попытки направиться к 0,9500, если прорыв закрепится. Еженедельный отчет IMM (по спекулятивным позициям в американских фьючерсах по валютам) на прошлый четверг продемонстрировал, что спекулянты практически полностью отказались от коротких позиций в австралийском долларе (-4900 контрактов против минимума в начале года в -66000 контрактов и значения в -77000, установленного прошлым летом).

USD/CAD: 1,1000 и 1,0915. Пятничный прорыв ниже указанного уровня стал медвежьим развитием событий, но я рассматриваю вероятности дальнейшего снижения и полагаю, что вскоре пара нащупает прочную поддержку и либо пробьет отметку 1,10, либо совершит мощный отскок после попытки пробить поддержку 1,0915.

Три показателя на сегодня: производство в Испании, индекс доверия Sentix и пара евро/доллар

• Данные о промышленном производстве в Испании помогут оценить потенциал восстановления

• Индекс доверия среди инвесторов Sentix может понизиться

• Евро может оказаться под давлением в условиях бездействия ЕЦБ

Понедельник небогат на экономические отчеты, но стоит обратить внимание на февральский отчет о промышленном производстве в Испании, который даст актуальное представление о том, удается ли стране сохранить процесс медленного восстановления экономики в условиях растущего риска дефляции в Еврозоне. Кроме того, мы узнаем обновленную информацию о настроениях в Европе на примере индекса доверия Sentix. Также рекомендуем следить за динамикой евро/доллара в свете противоречивого решения Европейского центрального банка об отказе от новых мер в области денежно-кредитной политики на фоне снижения темпов инфляции. Не пропустите отчет о промышленном производстве в Германии в 06:00 GMT.

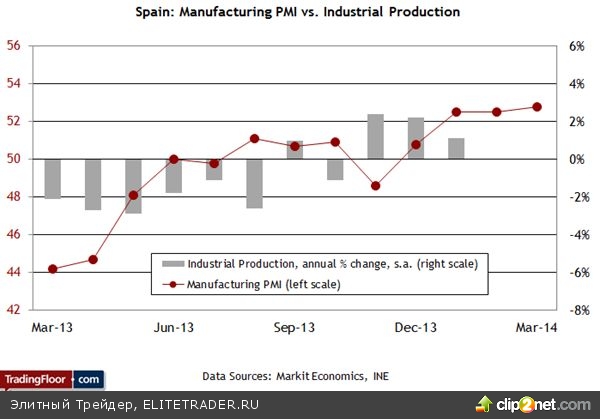

Промышленное производство в Испании (07:00 GMT): Различные экономические отчеты, опубликованные в последнее время, свидетельствуют о том, что четвертая по величине экономика Европы находится в процессе восстановления. Например, согласно данным Markit по индексу менеджеров по закупкам для Испании, производственный сектор в прошлом месяце продемонстрировал «устойчивый рост». Между тем, количество зарегистрированных безработных в марте уменьшилось, причем темпы падения достигли максимального значения за восемь лет. Хотя перед страной по-прежнему стоит много трудностей, в частности невероятно высокая безработица на уровне 26%, начинают появляться первые признаки того, что макроэкономическое течение разворачивается в положительную сторону. Вопрос заключается в том, будет ли общий климат в Еврозоне способствовать прогрессу и позволит ли Испании наладить процесс неустойчивого восстановления.

В свете растущей угрозы дефляции решение ЕЦБ отдать предпочтение разговорам, а не действиям породило новые сомнения. «Отказываясь от действий, ЕЦБ играет с огнем, — предупредил бывший исполнительный сотрудник МВФ. — Европе грозит очень серьезная проблема, и окно возможностей для периферийных экономик закрывается. Инфляция в Италии и Испании сейчас настолько низкая, что их способность обслуживать государственные долги оказывается под вопросом. Для того чтобы выполнять обязательства, им нужна инфляция на уровне 2%».

В таких обстоятельствах центральному банку следует предпринимать какие-то действия, а не говорить о том, что он мог бы сделать. Потребительская инфляция в Еврозоне равна всего 0,5% в годовом выражении, а в Испании показатель едва превышает нулевую отметку. Между тем, вероятность дальнейшего снижения инфляции и даже наступления настоящей дефляции ставит под угрозу процесс возрождения и восстановления «периферийных экономик». Однако пока неясно, насколько велик риск, нависший над Испанией, отчасти из-за неопределенности вокруг дальнейших действий ЕЦБ.

На данном этапе важно следить за тем, как проходит процесс восстановления, и сегодняшний отчет о промышленной активности может послужить ценным аргументом. Тенденция в последнее время была обнадеживающей: годовые темпы роста промышленного производства в Испании увеличились в каждом из последних трех ежемесячных отчетов. Однако показатель роста начал понижаться и в январе достиг 1,1% (с учетом сезонных факторов). Является ли это первым признаком того, что процесс восстановления экономики страны не так устойчив, как предполагала общественность? Мы сможем больше сказать по этому вопросу после сегодняшнего релиза.

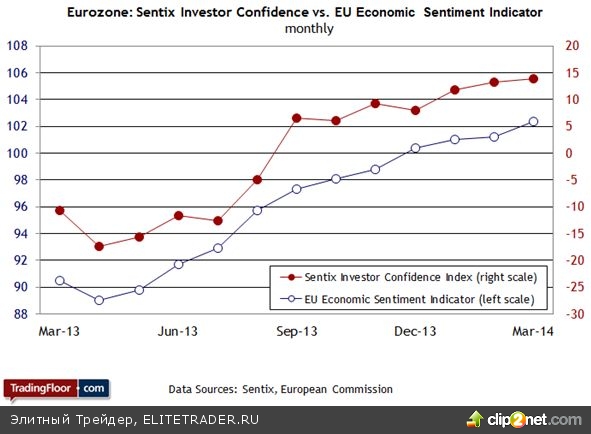

Индекс доверия среди инвесторов Sentix (08:30 GMT): Беспокойство по поводу дефляции снова стало фактором риска в Европе, что отчасти связано с тем, что ЕЦБ продолжает отметать эту угрозу. Несмотря на то, что банк на прошлой неделе намекнул на возможность реализации программы нетрадиционных мер в сфере денежно-кредитной политики, пока что все остается по-прежнему. Однако снижение годового показателя потребительской инфляции в сочетании с дефляцией промышленных цен говорит о том, что время уходит, и окно возможностей для продуктивных действий закрывается.

Если критический момент уже близок, то мы увидим это изменение на примере резкого ухудшения настроений среди инвесторов. Однако общий показатель настроений на рынке пока что держится устойчиво. Например, два европейских индикатора растут с середины 2013 года. В предыдущих отчетах за март индекс Sentix и индекс экономических настроений в ЕС повысились. Между тем, результаты исследования Markit в производственном секторе также указывают на благоприятные перспективы для Европы. Отметим, правда, небольшое ухудшение индекса экономических настроений для Германии, составленного институтом ZEW. После стремительного роста в прошлом году в первом квартале 2014 года этот широкий индикатор сдал позиции. Если это является признаком ухудшения настроений в ближайшие месяцы, то общие индикаторы вскоре отреагируют на это изменение.

Если сегодня индекс Sentix понизится, то в этом не будет ничего удивительного. Сильное ухудшение, безусловно, послужит тревожным сигналом, учитывая беспокойства по поводу дефляции и возможность негативных последствий для макроэкономики в условиях продолжающегося российско-украинского кризиса. Проблема сейчас заключается в том, пишет журнал The Economist, что «восстановление, возможно, наступило слишком поздно, и оно слишком неустойчиво, чтобы предотвратить начало дефляции». Первое предупреждение мы можем увидеть в сегодняшнем отчете о настроениях, поэтому он заслуживает пристального внимания

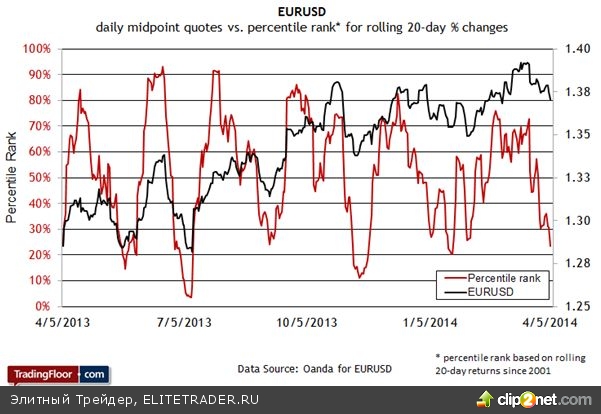

Евро/доллар: Европейский центральный банк говорит нам, что теоретически он готов предпринять дополнительные действия для борьбы с угрозой дефляции, но на практике власти продолжают топтаться на одном месте. Однако готовность говорить о реализации программы количественного смягчения может свидетельствовать о намерении создать лазейку для девальвации евро, что будет иметь решающее значение, если угроза дефляции действительно возникнет. Об одном можно сказать с уверенностью: период роста евро/доллара закончился в конце марта, и медвежьи настроения усиливаются. Неясно, отражает ли эта тенденция официальную политику или формирующиеся ожидания рынка в отношении Еврозоны, а, может быть, и то, и другое, но нет сомнений в том, что течение развернулось.

Часть такого разворота обусловлена естественным эффектом финансовой силы тяжести. Как видно из приведенного ниже графика, достижение вершины в паре евро/доллар на уровне 1,39 совпало с краткосрочным ценовым движением, которое оказалось достаточно сильным в плане процентильного ранга для пролонгирующейся 20-дневной доходности. «Мы по-прежнему считаем, что ЕЦБ идет на необоснованный риск, медленно реагируя на низкую инфляцию, и ожидаем, что до конца года будут приняты нетрадиционные меры в области денежно-кредитной политики» — заявили аналитики Barclays Capital в аналитической заметке в конце прошлой недели. Валютный рынок, похоже, согласен с такой точкой зрения, о чем свидетельствует недавние падение курса евро/доллара. Нисходящее давление усилилось в пятницу на фоне благоприятных новостей о занятости в США за март. Некоторые участники рынка посчитали, что это означает ускорение темпов экономического роста в США этой весной и, как следствие, улучшение перспектив американского доллара.

В любом случае в свете возможных политических действий со стороны ЕЦБ евро снова может оказаться под давлением. Однако в тактическом плане нисходящий импульс может прерваться. Процентильный ранг для 20-дневной доходности находится в области двухмесячного минимума.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба