8 апреля 2014 Архив myfavinsrc

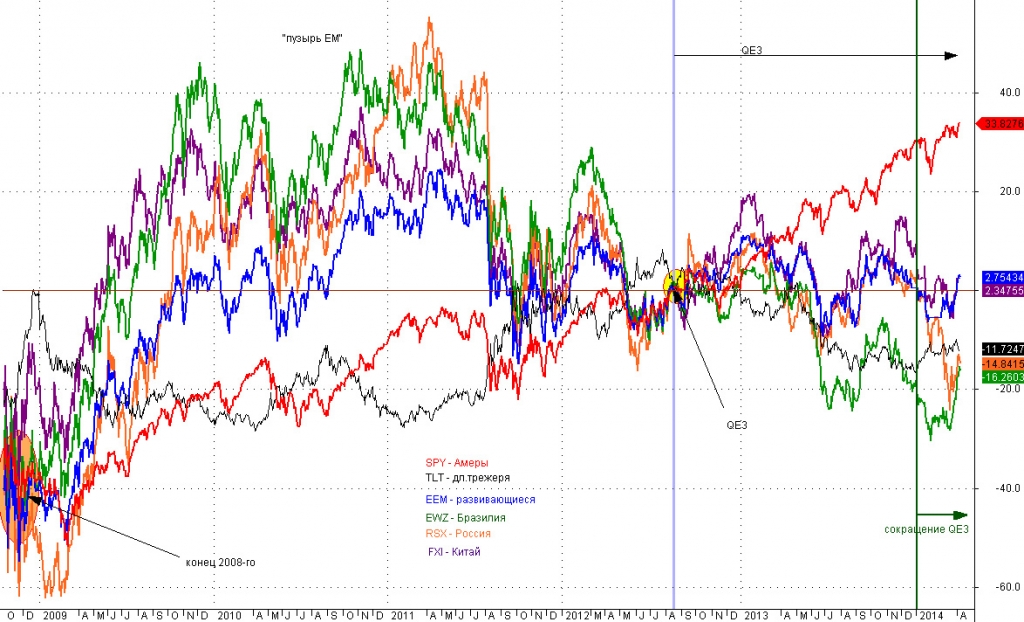

На графике - относительные изменения рынков с начала QE3 в процентах

(точнее точкой отсчета взято закрытие 16 августа 2012 года - именно здесь тогда застыли рынки в ожидании событий,

там была точка равновесия, QE3 объявили через месяц пробоем уровней августа)

Итого, с начала QE3:

SPY (американский рынок) растет на +34%

TLT (индекс длинных трежерей) падает на -12% (вот такой вот риск-офф, деньги ушли в акции)

EEM (развивающиеся рынки в целом) остаются на месте +3%

Из развивающихся отдельно смотрим:

EWZ (Бразилия): -16%

RSX (Россия): -15%

FXI (Китай): +2%

Давайте теперь взглянем на эту картинку детальнее.

Отметим интересную особенность - в конце 2008-го все рынки сошлись примерно в одной точке -40%. Это значит, что рост с конца 2008-го (с лоев кризиса) до начала QE3 на всех рынках получился одинаковый, около 40%! Однако рост этот происходил по-разному. Сначала в 2009 надули "пузырь ЕМ" - т.е. на первом QE деньги действительно сначала хлынули в развивающихся (в ЕМ), там получился бодрый отскок на ожиданиях быстрого восстановления экономики. Однако этого не произошло и с 2011 года этот пузырь благополучно сдули - видно как на лоях 2011 года все рынки вновь практически сошлись. Теперь уже, помня о первом пузыре, с начала QE3 рынки повели себя совершенно по-другому. Теперь наоборот, все деньги хлынули в развитые рынки (в DM). Этим QE3 принципиально отличается от первых двух QE. Соответственно теперь пузырь надулся в амерах, тогда как развивающиеся в целом остались на месте и вообще не участвовали в росте за счет стимулов QE3.

С 2014 года пошло сокращение QE3, в связи с чем трежеря начали снова расти, а SPY начал готовиться к коррекции - там пошла явная перекладка в защитные сектора.

Интересно, что и Бразилия и Россия одинаково отстали с начала QE3 - по -15%, в то время как в среднем все развивающиеся рынки остались примерно в нуле. Отставание это было в разное время, по похоже по одной причине. Расхождение России с Бразилией заметно на майском завале 2013 года - там Бразилия упала сильнее (проблемы в экономике и политика). Соответственно с нами произошло то же самое, но уже в этом году. Однако Бразилия сейчас отскочила перед выборами, отыграла частично свой политический дисконт. В целом мы сейчас равны.

Что дальше? Наиболее логичной выглядит игра на уменьшение спреда между ЕМ и DM - такая тенденция уже заметна за последние пару месяцев. Как именно будет происходить это уменьшение спреда, конечно вопрос. Ясно, что у амеров назрела коррекция по индексу, причем здоровая коррекция означает падение хотя бы к 200-дневной средней, а это порядка -10% с хаев. Статистически такая вероятность только растет (см. блог) Смогут ли при этом развивающиеся не падать? Это вряд ли. Но сокращение спреда подразумевает меньшую коррекцию ЕМ, чем DM (иначе спред просто не сократится), значит коррекция в ЕМ должна быть менее глубокой и у них новых лоев может и не быть.

Другими словами, падать рынкам синхронно, не сокращая спред - вроде бы нет логики в этом, стало быть падение в ЕМ должно зашиваться, но тогда логична игра от лонга по схеме выкупа всех проливов. Пока что именно на это я и ориентировался, играя от лонга (с марта это и правда было оправданно, а до этого с начала года я шортил, ведь и через новый год мы доигрывали снижение - см. здесь и здесь, я ждал этого упс, хотя и не знал, что этот упс будет такой сука сильный).

Есть правда одно "но", а если амеры запаникуют сдувая свой пузырь? Произойдет банальный крэш, как в августе 2011 года, в этом случае обделаются все, поэтому покупая необходимо соблюдать осторожность, и хотя бы иметь страховку. Тем более, что тренировочный крэш с планками у нас уже давеча был, и думаю теперь все достаточно запуганы, чтобы соблюдать осторожность. Опять же эта осторожность возможно у нас несколько смягчит падение, ведь маржины уже были. С другой стороны будет выглядеть архи забавно, если амеры крэшанутся при несвернутом еще куе.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба