10 апреля 2014 Инвесткафе Демиденко Дмитрий

Обвалом индекса доллара, падением доходности казначейских бондов и ростом фондовых индексов встретили финансовые рынки протокол мартовского заседания FOMC. Его язык был интерпретирован как «голубиный», что позволило инвесторам наконец-то сбросить с себя напряжение, вызванное заявлением Джанет Йеллен по поводу шестимесячного срока между датой завершения QE и датой начала цикла повышения ставки по федеральным фондам.

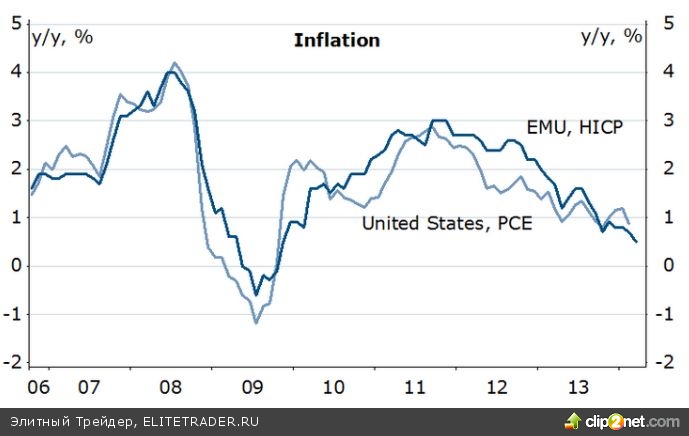

На самом деле, ставки могут находиться на низком уровне достаточно долгое время после достижения таргетируемых показателей. Вероятно, речь шла об инфляции, так как от цели по безработице комитет решил отказаться. А вот с ростом цен в Штатах проблем не меньше, чем в еврозоне.

Источник: Nordea Markets.

Члены FOMC обратили внимание на увеличение объема сбережений домашних хозяйств, замедление потенциального роста производства и наличие препятствий для получения кредитов. Эти факторы непосредственно влияют на инфляцию, как, впрочем, и падение темпов роста ВВП Поднебесной, приводящее к давлению на товарные рынки. Понятно, что речь шла об энергоносителях, являющихся важным компонентом цен.

Нашлось в протоколе место и ситуации на Украине. По мнению комитета, события в этой стране непосредственного отношения к экономике США не имеют, однако способны повлиять на глобальный рост ВВП. На мой взгляд, FOMC лукавил. На самом деле, усиление геополитической напряженности позволяет ФРС со спокойной совестью завершить QE, так как нейтрализует воздействие фактора ухода наиболее крупного покупателя за счет увеличения спроса на надежные активы. В результате доходность бондов не вошла в ралли, чего в свое время опасались и Федеральный резерв, и МВФ.

Честно говоря, беспокойство по поводу инфляции, которое заметно не только в формулировках протокола, но и читается между строк, и готовность удерживать ставки на низком уровне, даже если показатель достигнет цели в 2%, можно интерпретировать как передвижение сроков рестрикции на более отдаленную перспективу. По мнению отчаянных оптимистов, PCE поднимется к таргету в 2016 году, пессимисты же уверены, что этого не произойдет и в 2018-м.

Продолжающееся QE, нежелание ФРС форсировать события с процентными ставками и падение доходности казначейских облигаций лишают доллар США основных козырей. Остаются надежды на сильную макростатистику, однако и здесь не все так однозначно. Судя по мартовскому отчету по рынку труда, эффект плохой погоды оказался не таким значительным, как предполагалось ранее. Вероятно, на Штатах наконец-то начинаются сказываться последствия осенней приостановки работы правительства, которых мы не дождались в 4-м квартале 2013 года. К тому же, исходя из фактора внешнеэкономических взаимосвязей, сильный американских фундамент способен оказать позитивный эффект на другие страны. BoA Merrill Lynch оценил влияние роста ВВП США в 1% на экономики различных государств.

Источник: BoA Merrill Lynch.

Как видим, в списке лидеров три из четырех ведущих стран-участниц еврозоны. То есть улучшение американских индикаторов не обязательно приведет к падению EUR/USD, так как придаст ускорение экономике еврозоны.

На мой взгляд, евро сейчас растет на ожиданиях увеличения апрельской инфляции в регионе, что позволит ЕЦБ продолжать сохранять пассивную позицию в области денежно-кредитной политики. Рынок вновь возвращается к вопросу о том, пропустит ли европейский центиробанк основную валютную пару выше 1,4. Пока EUR/USD находится выше поддержки на 1,373-1,375 настрой остается «бычьим», так что длинные позиции по EUR/USD следует сохранять, наращивая на спадах. В качестве первоначального таргета выступает область 1,39-1,394.

На самом деле, ставки могут находиться на низком уровне достаточно долгое время после достижения таргетируемых показателей. Вероятно, речь шла об инфляции, так как от цели по безработице комитет решил отказаться. А вот с ростом цен в Штатах проблем не меньше, чем в еврозоне.

Источник: Nordea Markets.

Члены FOMC обратили внимание на увеличение объема сбережений домашних хозяйств, замедление потенциального роста производства и наличие препятствий для получения кредитов. Эти факторы непосредственно влияют на инфляцию, как, впрочем, и падение темпов роста ВВП Поднебесной, приводящее к давлению на товарные рынки. Понятно, что речь шла об энергоносителях, являющихся важным компонентом цен.

Нашлось в протоколе место и ситуации на Украине. По мнению комитета, события в этой стране непосредственного отношения к экономике США не имеют, однако способны повлиять на глобальный рост ВВП. На мой взгляд, FOMC лукавил. На самом деле, усиление геополитической напряженности позволяет ФРС со спокойной совестью завершить QE, так как нейтрализует воздействие фактора ухода наиболее крупного покупателя за счет увеличения спроса на надежные активы. В результате доходность бондов не вошла в ралли, чего в свое время опасались и Федеральный резерв, и МВФ.

Честно говоря, беспокойство по поводу инфляции, которое заметно не только в формулировках протокола, но и читается между строк, и готовность удерживать ставки на низком уровне, даже если показатель достигнет цели в 2%, можно интерпретировать как передвижение сроков рестрикции на более отдаленную перспективу. По мнению отчаянных оптимистов, PCE поднимется к таргету в 2016 году, пессимисты же уверены, что этого не произойдет и в 2018-м.

Продолжающееся QE, нежелание ФРС форсировать события с процентными ставками и падение доходности казначейских облигаций лишают доллар США основных козырей. Остаются надежды на сильную макростатистику, однако и здесь не все так однозначно. Судя по мартовскому отчету по рынку труда, эффект плохой погоды оказался не таким значительным, как предполагалось ранее. Вероятно, на Штатах наконец-то начинаются сказываться последствия осенней приостановки работы правительства, которых мы не дождались в 4-м квартале 2013 года. К тому же, исходя из фактора внешнеэкономических взаимосвязей, сильный американских фундамент способен оказать позитивный эффект на другие страны. BoA Merrill Lynch оценил влияние роста ВВП США в 1% на экономики различных государств.

Источник: BoA Merrill Lynch.

Как видим, в списке лидеров три из четырех ведущих стран-участниц еврозоны. То есть улучшение американских индикаторов не обязательно приведет к падению EUR/USD, так как придаст ускорение экономике еврозоны.

На мой взгляд, евро сейчас растет на ожиданиях увеличения апрельской инфляции в регионе, что позволит ЕЦБ продолжать сохранять пассивную позицию в области денежно-кредитной политики. Рынок вновь возвращается к вопросу о том, пропустит ли европейский центиробанк основную валютную пару выше 1,4. Пока EUR/USD находится выше поддержки на 1,373-1,375 настрой остается «бычьим», так что длинные позиции по EUR/USD следует сохранять, наращивая на спадах. В качестве первоначального таргета выступает область 1,39-1,394.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба