10 июня 2014 Велес Капитал Соболева Анна, Танурков Василий, Кравченко Юрий, Манаенко Иван, Халиков Айрат, Костюков Александр

* Украина. Как мы и предполагали, ситуация на Украине в последнее время все меньше оказывает влияние на Россию и отечественный рынок. Несмотря на то, что в восточных регионах страны протест против действующей власти перерос в полномасштабную гражданскую войну, Кремль воздержался от вмешательства в конфликт и перевел все свои действия в переговорную плоскость. Единственной проблемой, пожалуй, остается вопрос оплаты долга Украины за газ и риски срыва поставок газа в Европу. При этом пока со стороны Еврокомиссии ощущается поддержка российской позиции по этому вопросу.

* США. Поскольку к непростой ситуации на Украине у российского рынка в последнее время выработался иммунитет, в летние месяцы фокус внимания участников вновь сместится на Европу и США. Данные по ВВП США за -1-й квартал оказались не столь радужными. Оценка темпов роста была понижена до -1%. Впрочем, основной вклад внесли оборонный сектор и недвижимость, пострадавшая от неблагоприятных погодных условий. Потребительский же спрос продолжил расти и прибавил в 1-м квартале 3,1%, что создает потенциал для дальнейшего роста.

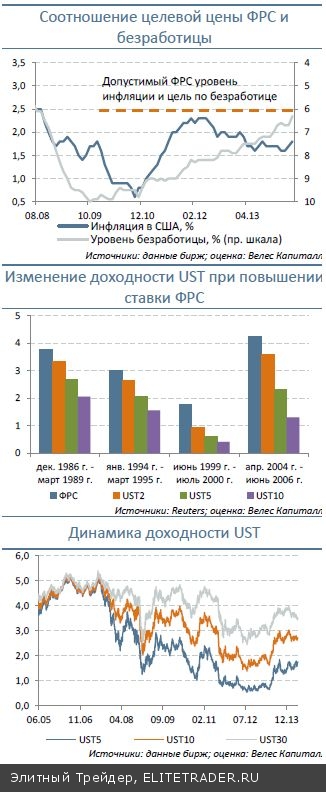

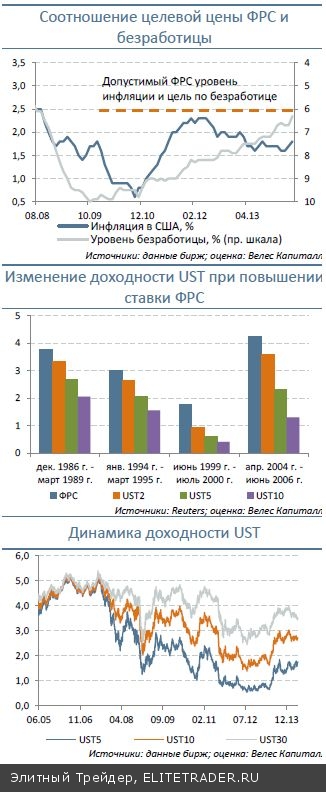

Между тем уже в ближайшее время встанет вопрос о необходимости повышения процентной ставки, что отразиться на потребительском спросе и, как следствие, экономическом росте, а также может привести к переоценке долларовых займов. Последние периоды роста ставки ФРС приводили к пропорциональному повышению доходности и UST. Поэтому не стоит исключать, что после начала обсуждения сроков и условий нормализации монетарной политики, кривая UST начнет постепенный рост. Исходя из протокола последнего заседания ФРС, первые сигналы к повышению ставок могут появиться уже на июньском заседании. К тому же инфляция в апреле вернулась к целевой отметке в 2%, а рост потребительского спроса закладывает фундамент для ее дальнейшего повышения.

* ЕС. Европа в мае жила ожиданиями предстоящего заседания ЕЦБ и надеждами на смягчение монетарной политики. После неоднократных обещаний прибегнуть к активным действиям в случае появления угрозы дефляции и сползания инфляции до скромных 0,5% в годовом выражении, регулятор все-таки решился на стимулирование. Причем было принято решение действовать сразу по трем фронтам: базовая ставка снижена до 0,15%, ставка по депозитам понижена до -0,1%, в ближайшее время возобновится предоставление LTRO и ЕЦБ начинает подготовку к выкупу обеспеченных долговых обязательств. Первая реакция рынков на решение оказалась нейтральной, однако, мы полагаем, что в долгосрочной перспективе это решение окажет положительный эффект. Представители ЕЦБ уже заявили, что курс евро на уровне 1,36 достаточно высокий, поэтому можно ожидать шагов по снижению валюты к 1,25 (именно такой уровень неоднократно обозначался как комфортный). Еще одной важной новостью стали итоги выборов в Европарламент. Как и ожидалось, весомую поддержку получили противники евроинтеграции, поэтому в долгосрочной перспективе можно ожидать смягчения бюджетных правил.

В ближайшие месяцы инвесторы будут оценивать результаты действий ЕЦБ по поддержке экономики. В целом, обозначенные меры должны оказать мощный положительный эффект на экономику, однако существует риск того, что банки, которых пытаются заставить направить средства из хранилищ ЕЦБ в реальную экономику, отдадут предпочтение более быстрому способу заработка и перенаправят средства на финансовые площадки. Тогда эффект от предпринимаемых ЕЦБ мер будет минимален. Но поскольку это станет заметно лишь спустя несколько месяцев, макроэкономические данные по Европе не будут служить сильными драйверами.

* Китай. В китайской экономике наметился разворот. PMI, согласно оценке HSBC, в мае начал расти, хотя и остался ниже 50 пунктов, составив 49,4 пункта. Официальный же PMI продолжил расти и составил 50,8 пунктов против 50,4 месяцем ранее. При этом темпы роста ВВП и промпроизводства, хоть и снижаются, но остаются по-прежнему высокими: ВВП в марте вырос на 7,4% (ожидалось – 7,3%), промпроизводство в апреле – на 8,7% (прогноз – 8,9%). При этом целью правительства остается удержание темпов роста не менее чем на уровне 7,5% в год. Для достижения этих целей Госсовет Китая анонсировал уменьшение нормы резервирования для банков, кредитующих аграрный сектор и малый бизнес. Также был выбран курс на широкую инвестиционную программу, направленную на восстановление городских трущоб и расширение сети скоростных железных дорог. При этом инфляция в Китае снизилась уже до 1,8%, что сохраняет вероятность дальнейшего смягчения кредитно-денежной политики.

* Нефть. В мае котировки нефти продолжили движение в узком диапазоне 105-110 долл. за баррель, тяготея к верхней границе диапазона, чему способствовал ряд факторов. Среди них – сохранение напряженности вокруг Украины и связанная с этим угроза наложения новых санкций на Россию. Следующий фактор – продолжающиеся проблемы с поставками из Ливии – несмотря на достигнутые ранее договоренности с сепаратистов с правительством, роста экспорта из Ливии так и не случилось. Более того, в столице Ливии – Триполи – произошли жестокие столкновения между противниками и сторонниками генерала Халивы Хафтара в связи с объявлением генералом «беспощадной борьбы» с радикальными исламистами. В то же время происламистские представители центральных властей назвали действия Хафтара попыткой переворота. Спустя 3 дня после начала столкновений было совершено покушение на жизнь опального военачальника, который получил легкое ранение. После инцидента Хафтар вновь пообещал сделать все возможное, чтобы «искоренить терроризм и экстремизм в Ливии». Обстановка в Ливии остается напряженной, надежд на скорое восстановление ливийского экспорта все меньше, при этом сообщается, что страна потеряла около 30 млрд долл. из-за продолжающихся уже 10 месяцев массовых протестов на нефтяных месторождениях.

Еще одним геополитическим фактором, ограничивающим поставки нефти на мировой рынок стало обострение ситуации в Южном Судане – столкновения между представителями доминирующей народности динка, к которой относится президент Сальва Киир, и племени нуэр, которую представляет бывший вице-президент Риек Машар Тени, начались в середине декабря прошлого года.

В середине мая завершился четвертый раунд переговоров «шестерки» международных посредников и Ирана по всеобщему урегулированию иранской ядерной проблемы. Переговоры закончились безрезультатно – обе стороны обвинили друг друга в выдвижении нереалистических требований. Страны «шестерки» хотят гарантий того, что Иран не будет иметь возможности производить ядерное оружие. Тегеран настаивает на том, что его ядерная программа носит исключительно мирный характер. Безрезультатность четвертого раунда переговоров по ядерной программе делает перспективу полного снятия санкций с Ирана все более туманной. Ранее предполагалось, что окончательное решение будет выработано к 20 июля. С 16 по 19 июня, как ожидается, пройдет новый раунд переговоров – негативные итоги пятого раунда переговоров могут стать поводом для роста котировок нефти. Также среди значимых для рынка нефти событий – запланированное на 11 июня заседание ОПЕК в Вене. В мае министр нефти Саудовской Аравии Али аль-Наими заявлял, что «нет причин для изменения квот» – стабильное состояние нефтяного рынка заставляет ожидать сохранения квот на прежнем уровне, что в целом позитивно для рынка нефти, учитывая ранее распространившиеся слухи о том, что Б. Обама пытается убедить Саудовскую Аравию пойти на повышение добычи чтобы нанести удар по России. Поддержку нефти оказывают также данные по росту деловой активности в производственном секторе Китая, а также начавшийся, судя по косвенным данным, процесс заполнения новых китайских стратегических нефтехранилищ, достроенных в начале 2014 г. Мы полагаем, что под влиянием этих факторов нефть в июне продолжит тяготеть к верхней границе диапазона 105-110 долл. за баррель марки Brent, при этом велика вероятность разного рода форс-мажорных обстоятельств, способных повысить котировки вплоть до 115 долл. за баррель.

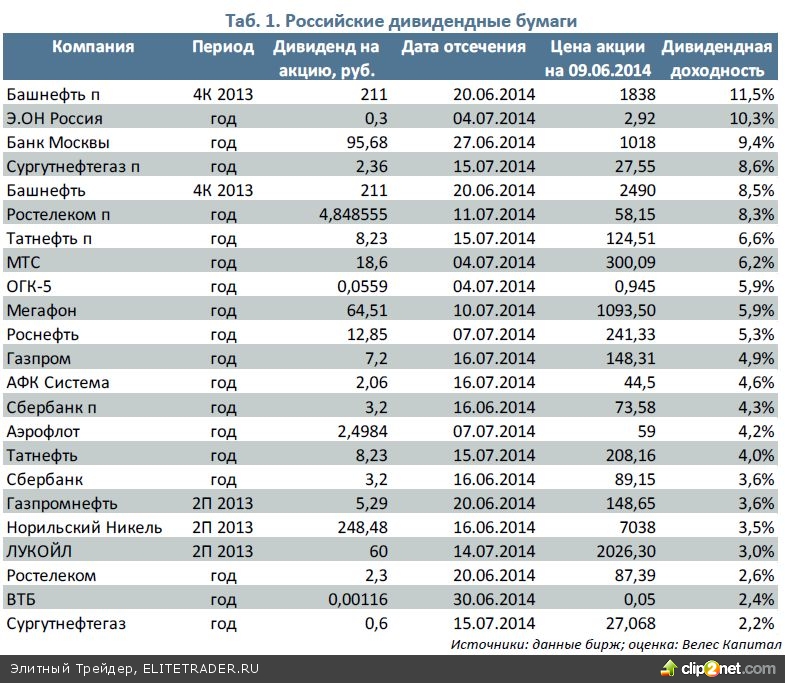

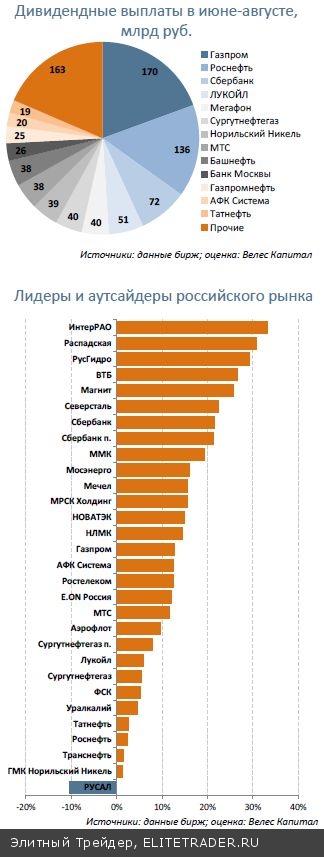

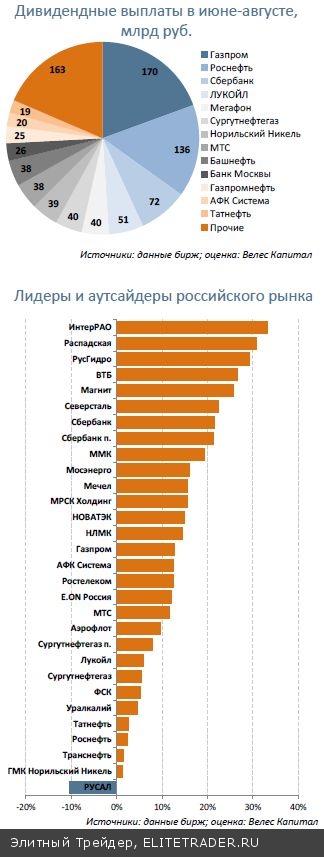

* Фондовый рынок. Постепенное снятие рисков вооруженного вмешательства России в украинский конфликт и признание российской стороной итогов президентских выборов в Украине вызвало рост российского фондового рынка, в результате которого украинский дисконт сократился практически до нуля. Сокращение рисков уже вызвало приток средств на фондовый рынок. Учитывая масштабы оттока капитала в 1 кв. 2014 г., его возвращение (по крайней мере, частичное), может продолжаться в течение лета. Отток капитала из России в текущем году, по прогнозам Центробанка, составит 85-90 млрд долл. Отток за 1 кв. 2014 г. составил порядка 63 млрд долл., при этом, по словам Э. Набиуллиной, в структуре оттока капитала около 2/3 составляет внутренняя конвертация. По прогнозам Минэкономразвития, отток капитала из России в ближайшее время может смениться притоком. Мощным фактором, способствующим притоку капитала в течение лета могут стать рекордные дивидендные выплаты российских компаний – российские компании выплатят в июне-августе в виде дивидендов более 870 млрд руб. (более 25 млрд долл.). Еще одним фактором, сыгравшим в пользу роста российского рынка стала историческая сделка Газпрома с Китаем, предполагающая экспорт в Китай 38 млрд куб м. газа ежегодно в течение 30 лет, стоимостью в 400 млрд долл. Исполнение Восточной программы Газпрома предполагает инвестиции в размере 55 млрд долл., что станет заметным фактором ускорения экономического роста в ближайшие годы. По разным оценкам, исполнение инвестиционной программы добавит темпам роста ВВП от 0,16 до 0,4 пп. в 2014-2016 гг., а темп роста инвестиций в стране увеличится на 0,7 пп. По результатам газового контракта Bank of America Merrill Lynch повысил прогноз по росту российской экономики с 1,5% до 2,1%, а прогноз роста инвестиций в РФ в 2015 г. с 0,4% до 4,3%. Приток капитала и ускорение темпов роста экономики могут стать важными драйверами для рынка акций к концу лета. В июне же основным драйвером могут стать ожидания дивидендных выплат: сохраняется потенциал пред-дивидендного роста в ряде бумаг – в первую очередь – нефтяных (префы Сургутнефтегаза, акции Башнефти, Роснефти, Газпрома), также привлекательно выглядят телекомы – Мегафон, МТС, префы Ростелекома (см. таб. 1 на ст. 8).

* Денежный рынок. Май выдался относительно спокойным месяцем для денежного рынка, поддержку которому оказывала ликвидность из различных бюджетных каналов. Так, задолженность банковского сектора по кредитам, обеспеченным нерыночными активами и поручительствами, выросла за месяц почти на 300 млрд руб. (главным образом, за счет очередного кредитного аукциона 312-П, на котором из лимита в 500 млрд руб. банки «выбрали» 485,8 млрд руб.). Кроме того, увеличилась и задолженность банков по депозитам Федерального казначейства (более чем на 100 млрд руб.). В частности, в день уплаты НДПИ и акцизов «казна» провела дополнительный аукцион на 70 млрд руб. Также на рынок поступило 200 млрд руб. с депозитных аукционов ВЭБа и ПФР. При этом непосредственно и сам бюджет являлся источником ликвидности для рынка даже в период налоговых платежей. Так, согласно данным ЦБ, после уплаты страховых платежей в банковскую систему пришло почти 260 млрд руб., что по сути полностью компенсировало отток ликвидности на платежи по НДПИ и акцизам. Наконец, в числе ключевых факторов пополнения уровня ликвидности оказалось и изменение наличных денег в обращении. Если в апреле, согласно данным ЦБ, данный фактор в чистом виде изъял порядка 230 млрд руб. из банковской системы (что являлось логичным явлением в преддверии майских праздников), то в мае нетто-приток ликвидности по данному каналу к концу месяца составлял уже почти 140 млрд руб. В результате всех вышеперечисленных факторов индикативная межбанковская ставка MosPrime o/n после уплаты крупнейших платежей по НДПИ и акцизам находилась на отметке 8,17% годовых против уровня 8,70-8,80% в начале месяца.

В мае также сошло на нет и влияние на денежный рынок валютных интервенций ЦБ. Месяц оказался крайне удачным для отечественной валюты. Если в начале месяца рубль чуть ниже 36 руб. против доллара, то уже к концу месяца подбирался к отметке в 34 руб. Укреплению отечественной валюты способствовало снижение геополитической напряженности (в частности, крайне сдержанная реакция российских властей на итоги референдумов и президентских выборов на Украине) и отсутствие новых серьезных западных санкций против РФ. Однако уже к концу месяца резкое обострение украинского военного конфликта подпортило общую картину отечественной валюте, от коррекции которой выше 34,5 руб. не уберегли даже крупные налоговые платежи. Тем не менее, в первой половине мая курс бивалютной корзины скорректировался в «нулевой» диапазон интервенций ЦБ, где и оставался до конца месяца, а Банк России перешел от чистой продажи валюты к ее нетто-покупкам (в рамках операций пополнения Резервного фонда). В результате интервенции регулятора впервые с начала 2013 г. оказали положительный эффект на уровень ликвидности (нетто-приток по данному каналу составил порядка 30 млрд руб. за май).

Тем не менее, можно ожидать, что ряд вышеперечисленных факторов, обеспечивших приток ликвидности в систему, в июне будет нивелирован. Так, 9-го июня Банк России проведет новый кредитный аукцион под залог нерыночного обеспечения. Лимит на аукционе пока еще не известен, однако уже по результатам предыдущего аукциона можно судить о том, что возможности участников по дальнейшему наращиванию задолженности в рамках данного инструмента находятся на пределе. С учетом сопутствующего погашения в июне 200 млрд руб. объем привлеченных средств на новом аукционе вряд ли существенно превысит данную отметку и не окажет существенной поддержки уровню ликвидности. Также в июне, в преддверии периода летних отпусков, можно ожидать чистого оттока ликвидности по каналу наличных денег в обращении. В свою очередь, надежды на снижение ставок Банком России по-прежнему остаются весьма туманными, так как темпы инфляции продолжают двигаться вверх, преодолевая годовые максимумы. Так, по состоянию на 26-ое мая годовые темпы инфляции достигли отметки в 7,5% годовых, то есть «вышли» на уровень ключевой ставки ЦБ.

В отношении валютного рынка мы полагаем, что геополитический фактор в ближайшие месяцы продолжит оказывать ключевое влияние на динамику отечественной валюты, хотя реакция рынка на украинский конфликт становится все более сдержанной и краткосрочной. В случае очередной волны обострения конфликта или нового раунда экономических санкций против РФ укрепление американской валюты ограничится уровнем в 35,25 руб. В то же время в целом майский тренд на укрепление рубля сохранится, целью которого на ближайшее время мы видим диапазон 33,50-33,75 руб.

* Долговой рынок. Май для долгового рынка оказался удачным. Снижение давления украинского фактора и укрепление рубля позволили рынку отыграть часть весенних потерь. Кривая ОФЗ продолжала снижаться даже во второй половине месяца, когда рубль начал вновь ослабевать. В результате доходность снизилась на 60‑80 б.п. Воспользовавшись смягчением геополитического конфликта, Минфин вновь начал проводить свои еженедельные аукционы, правда, пока небольшим объемом по 10 млрд руб. в неделю.

В корпоративном сегменте май также ознаменовался возвращением покупателей. На фоне снижения напряженности на рынке вновь появились первичные размещения. Мегафон и Башнефть привлекли в мае в общей сложности 25 млрд руб. Правда стоимость фондирования по-прежнему остается высокой, поэтому немногие эмитенты решаются выйти на внутренний рынок. Мегафону (Baa3/BBB-/BB+) удалось разметить заем с годовой офертой по ставке купона 9,45% годовых, Башнефти (Ba2/-/BB) 4,5 летние заем с купоном 10,7% годовых.

Значительная часть негативного движения на украинском кризисе российским рынком во много уже отыграна, поэтому шансы на продолжение роста невелики. К тому же в конце месяца может возникнуть тема предстоящего повышения ставки ФРС, что негативно скажется и на российском рынке. Поэтому мы ожидаем продолжения снижения доходности ОФЗ в пределах 0,5 п.п. лишь в случае дальнейшего укрепления рубля. В противном случае в сегменте госдолга на протяжении месяца, вероятно, будет преобладать боковая динамика. Фактор традиционного летнего затишья также будет ограничивать движение рынка.

В корпоративном сегменте мы не исключаем роста первичного предложения, поскольку в этом году привычные для весенних месяцев размещения были отложены из-за событий на Украине. При этом, как показал пример Мегафона и Башнефти, эмитентам приходится предлагать дополнительную премию, которую пока не все готовы платить. Поэтому ажиотажного объема размещения в ближайший месяц мы не ожидаем. Вторичный рынок не предоставляет большой возможности для спекулятивного заработка, поскольку из-за низкой ликвидности большинства займов их спрэды в период украинского кризиса выросли не столь значительно. Поэтому рекомендуем ориентироваться в первую очередь на общерыночное движение или придерживаться стратегии удержания до погашения. Наиболее привлекательные доходности по-прежнему предлагают банковские займы. Интерес среди госбанков представляют займы ГПБ, торгующиеся дешевле остальных из-за более низкого рейтинга. Среди прочих небольшую премию к рынку представляют займы Кредит Европа Банка и Банка Санкт-Петербург.

* США. Поскольку к непростой ситуации на Украине у российского рынка в последнее время выработался иммунитет, в летние месяцы фокус внимания участников вновь сместится на Европу и США. Данные по ВВП США за -1-й квартал оказались не столь радужными. Оценка темпов роста была понижена до -1%. Впрочем, основной вклад внесли оборонный сектор и недвижимость, пострадавшая от неблагоприятных погодных условий. Потребительский же спрос продолжил расти и прибавил в 1-м квартале 3,1%, что создает потенциал для дальнейшего роста.

Между тем уже в ближайшее время встанет вопрос о необходимости повышения процентной ставки, что отразиться на потребительском спросе и, как следствие, экономическом росте, а также может привести к переоценке долларовых займов. Последние периоды роста ставки ФРС приводили к пропорциональному повышению доходности и UST. Поэтому не стоит исключать, что после начала обсуждения сроков и условий нормализации монетарной политики, кривая UST начнет постепенный рост. Исходя из протокола последнего заседания ФРС, первые сигналы к повышению ставок могут появиться уже на июньском заседании. К тому же инфляция в апреле вернулась к целевой отметке в 2%, а рост потребительского спроса закладывает фундамент для ее дальнейшего повышения.

* ЕС. Европа в мае жила ожиданиями предстоящего заседания ЕЦБ и надеждами на смягчение монетарной политики. После неоднократных обещаний прибегнуть к активным действиям в случае появления угрозы дефляции и сползания инфляции до скромных 0,5% в годовом выражении, регулятор все-таки решился на стимулирование. Причем было принято решение действовать сразу по трем фронтам: базовая ставка снижена до 0,15%, ставка по депозитам понижена до -0,1%, в ближайшее время возобновится предоставление LTRO и ЕЦБ начинает подготовку к выкупу обеспеченных долговых обязательств. Первая реакция рынков на решение оказалась нейтральной, однако, мы полагаем, что в долгосрочной перспективе это решение окажет положительный эффект. Представители ЕЦБ уже заявили, что курс евро на уровне 1,36 достаточно высокий, поэтому можно ожидать шагов по снижению валюты к 1,25 (именно такой уровень неоднократно обозначался как комфортный). Еще одной важной новостью стали итоги выборов в Европарламент. Как и ожидалось, весомую поддержку получили противники евроинтеграции, поэтому в долгосрочной перспективе можно ожидать смягчения бюджетных правил.

В ближайшие месяцы инвесторы будут оценивать результаты действий ЕЦБ по поддержке экономики. В целом, обозначенные меры должны оказать мощный положительный эффект на экономику, однако существует риск того, что банки, которых пытаются заставить направить средства из хранилищ ЕЦБ в реальную экономику, отдадут предпочтение более быстрому способу заработка и перенаправят средства на финансовые площадки. Тогда эффект от предпринимаемых ЕЦБ мер будет минимален. Но поскольку это станет заметно лишь спустя несколько месяцев, макроэкономические данные по Европе не будут служить сильными драйверами.

* Китай. В китайской экономике наметился разворот. PMI, согласно оценке HSBC, в мае начал расти, хотя и остался ниже 50 пунктов, составив 49,4 пункта. Официальный же PMI продолжил расти и составил 50,8 пунктов против 50,4 месяцем ранее. При этом темпы роста ВВП и промпроизводства, хоть и снижаются, но остаются по-прежнему высокими: ВВП в марте вырос на 7,4% (ожидалось – 7,3%), промпроизводство в апреле – на 8,7% (прогноз – 8,9%). При этом целью правительства остается удержание темпов роста не менее чем на уровне 7,5% в год. Для достижения этих целей Госсовет Китая анонсировал уменьшение нормы резервирования для банков, кредитующих аграрный сектор и малый бизнес. Также был выбран курс на широкую инвестиционную программу, направленную на восстановление городских трущоб и расширение сети скоростных железных дорог. При этом инфляция в Китае снизилась уже до 1,8%, что сохраняет вероятность дальнейшего смягчения кредитно-денежной политики.

* Нефть. В мае котировки нефти продолжили движение в узком диапазоне 105-110 долл. за баррель, тяготея к верхней границе диапазона, чему способствовал ряд факторов. Среди них – сохранение напряженности вокруг Украины и связанная с этим угроза наложения новых санкций на Россию. Следующий фактор – продолжающиеся проблемы с поставками из Ливии – несмотря на достигнутые ранее договоренности с сепаратистов с правительством, роста экспорта из Ливии так и не случилось. Более того, в столице Ливии – Триполи – произошли жестокие столкновения между противниками и сторонниками генерала Халивы Хафтара в связи с объявлением генералом «беспощадной борьбы» с радикальными исламистами. В то же время происламистские представители центральных властей назвали действия Хафтара попыткой переворота. Спустя 3 дня после начала столкновений было совершено покушение на жизнь опального военачальника, который получил легкое ранение. После инцидента Хафтар вновь пообещал сделать все возможное, чтобы «искоренить терроризм и экстремизм в Ливии». Обстановка в Ливии остается напряженной, надежд на скорое восстановление ливийского экспорта все меньше, при этом сообщается, что страна потеряла около 30 млрд долл. из-за продолжающихся уже 10 месяцев массовых протестов на нефтяных месторождениях.

Еще одним геополитическим фактором, ограничивающим поставки нефти на мировой рынок стало обострение ситуации в Южном Судане – столкновения между представителями доминирующей народности динка, к которой относится президент Сальва Киир, и племени нуэр, которую представляет бывший вице-президент Риек Машар Тени, начались в середине декабря прошлого года.

В середине мая завершился четвертый раунд переговоров «шестерки» международных посредников и Ирана по всеобщему урегулированию иранской ядерной проблемы. Переговоры закончились безрезультатно – обе стороны обвинили друг друга в выдвижении нереалистических требований. Страны «шестерки» хотят гарантий того, что Иран не будет иметь возможности производить ядерное оружие. Тегеран настаивает на том, что его ядерная программа носит исключительно мирный характер. Безрезультатность четвертого раунда переговоров по ядерной программе делает перспективу полного снятия санкций с Ирана все более туманной. Ранее предполагалось, что окончательное решение будет выработано к 20 июля. С 16 по 19 июня, как ожидается, пройдет новый раунд переговоров – негативные итоги пятого раунда переговоров могут стать поводом для роста котировок нефти. Также среди значимых для рынка нефти событий – запланированное на 11 июня заседание ОПЕК в Вене. В мае министр нефти Саудовской Аравии Али аль-Наими заявлял, что «нет причин для изменения квот» – стабильное состояние нефтяного рынка заставляет ожидать сохранения квот на прежнем уровне, что в целом позитивно для рынка нефти, учитывая ранее распространившиеся слухи о том, что Б. Обама пытается убедить Саудовскую Аравию пойти на повышение добычи чтобы нанести удар по России. Поддержку нефти оказывают также данные по росту деловой активности в производственном секторе Китая, а также начавшийся, судя по косвенным данным, процесс заполнения новых китайских стратегических нефтехранилищ, достроенных в начале 2014 г. Мы полагаем, что под влиянием этих факторов нефть в июне продолжит тяготеть к верхней границе диапазона 105-110 долл. за баррель марки Brent, при этом велика вероятность разного рода форс-мажорных обстоятельств, способных повысить котировки вплоть до 115 долл. за баррель.

* Фондовый рынок. Постепенное снятие рисков вооруженного вмешательства России в украинский конфликт и признание российской стороной итогов президентских выборов в Украине вызвало рост российского фондового рынка, в результате которого украинский дисконт сократился практически до нуля. Сокращение рисков уже вызвало приток средств на фондовый рынок. Учитывая масштабы оттока капитала в 1 кв. 2014 г., его возвращение (по крайней мере, частичное), может продолжаться в течение лета. Отток капитала из России в текущем году, по прогнозам Центробанка, составит 85-90 млрд долл. Отток за 1 кв. 2014 г. составил порядка 63 млрд долл., при этом, по словам Э. Набиуллиной, в структуре оттока капитала около 2/3 составляет внутренняя конвертация. По прогнозам Минэкономразвития, отток капитала из России в ближайшее время может смениться притоком. Мощным фактором, способствующим притоку капитала в течение лета могут стать рекордные дивидендные выплаты российских компаний – российские компании выплатят в июне-августе в виде дивидендов более 870 млрд руб. (более 25 млрд долл.). Еще одним фактором, сыгравшим в пользу роста российского рынка стала историческая сделка Газпрома с Китаем, предполагающая экспорт в Китай 38 млрд куб м. газа ежегодно в течение 30 лет, стоимостью в 400 млрд долл. Исполнение Восточной программы Газпрома предполагает инвестиции в размере 55 млрд долл., что станет заметным фактором ускорения экономического роста в ближайшие годы. По разным оценкам, исполнение инвестиционной программы добавит темпам роста ВВП от 0,16 до 0,4 пп. в 2014-2016 гг., а темп роста инвестиций в стране увеличится на 0,7 пп. По результатам газового контракта Bank of America Merrill Lynch повысил прогноз по росту российской экономики с 1,5% до 2,1%, а прогноз роста инвестиций в РФ в 2015 г. с 0,4% до 4,3%. Приток капитала и ускорение темпов роста экономики могут стать важными драйверами для рынка акций к концу лета. В июне же основным драйвером могут стать ожидания дивидендных выплат: сохраняется потенциал пред-дивидендного роста в ряде бумаг – в первую очередь – нефтяных (префы Сургутнефтегаза, акции Башнефти, Роснефти, Газпрома), также привлекательно выглядят телекомы – Мегафон, МТС, префы Ростелекома (см. таб. 1 на ст. 8).

* Денежный рынок. Май выдался относительно спокойным месяцем для денежного рынка, поддержку которому оказывала ликвидность из различных бюджетных каналов. Так, задолженность банковского сектора по кредитам, обеспеченным нерыночными активами и поручительствами, выросла за месяц почти на 300 млрд руб. (главным образом, за счет очередного кредитного аукциона 312-П, на котором из лимита в 500 млрд руб. банки «выбрали» 485,8 млрд руб.). Кроме того, увеличилась и задолженность банков по депозитам Федерального казначейства (более чем на 100 млрд руб.). В частности, в день уплаты НДПИ и акцизов «казна» провела дополнительный аукцион на 70 млрд руб. Также на рынок поступило 200 млрд руб. с депозитных аукционов ВЭБа и ПФР. При этом непосредственно и сам бюджет являлся источником ликвидности для рынка даже в период налоговых платежей. Так, согласно данным ЦБ, после уплаты страховых платежей в банковскую систему пришло почти 260 млрд руб., что по сути полностью компенсировало отток ликвидности на платежи по НДПИ и акцизам. Наконец, в числе ключевых факторов пополнения уровня ликвидности оказалось и изменение наличных денег в обращении. Если в апреле, согласно данным ЦБ, данный фактор в чистом виде изъял порядка 230 млрд руб. из банковской системы (что являлось логичным явлением в преддверии майских праздников), то в мае нетто-приток ликвидности по данному каналу к концу месяца составлял уже почти 140 млрд руб. В результате всех вышеперечисленных факторов индикативная межбанковская ставка MosPrime o/n после уплаты крупнейших платежей по НДПИ и акцизам находилась на отметке 8,17% годовых против уровня 8,70-8,80% в начале месяца.

В мае также сошло на нет и влияние на денежный рынок валютных интервенций ЦБ. Месяц оказался крайне удачным для отечественной валюты. Если в начале месяца рубль чуть ниже 36 руб. против доллара, то уже к концу месяца подбирался к отметке в 34 руб. Укреплению отечественной валюты способствовало снижение геополитической напряженности (в частности, крайне сдержанная реакция российских властей на итоги референдумов и президентских выборов на Украине) и отсутствие новых серьезных западных санкций против РФ. Однако уже к концу месяца резкое обострение украинского военного конфликта подпортило общую картину отечественной валюте, от коррекции которой выше 34,5 руб. не уберегли даже крупные налоговые платежи. Тем не менее, в первой половине мая курс бивалютной корзины скорректировался в «нулевой» диапазон интервенций ЦБ, где и оставался до конца месяца, а Банк России перешел от чистой продажи валюты к ее нетто-покупкам (в рамках операций пополнения Резервного фонда). В результате интервенции регулятора впервые с начала 2013 г. оказали положительный эффект на уровень ликвидности (нетто-приток по данному каналу составил порядка 30 млрд руб. за май).

Тем не менее, можно ожидать, что ряд вышеперечисленных факторов, обеспечивших приток ликвидности в систему, в июне будет нивелирован. Так, 9-го июня Банк России проведет новый кредитный аукцион под залог нерыночного обеспечения. Лимит на аукционе пока еще не известен, однако уже по результатам предыдущего аукциона можно судить о том, что возможности участников по дальнейшему наращиванию задолженности в рамках данного инструмента находятся на пределе. С учетом сопутствующего погашения в июне 200 млрд руб. объем привлеченных средств на новом аукционе вряд ли существенно превысит данную отметку и не окажет существенной поддержки уровню ликвидности. Также в июне, в преддверии периода летних отпусков, можно ожидать чистого оттока ликвидности по каналу наличных денег в обращении. В свою очередь, надежды на снижение ставок Банком России по-прежнему остаются весьма туманными, так как темпы инфляции продолжают двигаться вверх, преодолевая годовые максимумы. Так, по состоянию на 26-ое мая годовые темпы инфляции достигли отметки в 7,5% годовых, то есть «вышли» на уровень ключевой ставки ЦБ.

В отношении валютного рынка мы полагаем, что геополитический фактор в ближайшие месяцы продолжит оказывать ключевое влияние на динамику отечественной валюты, хотя реакция рынка на украинский конфликт становится все более сдержанной и краткосрочной. В случае очередной волны обострения конфликта или нового раунда экономических санкций против РФ укрепление американской валюты ограничится уровнем в 35,25 руб. В то же время в целом майский тренд на укрепление рубля сохранится, целью которого на ближайшее время мы видим диапазон 33,50-33,75 руб.

* Долговой рынок. Май для долгового рынка оказался удачным. Снижение давления украинского фактора и укрепление рубля позволили рынку отыграть часть весенних потерь. Кривая ОФЗ продолжала снижаться даже во второй половине месяца, когда рубль начал вновь ослабевать. В результате доходность снизилась на 60‑80 б.п. Воспользовавшись смягчением геополитического конфликта, Минфин вновь начал проводить свои еженедельные аукционы, правда, пока небольшим объемом по 10 млрд руб. в неделю.

В корпоративном сегменте май также ознаменовался возвращением покупателей. На фоне снижения напряженности на рынке вновь появились первичные размещения. Мегафон и Башнефть привлекли в мае в общей сложности 25 млрд руб. Правда стоимость фондирования по-прежнему остается высокой, поэтому немногие эмитенты решаются выйти на внутренний рынок. Мегафону (Baa3/BBB-/BB+) удалось разметить заем с годовой офертой по ставке купона 9,45% годовых, Башнефти (Ba2/-/BB) 4,5 летние заем с купоном 10,7% годовых.

Значительная часть негативного движения на украинском кризисе российским рынком во много уже отыграна, поэтому шансы на продолжение роста невелики. К тому же в конце месяца может возникнуть тема предстоящего повышения ставки ФРС, что негативно скажется и на российском рынке. Поэтому мы ожидаем продолжения снижения доходности ОФЗ в пределах 0,5 п.п. лишь в случае дальнейшего укрепления рубля. В противном случае в сегменте госдолга на протяжении месяца, вероятно, будет преобладать боковая динамика. Фактор традиционного летнего затишья также будет ограничивать движение рынка.

В корпоративном сегменте мы не исключаем роста первичного предложения, поскольку в этом году привычные для весенних месяцев размещения были отложены из-за событий на Украине. При этом, как показал пример Мегафона и Башнефти, эмитентам приходится предлагать дополнительную премию, которую пока не все готовы платить. Поэтому ажиотажного объема размещения в ближайший месяц мы не ожидаем. Вторичный рынок не предоставляет большой возможности для спекулятивного заработка, поскольку из-за низкой ликвидности большинства займов их спрэды в период украинского кризиса выросли не столь значительно. Поэтому рекомендуем ориентироваться в первую очередь на общерыночное движение или придерживаться стратегии удержания до погашения. Наиболее привлекательные доходности по-прежнему предлагают банковские займы. Интерес среди госбанков представляют займы ГПБ, торгующиеся дешевле остальных из-за более низкого рейтинга. Среди прочих небольшую премию к рынку представляют займы Кредит Европа Банка и Банка Санкт-Петербург.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба