19 июня 2014 Вести Экономика

ФРС повысит ставки раньше, чем ожидают инвесторы

Руководство Федеральной резервной системы, вероятно, примет решение поднять ключевую процентную ставку раньше, чем этого ожидают инвесторы, считают большинство экономистов.

Согласно опросу Bloomberg 55% из 56 экономистов, участвовавших в опросе от 12-16 июня, считают, что евродолларовые фьючерсы – наиболее активно торгуемый контракт на краткосрочные процентные ставки – недооценивают возможное ужесточение монетарной политики в США в ближайшие два года.

По мнению старшего экономиста RDQ Economics Конрада Деквадроса, инвесторы на рынке евродолларов ожидают более медленного повышения ставок, чем сам Федрезерв. Инвесторы, видимо, проигнорировали недавно опубликованные статданные, свидетельствующие о восстановлении американской экономики после спада в I квартале, добавил он.

“Странно, что рынок не закладывает в котировки хотя бы медианный прогноз самого Центрального банка, - говорит Деквадрос. - Оценки будут скорректированы в сторону повышения ставок“.

Опционы на евродолларовые фьючерсы отражают вероятность в 47%, что к концу 2015 г. ключевая ставка ФРС составит не более 0,75%. Вероятность того, что к концу 2016 г. ставка составит 2% или менее, оценивается в 54%.

Ранее в марте чиновники ФРС ожидали, что ставка федерального финансирования, которая сейчас находится на уровне 0-0,25%, будет повышена до 1% к концу следующего года и до 2,25% к концу 2016 г.

SnP добивает Аргентину. Рейтинг CCC-. Шаг до дефолта

Международное рейтинговое агентство Standard & Poor's понизило долгосрочный рейтинг Аргентины по обязательствам, номинированным в иностранной валюте, до "CCC-" с "CCC+" с "негативным" прогнозом.

Согласно SnP рейтинг ССС определяется как "в настоящее время уязвимый и зависимый от благоприятных коммерческих, финансовых и экономических условий для удовлетворения финансовых обязательств".

Рейтинговое агентство отметило, что 30 июня Аргентина должна выплатить держателям облигаций $225 млн и еще десятки миллионов долларов по процентным ставкам в сентябре и декабре, что, по мнению SnP, повышает вероятность дефолта.

“Несмотря на то что нет никакой определенности, на наш взгляд, страна неизбежно столкнется с дефолтом или проблемой выплаты долга, номинированного в иностранной валюте, при отсутствии благоприятных значительных изменений”, - говорится в отчете рейтингового агентства.

SnP уточнило, что может пересмотреть прогноз по долгосрочному рейтингу в сторону стабильного, снизится угроза, связанная с проблемой обслуживания долга, наряду с мерами по увеличению внешней ликвидности для погашения долга в рассрочку в следующем году.

Агентство подчеркнуло, что новый рейтинг отражает решение Верховного суда США, отклонившего апелляцию Аргентины на решение, согласно которому страна должна выплатить кредиторам более $1,3 млрд.

Именно эту сумму Аргентина должна тем инвесторам, которые в 2002 г. после дефолта латиноамериканской страны отказались заключать своп-соглашения по облигациям.

Среди инвесторов в основном хедж-фонды, что, впрочем, неудивительно, ведь у хедж-фондов есть специальное направление, которое вкладывает в крайне рисковые активы в надежде получить хорошую доходность.

Правительство убило самый большой рынок облигаций?

На прошлой неделе в Японии, где один из крупнейших долговых рынков в мире, происходили достаточно любопытные вещи.

Так, 9 июня на утренней сессии вообще не было сделок по фьючерсам на облигации.

Многие жалуются на снижающиеся объемы торгов в США, но в Японии вообще творится что-то странное, хотя неожиданностью это не назовешь. В прошлом году банк Midzuho уже предупреждал, что "рынка японских облигаций просто не стало".

Кстати, торговля фьючерсами не велась в тот день, когда на рынок поступило достаточно много статистики, не самой благоприятной. Специалисты из интернет-издания zerohedge.com считают, что в разрушении долгового рынка виноват премьер Абэ.

По облигациям со сроком погашения 10 лет и фьючерсам на 20-летние облигации в утреннюю сессию не было совершено ни одной сделки. Кстати, 14 апреля по 10-летним облигациям весь день не было сделок - впервые с 2000 г.

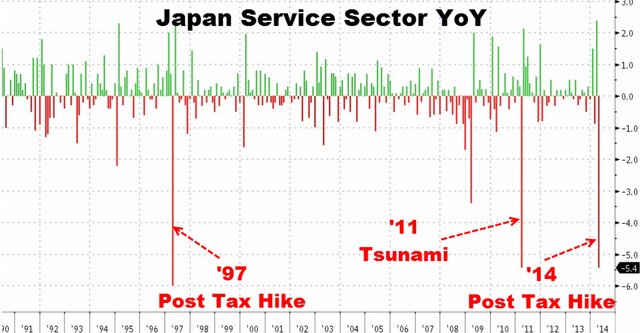

Итак, в тот день на прошлой неделе выходили данные по сектору услуг Японии. Видно, что фактор повышения налога с продаж оказал на него такое же сокрушительное влияние, как цунами 2011 г.

Все это очень похоже на то, о чем говорили в Midzuho. Ниже приведем высказывания главного стратега банка.

История вопроса

"Рынок JGB мертв, и только Банк Японии двигает цены. Приоритетом Банка Японии является снижение реальных процентных ставок для Японии и конец дефляции. Чтобы достичь своей цели, регулятор готов жертвовать ликвидностью и объемами торгов на долговом рынке. Функционирование рынка фактически приносится в жертву ради достижения своей цели. Снижение монетарных стимулов приведет к падению цен на облигации, то есть к росту ставок, но это невыгодно Банку Японии, поэтому они делают то, что делают. Ликвидность испарилась, потому что Банк Японии сожрал большую часть рынка".

На самом деле это не чисто японская проблема и даже не проблема чисто долгового рынка. Снижение объемов торгов все чаще наблюдается на фондовых, да и на других мировых рынках. Участники торгов пытаются искать ликвидность на рынке деривативов, уходят туда.

Кстати, о нехватке ликвидности все чаще говорят про рынок казначейских облигаций США, а совсем недавно JP Morgan заговорил о подобной проблеме в Европе.

В Японии ждут сокращения корпоративных налогов

Премьер-министр Японии Синдзо Абэ озвучил ряд экономических мер в рамках реализации так называемой "Третьей стрелы" абэномики.

"Первая стрела" экономической политики Абэ заключалась в "накачивании" экономики дополнительной ликвидностью, в то время как "вторая" предполагала стимулирование экономики с помощью бюджетных средств, направленных на развитие инфраструктуры.

В рамках долгожданной "Третьей стрелы" ожидаются корпоративные налоговые льготы. Более подробные детали реформы последуют в конце этого месяца. Тем не менее, согласно заявлению Абэ в понедельник, нынешняя налоговая ставка для токийских компаний в 35,64% резко сократится.

По данным источников Kyodo News, ставка упадет ниже 30% в течение нескольких лет с финансового 2015 г., в то время как Nikkei ожидает ставку на уровне "20% в течение ближайших нескольких лет".

"Пока не ясно, насколько позитивно корпоративные инвестиции скажутся на экономике. Отдача от инвестиций в Японии ниже, чем в других странах, в связи с высоким уровнем капитала", - пишет Thieliant, добавляя, что повышение инвестиций потребует дальнейших налоговых реформ.

"Тем не менее это хорошая новость как для фондовых рынков, так и для экономики в целом, - пишет Thieliant. - Ставка корпоративного налога в Японии является одной из самых высоких в Организации экономического сотрудничества и развития, при этом академические исследования показывают, что налоги на прибыли корпораций особенно вредны для экономического роста".

Кризис на Украине может повлиять на экономику РФ

Банк России назвал одним из основных рисков для реализации целей по инфляции неопределенность развития ситуации на Украине.

Как сообщается в докладе о денежно-кредитной политике (ДКП) Банка России, к основным рискам прогноза следует отнести неопределенность по поводу дальнейшего развития событий на Украине и их влияния на экономику России, включая вопрос о доступе российских компаний на рынки капитала, а также высокую инерционность инфляционных ожиданий и возможность ухудшения конъюнктуры на рынке продовольствия.

"Риски неблагоприятного развития событий на Украине сохраняются на повышенном уровне. Рост внешнеполитической неопределенности может привести к сохранению высоких объемов оттока капитала из России, а углубление экономического спада на Украине - оказать негативное влияние на экономику России", - отмечается в докладе.

Ухудшение ожиданий инвесторов может привести к углублению спада деловой активности и возобновлению ослабления рубля во второй половине 2014 г., но Банк России не ожидает дальнейшего ухудшения внешних финансовых условий для России.

Британский фунт стал пятой валютой в Шанхае

Китай одобрил проведение прямых торгов между юанем и британским фунтом стерлингов, передает агентство Bloomberg. Операции начнутся с 19 июня в Шанхае.

“Это существенный шаг в укреплении торговых и экономических отношений между нашими странами”, - заявляет представитель Народного банка Китая (НБК).

Регулятор подчеркивает, что данная мера позволит уменьшить издержки по валютным операциям между Китаем и Великобританией.

Британский фунт, наряду с долларом США, японской иеной, новозеландским и австралийским долларами, будет напрямую торговаться в Шанхае.

Ранее сообщалось, что премьер-министр Китая Ли Кэцян должен объявить о ряде мер, благодаря которым Лондон может стать центром торговли китайской валютой за пределами Поднебесной.

Прогнозировалось, что China Construction Bank Corp. (CCB) получит право на проведение транзакций в юанях в Британии.

Ли Кэцян прибыл в Лондон для переговоров по заключению миллиардных контрактов, также он может обсудить ослабление визового режима для богатых китайских туристов.

Стороны обсудят вопросы, касающиеся энергетики, инвестиций и образования. Должно быть подписано свыше 40 соглашений, общая сумма которых превышает $30 млрд, сообщает китайское посольство.

Как Марк Карни переворачивает мир и валютный рынок

Глава Банка Англии Марк Карни и его высказывания - наглядный пример всей мощи Центрального банка. Одна лишь фраза о том, что повышение ставки может случиться раньше, чем ожидалось, оказала на финансовые рынки серьезное влияние.

В ходе своего выступления на прошлой неделе Карни произнес слова, которые так ждал рынок. Фактически он указал так называемый тайминг, то есть ориентир по времени, когда монетарная политика может претерпеть изменения.

Реакция рынка была незамедлительной. Британский фунт на Форекс практически моментально взлетел в паре с долларом к отметке 1,70 - максимума с 2009 г. Кстати, с начала года фунт вырос к доллару уже на 9%, став, по сути, лучшей из основных валют.

Валютные стратеги крупнейших инвестдомов уверены, что рост британской валюты на этом не закончен, а будет продолжаться. Причина в том, что Банк Англии, по сути, первым из крупнейших центробанков озвучил конкретные планы по ужесточению монетарной политики.

На ценообразование валютных курсов влияют многие факторы: геополитика, действия центробанка, макроэкономические данные, объем сделок слияния и поглощения, но ни один из них не является столь значимым, как разница процентных ставок.

"Вполне вероятно, что фунт продолжит устойчивый рост, поскольку Банк Англии с высокой степенью вероятности первым из центральных банков повысит ставку", - высказал свое мнение CNBC Ли Хардман, валютный стратег of Bank of Tokyo Mitsubishi.

Так и есть, данные по экономике Великобритании выходят хорошие, заявления Карни крайне убедительны, а значит Банк Англии проведет повышение ставки раньше, чем Федрезерв, отсюда и перспективы рост фунта.

Напомним, что до выступления Карни рынок закладывался на повышение ставки в мае следующего года, а уже после его заявлений ожидания сместились на январь 2015 г.

Что заставило Карни сделать такие заявления?

Британская экономика показывает неожиданно высокие темпы роста. В I квартале ВВП увеличился сразу на 0,8% - самый высокий показатель из стран G-7. На рынке труда также заметны серьезные сдвиги.

Вместе с тем надо отметить, что Карни пообещал "постепенное и разумное" повышение процентных ставок.

Голосование Банка Англии

Сегодня состоялось голосование Комитета по монетарной политике Банка Англии по процентной ставке, и результат в какой-то степени оказался неожиданным. Все 9 участников отдали голоса против повышения ставки в 2014 г.

Конечно, отреагировал и фунт, снизившись к доллару до отметки 1,6945. Но этому событию не стоит придавать особого значения, поскольку вероятность повышения в текущем году и так была крайне низкой. Настораживать может тот факт, что "против" проголосовали все, но наиболее пристально следить за Банком Англии стоит уже осенью.

Угроза дефляционных процессов

Сейчас практически все регуляторы мира проводят политику, направленную на ослабление валюты, так как это способно поддержать столь необходимый экономике рост за счет экспорта. Более того, слабая валюта в какой-то мере способствует росту инфляционных ожиданий, а крепкая - наоборот. ЕЦБ, кстати, запускает стимулы во многом из-за дефляции и роста евро.

Почему подобные вещи не пугают Банк Англии, сказать сложно, но если ставки по фунту будут выше, чем у других основных валют, то и рост фунта будет существенным. Впрочем, некоторые эксперты считают, что для Британии угроза дефляции не существенна.

Что скажет Йеллен: 5 основных мыслей

Сегодня Федеральная резервная система объявит итоги очередного заседания, опубликует обновленные макроэкономические прогнозы, а глава ФРС Джанет Йеллен проведет пресс-конференцию. На что стоит обратить внимание?

Госпожа Йеллен, скорее всего, сделает заявление о том, что ставка будет оставаться нулевой, по крайней мере в течение года, даже если инфляция приблизится к 2%, а рынок труда будет восстанавливаться быстрее, чем ожидают члены Комитета по операциям на открытом рынке. Такое мнение высказал Роберто Перли, партнер Cornerstone Macro.

Рынок труда

Уровень безработицы, по последним данным, опустился до отметки 6,3%, что соответствует верхней границе диапазона прогнозов чиновников на конец года. Иными словами, восстановление идет опережающими темпами. Правда, есть один нюанс: доля населения, задействованная на рынке труда, остается на крайне низком уровне.

Инфляция

Индекс потребительских расходов, который Федрезерв использует в качестве основной меры инфляции, вырос на 1,6%. Такого роста чиновники из ФРС ожидали лишь на конец этого года. Традиционный же барометр инфляции - индекс потребительских цен - в мае вырос на 0,4%, показав самый существенный рост с февраля 2013 г.

Макроэкономические показатели выглядят довольно неплохо, однако эксперты все равно настаивают на том, что высказывания Йеллен будут скорее мягкими, чем жесткими.

Экономические прогнозы

Рынок труда США восстанавливается

Но на самом деле важную роль будут играть макроэкономические прогнозы от ФРС. С учетом крайне холодной зимы чиновники, вероятно, пересмотрят прогнозы по росту ВВП на конец года в сторону понижения. Поскольку в I квартале из-за зимних холодов экономика показала снижение на 1%, снижение прогнозов выглядит вполне логично.

Эксперты в среднем прогнозируют снижение темпов роста ВВП на конец года с 3% до 2,7%, хотя некоторые полагают, что Федрезерв сохранит свой прогноз в 3% на фоне улучшения показателей экономики.

В целом же какой-то конкретики никто не ждет. Федрезерв, скорее всего, продолжит сокращать объемы выкупа активов, а дальше все будет зависеть от прогнозов и, конечно же, от выступления госпожи Йеллен.

Пресс-конференция

Пресс-конференция - это всегда интересно, тем более журналисты любят задавать различные каверзные вопросы. Достаточно вспомнить первое выступление Йеллен, когда она сказала о том, что ставка может оставаться низкой в течение длительного времени после завершения программы QE.

Ли Кэцян: Китай избежит "жесткой посадки"

Экономике Китая удастся избежать "жесткой посадки", пообещал премьер-министр КНР Ли Кэцян.

"Китайское правительство корректирует свои экономические операции, чтобы обеспечить минимальный темп роста, который составляет 7,5%. Это уровень, который обеспечивает устойчивое создание новых рабочих мест", - заявил Ли.

По его словам, рост цен в стране не превысит 3,5%, добавил он, не уточнив временной срок.

Китай будет иметь "средний или высокий уровень" роста в долгосрочной перспективе, а правительство будет опираться на "умное и целенаправленное регулирование", а не на стимулирующие меры, добавил Ли.

"Я могу честно пообещать, что жесткой посадки не будет", - заявил премьер-министр.

Падение цен на рынке недвижимости ставит под вопрос возможность роста экономики страны на 7,5%. Стоимость новых домов в Китае упала в мае в 35 из 70 городах, отслеживаемых правительством. В финансовом центре Шанхая цены снизились на 0,3% с апреля.

"Недвижимость остается крупнейшим риском в краткосрочной перспективе", - сообщает Чжу Хаибин, экономист JPMorgan Chase & Ко. Рынок жилья Китая составляет около пятой части ВВП страны, и дальнейшее смягчение негативно скажется на экономических перспективах, заявил Чжу.

Банк Англии удивлен ожиданиями инвесторов

Низкие рыночные ожидания инвесторов в отношении повышения базовой процентной ставки руководство Банка Англии считает необоснованными.

Согласно протоколу июньского заседания британского ЦБ члены Комитета по кредитно-денежной политике считают, что экономика Великобритании сможет сохранить нынешние темпы роста и последствия спада "будут преодолены быстрее, чем ожидалось ранее".

"Низкая вероятность повышения базовой ставки Банком Англии в текущем году, предполагаемая финансовыми рынками, несколько удивляет", - отмечается в протоколе.

Глава Банка Англии Марк Карни в четверг заявил, что процентные ставки в Великобритании могут вырасти раньше, чем ожидают участники рынка.

Карни сделал заявление в ходе выступления перед банкирами Лондона. Он, в частности, отметил быстрый экономический рост и снижение безработицы, что в свою очередь позволит регулятору раньше начать процесс завершения сверхмягкой монетарной политики.

До выступления Марка Карни рынок закладывался на повышение ставок в конце 2015 г., но теперь инвесторы, скорее всего, пересмотрят свои прогнозы.

Стоит отметить, что похожая ситуация наблюдается вокруг политики американского ЦБ. Так, согласно опросу Bloomberg большинство экономистов считают, что руководство Федеральной резервной системы примет решение поднять ключевую процентную ставку раньше, чем этого ожидают инвесторы.

По их мнению, евродолларовые фьючерсы – наиболее активно торгуемый контракт на краткосрочные процентные ставки – недооценивают возможное ужесточение монетарной политики в США в ближайшие два года.

Руководство Федеральной резервной системы, вероятно, примет решение поднять ключевую процентную ставку раньше, чем этого ожидают инвесторы, считают большинство экономистов.

Согласно опросу Bloomberg 55% из 56 экономистов, участвовавших в опросе от 12-16 июня, считают, что евродолларовые фьючерсы – наиболее активно торгуемый контракт на краткосрочные процентные ставки – недооценивают возможное ужесточение монетарной политики в США в ближайшие два года.

По мнению старшего экономиста RDQ Economics Конрада Деквадроса, инвесторы на рынке евродолларов ожидают более медленного повышения ставок, чем сам Федрезерв. Инвесторы, видимо, проигнорировали недавно опубликованные статданные, свидетельствующие о восстановлении американской экономики после спада в I квартале, добавил он.

“Странно, что рынок не закладывает в котировки хотя бы медианный прогноз самого Центрального банка, - говорит Деквадрос. - Оценки будут скорректированы в сторону повышения ставок“.

Опционы на евродолларовые фьючерсы отражают вероятность в 47%, что к концу 2015 г. ключевая ставка ФРС составит не более 0,75%. Вероятность того, что к концу 2016 г. ставка составит 2% или менее, оценивается в 54%.

Ранее в марте чиновники ФРС ожидали, что ставка федерального финансирования, которая сейчас находится на уровне 0-0,25%, будет повышена до 1% к концу следующего года и до 2,25% к концу 2016 г.

SnP добивает Аргентину. Рейтинг CCC-. Шаг до дефолта

Международное рейтинговое агентство Standard & Poor's понизило долгосрочный рейтинг Аргентины по обязательствам, номинированным в иностранной валюте, до "CCC-" с "CCC+" с "негативным" прогнозом.

Согласно SnP рейтинг ССС определяется как "в настоящее время уязвимый и зависимый от благоприятных коммерческих, финансовых и экономических условий для удовлетворения финансовых обязательств".

Рейтинговое агентство отметило, что 30 июня Аргентина должна выплатить держателям облигаций $225 млн и еще десятки миллионов долларов по процентным ставкам в сентябре и декабре, что, по мнению SnP, повышает вероятность дефолта.

“Несмотря на то что нет никакой определенности, на наш взгляд, страна неизбежно столкнется с дефолтом или проблемой выплаты долга, номинированного в иностранной валюте, при отсутствии благоприятных значительных изменений”, - говорится в отчете рейтингового агентства.

SnP уточнило, что может пересмотреть прогноз по долгосрочному рейтингу в сторону стабильного, снизится угроза, связанная с проблемой обслуживания долга, наряду с мерами по увеличению внешней ликвидности для погашения долга в рассрочку в следующем году.

Агентство подчеркнуло, что новый рейтинг отражает решение Верховного суда США, отклонившего апелляцию Аргентины на решение, согласно которому страна должна выплатить кредиторам более $1,3 млрд.

Именно эту сумму Аргентина должна тем инвесторам, которые в 2002 г. после дефолта латиноамериканской страны отказались заключать своп-соглашения по облигациям.

Среди инвесторов в основном хедж-фонды, что, впрочем, неудивительно, ведь у хедж-фондов есть специальное направление, которое вкладывает в крайне рисковые активы в надежде получить хорошую доходность.

Правительство убило самый большой рынок облигаций?

На прошлой неделе в Японии, где один из крупнейших долговых рынков в мире, происходили достаточно любопытные вещи.

Так, 9 июня на утренней сессии вообще не было сделок по фьючерсам на облигации.

Многие жалуются на снижающиеся объемы торгов в США, но в Японии вообще творится что-то странное, хотя неожиданностью это не назовешь. В прошлом году банк Midzuho уже предупреждал, что "рынка японских облигаций просто не стало".

Кстати, торговля фьючерсами не велась в тот день, когда на рынок поступило достаточно много статистики, не самой благоприятной. Специалисты из интернет-издания zerohedge.com считают, что в разрушении долгового рынка виноват премьер Абэ.

По облигациям со сроком погашения 10 лет и фьючерсам на 20-летние облигации в утреннюю сессию не было совершено ни одной сделки. Кстати, 14 апреля по 10-летним облигациям весь день не было сделок - впервые с 2000 г.

Итак, в тот день на прошлой неделе выходили данные по сектору услуг Японии. Видно, что фактор повышения налога с продаж оказал на него такое же сокрушительное влияние, как цунами 2011 г.

Все это очень похоже на то, о чем говорили в Midzuho. Ниже приведем высказывания главного стратега банка.

История вопроса

"Рынок JGB мертв, и только Банк Японии двигает цены. Приоритетом Банка Японии является снижение реальных процентных ставок для Японии и конец дефляции. Чтобы достичь своей цели, регулятор готов жертвовать ликвидностью и объемами торгов на долговом рынке. Функционирование рынка фактически приносится в жертву ради достижения своей цели. Снижение монетарных стимулов приведет к падению цен на облигации, то есть к росту ставок, но это невыгодно Банку Японии, поэтому они делают то, что делают. Ликвидность испарилась, потому что Банк Японии сожрал большую часть рынка".

На самом деле это не чисто японская проблема и даже не проблема чисто долгового рынка. Снижение объемов торгов все чаще наблюдается на фондовых, да и на других мировых рынках. Участники торгов пытаются искать ликвидность на рынке деривативов, уходят туда.

Кстати, о нехватке ликвидности все чаще говорят про рынок казначейских облигаций США, а совсем недавно JP Morgan заговорил о подобной проблеме в Европе.

В Японии ждут сокращения корпоративных налогов

Премьер-министр Японии Синдзо Абэ озвучил ряд экономических мер в рамках реализации так называемой "Третьей стрелы" абэномики.

"Первая стрела" экономической политики Абэ заключалась в "накачивании" экономики дополнительной ликвидностью, в то время как "вторая" предполагала стимулирование экономики с помощью бюджетных средств, направленных на развитие инфраструктуры.

В рамках долгожданной "Третьей стрелы" ожидаются корпоративные налоговые льготы. Более подробные детали реформы последуют в конце этого месяца. Тем не менее, согласно заявлению Абэ в понедельник, нынешняя налоговая ставка для токийских компаний в 35,64% резко сократится.

По данным источников Kyodo News, ставка упадет ниже 30% в течение нескольких лет с финансового 2015 г., в то время как Nikkei ожидает ставку на уровне "20% в течение ближайших нескольких лет".

"Пока не ясно, насколько позитивно корпоративные инвестиции скажутся на экономике. Отдача от инвестиций в Японии ниже, чем в других странах, в связи с высоким уровнем капитала", - пишет Thieliant, добавляя, что повышение инвестиций потребует дальнейших налоговых реформ.

"Тем не менее это хорошая новость как для фондовых рынков, так и для экономики в целом, - пишет Thieliant. - Ставка корпоративного налога в Японии является одной из самых высоких в Организации экономического сотрудничества и развития, при этом академические исследования показывают, что налоги на прибыли корпораций особенно вредны для экономического роста".

Кризис на Украине может повлиять на экономику РФ

Банк России назвал одним из основных рисков для реализации целей по инфляции неопределенность развития ситуации на Украине.

Как сообщается в докладе о денежно-кредитной политике (ДКП) Банка России, к основным рискам прогноза следует отнести неопределенность по поводу дальнейшего развития событий на Украине и их влияния на экономику России, включая вопрос о доступе российских компаний на рынки капитала, а также высокую инерционность инфляционных ожиданий и возможность ухудшения конъюнктуры на рынке продовольствия.

"Риски неблагоприятного развития событий на Украине сохраняются на повышенном уровне. Рост внешнеполитической неопределенности может привести к сохранению высоких объемов оттока капитала из России, а углубление экономического спада на Украине - оказать негативное влияние на экономику России", - отмечается в докладе.

Ухудшение ожиданий инвесторов может привести к углублению спада деловой активности и возобновлению ослабления рубля во второй половине 2014 г., но Банк России не ожидает дальнейшего ухудшения внешних финансовых условий для России.

Британский фунт стал пятой валютой в Шанхае

Китай одобрил проведение прямых торгов между юанем и британским фунтом стерлингов, передает агентство Bloomberg. Операции начнутся с 19 июня в Шанхае.

“Это существенный шаг в укреплении торговых и экономических отношений между нашими странами”, - заявляет представитель Народного банка Китая (НБК).

Регулятор подчеркивает, что данная мера позволит уменьшить издержки по валютным операциям между Китаем и Великобританией.

Британский фунт, наряду с долларом США, японской иеной, новозеландским и австралийским долларами, будет напрямую торговаться в Шанхае.

Ранее сообщалось, что премьер-министр Китая Ли Кэцян должен объявить о ряде мер, благодаря которым Лондон может стать центром торговли китайской валютой за пределами Поднебесной.

Прогнозировалось, что China Construction Bank Corp. (CCB) получит право на проведение транзакций в юанях в Британии.

Ли Кэцян прибыл в Лондон для переговоров по заключению миллиардных контрактов, также он может обсудить ослабление визового режима для богатых китайских туристов.

Стороны обсудят вопросы, касающиеся энергетики, инвестиций и образования. Должно быть подписано свыше 40 соглашений, общая сумма которых превышает $30 млрд, сообщает китайское посольство.

Как Марк Карни переворачивает мир и валютный рынок

Глава Банка Англии Марк Карни и его высказывания - наглядный пример всей мощи Центрального банка. Одна лишь фраза о том, что повышение ставки может случиться раньше, чем ожидалось, оказала на финансовые рынки серьезное влияние.

В ходе своего выступления на прошлой неделе Карни произнес слова, которые так ждал рынок. Фактически он указал так называемый тайминг, то есть ориентир по времени, когда монетарная политика может претерпеть изменения.

Реакция рынка была незамедлительной. Британский фунт на Форекс практически моментально взлетел в паре с долларом к отметке 1,70 - максимума с 2009 г. Кстати, с начала года фунт вырос к доллару уже на 9%, став, по сути, лучшей из основных валют.

Валютные стратеги крупнейших инвестдомов уверены, что рост британской валюты на этом не закончен, а будет продолжаться. Причина в том, что Банк Англии, по сути, первым из крупнейших центробанков озвучил конкретные планы по ужесточению монетарной политики.

На ценообразование валютных курсов влияют многие факторы: геополитика, действия центробанка, макроэкономические данные, объем сделок слияния и поглощения, но ни один из них не является столь значимым, как разница процентных ставок.

"Вполне вероятно, что фунт продолжит устойчивый рост, поскольку Банк Англии с высокой степенью вероятности первым из центральных банков повысит ставку", - высказал свое мнение CNBC Ли Хардман, валютный стратег of Bank of Tokyo Mitsubishi.

Так и есть, данные по экономике Великобритании выходят хорошие, заявления Карни крайне убедительны, а значит Банк Англии проведет повышение ставки раньше, чем Федрезерв, отсюда и перспективы рост фунта.

Напомним, что до выступления Карни рынок закладывался на повышение ставки в мае следующего года, а уже после его заявлений ожидания сместились на январь 2015 г.

Что заставило Карни сделать такие заявления?

Британская экономика показывает неожиданно высокие темпы роста. В I квартале ВВП увеличился сразу на 0,8% - самый высокий показатель из стран G-7. На рынке труда также заметны серьезные сдвиги.

Вместе с тем надо отметить, что Карни пообещал "постепенное и разумное" повышение процентных ставок.

Голосование Банка Англии

Сегодня состоялось голосование Комитета по монетарной политике Банка Англии по процентной ставке, и результат в какой-то степени оказался неожиданным. Все 9 участников отдали голоса против повышения ставки в 2014 г.

Конечно, отреагировал и фунт, снизившись к доллару до отметки 1,6945. Но этому событию не стоит придавать особого значения, поскольку вероятность повышения в текущем году и так была крайне низкой. Настораживать может тот факт, что "против" проголосовали все, но наиболее пристально следить за Банком Англии стоит уже осенью.

Угроза дефляционных процессов

Сейчас практически все регуляторы мира проводят политику, направленную на ослабление валюты, так как это способно поддержать столь необходимый экономике рост за счет экспорта. Более того, слабая валюта в какой-то мере способствует росту инфляционных ожиданий, а крепкая - наоборот. ЕЦБ, кстати, запускает стимулы во многом из-за дефляции и роста евро.

Почему подобные вещи не пугают Банк Англии, сказать сложно, но если ставки по фунту будут выше, чем у других основных валют, то и рост фунта будет существенным. Впрочем, некоторые эксперты считают, что для Британии угроза дефляции не существенна.

Что скажет Йеллен: 5 основных мыслей

Сегодня Федеральная резервная система объявит итоги очередного заседания, опубликует обновленные макроэкономические прогнозы, а глава ФРС Джанет Йеллен проведет пресс-конференцию. На что стоит обратить внимание?

Госпожа Йеллен, скорее всего, сделает заявление о том, что ставка будет оставаться нулевой, по крайней мере в течение года, даже если инфляция приблизится к 2%, а рынок труда будет восстанавливаться быстрее, чем ожидают члены Комитета по операциям на открытом рынке. Такое мнение высказал Роберто Перли, партнер Cornerstone Macro.

Рынок труда

Уровень безработицы, по последним данным, опустился до отметки 6,3%, что соответствует верхней границе диапазона прогнозов чиновников на конец года. Иными словами, восстановление идет опережающими темпами. Правда, есть один нюанс: доля населения, задействованная на рынке труда, остается на крайне низком уровне.

Инфляция

Индекс потребительских расходов, который Федрезерв использует в качестве основной меры инфляции, вырос на 1,6%. Такого роста чиновники из ФРС ожидали лишь на конец этого года. Традиционный же барометр инфляции - индекс потребительских цен - в мае вырос на 0,4%, показав самый существенный рост с февраля 2013 г.

Макроэкономические показатели выглядят довольно неплохо, однако эксперты все равно настаивают на том, что высказывания Йеллен будут скорее мягкими, чем жесткими.

Экономические прогнозы

Рынок труда США восстанавливается

Но на самом деле важную роль будут играть макроэкономические прогнозы от ФРС. С учетом крайне холодной зимы чиновники, вероятно, пересмотрят прогнозы по росту ВВП на конец года в сторону понижения. Поскольку в I квартале из-за зимних холодов экономика показала снижение на 1%, снижение прогнозов выглядит вполне логично.

Эксперты в среднем прогнозируют снижение темпов роста ВВП на конец года с 3% до 2,7%, хотя некоторые полагают, что Федрезерв сохранит свой прогноз в 3% на фоне улучшения показателей экономики.

В целом же какой-то конкретики никто не ждет. Федрезерв, скорее всего, продолжит сокращать объемы выкупа активов, а дальше все будет зависеть от прогнозов и, конечно же, от выступления госпожи Йеллен.

Пресс-конференция

Пресс-конференция - это всегда интересно, тем более журналисты любят задавать различные каверзные вопросы. Достаточно вспомнить первое выступление Йеллен, когда она сказала о том, что ставка может оставаться низкой в течение длительного времени после завершения программы QE.

Ли Кэцян: Китай избежит "жесткой посадки"

Экономике Китая удастся избежать "жесткой посадки", пообещал премьер-министр КНР Ли Кэцян.

"Китайское правительство корректирует свои экономические операции, чтобы обеспечить минимальный темп роста, который составляет 7,5%. Это уровень, который обеспечивает устойчивое создание новых рабочих мест", - заявил Ли.

По его словам, рост цен в стране не превысит 3,5%, добавил он, не уточнив временной срок.

Китай будет иметь "средний или высокий уровень" роста в долгосрочной перспективе, а правительство будет опираться на "умное и целенаправленное регулирование", а не на стимулирующие меры, добавил Ли.

"Я могу честно пообещать, что жесткой посадки не будет", - заявил премьер-министр.

Падение цен на рынке недвижимости ставит под вопрос возможность роста экономики страны на 7,5%. Стоимость новых домов в Китае упала в мае в 35 из 70 городах, отслеживаемых правительством. В финансовом центре Шанхая цены снизились на 0,3% с апреля.

"Недвижимость остается крупнейшим риском в краткосрочной перспективе", - сообщает Чжу Хаибин, экономист JPMorgan Chase & Ко. Рынок жилья Китая составляет около пятой части ВВП страны, и дальнейшее смягчение негативно скажется на экономических перспективах, заявил Чжу.

Банк Англии удивлен ожиданиями инвесторов

Низкие рыночные ожидания инвесторов в отношении повышения базовой процентной ставки руководство Банка Англии считает необоснованными.

Согласно протоколу июньского заседания британского ЦБ члены Комитета по кредитно-денежной политике считают, что экономика Великобритании сможет сохранить нынешние темпы роста и последствия спада "будут преодолены быстрее, чем ожидалось ранее".

"Низкая вероятность повышения базовой ставки Банком Англии в текущем году, предполагаемая финансовыми рынками, несколько удивляет", - отмечается в протоколе.

Глава Банка Англии Марк Карни в четверг заявил, что процентные ставки в Великобритании могут вырасти раньше, чем ожидают участники рынка.

Карни сделал заявление в ходе выступления перед банкирами Лондона. Он, в частности, отметил быстрый экономический рост и снижение безработицы, что в свою очередь позволит регулятору раньше начать процесс завершения сверхмягкой монетарной политики.

До выступления Марка Карни рынок закладывался на повышение ставок в конце 2015 г., но теперь инвесторы, скорее всего, пересмотрят свои прогнозы.

Стоит отметить, что похожая ситуация наблюдается вокруг политики американского ЦБ. Так, согласно опросу Bloomberg большинство экономистов считают, что руководство Федеральной резервной системы примет решение поднять ключевую процентную ставку раньше, чем этого ожидают инвесторы.

По их мнению, евродолларовые фьючерсы – наиболее активно торгуемый контракт на краткосрочные процентные ставки – недооценивают возможное ужесточение монетарной политики в США в ближайшие два года.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба