30 июля 2014 Sberbank CIB | Архив

Растущий дефицит региональных бюджетов и проблемы с его финансированием заставляют власти искать дополнительные доходы

Министерство финансов и правительство рассматривают несколько вариантов повышения налогов, каждый из которых имеет дополнительные (негативные) последствия для экономики

Возвращение ставки налога на прибыль на докризисный уровень могло бы принести около 380 млрд руб., но это снизило бы частные инвестиции на 11,6% , что уменьшило бы рост ВВП на 1,6 пп

Повышение НДС на 2пп могло бы дать казне 375 млрд руб. Скачок цен не превысил бы 1,7%, а падение розничных продаж - 0,8%, что снизило бы рост ВВП на 0,3-0,4 пп

Введение налога с продаж на уровне 3% может дать от 130 до 330 млрд. руб., вызвав скачок цен максимум на 2,1%, падение розницы на 1% и вычет 0,5 пп из роста ВВП

Если для увеличения поступлений будет отменен потолок зарплат для начисления взносов в ФОМС, то бюджет получит 200 млрд руб., но уход в тень части начисляемых зарплат станет неизбежным, из-за чего возникнут потери в НДФЛ и социальных взносах

Из рассматриваемых вариантов менее болезненным окажется повышение НДС, а не повышение/введение новых налогов региональных бюджетов

Региональным бюджетам нужно больше доходов

Передача регионам обязанностей по выполнению инаугурационных указов президента привела к заметному ухудшению региональных бюджетных балансов. Эффект от новых расходных обязательств регионов усилился сложностями в доходной части. Замедление темпов экономического роста и реформа налога на прибыль (формирование консолидированных групп налогоплательщиков) привели к значительному замедлению роста доходов (+1,2%гг в 2013 г.), отставших от роста расходных обязательств (+5,6%гг в 2013). При этом размер межбюджетных трансфертов сократился в 2013 г. более, чем на 6% (в 2012 г. – сокращение на 5%). В результате размер дефицита консолидированного бюджета регионов в 2013 г. увеличился более, чем вдвое, до 640 млрд руб. (около 1%ВВП). Регионы оказались вынужденными наращивать долг. В 2014 году ситуация продолжила ухудшаться. В текущем году регионам предстоит погашение только банковских кредитов на сумму более 300 млрд руб. – и нужно найти средства на это. Дефицит бюджета в 2014 году вряд ли окажется ниже уровня прошлого года: мы прогнозируем его около 700 млрд руб. Таким образом потребность в финансировании 2014 года составляет около 1 трлн руб. Федеральный бюджет не может бесконечно наращивать трансферты регионам (особенно если учесть растущие трансферты Пенсионному Фонду), соответственно, естественной выглядит идея помочь регионам изыскать дополнительные доходы. Правительство, несмотря на обещание не повышать налоговую нагрузку до 2018 г., обсуждает целый ряд инициатив по повышению налогов для решения проблемы региональных бюджетов. Среди этих инициатив введение налога с продаж в дополнение к НДС, введение прогрессивной шкалы НДФЛ и отмена потолка зарплат для уплаты взносов в Фонд обязательного медицинского страхования. Несмотря на то, что эти меры только обсуждаются, мы считаем предлагаемые изменения настолько важными, что заранее решили проанализировать последствия этих налоговых инициатив и для бюджета, и для экономики в целом. Кроме того, мы дополнительно рассмотрели и альтернативные варианты повышения бюджетных доходов, предполагающие возврат к когда-то существовавшим ставкам налога: повышение ставки НДС и увеличение ставки налога на прибыль.

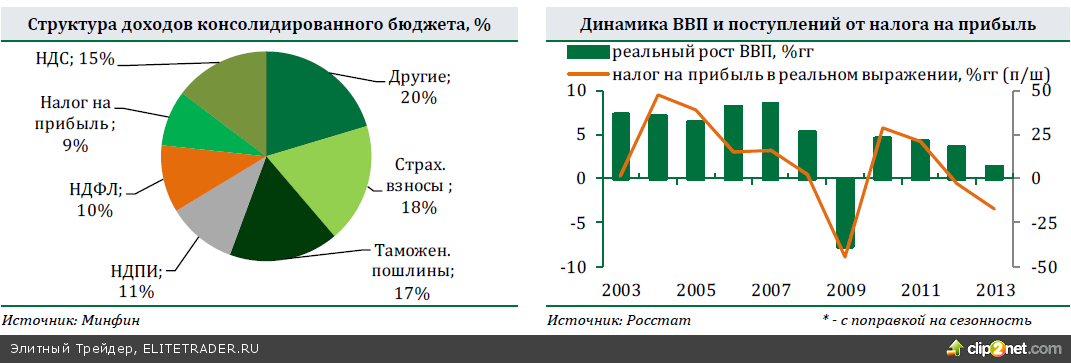

Налог на прибыль: возвращение к докризисным 24%

Налог на прибыль в 2013 г. принес консолидированному бюджету РФ 8,6% доходов (2,1 трлн. руб.). При этом абсолютный размер поступлений от налога в бюджет в 2013 г. сократился на 12%гг, что соответствует падению размера сальдированного финансового результата организаций в 2013 г. на 15,6%гг. Тем не менее, идея повышения ставки налога выглядит перспективно.

Текущая ставка налога в 20% распределяется следующим образом:

- 2% зачисляется в федеральный бюджет;

- 18% зачисляется в бюджеты субъектов РФ. При этом, законами субъектов РФ ставка может быть понижена для отдельных категорий налогоплательщиков, но не ниже 13,5%.

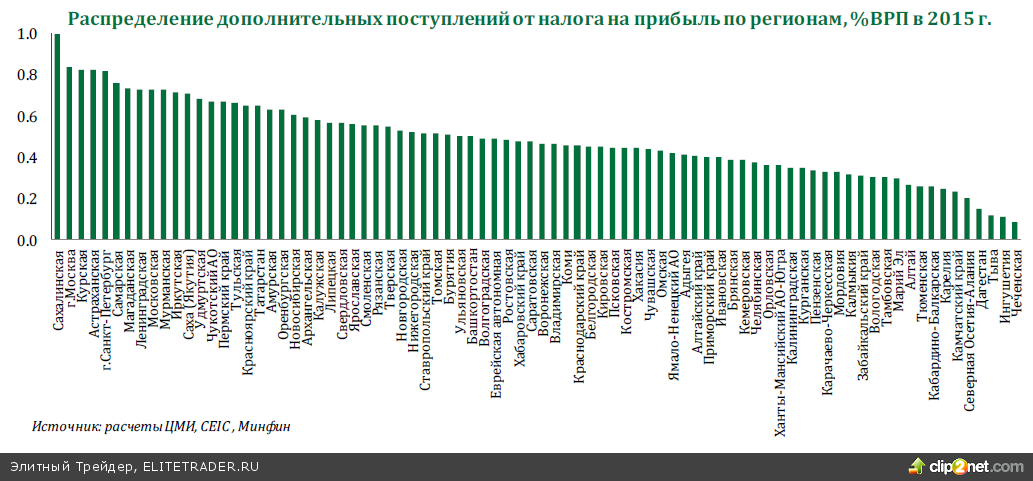

Кроме того, налогом облагаются дивиденды (9%), проценты (15%) и доходы иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство, от использования или сдачи в аренду транспортных средств и т.д. (10%), которые подлежат зачислению в федеральный бюджет. В 2013 г. размер поступивших доходов от налога на прибыль распределился между федеральным и региональным бюджетами в пропорции 17% и 83% соответственно. Возвращение ставки налога на прибыль к докризисному уровню (24%), по нашим оценкам, способно обеспечить около 380 млрд руб. дополнительных налоговых поступлений (в ценах 2013 года). В нашем отчете (Россия: бюджетные козыри) рост поступлений от налога на прибыль при неизменности ставки налога предполагался равным росту ВВП. Таким образом, повышение ставки налога на прибыль может добавить к доходам регионов около 0,6% ВВП в год дополнительных поступлений. То есть повышение ставки налога на прибыль не решает проблему дефицита региональных бюджетов полностью, но значительно снижает ее остроту. Но как распределятся эти доходы по региональным бюджетам? В 2013 г. из общего числа регионов только шесть (Карачаево-Черкесская республика, Чеченская республика, Камчатский край, Московская область, Санкт-Петербург, республика Алтай) свели бюджет с профицитом. Регионов, которые бы показали профицит бюджетов без учета трансфертов из федерального бюджета, вообще не было. Из этих шести регионов с бездефицитными бюджетами четыре – а именно, Чеченская республика, республика Алтай, Камчатский край и Карачаево-Черкессия – входят в число лидеров по размеру получаемых дотаций на сбалансированность бюджета (соответственно 1й, 4й, 5й и 6й регион по размеру получаемой субсидии- трансферта на ВРП). По нашим расчетам, дополнительные поступления от налога на прибыль потенциально помогут сделать бюджеты еще 6 регионов бездефицитными. К этим регионам относятся Курская область, Сахалинская область, г. Москва, Республика Татарстан, Бурятия и Алтайский край. Эти регионы характеризуются либо довольно высокой долей поступлений от налога на прибыль (г. Москва и Курская область), либо скромным дефицитом бюджета (Татарстан, Бурятия и Алтайский край). Сахалинская область – комбинация и первого, и второго признаков.

Мы считаем, что повышение ставки налога на прибыль не приведет к одномоментному и быстрому повышению цен на товары. Прежде всего от повышения налога пострадает маржа производителей. Но ввиду невысокого уровня конкуренции в российской экономике все-таки стоит ожидать, что компании захотят разделить с потребителями дополнительное налоговое бремя, то есть повысить цены. Однако оценка масштабов такого повышения цен затруднена вероятной неравномерностью ее осуществления по времени, по отраслям, да и по самим регионам. А вот негативного эффекта на инвестиции стоит ждать практически сразу. Экономические исследования указывают на то, что повышение налога на прибыль приведет к снижению инвестиций и, вероятно, росту теневого сектора. Негативный эффект от повышения эффективной ставки налога на прибыль в различных исследованиях оценивается по-разному в зависимости от периода и выборки исследуемых стран. В исследовании1 налоговых режимов 50 развивающихся стран в период 1996-2007 гг негативный эффект от повышения ставки налога на прибыль на 1 пп оценивается в снижении величины частных инвестиций на 2,9%. В исследовании2 налогообложения средних компаний в 85 странах в 2004 г негативный эффект от повышения ставки чуть ниже – снижение уровня инвестиций (в % к ВВП) составляет 0,2 пп. Для оценки масштабов снижения инвестиций мы используем результаты, полученные на панельных данных по выборке из развивающихся стран. Повышение ставки налога на 4 пп приведет к сокращению частных инвестиций на 11,6%,что снизит объем ВВП на 1,6 пп.

Налог на добавленную стоимость: повышение ставки на 2 пп

Налог на добавленную стоимость взимается на товары, ввозимые и производимые на территории РФ. В 2013 г. в совокупности эти поступления обеспечили 3,5 трлн руб., или 14,5% доходов консолидированного бюджета. Величина собранных доходов практически не изменилась по сравнению с прошлым годом. Это косвенный налог с самой высокой собираемостью, где продавец товара является своеобразным агентом государства, заинтересованным в уплате налога покупателем. НДС взимается по трем различным ставкам (0%, 10% и 18%) и в полном объеме поступает в федеральный бюджет. В этой связи просчитать региональные эффекты невозможно. Мы предполагаем, что дополнительные налоговые поступления от возможного повышения ставки налога будут более или менее пропорционально распределяться в виде межбюджетных трансфертов исходя из потребностей регионов. Обсуждение создаваемых тем самым искажений, вопросов справедливости распределения и выбора приоритетных регионов мы оставим за рамками текущего анализа. Повышение ставки налога на добавленную стоимость на 2 пп (с 10 до 12 и с 18 до 20%) неизбежно приведет к дополнительному налоговому бремени для конечного потребителя. Согласно нашим оценкам, повышение НДС с 18 до 20% приведет к одномоментному скачку цен максимум на 1,7%. Повышение цен может быть ниже, если часть налога будет оплачена из маржи производителей и/или продавцов, что очень вероятно в условиях снижающегося потребительского спроса. Но из-за невысокого уровня конкуренции, мы считаем, что этот эффект все же будет незначительным. Повышение цен негативно отразится на объеме розничных продаж, который снизится максимум на 0,8%. Это эквивалентно снижению ВВП на 0,3-0,4 пп. Это, конечно, сужает налогооблагаемую базу НДС, но мы оцениваем, что дополнительные налоговые поступления бюджета составят порядка 375 млрд руб. (в ценах 2013 года) – то есть практически столько же, как от повышения ставки налога на прибыль на 4 пп. При этом негативные косвенные последствия для экономики ниже, чем у повышения ставки налога на прибыль (инвестиции остаются незатронутыми, что очень важно).

Налог с продаж: введение регионами налога по ставке 3%

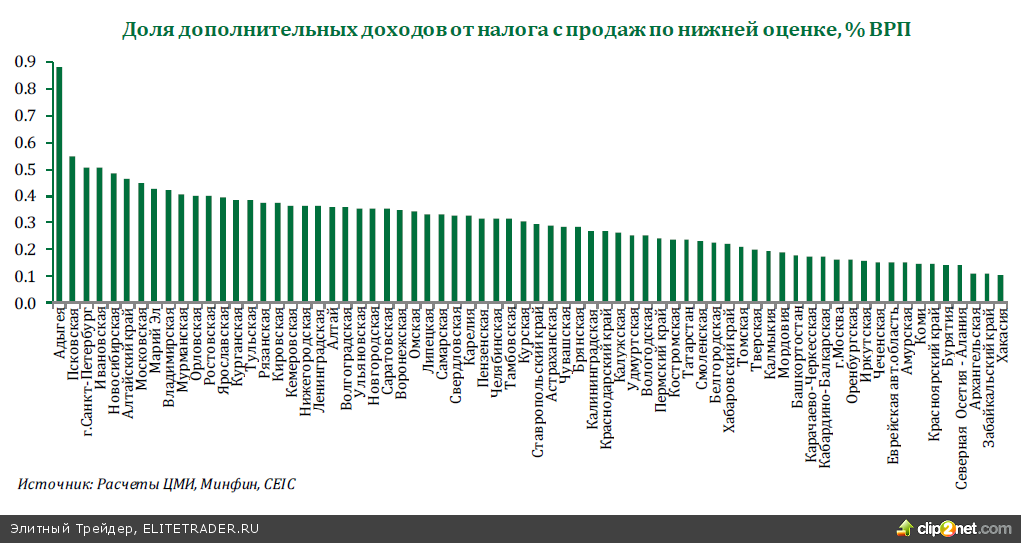

В правительстве обсуждается инициатива наделения регионов правом взимания налога с продаж с 2015 г. Предельный уровень ставки налога рассматривается от 3% до 5% (по разным заявлениям). В основных направлениях бюджетной политики на 2015-2017 гг. значится 3%, которые мы возьмем в качестве базы для наших расчетов. По расчетам Минфина, дополнительные налоговые поступления от введения такого налога составят 200 млрд руб. в год. Точнее, Минфин закладывает получение 195, 211 и 230 млрд руб. в 2015, 2016 и 2017 г соответственно. Очевидно, что следствием введения налога станет повышение розничных цен на величину налога. Однако, исходя из прошлого опыта взимания налога с продаж, некоторые товары и услуги (базовые продовольственные товары, услуги ЖКХ и некоторые другие) оказываются освобожденными от налогообложения, что снижает инфляционные последствия от его введения. В этой связи мы оцениваем максимальный одномоментный скачок общего уровня цен при условии введения всеми регионами налога в 2,1%. Точно так же, как и в случае с НДС, повышение цен может быть ниже, если часть налога будет оплачена из маржи продавцов. В любом случае, скачок цен негативно отразится на потреблении. Мы оцениваем, что объем розничных продаж снизится максимум на 1%, что снизит ВВП на 0,5 пп. То есть, введение нового оборотного налога принесет наибольшие издержки для экономического развития страны из-за ограничения потребительского спроса и более высокого скачка цен по сравнению с другими рассматриваемыми вариантами решения проблемы наполняемости региональных бюджетов. Для изучения региональных эффектов в качестве налогооблагаемой базы мы взяли оборот розничной торговли по субъектам РФ. Поскольку проблемы устойчивости региональных бюджетов, хоть и в разной степени, испытывают все регионы, мы предположим, что все субъекты РФ введут у себя новый налог по ставке 3%. Сначала попробуем оценить общий объем поступлений и разбивку по регионам с учетом сравнительно низкой собираемости налога. В 2002 г. собираемость налога с продаж оценивалась в 30%3. Сейчас ситуация должна была значительно улучшиться из-за более высокой налоговой дисциплины и выросшей до 22% доли крупных магазинов и сетей в товарообороте страны. Тем не менее, собираемость налога с продаж вряд ли превысит 50%. Предположим, что собираемость будет одинаковой во всех регионах. Тогда размер поступлений зависит только от величины товарооборота и оборота услуг. Это сильное предположение, которое позволит оценить налоговые поступления сверху. По нашим оценкам, при условии введения налога по ставке 3% всеми регионами (с учетом нулевой ставки по базовым продуктам питания и услугам ЖКХ), поступления от налога в региональные бюджеты составят 380 млрд руб. (или 325 млрд руб. в ценах 2013 г.). Максимальная сумма налога будет собрана в Москве с огромным отрывом от остальной группы лидеров (Московской области, Санкт-Петербурга, Свердловской области и Краснодарского края). Теперь оценим поступления от этого налога в различных регионах с учетом региональных различий в формировании розничного товарооборота. То есть откажемся от предположения, что собираемость налога будет везде одинаковой около 50%. Мы предположим, что только крупные розничные сети станут уплачивать налог в полном объеме, тогда как другие агенты постараются уклониться от его уплаты. Санкт-Петербург (53%), Ленинградская область (41%), Московская область (33%) имеют самые высокие показатели по доли розничного товарооборота, генерируемого розничными сетями. В то же время, в Северо-Кавказском федеральном округе и Якутии доля товарооборота, приходящаяся на розничные сети, ниже 10%, что делает вероятным большие масштабы уклонения от уплаты налога.

Расчеты на основе этих различий представляет собой оценку снизу дополнительных налоговых поступлений в бюджет от введения налога с продаж. По нашим расчетам, при условии введения налога с продаж всеми регионами по ставке 3%, дополнительные доходы составят 150 млрд руб. (130 млрд руб. в ценах 2013 г.). Лидеры по размеру прогнозируемых сборов практически не изменились. Помимо уже упомянутых 6 регионов, которые по итогам 2013 г. имели профицит бюджета (республика Алтай, г. Санкт- Петербург, Московская область, Камчатский край, Карачаево-Черкесская и Чеченская республики), введение налога с продаж, как минимум, способно избавить от дефицита еще 3 региона: Алтайский край, республику Адыгея и республику Татарстан. Эти регионы характеризуются довольно небольшими размерами дефицита и относительно высокой долей товарооборота, генерируемого в розничных сетях. Тем не менее, эффекты от введения налога с продаж не больше, чем от повышения ставки НДС. Это важный вывод: зачем многократно усложнять налоговое администрирование, менять налоговый кодекс и так далее, если есть более простой, более эффективный с точки зрения доходов (собираемость НДС оценивается российским правительством на уровне 94%, что практически недостижимо для налога с продаж) и менее «токсичный» для экономики вариант налогового маневра?

Действительно, введение налога с продаж, на наш взгляд, крайне нежелательно и по ряду причин юридического характера. Конституционный суд РФ уже признавал одновременное взимание НДС и налога с продаж неконституционным. В своем определении от 14 января 2003 г. № 129-О он установил, что взимание налога с продаж со стоимости товаров, которые покупаются индивидуальными предпринимателями, является противоречащим Конституции. На деле выполнение требований этого определения создает непреодолимые (или преодолимые за счет очень высоких административных издержек) сложности в администрировании налога. Так, буквальное следование ему предполагает, что любой розничный магазин для налоговых целей должен осуществлять проверку как статуса покупателя (является ли он индивидуальным предпринимателем), так и направление использования приобретаемых товаров. В мире одновременное взимание НДС и налога с продаж практикует только Канада. В мировой практике НДС значительно преобладает над налогом с продаж. Как правило, по мере усиления позиций страны в международной торговле и улучшения институционального климата, включая качество налогового администрирования, происходит отказ от использования налога с продаж в пользу более современного НДС.

Страховые взносы в Фонд обязательного медстрахования (ФОМС)

В настоящий момент работодатель отчисляет в ФОМС 5,1% от зарплаты сотрудника, не превышающей 624 тыс руб. в год (52 тыс руб. в месяц). Это часть единого страхового взноса (30% с тех же зарплат), остальная часть которого идет в Пенсионный фонд и Фонд соцстрахования. С зарплат свыше 624 тыс руб. в год страховой взнос взимается по ставке 10% и полностью направляется в Пенсионный фонд. Отчисления в ФОМС не взимаются. Минфин предлагает отчислять 5,1% в ФОМС со всего объема фонда зарплат. Таким образом, нагрузка на работодателей, имеющих только низкооплачиваемых работников, не вырастет. Остальные будут платить не 10, а 15,1% с зарплат свыше 52 тыс руб. в месяц. По заявлениям министра финансов, такая мера принесет примерно 200 млрд руб. дополнительных поступлений в ФОМС.

Одним из очевидных последствий принятия такой меры является создание неверных стимулов: перевод части высоких зарплат на серые схемы выглядит весьма вероятным, что уменьшит не только ожидаемый эффект от самого снятия ограничения, но и может снизить поступления в бюджет от НДФЛ и соц. взносов в принципе. Кроме того, под угрозой оказываются планы властей по созданию большого количества высокопроизводительных рабочих мест. Снятие порога зарплат по отчислениям в ФОМС увеличивает нагрузку именно на такие рабочие места, а значит и не делает задачу их создания проще.

Выводы

На наш взгляд, на нынешнем этапе развития российской экономики рост налоговой нагрузки окажет однозначный негативный эффект на деловую активность и инвестиционный климат. Про-циклические меры бюджетной политики только усугубят замедление темпов роста российской экономики. Идеальным ответом на существующую проблему наполняемости бюджетов могло бы стать повышение эффективности расходования. Но эта мера требует скорее постепенной, чем быстрой реализации, так что не совсем применима в сложившихся геополитических и экономических условиях. Второе очевидное решение проблемы – наращивание государственного долга. Благо текущий уровень (9,3% от ВВП) предоставляет некоторую свободу для маневра. Повышение налоговой нагрузки – это крайняя мера с нашей точки зрения, рассчитанная на длительность периода «тощих лет» впереди. Из всех рассматриваемых правительством вариантов наименее «травматичный» для экономики – это повышение ставки НДС. Как показывают наши расчеты, оно обеспечит не меньший объем дополнительных доходов, а именно 375 млрд рублей, чем остальные налоговые инициативы правительства. Другие меры означают повышение нагрузки на работодателей, которая в России и так довольно высока4 (51%, тогда как в США – 46%, Великобритании – 34%, Германии – 49%).

Министерство финансов и правительство рассматривают несколько вариантов повышения налогов, каждый из которых имеет дополнительные (негативные) последствия для экономики

Возвращение ставки налога на прибыль на докризисный уровень могло бы принести около 380 млрд руб., но это снизило бы частные инвестиции на 11,6% , что уменьшило бы рост ВВП на 1,6 пп

Повышение НДС на 2пп могло бы дать казне 375 млрд руб. Скачок цен не превысил бы 1,7%, а падение розничных продаж - 0,8%, что снизило бы рост ВВП на 0,3-0,4 пп

Введение налога с продаж на уровне 3% может дать от 130 до 330 млрд. руб., вызвав скачок цен максимум на 2,1%, падение розницы на 1% и вычет 0,5 пп из роста ВВП

Если для увеличения поступлений будет отменен потолок зарплат для начисления взносов в ФОМС, то бюджет получит 200 млрд руб., но уход в тень части начисляемых зарплат станет неизбежным, из-за чего возникнут потери в НДФЛ и социальных взносах

Из рассматриваемых вариантов менее болезненным окажется повышение НДС, а не повышение/введение новых налогов региональных бюджетов

Региональным бюджетам нужно больше доходов

Передача регионам обязанностей по выполнению инаугурационных указов президента привела к заметному ухудшению региональных бюджетных балансов. Эффект от новых расходных обязательств регионов усилился сложностями в доходной части. Замедление темпов экономического роста и реформа налога на прибыль (формирование консолидированных групп налогоплательщиков) привели к значительному замедлению роста доходов (+1,2%гг в 2013 г.), отставших от роста расходных обязательств (+5,6%гг в 2013). При этом размер межбюджетных трансфертов сократился в 2013 г. более, чем на 6% (в 2012 г. – сокращение на 5%). В результате размер дефицита консолидированного бюджета регионов в 2013 г. увеличился более, чем вдвое, до 640 млрд руб. (около 1%ВВП). Регионы оказались вынужденными наращивать долг. В 2014 году ситуация продолжила ухудшаться. В текущем году регионам предстоит погашение только банковских кредитов на сумму более 300 млрд руб. – и нужно найти средства на это. Дефицит бюджета в 2014 году вряд ли окажется ниже уровня прошлого года: мы прогнозируем его около 700 млрд руб. Таким образом потребность в финансировании 2014 года составляет около 1 трлн руб. Федеральный бюджет не может бесконечно наращивать трансферты регионам (особенно если учесть растущие трансферты Пенсионному Фонду), соответственно, естественной выглядит идея помочь регионам изыскать дополнительные доходы. Правительство, несмотря на обещание не повышать налоговую нагрузку до 2018 г., обсуждает целый ряд инициатив по повышению налогов для решения проблемы региональных бюджетов. Среди этих инициатив введение налога с продаж в дополнение к НДС, введение прогрессивной шкалы НДФЛ и отмена потолка зарплат для уплаты взносов в Фонд обязательного медицинского страхования. Несмотря на то, что эти меры только обсуждаются, мы считаем предлагаемые изменения настолько важными, что заранее решили проанализировать последствия этих налоговых инициатив и для бюджета, и для экономики в целом. Кроме того, мы дополнительно рассмотрели и альтернативные варианты повышения бюджетных доходов, предполагающие возврат к когда-то существовавшим ставкам налога: повышение ставки НДС и увеличение ставки налога на прибыль.

Налог на прибыль: возвращение к докризисным 24%

Налог на прибыль в 2013 г. принес консолидированному бюджету РФ 8,6% доходов (2,1 трлн. руб.). При этом абсолютный размер поступлений от налога в бюджет в 2013 г. сократился на 12%гг, что соответствует падению размера сальдированного финансового результата организаций в 2013 г. на 15,6%гг. Тем не менее, идея повышения ставки налога выглядит перспективно.

Текущая ставка налога в 20% распределяется следующим образом:

- 2% зачисляется в федеральный бюджет;

- 18% зачисляется в бюджеты субъектов РФ. При этом, законами субъектов РФ ставка может быть понижена для отдельных категорий налогоплательщиков, но не ниже 13,5%.

Кроме того, налогом облагаются дивиденды (9%), проценты (15%) и доходы иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство, от использования или сдачи в аренду транспортных средств и т.д. (10%), которые подлежат зачислению в федеральный бюджет. В 2013 г. размер поступивших доходов от налога на прибыль распределился между федеральным и региональным бюджетами в пропорции 17% и 83% соответственно. Возвращение ставки налога на прибыль к докризисному уровню (24%), по нашим оценкам, способно обеспечить около 380 млрд руб. дополнительных налоговых поступлений (в ценах 2013 года). В нашем отчете (Россия: бюджетные козыри) рост поступлений от налога на прибыль при неизменности ставки налога предполагался равным росту ВВП. Таким образом, повышение ставки налога на прибыль может добавить к доходам регионов около 0,6% ВВП в год дополнительных поступлений. То есть повышение ставки налога на прибыль не решает проблему дефицита региональных бюджетов полностью, но значительно снижает ее остроту. Но как распределятся эти доходы по региональным бюджетам? В 2013 г. из общего числа регионов только шесть (Карачаево-Черкесская республика, Чеченская республика, Камчатский край, Московская область, Санкт-Петербург, республика Алтай) свели бюджет с профицитом. Регионов, которые бы показали профицит бюджетов без учета трансфертов из федерального бюджета, вообще не было. Из этих шести регионов с бездефицитными бюджетами четыре – а именно, Чеченская республика, республика Алтай, Камчатский край и Карачаево-Черкессия – входят в число лидеров по размеру получаемых дотаций на сбалансированность бюджета (соответственно 1й, 4й, 5й и 6й регион по размеру получаемой субсидии- трансферта на ВРП). По нашим расчетам, дополнительные поступления от налога на прибыль потенциально помогут сделать бюджеты еще 6 регионов бездефицитными. К этим регионам относятся Курская область, Сахалинская область, г. Москва, Республика Татарстан, Бурятия и Алтайский край. Эти регионы характеризуются либо довольно высокой долей поступлений от налога на прибыль (г. Москва и Курская область), либо скромным дефицитом бюджета (Татарстан, Бурятия и Алтайский край). Сахалинская область – комбинация и первого, и второго признаков.

Мы считаем, что повышение ставки налога на прибыль не приведет к одномоментному и быстрому повышению цен на товары. Прежде всего от повышения налога пострадает маржа производителей. Но ввиду невысокого уровня конкуренции в российской экономике все-таки стоит ожидать, что компании захотят разделить с потребителями дополнительное налоговое бремя, то есть повысить цены. Однако оценка масштабов такого повышения цен затруднена вероятной неравномерностью ее осуществления по времени, по отраслям, да и по самим регионам. А вот негативного эффекта на инвестиции стоит ждать практически сразу. Экономические исследования указывают на то, что повышение налога на прибыль приведет к снижению инвестиций и, вероятно, росту теневого сектора. Негативный эффект от повышения эффективной ставки налога на прибыль в различных исследованиях оценивается по-разному в зависимости от периода и выборки исследуемых стран. В исследовании1 налоговых режимов 50 развивающихся стран в период 1996-2007 гг негативный эффект от повышения ставки налога на прибыль на 1 пп оценивается в снижении величины частных инвестиций на 2,9%. В исследовании2 налогообложения средних компаний в 85 странах в 2004 г негативный эффект от повышения ставки чуть ниже – снижение уровня инвестиций (в % к ВВП) составляет 0,2 пп. Для оценки масштабов снижения инвестиций мы используем результаты, полученные на панельных данных по выборке из развивающихся стран. Повышение ставки налога на 4 пп приведет к сокращению частных инвестиций на 11,6%,что снизит объем ВВП на 1,6 пп.

Налог на добавленную стоимость: повышение ставки на 2 пп

Налог на добавленную стоимость взимается на товары, ввозимые и производимые на территории РФ. В 2013 г. в совокупности эти поступления обеспечили 3,5 трлн руб., или 14,5% доходов консолидированного бюджета. Величина собранных доходов практически не изменилась по сравнению с прошлым годом. Это косвенный налог с самой высокой собираемостью, где продавец товара является своеобразным агентом государства, заинтересованным в уплате налога покупателем. НДС взимается по трем различным ставкам (0%, 10% и 18%) и в полном объеме поступает в федеральный бюджет. В этой связи просчитать региональные эффекты невозможно. Мы предполагаем, что дополнительные налоговые поступления от возможного повышения ставки налога будут более или менее пропорционально распределяться в виде межбюджетных трансфертов исходя из потребностей регионов. Обсуждение создаваемых тем самым искажений, вопросов справедливости распределения и выбора приоритетных регионов мы оставим за рамками текущего анализа. Повышение ставки налога на добавленную стоимость на 2 пп (с 10 до 12 и с 18 до 20%) неизбежно приведет к дополнительному налоговому бремени для конечного потребителя. Согласно нашим оценкам, повышение НДС с 18 до 20% приведет к одномоментному скачку цен максимум на 1,7%. Повышение цен может быть ниже, если часть налога будет оплачена из маржи производителей и/или продавцов, что очень вероятно в условиях снижающегося потребительского спроса. Но из-за невысокого уровня конкуренции, мы считаем, что этот эффект все же будет незначительным. Повышение цен негативно отразится на объеме розничных продаж, который снизится максимум на 0,8%. Это эквивалентно снижению ВВП на 0,3-0,4 пп. Это, конечно, сужает налогооблагаемую базу НДС, но мы оцениваем, что дополнительные налоговые поступления бюджета составят порядка 375 млрд руб. (в ценах 2013 года) – то есть практически столько же, как от повышения ставки налога на прибыль на 4 пп. При этом негативные косвенные последствия для экономики ниже, чем у повышения ставки налога на прибыль (инвестиции остаются незатронутыми, что очень важно).

Налог с продаж: введение регионами налога по ставке 3%

В правительстве обсуждается инициатива наделения регионов правом взимания налога с продаж с 2015 г. Предельный уровень ставки налога рассматривается от 3% до 5% (по разным заявлениям). В основных направлениях бюджетной политики на 2015-2017 гг. значится 3%, которые мы возьмем в качестве базы для наших расчетов. По расчетам Минфина, дополнительные налоговые поступления от введения такого налога составят 200 млрд руб. в год. Точнее, Минфин закладывает получение 195, 211 и 230 млрд руб. в 2015, 2016 и 2017 г соответственно. Очевидно, что следствием введения налога станет повышение розничных цен на величину налога. Однако, исходя из прошлого опыта взимания налога с продаж, некоторые товары и услуги (базовые продовольственные товары, услуги ЖКХ и некоторые другие) оказываются освобожденными от налогообложения, что снижает инфляционные последствия от его введения. В этой связи мы оцениваем максимальный одномоментный скачок общего уровня цен при условии введения всеми регионами налога в 2,1%. Точно так же, как и в случае с НДС, повышение цен может быть ниже, если часть налога будет оплачена из маржи продавцов. В любом случае, скачок цен негативно отразится на потреблении. Мы оцениваем, что объем розничных продаж снизится максимум на 1%, что снизит ВВП на 0,5 пп. То есть, введение нового оборотного налога принесет наибольшие издержки для экономического развития страны из-за ограничения потребительского спроса и более высокого скачка цен по сравнению с другими рассматриваемыми вариантами решения проблемы наполняемости региональных бюджетов. Для изучения региональных эффектов в качестве налогооблагаемой базы мы взяли оборот розничной торговли по субъектам РФ. Поскольку проблемы устойчивости региональных бюджетов, хоть и в разной степени, испытывают все регионы, мы предположим, что все субъекты РФ введут у себя новый налог по ставке 3%. Сначала попробуем оценить общий объем поступлений и разбивку по регионам с учетом сравнительно низкой собираемости налога. В 2002 г. собираемость налога с продаж оценивалась в 30%3. Сейчас ситуация должна была значительно улучшиться из-за более высокой налоговой дисциплины и выросшей до 22% доли крупных магазинов и сетей в товарообороте страны. Тем не менее, собираемость налога с продаж вряд ли превысит 50%. Предположим, что собираемость будет одинаковой во всех регионах. Тогда размер поступлений зависит только от величины товарооборота и оборота услуг. Это сильное предположение, которое позволит оценить налоговые поступления сверху. По нашим оценкам, при условии введения налога по ставке 3% всеми регионами (с учетом нулевой ставки по базовым продуктам питания и услугам ЖКХ), поступления от налога в региональные бюджеты составят 380 млрд руб. (или 325 млрд руб. в ценах 2013 г.). Максимальная сумма налога будет собрана в Москве с огромным отрывом от остальной группы лидеров (Московской области, Санкт-Петербурга, Свердловской области и Краснодарского края). Теперь оценим поступления от этого налога в различных регионах с учетом региональных различий в формировании розничного товарооборота. То есть откажемся от предположения, что собираемость налога будет везде одинаковой около 50%. Мы предположим, что только крупные розничные сети станут уплачивать налог в полном объеме, тогда как другие агенты постараются уклониться от его уплаты. Санкт-Петербург (53%), Ленинградская область (41%), Московская область (33%) имеют самые высокие показатели по доли розничного товарооборота, генерируемого розничными сетями. В то же время, в Северо-Кавказском федеральном округе и Якутии доля товарооборота, приходящаяся на розничные сети, ниже 10%, что делает вероятным большие масштабы уклонения от уплаты налога.

Расчеты на основе этих различий представляет собой оценку снизу дополнительных налоговых поступлений в бюджет от введения налога с продаж. По нашим расчетам, при условии введения налога с продаж всеми регионами по ставке 3%, дополнительные доходы составят 150 млрд руб. (130 млрд руб. в ценах 2013 г.). Лидеры по размеру прогнозируемых сборов практически не изменились. Помимо уже упомянутых 6 регионов, которые по итогам 2013 г. имели профицит бюджета (республика Алтай, г. Санкт- Петербург, Московская область, Камчатский край, Карачаево-Черкесская и Чеченская республики), введение налога с продаж, как минимум, способно избавить от дефицита еще 3 региона: Алтайский край, республику Адыгея и республику Татарстан. Эти регионы характеризуются довольно небольшими размерами дефицита и относительно высокой долей товарооборота, генерируемого в розничных сетях. Тем не менее, эффекты от введения налога с продаж не больше, чем от повышения ставки НДС. Это важный вывод: зачем многократно усложнять налоговое администрирование, менять налоговый кодекс и так далее, если есть более простой, более эффективный с точки зрения доходов (собираемость НДС оценивается российским правительством на уровне 94%, что практически недостижимо для налога с продаж) и менее «токсичный» для экономики вариант налогового маневра?

Действительно, введение налога с продаж, на наш взгляд, крайне нежелательно и по ряду причин юридического характера. Конституционный суд РФ уже признавал одновременное взимание НДС и налога с продаж неконституционным. В своем определении от 14 января 2003 г. № 129-О он установил, что взимание налога с продаж со стоимости товаров, которые покупаются индивидуальными предпринимателями, является противоречащим Конституции. На деле выполнение требований этого определения создает непреодолимые (или преодолимые за счет очень высоких административных издержек) сложности в администрировании налога. Так, буквальное следование ему предполагает, что любой розничный магазин для налоговых целей должен осуществлять проверку как статуса покупателя (является ли он индивидуальным предпринимателем), так и направление использования приобретаемых товаров. В мире одновременное взимание НДС и налога с продаж практикует только Канада. В мировой практике НДС значительно преобладает над налогом с продаж. Как правило, по мере усиления позиций страны в международной торговле и улучшения институционального климата, включая качество налогового администрирования, происходит отказ от использования налога с продаж в пользу более современного НДС.

Страховые взносы в Фонд обязательного медстрахования (ФОМС)

В настоящий момент работодатель отчисляет в ФОМС 5,1% от зарплаты сотрудника, не превышающей 624 тыс руб. в год (52 тыс руб. в месяц). Это часть единого страхового взноса (30% с тех же зарплат), остальная часть которого идет в Пенсионный фонд и Фонд соцстрахования. С зарплат свыше 624 тыс руб. в год страховой взнос взимается по ставке 10% и полностью направляется в Пенсионный фонд. Отчисления в ФОМС не взимаются. Минфин предлагает отчислять 5,1% в ФОМС со всего объема фонда зарплат. Таким образом, нагрузка на работодателей, имеющих только низкооплачиваемых работников, не вырастет. Остальные будут платить не 10, а 15,1% с зарплат свыше 52 тыс руб. в месяц. По заявлениям министра финансов, такая мера принесет примерно 200 млрд руб. дополнительных поступлений в ФОМС.

Одним из очевидных последствий принятия такой меры является создание неверных стимулов: перевод части высоких зарплат на серые схемы выглядит весьма вероятным, что уменьшит не только ожидаемый эффект от самого снятия ограничения, но и может снизить поступления в бюджет от НДФЛ и соц. взносов в принципе. Кроме того, под угрозой оказываются планы властей по созданию большого количества высокопроизводительных рабочих мест. Снятие порога зарплат по отчислениям в ФОМС увеличивает нагрузку именно на такие рабочие места, а значит и не делает задачу их создания проще.

Выводы

На наш взгляд, на нынешнем этапе развития российской экономики рост налоговой нагрузки окажет однозначный негативный эффект на деловую активность и инвестиционный климат. Про-циклические меры бюджетной политики только усугубят замедление темпов роста российской экономики. Идеальным ответом на существующую проблему наполняемости бюджетов могло бы стать повышение эффективности расходования. Но эта мера требует скорее постепенной, чем быстрой реализации, так что не совсем применима в сложившихся геополитических и экономических условиях. Второе очевидное решение проблемы – наращивание государственного долга. Благо текущий уровень (9,3% от ВВП) предоставляет некоторую свободу для маневра. Повышение налоговой нагрузки – это крайняя мера с нашей точки зрения, рассчитанная на длительность периода «тощих лет» впереди. Из всех рассматриваемых правительством вариантов наименее «травматичный» для экономики – это повышение ставки НДС. Как показывают наши расчеты, оно обеспечит не меньший объем дополнительных доходов, а именно 375 млрд рублей, чем остальные налоговые инициативы правительства. Другие меры означают повышение нагрузки на работодателей, которая в России и так довольно высока4 (51%, тогда как в США – 46%, Великобритании – 34%, Германии – 49%).

http://www.sberbank-cib.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба