2 сентября 2014 Take-profit.org

Почему в сентябре может замедлиться рост SnP500?

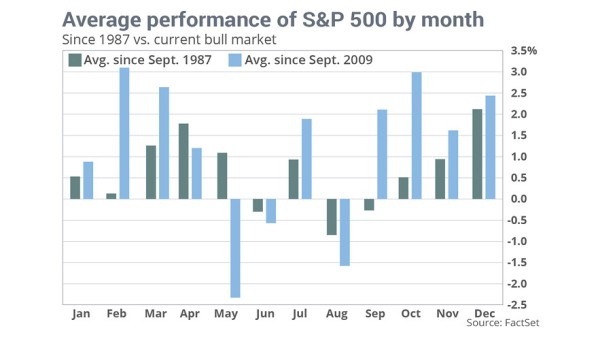

За сентябрем уже закрепилась репутация одного из наихудших месяцев на фондовом рынке, однако стратегические специалисты отмечают, что психологическое давление высоких показателей индекса SnP 500 и грядущее завершение программы выкупа активов ФРС могут еще больше усилить этот стереотип.

В пятницу SnP 500 завершил неделю с приростом на 0.8% на отметке 2,003.37, которая стала рекордным закрытием, свидетельствуя о самом продолжительном периоде роста с конца ноября. Dow Jones Industrial Average окончил неделю, прибавив 0.6%, а Nasdaq Composite Index - 0.9%.

Такой прирост наблюдался на фоне традиционно низких летних торговых объемов и обеспокоенности тем, что трейдеры, вернувшиеся из отпусков, спровоцируют распродажу на рынке за неделю, сокращенную праздником Дня Труда.

«Заметны факторы, способствующие в большей степени снижению, а не росту,» - считает Брэд МакМиллан, глава инвестиционного отдела Commonwealth Financial. «Мы находимся в среде высокого риска, в отсутствие всякой энергии. Желтые флажки могут стать красными, в то время как ФРС не осуществляет активную стимуляцию рынка.»

Несмотря на то, что последний этап программы выкупа активов ФРС намечен на октябрь, неудивительно, что и в сентябре следует соблюдать осторожность.

За сентябрем по –прежнему сохраняется плохая репутация.

В список 20-ти наихудших месяцев с 1987, сентябрь попадал 4 раза (спад на 11% - в 2002; на 9.1% - в 2008; на 8.2% - в 2001; и на 7.2% - в 2011). Октябрь лидировал как худший месяц «обвалов» (на 22% - в 1987 и на 17% - в 2008). В ноябре, также, дела не всегда шли хорошо (спад на 8.5% - в 1987, на 8% - в 2000 и на 7.5% - в 2008).

Однако, если вернуться назад, в период с 1945, происхождение плохой репутации сентября становится еще более очевидным. Сэм Стовэлл, стратег SnP Capital IQ отмечает, что SnP 500 завершал сентябрь с приростом всего в 45% случаев, в среднем сокращаясь на 0.55%, что является наихудшим показателем.

Этот график показывает динамику индекса в сентябре по сравнению с другими месяцами с 1945 года:

ФРС, USD и терпение: Чего ожидать в сентябре? – SocGen

Различия в монетарной политике ФРС и ЕЦБ обусловят снижение евро, однако доллар все равно не станет «сильной» валютой, пока ожидания относительно повышения ставок в США будут оставаться настолько стабильными, утверждает SocGen.

«Все дело в экономических показателях США, которые по-прежнему неоднозначны. Данные по занятости должны способствовать росту заработной платы, чтобы вызвать беспокойство Комитета по операциям на открытом рынке ФРС, однако сегодняшние показатели свидетельствуют о приросте реальных доходов, достаточном для стимулирования потребительских расходов и снижения уровня безработицы,» - отмечает SocGen.

«Данные по занятости в несельскохозяйственном секторе за август, дадут представление о ситуации, которая сложилась в начале нового академического года, когда новые преподаватели занимают свои должности, а выпускники приходят на работу в компании. Сегодня заработная плата новичков, которые только вышли на рынок труда, даст нам наилучшее понятие о тенденциях в оплате труда,» - прогнозирует SocGen.

«Если в следующие две недели мы получим в целом позитивные экономические данные по США, это поможет заложить фундамент для более широкомасштабного роста доллара против JPY, AUD, NZD, GBP и CAD, а не против EUR,» - утверждает SocGen.

«В частности, мы видим потенциал для снижения с отметки 0.94 до 0.90 и ниже в паре AUD/USD, которое произойдет в сентябре, тогда как GBP/USD тянет время перед следующим спадом, а USD/SEK продолжит свой рост. USD/JPY, взлетев до 104, остановилась, однако еще один скачок доходности краткосрочных облигаций США, может обусловить прорыв выше отметки 105 в ближайшее время, предшествуя формированию нового торгового диапазона,» - прогнозирует SocGen.

Nomura : Пара EUR/USD - почему слабая? Что ждать дальше?

«Медвежья» позиция банка Nomura по евро обусловлена двумя движущими силами: Во-первых, снижением притоков акционерного капитала в Еврозону, после солидных показателей с мая 2013 по июнь 2014. И во-вторых, «отставанием» монетарной политики ЕС от политики США и Великобритании, так как ФРС и Банк Англии уже начали подготовку к ее ужесточению.

Эти силы в последнее время активизировались посредством 4-х факторов:

Первый заключается в том, что комментарии Марио Драги, сделанные в Джексон-Хоуле, еще раз подчеркнули, что ЕЦБ крайне обеспокоен среднесрочными инфляционными ожиданиями, которые выходят из-под контроля.

«Мы ожидаем, что ЕЦБ снизит все ключевые процентные ставки еще на 10 базисных пунктов в сентябре-октябре, и к декабрю запустит новую программу выкупа ценных бумаг, обеспеченных активами,» - прогнозирует Nomura.

Второй фактор говорит о том, что с конца июня происходит существенный сдвиг в ситуации с потоками капитала.

«По этому вопросу пока что нет официальных данных (ЕЦБ или ТИК), однако мы считаем, что такой сдвиг соответствует сокращению потоков акционерного капитала на $25 млрд в месяц (по предварительным подсчетам, средний показатель за 12 месяцев по июнь составил $24.3 млрд, тогда как в июле – всего $1.4 млрд, а уже в августе наблюдался отток в размере -$2.8 млрд),» добавляет Nomura.

В-третьих, российско-украинский конфликт представляет понижательный риск для экономики Еврозоны.

«По нашему мнению, самыми мощными каналами связи между двумя странами являются торговля и банковский сектор, которые подверглись экономическим санкциям, в результате которых ухудшились дипломатические отношения между Россией и ЕС,» - утверждает Nomura.

В - четвертых, новости, полученные из США, включая более миролюбивый тон Йеллен в пятницу, также представляют дополнительную угрозу снижения для пары EURUSD.

«В частности, мы уверены, что возросли шансы того, что сентябрьское заседание Комитета ФРС по операциям на открытом рынке внесет существенные изменения в монетарную политику. Это поддержит доллар, что в последствии выльется в дальнейшее снижение EURUSD в краткосрочной перспективе,» - прогнозирует Nomura.

«Принимая во внимание все вышесказанное, пара EURUSD может в ближайшее время протестировать отметку 1.30, особенно если ФРС действительно даст новый сигнал на заседании 17-го сентября,» - заключает Nomura.

http://take-profit.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба