12 сентября 2014 FxPRO

Месть активного управляющего

Кто-то всегда должен оценивать ситуацию с обеих сторон. Результаты недавнего исследования подчеркнули рост пассивного инвестирования, что угрожает активным менеджерам, чьи комиссии выше, так как они заявляют, что могут переиграть рынок. Статья также выстроена на данных исследования, которое показало, что даже опытные активные менеджеры не могут полагаться на то, что смогут обыграть рынок.

Исследование Vanguard study показало, что среди 335 фондов, которые были в верхней квантили (20%) британского сектора акций в течение пяти лет вплоть по конец 2008 года, лишь 12.8% остались в верхней квантили в течение пяти лет вплоть по конец 2013 года. На контрасте, 24.5% были на нижней квантили в течение следующих пяти лет. Грубо говоря, вы имели в два раза большую вероятность "нарваться на барахло", если бы принимали решение на основе прошлых показателей. Около 23.6% тех фондов либо прошли слияние, либо были ликвидированы, и это очень заметный итог сам по себе.

В перспективе, мы сможем найти несколько менеджеров фондов, выдающих более высокие показатели, однако мы не можем заранее знать, кто это будет. На самом деле, если бы была возможность найти подобных людей изначально, все деньги стекались бы только к ним, а некомпетентные менеджеры бы не имели клиентов в принципе. Тут на сцену выходит математическая статистика, которая и выдает средние данные по менеджерам, которые в среднем чаще обыгрывают рынок. Другими словами, это игра вероятностей. Поиск инструмента низкокомиссионного инструмента, отслеживающего рынок, вероятно, будет не всегда лучшими вариантом по всем секторам и временным интервалам, тем не менее, это позволит в среднем чаще зарабатывать, чем терять.

Прервут ли валюты спокойствие рынков?

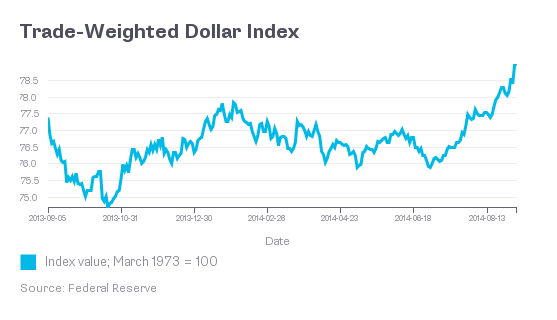

Валютные рынки получают новости о том, что американский доллар резко растет против евро и иены, а возможный выход Шотландии бьет по фунту. Пока же аналитики упускают важную вещь в текущих условиях: подобная ситуация может привести к широкой финансовой нестабильности, тогда как центральные банки так отчаянно старались к ней прийти.

Интенсивные излияния в отношении шотландского референдума очень сильно раскачивают волатильность рынка. Британский фунт используется противниками выхода из союза длиною в 307 лет, чтобы напугать жителей Шотландии в контексте возможных финансовых проблем. На этой неделе председатель Банка Англии Марк Карни присоединился к дебатам, предупреждая о том, что "валютный союз несовместим с суверенитетом".

Чем дольше будут раскачиваться валюты, тем более вероятно, что это усложнит совладание политиков с рыночной волатильностью, фактической и подразумеваемой. Таким образом, это может усложнить достижение целей политики центральных банков развитых экономик, которые до этого весьма успешно достигались.

Марио Драги отреагировал на критику плана закупок ценных бумаг, обеспеченных активами

Марио Драги ответил на критику плана по возрождению восстановления еврозоны путем закупки обеспеченных активами ценных бумаг на сотни миллиардов евро, призвав правительство поддержать его, гарантировав рисковую часть активов. ЕЦБ анонсировал в этом месяце, что может начать закупки пакетов активов в рамках программы ABS в помощь по высвобождению балансов банков и придания импульса кредитованию.

Тем не менее, план вызвал опасения со стороны Bundesbank и других, и они заключаются в том, что ЕЦБ сталкивается с слишком высокими рисками. В документах, представленных на заседании министров финансов на этой неделе, Драги также столкнулся с сопротивлением со стороны Парижа и Берлина в отношении планов ЦБ и того, что правительствам следует делать гарантии в отношении закупаемых ценных бумаг, чтобы сократить риски.

Драги постарался развеять опасения во время выступления в Милане в четверг. "Государственные гарантии следует рассмотреть в рамках поддержки кредитования, как это происходит и в других странах, например, в США", - заявил он. Решение поддержать секъюритизацию рынка еврозоны повлияло на инвесторские настроения и вызвало резкое снижение евро, облегчив задачу для ЕЦБ с повышением инфляции от пятилетнего минимума в 0.3% в сторону около целевых 2%.

Кто-то всегда должен оценивать ситуацию с обеих сторон. Результаты недавнего исследования подчеркнули рост пассивного инвестирования, что угрожает активным менеджерам, чьи комиссии выше, так как они заявляют, что могут переиграть рынок. Статья также выстроена на данных исследования, которое показало, что даже опытные активные менеджеры не могут полагаться на то, что смогут обыграть рынок.

Исследование Vanguard study показало, что среди 335 фондов, которые были в верхней квантили (20%) британского сектора акций в течение пяти лет вплоть по конец 2008 года, лишь 12.8% остались в верхней квантили в течение пяти лет вплоть по конец 2013 года. На контрасте, 24.5% были на нижней квантили в течение следующих пяти лет. Грубо говоря, вы имели в два раза большую вероятность "нарваться на барахло", если бы принимали решение на основе прошлых показателей. Около 23.6% тех фондов либо прошли слияние, либо были ликвидированы, и это очень заметный итог сам по себе.

В перспективе, мы сможем найти несколько менеджеров фондов, выдающих более высокие показатели, однако мы не можем заранее знать, кто это будет. На самом деле, если бы была возможность найти подобных людей изначально, все деньги стекались бы только к ним, а некомпетентные менеджеры бы не имели клиентов в принципе. Тут на сцену выходит математическая статистика, которая и выдает средние данные по менеджерам, которые в среднем чаще обыгрывают рынок. Другими словами, это игра вероятностей. Поиск инструмента низкокомиссионного инструмента, отслеживающего рынок, вероятно, будет не всегда лучшими вариантом по всем секторам и временным интервалам, тем не менее, это позволит в среднем чаще зарабатывать, чем терять.

Прервут ли валюты спокойствие рынков?

Валютные рынки получают новости о том, что американский доллар резко растет против евро и иены, а возможный выход Шотландии бьет по фунту. Пока же аналитики упускают важную вещь в текущих условиях: подобная ситуация может привести к широкой финансовой нестабильности, тогда как центральные банки так отчаянно старались к ней прийти.

Интенсивные излияния в отношении шотландского референдума очень сильно раскачивают волатильность рынка. Британский фунт используется противниками выхода из союза длиною в 307 лет, чтобы напугать жителей Шотландии в контексте возможных финансовых проблем. На этой неделе председатель Банка Англии Марк Карни присоединился к дебатам, предупреждая о том, что "валютный союз несовместим с суверенитетом".

Чем дольше будут раскачиваться валюты, тем более вероятно, что это усложнит совладание политиков с рыночной волатильностью, фактической и подразумеваемой. Таким образом, это может усложнить достижение целей политики центральных банков развитых экономик, которые до этого весьма успешно достигались.

Марио Драги отреагировал на критику плана закупок ценных бумаг, обеспеченных активами

Марио Драги ответил на критику плана по возрождению восстановления еврозоны путем закупки обеспеченных активами ценных бумаг на сотни миллиардов евро, призвав правительство поддержать его, гарантировав рисковую часть активов. ЕЦБ анонсировал в этом месяце, что может начать закупки пакетов активов в рамках программы ABS в помощь по высвобождению балансов банков и придания импульса кредитованию.

Тем не менее, план вызвал опасения со стороны Bundesbank и других, и они заключаются в том, что ЕЦБ сталкивается с слишком высокими рисками. В документах, представленных на заседании министров финансов на этой неделе, Драги также столкнулся с сопротивлением со стороны Парижа и Берлина в отношении планов ЦБ и того, что правительствам следует делать гарантии в отношении закупаемых ценных бумаг, чтобы сократить риски.

Драги постарался развеять опасения во время выступления в Милане в четверг. "Государственные гарантии следует рассмотреть в рамках поддержки кредитования, как это происходит и в других странах, например, в США", - заявил он. Решение поддержать секъюритизацию рынка еврозоны повлияло на инвесторские настроения и вызвало резкое снижение евро, облегчив задачу для ЕЦБ с повышением инфляции от пятилетнего минимума в 0.3% в сторону около целевых 2%.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба