28 октября 2014 long-short.ru mehanizator

По моему мнению, одно из самых доходных занятий на фондовом рынке – управление хвостовым риском позиции. В особенности это будет прибыльно для владельцев небольших счетов, которые могут себе позволить гораздо больший спектр инструментов, чем большие и неповоротливые институционалы.

Что конкретно я имею в виду под управлением хвостовым риском? Дело в том, что большие лонговые позиции институционалов предполагают, что при резко негативном сценарии развития событий выйти из них быстро не получится. Именно это предположение закладывается в цену разных инструментов хеджа – например, путовых опционов. Основной их объем покупается для того, чтобы сидеть в них до экспирации.

Однако для владельцев мелких, более мобильных, счетов, это предположение не держится. Они могут относительно безболезненно для себя перестраивать позицию хоть каждый день. Поэтому «справедливая цена» тех самых инструментов хеджа для них может оказаться гораздо ниже.

Более конкретный пример. Возьмем пут «далеко вне денег» с экспирацией через месяц. Чем обусловлена его цена? В нее заложено предположение о том, что рынок может начать вести себя как в 1987 году, или как в 2011 году, то есть совершить сверх-критический поход вниз. Однако если мы внимательно посмотрим на случаи всех этих резких снижений, мы увидим, что сильные сдвиги цены случились не одномоментно, а были набраны за достаточно большое число последовательных дневных падений рынка.

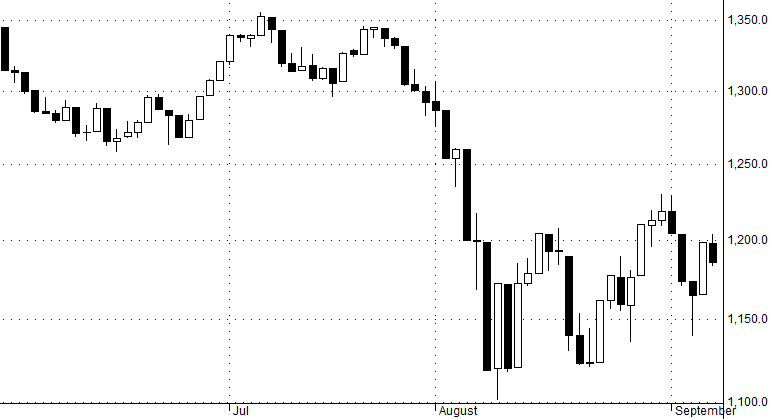

Падение SnP 500 в 2011 году:

А что если мы будем ежедневно администрировать позицию, выравнивая риски на позицию с каждым очередным падением рынка? Ущерб, причиненный полным падением рынка нашей управляемой позиции станет меньше, чем если бы позиция была неуправляемой. Причем меньше, возможно, раза в два.

«Вот на эти два процента» вполне можно неплохо жить.

Этим же объясняется эффект улучшения коэффициента Шарпа портфеля с ежедневной ребалансировкой к волатильности.

Как можно изолировать эту неэффективность?

Первый способ уже упомянут – путовые опционы. Если вы администрируете путовую позицию ежедневно, «справедливая цена» далеких путов для вас будет меньше, чем рыночная, хотя здесь конечно некоторую роль будут играть транзакционные издержки администрирования. Путы хороши тем, что приносят прибыль большую часть времени, а активной работы требуют в редкие критические периоды. Это психологически комфортная стратегия. Однако если в те критические моменты вы делаете что-то неправильно, вас может убить.

Второй способ, который приходит в голову – игра администрируемой позиции против неадминистрируемой. Однако основные прибыли от такой стратегии будут приходить в редкие моменты критических падений рынка, так что с психологической точки зрения торговать такую стратегию будет сложно.

В общем, можно брать любой инструмент хеджа и думать, каким образом можно дополнить его ежедневным администрированием.

Что конкретно я имею в виду под управлением хвостовым риском? Дело в том, что большие лонговые позиции институционалов предполагают, что при резко негативном сценарии развития событий выйти из них быстро не получится. Именно это предположение закладывается в цену разных инструментов хеджа – например, путовых опционов. Основной их объем покупается для того, чтобы сидеть в них до экспирации.

Однако для владельцев мелких, более мобильных, счетов, это предположение не держится. Они могут относительно безболезненно для себя перестраивать позицию хоть каждый день. Поэтому «справедливая цена» тех самых инструментов хеджа для них может оказаться гораздо ниже.

Более конкретный пример. Возьмем пут «далеко вне денег» с экспирацией через месяц. Чем обусловлена его цена? В нее заложено предположение о том, что рынок может начать вести себя как в 1987 году, или как в 2011 году, то есть совершить сверх-критический поход вниз. Однако если мы внимательно посмотрим на случаи всех этих резких снижений, мы увидим, что сильные сдвиги цены случились не одномоментно, а были набраны за достаточно большое число последовательных дневных падений рынка.

Падение SnP 500 в 2011 году:

А что если мы будем ежедневно администрировать позицию, выравнивая риски на позицию с каждым очередным падением рынка? Ущерб, причиненный полным падением рынка нашей управляемой позиции станет меньше, чем если бы позиция была неуправляемой. Причем меньше, возможно, раза в два.

«Вот на эти два процента» вполне можно неплохо жить.

Этим же объясняется эффект улучшения коэффициента Шарпа портфеля с ежедневной ребалансировкой к волатильности.

Как можно изолировать эту неэффективность?

Первый способ уже упомянут – путовые опционы. Если вы администрируете путовую позицию ежедневно, «справедливая цена» далеких путов для вас будет меньше, чем рыночная, хотя здесь конечно некоторую роль будут играть транзакционные издержки администрирования. Путы хороши тем, что приносят прибыль большую часть времени, а активной работы требуют в редкие критические периоды. Это психологически комфортная стратегия. Однако если в те критические моменты вы делаете что-то неправильно, вас может убить.

Второй способ, который приходит в голову – игра администрируемой позиции против неадминистрируемой. Однако основные прибыли от такой стратегии будут приходить в редкие моменты критических падений рынка, так что с психологической точки зрения торговать такую стратегию будет сложно.

В общем, можно брать любой инструмент хеджа и думать, каким образом можно дополнить его ежедневным администрированием.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба