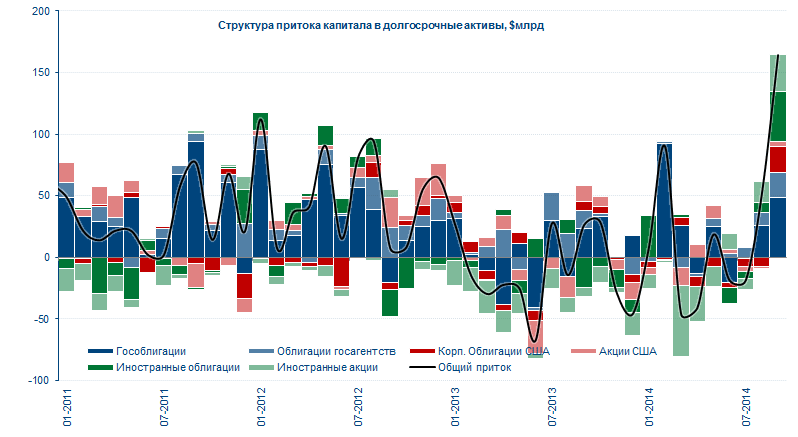

Нет, это не совсем о технике, а скорее о финансовых потоках. На днях вышел отчет по притоку капитала в долгосрочные активы США за сентябрь. Приток капитала в долгосрочные активы составил рекордные за всю историю США $164.3 млрд, из которых $70.1 – это продажи американскими инвесторами иностранных акций и облигаций, оставшиеся $94.1 млрд – это покупки иностранцами американских облигаций ($89.8 млрд) и акций ($4.4 млрд). Всего за август-сентябрь приток капитала в долгосрочные активы США составил $216.4 млрд из которых: распродажа американскими инвесторами иностранных ценных бумаг = $95.6 млрд; покупка иностранцами американских ценных бумаг = $120.8 млрд.

Ребалансировка перед сворачиванием QE3 была активной, что и определило распродажу на развивающихся рынках. Если смотреть по структуре за август-сентябрь – то выглядит она достаточно интересно, т.к. покупок американских акций практически не было (за два месяца приток капитала в эти активы составил $2.3 млрд), практически все деньги ушли в гособлигации, бумаги госагентств и корпоративные облигации. Американские инвесторы продавали иностранные бумаги через Лондон, покупки иностранцами шли в основном со стороны Лондона и … Китая.

Если смотреть чистую позицию американских банков в долларах – здесь тоже все указывает на резкое сокращение долларовой ликвидности вне США, за месяц чистые обязательства банков США перед нерезидентами сократились на $186 млрд, с $1.26 трлн до $1.07 трлн – это примерно четверть от всего притока за 2 года проведения QE3. В целом за август-сентябрь денежные потоки резко развернулись, создав серьёзные проблемы для как в Европе, так и в Азии.

Но сейчас больше интересна Азия (в Европе курсы валют плавающие и разворот финансовых потоков просто усилил падение валют к доллару). Месяц назад я писал, что Китай сталкивается с ситуацией, когда он будет вынужден пойти на смягчение денежно-кредитной политики, в сентябре НБК уже вынужден был закачать в банковскую систему ликвидность. На неделе НБК «неожиданно» объявил о снижении ставок с 6% до 5.6% на фоне замедления кредитования и инвестиций.

Учитывая уже имеющиеся данные:

В ожидании сворачивания QE3 в конце 3 квартала резко вырос приток капитала в США, сократилась долларовая ликвидность вне США, что спровоцировало резкий рост доллара, негативные процессы на рынках развивающихся стран, в сырьевых фьючерсах и т.п.

Китай, несмотря на рекордное положительное сальдо внешней торговли, зафиксировал сокращение ЗВР с $3.99 трлн в июне до $3.89 трлн в сентябре, хотя на фоне переоценки недолларовой части резервов и устойчивого курса, ЗВР должны были остаться где-то на уровне 2 квартала. Сокращение произошло по причине оттока капитала в США (только официальные данные около $60 млрд, еще что-то через оффшоры).

В сентябре НБК расширил предоставление ликвидности банкам на 555 млрд юаней ($90 млрд), заместив обычные предоставляемую через покупки доллара ликвидность другими инструментами, точные октябрьские данные пока отсутствуют, но есть оценки 200-300 млрд юаней предоставления ликвидности от НБК. Несмотря на это, рост инвестиций, кредита и производство в октябре остался слабым, в итоге последовало снижение ставок.

У ЕЦБ с расширением баланса все пока как-то не очень получается (вполне предсказуемо), потому М.Драги приходиться каждый раз выходить и грозно обещать )

Такая вот забавная конструкция складывается в процессе сворачивания QE3, ЕЦБ продолжает усиленно грозит расширить свой баланс (пока мало что получается), Банк Японии немного нарастил объем выкупа активов, пенсионный фонд Японии планирует изменить структуру портфеля в пользу иностранных акций и облигаций (~$200 млрд), теперь в процесс включился Народный Банк Китая, здесь пока есть и возможночти снижени ставок и расширения предоставления ликвидности.

У Китая рекордный положительный торговый баланс, у еврозоны рекордное положительное сальдо текущего счета, Япония смогла стабилизировать свой текущий счет на отметках около нуля, США сталкивается с растущим ненефтяным дефицитом внешней торговли, пузырем на рынке финансовых активов и минимальными за пять лет инфляционными ожиданиями, что (судя по «минуткам») уже начинает напрягать ФРС … а развивающиеся страны - с оттоком капитала и падением валют (что будет приводить к снижению их импорта из развитых стран и Китая).

P.S.: Китай нарастил импорт нефти в октябре на 18% относительно октября прошлого года, добыча ОПЕК (как оказалось) практически не росла в 3 квартале, не росла она и в октябре (в среднем около 30.2 mb/d)... теперь рынок играет в новую игру, месц назад было - "ОПЕК наращивает", стало - "ОПЕК не сокращает", в сентябре распродажа во фьючерсах Brent и WTI практически прекратилась.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба