20 января 2015 Вести Экономика

Всем мы знаем, что за счет роста пузырей в акциях, облигациях и недвижимости зарабатывают владельцы активов, банки и правительства (за счет прироста капитала и роста налогов на недвижимость), пенсионные фонды, брокеры и так далее.

Но эти стороны также должны страдать из-за лопнувших пузырей, так почему же система работает так, что они появляются снова и снова?

Авторы zerohedge.com считают, что это необходимо для сохранения статус-кво или просто система построена таким образом, что иного выхода нет.

Система не имеет иного выбора, кроме создания последовательных пузырей

Принято считать, что эпоха органического роста обусловлена ростом частного или государственного долга по структурным причинам. Но рост долга предполагает, что для дальнейшего его обслуживания пузырь должен расти дальше или должен образоваться новый.

Другими словами, последовательное появление новых спекулятивных пузырей является единственным инструментом, который позволяет поддерживать постоянный и устойчивый рост, хотя это и иллюзия стабильности.

Кризис приводит к консолидации власти

Так называемая "Доктрина шока", озвученная в исследовании Наоми Кляйн, предполагает, что кризисы используются, чтобы оправдать дальнейшую консолидацию власти в руках небольшой группы.

В частности, предсказуемые кризисы в результате разрушения финансовых пузырей могут быть использованы для расширения возможностей центральных банков и различных правительственных агентств.

В этом случае государство (правительство) и другие группы в значительной степени застрахованы от потерь, так как крупные участники рынка могут получать финансирование на очень большие суммы и это позволяет покрыть убытки.

Грубо говоря, банки и другие финансовые спекулянты получают прибыль во время роста пузыря, тогда как государство покрывает свои убытки после его разрушения. Это может быть, например, национализация определенных активов, которые ранее принадлежали спекулянтам, не выдержавшим новый кризис.

Что касается центральных банков, то во время разрушения пузыря и последующего кризиса их полномочия обычно растут. Это является общей тенденцией, которая предполагает общее доминирование финансовых институтов над производственными.

С другой стороны, эта версия не очень логична, поскольку после разрушения пузыря экономика не может нормально развиваться без изменения структуры власти, поэтому такая система не имеет особого смысла.

Очищающий кризис

Существует версия, согласно которой образование пузыря станет толчком к возвращению органического роста.

Но вне зависимости от обоснований сторонников этой теории спекулятивные пузыри, даже если они идут в цепочке друг за другом, никак не могут привести к органическому росту, так как они фактически уничтожают реальный сектор экономики.

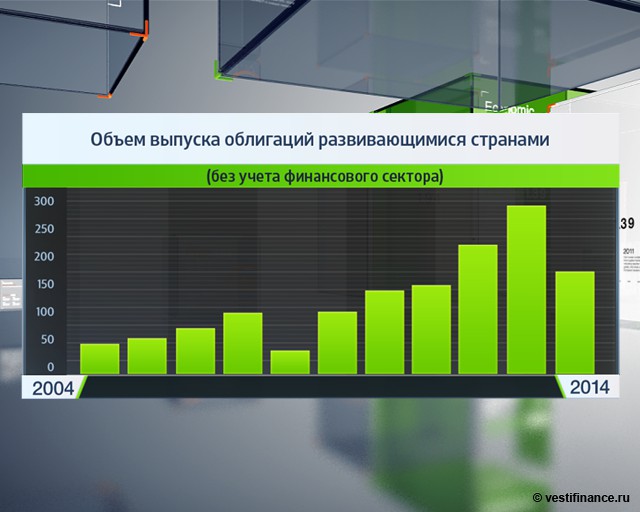

Вспомним 2000 г. Тогда кризис коснулся в основном высокотехнологичного сектора. В 2007 г. причиной кризиса стал рынок жилья. Ну а следующий, очевидно, будет вызван рынком облигаций, причем абсолютно всех облигаций.

Сейчас рынок облигаций уже превышает $100 трлн, и эта цифра продолжает достаточно быстро увеличиваться. Действительно, только в этом году объем эмиссии долговых бумаг американскими корпорациями составит порядка $1,5 трлн. Это будет не только исторический рекорд. Это будет третий подряд исторический рекорд по выпуску корпоративных облигаций. С таким объемом левериджа, даже если хотя бы 4% от всех операций находятся в зоне риска, а 10% сделок оказываются полностью провальными, будет достаточно, чтобы полностью уничтожить несколько крупных европейских банков.

Проще говоря, пузырь на рынке облигаций действительно является пузырем. Если он лопнет, мы получим такой по своим масштабам кризис, по сравнению с которым 2008 г. покажется маленькой игрушкой.

И это еще не учитывая реальную возможность обвала рынка "мусорных" облигаций на фоне падения нефтяных цен.

О каком органическом росте может идти речь, если компании, создающие рабочие места, должны будут прекратить свое существование?

Получается, что выиграть от разрушения пузырей могут только крупные финансовые институты или сами органы власти в части повышения их возможностей. Возможно, это даст больше места для маневра при следующем кризисе, но это также может усилить этот кризис.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба