25 июля 2015 long-short.ru Кургузкин Александр

В литературе по инвестированию довольно известен фактор низкой волатильности (Low-Vol). Акции, имеющую низкую волатильность (или низкую бету к рынку), показывают большую приведенную к риску доходность, чем акции с высокой волатильностью. Существование этого фактора предполагает, что мы можем извлекать доходность, собирая позицию лонг из низковолатильных акций и уравновешивая ее позицией шорт на высоковолатильные акции, с учетом коэффициентов, отражающих разницу в бетах.

Есть несколько ETF, пытающихся выделить действие этого фактора. Низковолатильные акции из индекса SnP 500 представлены в фондах SPLV и USMV. Высоковолатильные акции собраны в фонде SPHB.

По словам Larry Swedroe (Объяснение аномалии низкой волатильности), суть фактора низкой волатильности не совсем в том, что низковолатильные акции как-то особенно хороши, а в том, что высоковолатильные акции устойчиво демонстрируют посредственные результаты и отставание от бенчмарка. Объясняется это тем, что есть класс инвесторов, предпочитающих "лотерейные" активы в надежде получить опережающую индекс доходность. Благодаря им акции с высокой бетой оказываются перекупленными, и, как следствие, плохо себя ведут в дальнейшем.

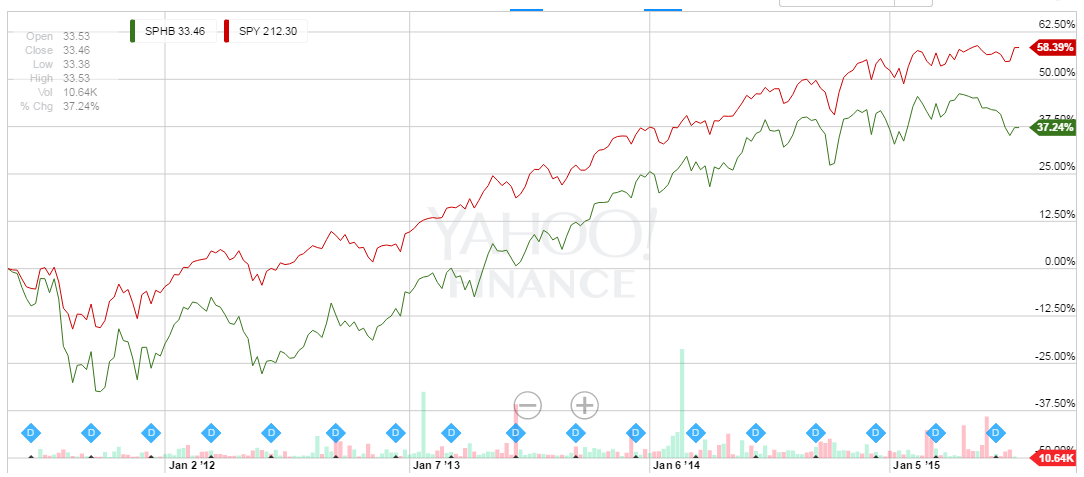

Посмотрим динамику ETF широкого рынка SPY против ETF высокой беты SPHB:

Заметно, что акции с высокой бетой излишне сильно реагируют на коррекции рынка и не вполне компенсируют эту реакцию повышенной доходностью на росте. Несмотря на более высокую бету к индексу, они отстают от него!

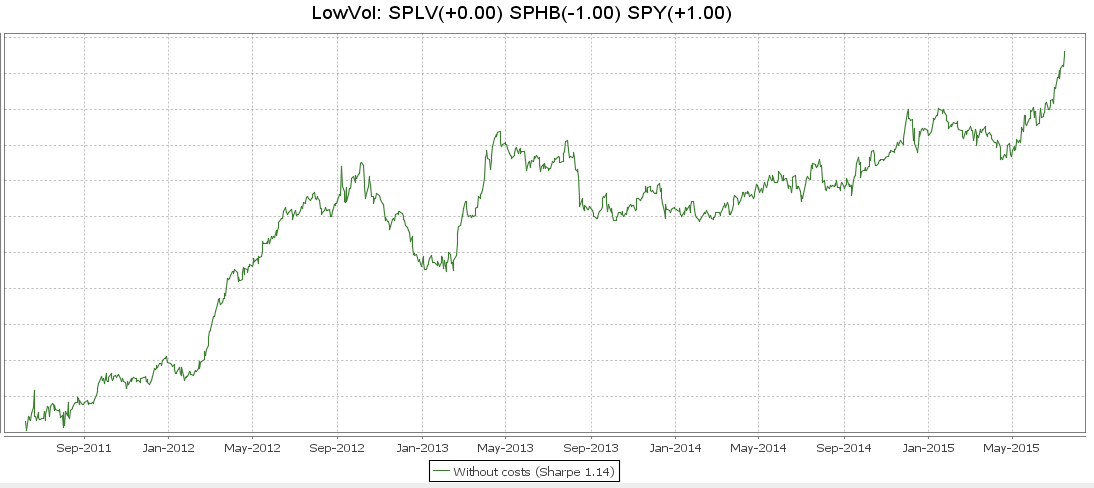

А здесь динамика пары с нормализацией волатильности:

Как видно, даже в приведенной волатильности SPY показывает достаточно устойчивое преимущество над SPHB.

Отсюда возникает идея использовать шорт SPHB для хеджирования против рыночных коррекций. Возможно, держать шортовую позицию постоянно выйдет накладно, так как ETF этот не из самых ликвидных, лучше уточнить плату за шорт у брокера заранее. Но для локального хеджа, когда возникают предположения о близкой коррекции, такая позиция может оказаться удачной заменой VIX-продуктам или пут-опционам на индекс.

Есть несколько ETF, пытающихся выделить действие этого фактора. Низковолатильные акции из индекса SnP 500 представлены в фондах SPLV и USMV. Высоковолатильные акции собраны в фонде SPHB.

По словам Larry Swedroe (Объяснение аномалии низкой волатильности), суть фактора низкой волатильности не совсем в том, что низковолатильные акции как-то особенно хороши, а в том, что высоковолатильные акции устойчиво демонстрируют посредственные результаты и отставание от бенчмарка. Объясняется это тем, что есть класс инвесторов, предпочитающих "лотерейные" активы в надежде получить опережающую индекс доходность. Благодаря им акции с высокой бетой оказываются перекупленными, и, как следствие, плохо себя ведут в дальнейшем.

Посмотрим динамику ETF широкого рынка SPY против ETF высокой беты SPHB:

Заметно, что акции с высокой бетой излишне сильно реагируют на коррекции рынка и не вполне компенсируют эту реакцию повышенной доходностью на росте. Несмотря на более высокую бету к индексу, они отстают от него!

А здесь динамика пары с нормализацией волатильности:

Как видно, даже в приведенной волатильности SPY показывает достаточно устойчивое преимущество над SPHB.

Отсюда возникает идея использовать шорт SPHB для хеджирования против рыночных коррекций. Возможно, держать шортовую позицию постоянно выйдет накладно, так как ETF этот не из самых ликвидных, лучше уточнить плату за шорт у брокера заранее. Но для локального хеджа, когда возникают предположения о близкой коррекции, такая позиция может оказаться удачной заменой VIX-продуктам или пут-опционам на индекс.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба