15 сентября 2015 long-short.ru Кургузкин Александр

Как-то я наткнулся на обсуждение вопроса, от каких акций можно ожидать контр-циклического поведения. Среди прочего, там упоминались производители пива. Логика была такая, что в трудные времена люди не только не перестают пить пиво, но порою даже и наоборот.

Поэтому я решил посмотреть, какие есть акции производителей пива, как они исторически ведут себя, и насколько интересно будет выглядеть портфель, составленный исключительно из них.

Финансовые данные с Yahoo.Finance.

Anheuser-Busch InBev SA/NV (BUD)

Капитализация: $172 млрд.

Форвардный P/E: 19.8

Рентабельность (profit margin): 21%

Бета: 1.04

Ambev S.A. (ABEV)

Капитализация: $75.8 млрд.

Форвардный P/E: 17.3

Рентабельность (profit margin): 30.5%

Бета: 0.64

SABMiller plc (SBMRY)

Капитализация: $74.0 млрд.

Форвардный P/E: 18.9

Рентабельность (profit margin): 20%

Бета: 1.08

Diageo plc (DEO)

Капитализация: $66.6 млрд.

Форвардный P/E: 17.2

Рентабельность (profit margin): 22%

Бета: 0.76

Heineken NV (HEINY)

Капитализация: $22.5 млрд.

Форвардный P/E: 12.0

Рентабельность (profit margin): 10.2%

Бета: 0.80

Molson Coors Brewing Company (TAP)

Капитализация: $12.8 млрд.

Форвардный P/E: 17.4

Рентабельность (profit margin): 9.6%

Бета: 1.23

Boston Beer Co. Inc. (SAM)

Капитализация: $2.8 млрд.

Форвардный P/E: 25.8

Рентабельность (profit margin): 10.7%

Бета: 0.24

Buffalo Wild Wings Inc. (BWLD)

Капитализация: $3.8 млрд.

Форвардный P/E: 28.3

Рентабельность (profit margin): 5.6%

Бета: 1.65

Asahi Group Holdings Ltd (Tokyo: 2502)

Капитализация: JPY 1649 млрд.

Форвардный P/E: 18.4

Рентабельность (net margin): 4.9%

Бета: 0.42

Компании нельзя назвать дешевыми, за исключением HEINY, но если ребалансировать компоненты портфеля к волатильности, дешевизна компании в абсолютном (value) смысле перестает играть большое значение.

Портфель с ребалансировкой к волатильности из тех компаний, у которых в Yahoo.Finance есть достаточно данных, это SAM, TAP, DEO, HEINY. Целевая волатильность 20% портфеля, дивиденды учтены:

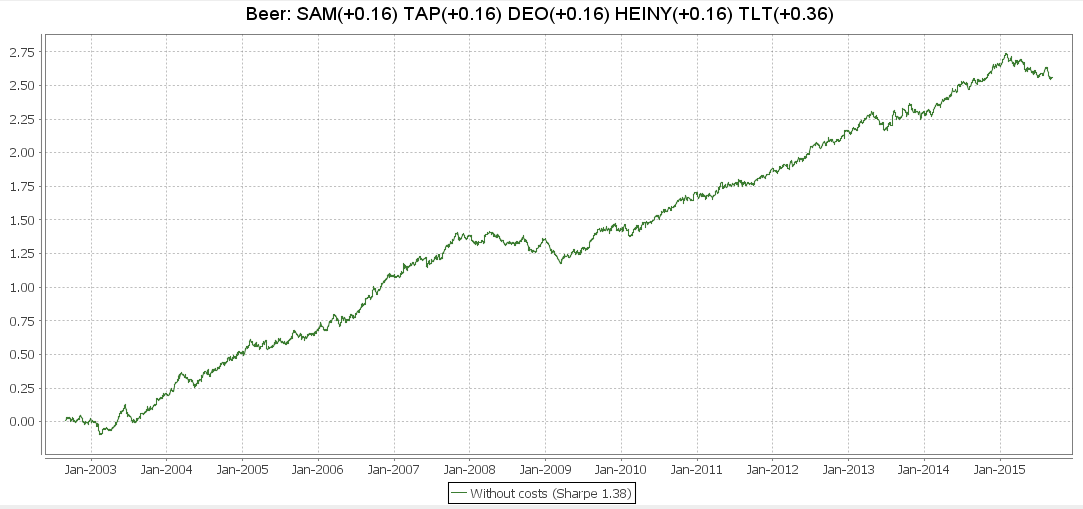

С добавлением долгосрочных гособлигаций (TLT):

Портфель действительно выглядит устойчиво, по крайней мере лучше, чем модельный портфель акции/облигации, который я недавно приводил. Текущая картинка тоже наводит на мысли об удачном моменте для долгосрочного входа.

Поэтому я решил посмотреть, какие есть акции производителей пива, как они исторически ведут себя, и насколько интересно будет выглядеть портфель, составленный исключительно из них.

Финансовые данные с Yahoo.Finance.

Anheuser-Busch InBev SA/NV (BUD)

Капитализация: $172 млрд.

Форвардный P/E: 19.8

Рентабельность (profit margin): 21%

Бета: 1.04

Ambev S.A. (ABEV)

Капитализация: $75.8 млрд.

Форвардный P/E: 17.3

Рентабельность (profit margin): 30.5%

Бета: 0.64

SABMiller plc (SBMRY)

Капитализация: $74.0 млрд.

Форвардный P/E: 18.9

Рентабельность (profit margin): 20%

Бета: 1.08

Diageo plc (DEO)

Капитализация: $66.6 млрд.

Форвардный P/E: 17.2

Рентабельность (profit margin): 22%

Бета: 0.76

Heineken NV (HEINY)

Капитализация: $22.5 млрд.

Форвардный P/E: 12.0

Рентабельность (profit margin): 10.2%

Бета: 0.80

Molson Coors Brewing Company (TAP)

Капитализация: $12.8 млрд.

Форвардный P/E: 17.4

Рентабельность (profit margin): 9.6%

Бета: 1.23

Boston Beer Co. Inc. (SAM)

Капитализация: $2.8 млрд.

Форвардный P/E: 25.8

Рентабельность (profit margin): 10.7%

Бета: 0.24

Buffalo Wild Wings Inc. (BWLD)

Капитализация: $3.8 млрд.

Форвардный P/E: 28.3

Рентабельность (profit margin): 5.6%

Бета: 1.65

Asahi Group Holdings Ltd (Tokyo: 2502)

Капитализация: JPY 1649 млрд.

Форвардный P/E: 18.4

Рентабельность (net margin): 4.9%

Бета: 0.42

Компании нельзя назвать дешевыми, за исключением HEINY, но если ребалансировать компоненты портфеля к волатильности, дешевизна компании в абсолютном (value) смысле перестает играть большое значение.

Портфель с ребалансировкой к волатильности из тех компаний, у которых в Yahoo.Finance есть достаточно данных, это SAM, TAP, DEO, HEINY. Целевая волатильность 20% портфеля, дивиденды учтены:

С добавлением долгосрочных гособлигаций (TLT):

Портфель действительно выглядит устойчиво, по крайней мере лучше, чем модельный портфель акции/облигации, который я недавно приводил. Текущая картинка тоже наводит на мысли об удачном моменте для долгосрочного входа.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба