30 сентября 2015 Вести Экономика

Развивающимся странам следует быть готовым к волне корпоративных дефолтов, говорится в докладе Международного валютного фонда.

Аналитики фонда утверждают, что вслед за ростом ставок резко возрастут и расходы компаний на обслуживание долговых обязательств. Не все компании с этим справятся.

ачиная с сахаропроизводящих предприятий в Бразилии, заканчивая производящими трубы компаниями в России, компании в развивающихся странах активно привлекали дешевые заемные средства, как правило, в долларах.

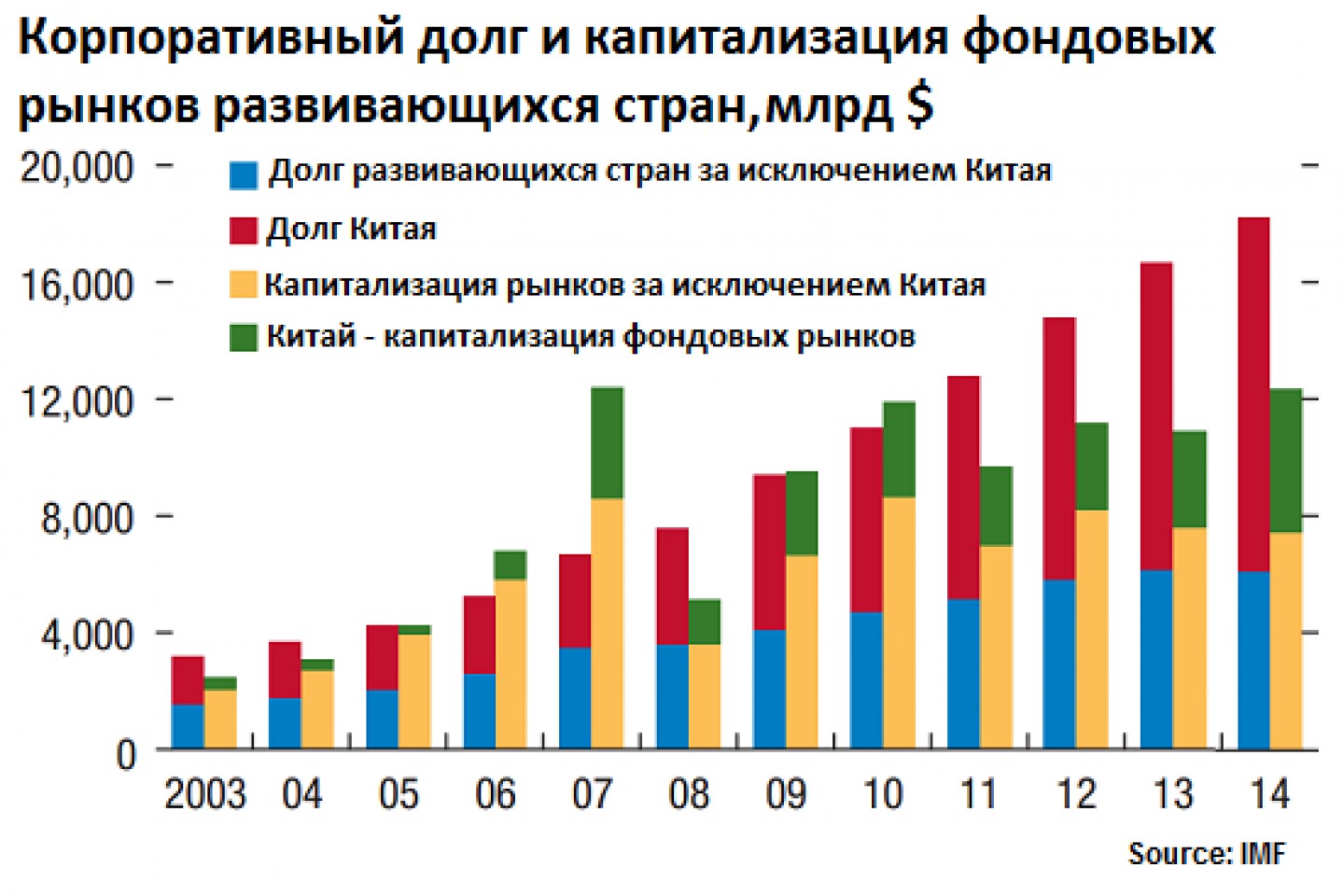

Если в начале 2004 г. объем корпоративного долга развивающихся стран не превышал $4 трлн, то уже в прошлом году этот показатель превысил $18 трлн, причем большая часть приходится на Китай.

Резкий рост американской валюты, а также повышение ставок, лишили возможности часть подобных компаний рассчитаться с долгом. На текущий момент от дефолтов спасает лишь накопленный резерв средств, однако и он истощается. Причем ожидать резкого ослабления доллара не приходится.

Эксперты МВФ считают, что властям развивающихся стран "жизненно важно" быть бдительными и подготовить план мер по спасению системно важных компаний.

Стоит отметить, что волна дефолтов может накрыть и развитые страны, например эксперты, опрошенные FT, предупреждают о рисках заметного увеличения корпоративных дефолтов в США, в особенности в энергетическом секторе.

Корпоративной Америке вскоре предстоит тест на зависимость от дешевых заемных средств на фоне необходимости погашения долгов в объеме $4 трлн в следующие 5 лет. Перспектива постоянного роста процентных ставок в ближайшие годы, по мере постепенного ужесточения монетарной политики Федеральной резервной системы, означает, что компании США, которые в предыдущие годы могли привлекать недорогие заемные средства, вскоре столкнутся с другой реальностью.

По данным Standard & Poor's, в период с 2012 по 2014 гг. американские корпорации бросились привлекать дешевые заемные средства, ожидая дальнейшего повышения ставок. За указанный период компании каждый год рефинансировали свои обязательства на сумму более $1 трлн.

Более жесткие условия кредитования будут знаменовать собой поворотный момент в недавней долговой вечеринке. По мере роста процентных ставок инвесторы могут столкнуться с обратной стороной дешевого финансирования, которое до этого обеспечивало им сравнительно легкий доступ к наличным средствам. Аналитики предупреждают о том, что компании начнут объявлять дефолты в более массовом порядке, в особенности в энергетическом секторе, который оказался под огнем на фоне падения цен на сырьевые активы.

Многие ожидают повышения процентных ставок ФРС в этом году, трейдеры ставят на декабрь, различные экономисты и аналитики прогнозируют, что повышение ставок в США может начаться уже в этом месяце на ближайшем заседании ФРС.

Стратег Bank of America Merrill Lynch Ханс Миккельсен указывает на перспективы ухудшения ситуации на долговом рынке: "Очевидно, что мы приблизились к моменту, когда ФРС начинает повышать ставки. Есть основания полагать, что ситуация на долговых рынках начнет ухудшаться после ужесточения монетарной политики ФРС. Речь идет как об объемах привлекаемых долговых средств, так и о процентных ставках, по которым компаниям придется обслуживать эти долговые обязательства".

Подобные перспективы беспокоят аналитиков, так как увеличение корпоративных долгов привело к ухудшению финансового здоровья американских компаний. Долговая нагрузка компаний США с высоким инвестиционным рейтингом в настоящий момент в 2,62 раза превышает их показатели доходности за последние 12 месяцев. По оценкам аналитиков Bank of America Merrill Lynch, данный показатель корпоративного сектора США достиг наиболее высокого значения с 2002 г.

При этом даже без учета компаний энергетического сектора, пострадавших от падения стоимости сырья, а также с поправкой на выросшие уровни собственной наличности компаний, "кредитное плечо" (заемные средства для покупки тех или иных активов) корпоративного сектора США достигло своих наиболее высоких значений с финансового кризиса 2008 г.

Агентства Moody’s и SnP предупреждают о том, что в ближайшие годы по мере роста процентных ставок количество дефолтов среди американских компаний будет расти. В частности, аналитики SnP ожидают, что дефолты среди компаний США с рейтингом ниже инвестиционного к июню 2016 г. увеличатся в два раза по сравнению с 2013 г.

Аналитик Moody’s Билл Вульф отмечает: "В общем и целом кредитное качество долговых обязательств многих компаний за последние три года ухудшалось. Многие компании со спекулятивным рейтингом активно пользовались благоприятными условиями на долговом рынке. В целом количество компании с низким качеством долговых обязательств стало заметно выше, чем раньше".

По данным Standard & Poor's, в период с 2012 по 2014 гг. американские корпорации бросились привлекать дешевые заемные средства, ожидая дальнейшего повышения ставок. За указанный период компании каждый год рефинансировали свои обязательства на сумму более $1 трлн.

Более жесткие условия кредитования будут знаменовать собой поворотный момент в недавней долговой вечеринке. По мере роста процентных ставок инвесторы могут столкнуться с обратной стороной дешевого финансирования, которое до этого обеспечивало им сравнительно легкий доступ к наличным средствам. Аналитики предупреждают о том, что компании начнут объявлять дефолты в более массовом порядке, в особенности в энергетическом секторе, который оказался под огнем на фоне падения цен на сырьевые активы.

Многие ожидают повышения процентных ставок ФРС в этом году, трейдеры ставят на декабрь, различные экономисты и аналитики прогнозируют, что повышение ставок в США может начаться уже в этом месяце на ближайшем заседании ФРС.

Стратег Bank of America Merrill Lynch Ханс Миккельсен указывает на перспективы ухудшения ситуации на долговом рынке: "Очевидно, что мы приблизились к моменту, когда ФРС начинает повышать ставки. Есть основания полагать, что ситуация на долговых рынках начнет ухудшаться после ужесточения монетарной политики ФРС. Речь идет как об объемах привлекаемых долговых средств, так и о процентных ставках, по которым компаниям придется обслуживать эти долговые обязательства".

Подобные перспективы беспокоят аналитиков, так как увеличение корпоративных долгов привело к ухудшению финансового здоровья американских компаний. Долговая нагрузка компаний США с высоким инвестиционным рейтингом в настоящий момент в 2,62 раза превышает их показатели доходности за последние 12 месяцев. По оценкам аналитиков Bank of America Merrill Lynch, данный показатель корпоративного сектора США достиг наиболее высокого значения с 2002 г.

При этом даже без учета компаний энергетического сектора, пострадавших от падения стоимости сырья, а также с поправкой на выросшие уровни собственной наличности компаний, "кредитное плечо" (заемные средства для покупки тех или иных активов) корпоративного сектора США достигло своих наиболее высоких значений с финансового кризиса 2008 г.

Агентства Moody’s и SnP предупреждают о том, что в ближайшие годы по мере роста процентных ставок количество дефолтов среди американских компаний будет расти. В частности, аналитики SnP ожидают, что дефолты среди компаний США с рейтингом ниже инвестиционного к июню 2016 г. увеличатся в два раза по сравнению с 2013 г.

Аналитик Moody’s Билл Вульф отмечает: "В общем и целом кредитное качество долговых обязательств многих компаний за последние три года ухудшалось. Многие компании со спекулятивным рейтингом активно пользовались благоприятными условиями на долговом рынке. В целом количество компании с низким качеством долговых обязательств стало заметно выше, чем раньше".

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба