17 октября 2015 Вести Экономика

Финансовые рынки в последнее время очень сильно лихорадит. То они верят в то, что ФРС начнет повышать ставки, то осознают, что фонтан дешевых денег на самом деле не иссякнет. Эти метания наглядно выражаются в динамике активов, особенно наиболее рисковых.

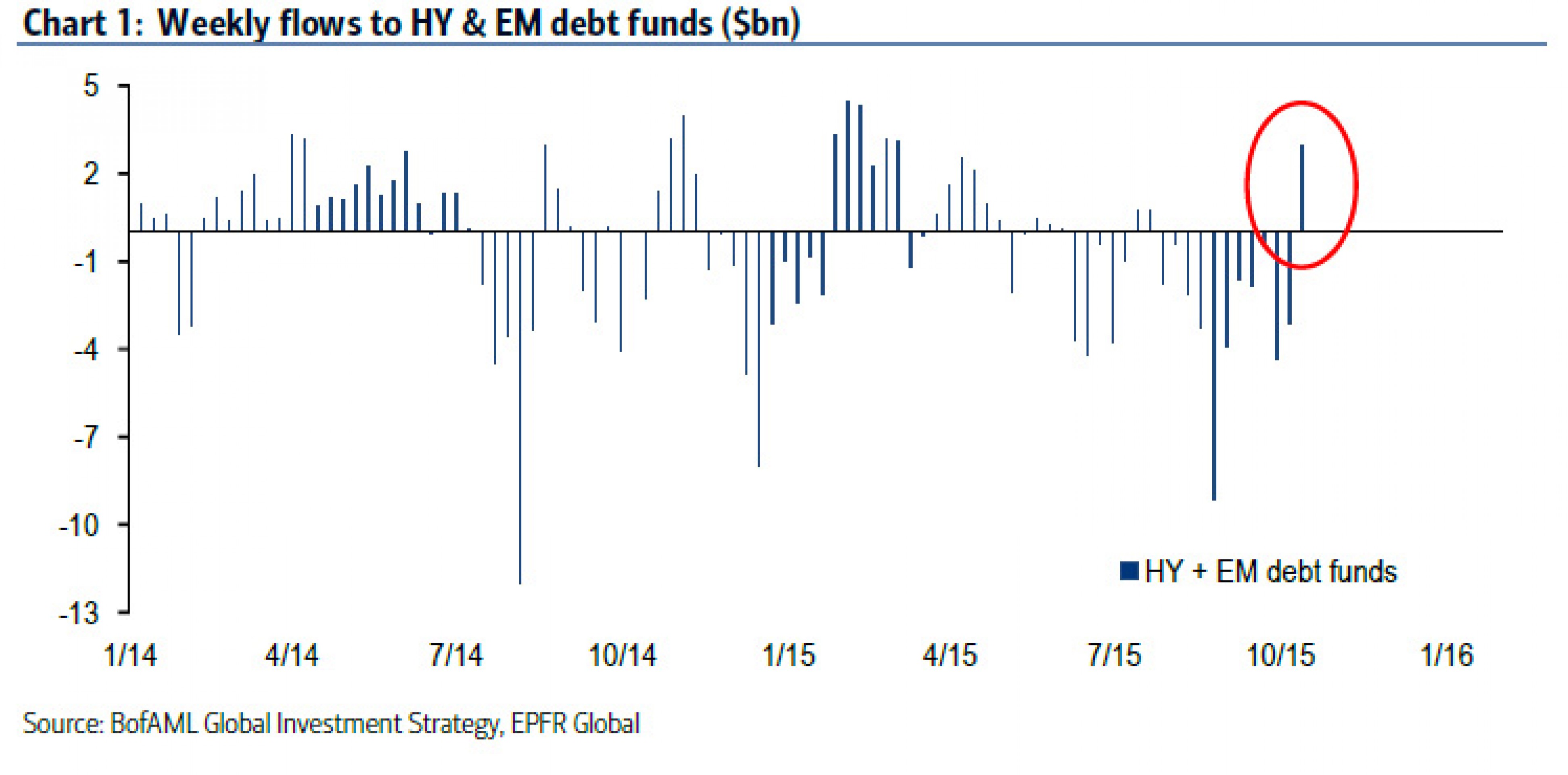

Буквально месяц назад мы видели тотальные распродажи валют развивающихся стран и облигаций с так называемым "мусорным" рейтингом. Падение стоимости различных биржевых активов в августе действительно напоминало 2008 г., но, после того как Федрезерв не решился в сентябре на повышение ставки, мы увидели внушительный отскок, который может быть связан как с закрытием коротких позиций, так и с возвращением капитала на рынок.

Снова вернемся к "мусорным" бондам. В этом году данный класс активов оказался, наверное, наименее любимым у инвесторов, в том числе и потому, что большая часть эмитентов этих бумаг относится к энергетическому сектору.

И вот теперь настало и их время. Совпало сразу несколько факторов: рост аппетита к риску и подъем нефтяных котировок. В итоге приток в эти высокорисковые облигации стал максимальным за последние восемь месяцев.

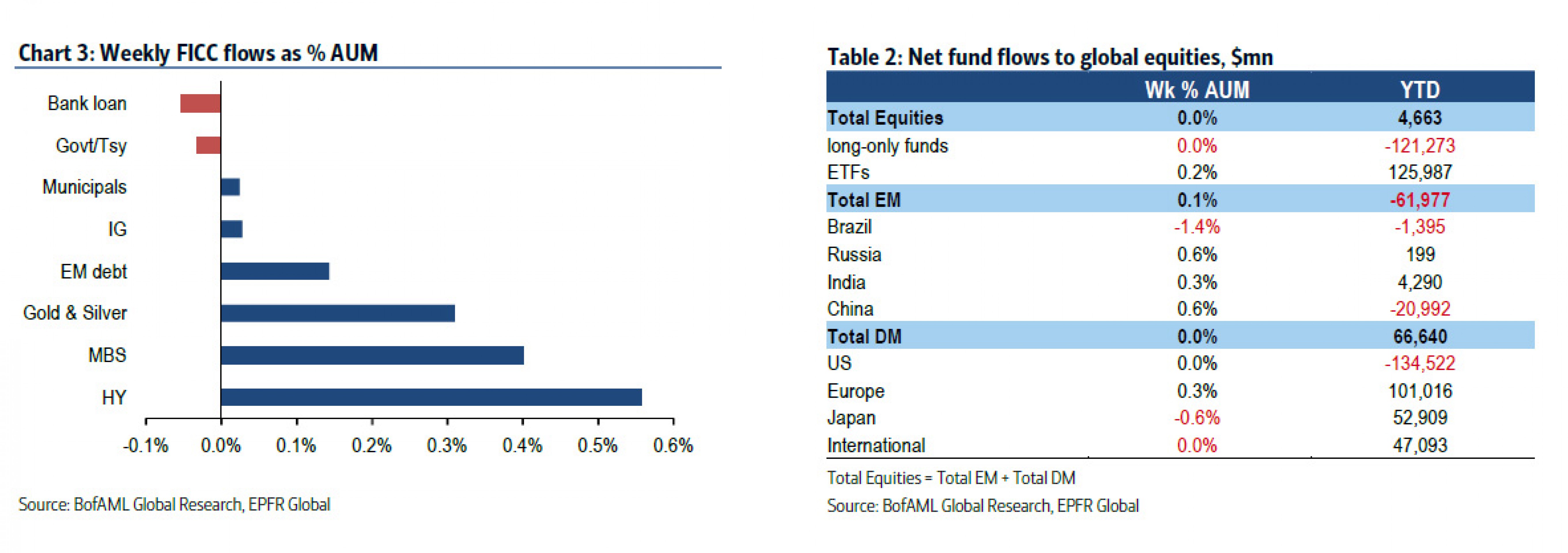

Мы видим, как рынок возвращается в привычное для последних лет русло. Фонды акций и облигаций зафиксировали первый за последние десять недель приток средств.

Как ни парадоксально, но участники рынка не только скупают фондовые активы, но и пытаются сделать ставку на провал политики крупнейших центральных банков. Об этом наглядно сигнализирует динамика цен на драгоценные металлы. К слову, приток средств в золото стал максимальным за последние семь недель.

Ну и еще немного цифр для полноты картины:

развивающиеся рынки зафиксировали первый приток средств за последние четырнадцать недель,

игра в "слабую Америку": смещение потоков капитала в Европу, куда зашло $3,1 млрд; впрочем, эксперты говорят, что инвесторы используют Европу в качестве хеджа на случай непредвиденных событий на развивающихся рынках.

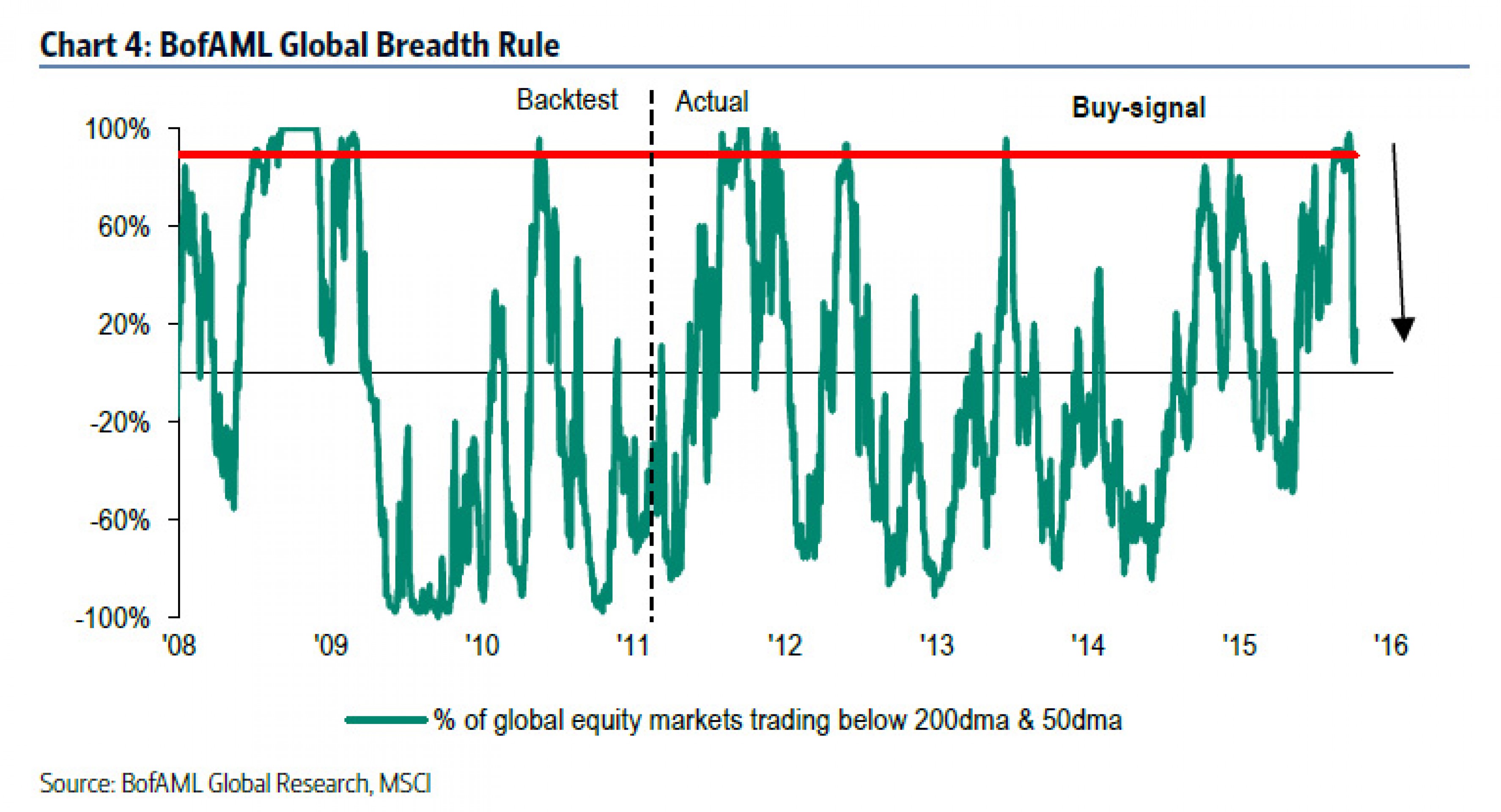

В Bank of America Merrill Lynch ведут такой индекс, который отражает процент фондовых активов, торгующихся ниже 50-и и 200-й скользящей средней. Буквально неделю назад почти 100% глобальных фондовых активов находились на этой территории, но сейчас от этой паники не осталось и следа.

Буквально месяц назад мы видели тотальные распродажи валют развивающихся стран и облигаций с так называемым "мусорным" рейтингом. Падение стоимости различных биржевых активов в августе действительно напоминало 2008 г., но, после того как Федрезерв не решился в сентябре на повышение ставки, мы увидели внушительный отскок, который может быть связан как с закрытием коротких позиций, так и с возвращением капитала на рынок.

Снова вернемся к "мусорным" бондам. В этом году данный класс активов оказался, наверное, наименее любимым у инвесторов, в том числе и потому, что большая часть эмитентов этих бумаг относится к энергетическому сектору.

И вот теперь настало и их время. Совпало сразу несколько факторов: рост аппетита к риску и подъем нефтяных котировок. В итоге приток в эти высокорисковые облигации стал максимальным за последние восемь месяцев.

Мы видим, как рынок возвращается в привычное для последних лет русло. Фонды акций и облигаций зафиксировали первый за последние десять недель приток средств.

Как ни парадоксально, но участники рынка не только скупают фондовые активы, но и пытаются сделать ставку на провал политики крупнейших центральных банков. Об этом наглядно сигнализирует динамика цен на драгоценные металлы. К слову, приток средств в золото стал максимальным за последние семь недель.

Ну и еще немного цифр для полноты картины:

развивающиеся рынки зафиксировали первый приток средств за последние четырнадцать недель,

игра в "слабую Америку": смещение потоков капитала в Европу, куда зашло $3,1 млрд; впрочем, эксперты говорят, что инвесторы используют Европу в качестве хеджа на случай непредвиденных событий на развивающихся рынках.

В Bank of America Merrill Lynch ведут такой индекс, который отражает процент фондовых активов, торгующихся ниже 50-и и 200-й скользящей средней. Буквально неделю назад почти 100% глобальных фондовых активов находились на этой территории, но сейчас от этой паники не осталось и следа.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба