8 декабря 2016 Райффайзенбанк Порывай Денис

"Роснефть" вновь удивила участников финансового рынка, объявив о достижении договоренности с Glencore и Катарским суверенным фондом о продаже им 19,5% акций, которые сейчас принадлежат "Роснефтегазу", за 10,5 млрд евро (~$11,3 млрд)

При этом своими средствами Glencore оплатит только $300 млн, остальное - за счет финансирования, организованного одним из крупнейших европейских банков (отметим, что формально финансовые санкции запрещают европейским резидентам покупать лишь новые акции).

По некоторым данным, сделка будет закрыта в середине декабря (до 15 декабря - прим. ред.), видимо, тогда и ожидается поступление валюты на счета "Роснефтегаза" в российских банках. Это приведет к снижению дефицита валютной ликвидности на локальном рынке (ввоз капитала по сделке вместе с ожидаемым положительным сальдо счета текущих операций достаточен для комфортного прохождения декабрьского пика выплат по внешнему долгу).

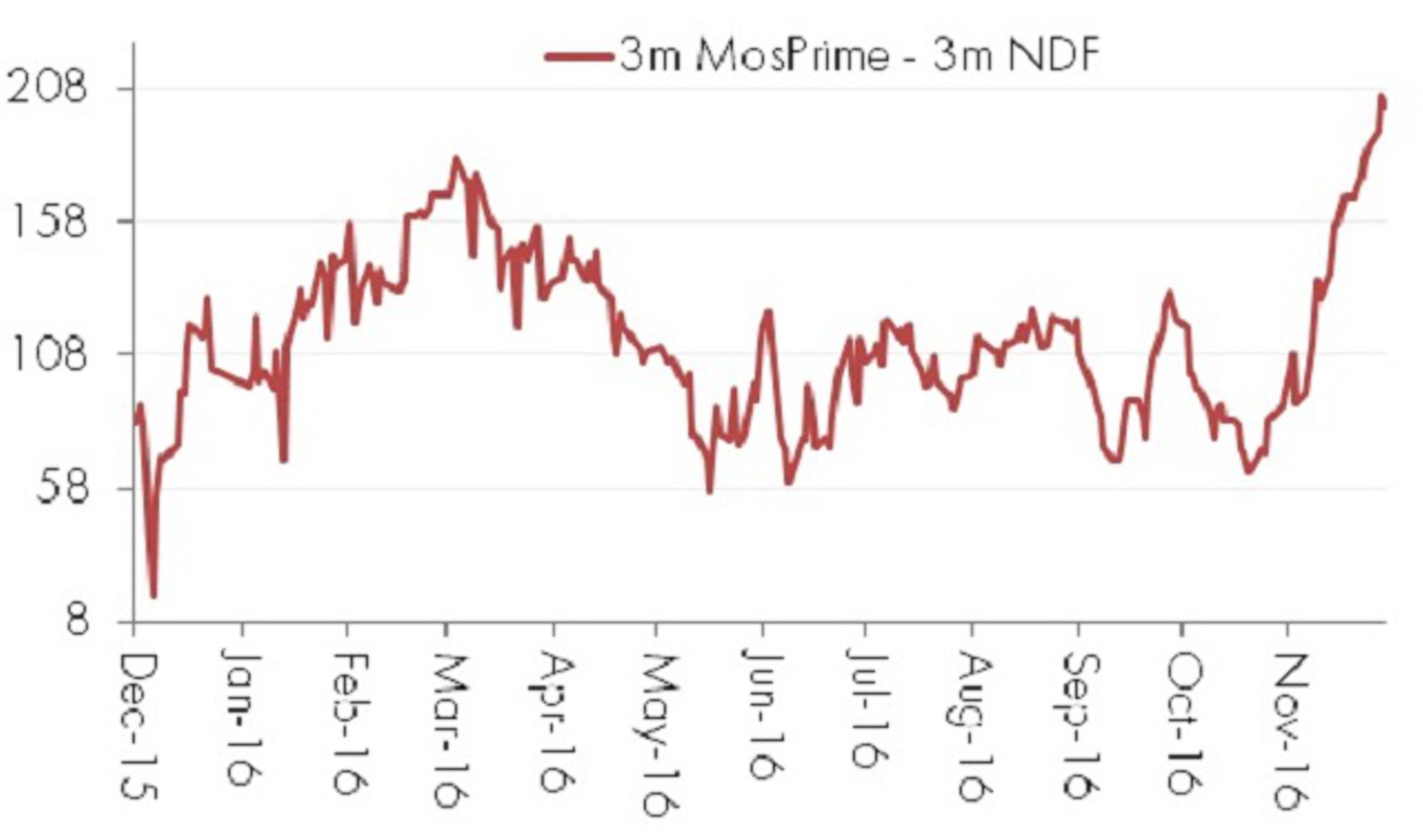

Как следствие, с большой вероятностью произойдет сужение спредов IRS-CCS (170-195 б.п.), а также MosPrime - FX swap (сейчас o/n, 1M составляют 150 и 250 б.п. соответственно) на 25-50 б. п. до конца года. С другой стороны, расчет с бюджетом приведет к оттоку рублевой ликвидности с локального рынка (~721 млрд руб.), что могло бы оказать давление на рублевые ставки.

Дефицит валютной ликвидности на локальном рынке (в б. п.). Шире спред - больше дефицит

Мы ожидаем, что в моменте Минфин проведет бюджетные расходы (досрочное погашение кредитов ВПК на 800 млрд руб. по ранее выданным госгарантиям), в результате эффект, скорее всего, будет нейтральным. Рублевая ликвидность для сделки, вероятно, уже аккумулирована: по нашим оценкам, значительная часть из 544 млрд руб. на балансе "Роснефтегаза" уже была в рублях, а остальная может быть получена за счет внутренней конвертации с "Роснефтью" (которая или уже имеет рубли в достаточном объеме, или может получить их по свопу).

Мы ожидаем снижения рублевой цены на нефть (в частности, укрепления рубля при стабильной нефти) вследствие возникновения избытка валютной ликвидности на счетах "Роснефтегаза", которая постепенно может конвертироваться в рубли (для погашения той оставшейся части рублевых средств, которых не было в наличии на момент сделки). Отметим, что в плане бюджета на 2017 г. рублевая цена нефти предполагается на уровне 2700 руб./барр. Urals (~2870 руб./барр. Brent, тогда как сейчас она составляет 3373 руб./барр.).

Динамика рублевой цены нефти Brent

Относительно выпуска облигаций "Роснефти" на 600 млрд руб. сегодня появилась информация, что он был размещен в пользу 6 дочерних предприятий эмитента, по-видимому, этот выпуск осуществлен на тот случай, если бы внешних инвесторов найти не удалось (и тогда использовалась бы схема по автоприватизации).

При этом своими средствами Glencore оплатит только $300 млн, остальное - за счет финансирования, организованного одним из крупнейших европейских банков (отметим, что формально финансовые санкции запрещают европейским резидентам покупать лишь новые акции).

По некоторым данным, сделка будет закрыта в середине декабря (до 15 декабря - прим. ред.), видимо, тогда и ожидается поступление валюты на счета "Роснефтегаза" в российских банках. Это приведет к снижению дефицита валютной ликвидности на локальном рынке (ввоз капитала по сделке вместе с ожидаемым положительным сальдо счета текущих операций достаточен для комфортного прохождения декабрьского пика выплат по внешнему долгу).

Как следствие, с большой вероятностью произойдет сужение спредов IRS-CCS (170-195 б.п.), а также MosPrime - FX swap (сейчас o/n, 1M составляют 150 и 250 б.п. соответственно) на 25-50 б. п. до конца года. С другой стороны, расчет с бюджетом приведет к оттоку рублевой ликвидности с локального рынка (~721 млрд руб.), что могло бы оказать давление на рублевые ставки.

Дефицит валютной ликвидности на локальном рынке (в б. п.). Шире спред - больше дефицит

Мы ожидаем, что в моменте Минфин проведет бюджетные расходы (досрочное погашение кредитов ВПК на 800 млрд руб. по ранее выданным госгарантиям), в результате эффект, скорее всего, будет нейтральным. Рублевая ликвидность для сделки, вероятно, уже аккумулирована: по нашим оценкам, значительная часть из 544 млрд руб. на балансе "Роснефтегаза" уже была в рублях, а остальная может быть получена за счет внутренней конвертации с "Роснефтью" (которая или уже имеет рубли в достаточном объеме, или может получить их по свопу).

Мы ожидаем снижения рублевой цены на нефть (в частности, укрепления рубля при стабильной нефти) вследствие возникновения избытка валютной ликвидности на счетах "Роснефтегаза", которая постепенно может конвертироваться в рубли (для погашения той оставшейся части рублевых средств, которых не было в наличии на момент сделки). Отметим, что в плане бюджета на 2017 г. рублевая цена нефти предполагается на уровне 2700 руб./барр. Urals (~2870 руб./барр. Brent, тогда как сейчас она составляет 3373 руб./барр.).

Динамика рублевой цены нефти Brent

Относительно выпуска облигаций "Роснефти" на 600 млрд руб. сегодня появилась информация, что он был размещен в пользу 6 дочерних предприятий эмитента, по-видимому, этот выпуск осуществлен на тот случай, если бы внешних инвесторов найти не удалось (и тогда использовалась бы схема по автоприватизации).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба