28 декабря 2016 УК «Арсагера»

В данном материале раскрывается суть понятия премии за контроль и его связь с качеством корпоративного управления.

Вам наверняка приходилось сталкиваться в аналитических обзорах (или отчетах оценщика) с таким понятием как «премия за контроль». Обычно дается оценка стоимости акций, а потом, в зависимости от размера пакета, о котором идет речь (2%, 10%, 25% + 1, 50% + 1 или 75% + 1), оценщики или аналитики добавляют к стоимости акций дополнительную премию. Премия за контроль выражается в деньгах и даже в сознании профессиональных участников выглядит как естественное явление: «Инвестор получает контроль, будут выполняться его решения, он платит за это удовольствие». По нашему мнению, премия за контроль – это индикатор качества корпоративного управления (КУ): чем она больше, тем ниже качество КУ.

Попробуем объяснить логику этого утверждения. В нашем рассуждении для простоты будем предполагать, что у акционерного общества привилегированные акции отсутствуют, а обыкновенные акции далее по тексту будем называть просто «акции».

С точки зрения экономики, размер дохода на одну акцию не должен зависеть от того, является она частью крупного пакета или это вообще одна единственная акция, которая есть у инвестора. Изменение курсовой стоимости, размер дивидендов, нераспределенная прибыль - все эти показатели одинаковы в пересчете на одну акцию и не зависят от того входит акция в крупный пакет или нет.

В чем же тогда прагматичное поведение человека, который платит премию за контроль? На этот вопрос может быть два ответа:

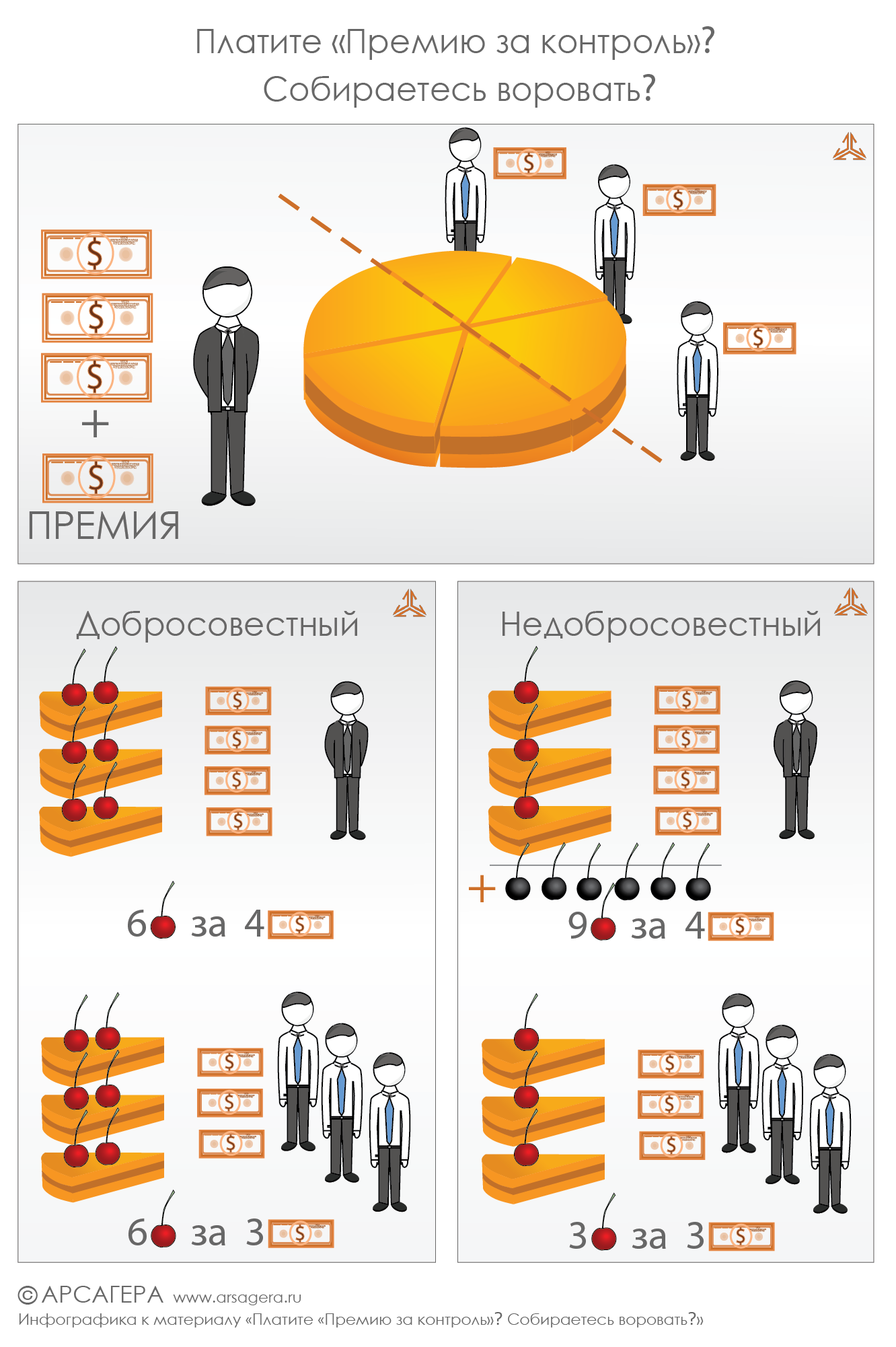

1. Человек, приобретая контроль, планирует «отбить» эти затраты за счет других акционеров. Например, управляя в свою пользу денежными потоками: доходы, которые принадлежат на равных всем акционерам, будут перераспределяться в пользу владельца крупного пакета. По-другому это еще называется «воровство». С той же целью люди покупают должности на государственной службе и в государственных компаниях.

2. Человек, приобретая крупный пакет, преследует благородную цель: у него есть план (стратегия) эффективного развития этого бизнеса. Он предполагает, что своими действиями увеличит стоимость компании и, таким образом, «отобъет» свои затраты. Как частный случай этого варианта можно рассматривать стремление навести порядок в компании, «где все плохо», где процветает воровство менеджмента или крупных акционеров. Эти действия сами по себе могут привести к существенному росту стоимости бизнеса, потому что увеличится прибыль (ее перестанут «пилить»), а повышение качества корпоративного управления неизбежно ведет к снижению ставки дисконтирования при оценке стоимости акций.

Рассмотрим второй вариант более подробно. Несправедливость этого варианта состоит в том, что человек, реализующий благородную задачу, находится в более ущербном положении, чем остальные акционеры. Результат его действий распределится равномерно между всеми владельцами акций, даже самыми «маленькими». При этом из его персонального результата надо вычесть уплаченную им премию за контроль.

Обратите внимание на такую ситуацию: когда акционер Х приобретает 75% акций компании Y, по закону «Об акционерных обществах» он должен дать оферту другим участникам по той же цене, что и при покупке основного пакета. Да, закон предусматривает различные права и обязанности для акционеров в зависимости от размера доли, но нигде в законе не сказано, что он может дать цену оферты остальным акционерам меньше, так как в случае покупки основного пакета ему пришлось заплатить премию за контроль.

Тем не менее, зачастую некоторые компании, ссылаясь на отчет оценщика, где фигурирует премия за контроль, предлагают по оферте меньшую цену, чем для основного пакета.

Солидные компании с высоким уровнем КУ так себя не ведут.

Люди, использующие премию за контроль в качестве аргумента для неравных условий, «де факто» признаются в своем намерении «обворовывать» других акционеров.

В идеальном акционерном обществе не должно быть разницы, каким количеством акций обладает акционер. Это показывает практика западных компаний, где премия за контроль стремится к нулю. В развитых странах приобретение крупных пакетов ведет к существенному росту ответственности.

Для портфельного инвестора наличие премии за контроль – это не очень хорошо при любом раскладе. Если кто-то платит премию за контроль, то, возможно, он собирается «пилить» доходы компании и это плохо. Если он платит эту премию для того, чтобы исправить ситуацию, это значит, что она плохая в моменте. А улучшится она в будущем или нет, это вопрос дополнительного исследования.

Вывод

Размер «премии за контроль» - это величина обратно пропорциональная качеству корпоративного управления.

P.S. Не стоит путать премию за контроль с платой за ликвидность. Это ситуация, когда цена акции при проведении операций с крупным пакетом может существенно отличаться от рыночной стоимости как в большую, так и в меньшую сторону. Большим объемом операций по покупке можно взвинтить цену акции на открытом рынке до такой степени, что она будет неинтересна для покупателя. И, наоборот, операции по продаже могут обвалить цену до уровня, когда продавать уже нет смысла. Учитывая эту ситуацию, операции по продаже крупных пакетов акций, как правило, сопровождаются сложными переговорами.

Вам наверняка приходилось сталкиваться в аналитических обзорах (или отчетах оценщика) с таким понятием как «премия за контроль». Обычно дается оценка стоимости акций, а потом, в зависимости от размера пакета, о котором идет речь (2%, 10%, 25% + 1, 50% + 1 или 75% + 1), оценщики или аналитики добавляют к стоимости акций дополнительную премию. Премия за контроль выражается в деньгах и даже в сознании профессиональных участников выглядит как естественное явление: «Инвестор получает контроль, будут выполняться его решения, он платит за это удовольствие». По нашему мнению, премия за контроль – это индикатор качества корпоративного управления (КУ): чем она больше, тем ниже качество КУ.

Попробуем объяснить логику этого утверждения. В нашем рассуждении для простоты будем предполагать, что у акционерного общества привилегированные акции отсутствуют, а обыкновенные акции далее по тексту будем называть просто «акции».

С точки зрения экономики, размер дохода на одну акцию не должен зависеть от того, является она частью крупного пакета или это вообще одна единственная акция, которая есть у инвестора. Изменение курсовой стоимости, размер дивидендов, нераспределенная прибыль - все эти показатели одинаковы в пересчете на одну акцию и не зависят от того входит акция в крупный пакет или нет.

В чем же тогда прагматичное поведение человека, который платит премию за контроль? На этот вопрос может быть два ответа:

1. Человек, приобретая контроль, планирует «отбить» эти затраты за счет других акционеров. Например, управляя в свою пользу денежными потоками: доходы, которые принадлежат на равных всем акционерам, будут перераспределяться в пользу владельца крупного пакета. По-другому это еще называется «воровство». С той же целью люди покупают должности на государственной службе и в государственных компаниях.

2. Человек, приобретая крупный пакет, преследует благородную цель: у него есть план (стратегия) эффективного развития этого бизнеса. Он предполагает, что своими действиями увеличит стоимость компании и, таким образом, «отобъет» свои затраты. Как частный случай этого варианта можно рассматривать стремление навести порядок в компании, «где все плохо», где процветает воровство менеджмента или крупных акционеров. Эти действия сами по себе могут привести к существенному росту стоимости бизнеса, потому что увеличится прибыль (ее перестанут «пилить»), а повышение качества корпоративного управления неизбежно ведет к снижению ставки дисконтирования при оценке стоимости акций.

Рассмотрим второй вариант более подробно. Несправедливость этого варианта состоит в том, что человек, реализующий благородную задачу, находится в более ущербном положении, чем остальные акционеры. Результат его действий распределится равномерно между всеми владельцами акций, даже самыми «маленькими». При этом из его персонального результата надо вычесть уплаченную им премию за контроль.

Обратите внимание на такую ситуацию: когда акционер Х приобретает 75% акций компании Y, по закону «Об акционерных обществах» он должен дать оферту другим участникам по той же цене, что и при покупке основного пакета. Да, закон предусматривает различные права и обязанности для акционеров в зависимости от размера доли, но нигде в законе не сказано, что он может дать цену оферты остальным акционерам меньше, так как в случае покупки основного пакета ему пришлось заплатить премию за контроль.

Тем не менее, зачастую некоторые компании, ссылаясь на отчет оценщика, где фигурирует премия за контроль, предлагают по оферте меньшую цену, чем для основного пакета.

Солидные компании с высоким уровнем КУ так себя не ведут.

Люди, использующие премию за контроль в качестве аргумента для неравных условий, «де факто» признаются в своем намерении «обворовывать» других акционеров.

В идеальном акционерном обществе не должно быть разницы, каким количеством акций обладает акционер. Это показывает практика западных компаний, где премия за контроль стремится к нулю. В развитых странах приобретение крупных пакетов ведет к существенному росту ответственности.

Для портфельного инвестора наличие премии за контроль – это не очень хорошо при любом раскладе. Если кто-то платит премию за контроль, то, возможно, он собирается «пилить» доходы компании и это плохо. Если он платит эту премию для того, чтобы исправить ситуацию, это значит, что она плохая в моменте. А улучшится она в будущем или нет, это вопрос дополнительного исследования.

Вывод

Размер «премии за контроль» - это величина обратно пропорциональная качеству корпоративного управления.

P.S. Не стоит путать премию за контроль с платой за ликвидность. Это ситуация, когда цена акции при проведении операций с крупным пакетом может существенно отличаться от рыночной стоимости как в большую, так и в меньшую сторону. Большим объемом операций по покупке можно взвинтить цену акции на открытом рынке до такой степени, что она будет неинтересна для покупателя. И, наоборот, операции по продаже могут обвалить цену до уровня, когда продавать уже нет смысла. Учитывая эту ситуацию, операции по продаже крупных пакетов акций, как правило, сопровождаются сложными переговорами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба