28 декабря 2016 ITI Capital Олейник Василий

В мире:

Индекс потребительского доверия от Conference Board в США в декабре 2016 года вырос до 113,7 пункта, максимального уровня с августа 2001 года. Nasdaq Composite обновил исторический максиму и завершил сессию на рекордно высокой отметке, а Dow Jones Industrial Average пока так и не достиг психологически важного уровня в 20 000 пунктов, не хватило всего 20 пунктов. Совокупный объем торгов во вторник был одним из самых низких в этом году.

Индекс Dow Jones Industrial Average после выборов президента США подскочил на 8,9%, а с начала года рост составляет 14,5%. Индекс S&P 500 после выборов прибавил почти 6%, с начала года - 11%, Nasdaq Composite - 5,5% и 9,6% соответственно.

В Китае опять регулятор пытается сдержать юань от дальнейшего падения и всячески спекулянтам ставит палки в колёса, но его меры имеют побочный эффект. Создавая искусственный дефицит юаней в системе, тут же возникают проблемы на денежном (межбанковском) рынке и следом и на долговом и фондовом. Межбанковские ставки в Гонконге сегодня вновь взлетели почти до годовых максимумов, а китайский фондовый рынок опять погрузился в красную зону. Если регулятору отпустить ситуацию, то юань может резко подешеветь и это приведёт к ещё большему оттоку капитала из страны и к обвалу на рынке долга. В тоже время, вечно зажимать ликвидность в системе он тоже не сможет. Всё равно замкнутый круг.

Фондовые рынки Азиатского региона.

Сводный индекс региона MSCI Asia Pacific почти не изменился. Японские индикаторы Nikkei 225 и Topix выросли менее чем на 0,1%. Австралийский S&P/ASX 200 поднялся на 1%, индонезийский Jakarta Composite - на 1,9%. Китайский Shanghai Composite потерял 0,4%, Shenzhen Composite - 0,2%, южнокорейский Kospi опустился на 0,7%. Данные на 9.00 Мск.

Российский рынок и торговые идеи.

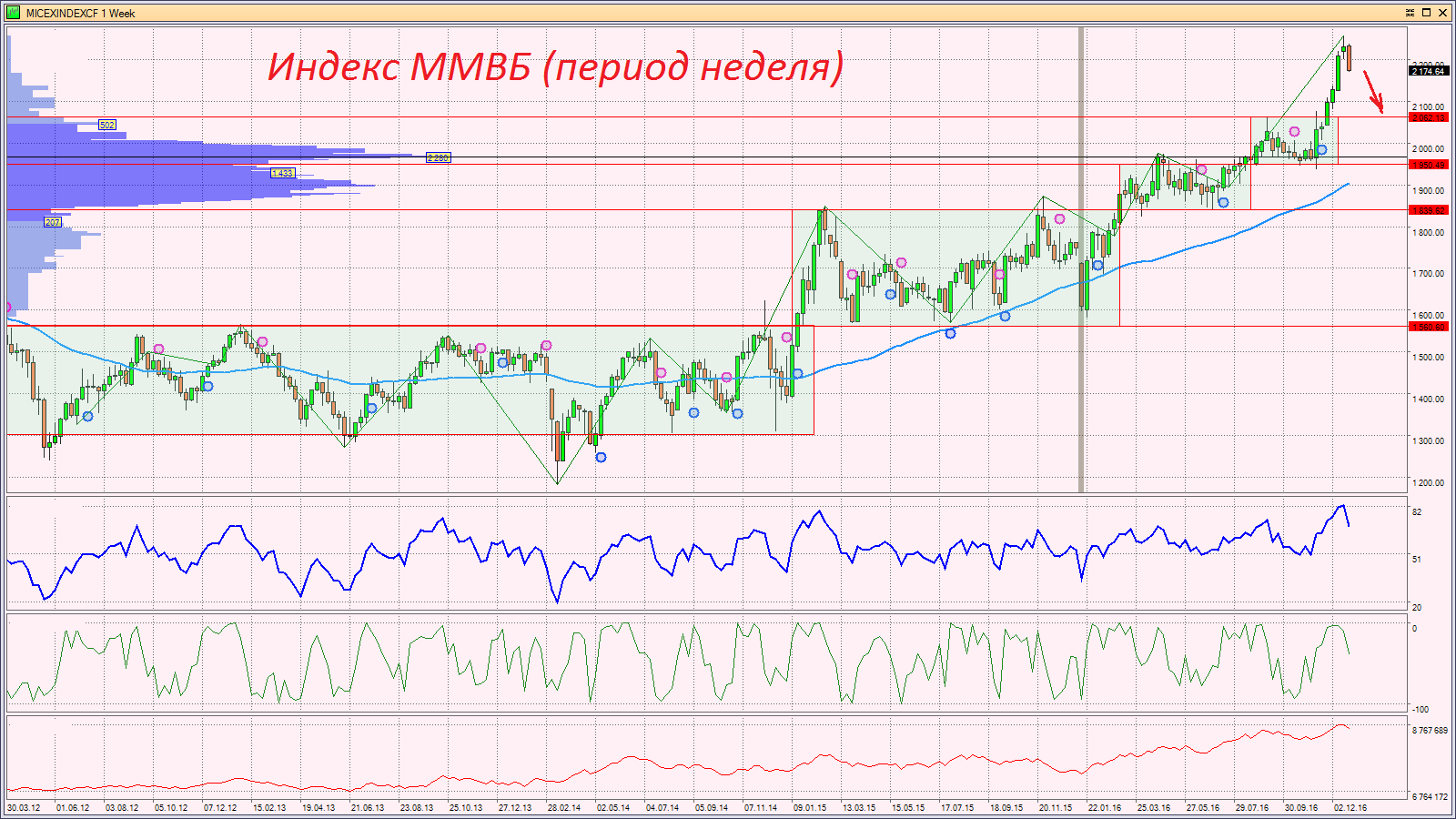

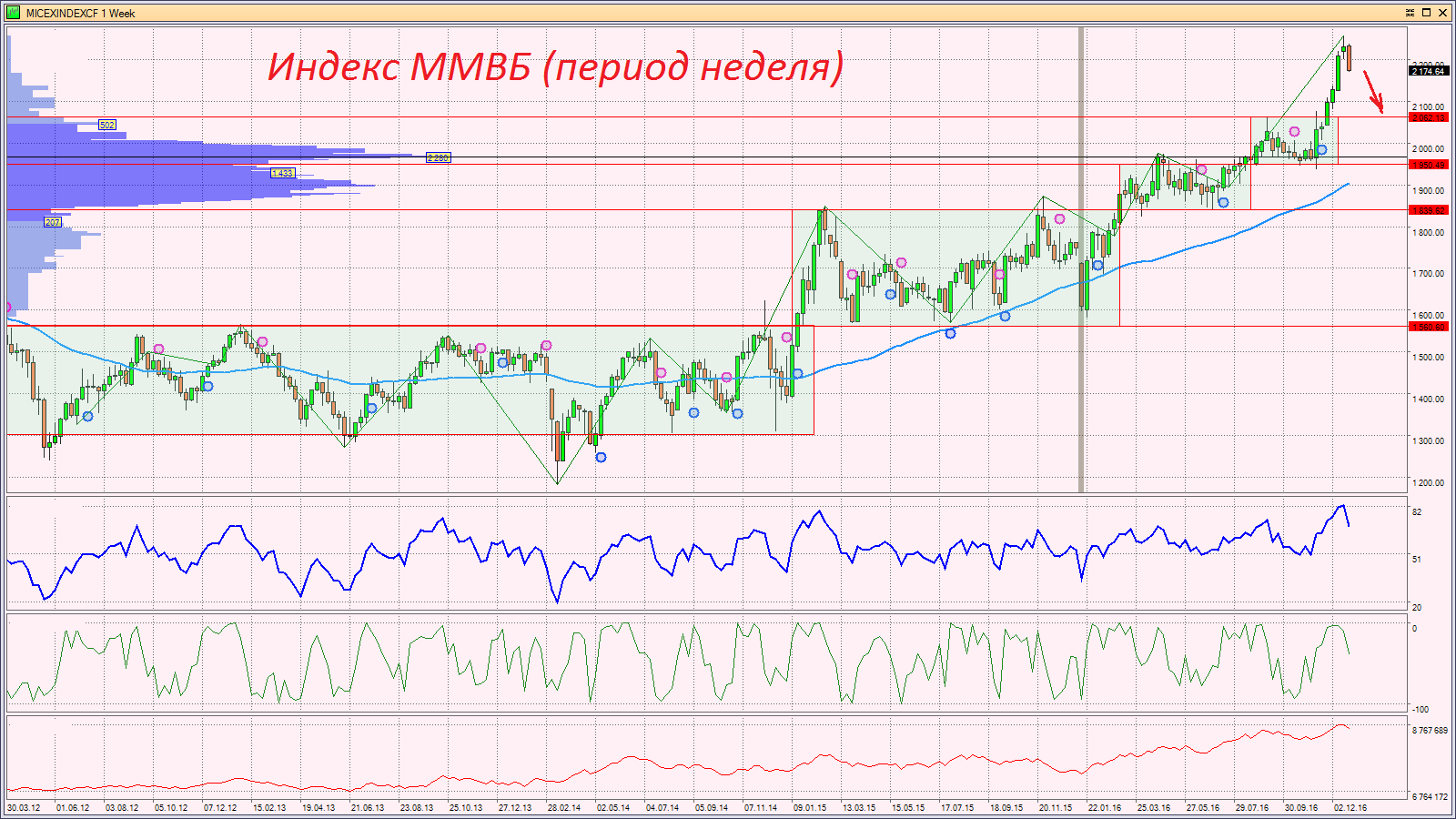

После шести недель роста, на российском фондовом рынке инвесторы начали частично фиксировать прибыль, хотя оптимизм пока сохраняется. Прошлая неделя по индексу ММВБ закрылась в минусе, текущая, последняя неделя в этом году, с высокой вероятностью, закроется почти нейтрально.

Российский рублёвый индекс ММВБ показал хорошее предновогоднее ралли после выборов в США. Восходящий предновогодний тренд длиться уже шесть недель подряд. Покупать что-либо на текущих уровнях уже поздно. Лучше частично, или полностью выходить из рисковых активов и перекладываться в защитные (облигации, золото, валюты). Можно и делать ставку на снижение российских индексов через структурные продукты с минимальным риском. Первая цель коррекции по индексу ММВБ находится вблизи отметки 2060 пунктов, т.е. почти на 10% ниже. От максимума ждём коррекцию в 13-15% - т.е. почти на половину, от годового роста в 30%.

Новости по компаниям:

ФСК ЕЭС ждет EBITDA по итогам 2016г в объеме более 100 млрд рублей.

АвтоВАЗ разместил 88,5% допэмиссии, привлек около 26 млрд руб.

Ростех конвертирует весь долг АвтоВАЗа в 51 млрд руб. в акции, II этап оздоровления будет в январе-феврале.

ВТБ за 11 месяцев 2016г увеличил чистую прибыль по МСФО в 15 раз, в ноябре сократил ее на 30%.

Грузооборот группы НМТП за 11 месяцев вырос на 5,3%, до 134,7 млн тонн.

Календарь и макро статистика:

Важных данных нет.

Валютный рынок:

Индекс доллара (DXY) немного сдал позиции от максимума за 13 лет. Текущая цена находиться вблизи отметки 102.9. После НГ начнут поступать более слабые данные по экономике США и мы быстро увидим разворот по индексу доллара. Плюс политические риски в США тоже скоро выйдут на первый план и буду давить на американский доллар.

Ключевая валютная пара евро-доллар держит путь к паритету, но огромное количество коротких позиций в любой момент может превратиться в топливо для сильного роста. Мы всё же не рекомендуем в ближайшие 1-2 месяца ждать паритета. Больше вероятности отскока этой пары на несколько фигур вверх.

Как только на фондовых рынках начнётся коррекция, так мы сразу увидим бегство в защитные активы и укрепление японской иены. Цель коррекции по паре доллар-иена может лежать вблизи отметки 110.

Налоговый период, приток спекулятивного капитала в ОФЗ и высокие цены на нефть – всё это поддерживает российскую валюту. Российский рубль в паре с долларом балансирует вблизи отметки 60.5. Рекомендация прежняя – покупать валюту за рубли. Не забывайте, что валюту можно использовать в качестве обеспечения для торговли на срочном рынке. Цель по паре доллар-рубль на горизонте 1- 3 месяца находится в диапазоне 65-66 рублей.

Рынок сырья:

Нефть:

Участники рынка заняли выжидательную позицию в ожидании новостей о практической реализации плана ОПЕК по снижению добычи. Уровень оптимизма хедж-фондов в отношении цены на нефть находится на рекордном уровне, растущее число аналитиков и инвесторов считают, что сокращение производства приведет к снижению запасов и быстрее приведет спрос и предложение в равновесие в 2017 году, пишет Financial Times. Но если все уверены в чём-то, то обычно происходит другой сценарий.

13 января мониторинговый комитет, состоящий из членов ОПЕК и стран не-ОПЕК и призванный контролировать соблюдение согласованных квот, проведет первую встречу.

Активность на рынке сырья до НГ тоже будет пониженная. Котировки нефти марки Brent стабилизировались вблизи отметки 55-56$ за баррель – это почти на 5% ниже максимальных отметок года. Среднесрочный прогноз, на горизонте двух месяцев высока вероятность того, что цены на нефть опустятся ещё в пределах 10%.

Золото:

С горизонтом 2-4 месяца цели по золоту ждём в диапазоне 1300-1350$. На текущих отметках можно аккуратно формировать длинную позицию. Политические риски, рецессия в США, ухудшение ситуации на рынке труда, разворот индекса доллара – вот такие ожидания должны стать драйверами для роста драгоценных металлов. Плюс, пересмотр ожиданий в плане монетарной политики ФРС.

Индекс потребительского доверия от Conference Board в США в декабре 2016 года вырос до 113,7 пункта, максимального уровня с августа 2001 года. Nasdaq Composite обновил исторический максиму и завершил сессию на рекордно высокой отметке, а Dow Jones Industrial Average пока так и не достиг психологически важного уровня в 20 000 пунктов, не хватило всего 20 пунктов. Совокупный объем торгов во вторник был одним из самых низких в этом году.

Индекс Dow Jones Industrial Average после выборов президента США подскочил на 8,9%, а с начала года рост составляет 14,5%. Индекс S&P 500 после выборов прибавил почти 6%, с начала года - 11%, Nasdaq Composite - 5,5% и 9,6% соответственно.

В Китае опять регулятор пытается сдержать юань от дальнейшего падения и всячески спекулянтам ставит палки в колёса, но его меры имеют побочный эффект. Создавая искусственный дефицит юаней в системе, тут же возникают проблемы на денежном (межбанковском) рынке и следом и на долговом и фондовом. Межбанковские ставки в Гонконге сегодня вновь взлетели почти до годовых максимумов, а китайский фондовый рынок опять погрузился в красную зону. Если регулятору отпустить ситуацию, то юань может резко подешеветь и это приведёт к ещё большему оттоку капитала из страны и к обвалу на рынке долга. В тоже время, вечно зажимать ликвидность в системе он тоже не сможет. Всё равно замкнутый круг.

Фондовые рынки Азиатского региона.

Сводный индекс региона MSCI Asia Pacific почти не изменился. Японские индикаторы Nikkei 225 и Topix выросли менее чем на 0,1%. Австралийский S&P/ASX 200 поднялся на 1%, индонезийский Jakarta Composite - на 1,9%. Китайский Shanghai Composite потерял 0,4%, Shenzhen Composite - 0,2%, южнокорейский Kospi опустился на 0,7%. Данные на 9.00 Мск.

Российский рынок и торговые идеи.

После шести недель роста, на российском фондовом рынке инвесторы начали частично фиксировать прибыль, хотя оптимизм пока сохраняется. Прошлая неделя по индексу ММВБ закрылась в минусе, текущая, последняя неделя в этом году, с высокой вероятностью, закроется почти нейтрально.

Российский рублёвый индекс ММВБ показал хорошее предновогоднее ралли после выборов в США. Восходящий предновогодний тренд длиться уже шесть недель подряд. Покупать что-либо на текущих уровнях уже поздно. Лучше частично, или полностью выходить из рисковых активов и перекладываться в защитные (облигации, золото, валюты). Можно и делать ставку на снижение российских индексов через структурные продукты с минимальным риском. Первая цель коррекции по индексу ММВБ находится вблизи отметки 2060 пунктов, т.е. почти на 10% ниже. От максимума ждём коррекцию в 13-15% - т.е. почти на половину, от годового роста в 30%.

Новости по компаниям:

ФСК ЕЭС ждет EBITDA по итогам 2016г в объеме более 100 млрд рублей.

АвтоВАЗ разместил 88,5% допэмиссии, привлек около 26 млрд руб.

Ростех конвертирует весь долг АвтоВАЗа в 51 млрд руб. в акции, II этап оздоровления будет в январе-феврале.

ВТБ за 11 месяцев 2016г увеличил чистую прибыль по МСФО в 15 раз, в ноябре сократил ее на 30%.

Грузооборот группы НМТП за 11 месяцев вырос на 5,3%, до 134,7 млн тонн.

Календарь и макро статистика:

Важных данных нет.

Валютный рынок:

Индекс доллара (DXY) немного сдал позиции от максимума за 13 лет. Текущая цена находиться вблизи отметки 102.9. После НГ начнут поступать более слабые данные по экономике США и мы быстро увидим разворот по индексу доллара. Плюс политические риски в США тоже скоро выйдут на первый план и буду давить на американский доллар.

Ключевая валютная пара евро-доллар держит путь к паритету, но огромное количество коротких позиций в любой момент может превратиться в топливо для сильного роста. Мы всё же не рекомендуем в ближайшие 1-2 месяца ждать паритета. Больше вероятности отскока этой пары на несколько фигур вверх.

Как только на фондовых рынках начнётся коррекция, так мы сразу увидим бегство в защитные активы и укрепление японской иены. Цель коррекции по паре доллар-иена может лежать вблизи отметки 110.

Налоговый период, приток спекулятивного капитала в ОФЗ и высокие цены на нефть – всё это поддерживает российскую валюту. Российский рубль в паре с долларом балансирует вблизи отметки 60.5. Рекомендация прежняя – покупать валюту за рубли. Не забывайте, что валюту можно использовать в качестве обеспечения для торговли на срочном рынке. Цель по паре доллар-рубль на горизонте 1- 3 месяца находится в диапазоне 65-66 рублей.

Рынок сырья:

Нефть:

Участники рынка заняли выжидательную позицию в ожидании новостей о практической реализации плана ОПЕК по снижению добычи. Уровень оптимизма хедж-фондов в отношении цены на нефть находится на рекордном уровне, растущее число аналитиков и инвесторов считают, что сокращение производства приведет к снижению запасов и быстрее приведет спрос и предложение в равновесие в 2017 году, пишет Financial Times. Но если все уверены в чём-то, то обычно происходит другой сценарий.

13 января мониторинговый комитет, состоящий из членов ОПЕК и стран не-ОПЕК и призванный контролировать соблюдение согласованных квот, проведет первую встречу.

Активность на рынке сырья до НГ тоже будет пониженная. Котировки нефти марки Brent стабилизировались вблизи отметки 55-56$ за баррель – это почти на 5% ниже максимальных отметок года. Среднесрочный прогноз, на горизонте двух месяцев высока вероятность того, что цены на нефть опустятся ещё в пределах 10%.

Золото:

С горизонтом 2-4 месяца цели по золоту ждём в диапазоне 1300-1350$. На текущих отметках можно аккуратно формировать длинную позицию. Политические риски, рецессия в США, ухудшение ситуации на рынке труда, разворот индекса доллара – вот такие ожидания должны стать драйверами для роста драгоценных металлов. Плюс, пересмотр ожиданий в плане монетарной политики ФРС.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба