31 января 2017 ITI Capital Олейник Василий

В мире.

В понедельник резко ухудшилась ситуация на глобальных фондовых рынках. Началось бегство из рисковых активов (акций) в пользу безрисковых (драгоценные металлы, японская иена и американские трежерис). Доходность 10-летних облигаций США опустилась к отметке 2.46%.

Волнения на рынках усилились после того, как Д.Трамп освободил от обязанностей и.о. генпрокурора США Салли Йейтс, которая ранее раскритиковала указ о запрете на въезд в США гражданам семи государств с преимущественно мусульманским населением.

Сезон отчётности в США в самом разгаре, но сильных разочарований он так и не преподносит.

Биржи материкового Китая, Гонконга, Тайваня, Вьетнама, Южной Кореи, Малайзии, Сингапура сегодня закрыты в связи с празднованием Нового года по лунному календарю. КНР будет отдыхать всю неделю, Гонконг вернется к работе с 1 февраля.

Из важных событий стоит отметить выступление главы ЕЦБ М.Драги. Оно начнётся в 11.00 по Москве.

Фондовые рынки Азиатского региона.

Японский Nikkei 225 во вторник закрылся в минусе на 1,5%, более широкий индекс Topix - потерял 1,2%. Банк Японии не стал расширять программы поддержки экономики и менять основные параметры денежно-кредитной политики. При этом руководители ЦБ повысили прогнозы роста ВВП и выразили уверенность в том, что им удастся достичь целевого уровня инфляции (2% годовых) без дополнительных стимулов.

Австралийский S&P/ASX 200 упал на 0,7%, индекс нефтегазовых компаний Австралии потерял 1,7%, индикаторы телекоммуникационной отрасли, а также горнорудных и металлургических компаний - по 1,4%.

Индийский Sensex потерял 0,4%, индонезийский Jakarta Composite - 0,1%, малайский FTSE Malay KLCI - 0,6%.

Российский рынок и торговые идеи.

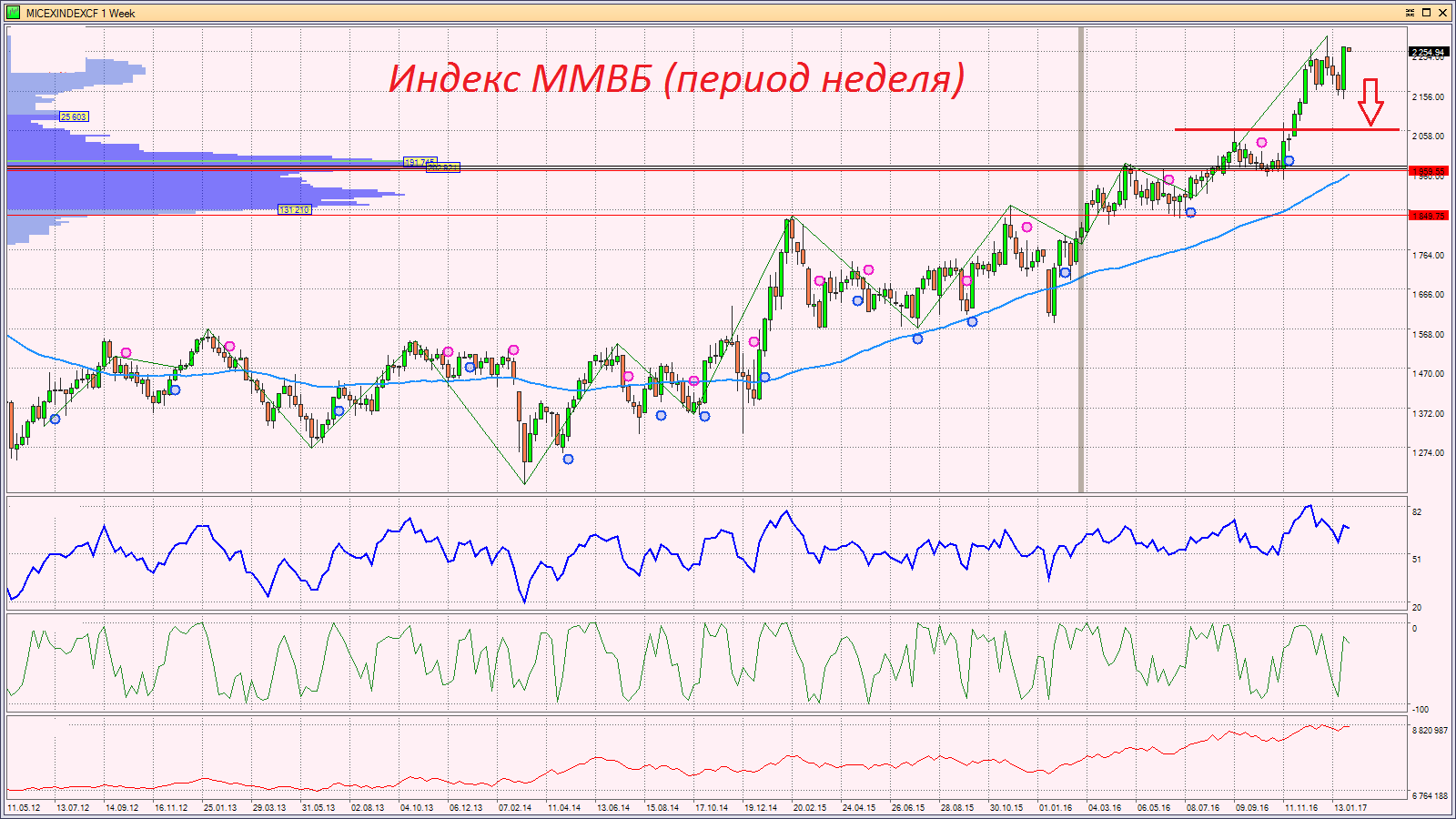

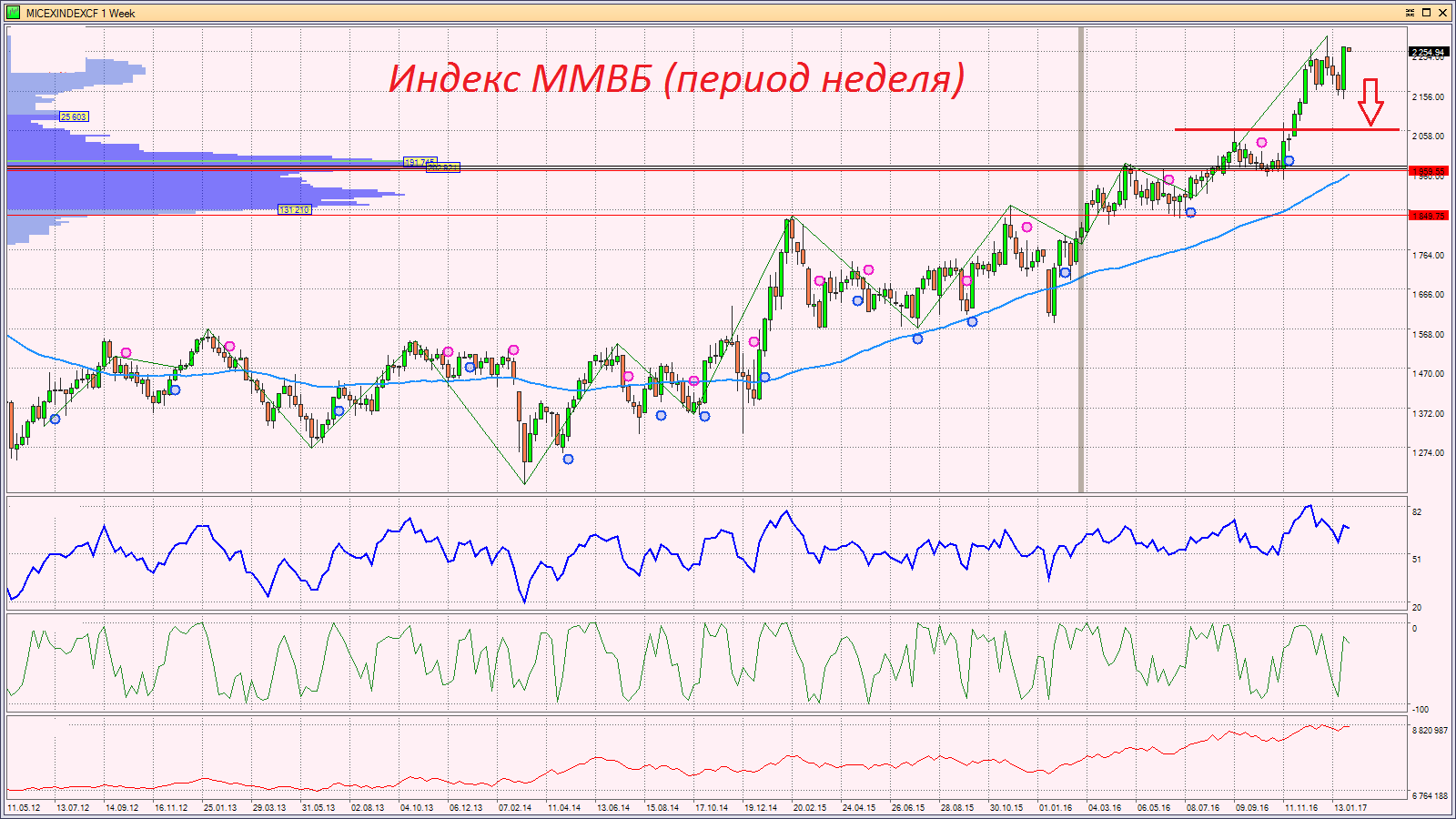

Российские фондовые индексы в понедельник просели почти на 1.5%, после бурного роста на прошлой неделе. Очень похоже, что давление на сегмент рисковых активов в мире сохранится, поэтому продажи и на российском рынке акций будут пока преобладать. Очень напрашивается обычная техническая коррекция в пределах 10-15% по всем мировых фондовым рынкам, чтобы немного снять текущую перегретость. По российскому рублёвому индексу ММВБ первые цели коррекции находится вблизи отметки 2060 пунктов. В феврале или марте мы, с высокой вероятностью, увидим эту отметку. Лучше рынка пока может выглядеть сектор электроэнергетики, в этом году у неё ещё есть хороший потенциал для роста. А вот банки и нефтянка на текущих отметках смотрится очень дорого, при том, что ни Роснефть, ни Газпром, в этом году вновь вряд ли направят на дивиденды 50% от чистой прибыли.

Новости по компаниям:

АЛРОСА в 2016 г. сократила добычу на 2%, до 37,4 млн карат – компания

Контракт "Газпрома" со "Стройгазмонтажом" (СГМ) Аркадия Ротенберга на строительство половины линейной части экспортного магистрального газопровода в Китай" Сила Сибири" подорожал на 25,6%, или50,6 млрд рублей, свидетельствуют материалы системы госзакупок.

Валютный рынок:

Индекс доллара (DXY) достиг отметки 100 и пока балансирует вблизи этого рубежа. Программы Д.Трампа подразумевают наращивание дефицита бюджета и госдолга, поэтому шансы на дальнейшее снижение доллара пока весьма высоки. Коррекцию до отметки 95 по индексу доллара мы можем увидеть в ближайший квартал.

Ключевая валютная пара евро-доллар пока стремится к диапазону 1.07-1.08

Как только на фондовых рынках начнётся коррекция, так мы сразу увидим бегство в защитные активы и укрепление японской иены. Первая цель коррекции по паре доллар-иена будет лежать вблизи отметки 110.

После новостей от ЦБРФ и Минфина о готовности выйти на рынок с валютными интервенциями для пополнения ЗВР российский рубль получил явный сигнал о финале своего укрепления. Сразу после этих новостей начались продажи на рынке ОФЗ, что привело к 2% падению российской валюты. Покупки Минфином иностранной валюты начнутся с февраля и будут не значительными, поэтому к резкому ослаблению рубля они не приведут, но потенциал падения у рубля сейчас явно больше, чем возможный потенциал укрепления. В диапазоне 59-60 рублей за один американский доллар мы рекомендуем покупать валюту с целью 65 рублей.

Рынок сырья:

Нефть:

Для рынка нефти долгосрочные перспективы пока становятся всё хуже и хуже. Среди сланцевых копаний в США наблюдается стабильное восстановление. Ливия планирует в 2017-м году увеличить производство еще на 70% — до 1,25 млн баррелей в день. Интересно будет посмотреть на данные по добычи нефти среди сран ОПЕК. Если цифры за январь не совпадут с ожиданиями, то провал в ценах обеспечен процентов на 10%. Ну и не стоит забывать, что новый президент США Дональд Трамп обещает увеличить внутреннее производство нефти, нарастить экспорт и отказаться от покупки нефти у стран ОПЕК.

Золото:

С горизонтом 2-3 месяца цели по золоту ждём в диапазоне 1250-1300$. Рост геополитических рисков, ухудшение ситуации на рынке труда США, рост дефицита бюджета США, рост инфляции в США, рост госдолга в США, разворот индекса доллара – вот такие ожидания должны стать драйверами для роста драгоценных металлов. Плюс, пересмотр долгосрочных ожиданий в плане монетарной политики ФРС. Также интригой является предстоящий “Брекзит”. Когда и в какой форме он случится, будет решаться в первых числах февраля.

В понедельник резко ухудшилась ситуация на глобальных фондовых рынках. Началось бегство из рисковых активов (акций) в пользу безрисковых (драгоценные металлы, японская иена и американские трежерис). Доходность 10-летних облигаций США опустилась к отметке 2.46%.

Волнения на рынках усилились после того, как Д.Трамп освободил от обязанностей и.о. генпрокурора США Салли Йейтс, которая ранее раскритиковала указ о запрете на въезд в США гражданам семи государств с преимущественно мусульманским населением.

Сезон отчётности в США в самом разгаре, но сильных разочарований он так и не преподносит.

Биржи материкового Китая, Гонконга, Тайваня, Вьетнама, Южной Кореи, Малайзии, Сингапура сегодня закрыты в связи с празднованием Нового года по лунному календарю. КНР будет отдыхать всю неделю, Гонконг вернется к работе с 1 февраля.

Из важных событий стоит отметить выступление главы ЕЦБ М.Драги. Оно начнётся в 11.00 по Москве.

Фондовые рынки Азиатского региона.

Японский Nikkei 225 во вторник закрылся в минусе на 1,5%, более широкий индекс Topix - потерял 1,2%. Банк Японии не стал расширять программы поддержки экономики и менять основные параметры денежно-кредитной политики. При этом руководители ЦБ повысили прогнозы роста ВВП и выразили уверенность в том, что им удастся достичь целевого уровня инфляции (2% годовых) без дополнительных стимулов.

Австралийский S&P/ASX 200 упал на 0,7%, индекс нефтегазовых компаний Австралии потерял 1,7%, индикаторы телекоммуникационной отрасли, а также горнорудных и металлургических компаний - по 1,4%.

Индийский Sensex потерял 0,4%, индонезийский Jakarta Composite - 0,1%, малайский FTSE Malay KLCI - 0,6%.

Российский рынок и торговые идеи.

Российские фондовые индексы в понедельник просели почти на 1.5%, после бурного роста на прошлой неделе. Очень похоже, что давление на сегмент рисковых активов в мире сохранится, поэтому продажи и на российском рынке акций будут пока преобладать. Очень напрашивается обычная техническая коррекция в пределах 10-15% по всем мировых фондовым рынкам, чтобы немного снять текущую перегретость. По российскому рублёвому индексу ММВБ первые цели коррекции находится вблизи отметки 2060 пунктов. В феврале или марте мы, с высокой вероятностью, увидим эту отметку. Лучше рынка пока может выглядеть сектор электроэнергетики, в этом году у неё ещё есть хороший потенциал для роста. А вот банки и нефтянка на текущих отметках смотрится очень дорого, при том, что ни Роснефть, ни Газпром, в этом году вновь вряд ли направят на дивиденды 50% от чистой прибыли.

Новости по компаниям:

АЛРОСА в 2016 г. сократила добычу на 2%, до 37,4 млн карат – компания

Контракт "Газпрома" со "Стройгазмонтажом" (СГМ) Аркадия Ротенберга на строительство половины линейной части экспортного магистрального газопровода в Китай" Сила Сибири" подорожал на 25,6%, или50,6 млрд рублей, свидетельствуют материалы системы госзакупок.

Валютный рынок:

Индекс доллара (DXY) достиг отметки 100 и пока балансирует вблизи этого рубежа. Программы Д.Трампа подразумевают наращивание дефицита бюджета и госдолга, поэтому шансы на дальнейшее снижение доллара пока весьма высоки. Коррекцию до отметки 95 по индексу доллара мы можем увидеть в ближайший квартал.

Ключевая валютная пара евро-доллар пока стремится к диапазону 1.07-1.08

Как только на фондовых рынках начнётся коррекция, так мы сразу увидим бегство в защитные активы и укрепление японской иены. Первая цель коррекции по паре доллар-иена будет лежать вблизи отметки 110.

После новостей от ЦБРФ и Минфина о готовности выйти на рынок с валютными интервенциями для пополнения ЗВР российский рубль получил явный сигнал о финале своего укрепления. Сразу после этих новостей начались продажи на рынке ОФЗ, что привело к 2% падению российской валюты. Покупки Минфином иностранной валюты начнутся с февраля и будут не значительными, поэтому к резкому ослаблению рубля они не приведут, но потенциал падения у рубля сейчас явно больше, чем возможный потенциал укрепления. В диапазоне 59-60 рублей за один американский доллар мы рекомендуем покупать валюту с целью 65 рублей.

Рынок сырья:

Нефть:

Для рынка нефти долгосрочные перспективы пока становятся всё хуже и хуже. Среди сланцевых копаний в США наблюдается стабильное восстановление. Ливия планирует в 2017-м году увеличить производство еще на 70% — до 1,25 млн баррелей в день. Интересно будет посмотреть на данные по добычи нефти среди сран ОПЕК. Если цифры за январь не совпадут с ожиданиями, то провал в ценах обеспечен процентов на 10%. Ну и не стоит забывать, что новый президент США Дональд Трамп обещает увеличить внутреннее производство нефти, нарастить экспорт и отказаться от покупки нефти у стран ОПЕК.

Золото:

С горизонтом 2-3 месяца цели по золоту ждём в диапазоне 1250-1300$. Рост геополитических рисков, ухудшение ситуации на рынке труда США, рост дефицита бюджета США, рост инфляции в США, рост госдолга в США, разворот индекса доллара – вот такие ожидания должны стать драйверами для роста драгоценных металлов. Плюс, пересмотр долгосрочных ожиданий в плане монетарной политики ФРС. Также интригой является предстоящий “Брекзит”. Когда и в какой форме он случится, будет решаться в первых числах февраля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба