22 мая 2017 MTrading Кабанов Глеб

В очередной раз мне приходится возвращаться к теме евро, хотя если честно сказать, глаза бы мои ее не видели, а уши про нее ничего не слышали. Лично не делаю для евро исключения и для меня она один из возможных активов, но речь сейчас не об этом.

Некоторое время назад, в марте, когда мы стали свидетелями беспрецедентного роста курса евро, я высказал предположение, что все мы зрители спектакля, а скорее даже не зрители, а массовка, с помощью которой опытные режиссеры из ФРС и ЕЦБ разыгрывают представление.

Сегодня я познакомлю вас с еще одним косвенным свидетельством того, что все происходящее с курсом евро, не более чем «Марлезонский балет», который разыгрывают перед нами государственные и крупные коммерческие структуры, не имеющий ничего общего с рыночными движениями цены.

Но прежде чем мы перейдем к доказательствам, разрешите мне напомнить вам ситуацию в потенциале процентных ставок между 3-месячными казначейскими векселями Франции и США, которые являются ориентиром для краткосрочных инвестиций в валютах данных государств.

Рынок ФОРЕКС, как известно, рынок краткосрочный, на нем невозможно хеджировать валютные риски с глубиной более трех месяцев, если только не проводить постоянный ролл-овер финансовых инструментов, и хотя финансовые структуры в совершенстве овладели искусством пролонгации позиций и перехода с контракта на контракт, но в любом случае удовольствие это не бесплатное.

Именно поэтому, прежде всего меня интересует, потенциал процентных ставок в краткосрочных инструментах, а не в долгосрочных, и именно поэтому я взял для примера 3-месячные векселя Франции и США. Хотя с таким же успехом я мог взять векселя любой другой страны Еврозоны, просто французские показались мне удобней. В Германии, например 3-месячных векселей нет, а аукционы 6-месячных векселей проводятся раз в месяц, в отличие от Франции где аукционы проводятся раз в неделю.

По состоянию на начало текущей недели доходность 3-месячных казначейских векселей США составила +0.9%, а доходность 3-месячных казначейских векселей Франции -0.587%. Таким образом, потенциал в процентных ставках составил немногонимало - 1.5% годовых в пользу доллара! Для инструментов такого уровня , 1.5% - это не просто много, а очень много! Причем по итогам прошлой недели потенциал не уменьшился, как можно было ожидать глядя на курс евро, а увеличился!

Любой студент экономического ВУЗа знакомый с теорией образования валютных курсов, вам скажет, что при таком потенциале, базирующемся на инструментах с рейтингом «ААА», валюта против, которой направлен потенциал, должна находиться в глубоком подземелье и жалобно просить пощады. Опять же любая валюта, но не евро!

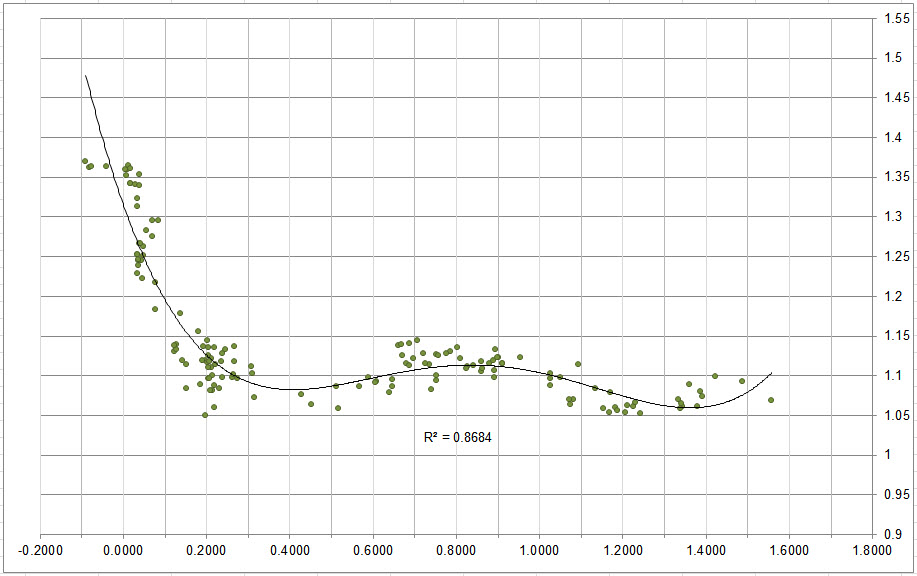

Посмотрим, как вела себя валютная пара EURUSD при увеличении потенциала в пользу доллара США (рис.1). Как следует из диаграммы в 2014 году евро обладал положительным потенциалом по отношению к доллару равным +0.1% , при этом курс EURUSD находится возле отметки 1.40.

рис.1: Распределение курса евро и динамики потенциала межу 3-месячными векселями Франции и США.

Затем, по мере снижения процентных ставок ЕЦБ и увеличения ставки ФРС, потенциал стал изменяться в сторону доллара США, а курс EURUSD в полном соответствии с экономической теорией снижаться. Так продолжалось до тех пор, пока потенциал не вырос до 0.2% в пользу доллара, а курс не снизился до отметки 1.05.

И тут мы сталкиваемся с «удивительным явлением», потенциал растет, а евро не падает. ЕЦБ вводит отрицательные процентные ставки, печатает деньги без перерывов на сон и закуску, а инвесторы в условиях «свободного движения» капитала, сидят, скрипят зубами, потеют, терпят убытки, но «carry trade» не занимаются. Как так?!

Получаются, что инвесторы держат деньги в евро из чисто патриотических чувств, а рабочий день начинают с гимна ЕС и прижав руку к сердцу молятся в сторону где расположен ЕЦБ. Американские же инвесторы продают доллары и покупают евро из-за чувства солидарности. Да и вообще инвесторы всего мира думают о том, как помочь ЕЦБ не уронить курс евро к уровню паритета. Так, что ли получается? Прямо движение: - пчелы против меда, овцы за волков, иначе никак не объяснить, почему евро не падает?

То, что все котировки евро шиты белыми нитками, стало окончательно понятно уже давно, но вот с доказательствами беда, нету на них Челси Менниг, видимо свои секреты банкиры охраняют лучше чем в Пентагоне.

На наше счастье CFTC, в соответсвии с законом Додда Франка, разделило спекулянтов финансовыми инструментами на две категории: - Asset Manager/Institutional и Leveraged, и стало по отдельности отражать их в отчетах СОТ - Disaggregated COT, которые пришли на смену отчету – СОТ старого формата, где данная категория не была разделена и отражалась как - Large или крупные спекулянты.

Я по привычке для анализа отчетов пользовался старыми инструментами COT, поэтому упустил как-то этот момент из виду, но спасибо читателям, они обратили мое внимание на эту особенность.

Теперь под категорией Asset Manager/Institutional – классифицируются банки, благотворительные фонды, хедж-фонды, страховые компании, менеджеры активов, инвестиционные компании, пенсионные фонды (часто с государственным участием), суверенные фонды благосостояния и т.д. Т.е. инвесторы не простые, а очень большие с капиталом под управлением в несколько десятков миллиардов и более.

Под категорией Leveraged – классифицируются трейдеры торгующие заемными средствами. Образно их еще можно было бы классифицировать как – Sheeps, по факту так и есть, т.е. овцы.

Именно Asset Manager/Institutional начали наращивать длинную позицию в евро с весны 2015 года, когда евро стало совсем плохо. Тогда же ЕЦБ и начал свою программу QE, если бы не она, не избежать евро падения ниже паритета, но не стандартный ход все решил.

Институционалы получали наличные евро, обменивали их на доллары, понижая курс, и тут же покупали евро на рынке фьючерсном, повышая его курс в будущем, что влияло заодно и на наличный рынок.

Имея неограниченные ресурсы и работая с кредитным плечом, курс можно задрать куда угодно. К настоящему моменту Asset Manager/Institutional держат 35% длинных позиций, в то время как весной 2015 их доля была около 12%. Особенно активно старались эти господа, начиная с зимы текущего года, в том числе и после победы на выборах во Франции – Макрона (рис.2).

Рис.2: Позиции Asset Manager/Institutional на фьючерсном рынке евро, контракт 6Е. Источник CME, CFTC

Выходит, что именно операции «carry trade» совместно с QE, как это не покажется странным, спасли курс EURUSD от обвала, правда при этом сначала надо определиться, что первично фьючерсный рынок или наличный, и это вопрос сложней, чем: - что было первым курица или яйцо?

Собственно когда мы имеем дело с первичными дилерами, то в принципе понятно, что там рука – руку моет: - сегодня ты первичный дилер, а завтра президент ЦБ или министр финансов.

Вероятно, мы так никогда и не узнаем, что послужило истинной причиной повышения курса? Скорее всего, интересы многих структур - политических, государственных и крупных коммерческих совпали в одной цели. Как обычно подстригли группу Leveraged, которой аналитики из Asset Manager/Institutional два года рассказывали про паритет. Впрочем, не думаю, что это было сделано со зла, «ты виноват тем, что хочется мне кушать», кто-то же должен был ликвидность на рынке обеспечивать.

Сами Asset Manager/Institutional никаких убытков от этого не имели в принципе. Имея на наличном рынке короткую позицию в евро, они на фьючерсном заключали длинную сделку, страхуясь от падения курса доллара, а деньги зарабатывали совсем в другом месте. Одно непонятно почему же продажи евро на наличном рынке не привели к его снижению?

Боюсь, точного ответа на этот вопрос нам не узнать никогда, возможно ФРС с ЕЦБ задействовали какой хитрый SWAP по обеспечению рынка ликвидностью, возможно, что-то еще. Хотя у меня есть одна версия. Если получить деньги под нулевой или даже отрицательный процент, а именно такие условия имеют Manager/Institutional, то можно применив кредитное плечо сколь угодно высоко двигать котировки фьючерсного рынка, который в свою очередь будет оказывать влияние на рынок наличный. Особенно это удобно делать, когда регулятор закрывает на это глаза, и как все мы знаем со слов Марио Драги: - «ЕЦБ за курсом евро не следит».

P.S.: - Открыв утренний бюллетень новостей, в котором было опубликовано письмо Банка России «Валютный курс и конкурентоспособность экономики», Марио Драги, чуть не подавился свежеиспеченным круасаном, расплескал дымящийся кофе и с диким хохотом сполз под стол. Обязательно пошлю Джанетт Йеллен, подумал он, пусть тоже повеселится.

Некоторое время назад, в марте, когда мы стали свидетелями беспрецедентного роста курса евро, я высказал предположение, что все мы зрители спектакля, а скорее даже не зрители, а массовка, с помощью которой опытные режиссеры из ФРС и ЕЦБ разыгрывают представление.

Сегодня я познакомлю вас с еще одним косвенным свидетельством того, что все происходящее с курсом евро, не более чем «Марлезонский балет», который разыгрывают перед нами государственные и крупные коммерческие структуры, не имеющий ничего общего с рыночными движениями цены.

Но прежде чем мы перейдем к доказательствам, разрешите мне напомнить вам ситуацию в потенциале процентных ставок между 3-месячными казначейскими векселями Франции и США, которые являются ориентиром для краткосрочных инвестиций в валютах данных государств.

Рынок ФОРЕКС, как известно, рынок краткосрочный, на нем невозможно хеджировать валютные риски с глубиной более трех месяцев, если только не проводить постоянный ролл-овер финансовых инструментов, и хотя финансовые структуры в совершенстве овладели искусством пролонгации позиций и перехода с контракта на контракт, но в любом случае удовольствие это не бесплатное.

Именно поэтому, прежде всего меня интересует, потенциал процентных ставок в краткосрочных инструментах, а не в долгосрочных, и именно поэтому я взял для примера 3-месячные векселя Франции и США. Хотя с таким же успехом я мог взять векселя любой другой страны Еврозоны, просто французские показались мне удобней. В Германии, например 3-месячных векселей нет, а аукционы 6-месячных векселей проводятся раз в месяц, в отличие от Франции где аукционы проводятся раз в неделю.

По состоянию на начало текущей недели доходность 3-месячных казначейских векселей США составила +0.9%, а доходность 3-месячных казначейских векселей Франции -0.587%. Таким образом, потенциал в процентных ставках составил немногонимало - 1.5% годовых в пользу доллара! Для инструментов такого уровня , 1.5% - это не просто много, а очень много! Причем по итогам прошлой недели потенциал не уменьшился, как можно было ожидать глядя на курс евро, а увеличился!

Любой студент экономического ВУЗа знакомый с теорией образования валютных курсов, вам скажет, что при таком потенциале, базирующемся на инструментах с рейтингом «ААА», валюта против, которой направлен потенциал, должна находиться в глубоком подземелье и жалобно просить пощады. Опять же любая валюта, но не евро!

Посмотрим, как вела себя валютная пара EURUSD при увеличении потенциала в пользу доллара США (рис.1). Как следует из диаграммы в 2014 году евро обладал положительным потенциалом по отношению к доллару равным +0.1% , при этом курс EURUSD находится возле отметки 1.40.

рис.1: Распределение курса евро и динамики потенциала межу 3-месячными векселями Франции и США.

Затем, по мере снижения процентных ставок ЕЦБ и увеличения ставки ФРС, потенциал стал изменяться в сторону доллара США, а курс EURUSD в полном соответствии с экономической теорией снижаться. Так продолжалось до тех пор, пока потенциал не вырос до 0.2% в пользу доллара, а курс не снизился до отметки 1.05.

И тут мы сталкиваемся с «удивительным явлением», потенциал растет, а евро не падает. ЕЦБ вводит отрицательные процентные ставки, печатает деньги без перерывов на сон и закуску, а инвесторы в условиях «свободного движения» капитала, сидят, скрипят зубами, потеют, терпят убытки, но «carry trade» не занимаются. Как так?!

Получаются, что инвесторы держат деньги в евро из чисто патриотических чувств, а рабочий день начинают с гимна ЕС и прижав руку к сердцу молятся в сторону где расположен ЕЦБ. Американские же инвесторы продают доллары и покупают евро из-за чувства солидарности. Да и вообще инвесторы всего мира думают о том, как помочь ЕЦБ не уронить курс евро к уровню паритета. Так, что ли получается? Прямо движение: - пчелы против меда, овцы за волков, иначе никак не объяснить, почему евро не падает?

То, что все котировки евро шиты белыми нитками, стало окончательно понятно уже давно, но вот с доказательствами беда, нету на них Челси Менниг, видимо свои секреты банкиры охраняют лучше чем в Пентагоне.

На наше счастье CFTC, в соответсвии с законом Додда Франка, разделило спекулянтов финансовыми инструментами на две категории: - Asset Manager/Institutional и Leveraged, и стало по отдельности отражать их в отчетах СОТ - Disaggregated COT, которые пришли на смену отчету – СОТ старого формата, где данная категория не была разделена и отражалась как - Large или крупные спекулянты.

Я по привычке для анализа отчетов пользовался старыми инструментами COT, поэтому упустил как-то этот момент из виду, но спасибо читателям, они обратили мое внимание на эту особенность.

Теперь под категорией Asset Manager/Institutional – классифицируются банки, благотворительные фонды, хедж-фонды, страховые компании, менеджеры активов, инвестиционные компании, пенсионные фонды (часто с государственным участием), суверенные фонды благосостояния и т.д. Т.е. инвесторы не простые, а очень большие с капиталом под управлением в несколько десятков миллиардов и более.

Под категорией Leveraged – классифицируются трейдеры торгующие заемными средствами. Образно их еще можно было бы классифицировать как – Sheeps, по факту так и есть, т.е. овцы.

Именно Asset Manager/Institutional начали наращивать длинную позицию в евро с весны 2015 года, когда евро стало совсем плохо. Тогда же ЕЦБ и начал свою программу QE, если бы не она, не избежать евро падения ниже паритета, но не стандартный ход все решил.

Институционалы получали наличные евро, обменивали их на доллары, понижая курс, и тут же покупали евро на рынке фьючерсном, повышая его курс в будущем, что влияло заодно и на наличный рынок.

Имея неограниченные ресурсы и работая с кредитным плечом, курс можно задрать куда угодно. К настоящему моменту Asset Manager/Institutional держат 35% длинных позиций, в то время как весной 2015 их доля была около 12%. Особенно активно старались эти господа, начиная с зимы текущего года, в том числе и после победы на выборах во Франции – Макрона (рис.2).

Рис.2: Позиции Asset Manager/Institutional на фьючерсном рынке евро, контракт 6Е. Источник CME, CFTC

Выходит, что именно операции «carry trade» совместно с QE, как это не покажется странным, спасли курс EURUSD от обвала, правда при этом сначала надо определиться, что первично фьючерсный рынок или наличный, и это вопрос сложней, чем: - что было первым курица или яйцо?

Собственно когда мы имеем дело с первичными дилерами, то в принципе понятно, что там рука – руку моет: - сегодня ты первичный дилер, а завтра президент ЦБ или министр финансов.

Вероятно, мы так никогда и не узнаем, что послужило истинной причиной повышения курса? Скорее всего, интересы многих структур - политических, государственных и крупных коммерческих совпали в одной цели. Как обычно подстригли группу Leveraged, которой аналитики из Asset Manager/Institutional два года рассказывали про паритет. Впрочем, не думаю, что это было сделано со зла, «ты виноват тем, что хочется мне кушать», кто-то же должен был ликвидность на рынке обеспечивать.

Сами Asset Manager/Institutional никаких убытков от этого не имели в принципе. Имея на наличном рынке короткую позицию в евро, они на фьючерсном заключали длинную сделку, страхуясь от падения курса доллара, а деньги зарабатывали совсем в другом месте. Одно непонятно почему же продажи евро на наличном рынке не привели к его снижению?

Боюсь, точного ответа на этот вопрос нам не узнать никогда, возможно ФРС с ЕЦБ задействовали какой хитрый SWAP по обеспечению рынка ликвидностью, возможно, что-то еще. Хотя у меня есть одна версия. Если получить деньги под нулевой или даже отрицательный процент, а именно такие условия имеют Manager/Institutional, то можно применив кредитное плечо сколь угодно высоко двигать котировки фьючерсного рынка, который в свою очередь будет оказывать влияние на рынок наличный. Особенно это удобно делать, когда регулятор закрывает на это глаза, и как все мы знаем со слов Марио Драги: - «ЕЦБ за курсом евро не следит».

P.S.: - Открыв утренний бюллетень новостей, в котором было опубликовано письмо Банка России «Валютный курс и конкурентоспособность экономики», Марио Драги, чуть не подавился свежеиспеченным круасаном, расплескал дымящийся кофе и с диким хохотом сполз под стол. Обязательно пошлю Джанетт Йеллен, подумал он, пусть тоже повеселится.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба