Как известно всем нам, Американский рынок находится в очередной раз на своих исторических максимумах и многие аналитики пишут статьи о его росте уже и до 2700 пунктов при текущих 2471+.

Конечно это возможно, и даже выше. Стоит напомнить, что Голдман Сакс давали цели 3000 пунктов к 2020 году, и анализ этот предлагался еще по моему в 2015 или 2014 году.

Однако коррекции все равно приходят и сколько-нибудь существенной коррекции на рынке США не было уже с 2015 года, когда прошла одна стремительная в августе и еще одна которая растянулась с декабря 2015 по начало февраля 2016.

Последние движения более меньшей амплитуды выкупались и на ситуации с Брэкзитом в июне 2016 и на выборах в США в ноябре 2016, после которой к слову рынок растет беспрерывно уже 9 месяцев подряд.

Разумеется он может расти и дальше ни кто этого не исключал, но все же лично я ожидаю коррекцию порядка 7-10% в ближайшие 3-4 месяца, а если совсем смотреть оптимистически на ее ожидание, то в августе.

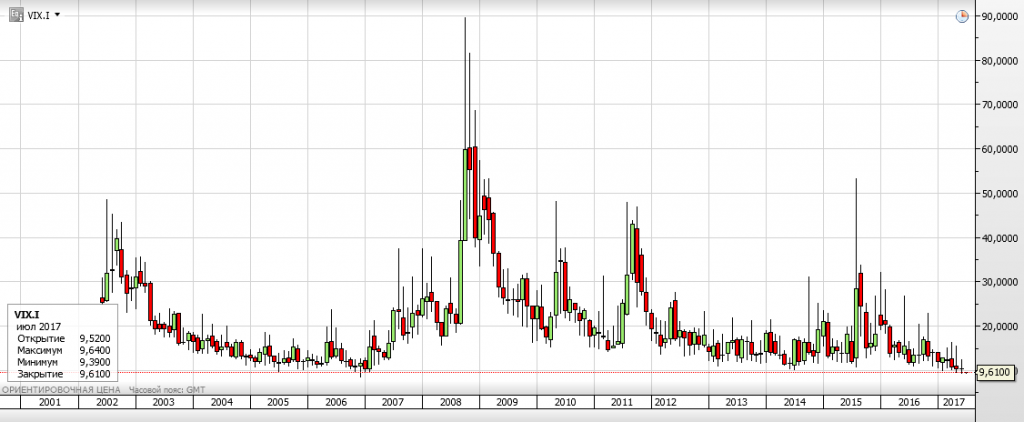

И тут стоит подумать о индексе волатильности VIX, который находится практически на исторических минимумах за последние 11 лет с 2006 года, где он показал отметку 8,6 пунктов. В текущий момент он на 9,6 пунктов и минимум июля был 9,39.

Как видно из месячного графика существенный уход индекса вверх последний раз был именно в августе 2015 года, а потом соответственно на других коррекциях упомянутых мною выше.

Считаю, что индекс имеет все шансы добраться до отметки в 23 пункта и закрыть спайк ноября 2016 года, получившийся на выборах США. Напомню, там провал рынка был выкуплен еще до открытия регулярной сессии в США и потом продолжился рост рынка и как следствие снижение волатильности.

У меня есть мысли как отработать эту идею опционами.

Разумеется сейчас может найтись очень много людей, которые скажут типа: «что тут думать, купил колов и все» — это то да, но каких? Каких страйков, каких сроков экспираций? И как распределить риск относительно потенциальной прибыли — это вот и есть самый важный вопрос, а прибыль тут может составить на каждые вложенные 1000 баксов от 5 до 15 раз или 500-1500% и риск при этом можно распределить грамотно и относительно портфеля в целом или относительно просто выделенного капитала как на инвест идею.

По этому если кому-то это может быть интересно, то добро пожаловать в личку для обсуждения сотрудничества.

Конечно это возможно, и даже выше. Стоит напомнить, что Голдман Сакс давали цели 3000 пунктов к 2020 году, и анализ этот предлагался еще по моему в 2015 или 2014 году.

Однако коррекции все равно приходят и сколько-нибудь существенной коррекции на рынке США не было уже с 2015 года, когда прошла одна стремительная в августе и еще одна которая растянулась с декабря 2015 по начало февраля 2016.

Последние движения более меньшей амплитуды выкупались и на ситуации с Брэкзитом в июне 2016 и на выборах в США в ноябре 2016, после которой к слову рынок растет беспрерывно уже 9 месяцев подряд.

Разумеется он может расти и дальше ни кто этого не исключал, но все же лично я ожидаю коррекцию порядка 7-10% в ближайшие 3-4 месяца, а если совсем смотреть оптимистически на ее ожидание, то в августе.

И тут стоит подумать о индексе волатильности VIX, который находится практически на исторических минимумах за последние 11 лет с 2006 года, где он показал отметку 8,6 пунктов. В текущий момент он на 9,6 пунктов и минимум июля был 9,39.

Как видно из месячного графика существенный уход индекса вверх последний раз был именно в августе 2015 года, а потом соответственно на других коррекциях упомянутых мною выше.

Считаю, что индекс имеет все шансы добраться до отметки в 23 пункта и закрыть спайк ноября 2016 года, получившийся на выборах США. Напомню, там провал рынка был выкуплен еще до открытия регулярной сессии в США и потом продолжился рост рынка и как следствие снижение волатильности.

У меня есть мысли как отработать эту идею опционами.

Разумеется сейчас может найтись очень много людей, которые скажут типа: «что тут думать, купил колов и все» — это то да, но каких? Каких страйков, каких сроков экспираций? И как распределить риск относительно потенциальной прибыли — это вот и есть самый важный вопрос, а прибыль тут может составить на каждые вложенные 1000 баксов от 5 до 15 раз или 500-1500% и риск при этом можно распределить грамотно и относительно портфеля в целом или относительно просто выделенного капитала как на инвест идею.

По этому если кому-то это может быть интересно, то добро пожаловать в личку для обсуждения сотрудничества.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба