18 апреля 2018 DollarCollapse.com Рубино Джон

Когда компания занимает все больше и больше денег для того, чтобы выжить, рынки, т. е. займодатели, в конце концов, начинают бунтовать. Бунт этот принимает форму растущих процентных ставок, ведь кредиторам приходится компенсировать дополнительный риск и падающие кредитные рейтинги, потому что рынки заставляют рейтинговые агентства считаться с действительностью.

Затем происходит одно из двух: либо заемщик приводит свои дела в порядок, находит необходимые ему средства и перестает занимать, либо растущая стоимость нового кредита отправляет его по смертельной спирали, в конце которой, как правило, ждет дефолт, реструктуризация или ликвидация предприятия.

Иллинойс и его экономически несостоятельный Чикаго погрязли в долгах, и выхода из сложившейся ситуации пока не видно. И городу, и штату требуются невообразимые и постоянно растущие денежные суммы, необходимые для выполнения пенсионных обязательств, которые суд не позволяет урезать. Размер сегодняшних выплат делает коррекцию курса математически невозможной. Вот последние новости:

Не забывайте, что все это происходит во время длительного восстановления, когда в налоговые органы поступает больше денег, чем обычно. Если Иллинойс уже сегодня почти на самом дне, где он тогда окажется во время следующей рецессии, когда поступления от налогов прекратятся, а долг вырастет? Очевидно, что термин «мусорный» соответствует термину «спекулятивный». Покупатели на этом этапе больше не будут инвестировать. Они начнут спекулировать.

Чтобы понять, что это значит, представьте себе пенсионный фонд, давайте назовем его «Чикагский пенсионный фонд учителей государственных школ», инвестирующий в акции (которые падают во время рецессий) и первоклассные облигации (которые платят мизерный процент). Поскольку средств, вносимых сегодняшними учителями, недостаточно для того, чтобы полностью профинансировать активы фонда, потребности которого растут с каждым годом, фонду приходится занимать, чтобы покрыть разницу. Но так как фонд является ненадежным заемщиком, то процент, который ему приходится платить, превышает прибыль, полученную от инвестиционных облигаций. Таким образом возникает отрицательный спрэд, увеличивающий недофинансирование фонда, итак уже находящегося в критическом состоянии.

В условиях массового выхода на пенсию учителей, рожденных в период бэби-бума, требующих всего того, что им было обещано, некогда обычная бухгалтерская проблема превращается в проблему движения наличных средств, в том смысле, что буквально не хватает денег на оплату текущих счетов. И это конец.

Непонятно, что будет дальше, потому как технически штаты не могут признавать себя банкротом. Но как бы это не называлось, в результате все равно наступит какой-нибудь дефолт. И, как это всегда бывает во время больших провалов, на рынке вдруг проснется жгучий интерес: а кто же следующий. Поиск выявит множество городов и несколько штатов — вот вам и катализатор следующего кризиса.

Затем происходит одно из двух: либо заемщик приводит свои дела в порядок, находит необходимые ему средства и перестает занимать, либо растущая стоимость нового кредита отправляет его по смертельной спирали, в конце которой, как правило, ждет дефолт, реструктуризация или ликвидация предприятия.

Иллинойс и его экономически несостоятельный Чикаго погрязли в долгах, и выхода из сложившейся ситуации пока не видно. И городу, и штату требуются невообразимые и постоянно растущие денежные суммы, необходимые для выполнения пенсионных обязательств, которые суд не позволяет урезать. Размер сегодняшних выплат делает коррекцию курса математически невозможной. Вот последние новости:

Иллинойс продает облигации на сумму $500 млн и оказывается на грани «мусорного» рейтинга

(Reuters) — В четверг международное рейтинговое агентство Moody’s Investors Service сообщило, что этой весной Иллинойс, ссылаясь на невозможность более выполнять свои пенсионные обязательства и хронический дефицит бюджета, планирует продать облигации на сумму $500 млн.

Муниципальные облигации штата уже получили рейтинг Baa3 от кредитного рейтингового агентства. По словам чиновника, знакомого с ситуацией, первый в этом году выпуск облигаций Иллинойса будет продаваться на рыночных условиях, а все средства пойдут на строительные и ИТ проекты. Дата фиксации цен не называется.

В ближайшем будущем Moody’s не собирается менять рейтинг на положительный, руководствуясь тем, что «пенсионный дефицит продолжит расти, штат по-прежнему будет испытывать трудности со сбалансированием бюджета, что позволит осуществлять дальнейшее сокращение задолженности, кроме того штат крайне чувствителен к спаду в национальной экономике и другим внешним факторам».

Агентство предупреждает, что рейтинг штата может опуститься до мусорного, если задолженность Иллинойса по счетам увеличится, сократится пенсионное финансирование, или штат будет не в состоянии справиться с последствиями будущей рецессии, торговой войны или сокращением федеральных выплат по программе Medicaid.

В октябре Иллинойс, самый низкорейтинговый штат Америки, продал облигации на сумму $6 млрд, чтобы снизить задолженность, раздувшуюся в прошлом году до рекордных $16.67 млрд. Для финансирования строительных и ИТ проектов в ноябре ему пришлось продать облигации еще на $750 млн.

От облигаций Иллинойса инвесторы требуют более высокой доходности, чем от муниципальных облигаций других штатов. Так называемый кредитный спрэд Иллинойса в сравнении с доходностью по облигациям Ttiple A по данным Municipal Market Data увеличился с 177 базисных пунктов в начале января до 208 по состоянию на эту среду.

(Reuters) — В четверг международное рейтинговое агентство Moody’s Investors Service сообщило, что этой весной Иллинойс, ссылаясь на невозможность более выполнять свои пенсионные обязательства и хронический дефицит бюджета, планирует продать облигации на сумму $500 млн.

Муниципальные облигации штата уже получили рейтинг Baa3 от кредитного рейтингового агентства. По словам чиновника, знакомого с ситуацией, первый в этом году выпуск облигаций Иллинойса будет продаваться на рыночных условиях, а все средства пойдут на строительные и ИТ проекты. Дата фиксации цен не называется.

В ближайшем будущем Moody’s не собирается менять рейтинг на положительный, руководствуясь тем, что «пенсионный дефицит продолжит расти, штат по-прежнему будет испытывать трудности со сбалансированием бюджета, что позволит осуществлять дальнейшее сокращение задолженности, кроме того штат крайне чувствителен к спаду в национальной экономике и другим внешним факторам».

Агентство предупреждает, что рейтинг штата может опуститься до мусорного, если задолженность Иллинойса по счетам увеличится, сократится пенсионное финансирование, или штат будет не в состоянии справиться с последствиями будущей рецессии, торговой войны или сокращением федеральных выплат по программе Medicaid.

В октябре Иллинойс, самый низкорейтинговый штат Америки, продал облигации на сумму $6 млрд, чтобы снизить задолженность, раздувшуюся в прошлом году до рекордных $16.67 млрд. Для финансирования строительных и ИТ проектов в ноябре ему пришлось продать облигации еще на $750 млн.

От облигаций Иллинойса инвесторы требуют более высокой доходности, чем от муниципальных облигаций других штатов. Так называемый кредитный спрэд Иллинойса в сравнении с доходностью по облигациям Ttiple A по данным Municipal Market Data увеличился с 177 базисных пунктов в начале января до 208 по состоянию на эту среду.

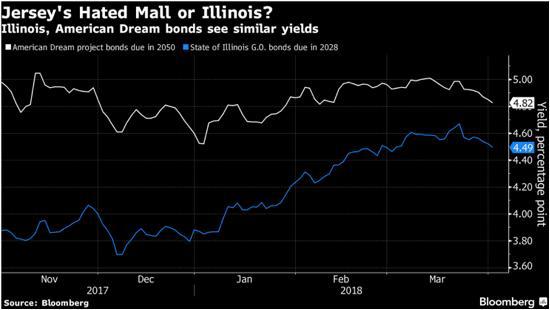

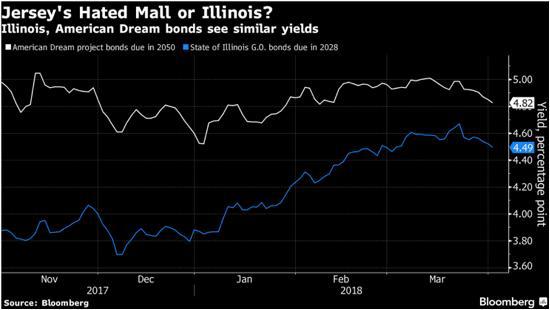

В Иллинойсе дела идут так плохо, что его по его облигациям платят столько же, сколько по облигациям ненавистного всем торгового центра в Джерси

(Bloomberg) — Иллинойс находится в настолько плачевном финансовом состоянии, что инвесторы, поставив на самый низкорейтинговый американский штат, смогут заработать не больше, чем на проекте торгового центра American Dream, возможно, самой ненавистной конструкции в Нью-Джерси.

Бывший губернатор Крис Кристи (Chris Christie) назвал недостроенную, разноцветную громадину в Meadowlands около Turnpike «самым страшным зданием в Нью-Джерси, а, может, и во всей Америке». И все же держатели облигаций хотят, чтобы им платили почти столько же за долги Иллинойса, сколько они требуют за безрейтинговые доходные облигации медленно строящегося ТЦ — последствие многолетних проблем с бюджетом, которые привели штат практически к мусорному уровню.

В марте доходность по муниципальным облигациям Иллинойса, срок погашения которых наступит в 2028 г, составила 4.5%. Для сравнения, доходность по безрейтинговым облигациям ТЦ American Dream (торгово-развлекательного центра, строительство которого, по данным Bloomberg, затянулось на много лет) со сроком погашения в 2050 г — 4.99%.

(Bloomberg) — Иллинойс находится в настолько плачевном финансовом состоянии, что инвесторы, поставив на самый низкорейтинговый американский штат, смогут заработать не больше, чем на проекте торгового центра American Dream, возможно, самой ненавистной конструкции в Нью-Джерси.

Бывший губернатор Крис Кристи (Chris Christie) назвал недостроенную, разноцветную громадину в Meadowlands около Turnpike «самым страшным зданием в Нью-Джерси, а, может, и во всей Америке». И все же держатели облигаций хотят, чтобы им платили почти столько же за долги Иллинойса, сколько они требуют за безрейтинговые доходные облигации медленно строящегося ТЦ — последствие многолетних проблем с бюджетом, которые привели штат практически к мусорному уровню.

В марте доходность по муниципальным облигациям Иллинойса, срок погашения которых наступит в 2028 г, составила 4.5%. Для сравнения, доходность по безрейтинговым облигациям ТЦ American Dream (торгово-развлекательного центра, строительство которого, по данным Bloomberg, затянулось на много лет) со сроком погашения в 2050 г — 4.99%.

Не забывайте, что все это происходит во время длительного восстановления, когда в налоговые органы поступает больше денег, чем обычно. Если Иллинойс уже сегодня почти на самом дне, где он тогда окажется во время следующей рецессии, когда поступления от налогов прекратятся, а долг вырастет? Очевидно, что термин «мусорный» соответствует термину «спекулятивный». Покупатели на этом этапе больше не будут инвестировать. Они начнут спекулировать.

Чтобы понять, что это значит, представьте себе пенсионный фонд, давайте назовем его «Чикагский пенсионный фонд учителей государственных школ», инвестирующий в акции (которые падают во время рецессий) и первоклассные облигации (которые платят мизерный процент). Поскольку средств, вносимых сегодняшними учителями, недостаточно для того, чтобы полностью профинансировать активы фонда, потребности которого растут с каждым годом, фонду приходится занимать, чтобы покрыть разницу. Но так как фонд является ненадежным заемщиком, то процент, который ему приходится платить, превышает прибыль, полученную от инвестиционных облигаций. Таким образом возникает отрицательный спрэд, увеличивающий недофинансирование фонда, итак уже находящегося в критическом состоянии.

В условиях массового выхода на пенсию учителей, рожденных в период бэби-бума, требующих всего того, что им было обещано, некогда обычная бухгалтерская проблема превращается в проблему движения наличных средств, в том смысле, что буквально не хватает денег на оплату текущих счетов. И это конец.

Непонятно, что будет дальше, потому как технически штаты не могут признавать себя банкротом. Но как бы это не называлось, в результате все равно наступит какой-нибудь дефолт. И, как это всегда бывает во время больших провалов, на рынке вдруг проснется жгучий интерес: а кто же следующий. Поиск выявит множество городов и несколько штатов — вот вам и катализатор следующего кризиса.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба