16 мая 2018 Вести Экономика

Возобновление аукционов Минфина РФ по размещению ОФЗ совпало с новой волной роста доходностей на рынке американского долга и распродажами на развивающихся рынках. В связи с этим вероятность успеха привлечения всей заявленной суммы ставится под вопрос.

Спустя три недели Минфин сегодня вернется на долговой рынок, где попробует привлечь 30 млрд руб.

Инвесторам будут предложены два выпуска: облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26224 с погашением 23 мая 2029 г. в объеме 15 млрд руб. и ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 г. также на сумму 15 млрд руб., говорится в сообщении Минфина, размещенном на его сайте.

Отметим, что объем предложения оказался несколько ниже, чем ожидали эксперты. Многие отмечали, что из-за перерыва министерство финансов постарается привлечь как можно больше средств, фигурировала цифра в 40 млрд руб.

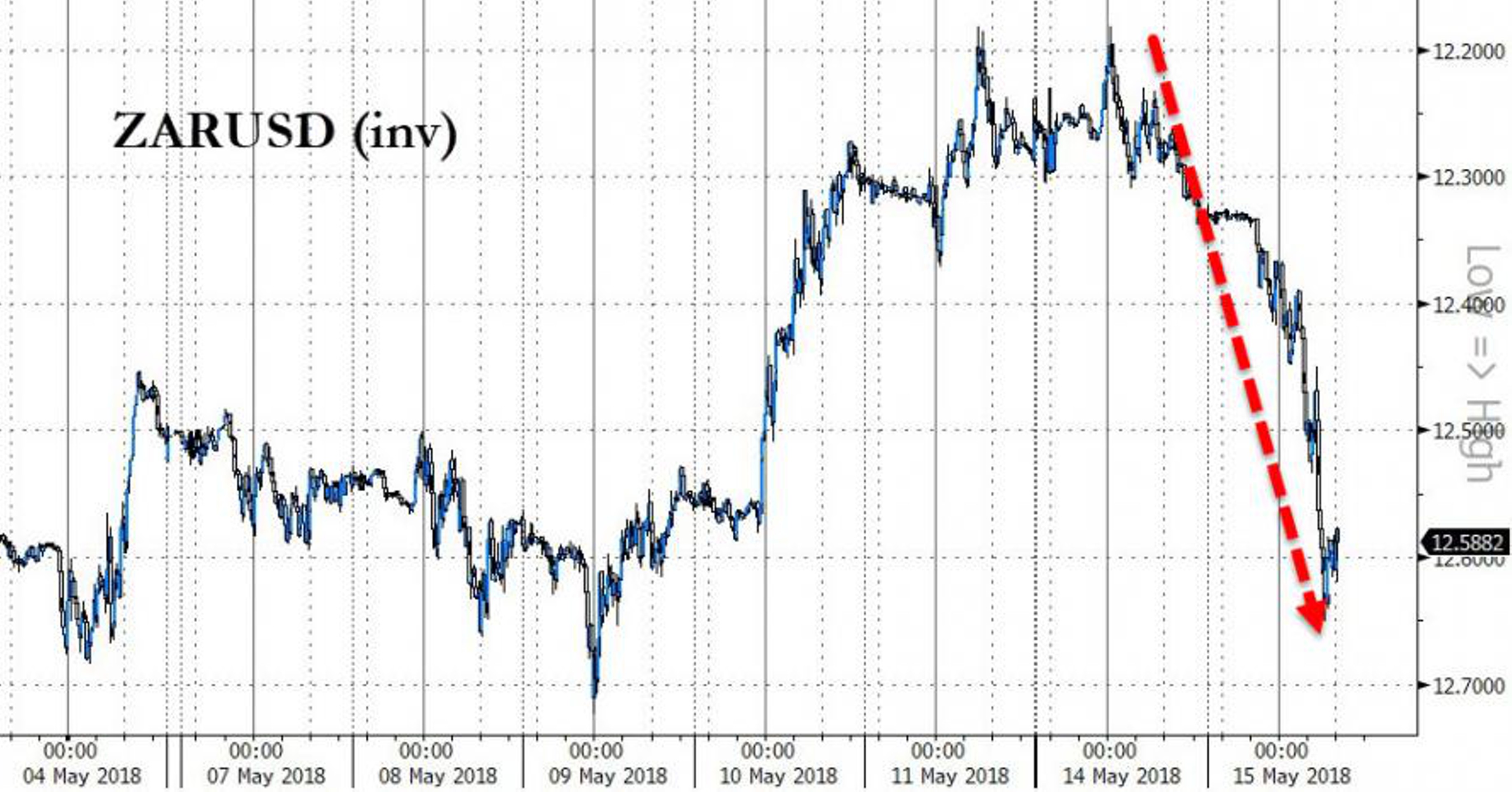

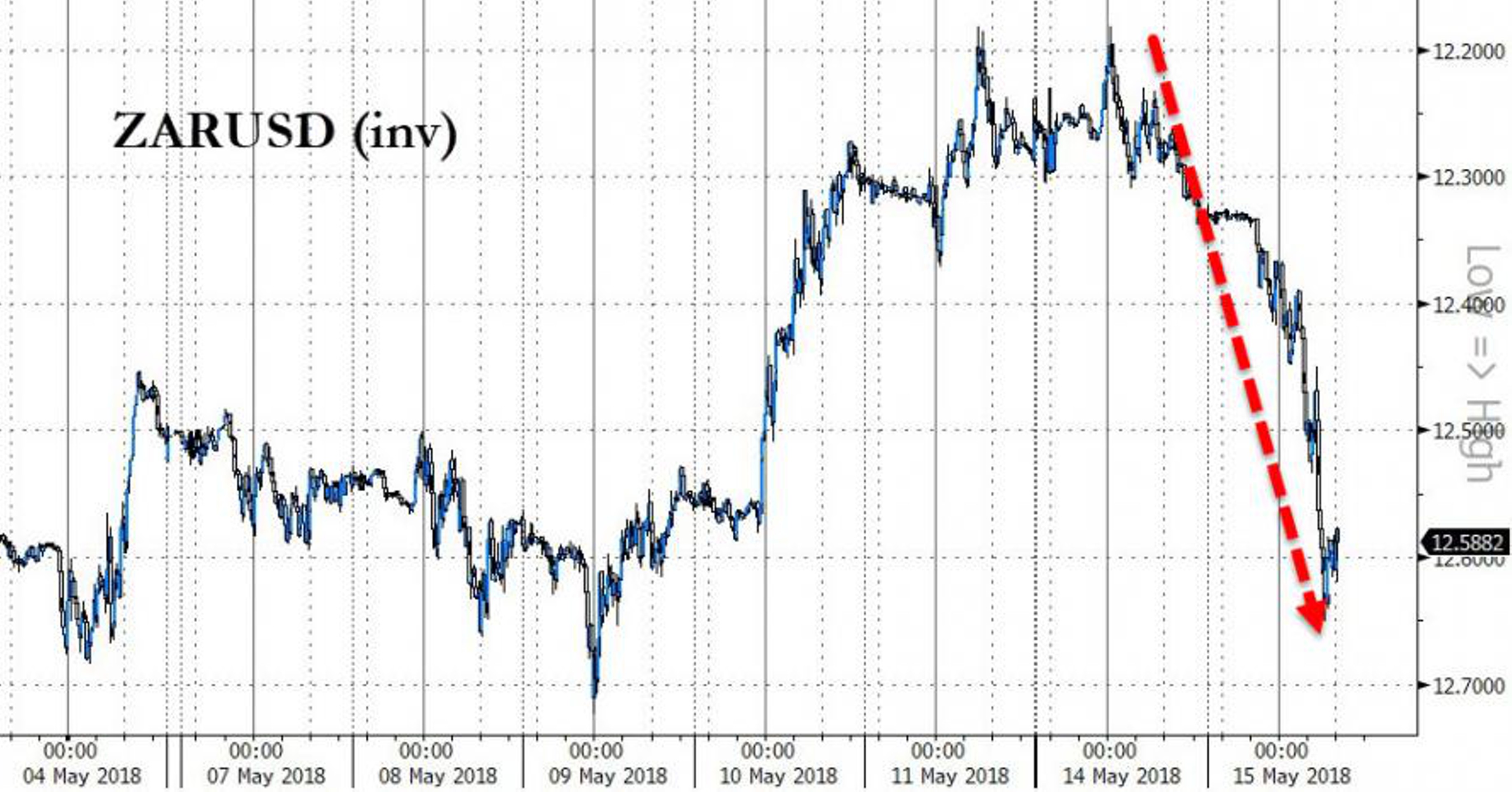

Но сказалась внешняя конъюнктура. Как уже было сказано выше, на долговом рынке США возобновился рост доходности, причем достаточно стремительный: были пробиты предыдущие максимумы. Затишье закончилось и на развивающихся площадках: турецкая лира, южноафриканский ранд и другие валюты попали под давление.

Еще буквально день назад аналитики позитивно смотрели на перспективы российского долгового рынка. Так, например, эксперты "Уралсиб" прогнозировали снижение доходностей.

Во вторник ситуация резко изменилась. Рубль, к слову, в ходе сессии терял к доллару около 1 руб. Впрочем, такая динамика отчасти объясняется еще и динамикой самого доллара к другим валютам, в первую очередь к евро. Именно поэтому в паре с единой европейской валютой рубль потерь практически не понес.

Стоит отметить, что, несмотря на весь негатив, рубль выглядит несколько лучше других валют развивающихся стран. Поддержку оказывают высокие цены на нефть: баррель смеси Brent в моменте достиг уровня $79, к тому же основной негатив был заложен в котировки рубля еще в апреле, когда на фоне санкций курс национальной валюты резко снизился.

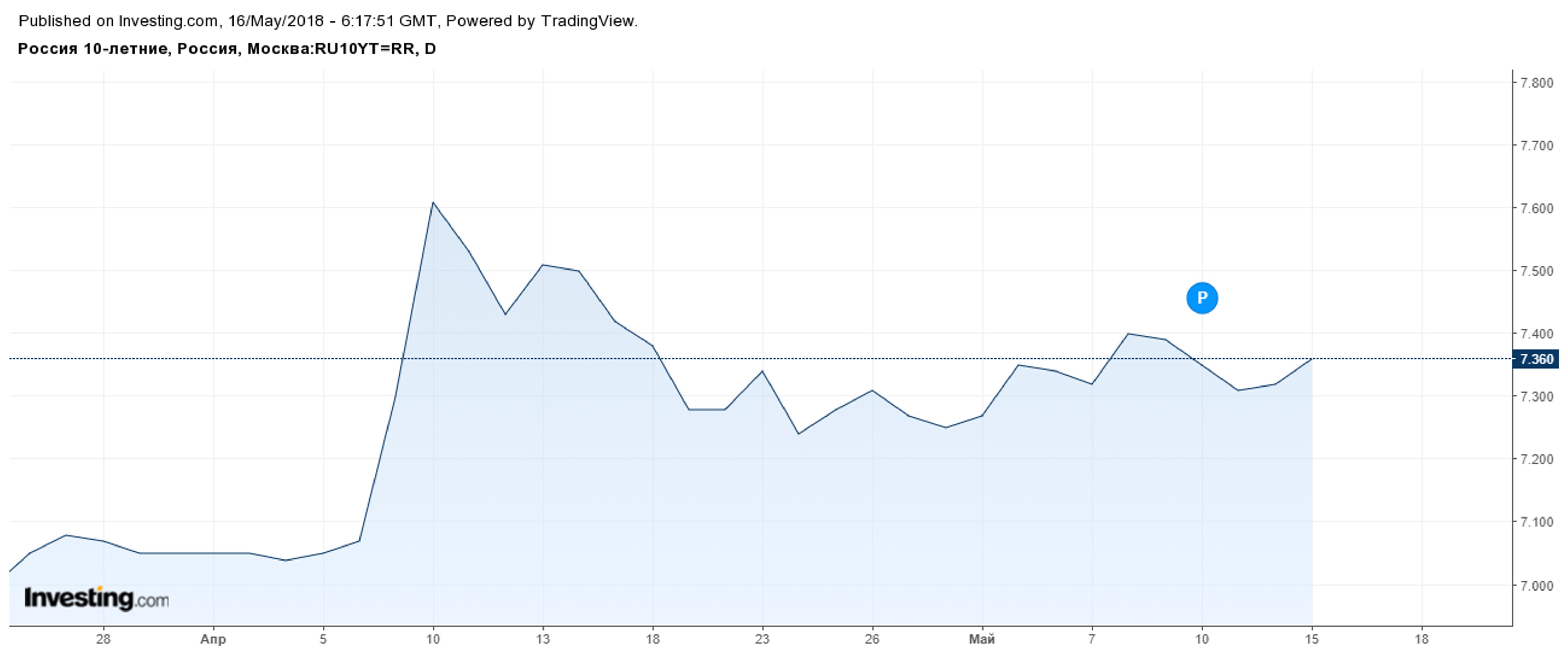

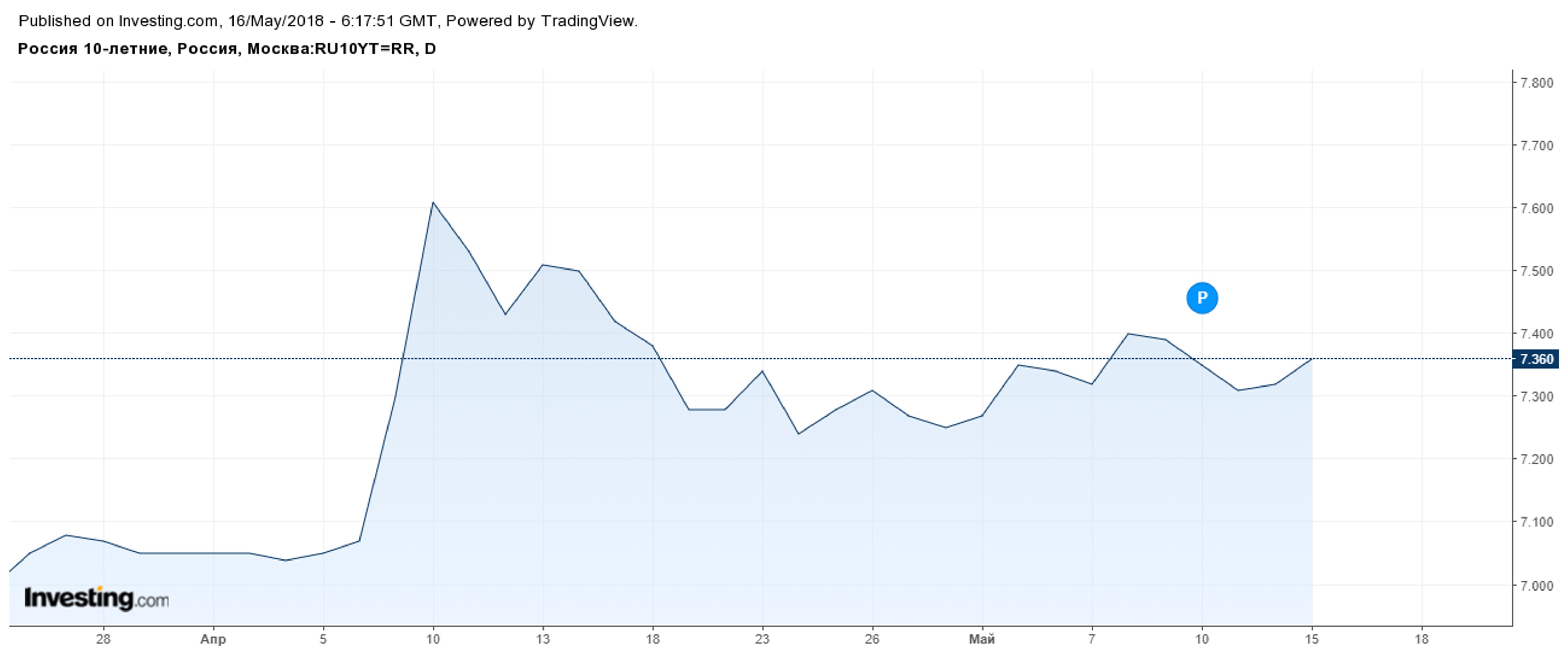

На вторичном рынке российского долга накануне также наблюдалось определенное давление. Доходности десятилетних ОФЗ повысились до 7,36%.

В ситуации, когда рубль слабеет, а доллар укрепляется, текущая разница в ставках не делает ОФЗ привлекательными в глазах зарубежных инвесторов. На аукционах Минфину остается рассчитывать только на локальных игроков.

Спустя три недели Минфин сегодня вернется на долговой рынок, где попробует привлечь 30 млрд руб.

Инвесторам будут предложены два выпуска: облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26224 с погашением 23 мая 2029 г. в объеме 15 млрд руб. и ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 г. также на сумму 15 млрд руб., говорится в сообщении Минфина, размещенном на его сайте.

Отметим, что объем предложения оказался несколько ниже, чем ожидали эксперты. Многие отмечали, что из-за перерыва министерство финансов постарается привлечь как можно больше средств, фигурировала цифра в 40 млрд руб.

Но сказалась внешняя конъюнктура. Как уже было сказано выше, на долговом рынке США возобновился рост доходности, причем достаточно стремительный: были пробиты предыдущие максимумы. Затишье закончилось и на развивающихся площадках: турецкая лира, южноафриканский ранд и другие валюты попали под давление.

Еще буквально день назад аналитики позитивно смотрели на перспективы российского долгового рынка. Так, например, эксперты "Уралсиб" прогнозировали снижение доходностей.

"Уралсиб"

Судя по невысокой активности, на российском рынке гособлигаций в последнее время присутствует лишь часть локальных инвесторов. После завершения праздничного периода мы ждем постепенного роста активности и возвращения нерезидентов на российский рынок с учетом дорогой нефти, слабеющего санкционного фактора и прекращения роста доллара на мировых площадках. На наш взгляд, при текущих ценах на нефть и низкой инфляции потенциал снижения доходностей ОФЗ в краткосрочной перспективе сохраняется.

Судя по невысокой активности, на российском рынке гособлигаций в последнее время присутствует лишь часть локальных инвесторов. После завершения праздничного периода мы ждем постепенного роста активности и возвращения нерезидентов на российский рынок с учетом дорогой нефти, слабеющего санкционного фактора и прекращения роста доллара на мировых площадках. На наш взгляд, при текущих ценах на нефть и низкой инфляции потенциал снижения доходностей ОФЗ в краткосрочной перспективе сохраняется.

Во вторник ситуация резко изменилась. Рубль, к слову, в ходе сессии терял к доллару около 1 руб. Впрочем, такая динамика отчасти объясняется еще и динамикой самого доллара к другим валютам, в первую очередь к евро. Именно поэтому в паре с единой европейской валютой рубль потерь практически не понес.

Стоит отметить, что, несмотря на весь негатив, рубль выглядит несколько лучше других валют развивающихся стран. Поддержку оказывают высокие цены на нефть: баррель смеси Brent в моменте достиг уровня $79, к тому же основной негатив был заложен в котировки рубля еще в апреле, когда на фоне санкций курс национальной валюты резко снизился.

На вторичном рынке российского долга накануне также наблюдалось определенное давление. Доходности десятилетних ОФЗ повысились до 7,36%.

В ситуации, когда рубль слабеет, а доллар укрепляется, текущая разница в ставках не делает ОФЗ привлекательными в глазах зарубежных инвесторов. На аукционах Минфину остается рассчитывать только на локальных игроков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба