1 июня 2018 Вести Экономика

Политический кризис в Италии очень быстро превратился в кризис финансовый, который угрожает всей Европе. Почему это выгодно американцам?

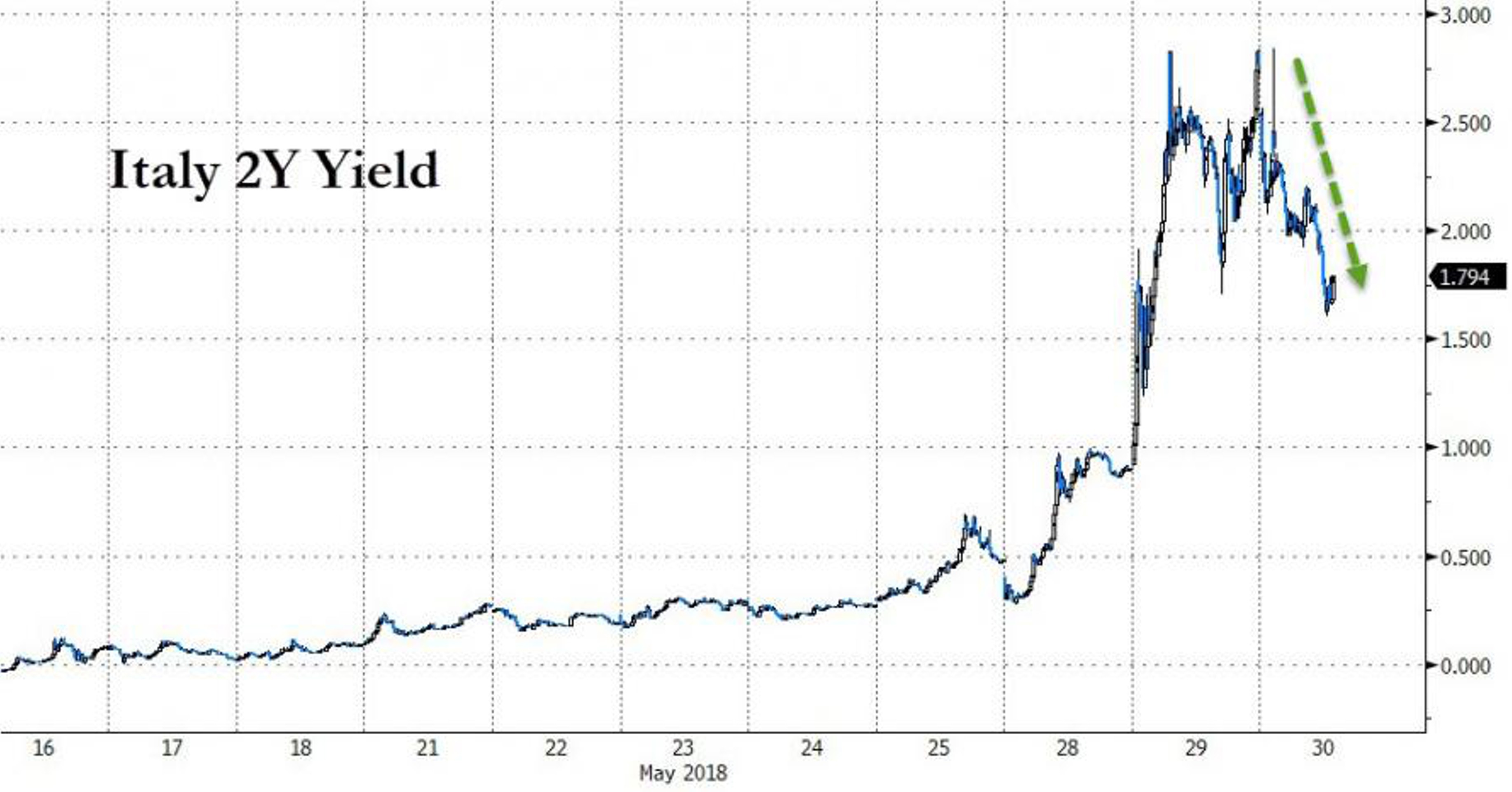

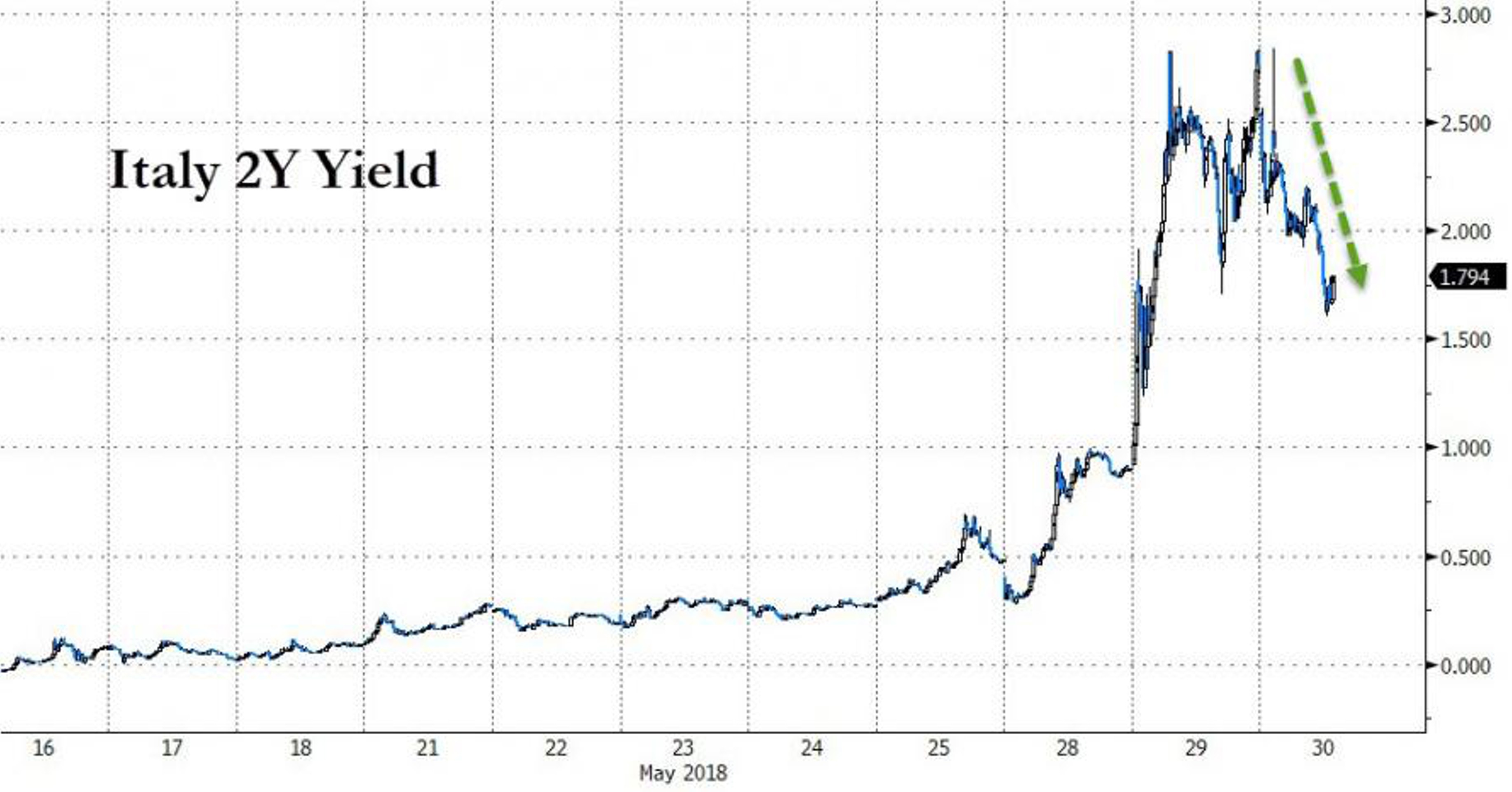

Изначально история с политическим кризисом в Италии появилась буквально из ниоткуда, ее начали тиражировать западные средства массовой информации. Обстановка нагнеталась ежедневно, при этом за дело активно взялись спекулянты, и на долговом рынке Италии начались массированные распродажи.

Как это обычно бывает, вслед за одной страной вспомнили о проблемах других, в том числе Испании и Португалии. Европейский кризис почти всегда развивается примерно одним и тем же образом: находится политический подтекст, затем разгром на долговых рынках, следом банки, которые держат огромное количество облигаций у себя на балансе, и так далее.

Все это мы видели и в этот раз. Можно придумывать сколько угодно объяснений происходящему, однако, если посмотреть шире, можно найти американский след. К слову, на многих высоких постах в Старом Свете находятся именно ставленники США, в том числе и выходец из Goldman Sachs Марио Драги.

Стоит также напомнить, что большинство хедж-фондов и наиболее активных инвестбанков находятся в США и именно на них зачастую лежит ответственность за хаос на том или ином рынке.

Что в нынешнем случае выиграли Штаты от хаоса в Европе?

Долгое время американцам не удавалось снизить доходности своих бумаг. По двухлетним трежерис она достигала 2,6%, а по десятилетним поднималась выше 3,1%. Учитывая грандиозные планы президента Дональда Трампа и колоссальные бюджетные расходы, которые финансируются за счет новых займов, ясно, что обслуживать долги по таким высоким ставкам крайне проблематично.

Обычно снижение доходностей происходило во время некой паники на рынках, начиналось бегство в качество: инвесторы скупали казначейские облигации. В феврале мы стали свидетелями достаточно сильного обвала фондовых рынков в США и по всему миру, однако доходности так и остались на достаточно высоком уровне, а затем продолжили рост.

Нужна была какая-то более серьезная угроза, и кризис в Европе становился наиболее подходящим событием.

Дело в том, что во время обвала облигаций периферийных стран еврозоны у инвесторов оставалось всего два варианта: либо уходить в немецкие облигации с отрицательной ставкой, либо в американские, но с достаточно высокой.

Выбор очевиден: капитал потек в США. Как итог, во вторник мы увидели сильнейшее снижение доходностей, которое ускорилось за счет закрытия позиций теми спекулянтами, которые ранее открывали ставки на понижение стоимости трежерис.

Доходности десятилетних трежерис опустились в район 2,8%, а по двухлетним бумагам - к 2,37%.

Для тех объемов заимствования, которые проводят США, такое изменение ставки носит колоссальное значение, но что самое главное - был сломлен тренд, и теперь давление продавцов ослабнет.

Добавим, что сегодня на европейских рынках наблюдается некая стабилизация. Доходности по облигациям Италии идут вниз.

Происходит это на слухах о том, что выход из политического тупика может быть найден, что поможет избежать худшего сценария.

Изначально история с политическим кризисом в Италии появилась буквально из ниоткуда, ее начали тиражировать западные средства массовой информации. Обстановка нагнеталась ежедневно, при этом за дело активно взялись спекулянты, и на долговом рынке Италии начались массированные распродажи.

Как это обычно бывает, вслед за одной страной вспомнили о проблемах других, в том числе Испании и Португалии. Европейский кризис почти всегда развивается примерно одним и тем же образом: находится политический подтекст, затем разгром на долговых рынках, следом банки, которые держат огромное количество облигаций у себя на балансе, и так далее.

Все это мы видели и в этот раз. Можно придумывать сколько угодно объяснений происходящему, однако, если посмотреть шире, можно найти американский след. К слову, на многих высоких постах в Старом Свете находятся именно ставленники США, в том числе и выходец из Goldman Sachs Марио Драги.

Стоит также напомнить, что большинство хедж-фондов и наиболее активных инвестбанков находятся в США и именно на них зачастую лежит ответственность за хаос на том или ином рынке.

Что в нынешнем случае выиграли Штаты от хаоса в Европе?

Долгое время американцам не удавалось снизить доходности своих бумаг. По двухлетним трежерис она достигала 2,6%, а по десятилетним поднималась выше 3,1%. Учитывая грандиозные планы президента Дональда Трампа и колоссальные бюджетные расходы, которые финансируются за счет новых займов, ясно, что обслуживать долги по таким высоким ставкам крайне проблематично.

Обычно снижение доходностей происходило во время некой паники на рынках, начиналось бегство в качество: инвесторы скупали казначейские облигации. В феврале мы стали свидетелями достаточно сильного обвала фондовых рынков в США и по всему миру, однако доходности так и остались на достаточно высоком уровне, а затем продолжили рост.

Нужна была какая-то более серьезная угроза, и кризис в Европе становился наиболее подходящим событием.

Дело в том, что во время обвала облигаций периферийных стран еврозоны у инвесторов оставалось всего два варианта: либо уходить в немецкие облигации с отрицательной ставкой, либо в американские, но с достаточно высокой.

Выбор очевиден: капитал потек в США. Как итог, во вторник мы увидели сильнейшее снижение доходностей, которое ускорилось за счет закрытия позиций теми спекулянтами, которые ранее открывали ставки на понижение стоимости трежерис.

Доходности десятилетних трежерис опустились в район 2,8%, а по двухлетним бумагам - к 2,37%.

Для тех объемов заимствования, которые проводят США, такое изменение ставки носит колоссальное значение, но что самое главное - был сломлен тренд, и теперь давление продавцов ослабнет.

Добавим, что сегодня на европейских рынках наблюдается некая стабилизация. Доходности по облигациям Италии идут вниз.

Происходит это на слухах о том, что выход из политического тупика может быть найден, что поможет избежать худшего сценария.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба