14 июля 2018 utmedia

Публикуем перевод еженедельного обзора крипторынка от Element Group

Рынок идет вниз

На момент публикации биткоин торгуется около 6 400 $, снизившись на 3% за последнюю неделю. Большинство крупных альткоинов идут вслед за ним (EOS, примечательный аутсайдер, снизился на 20% к уровню прошлой недели). Альткоины средней и малой капитализации, учитывая присущий им более высокий показатель Бета, снижаются еще больше – на 8-10% по сравнению с ценами в прошлую среду. Эта слабость рынка является немного неожиданным разворотом, поскольку рынок цифровых активов с начала месяца показывал хороший рост.

Есть ряд конспирологических теорий, циркулирующих в социальных сетях, на тему того, какой основной катализатор мог сейчас заставить рынок пойти вниз. Пара наиболее популярных теорий указывают на:

1) кражу токенов на 24 млн. $ c децентрализованной биржи Bancor в результате ее взлома,

2) исследование, опубликованное консультантами центрального банка Финляндии, в котором концепция цифровой валюты называется «ошибочной».

Кроме этих двух историй, реальных негативных драйверов мы не видим. И даже эти заголовки не несут того негатива, который исторически влиял на весь рынок. Возможно, мы все еще наблюдаем крайне слабую рыночную конъюнктуру. Возможно, маркет-мейкеры решили придержать свои алгоритмы накопления в летний период. А, может быть, на рынке всего лишь было больше продавцов, чем покупателей. В любом случае, вот некоторые наши мысли на этой неделе.

1. Пришло время начать рассматривать этот новый класс активов как то, чем он и является: как новый класс активов.

Мы пытаемся сказать, что использование стандартных метрик и бенчмарков для сравнения с традиционными классами активами иногда может быть лишено смысла. Это не работает. Ни чуточки. Волатильность цен в годовом исчислении крупнейшей и самой ликвидной криптовалюты – биткоина – затмевает собой волатильность крупнейших и наиболее ликвидных акций. Время, которое понадобилось биткоину, чтобы пройти от пика до дна в коррекции – это лишь небольшая часть того периода, за который индекс Nasdaq прошел такую же дистанцию после краха доткомов. Ценовые колебания внутри дня на уровне до 7% – существенная цифра для акций – в пределах нормы для большинства криптовалют.

В любом случае, мы хотим донести одну простую вещь: биткоин волатильный? Ответ: да.

Великая коррекция 2018 года существенна по своему размеру? Ответ: да.

До реального массового внедрения технологии пройдут годы? Возможно.

Обладает ли лежащая в основе многих криптовалют технология потенциалом для реализации существенного сетевого эффекта? Ответ: да.

Будут ли такие сети революционными по своей природе? Ответ: да.

Мы по-прежнему на ранних этапах развития «продукта»? Ответ: да.

Является ли молодое поколение по всему миру наиболее технически подкованным в истории человечества? Ответ: да.

Готовы ли они принять криптовалюты как часть повседневной жизни? Ответ: да.

Есть ли у этого класса активов потенциал существенной доходности, которая превзойдет возможную доходность более зрелых классов активов? ОТВЕТ: ДА.

2. Проблема не во взломах систем безопасности.

Здесь мы непосредственно имеем в виду новости, связанные со взломом Bancor. Многие будут доказывать, что это событие является единичной проблемой и причиной последнего снижения рынка. Мы же считаем, что проблема не в этом. Как минимум не только в этом. Мы считаем настоящей проблемой сочетание различных реальностей, которые сейчас существуют в мире цифровых активов.

Во-первых, с самой технологией продолжают происходить далеко не позитивные вещи, что обычно приводит к краже или взлому. Такие события сопутствуют развитию любой новой технологии, направленной на полное переформатирование целых отраслей. До момента ее повсеместного внедрения должен быть решен ряд проблем, связанных с масштабируемостью и безопасностью. Учитывая, что такие разработки, как Lightning Network и Raiden Network, в настоящее время проходят испытания в боевых условиях, отрасль движется в верном направлении. Эта проблема будет решена.

Однако настоящая проблема заключается в том, что еще ни разу в истории финансовых спекуляций розничный инвестор не являлся детерминантом в определении ценового равновесия, будучи при этом основным распространителем информации (будь то правдивой или вымышленной). Любой может не только эмоционально реагировать на новостные заголовки, но и распространять страх и неопределенность среди участников экосистемы при помощи социальных сетей (и преуспевать в этом).

До тех пор, пока розничные инвесторы будут контролировать движение цены в течение дня, баланса на криптовалютном рынке не будет. Необходимо больше инструментов контроля и проверки, больше сбалансированности. Каждый должен более ответственно относиться к своим действиям и словам (как и в случае с традиционными рынками). Пока криптомир не станет похож на более регулируемые площадки, мы продолжим быть свидетелями того, как один заголовок приводит к изменению цены на 7% за один день. Мы идем в правильном направлении, просто нужно еще какое-то время.

3. Недавний пузырь и последующий обвал на криптовалютном рынке – это всего лишь один цикл в цикле, который уже разворачивался много раз в прошлом – как в истории биткоина, так и в более общей истории всех финансовых рынков.

Глубинные причины экономических пузырей, похоже, лежат в человеческом поведении, и вне зависимости от того, как часто они происходят, мы неспособны коллективно учиться на своих ошибках и предупреждать их в будущем. Многие из теорий, которые используются для объяснения появления пузырей, указывают на когнитивное искажение или социологические факторы.

Экономические пузыри происходят достаточно редко, поэтому мы с трудом помним, что именно происходило в прошлый раз, а каждый цикл при этом немного отличается от предыдущих, что еще больше затрудняет проведение прямых параллелей. Но поражает, сколько общего можно найти у каждого цикла «пузырь-обвал». По случайному совпадению мы недавно наткнулись на статью в Википедии о пузыре доткомов. Исследование этого пузыря и других пузырей на рынке активов должно быть обязательным к прочтению для всех инвесторов. Сходств между этими двумя пузырями предостаточно, но здесь мы предметно рассмотрим один аспект: макроэкономическую конъюнктуру, предшествующую началу пузыря.

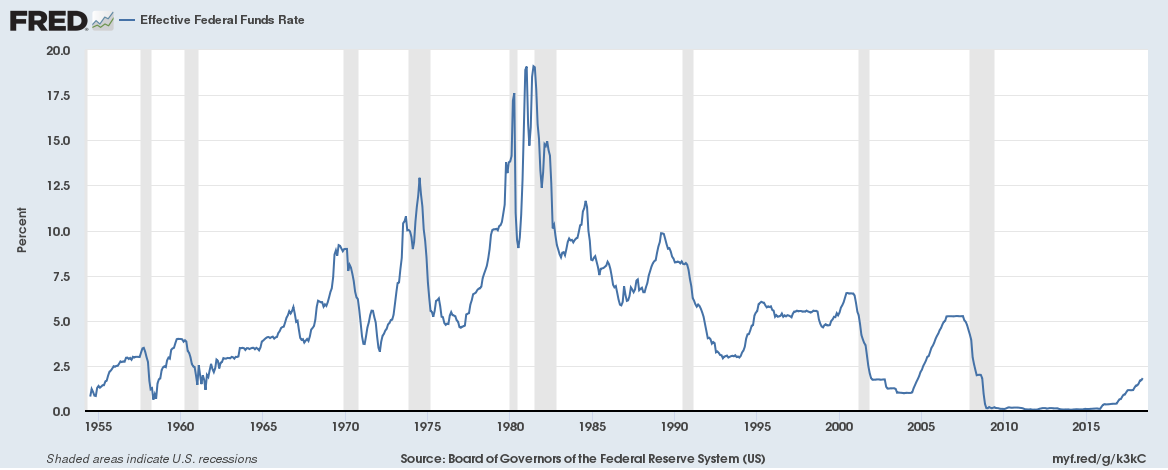

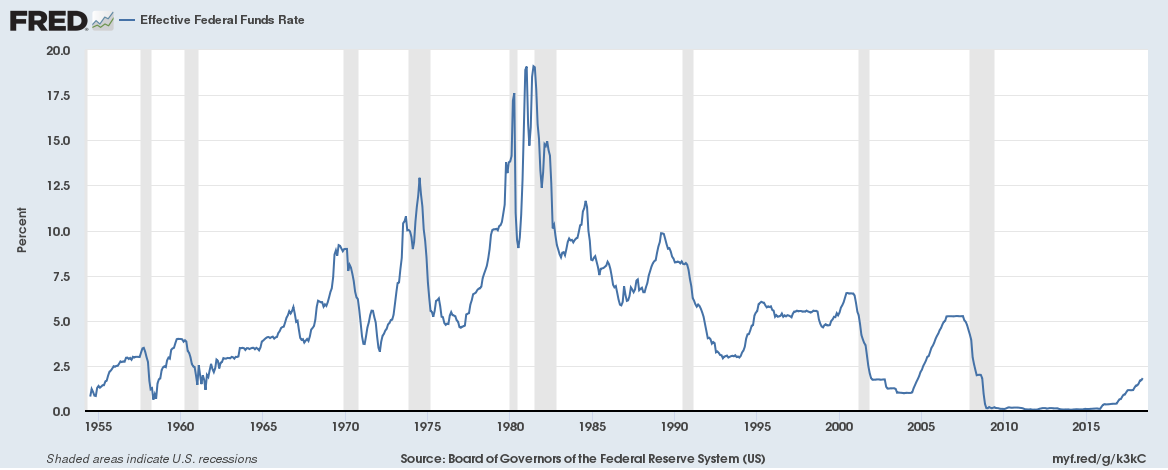

Прелюдии к обоим пузырям очень похожи. В конце 1995 года Федеральная резервная система достигла локального пика в цикле ужесточения своей монетарной политики – эффективная ставка по федеральным фондам достигла 6%. Этот период также указывается как начало интернет-пузыря: компания Netscape провела первичное публичное размещение акций, которые в первый день торгов выросли с 28$ до 71$. В следующие несколько лет монетарная политика постепенно смягчалась путем снижения процентных ставок с одним исключением в 1997 году. Азиатский финансовый кризис, дефолт России по выплате государственного долга и крах компании Long-Term Capital Management заставили Федрезерв агрессивно снижать процентную ставку три раза в течение трех месяцев. Действия Федерального резерва дали инвесторам ощущение, что центральный банк будет защищать и поддерживать цены на активы. Это вкупе с серьезным снижением налогов и стимулирующей фискальной политикой, которые также имели место в тот период, позволило инвесторам брать на себя больше рисков и направить капитал в высокорискованные интернет-компании.

Те же макроэкономические условия, имевшие место тогда, сложились и накануне недавнего пузыря в криптовалютах. Федеральный резерв снизил процентные ставки до нуля вследствие мирового финансового кризиса, перешел к еще более стимулирующей монетарной политике с помощью нескольких раундов количественного смягчения, а в последнее время сюда добавились расходы на строительство инфраструктуры, сокращение налогов и призванная стимулировать экономический рост фискальная политика, создав тем самым предпосылки для роста аппетита инвесторов к риску.

Сдутию пузыря доткомов также отчасти способствовали макроэкономические условия. Озабоченный ростом цен на активы Федеральный резерв начал резко повышать процентные ставки в 1999 году и закончил цикл ужесточения в марте 2000, целью которого было убрать часть влитой в экономику ликвидности вследствие указанных выше международных кризисов. Индекс Nasdaq в том же месяце достиг своего максимума. Похожим образом пик криптовалютного пузыря пришелся на декабрь 2017 года после трехкратного повышения ставки Федрезервом в 2017 году, а также запуска центральными банками других стран сворачивания собственных программ количественного смягчения и перехода к нормализации монетарной политики.

Эти паттерны показывают, что условия для следующего пузыря на рынке криптовалют созреют, если многие страны мира столкнутся с рецессией, что заставит центральные банки вновь начать смягчать монетарную политику и вкачивать в рынки ликвидность. Однако процентные ставки во многих развитых странах близки к нулю, что может ограничить набор средств в распоряжении регулирующих органов и заставить их быть еще более изобретательными в следующий раз.

4. Скромность в этой игре всегда будет превосходным качеством.

Большинство менеджеров фондов, блокчейн-компаний, консультантов, инвесторов и трейдеров в отрасли поняли за прошедший год одну вещь – на этом рынке факторов, ежедневно влияющих на цену, больше, чем способен учесть любой человек или организация. Мы заметили, что рынок иногда принимает свою собственную форму, в которой переплетаются элементы существенной автокорреляции и абсолютной непредсказуемости.

С учетом вышесказанного, мы нередко выражаем мнение о долгосрочных перспективах рынка, стремясь таким образом воздержаться от точного предсказания максимумов и минимумов, и сконцентрироваться на определении трендов. Некоторые обозреватели рынка постоянно делают обратное и считают своей миссией раз за разом называть все новые и новые ценовые ориентиры. Нам кажется гораздо более разумным определить наличие тренда на рынке. Некоторые из наших коллег пришли к похожим выводам, но в результате подверглись некоторой критике со стороны розничных инвесторов.

Мы считаем, что признать, что этот рынок еще на стадии зарождения и демонстрирует слабо поддающиеся пониманию краткосрочные движения, это признак настоящей скромности. Это показатель того, что у вас есть уважение к этому рынку, а также уверенность в собственных способностях. На этой ноте мы хотели бы закончить наш обзор экстравагантной цитатой, которая отлично описывает подобный настрой.

Рынок идет вниз

На момент публикации биткоин торгуется около 6 400 $, снизившись на 3% за последнюю неделю. Большинство крупных альткоинов идут вслед за ним (EOS, примечательный аутсайдер, снизился на 20% к уровню прошлой недели). Альткоины средней и малой капитализации, учитывая присущий им более высокий показатель Бета, снижаются еще больше – на 8-10% по сравнению с ценами в прошлую среду. Эта слабость рынка является немного неожиданным разворотом, поскольку рынок цифровых активов с начала месяца показывал хороший рост.

Есть ряд конспирологических теорий, циркулирующих в социальных сетях, на тему того, какой основной катализатор мог сейчас заставить рынок пойти вниз. Пара наиболее популярных теорий указывают на:

1) кражу токенов на 24 млн. $ c децентрализованной биржи Bancor в результате ее взлома,

2) исследование, опубликованное консультантами центрального банка Финляндии, в котором концепция цифровой валюты называется «ошибочной».

Кроме этих двух историй, реальных негативных драйверов мы не видим. И даже эти заголовки не несут того негатива, который исторически влиял на весь рынок. Возможно, мы все еще наблюдаем крайне слабую рыночную конъюнктуру. Возможно, маркет-мейкеры решили придержать свои алгоритмы накопления в летний период. А, может быть, на рынке всего лишь было больше продавцов, чем покупателей. В любом случае, вот некоторые наши мысли на этой неделе.

1. Пришло время начать рассматривать этот новый класс активов как то, чем он и является: как новый класс активов.

Мы пытаемся сказать, что использование стандартных метрик и бенчмарков для сравнения с традиционными классами активами иногда может быть лишено смысла. Это не работает. Ни чуточки. Волатильность цен в годовом исчислении крупнейшей и самой ликвидной криптовалюты – биткоина – затмевает собой волатильность крупнейших и наиболее ликвидных акций. Время, которое понадобилось биткоину, чтобы пройти от пика до дна в коррекции – это лишь небольшая часть того периода, за который индекс Nasdaq прошел такую же дистанцию после краха доткомов. Ценовые колебания внутри дня на уровне до 7% – существенная цифра для акций – в пределах нормы для большинства криптовалют.

В любом случае, мы хотим донести одну простую вещь: биткоин волатильный? Ответ: да.

Великая коррекция 2018 года существенна по своему размеру? Ответ: да.

До реального массового внедрения технологии пройдут годы? Возможно.

Обладает ли лежащая в основе многих криптовалют технология потенциалом для реализации существенного сетевого эффекта? Ответ: да.

Будут ли такие сети революционными по своей природе? Ответ: да.

Мы по-прежнему на ранних этапах развития «продукта»? Ответ: да.

Является ли молодое поколение по всему миру наиболее технически подкованным в истории человечества? Ответ: да.

Готовы ли они принять криптовалюты как часть повседневной жизни? Ответ: да.

Есть ли у этого класса активов потенциал существенной доходности, которая превзойдет возможную доходность более зрелых классов активов? ОТВЕТ: ДА.

2. Проблема не во взломах систем безопасности.

Здесь мы непосредственно имеем в виду новости, связанные со взломом Bancor. Многие будут доказывать, что это событие является единичной проблемой и причиной последнего снижения рынка. Мы же считаем, что проблема не в этом. Как минимум не только в этом. Мы считаем настоящей проблемой сочетание различных реальностей, которые сейчас существуют в мире цифровых активов.

Во-первых, с самой технологией продолжают происходить далеко не позитивные вещи, что обычно приводит к краже или взлому. Такие события сопутствуют развитию любой новой технологии, направленной на полное переформатирование целых отраслей. До момента ее повсеместного внедрения должен быть решен ряд проблем, связанных с масштабируемостью и безопасностью. Учитывая, что такие разработки, как Lightning Network и Raiden Network, в настоящее время проходят испытания в боевых условиях, отрасль движется в верном направлении. Эта проблема будет решена.

Однако настоящая проблема заключается в том, что еще ни разу в истории финансовых спекуляций розничный инвестор не являлся детерминантом в определении ценового равновесия, будучи при этом основным распространителем информации (будь то правдивой или вымышленной). Любой может не только эмоционально реагировать на новостные заголовки, но и распространять страх и неопределенность среди участников экосистемы при помощи социальных сетей (и преуспевать в этом).

До тех пор, пока розничные инвесторы будут контролировать движение цены в течение дня, баланса на криптовалютном рынке не будет. Необходимо больше инструментов контроля и проверки, больше сбалансированности. Каждый должен более ответственно относиться к своим действиям и словам (как и в случае с традиционными рынками). Пока криптомир не станет похож на более регулируемые площадки, мы продолжим быть свидетелями того, как один заголовок приводит к изменению цены на 7% за один день. Мы идем в правильном направлении, просто нужно еще какое-то время.

3. Недавний пузырь и последующий обвал на криптовалютном рынке – это всего лишь один цикл в цикле, который уже разворачивался много раз в прошлом – как в истории биткоина, так и в более общей истории всех финансовых рынков.

Глубинные причины экономических пузырей, похоже, лежат в человеческом поведении, и вне зависимости от того, как часто они происходят, мы неспособны коллективно учиться на своих ошибках и предупреждать их в будущем. Многие из теорий, которые используются для объяснения появления пузырей, указывают на когнитивное искажение или социологические факторы.

Экономические пузыри происходят достаточно редко, поэтому мы с трудом помним, что именно происходило в прошлый раз, а каждый цикл при этом немного отличается от предыдущих, что еще больше затрудняет проведение прямых параллелей. Но поражает, сколько общего можно найти у каждого цикла «пузырь-обвал». По случайному совпадению мы недавно наткнулись на статью в Википедии о пузыре доткомов. Исследование этого пузыря и других пузырей на рынке активов должно быть обязательным к прочтению для всех инвесторов. Сходств между этими двумя пузырями предостаточно, но здесь мы предметно рассмотрим один аспект: макроэкономическую конъюнктуру, предшествующую началу пузыря.

Прелюдии к обоим пузырям очень похожи. В конце 1995 года Федеральная резервная система достигла локального пика в цикле ужесточения своей монетарной политики – эффективная ставка по федеральным фондам достигла 6%. Этот период также указывается как начало интернет-пузыря: компания Netscape провела первичное публичное размещение акций, которые в первый день торгов выросли с 28$ до 71$. В следующие несколько лет монетарная политика постепенно смягчалась путем снижения процентных ставок с одним исключением в 1997 году. Азиатский финансовый кризис, дефолт России по выплате государственного долга и крах компании Long-Term Capital Management заставили Федрезерв агрессивно снижать процентную ставку три раза в течение трех месяцев. Действия Федерального резерва дали инвесторам ощущение, что центральный банк будет защищать и поддерживать цены на активы. Это вкупе с серьезным снижением налогов и стимулирующей фискальной политикой, которые также имели место в тот период, позволило инвесторам брать на себя больше рисков и направить капитал в высокорискованные интернет-компании.

Те же макроэкономические условия, имевшие место тогда, сложились и накануне недавнего пузыря в криптовалютах. Федеральный резерв снизил процентные ставки до нуля вследствие мирового финансового кризиса, перешел к еще более стимулирующей монетарной политике с помощью нескольких раундов количественного смягчения, а в последнее время сюда добавились расходы на строительство инфраструктуры, сокращение налогов и призванная стимулировать экономический рост фискальная политика, создав тем самым предпосылки для роста аппетита инвесторов к риску.

Сдутию пузыря доткомов также отчасти способствовали макроэкономические условия. Озабоченный ростом цен на активы Федеральный резерв начал резко повышать процентные ставки в 1999 году и закончил цикл ужесточения в марте 2000, целью которого было убрать часть влитой в экономику ликвидности вследствие указанных выше международных кризисов. Индекс Nasdaq в том же месяце достиг своего максимума. Похожим образом пик криптовалютного пузыря пришелся на декабрь 2017 года после трехкратного повышения ставки Федрезервом в 2017 году, а также запуска центральными банками других стран сворачивания собственных программ количественного смягчения и перехода к нормализации монетарной политики.

Эти паттерны показывают, что условия для следующего пузыря на рынке криптовалют созреют, если многие страны мира столкнутся с рецессией, что заставит центральные банки вновь начать смягчать монетарную политику и вкачивать в рынки ликвидность. Однако процентные ставки во многих развитых странах близки к нулю, что может ограничить набор средств в распоряжении регулирующих органов и заставить их быть еще более изобретательными в следующий раз.

4. Скромность в этой игре всегда будет превосходным качеством.

Большинство менеджеров фондов, блокчейн-компаний, консультантов, инвесторов и трейдеров в отрасли поняли за прошедший год одну вещь – на этом рынке факторов, ежедневно влияющих на цену, больше, чем способен учесть любой человек или организация. Мы заметили, что рынок иногда принимает свою собственную форму, в которой переплетаются элементы существенной автокорреляции и абсолютной непредсказуемости.

С учетом вышесказанного, мы нередко выражаем мнение о долгосрочных перспективах рынка, стремясь таким образом воздержаться от точного предсказания максимумов и минимумов, и сконцентрироваться на определении трендов. Некоторые обозреватели рынка постоянно делают обратное и считают своей миссией раз за разом называть все новые и новые ценовые ориентиры. Нам кажется гораздо более разумным определить наличие тренда на рынке. Некоторые из наших коллег пришли к похожим выводам, но в результате подверглись некоторой критике со стороны розничных инвесторов.

Мы считаем, что признать, что этот рынок еще на стадии зарождения и демонстрирует слабо поддающиеся пониманию краткосрочные движения, это признак настоящей скромности. Это показатель того, что у вас есть уважение к этому рынку, а также уверенность в собственных способностях. На этой ноте мы хотели бы закончить наш обзор экстравагантной цитатой, которая отлично описывает подобный настрой.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба