11 октября 2018 Trade Like A Pro Власов Павел

Сегодня мы разберем сложную торговую систему Inside Trend System, которая не является граалем, не приносит 100500 % в день, частенько ловит стопы (которые компенсируются большего размера прибылями) и которую, если вы в трейдинге меньше 2-3 лет, вы вряд ли поймете.

Но она работает. Это стратегия старой школы, основанная на идеях Ларри Уильямса, Ральфа Эллиотта и Александра Элдера. Мы проникнем в саму суть тренда и его коррекций, узнаем ЧТО на самом деле является максимумами и минимумами движения и… возможно вы начнете видеть рынок по-другому. Готовы?

Характеристики стратегии

Платформа: любая

Валютные пары: любые

Таймфрейм: D1+H4

Время торговли: круглосуточно

По теме: Используй стратегию выгодно, получив Forex-Bonuses: бездепозитные, на депозит, за регистрацию или приглашение друзей. Подарки, конкурсы и специальные акции брокеров.

В первых строках хотелось бы выразить благодарность Антону Зимину (никнейм на форуме Anton Zimin), который предложил алгоритм и описал основные правила рассматриваемой ТС. Ветка активно посещается и комментируется, в разделе обсуждения торговой системы трейдеры могут почерпнуть полезные сведения по практике и некоторым особенностям теоретических толкований.

В основе стратегии лежит базовое понятие тренда, впервые описанное как правило трейдинга Чарльзом Доу, который обозначил направленное движение котировок в виде серии:

Повышающихся максимумов и минимумов – при восходящей во времени цены актива;

Понижающихся минимумов и максимумов – при нисходящем движении цены.

Чарльз Доу, как и многие его современники-трейдеры, рассматривал трейдинг на дневных таймфреймах, деление которых на более мелкие временные промежутки привело к другому постулату:

Чем выше таймфрейм, тем ниже вероятность ошибки определения тренда.

Поэтому в стратегии направленное движение будет определяться нами на дневных свечах.

Правила определения максимума и минимума взяты из теории анализа ценового движения Ларри Уильямса, что изложены в книге «Долгосрочные секреты краткосрочной торговли». Рекомендуем всем трейдерам ознакомиться с этим трудом, выбрав второе издание, которое было значительно дополнено и переработано автором.

На дневном графике максимумы и минимумы будут определяться нами, как экстремумы в формациях из трех свечей, а развороты рынка — как моменты, когда цена закрепится:

Ниже последнего минимума восходящего тренда:

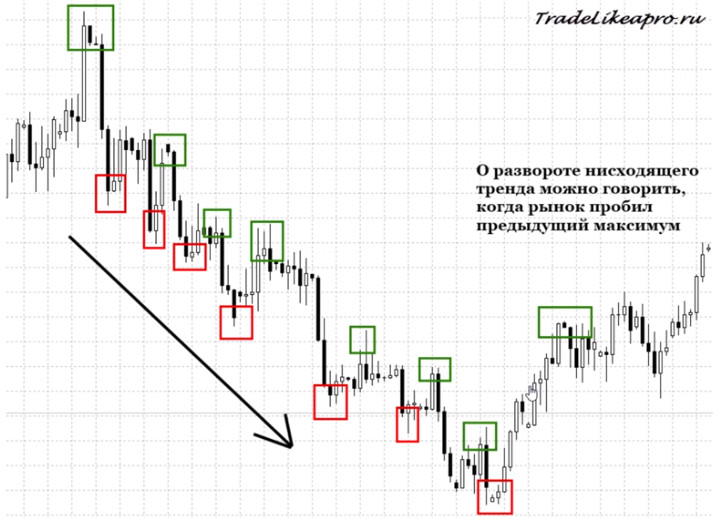

Выше максимума нисходящего тренда:

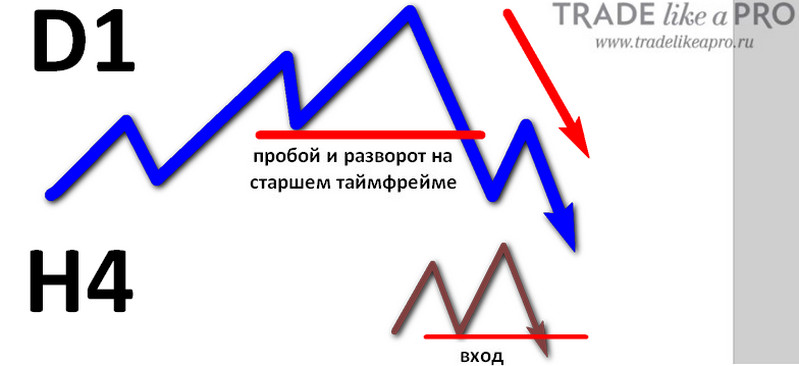

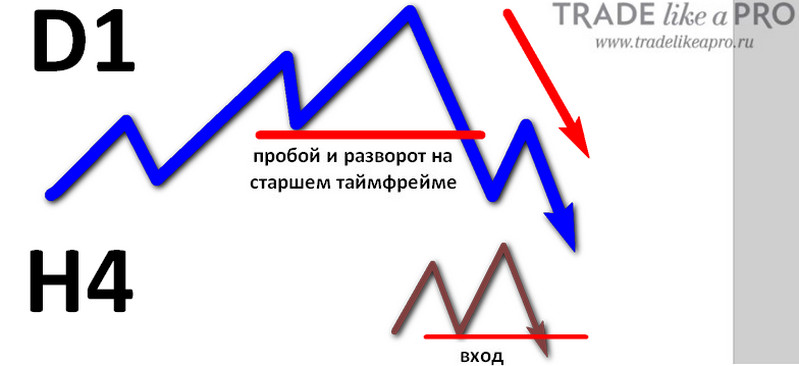

Момент разворота и зарождения нового направленного движения – идеальный момент для входа в позицию. Чтобы уточнить точку входа, воспользуемся тактикой Элдера, разработавшего стратегию «Трех Экранов», из которой возьмем принцип ее поиска на младшем таймфрейме, при возникновении сигнала на старшем временном промежутке.

Как только будет определен тренд на D1, график переключается на формат свечей Н4, на котором трейдер «пережидает» коррекцию старшего таймфрейма в виде восходящего тренда младшего временного промежутка.

Вход в рынок совершается в точке разворота восходящего тренда младшего таймфрейма — для примера выше, это будет пробой ближайшего минимума H4. Такая тактика позволяет трейдеру получить преимущества:

От совпадения трендов старшего и младшего периода;

Входа в третью волну.

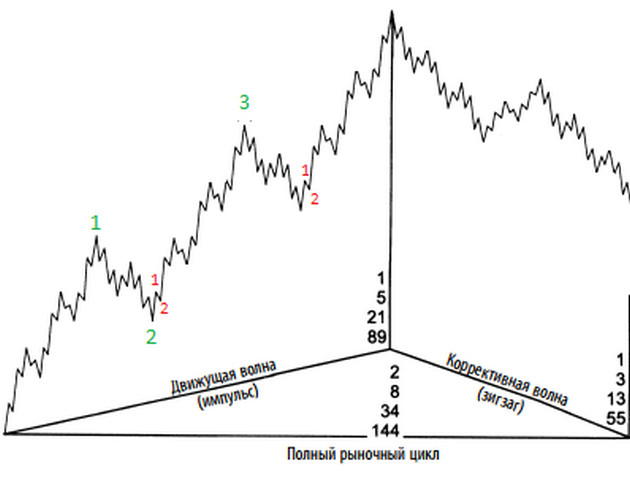

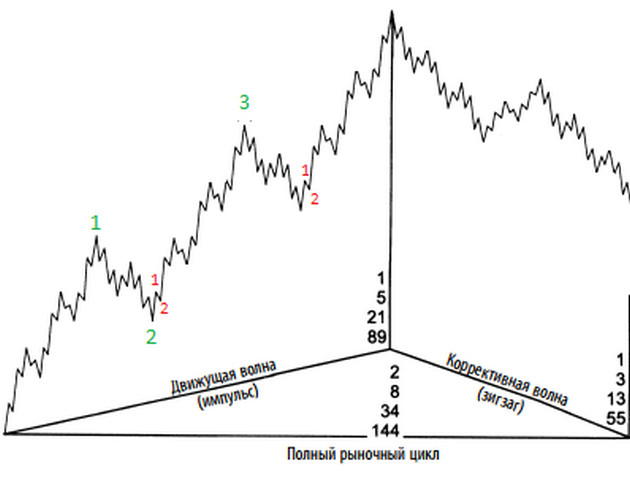

Последнее обстоятельство усиливает шансы получить прибыль из-за принципа, открытого Эллиоттом, описавшим волновую теорию движения цены. Согласно его постулатам – рынок фрактален, любой промежуток можно описать с помощью одинаковых формаций. Развитие тренда происходит на пяти волнах, третья из которых – самая длинная. В нее мы и будем стараться войти.

Как определять максимумы и минимумы

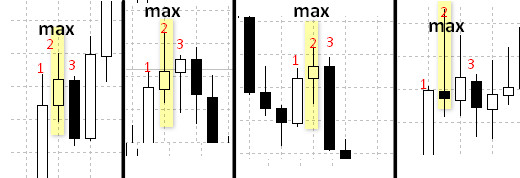

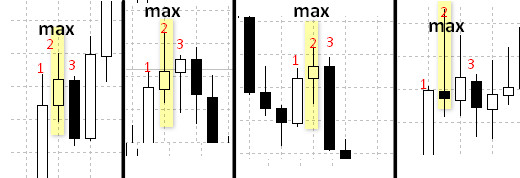

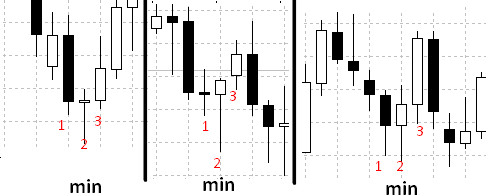

Максимумы и минимумы тренда определяются по средней свече или бару при условии:

— для максимума рынка:

Максимум — это свеча или бар по обеим сторонам которого свечи с более низкими максимумами. Также необходимым условием является обновление минимума (пробой точки Low свечи, которую мы считаем максимумом) последующими свечами или барами.

Примеры максимумов — свеча №2 на всех 4-х картинках:

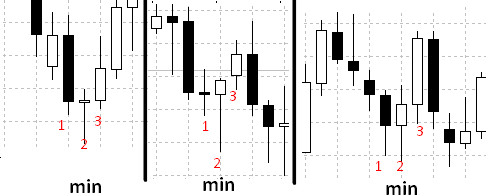

— для минимума рынка:

Минимум — это свеча или бар по обеим сторонам которого более высокие минимумы, а образованные последующие свечи или бары обязательно обновляют максимум (пробой точки High свечи, которую мы считаем минимумом).

Примеры минимумов — свеча №2 на картинке является минимумом:

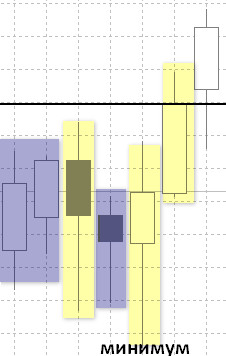

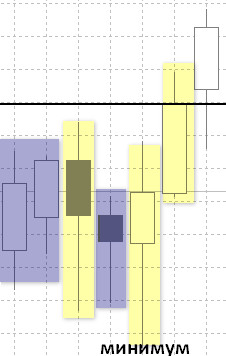

Если текущая свеча (3) не смогла превысить High (в случае с минимумом) или Low (в случае с максимумом) предыдущей (2) – выйти из «тени» ее ценового диапазона, обозначаем ее как «внутреннюю» и игнорируем.

При этом не обязательно «внутренней» может быть только одна свеча – идея, заложенная Ларри Уильямсом, состоит в обязательном обновлении экстремума, чтобы свеча «засчиталась». Ниже на картинке представлена ситуация, когда «внутренние свечи» предшествовали минимуму и не позволили определить максимум на участке флэта:

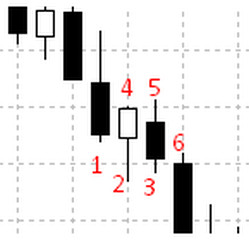

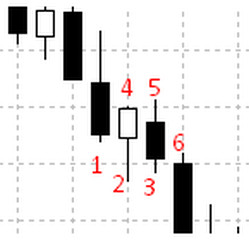

Несмотря на то, что паттерн содержит три свечи, смена максимума и минимума возможна буквально со следующей свечой, как это показано на рисунке ниже. Три первых ценовых диапазона 1, 2 и 3 образуют классический минимум, но свечи 4, 5 и 6 – максимум. Получается, что свеча под двойным обозначением 2 и 4 сменяется 5, которая уже считается для этого тренда локальным максимумом.

Чтобы не запутаться в определении экстремумов, используйте функцию текстовых меток в MT4 .

Как определять смену тренда на D1

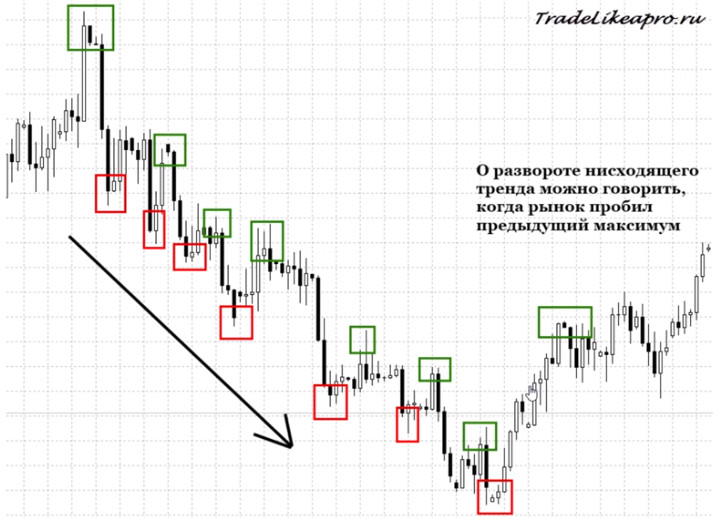

Разворот тренда определяется как пробой:

Ближайшего минимума для смены восходящей тенденции на нисходящий тренд;

Ближайшего максимума при определении разворота в сторону роста, на нисходящем тренде.

Пробой является таковым, если цены закрытия двух свеч подряд оказались:

Выше/ниже уровня, проведенного по цене закрытия «средней» свечи последнего максимума/минимума, определенного по правилу Ларри Уильямса.

Правила входа

На старшем таймфрейме D1 по расположению максимумов и минимумов определяем направление тренда. Разворот текущей тенденции идентифицируется с помощью правила закрытия двух свечей за уровнем локального максимума/минимума (см. выше):

Работа по определению точки входа проходит на графике H4, где должно образоваться три волны (в противоположном направлении относительно дневного тренда).

На младшем таймфрейме максимумы и минимумы волн определяются по правилу Ларри Уильямса, но для пробоя экстремума достаточно превышения значений максимума либо минимума хвостом или самим телом свечи. Ждать, пока закроются две свечи, не нужно.

Формирование трех волн служит сигналом о необходимости отслеживания нового минимума (для входа в продажи, если на D1 медвежий тренд), либо максимума (для входа в покупки, если на D1 бычий тренд) на графике в ожидании формирования паттерна 1-2-3.

Вход в продажи осуществляется после образования НОВОГО минимума ПОСЛЕ паттерна из трех волн, для покупок аналогичное условие, ждем НОВОГО максимума, ПОСЛЕ трех волн против тренда с D1.

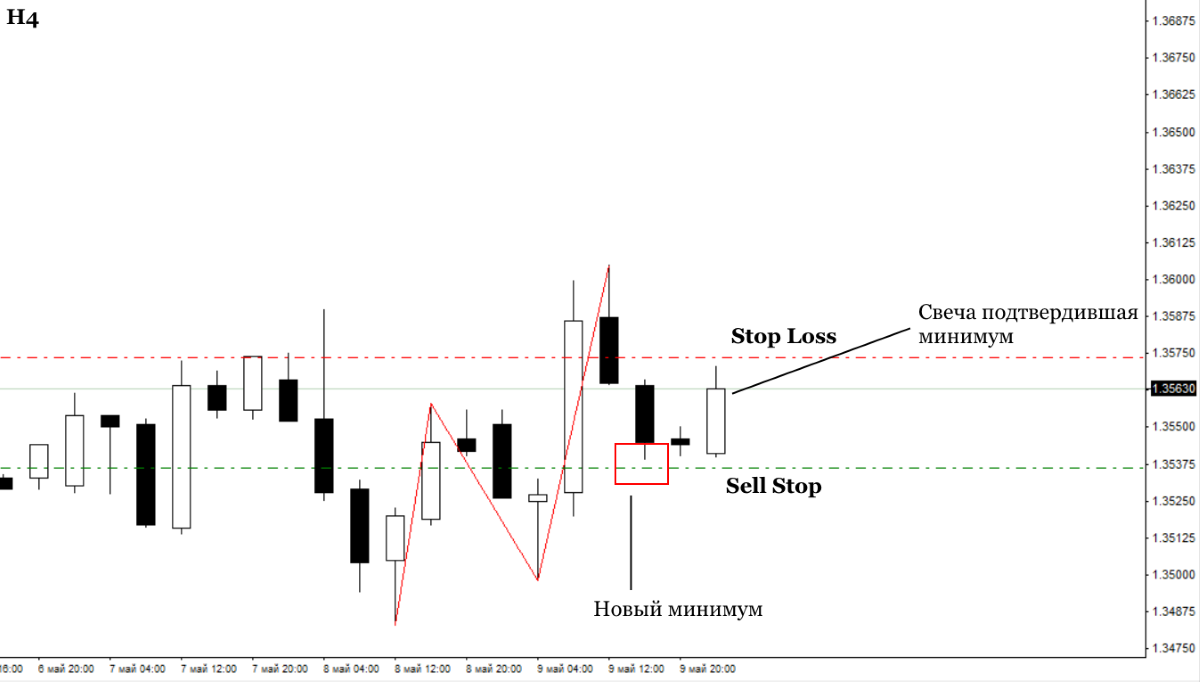

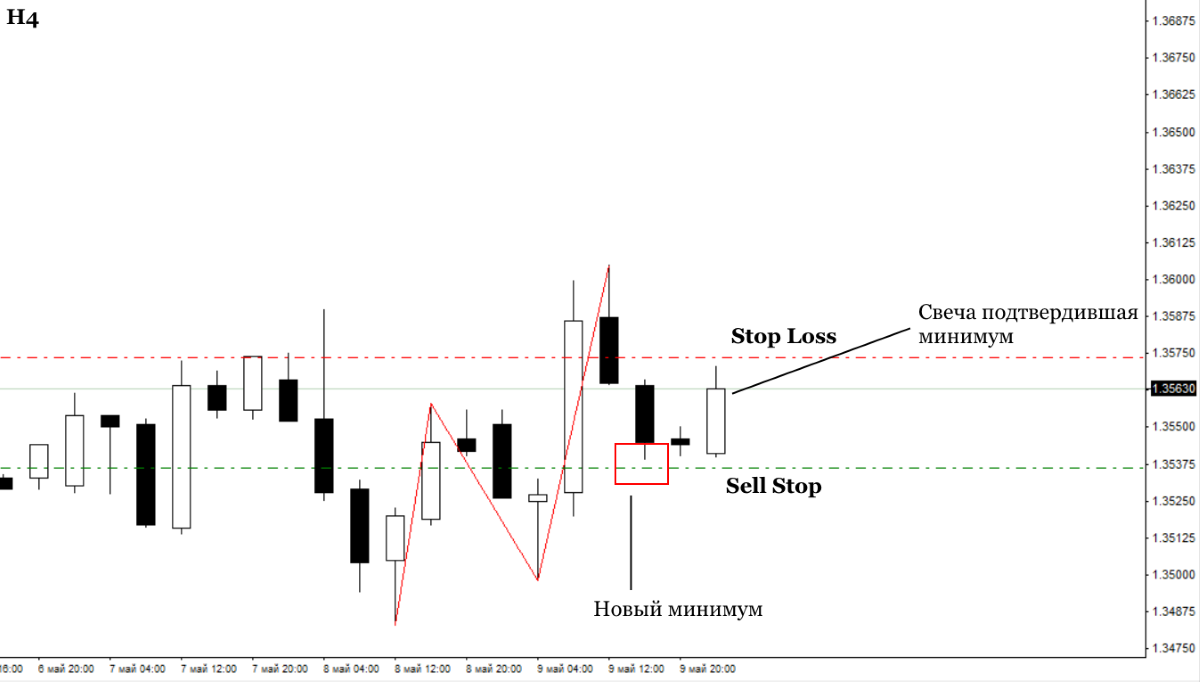

На рисунке ниже зеленой линией обозначены отложенные sell stop ордера в паре со стоп-лоссом (красные линии). Ордера выставляются всякий раз при формировании нового минимума (вторая точка паттерна 1-2-3), в тот момент, когда “переписывается” предшествующий максимум.

Мани-менеджмент стратегии, стоп-лосс и сопровождение ордеров

Сработавшая позиция сопровождается трейлинг-стопом по локальным минимумам и максимумам тренда.

На дневном графике при входе при образовании нового тренда на D1:

В случае входа в тренд, уже развитый на D1, на четырехчасовом графике.

Трейдеру не рекомендуется допускать размер потерь по одной сделке, превышающих 0.5-1% от выделенного на стратегию депозита. Размер лота можно рассчитать самостоятельно, так как размер предполагаемого убытка известен до входа в сделку, или вычислить с помощью калькулятора лота на нашем сайте в разделе «Инструменты».

Стоп лосс мы выставляем за максимум бара обновившего хай минимума в случае с продажами, либо за минимум бара, обновившего low максимума, в случае с покупками. В качестве буфера используем 5-10 пунктов от мин/макс.

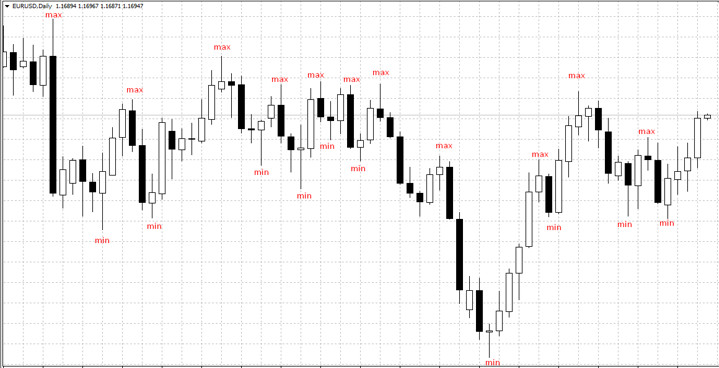

Примеры работы стратегии

1) Рассмотрим сделку в направлении текущего тренда.

Напоминаю, в случае с входом в уже устоявшийся тренд, мы будем сопровождать сделку (передвигать SL) на H4.

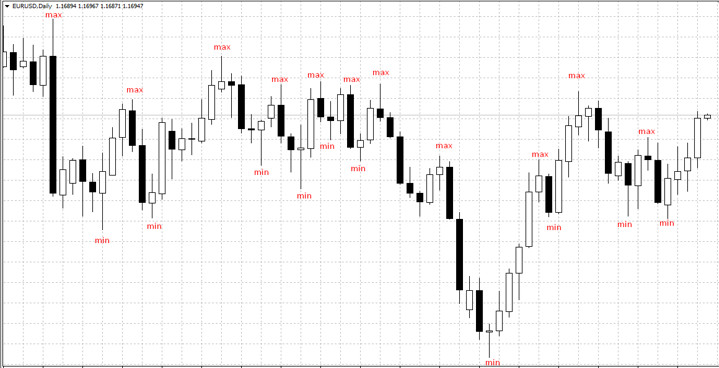

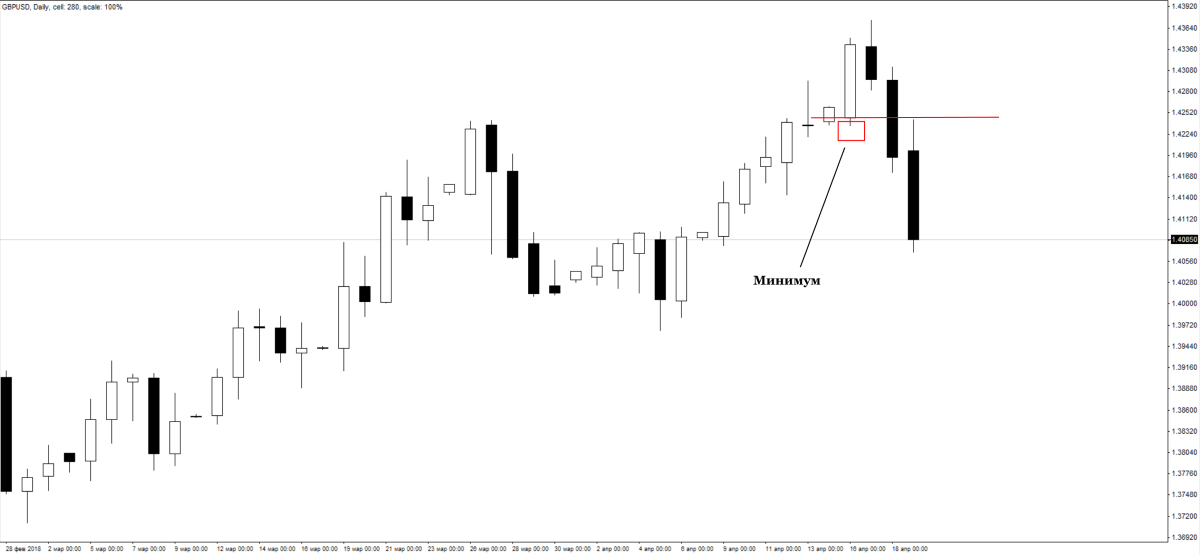

На дневном графике определяем направление, обозначив по правилу Ларри Уильямса минимумы и максимумы. В рассматриваемом случае очевидно, что курс EURUSD растет.

Переключившись на таймфрейм H4, ждем образования трех волн против тренда с D1, определяя их минимумы и максимумы по правилу Ларри Уильямса, а пробой тренда, как обычное превышение максимума — без закрепления двух свечей. То есть мы ждем смены тренда на медвежий на H4. И только после пробоя локального минимума начнем считать волны на H4.

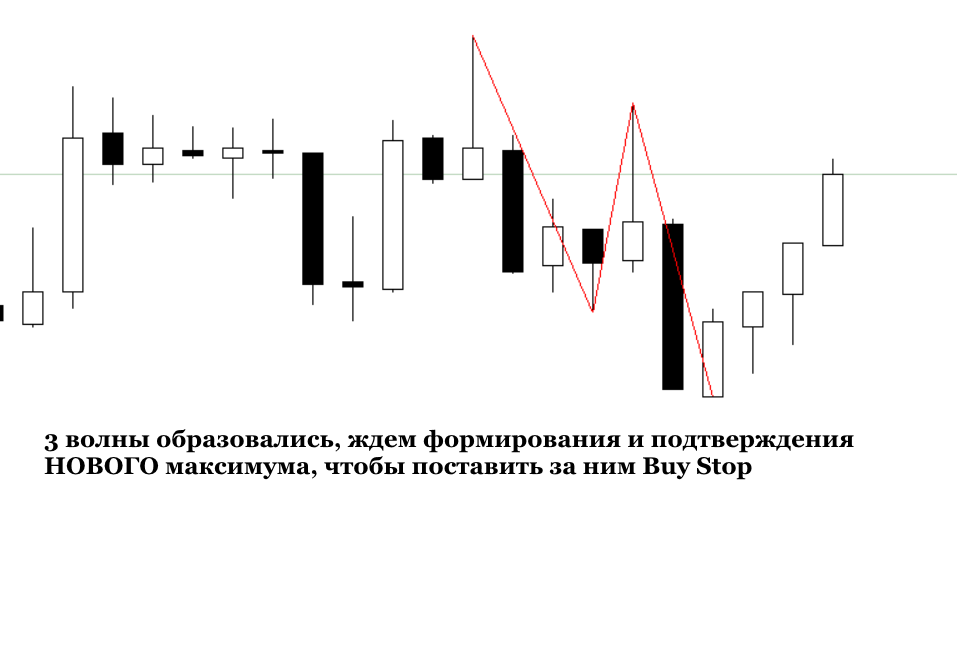

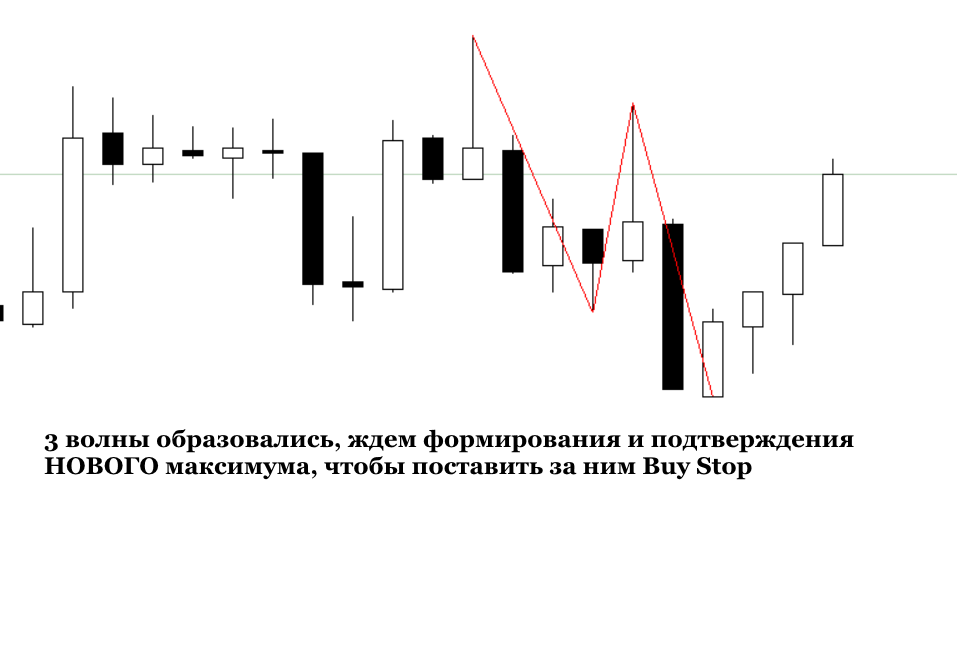

После 3 волн медвежьего тренда на Н4, ждем образования НОВОГО максимума, максимум второй волны игнорируем.

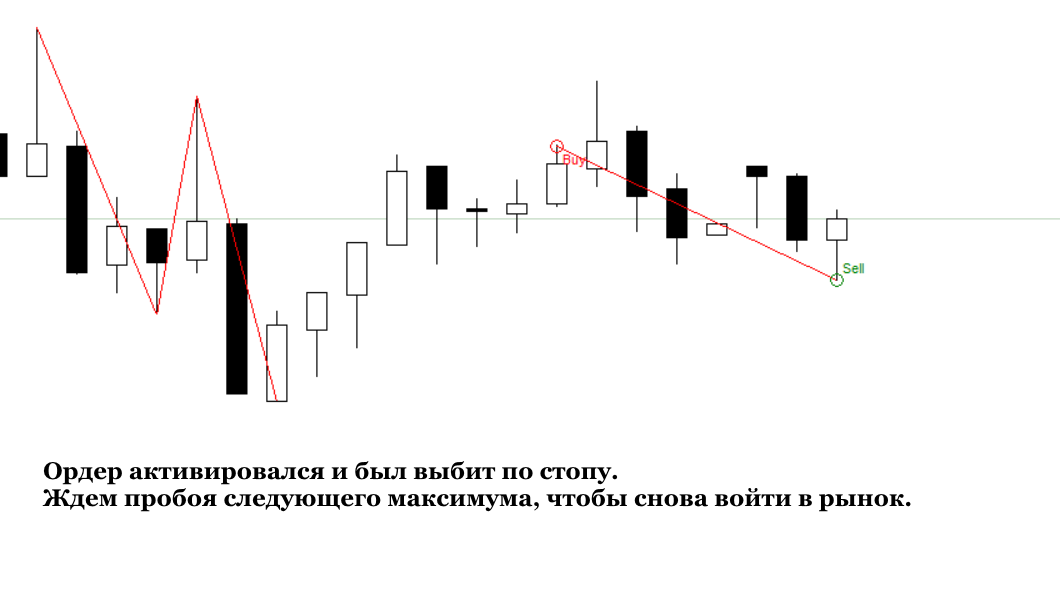

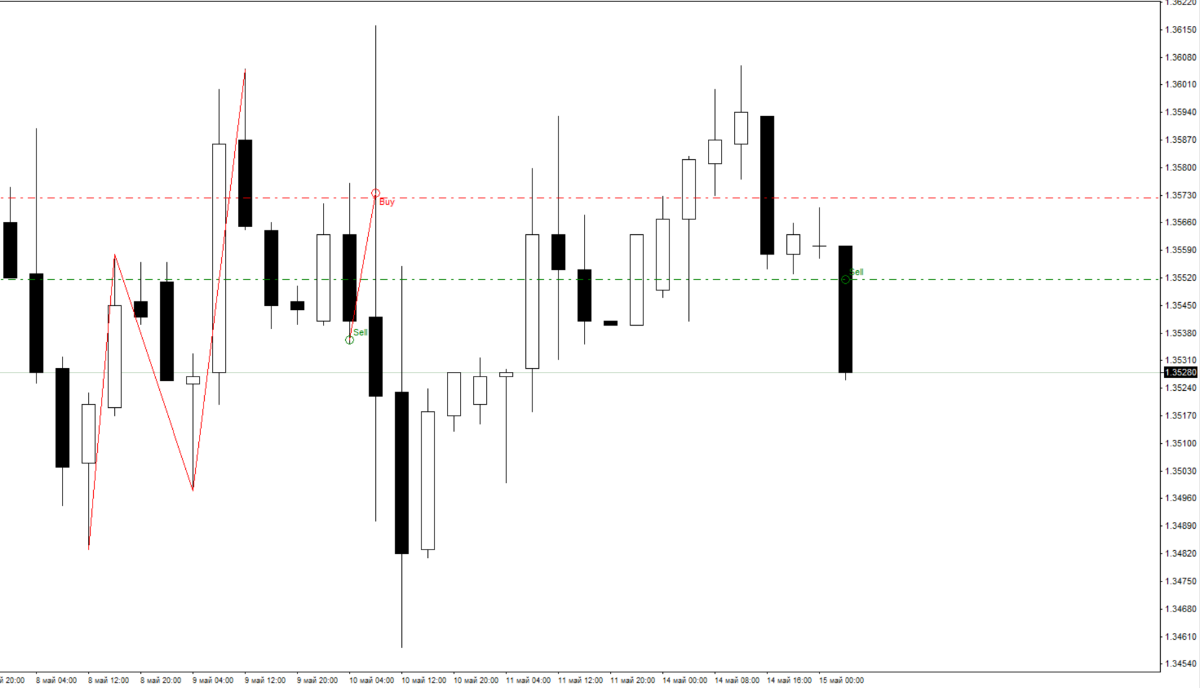

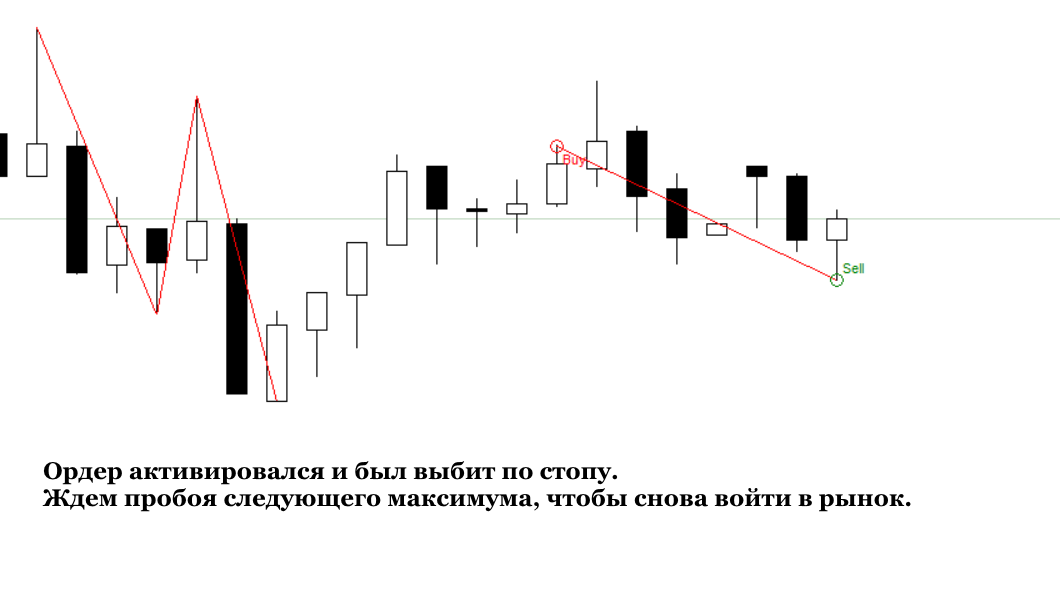

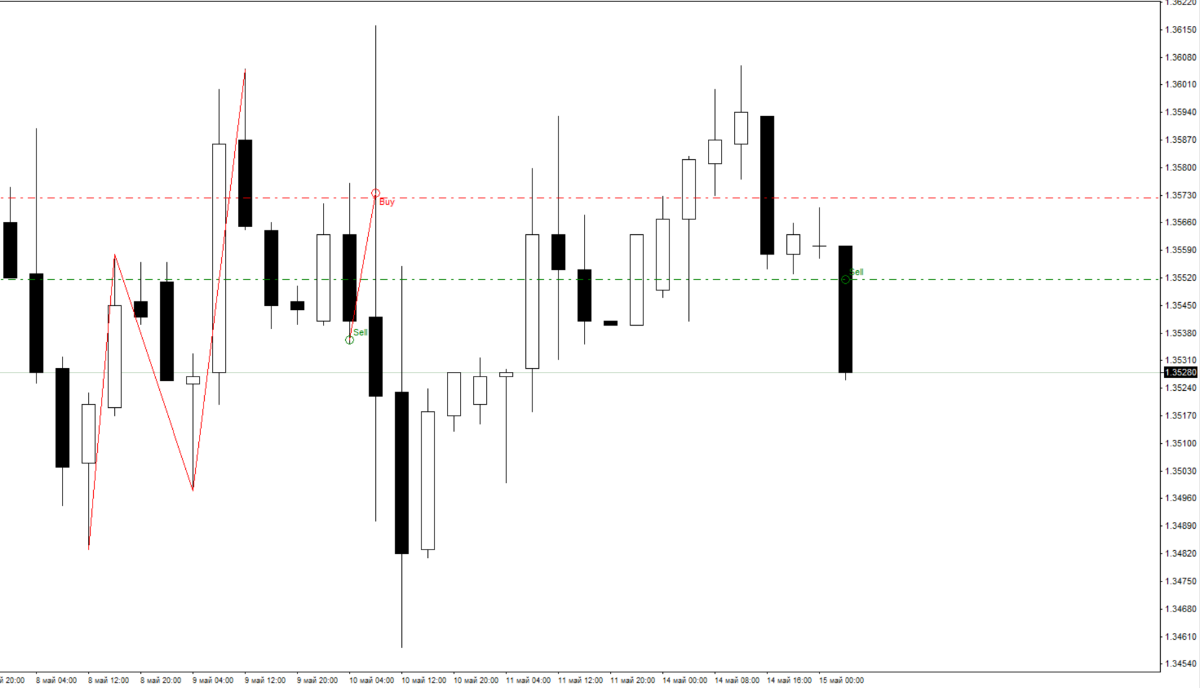

Ордер выбило по стопу. Что делать в таких случаях, при условии что тренд на D1 не сменился ? Ждать нового пробоя локального максимума на H4.

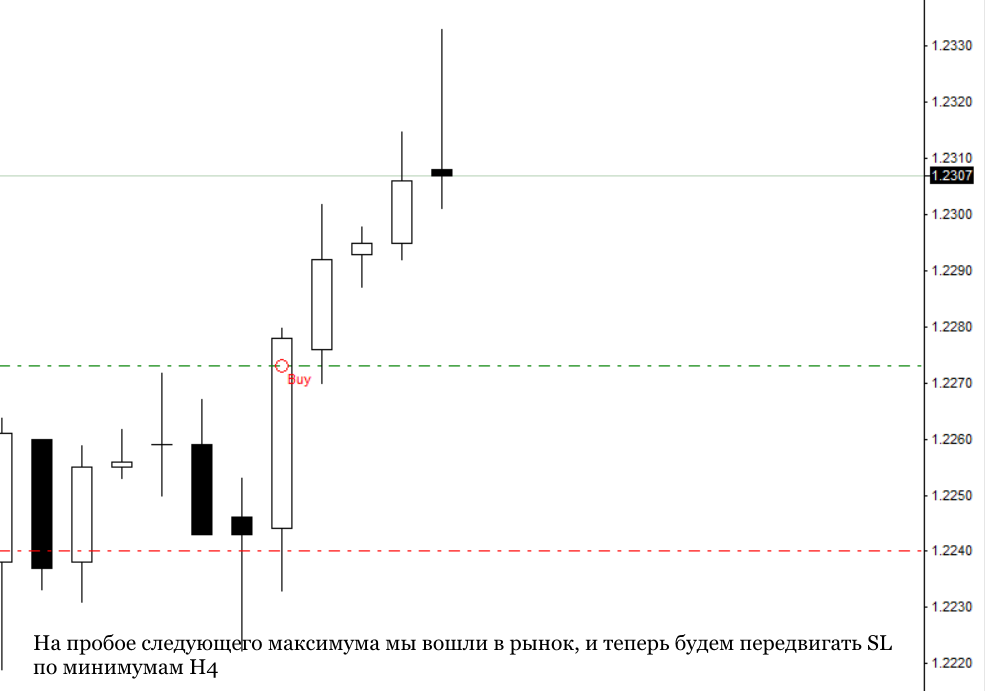

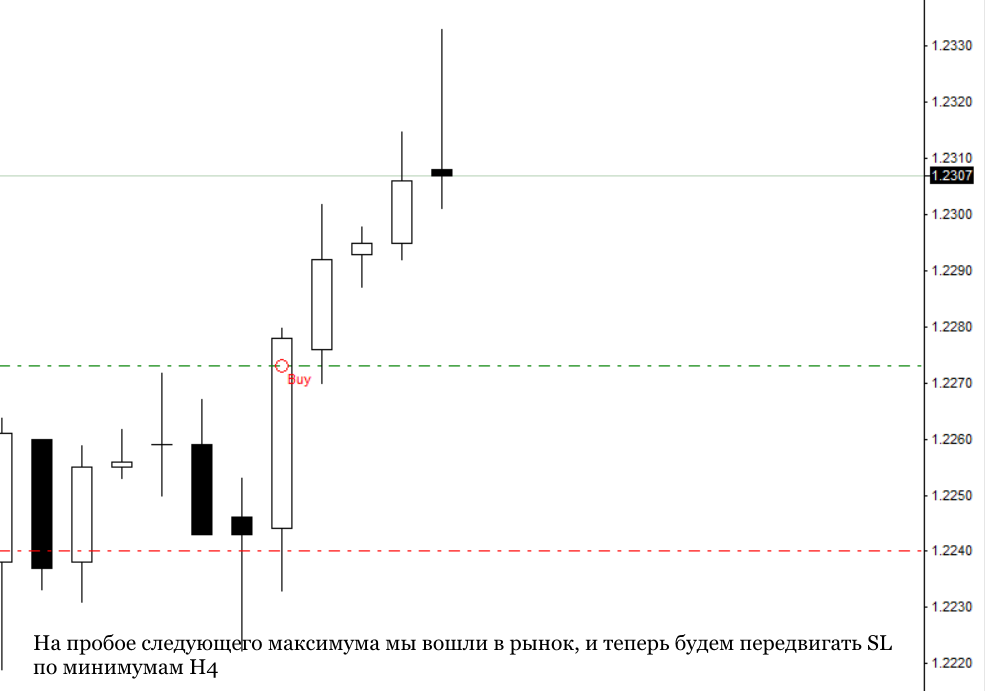

Чуть позже мы вошли в рынок и цена двинулась в нашу сторону.

Что мы теперь делаем? Передвигаем Стоп-лосс в положительную зону, за каждый новый минимум на H4.

В итоге сделка принесла + 144 пункта.

2) Пример сделки ниже, после разворота тренда, имеет особенность отслеживания стопа на дневном графике. В этом случае переключение на ТФ Н4 происходит после обнаружения смены тренда на D1.

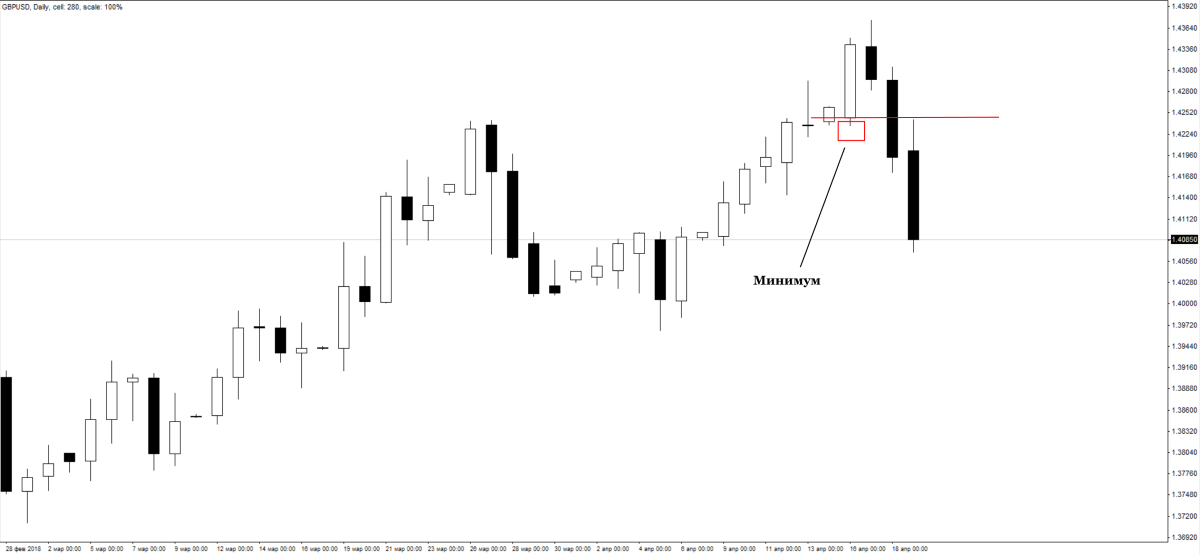

Итак, две медвежьих свечи закрылись ниже линии тела последнего минимума.

Так как был пробой восходящего тренда, ищем на H4 точку входа в шорт — то есть дожидаемся пробоя локального максимума , а затем трех волн бычьего тренда. После их образования ставим отложенный ордер Sell Stop, ниже нового минимума. Стоп-Лосс — за свечу, пробившую хай минимума.

Наш ордер активируется и скоро его выбивает по стопу , потеряли 37 пунктов.

Ждем новый минимум чтобы войти заново, вскоре это удается.

Далее, т.к. у нас была смена тренда, будем передвигать стоп-лосс за каждый новый максимум на D1.

В итоге сделка закрылась с прибылью в 205 пунктов.

Заключение

Стратегия уникальна простотой и понятностью подхода к сделкам. Правила однозначно трактуют определение тренда и алгоритмы входа, торговая система лишена необходимости применять индикаторы, а использование таймфрейма H4 дает минимальные потери для ТС, основанной на дневных свечах.

Однако приведенные примеры показывают, что даже соблюдение канонов трейдинга (третья волна, торговля по тренду и так далее) не уберегает трейдера от потерь во флете, случайном выбивании стопа на новостях и прочих стандартных ловушек рынка Форекс.

Даже если вам стратегия Inside Trend System и не приглянулась, советую взять на вооружение правила определения максимумов и минимумов — пригодится, поверьте.

Увеличить профит приведенной тактики поможет ветка автора стратегии на форуме, где коллеги-трейдеры могут ответить на возникшие вопросы или дать полезный совет.

Но она работает. Это стратегия старой школы, основанная на идеях Ларри Уильямса, Ральфа Эллиотта и Александра Элдера. Мы проникнем в саму суть тренда и его коррекций, узнаем ЧТО на самом деле является максимумами и минимумами движения и… возможно вы начнете видеть рынок по-другому. Готовы?

Характеристики стратегии

Платформа: любая

Валютные пары: любые

Таймфрейм: D1+H4

Время торговли: круглосуточно

По теме: Используй стратегию выгодно, получив Forex-Bonuses: бездепозитные, на депозит, за регистрацию или приглашение друзей. Подарки, конкурсы и специальные акции брокеров.

В первых строках хотелось бы выразить благодарность Антону Зимину (никнейм на форуме Anton Zimin), который предложил алгоритм и описал основные правила рассматриваемой ТС. Ветка активно посещается и комментируется, в разделе обсуждения торговой системы трейдеры могут почерпнуть полезные сведения по практике и некоторым особенностям теоретических толкований.

В основе стратегии лежит базовое понятие тренда, впервые описанное как правило трейдинга Чарльзом Доу, который обозначил направленное движение котировок в виде серии:

Повышающихся максимумов и минимумов – при восходящей во времени цены актива;

Понижающихся минимумов и максимумов – при нисходящем движении цены.

Чарльз Доу, как и многие его современники-трейдеры, рассматривал трейдинг на дневных таймфреймах, деление которых на более мелкие временные промежутки привело к другому постулату:

Чем выше таймфрейм, тем ниже вероятность ошибки определения тренда.

Поэтому в стратегии направленное движение будет определяться нами на дневных свечах.

Правила определения максимума и минимума взяты из теории анализа ценового движения Ларри Уильямса, что изложены в книге «Долгосрочные секреты краткосрочной торговли». Рекомендуем всем трейдерам ознакомиться с этим трудом, выбрав второе издание, которое было значительно дополнено и переработано автором.

На дневном графике максимумы и минимумы будут определяться нами, как экстремумы в формациях из трех свечей, а развороты рынка — как моменты, когда цена закрепится:

Ниже последнего минимума восходящего тренда:

Выше максимума нисходящего тренда:

Момент разворота и зарождения нового направленного движения – идеальный момент для входа в позицию. Чтобы уточнить точку входа, воспользуемся тактикой Элдера, разработавшего стратегию «Трех Экранов», из которой возьмем принцип ее поиска на младшем таймфрейме, при возникновении сигнала на старшем временном промежутке.

Как только будет определен тренд на D1, график переключается на формат свечей Н4, на котором трейдер «пережидает» коррекцию старшего таймфрейма в виде восходящего тренда младшего временного промежутка.

Вход в рынок совершается в точке разворота восходящего тренда младшего таймфрейма — для примера выше, это будет пробой ближайшего минимума H4. Такая тактика позволяет трейдеру получить преимущества:

От совпадения трендов старшего и младшего периода;

Входа в третью волну.

Последнее обстоятельство усиливает шансы получить прибыль из-за принципа, открытого Эллиоттом, описавшим волновую теорию движения цены. Согласно его постулатам – рынок фрактален, любой промежуток можно описать с помощью одинаковых формаций. Развитие тренда происходит на пяти волнах, третья из которых – самая длинная. В нее мы и будем стараться войти.

Как определять максимумы и минимумы

Максимумы и минимумы тренда определяются по средней свече или бару при условии:

— для максимума рынка:

Максимум — это свеча или бар по обеим сторонам которого свечи с более низкими максимумами. Также необходимым условием является обновление минимума (пробой точки Low свечи, которую мы считаем максимумом) последующими свечами или барами.

Примеры максимумов — свеча №2 на всех 4-х картинках:

— для минимума рынка:

Минимум — это свеча или бар по обеим сторонам которого более высокие минимумы, а образованные последующие свечи или бары обязательно обновляют максимум (пробой точки High свечи, которую мы считаем минимумом).

Примеры минимумов — свеча №2 на картинке является минимумом:

Если текущая свеча (3) не смогла превысить High (в случае с минимумом) или Low (в случае с максимумом) предыдущей (2) – выйти из «тени» ее ценового диапазона, обозначаем ее как «внутреннюю» и игнорируем.

При этом не обязательно «внутренней» может быть только одна свеча – идея, заложенная Ларри Уильямсом, состоит в обязательном обновлении экстремума, чтобы свеча «засчиталась». Ниже на картинке представлена ситуация, когда «внутренние свечи» предшествовали минимуму и не позволили определить максимум на участке флэта:

Несмотря на то, что паттерн содержит три свечи, смена максимума и минимума возможна буквально со следующей свечой, как это показано на рисунке ниже. Три первых ценовых диапазона 1, 2 и 3 образуют классический минимум, но свечи 4, 5 и 6 – максимум. Получается, что свеча под двойным обозначением 2 и 4 сменяется 5, которая уже считается для этого тренда локальным максимумом.

Чтобы не запутаться в определении экстремумов, используйте функцию текстовых меток в MT4 .

Как определять смену тренда на D1

Разворот тренда определяется как пробой:

Ближайшего минимума для смены восходящей тенденции на нисходящий тренд;

Ближайшего максимума при определении разворота в сторону роста, на нисходящем тренде.

Пробой является таковым, если цены закрытия двух свеч подряд оказались:

Выше/ниже уровня, проведенного по цене закрытия «средней» свечи последнего максимума/минимума, определенного по правилу Ларри Уильямса.

Правила входа

На старшем таймфрейме D1 по расположению максимумов и минимумов определяем направление тренда. Разворот текущей тенденции идентифицируется с помощью правила закрытия двух свечей за уровнем локального максимума/минимума (см. выше):

Работа по определению точки входа проходит на графике H4, где должно образоваться три волны (в противоположном направлении относительно дневного тренда).

На младшем таймфрейме максимумы и минимумы волн определяются по правилу Ларри Уильямса, но для пробоя экстремума достаточно превышения значений максимума либо минимума хвостом или самим телом свечи. Ждать, пока закроются две свечи, не нужно.

Формирование трех волн служит сигналом о необходимости отслеживания нового минимума (для входа в продажи, если на D1 медвежий тренд), либо максимума (для входа в покупки, если на D1 бычий тренд) на графике в ожидании формирования паттерна 1-2-3.

Вход в продажи осуществляется после образования НОВОГО минимума ПОСЛЕ паттерна из трех волн, для покупок аналогичное условие, ждем НОВОГО максимума, ПОСЛЕ трех волн против тренда с D1.

На рисунке ниже зеленой линией обозначены отложенные sell stop ордера в паре со стоп-лоссом (красные линии). Ордера выставляются всякий раз при формировании нового минимума (вторая точка паттерна 1-2-3), в тот момент, когда “переписывается” предшествующий максимум.

Мани-менеджмент стратегии, стоп-лосс и сопровождение ордеров

Сработавшая позиция сопровождается трейлинг-стопом по локальным минимумам и максимумам тренда.

На дневном графике при входе при образовании нового тренда на D1:

В случае входа в тренд, уже развитый на D1, на четырехчасовом графике.

Трейдеру не рекомендуется допускать размер потерь по одной сделке, превышающих 0.5-1% от выделенного на стратегию депозита. Размер лота можно рассчитать самостоятельно, так как размер предполагаемого убытка известен до входа в сделку, или вычислить с помощью калькулятора лота на нашем сайте в разделе «Инструменты».

Стоп лосс мы выставляем за максимум бара обновившего хай минимума в случае с продажами, либо за минимум бара, обновившего low максимума, в случае с покупками. В качестве буфера используем 5-10 пунктов от мин/макс.

Примеры работы стратегии

1) Рассмотрим сделку в направлении текущего тренда.

Напоминаю, в случае с входом в уже устоявшийся тренд, мы будем сопровождать сделку (передвигать SL) на H4.

На дневном графике определяем направление, обозначив по правилу Ларри Уильямса минимумы и максимумы. В рассматриваемом случае очевидно, что курс EURUSD растет.

Переключившись на таймфрейм H4, ждем образования трех волн против тренда с D1, определяя их минимумы и максимумы по правилу Ларри Уильямса, а пробой тренда, как обычное превышение максимума — без закрепления двух свечей. То есть мы ждем смены тренда на медвежий на H4. И только после пробоя локального минимума начнем считать волны на H4.

После 3 волн медвежьего тренда на Н4, ждем образования НОВОГО максимума, максимум второй волны игнорируем.

Ордер выбило по стопу. Что делать в таких случаях, при условии что тренд на D1 не сменился ? Ждать нового пробоя локального максимума на H4.

Чуть позже мы вошли в рынок и цена двинулась в нашу сторону.

Что мы теперь делаем? Передвигаем Стоп-лосс в положительную зону, за каждый новый минимум на H4.

В итоге сделка принесла + 144 пункта.

2) Пример сделки ниже, после разворота тренда, имеет особенность отслеживания стопа на дневном графике. В этом случае переключение на ТФ Н4 происходит после обнаружения смены тренда на D1.

Итак, две медвежьих свечи закрылись ниже линии тела последнего минимума.

Так как был пробой восходящего тренда, ищем на H4 точку входа в шорт — то есть дожидаемся пробоя локального максимума , а затем трех волн бычьего тренда. После их образования ставим отложенный ордер Sell Stop, ниже нового минимума. Стоп-Лосс — за свечу, пробившую хай минимума.

Наш ордер активируется и скоро его выбивает по стопу , потеряли 37 пунктов.

Ждем новый минимум чтобы войти заново, вскоре это удается.

Далее, т.к. у нас была смена тренда, будем передвигать стоп-лосс за каждый новый максимум на D1.

В итоге сделка закрылась с прибылью в 205 пунктов.

Заключение

Стратегия уникальна простотой и понятностью подхода к сделкам. Правила однозначно трактуют определение тренда и алгоритмы входа, торговая система лишена необходимости применять индикаторы, а использование таймфрейма H4 дает минимальные потери для ТС, основанной на дневных свечах.

Однако приведенные примеры показывают, что даже соблюдение канонов трейдинга (третья волна, торговля по тренду и так далее) не уберегает трейдера от потерь во флете, случайном выбивании стопа на новостях и прочих стандартных ловушек рынка Форекс.

Даже если вам стратегия Inside Trend System и не приглянулась, советую взять на вооружение правила определения максимумов и минимумов — пригодится, поверьте.

Увеличить профит приведенной тактики поможет ветка автора стратегии на форуме, где коллеги-трейдеры могут ответить на возникшие вопросы или дать полезный совет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба