17 октября 2018 smart-lab.ru

Данный материал подготовлен на основе “Credit Suisse Global Investment Returns Yearbook 2013” — глобального исследования доходности инвестиций в 19 странах мира за 113 лет.

Исследование Credit Suisse является идейным продолжением книги “Triumph of the Optimists”, которая содержит сравнительный анализ эффективности инвестиций в основные инструменты — акции (Equities), долгосрочные облигации (Bonds) и краткосрочные облигации (Bills). Необходимо отметить заранее, что результат вложений в краткосрочные облигации максимально близок к результату вложений в банковские депозиты.

Крупнейшие фондовые рынки. Начало 1900 г.

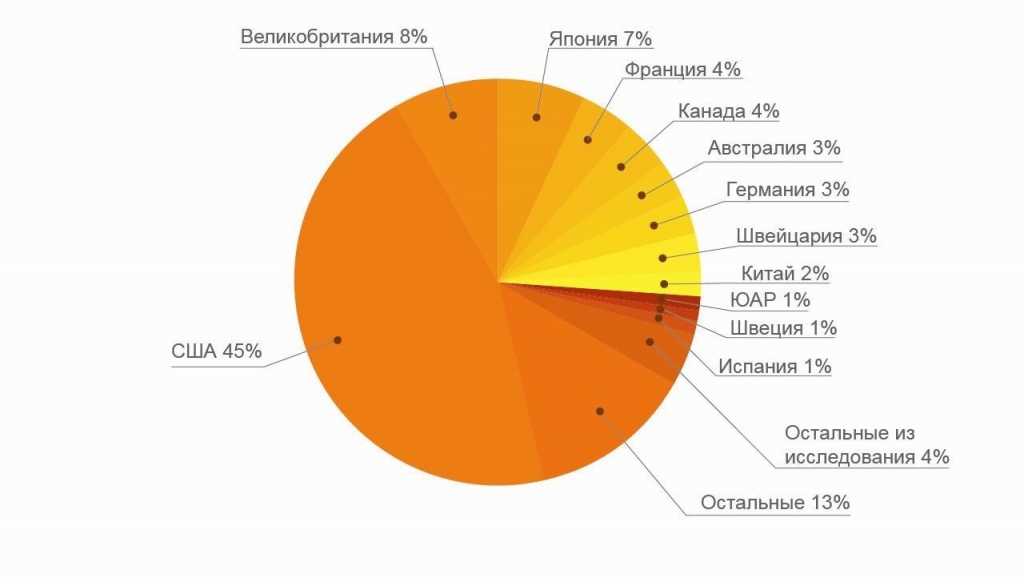

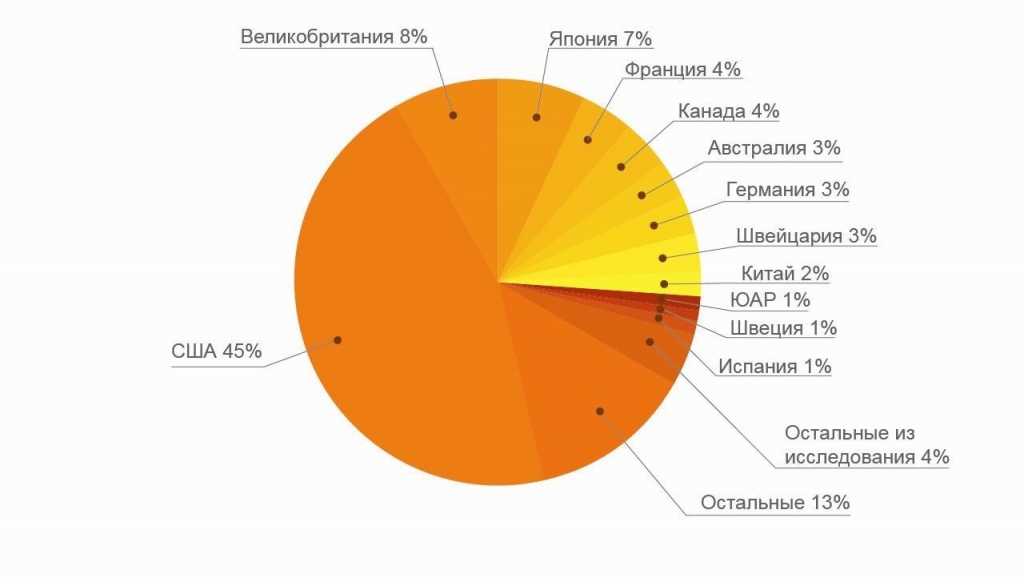

Крупнейшие фондовые рынки. Начало 2013 г.

Исследование охватывает страны, которые занимают 87% (на начало 2013 года) по капитализации рынка акций.

Примечательно, что в начале 1900 года Россия занимала 5-е место по капитализации фондового рынка в мире. США за 113 лет увеличили свою долю с 15% до 45%.

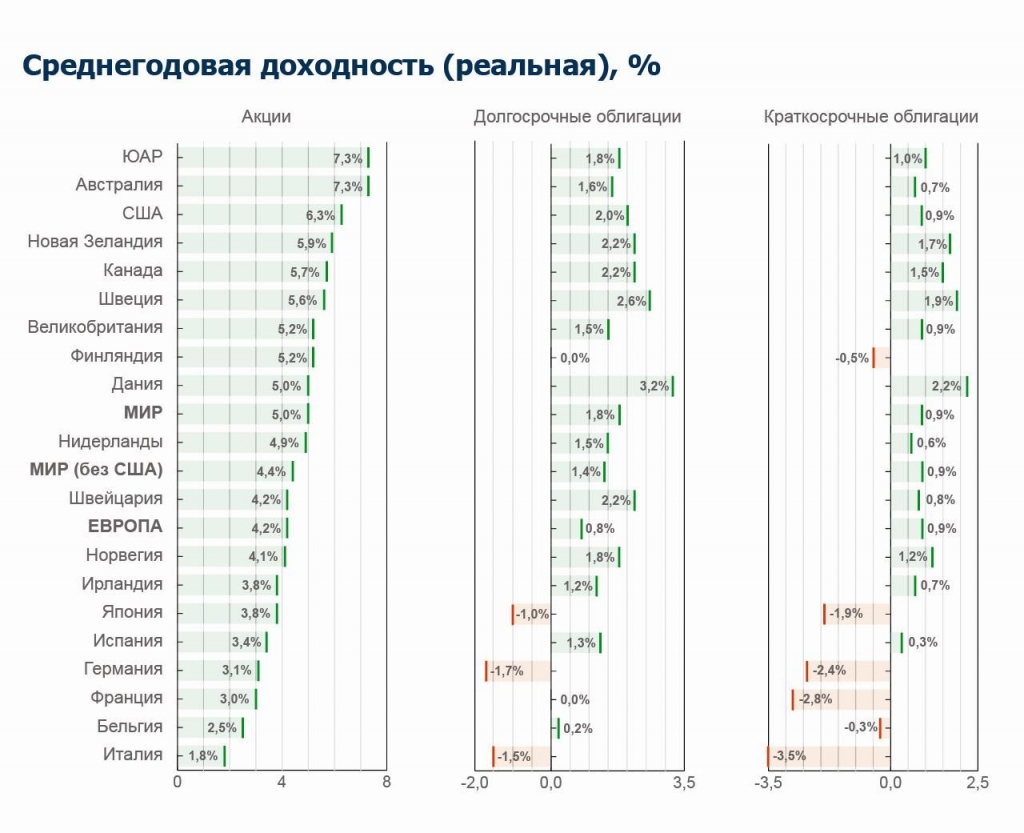

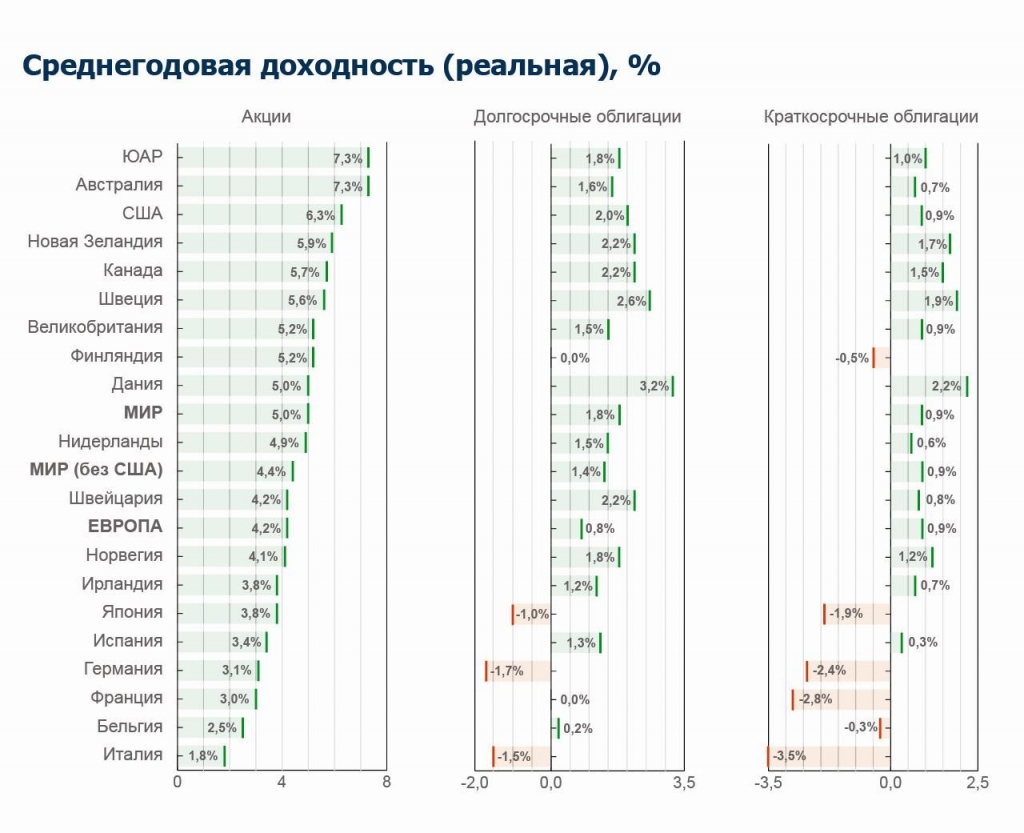

В данной таблице представлены сводные данные по доходности инвестиций с учетом инфляции (так называемая «реальная доходность») и реинвестирования доходов. За 113 лет наибольшую среднегодовую реальную доходность продемонстрировали рынки акций Южной Африки (7,3%), Австралии (7,3%) и США (6,3%). Вложения в долгосрочные и краткосрочные облигации были наиболее эффективны в Дании (3,2% и 2,2% соответственно), Швеции (2,6% и 1,9%) и Новой Зеландии (2,2% и 1,7%). При этом в 3 из 19 представленных стран реальная доходность вложений в эти инструменты была отрицательной (вложения в bills были отрицательны в 6 странах), то есть они не позволили сберечь средства от инфляции.

Наихудший результат наблюдался в тех странах, которые были в наибольшей степени втянуты в военные конфликты прошлого века (например, Германия, Италия или Япония).

В среднем по миру (с учетом взвешивания по капитализации фондовых рынков) реальная доходность рынка акций составила — 5,0%, долгосрочных облигаций — 1,8%, краткосрочных облигаций — 0,9%. В Европе данный показатель несколько ниже.

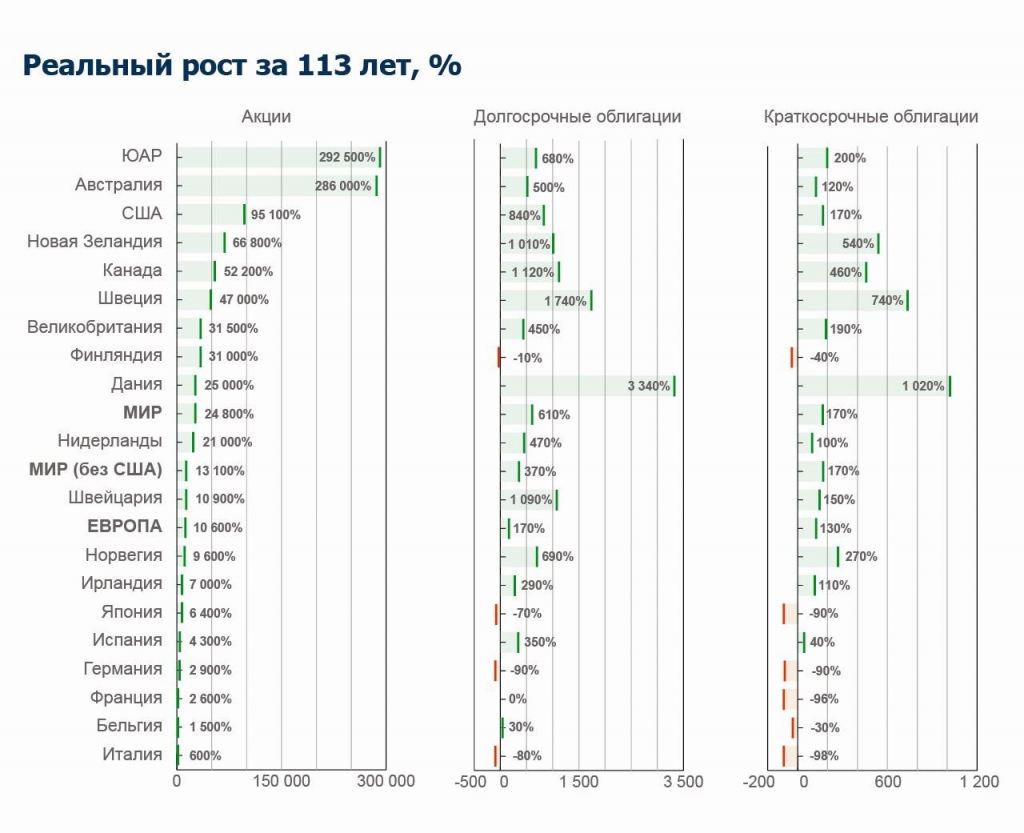

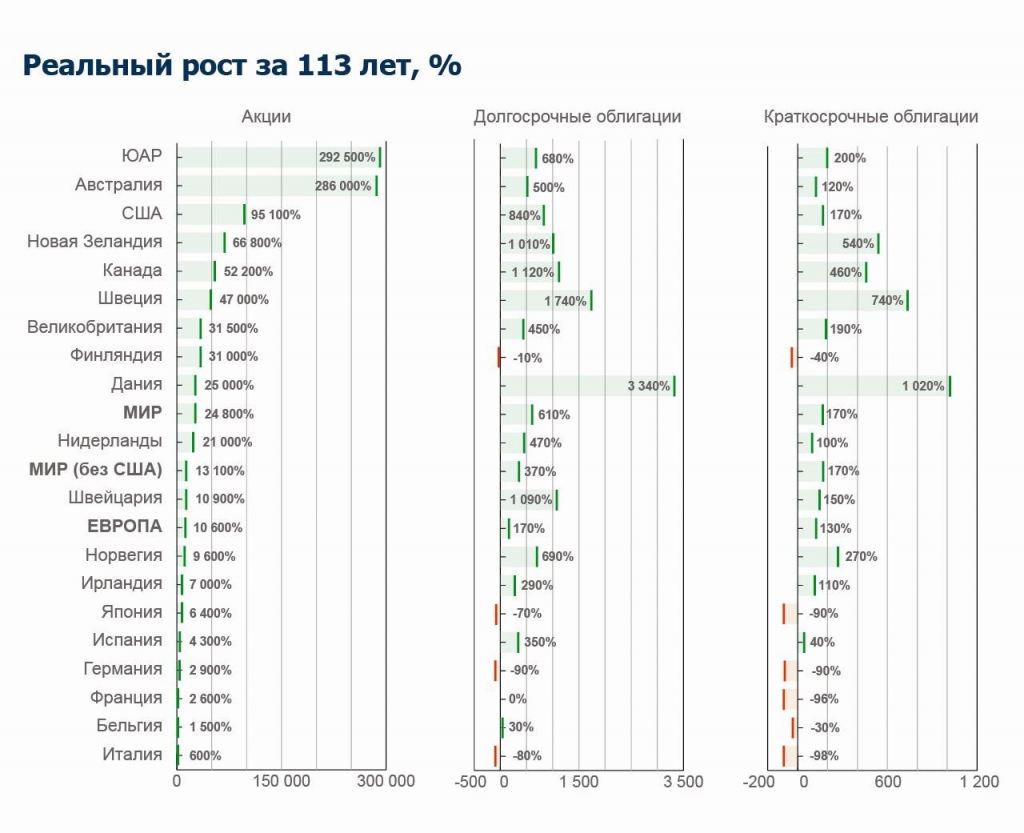

Кажущиеся невысокие значения по среднегодовой доходности обманчивы, ведь исследование проводилось на отрезке в 113 лет.

7,3% годовой реальной доходности в ЮАР означают, что покупательная способность 1 доллара, вложенного в 1900 году, к 2013 выросла бы в 2 926 раз. В среднем по миру, покупательная способность вложений в акции выросла в 249 раз, в долгосрочные облигации — в 7,1 раза, а в краткосрочные — в 2,7 раза.

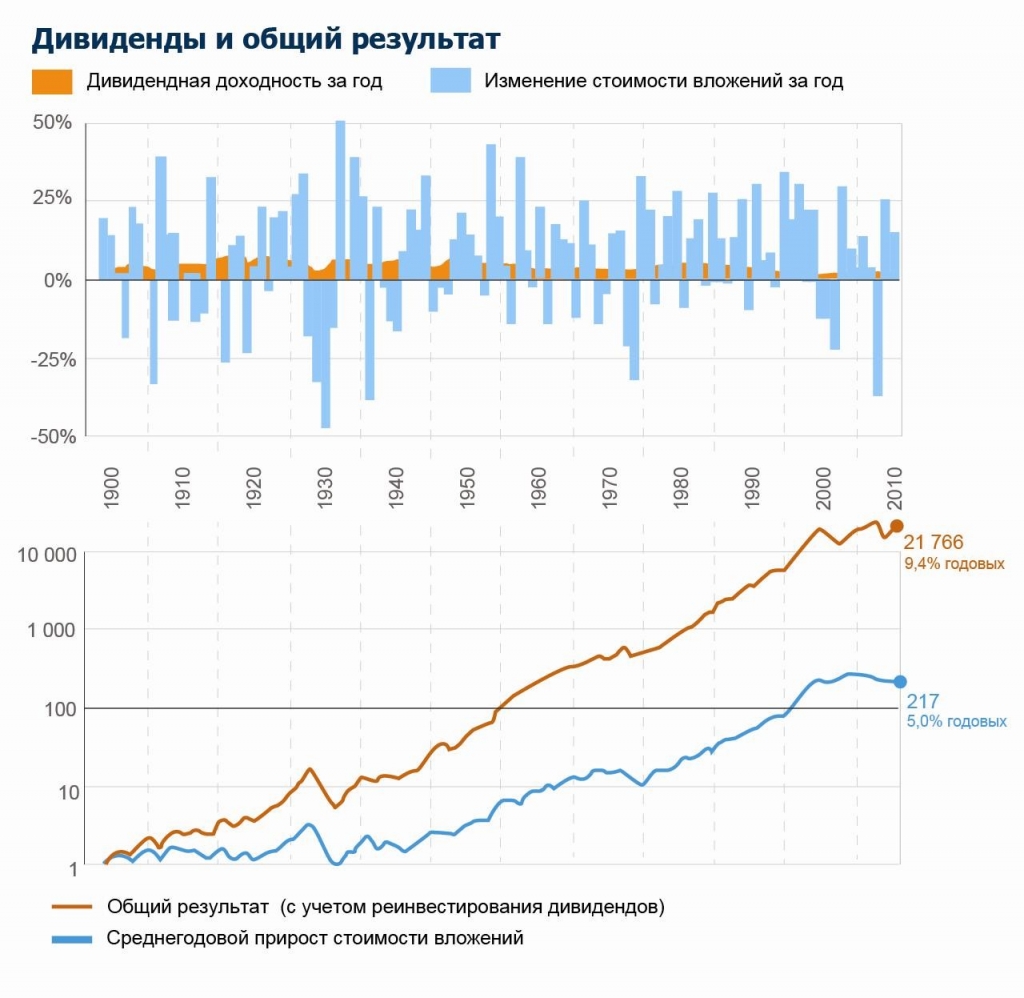

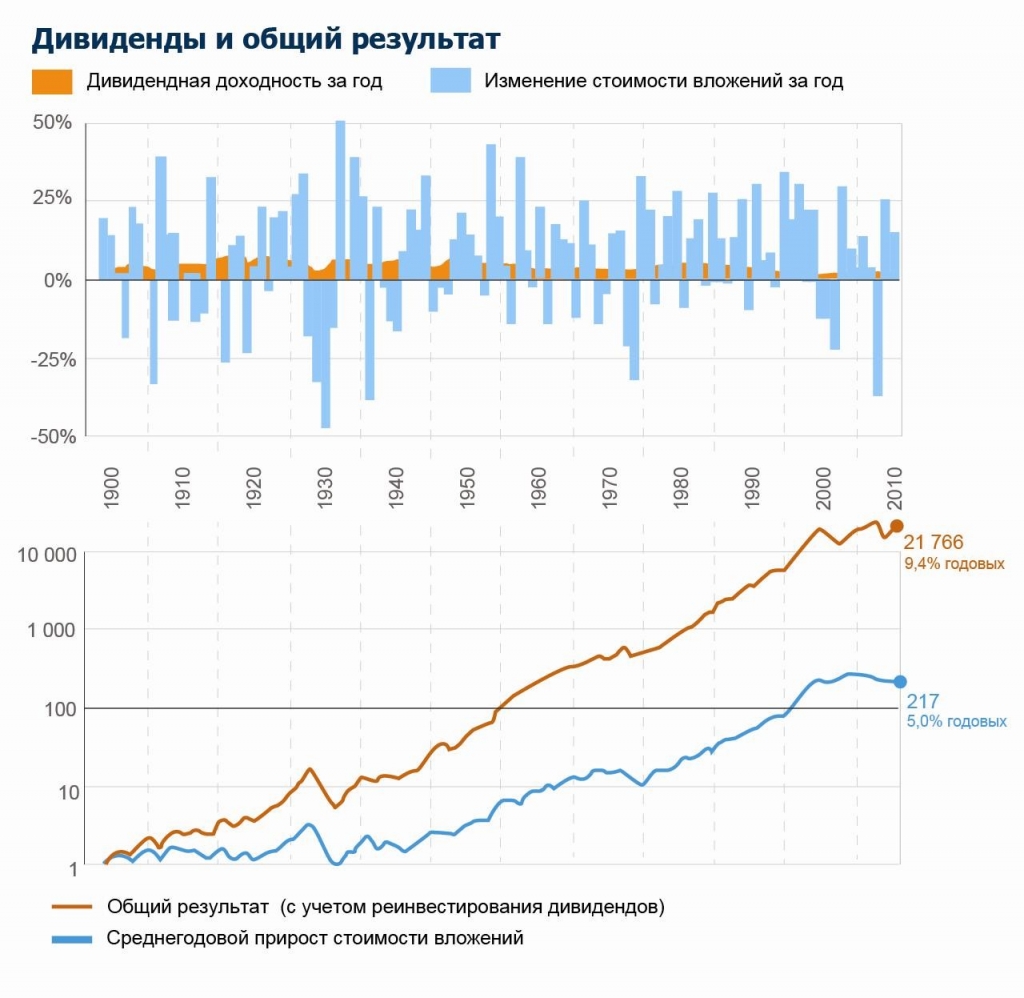

Интересно, что несмотря на кажущуюся относительно невысокую дивидендную доходность вложений в акции, именно дивиденды и их реинвестирование позволяют существенно улучшать результат долгосрочного инвестирования. На графике ниже видно, что 1 доллар, вложенный в акции в США в 1900 году, в 2010 превратился бы в 217 без реинвестирования дивидендов и в 21 766 долларов с реинвестированием.

Какие выводы можно сделать?

1) Глобальное исследование подтверждает тезис об эффективности долгосрочных вложений в акции. Безусловно, на рынке акций существуют спады (порой достаточно долгие), но тем не менее акции остаются наиболее доходным инструментом инвестиций и фактически единственным способом не только защитить сбережения от инфляции, но и преумножить их в долгосрочной перспективе.

2) Дивиденды по акциям, при условии их реинвестирования, значительно улучшают общую эффективность инвестирования в акции.

Также необходимо учитывать такой прием, как диверсификация портфеля ценных бумаг. Если соблюдать данные приемы рационально, то можно сделать вывод о том, что при разумном инвестировании можно получать достаточно высокий доход.

Исследование Credit Suisse является идейным продолжением книги “Triumph of the Optimists”, которая содержит сравнительный анализ эффективности инвестиций в основные инструменты — акции (Equities), долгосрочные облигации (Bonds) и краткосрочные облигации (Bills). Необходимо отметить заранее, что результат вложений в краткосрочные облигации максимально близок к результату вложений в банковские депозиты.

Крупнейшие фондовые рынки. Начало 1900 г.

Крупнейшие фондовые рынки. Начало 2013 г.

Исследование охватывает страны, которые занимают 87% (на начало 2013 года) по капитализации рынка акций.

Примечательно, что в начале 1900 года Россия занимала 5-е место по капитализации фондового рынка в мире. США за 113 лет увеличили свою долю с 15% до 45%.

В данной таблице представлены сводные данные по доходности инвестиций с учетом инфляции (так называемая «реальная доходность») и реинвестирования доходов. За 113 лет наибольшую среднегодовую реальную доходность продемонстрировали рынки акций Южной Африки (7,3%), Австралии (7,3%) и США (6,3%). Вложения в долгосрочные и краткосрочные облигации были наиболее эффективны в Дании (3,2% и 2,2% соответственно), Швеции (2,6% и 1,9%) и Новой Зеландии (2,2% и 1,7%). При этом в 3 из 19 представленных стран реальная доходность вложений в эти инструменты была отрицательной (вложения в bills были отрицательны в 6 странах), то есть они не позволили сберечь средства от инфляции.

Наихудший результат наблюдался в тех странах, которые были в наибольшей степени втянуты в военные конфликты прошлого века (например, Германия, Италия или Япония).

В среднем по миру (с учетом взвешивания по капитализации фондовых рынков) реальная доходность рынка акций составила — 5,0%, долгосрочных облигаций — 1,8%, краткосрочных облигаций — 0,9%. В Европе данный показатель несколько ниже.

Кажущиеся невысокие значения по среднегодовой доходности обманчивы, ведь исследование проводилось на отрезке в 113 лет.

7,3% годовой реальной доходности в ЮАР означают, что покупательная способность 1 доллара, вложенного в 1900 году, к 2013 выросла бы в 2 926 раз. В среднем по миру, покупательная способность вложений в акции выросла в 249 раз, в долгосрочные облигации — в 7,1 раза, а в краткосрочные — в 2,7 раза.

Интересно, что несмотря на кажущуюся относительно невысокую дивидендную доходность вложений в акции, именно дивиденды и их реинвестирование позволяют существенно улучшать результат долгосрочного инвестирования. На графике ниже видно, что 1 доллар, вложенный в акции в США в 1900 году, в 2010 превратился бы в 217 без реинвестирования дивидендов и в 21 766 долларов с реинвестированием.

Какие выводы можно сделать?

1) Глобальное исследование подтверждает тезис об эффективности долгосрочных вложений в акции. Безусловно, на рынке акций существуют спады (порой достаточно долгие), но тем не менее акции остаются наиболее доходным инструментом инвестиций и фактически единственным способом не только защитить сбережения от инфляции, но и преумножить их в долгосрочной перспективе.

2) Дивиденды по акциям, при условии их реинвестирования, значительно улучшают общую эффективность инвестирования в акции.

Также необходимо учитывать такой прием, как диверсификация портфеля ценных бумаг. Если соблюдать данные приемы рационально, то можно сделать вывод о том, что при разумном инвестировании можно получать достаточно высокий доход.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба