16 ноября 2018 Коган Евгений

Сегодня много говорят о FAANG, о конце эпохи роста этих компаний. Для тех, кто не в курсе, FAANG – аббревиатура из названий американских технологических гигантов, тащивших, как считается, рынок вверх все последние годы. Facebook, Amazon, Apple, Netflix, Google.

Решил также поделиться своими мыслями по этому поводу.

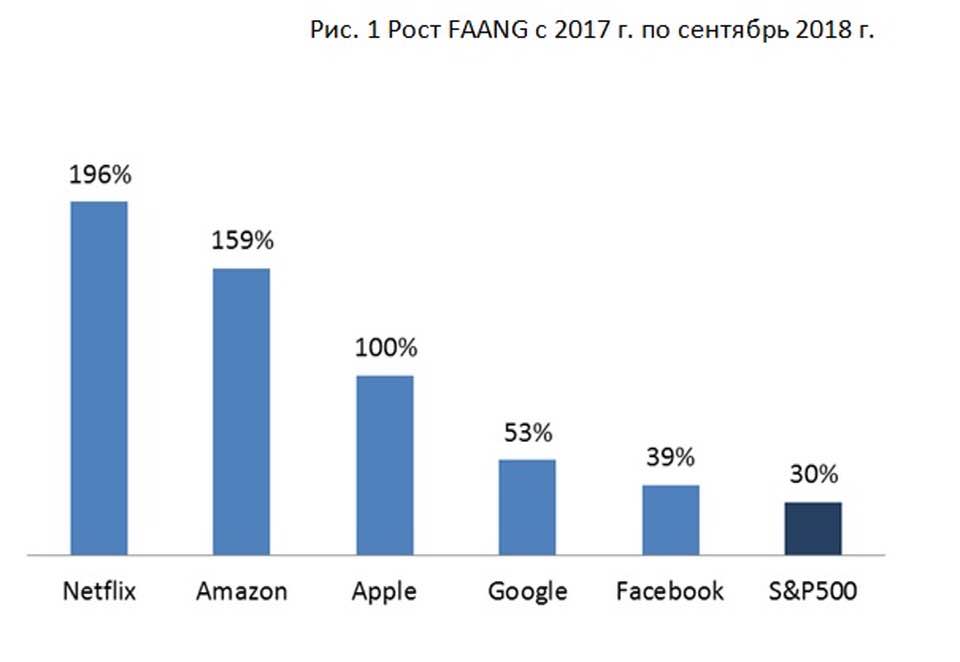

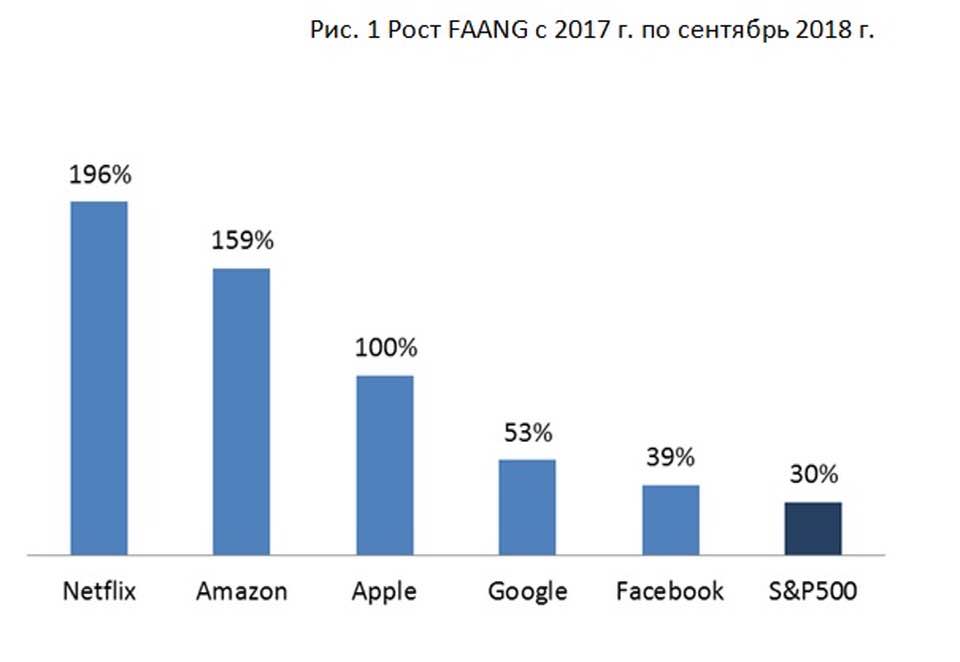

Для начала – историческая справка о том, как и на сколько выросли капитализации этих компаний на фоне бенчмарка (возьмем индекс S&P500).

Я взял временной отрезок с начала 2017 г. и по конец сентября текущего.

Из диаграммы видно, что наиболее серьезный рост показал Netflix, следом идут Amazon и Apple. Google вырос, в сравнении с этими компаниями, весьма «средненько». Это все очевидные вещи, «хайповый» сектор показал бурный рост, низкая ставка и так далее.

При этом отмечу, что особняком стоит Facebook, акции которого начали падать гораздо раньше (еще в июле 2018 г.) на фоне скандала с утечкой персональных данных из сети. Напомню, тогда в течение одной торговой сессии бумага «обвалилась» на 24%.

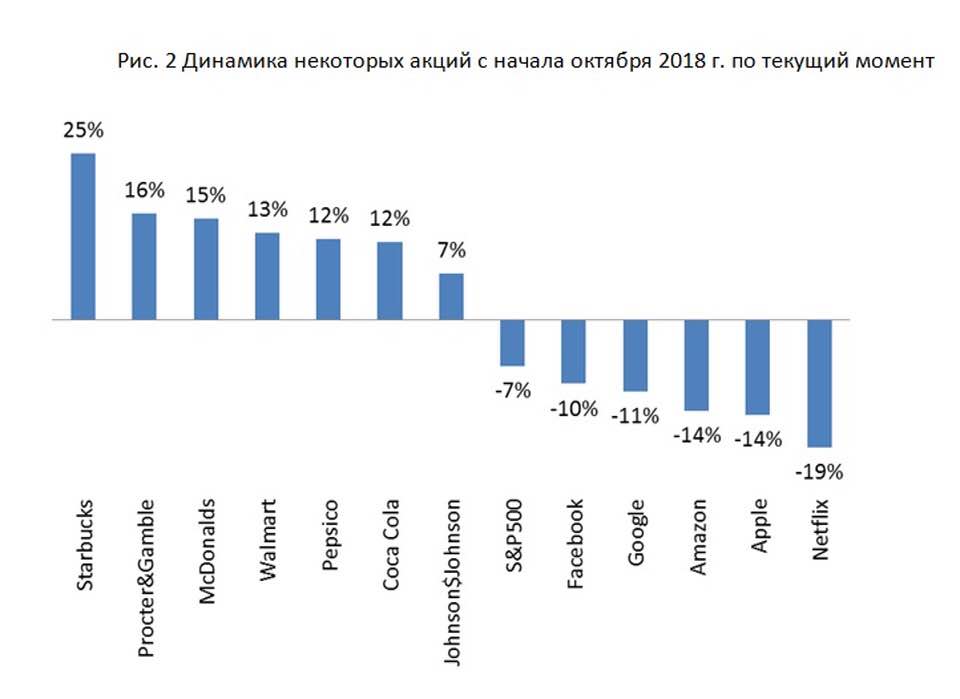

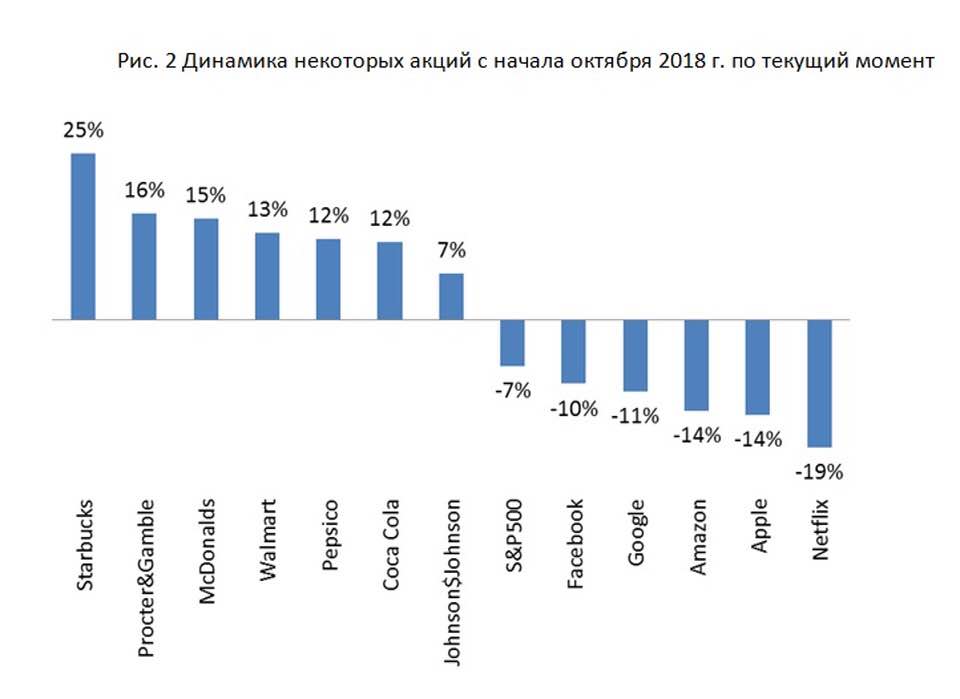

Начиная с октября на американский рынок пришла коррекция, и сектор начал падать, опережая индекс, что, в принципе, вполне логично. Быстрее всех полетел Netflix, что также не вызывает удивления, так как компания выросла агрессивнее остальных и является самой дорогой из перечисленных по мультипликаторам.

Кстати, не могу не отметить очень интересный момент: на фоне общего падения рынка и обвала FAANG примерно с 3 октября 2018 г. нашлись акции, которые показали рост. Кто же это? Наши старые знакомые McDonalds, Starbucks, Coca-Cola. То есть, как только запахло жареным, начали расти акции компаний, связанных с первоочередными потребностями человека: еда, напитки, средства гигиены.

Еще один защитный актив? Вполне возможно. Взгляните на диаграмму, там все прекрасно видно. Это очень интересный момент, советую всем обратить на него внимание.

Вернёмся к FAANG. Здесь у каждого своя история. У Apple – снижение прогнозов по выручке у китайских поставщиков комплектующих. Соответственно, народ сделал вывод (и не безосновательно) о том, что компания снизит продажи своей продукции. У Netflix большой долг, о котором вдруг вспомнили именно сейчас. У Amazon – неважная отчетность, у Facebook и Google – другие проблемы.

Господа, не забывайте о том, что бизнес – штука цикличная, особенно бизнес такого масштаба, как у той же Apple. Невозможно расти вечно. С ростом масштаба бизнеса остановки в росте неизбежны. А далее уже от самой компании зависит, как она будет планировать свое развитие, чтобы рост возобновить.

И в этом аспекте у каждого также своя уникальная история. Иначе эти компании не приближались бы к отметке $1 трлн по капитализации. У Apple – развитие бизнеса сервисов (хранение данных, музыка, платежная система). У Amazon – продолжение экспансии и захват новых рынков. У Google – развитие новых сервисов.

Я все же склоняюсь к мысли о том, что текущее замедление в развитии с течением времени сменится дальнейшим ростом.

Теперь, что касается рынков и акций, ведь это уже третья история. Здесь, как вам известно, присутствует масса дополнительных факторов. И, как мне кажется, один из наиболее важных – повышение ставки ФРС и сокращение баланса. Долларовая ликвидность сокращается, стоимость денег растет.

Будут ли в таких условиях интересны инвесторам акции таких компаний, как FAANG? Будут, если люди увидят там возможность заработать, это закон рынка. Но то, что будет бурный рост всего сектора и, соответственно, рынка в целом – не уверен. Предполагаю, что инвесторы будут в целом более взвешенно подходить к инвестированию на фондовом рынке и действовать точечно.

На что они будут смотреть помимо прогнозов по финансам и операционных показателей? Правильно, на рыночные коэффициенты. Для полноты картины я добавил к нашим FAANG еще и Microsoft.

В своем стремлении заработать рыночные спекулянты будут искать то, что дешевле. То есть там, где рыночные мультипликаторы, прогнозные значения которых приведены в таблице, меньше. Что значит меньше? А то, что прогнозы и ожидания аналитиков по таким компаниям очень хорошие. Это может быть палкой о двух концах: с одной стороны, ожидания могут быть сильно завышены и, по факту выхода неважной отчетности, акции полетят вниз. С другой стороны, это может стать попаданием в точку, и в текущем моменте будущие денежные потоки компании оценены дешевле остальных, что является сигналом к росту акций в будущем.

В нашей таблице самыми дорогими выглядят акции Netflix и Amazon, а самыми недооцененными – Apple. Это вовсе не означает того, что совершенно точно первые две будут падать, а Apple – расти. Как я уже сказал выше, это просто сигнал, который инвесторы примут или нет в зависимости от многих вещей (общая ситуация на рынке, продолжение политики ФРС, геополитика и торговые войны).

Далее еще один важный момент: FAANG неоднороден. Как я уже сказал, у каждой компании здесь своя история. В том числе, это касается наличия свободного кэша на балансе и долговой нагрузки. Сейчас объясню почему.

Для начала давайте взглянем на диаграмму (до кучи добавил сюда Microsoft, чтобы было нагляднее).

Как видно из рисунка, номинально самый высокий долг у Amazon и у Netflix. У остальных компаний FAANG (+Micrisoft) достаточно много свободных денег в кассе. При этом у Amazon долговая нагрузка довольно комфортна: отношение чистого долга к EBITDA составляет около 0.45. У Netflix все гораздо серьезнее – коэффициент равен 2.6.

О чем нам это говорит? В период нестабильности рынков, перезагрузки бизнеса, замедления выручки и других факторов, особенно на фоне ожидающегося глобального финансового кризиса, очень важно количество свободных денег и долговая нагрузка. Кэш дает а) спокойствие в условиях бури (в случае кризиса) и способность выдержать достаточно сильные удары; б) возможность поглощать конкурентов (особенно, если они закредитованы) или развивать экспансию на смежные рынки.

Поэтому из FAANG я позитивно смотрю на Apple и Google, плюс добавил бы Microsoft (недаром я постоянно про него вспоминаю). Эти компании, возможно, немного сожмутся, перегруппируются, выйдут на новые рынки, купят конкурентов и пойдут расти дальше. Наличие больших денег на балансе позволит им без особых проблемы выдержать кризис и завоевывать новые рынки.

Если провести аналогию с РФ, то на кого все начинают смотреть, как только на рынке зреет буря и рубль падает? Правильно, на акции Сургутнефтегаза, так как у компании большая долларовая «подушка» на балансе.

Про поглощение конкурентов и смежников – отдельная тема. Apple и Google ищут новые пути для развития. Думаю, один из этих путей – поглощения. Могу предложить, что в ближайшие годы мы увидим рост активности именно в секторе M&A. И потенциальные цели крупных компаний с деньгами – это отличная инвестиционная история. Главное – найти эти «звезды». Скорее всего, они будут выкупаться по хорошим ценам (выше рынка), что даст миноритариям отличную возможность заработать.

Резюмирую.

1) Пузырь FAANG понемногу сдувается. Это связано как с рыночными причинами, так и с цикличностью бизнесов компаний. Сейчас идет цикл относительного торможения.

2) Параллельно с падением высокотехнологичных компаний начался рост в секторе базовых вещей: продуктов, напитков, средств гигиены. Примеры: McDonalds, Coca-Cola, Procter&Gamble. Инвесторы ищут гавань с минимальным уровнем риска, а это – возврат к базовым ценностям. Не исключаю, кстати, рост коснется и оборонного сектора (Boeing, Raytheon, Lockheed) на фоне возможного обострения в горячих точках.

3) В дальнейшем, в условиях роста ставок, сокращения баланса ФРС и возможного глобального кризиса, проще будет развиваться компаниям с большим объемом кэша на балансе.

4) Эти компании для продолжения развития, скорее всего, будут искать возможности для захвата новых рынков. Отсюда возможен рост активности в сфере M&A. Успешный поиск «жертв» крупняка может дать неплохие дивиденды.

Нам остается внимательно смотреть, делать выводы и принимать решения о том, где можно больше заработать.

Решил также поделиться своими мыслями по этому поводу.

Для начала – историческая справка о том, как и на сколько выросли капитализации этих компаний на фоне бенчмарка (возьмем индекс S&P500).

Я взял временной отрезок с начала 2017 г. и по конец сентября текущего.

Из диаграммы видно, что наиболее серьезный рост показал Netflix, следом идут Amazon и Apple. Google вырос, в сравнении с этими компаниями, весьма «средненько». Это все очевидные вещи, «хайповый» сектор показал бурный рост, низкая ставка и так далее.

При этом отмечу, что особняком стоит Facebook, акции которого начали падать гораздо раньше (еще в июле 2018 г.) на фоне скандала с утечкой персональных данных из сети. Напомню, тогда в течение одной торговой сессии бумага «обвалилась» на 24%.

Начиная с октября на американский рынок пришла коррекция, и сектор начал падать, опережая индекс, что, в принципе, вполне логично. Быстрее всех полетел Netflix, что также не вызывает удивления, так как компания выросла агрессивнее остальных и является самой дорогой из перечисленных по мультипликаторам.

Кстати, не могу не отметить очень интересный момент: на фоне общего падения рынка и обвала FAANG примерно с 3 октября 2018 г. нашлись акции, которые показали рост. Кто же это? Наши старые знакомые McDonalds, Starbucks, Coca-Cola. То есть, как только запахло жареным, начали расти акции компаний, связанных с первоочередными потребностями человека: еда, напитки, средства гигиены.

Еще один защитный актив? Вполне возможно. Взгляните на диаграмму, там все прекрасно видно. Это очень интересный момент, советую всем обратить на него внимание.

Вернёмся к FAANG. Здесь у каждого своя история. У Apple – снижение прогнозов по выручке у китайских поставщиков комплектующих. Соответственно, народ сделал вывод (и не безосновательно) о том, что компания снизит продажи своей продукции. У Netflix большой долг, о котором вдруг вспомнили именно сейчас. У Amazon – неважная отчетность, у Facebook и Google – другие проблемы.

Господа, не забывайте о том, что бизнес – штука цикличная, особенно бизнес такого масштаба, как у той же Apple. Невозможно расти вечно. С ростом масштаба бизнеса остановки в росте неизбежны. А далее уже от самой компании зависит, как она будет планировать свое развитие, чтобы рост возобновить.

И в этом аспекте у каждого также своя уникальная история. Иначе эти компании не приближались бы к отметке $1 трлн по капитализации. У Apple – развитие бизнеса сервисов (хранение данных, музыка, платежная система). У Amazon – продолжение экспансии и захват новых рынков. У Google – развитие новых сервисов.

Я все же склоняюсь к мысли о том, что текущее замедление в развитии с течением времени сменится дальнейшим ростом.

Теперь, что касается рынков и акций, ведь это уже третья история. Здесь, как вам известно, присутствует масса дополнительных факторов. И, как мне кажется, один из наиболее важных – повышение ставки ФРС и сокращение баланса. Долларовая ликвидность сокращается, стоимость денег растет.

Будут ли в таких условиях интересны инвесторам акции таких компаний, как FAANG? Будут, если люди увидят там возможность заработать, это закон рынка. Но то, что будет бурный рост всего сектора и, соответственно, рынка в целом – не уверен. Предполагаю, что инвесторы будут в целом более взвешенно подходить к инвестированию на фондовом рынке и действовать точечно.

На что они будут смотреть помимо прогнозов по финансам и операционных показателей? Правильно, на рыночные коэффициенты. Для полноты картины я добавил к нашим FAANG еще и Microsoft.

В своем стремлении заработать рыночные спекулянты будут искать то, что дешевле. То есть там, где рыночные мультипликаторы, прогнозные значения которых приведены в таблице, меньше. Что значит меньше? А то, что прогнозы и ожидания аналитиков по таким компаниям очень хорошие. Это может быть палкой о двух концах: с одной стороны, ожидания могут быть сильно завышены и, по факту выхода неважной отчетности, акции полетят вниз. С другой стороны, это может стать попаданием в точку, и в текущем моменте будущие денежные потоки компании оценены дешевле остальных, что является сигналом к росту акций в будущем.

В нашей таблице самыми дорогими выглядят акции Netflix и Amazon, а самыми недооцененными – Apple. Это вовсе не означает того, что совершенно точно первые две будут падать, а Apple – расти. Как я уже сказал выше, это просто сигнал, который инвесторы примут или нет в зависимости от многих вещей (общая ситуация на рынке, продолжение политики ФРС, геополитика и торговые войны).

Далее еще один важный момент: FAANG неоднороден. Как я уже сказал, у каждой компании здесь своя история. В том числе, это касается наличия свободного кэша на балансе и долговой нагрузки. Сейчас объясню почему.

Для начала давайте взглянем на диаграмму (до кучи добавил сюда Microsoft, чтобы было нагляднее).

Как видно из рисунка, номинально самый высокий долг у Amazon и у Netflix. У остальных компаний FAANG (+Micrisoft) достаточно много свободных денег в кассе. При этом у Amazon долговая нагрузка довольно комфортна: отношение чистого долга к EBITDA составляет около 0.45. У Netflix все гораздо серьезнее – коэффициент равен 2.6.

О чем нам это говорит? В период нестабильности рынков, перезагрузки бизнеса, замедления выручки и других факторов, особенно на фоне ожидающегося глобального финансового кризиса, очень важно количество свободных денег и долговая нагрузка. Кэш дает а) спокойствие в условиях бури (в случае кризиса) и способность выдержать достаточно сильные удары; б) возможность поглощать конкурентов (особенно, если они закредитованы) или развивать экспансию на смежные рынки.

Поэтому из FAANG я позитивно смотрю на Apple и Google, плюс добавил бы Microsoft (недаром я постоянно про него вспоминаю). Эти компании, возможно, немного сожмутся, перегруппируются, выйдут на новые рынки, купят конкурентов и пойдут расти дальше. Наличие больших денег на балансе позволит им без особых проблемы выдержать кризис и завоевывать новые рынки.

Если провести аналогию с РФ, то на кого все начинают смотреть, как только на рынке зреет буря и рубль падает? Правильно, на акции Сургутнефтегаза, так как у компании большая долларовая «подушка» на балансе.

Про поглощение конкурентов и смежников – отдельная тема. Apple и Google ищут новые пути для развития. Думаю, один из этих путей – поглощения. Могу предложить, что в ближайшие годы мы увидим рост активности именно в секторе M&A. И потенциальные цели крупных компаний с деньгами – это отличная инвестиционная история. Главное – найти эти «звезды». Скорее всего, они будут выкупаться по хорошим ценам (выше рынка), что даст миноритариям отличную возможность заработать.

Резюмирую.

1) Пузырь FAANG понемногу сдувается. Это связано как с рыночными причинами, так и с цикличностью бизнесов компаний. Сейчас идет цикл относительного торможения.

2) Параллельно с падением высокотехнологичных компаний начался рост в секторе базовых вещей: продуктов, напитков, средств гигиены. Примеры: McDonalds, Coca-Cola, Procter&Gamble. Инвесторы ищут гавань с минимальным уровнем риска, а это – возврат к базовым ценностям. Не исключаю, кстати, рост коснется и оборонного сектора (Boeing, Raytheon, Lockheed) на фоне возможного обострения в горячих точках.

3) В дальнейшем, в условиях роста ставок, сокращения баланса ФРС и возможного глобального кризиса, проще будет развиваться компаниям с большим объемом кэша на балансе.

4) Эти компании для продолжения развития, скорее всего, будут искать возможности для захвата новых рынков. Отсюда возможен рост активности в сфере M&A. Успешный поиск «жертв» крупняка может дать неплохие дивиденды.

Нам остается внимательно смотреть, делать выводы и принимать решения о том, где можно больше заработать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба