Основные энергетические агенства выпустили свои отчеты по ситуации на нефтяном рынке. Хоть эти все отчеты чушь, но они есть и их анализирует весь торгующий нефть мир.

Представляю Вам свой взгляд с перспективой нефтяного рынка.

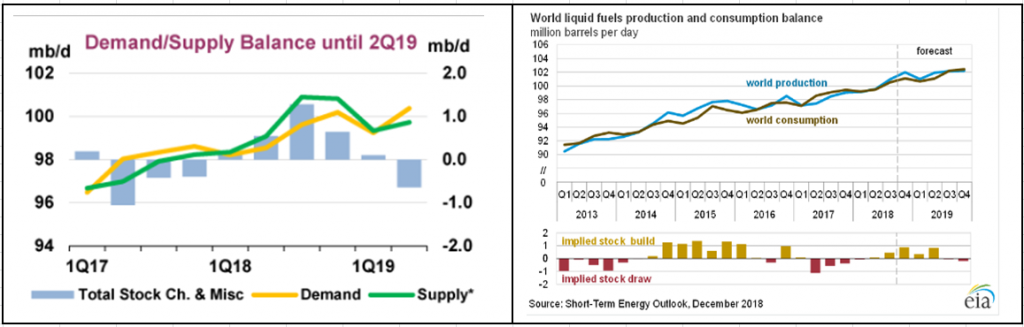

Итак, начнем с перспективой баланса спроса/предложения.

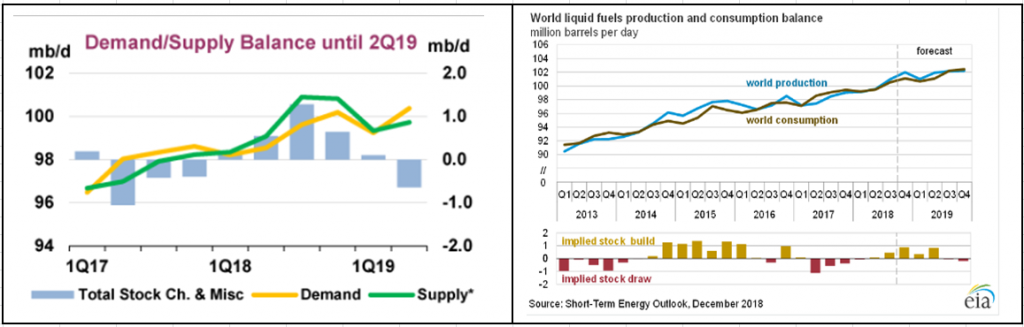

Сразу первая картинка. Левая — МЭА, правая — Минэнерго США.

Не успели страны ОПЕК объявить о сокращении добычи, как энергетические агенства начали выпускать отчеты с дефицитом в 2019 году.

МЭА

В 2018 году прогноз без изменений. Рост спроса в 2018 году на 1,3 мб\д, в 2019 году на 1,4 мб\д. Сейчас спрос 99,6 мб\д. Предложение снизили на 360 тб\д из-за Канады, России и сокращения в Северном море. В 2019 году снижение добычи ОПЕК+ перекроет рост добычи странами НЕ-ОПЕК (414 тб\д) В ноябре спрос 101, 1 мб\д. Т.е. имеем избыток в 1,3 мб\д, коммерческие запасы растут.

Что примечательно, добыча ОПЕК согласно МЭА в ноябре выросла на 100 тб\д до 33,03 мб\д.

Минэнерго США

Добыча США в ноябре выросла на 150 тб\д, до 11,5 мб\д. В 2019 году прогнозируется средний уровень добычи на 12,1 мб\д (как по мне занижено).

Сейчас избыток в среднем 300 тб\д, в 2019 году средний показатель 200 тб\д.

Предложение в 2019 году будет на уровне 1,4 мб\д, с учетом выбытия нефти в 900 тб\д из стран ОПЕК.

Спрос будет на уровни 1,5 мб\д.

Это видно с кривых на картинке. к концу следующего года, спрос пересекает предложение сверху вниз. Первый квартал 2019 года и четвертый квартал 2018 года, продолжает демонстрировать избыток нефти.

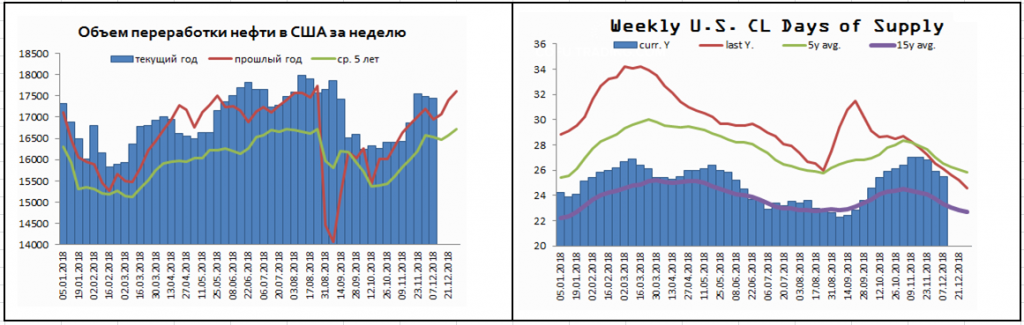

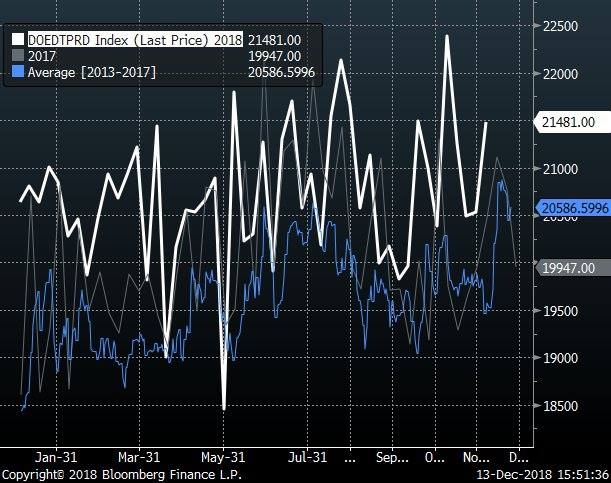

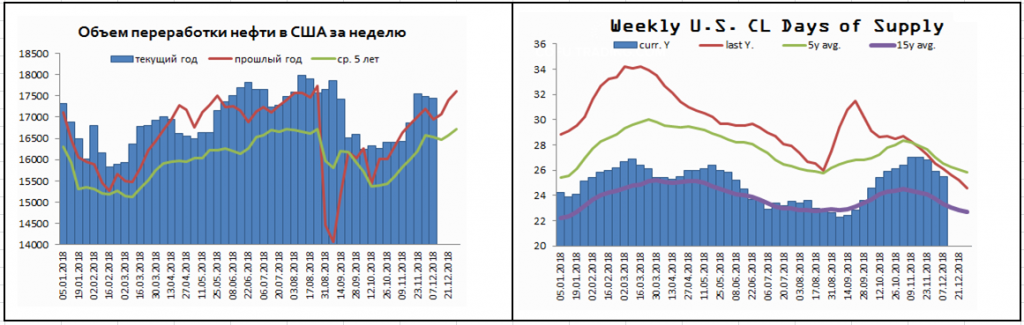

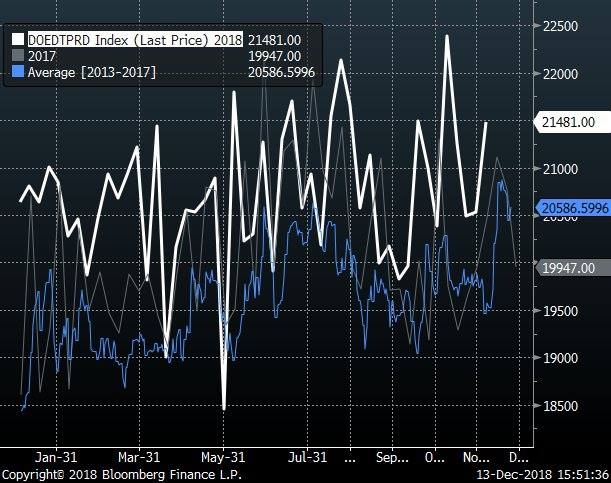

Тем временем в США на прошедшей неделе спрос продолжает быть устойчивым. Что отображает следующая картинка.

Слева — спрос со стороны НПЗ растет, и остается вблизи максимумов. Справа — отображает зависимость запасов к спросу, т.е. сколько дней текущий спрос будет удовлетворятся с запасов. Некогда любимый индикатор Минэнерго США.

ОПЕК

Картель оставил без изменений свой прогноз по спросу на уровне 1,5 мб\ до 98,8 мб\д на текущий год. И 1,3 мб\д на 2019 год. Т.е. темпы спроса в следующем году снижается.

Прогноз по предложению подрос за пределами ОПЕК. Рост составил 190 тб\д, и сейчас предложение прибавило 2,5 мб\д до 100,6 мб\д (с NGL) в текущем году относительно 2017. Сами же ОПЕК с их же слов сократили добычу на 11 тб\д (теперь вспомним как МЭА спрогнозировала рост на 100 тб\д). Внутри ОПЕК добыча Ирана падает, а Саудов растет. Удобно...

А теперь любопытный момент. Ниже картинка: верхняя добыча ОПЕК за ноябрь, нижняя — баланс спроса\предложения.

Согласно балансу, средняя добыча в третьем квартале 32,58 (хотя на картинке выше явно больше), и избыток сейчас 100 тб\д. При этом прогноз по добыче МЭА на 500 тб\д выше прогноза добычи ОПЕК у себя в ОПЕК.

Вот такие вот данные...

Коммерческие энергетические агенства

А вот что об этом думают частники см. тут Частники прогнозируют избыток нефти в первом квартале на 2 мб\д с NGL, это соответствует прогнозам ОПЕК (100,6 мб\д-98,8 мб\д=1,8 мб\д избытка).

Ценообразование

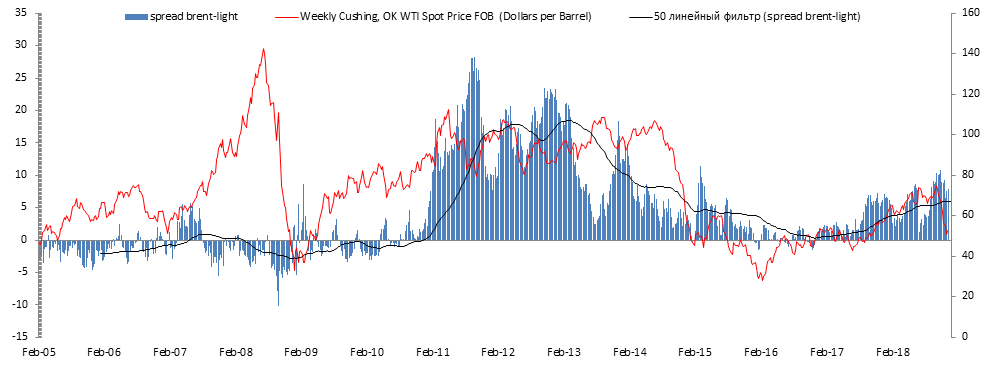

Базисы. Сверху — лайт. Снизу — брент.

Как видно с исторической динамики, нисходящий тренд пока не подтверждается трендом показателя, больше отображает бычий рынок. Базис по Брент и вовсе вышел в положительную зону (бычий рынок), после 40-дневного стояния под нулевой отметкой.

Дифференциал между фьючерсными контрактами WTI соответствует отрезкам неопределенности, болтается возле нулевой отметки.

Тут царит чистейшая неопределенность.

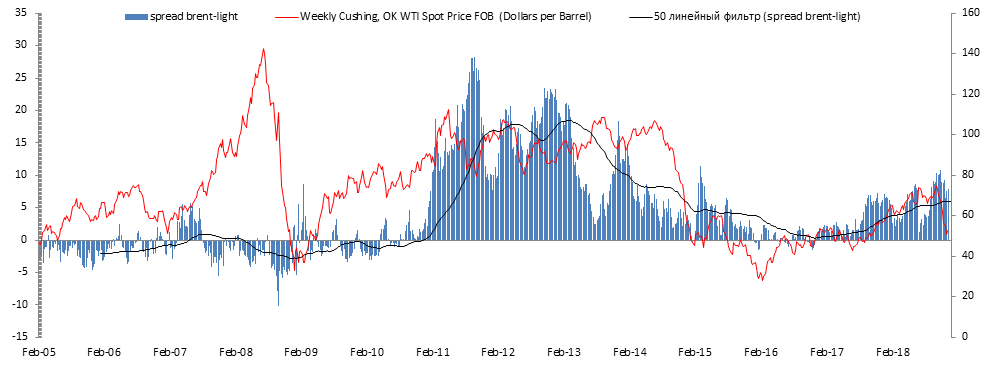

Спред брент-лайт остается высоким и исторический это соответствует бычьему рынку

Мой Индикатор

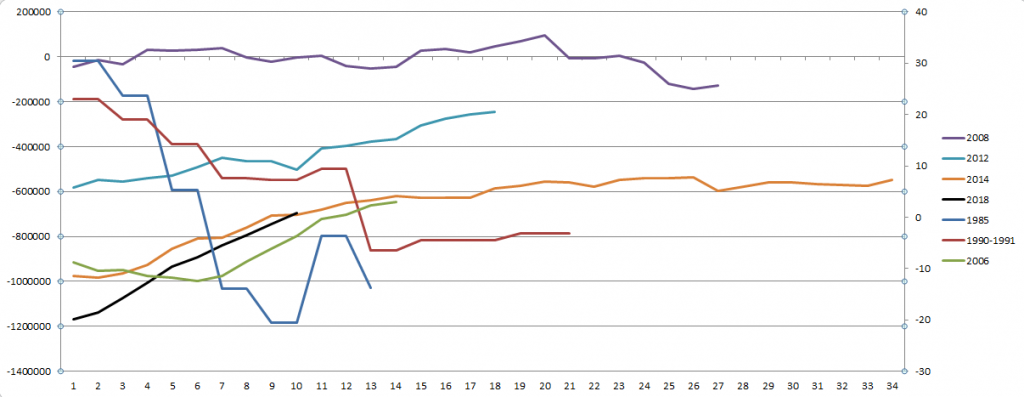

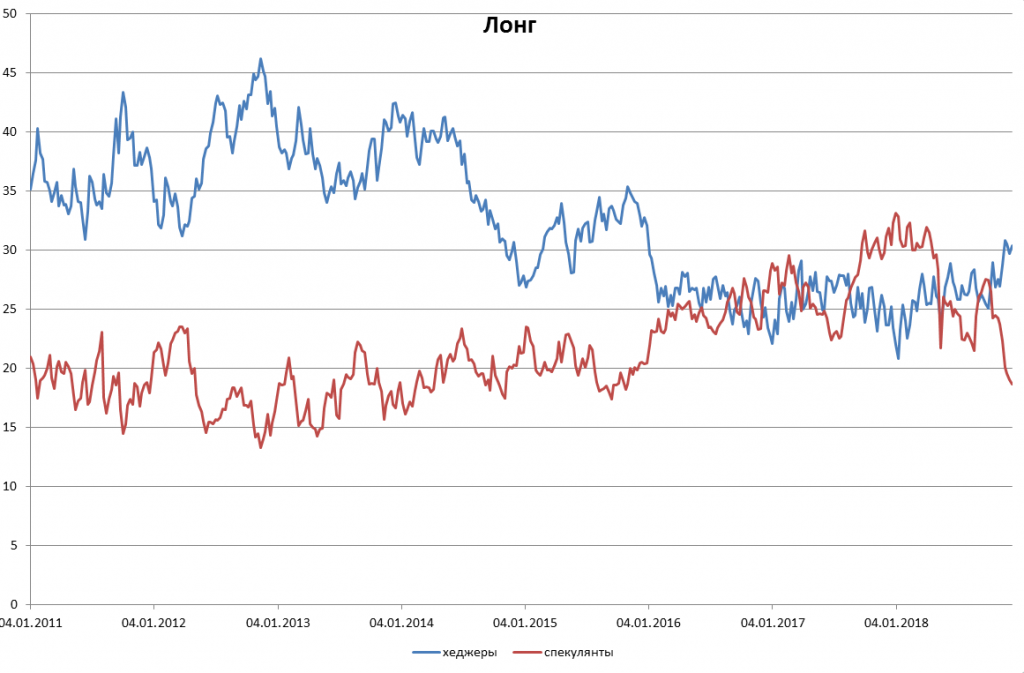

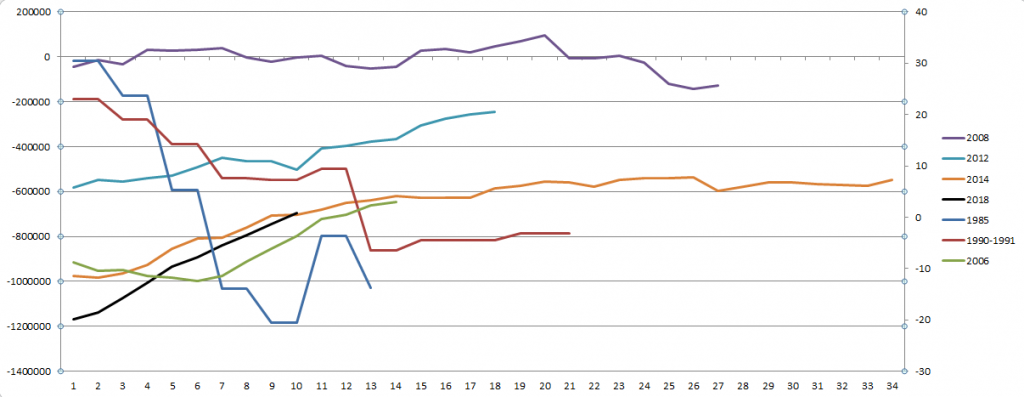

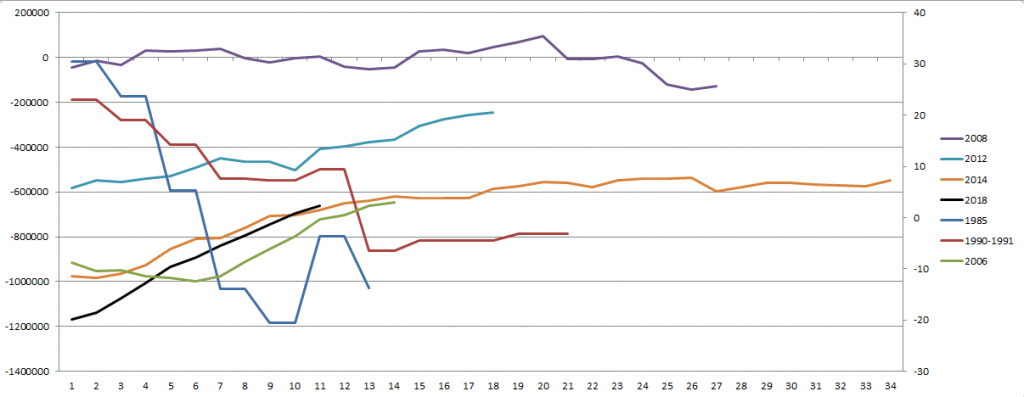

На картинке ниже мой индюк анализа циклов на основании СОТ

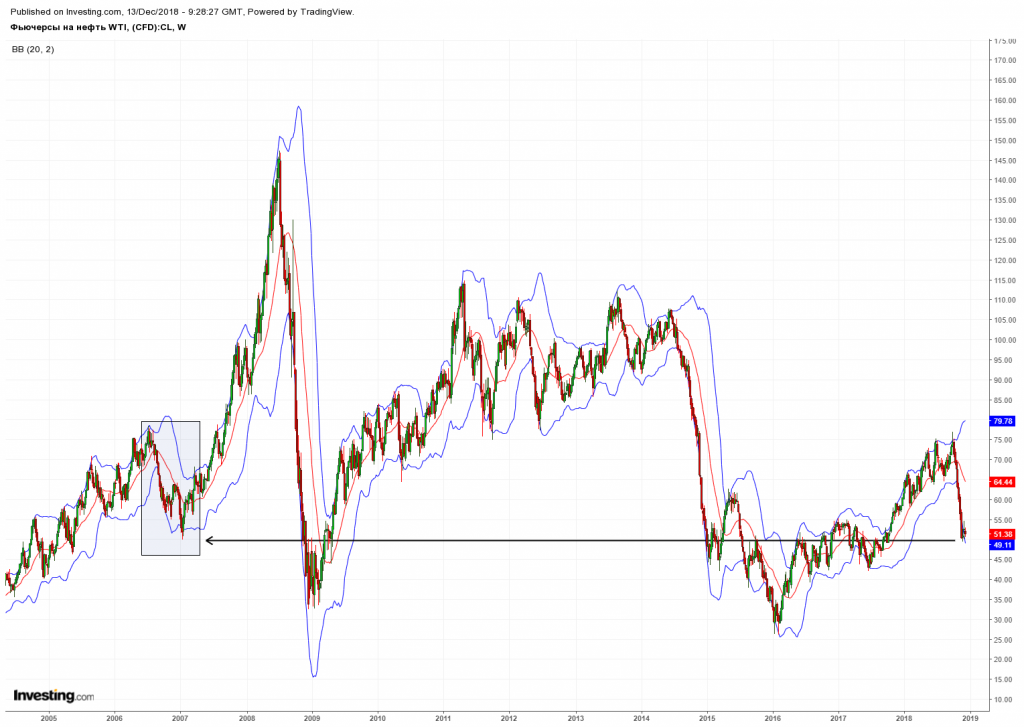

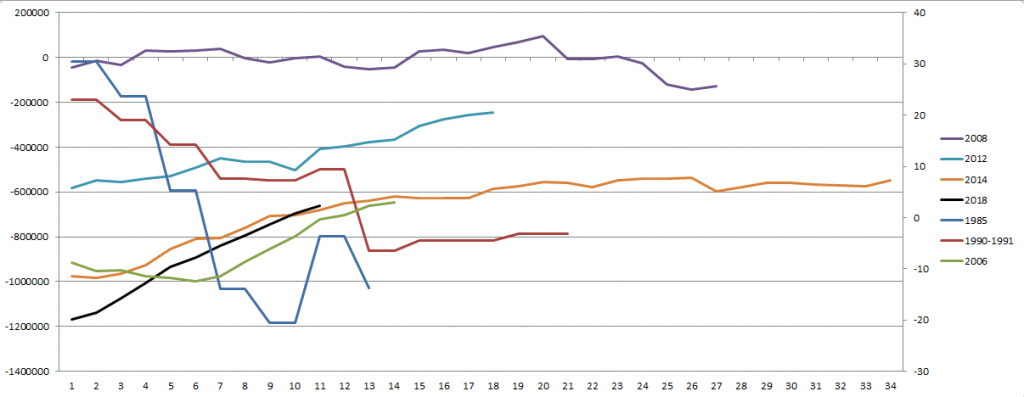

Мы — черные, зеленая — 2006 год. Как по мне, так мы повторяем динамику 2006 года. чуть быстрее, поскольку денег в рынке в разы больше. Также по динамике индексов широкого рынка и процентных ставок также схоже.

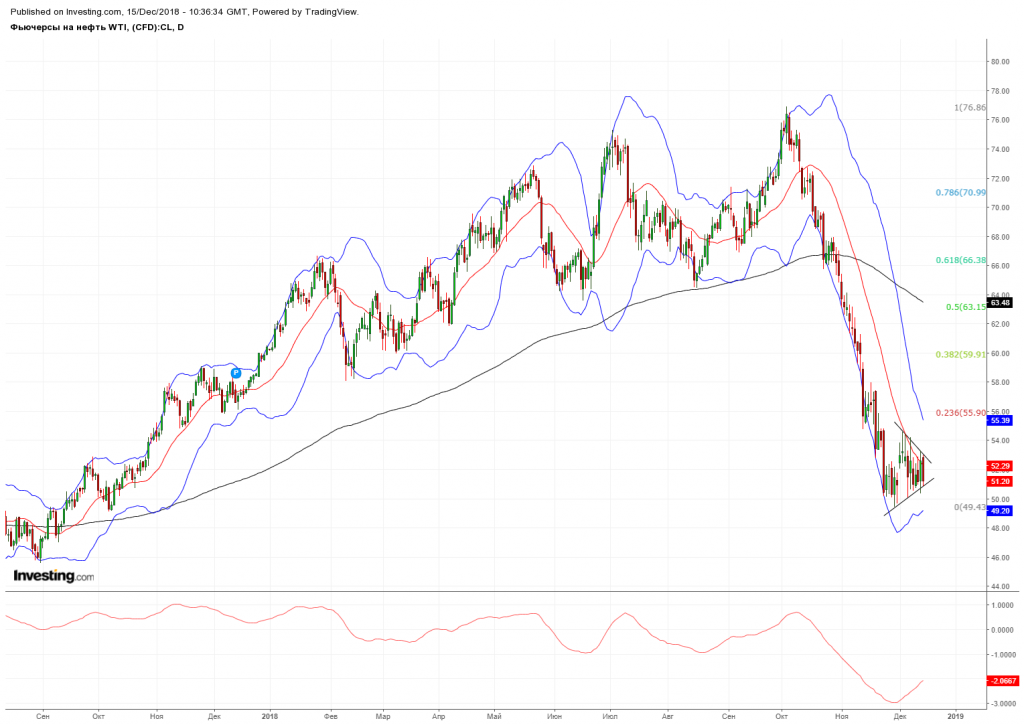

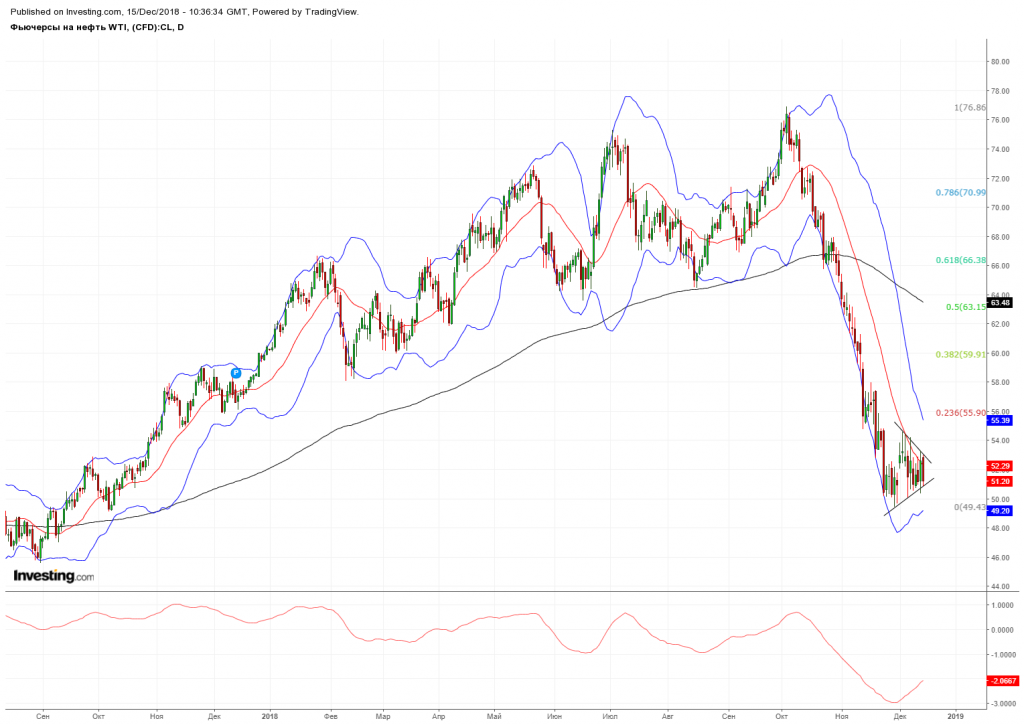

ЧАРТ

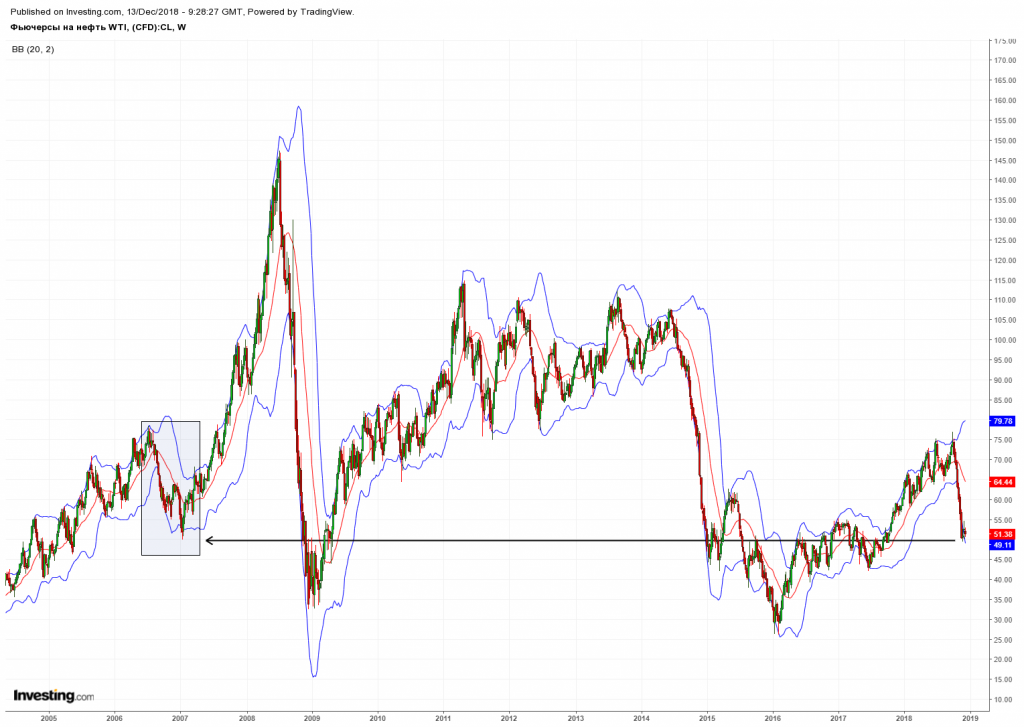

… если это так и мы в 2006 году, тогда можно предположить следующие

На недельном графике в 2006 году был затяжной боковик с выносом вверх к тесту медианы канала Боллинджера, после последняя вниз с резким ростом.

Если нас ждет примерно такое же, тогда нужен сквиз вниз, это будет дивергенция (красная линия внизу осциллятор). И потом движение вверх. Если проходим медиану Боллинджера на дневке (график ниже), то модель несколько видоизменяется.

Фундаментально рынок остается медвежий, и на первый взгляд даже сокращения на 1,2 мб\д мало.

Индикаторы ценообразования показывают неопределенность.

Чарт дико медвежий.

Вывод

Вряд ли стоит лезть отсюда в сделки. Если упадем ниже можно прикупить на дивергенции в случае формирования бычьего паттерна на малых таймфремах. Если порастем, то после пробоя канала Боллинджера на дневке, можно искать вход вверх в откате.

Первый сценарий кажется более реалистичным.

Итак, в дополнение по фундаменту добавлю пару картинок.

Это суточный спрос в США. Выходит около 4 мб\д потребляет промышленность США за вычетом спроса НПЗ. Не успел начался высокий сезон, как спрос сразу взлетел.

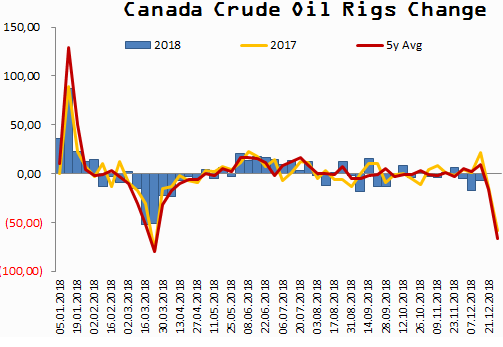

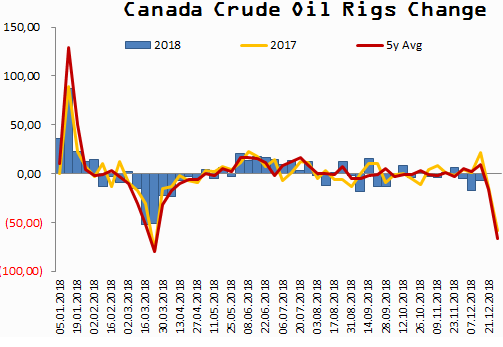

Отклик буровой активности на снижение цен в Канаде очевиден. Но если посмотреть на темпы средних, то похоже на сезонный фактор.

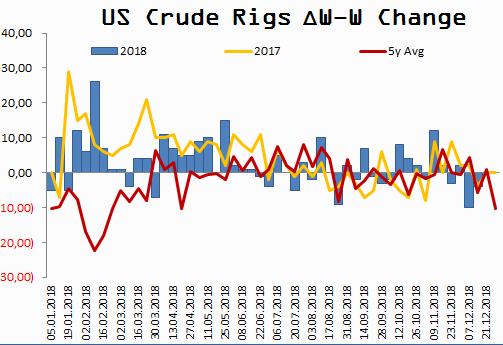

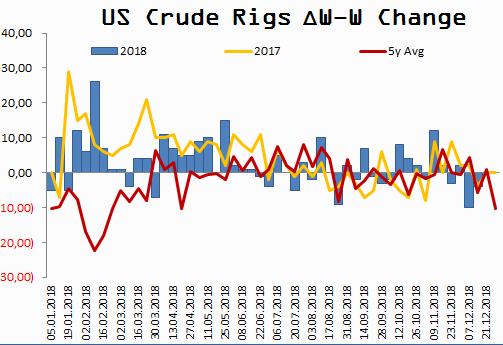

В США та же ситуация с буровой активностью. Снижение выглядит сезонным. На прошлой неделе Минэнерго США снизило прогноз по добыче на 100 тб\д. Так что возможно незначительное снижение добычи продолжится. Это фактор сезонности.

Перейдем на финансовый рынок.

Что изменилось к концу недели со спредами.

Удивительно, но боковик сопровождается слабостью динамики фронтального спреда по лайту (красная) (в бренте наоборот крепость). Вопрос в том последует ли фьючерс (сиреневая) за ним. Часто следует за, но бывают и расхождения, особенно перед экспирацией, она по лайт на грядущей неделе и в первом фьюче осталось 131 тыс. контрактов. Динамика фронтальных спредов может быть связана с перебалансировкой.

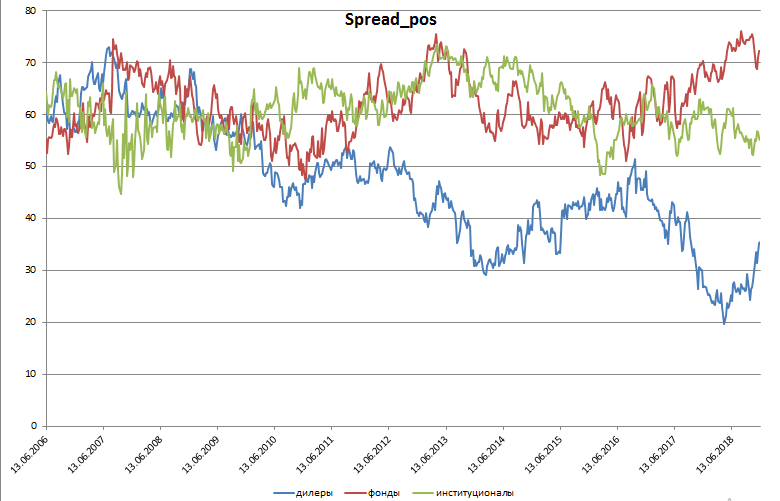

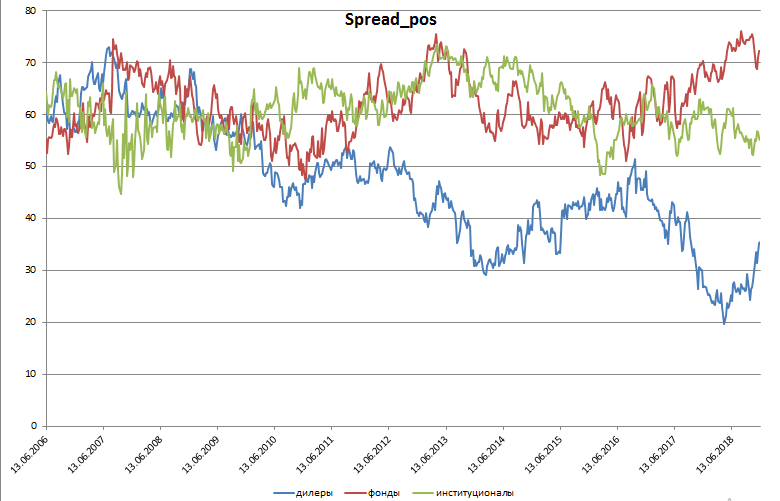

Дешевый спред привлекает торгующих. На картинке ниже спред-позиции согласно СОТ.

Дилеры оживились с исторических лоев, т.е. ожидают роста спреда, а это возможно при широком росте рынка в целом (фундаментально). Также фонды покупают.

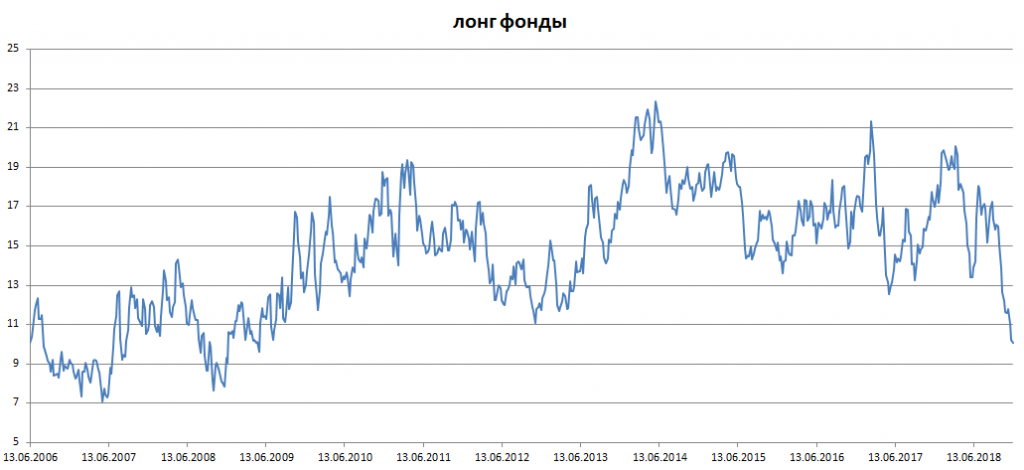

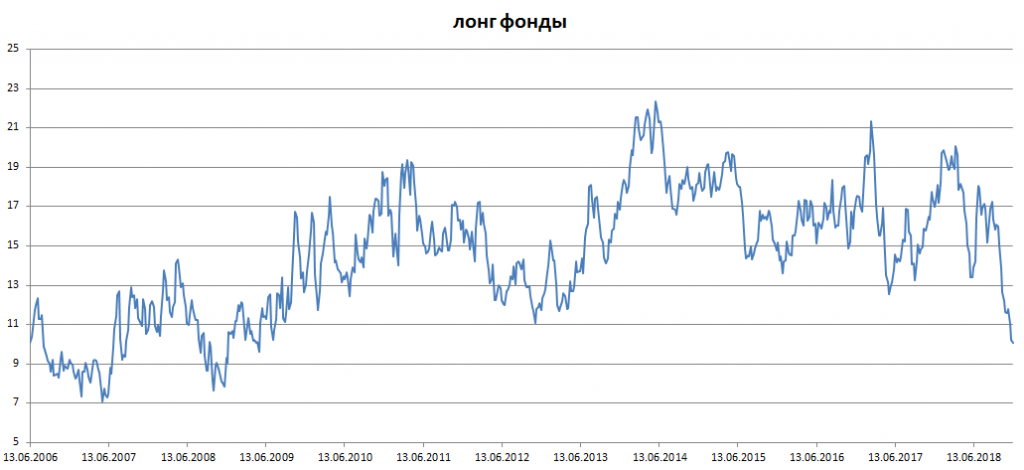

Длинные позиции фондов вытрусили до уровня 2009 года (в процентах от ОИ), и продолжают выходить. Это конечно было весело...

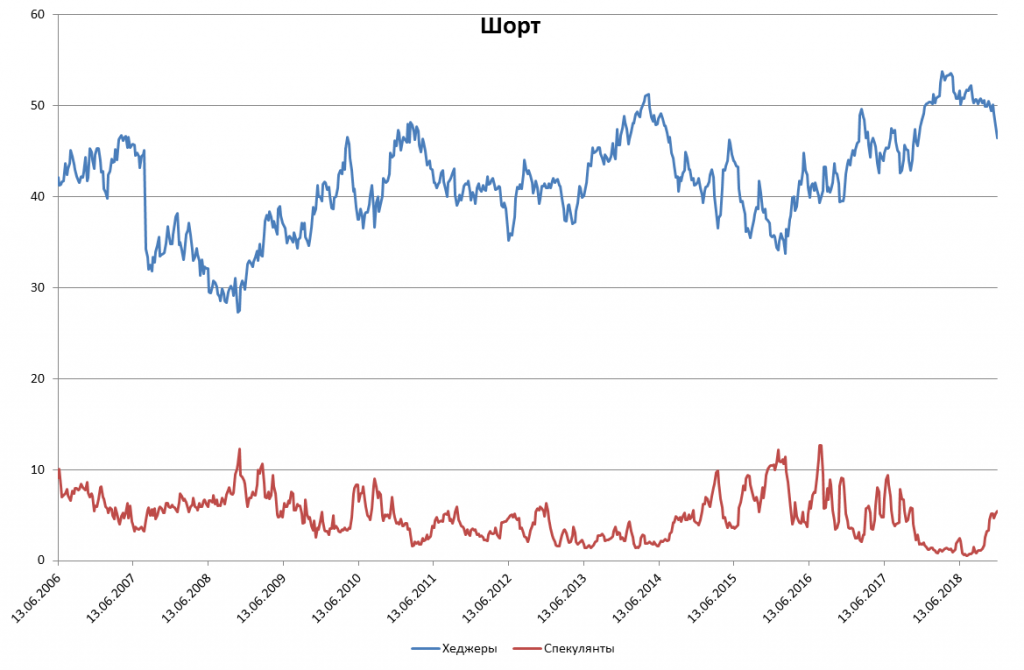

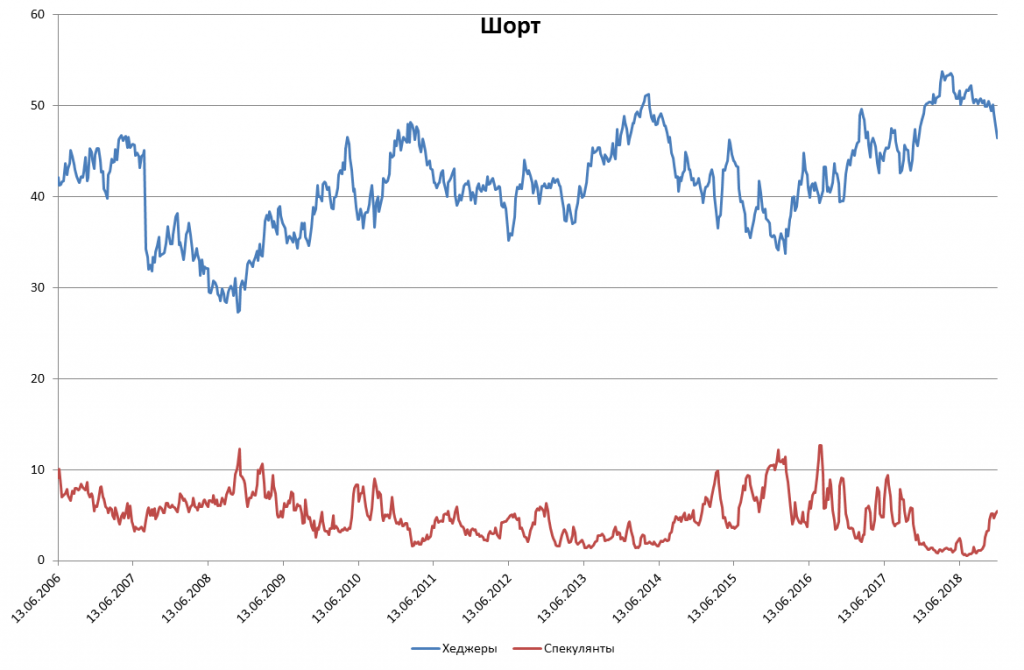

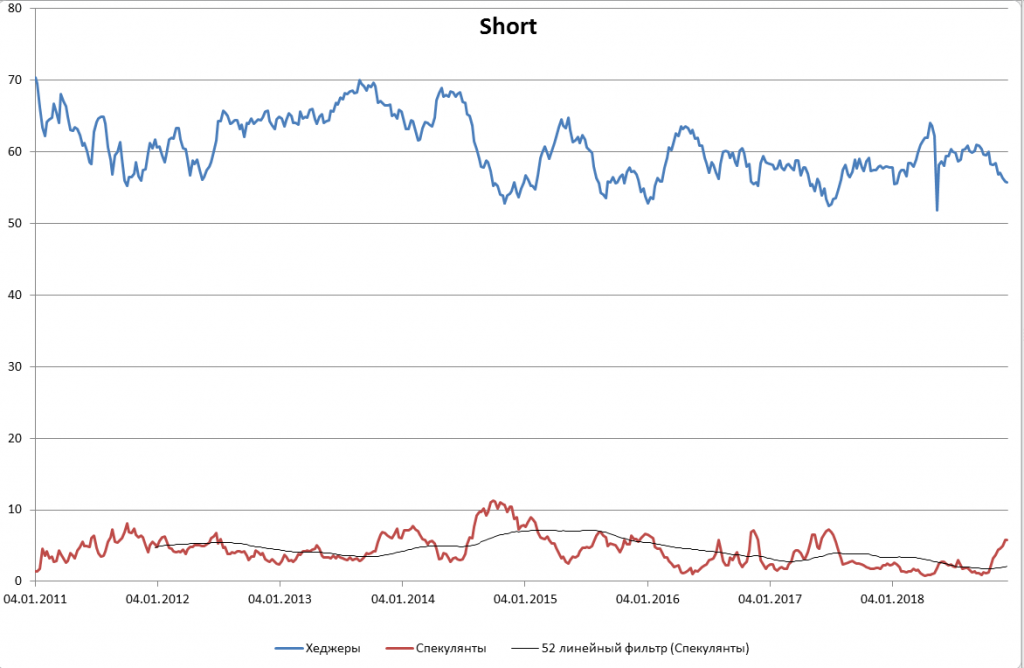

Короткие позиции выглядят следующим образом:

Хеджеры массово кроют, а спекулянты — покупают. НО, обе группы участников далеки от экстремумов, в отличии от ситуации с лонгами.

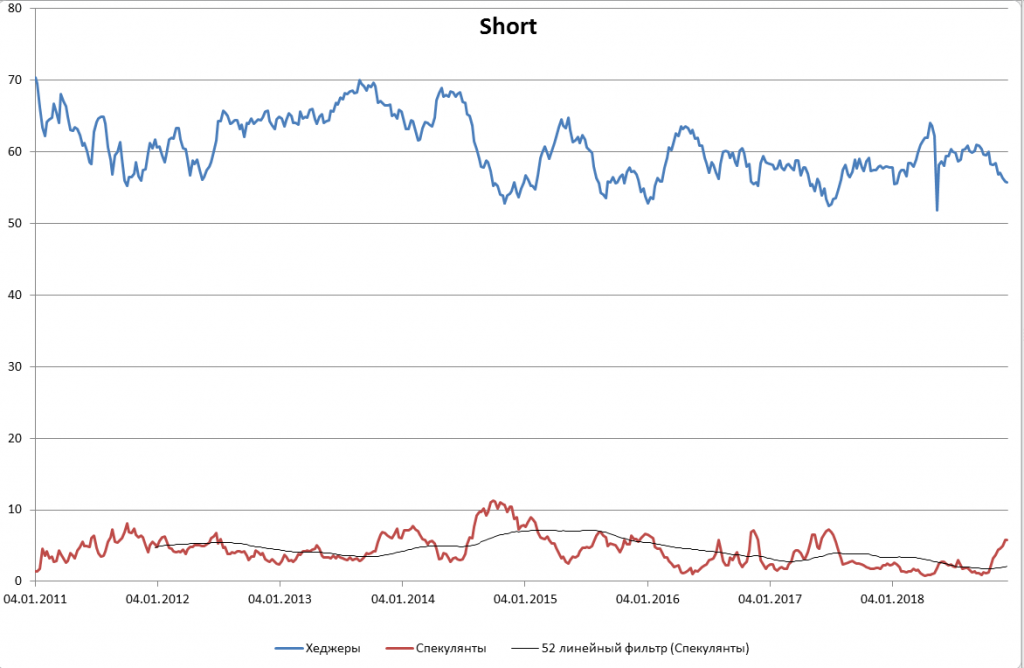

В Бренте та же ситуация с шортами:

Только вот позиции обеих групп ближе к своим экстремумам.

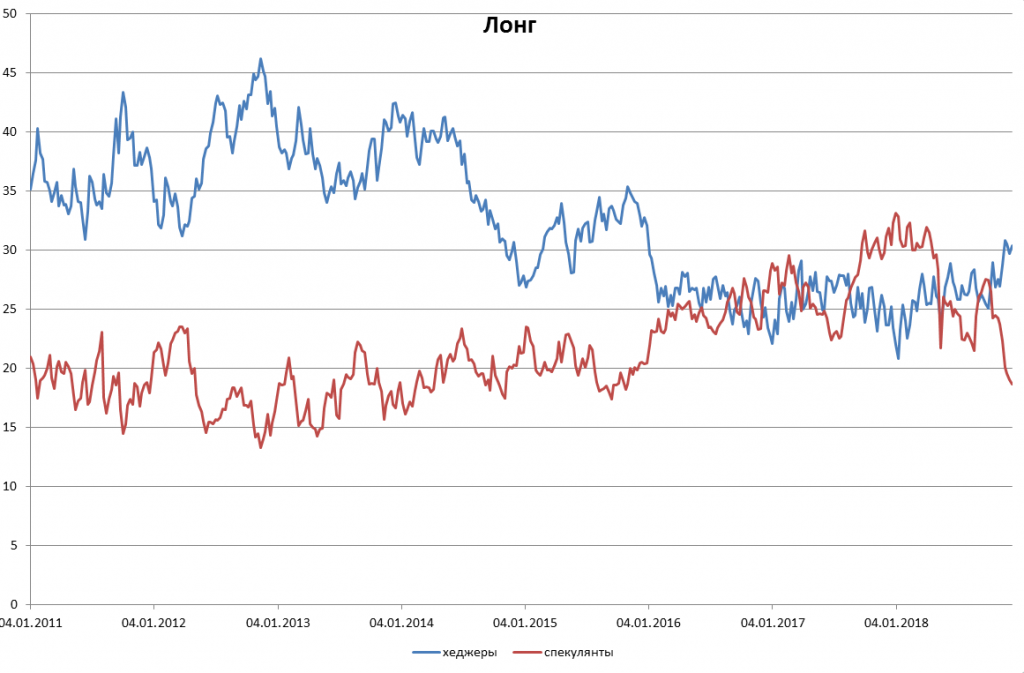

С лонгами обстановка следующая:

Спекулянтов, так же как и в Лайте, вытравливают дальше. Правда исторический выглядит скромнее, мы где-то на уровне лоев 2016 года, что также завораживает.

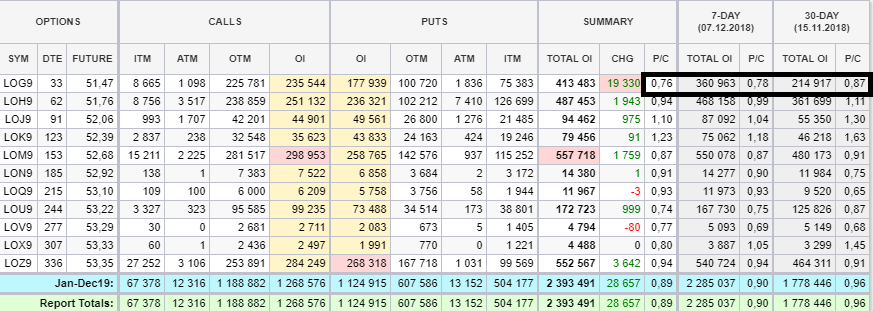

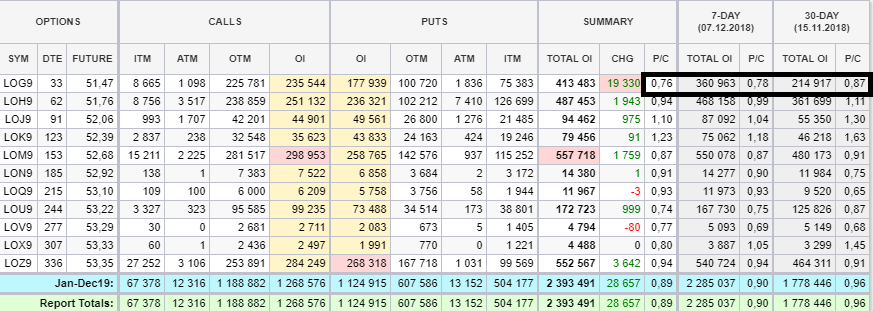

С опционами ситуация клонится в сторону бычьего рынка.

Пут\колл ратио косится в сторону коллов на февральской серии.

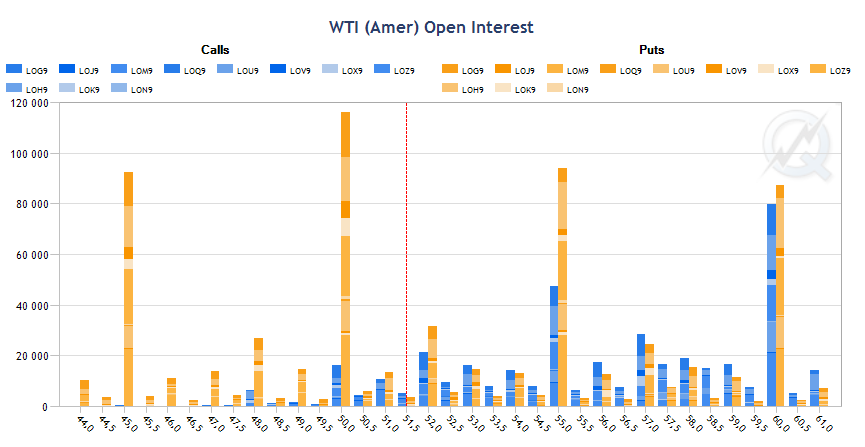

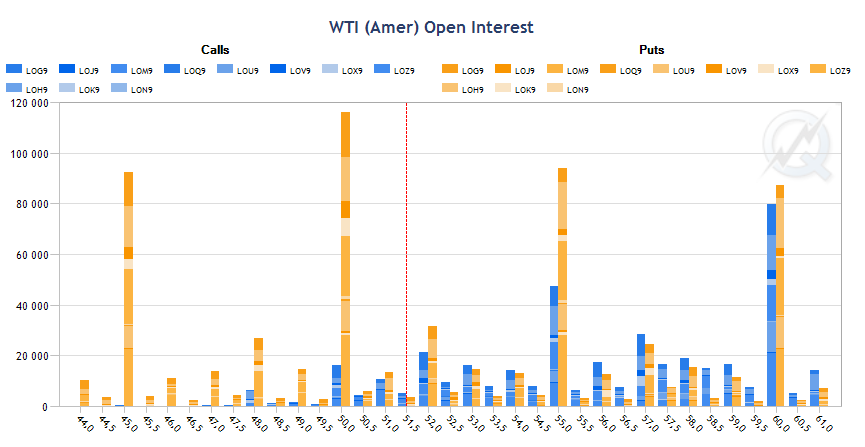

По страйкам выглядит вот так:

На 50 мощно засели медведи, но появляется и коллы, раньше их не было. Уровень медвежьего редута сместился с 55 на 60. Теперь там точка перелома. Хотя после 55 коллов значительно прибавляет.

Мой индикатор основанный на СОТ устойчиво указывает на повторение ситуации в 2006 году, также подходит и 2014 год. но в 2014 году ситуация с фундаментом была совершенно иная.

Тогда ОПЕК заливал, сейчас сокращает, тогда шли разговоры об снятии с Ирана санкций (и сняли в 2015), сейчас их расширяют (и похоже в 2019 дело труба), тогда все ожидали разворота вверх «и при 80 мировая экономика развалится», а сейчас и 20 уже кажется всем реальным. Ну и многое другое...

Поэтому, скорее всего, играется ситуация 2006 года. Небольшой сполерок по экономической ситуации в США через денежный рынок тут. Завтра планирую записать видео-обзор по экономике США и ее перспективах.

Чарт:

Вырисовывается некое подобие треугольника. Мое ИМХО, это выход вниз, там рисуется прекрасная дивергенция, но глубоко вниз не жду, максимум 48-47 по лайт, далее резкий вынос медведей, в район 55 и выше.

Если отсюда выйдем вверх, то можем получить затяжной рост в район 60-ти по лайт.

Рекомендации:

Лично я давно в лонгах, и буду набирать дальше при дивергенции. Для роста есть очень много объективных причин.

При образовании дивера рекомендую покупки, если будет пробой вверх с диапазона, ищем покупки в коррекции.

Представляю Вам свой взгляд с перспективой нефтяного рынка.

Итак, начнем с перспективой баланса спроса/предложения.

Сразу первая картинка. Левая — МЭА, правая — Минэнерго США.

Не успели страны ОПЕК объявить о сокращении добычи, как энергетические агенства начали выпускать отчеты с дефицитом в 2019 году.

МЭА

В 2018 году прогноз без изменений. Рост спроса в 2018 году на 1,3 мб\д, в 2019 году на 1,4 мб\д. Сейчас спрос 99,6 мб\д. Предложение снизили на 360 тб\д из-за Канады, России и сокращения в Северном море. В 2019 году снижение добычи ОПЕК+ перекроет рост добычи странами НЕ-ОПЕК (414 тб\д) В ноябре спрос 101, 1 мб\д. Т.е. имеем избыток в 1,3 мб\д, коммерческие запасы растут.

Что примечательно, добыча ОПЕК согласно МЭА в ноябре выросла на 100 тб\д до 33,03 мб\д.

Минэнерго США

Добыча США в ноябре выросла на 150 тб\д, до 11,5 мб\д. В 2019 году прогнозируется средний уровень добычи на 12,1 мб\д (как по мне занижено).

Сейчас избыток в среднем 300 тб\д, в 2019 году средний показатель 200 тб\д.

Предложение в 2019 году будет на уровне 1,4 мб\д, с учетом выбытия нефти в 900 тб\д из стран ОПЕК.

Спрос будет на уровни 1,5 мб\д.

Это видно с кривых на картинке. к концу следующего года, спрос пересекает предложение сверху вниз. Первый квартал 2019 года и четвертый квартал 2018 года, продолжает демонстрировать избыток нефти.

Тем временем в США на прошедшей неделе спрос продолжает быть устойчивым. Что отображает следующая картинка.

Слева — спрос со стороны НПЗ растет, и остается вблизи максимумов. Справа — отображает зависимость запасов к спросу, т.е. сколько дней текущий спрос будет удовлетворятся с запасов. Некогда любимый индикатор Минэнерго США.

ОПЕК

Картель оставил без изменений свой прогноз по спросу на уровне 1,5 мб\ до 98,8 мб\д на текущий год. И 1,3 мб\д на 2019 год. Т.е. темпы спроса в следующем году снижается.

Прогноз по предложению подрос за пределами ОПЕК. Рост составил 190 тб\д, и сейчас предложение прибавило 2,5 мб\д до 100,6 мб\д (с NGL) в текущем году относительно 2017. Сами же ОПЕК с их же слов сократили добычу на 11 тб\д (теперь вспомним как МЭА спрогнозировала рост на 100 тб\д). Внутри ОПЕК добыча Ирана падает, а Саудов растет. Удобно...

А теперь любопытный момент. Ниже картинка: верхняя добыча ОПЕК за ноябрь, нижняя — баланс спроса\предложения.

Согласно балансу, средняя добыча в третьем квартале 32,58 (хотя на картинке выше явно больше), и избыток сейчас 100 тб\д. При этом прогноз по добыче МЭА на 500 тб\д выше прогноза добычи ОПЕК у себя в ОПЕК.

Вот такие вот данные...

Коммерческие энергетические агенства

А вот что об этом думают частники см. тут Частники прогнозируют избыток нефти в первом квартале на 2 мб\д с NGL, это соответствует прогнозам ОПЕК (100,6 мб\д-98,8 мб\д=1,8 мб\д избытка).

Ценообразование

Базисы. Сверху — лайт. Снизу — брент.

Как видно с исторической динамики, нисходящий тренд пока не подтверждается трендом показателя, больше отображает бычий рынок. Базис по Брент и вовсе вышел в положительную зону (бычий рынок), после 40-дневного стояния под нулевой отметкой.

Дифференциал между фьючерсными контрактами WTI соответствует отрезкам неопределенности, болтается возле нулевой отметки.

Тут царит чистейшая неопределенность.

Спред брент-лайт остается высоким и исторический это соответствует бычьему рынку

Мой Индикатор

На картинке ниже мой индюк анализа циклов на основании СОТ

Мы — черные, зеленая — 2006 год. Как по мне, так мы повторяем динамику 2006 года. чуть быстрее, поскольку денег в рынке в разы больше. Также по динамике индексов широкого рынка и процентных ставок также схоже.

ЧАРТ

… если это так и мы в 2006 году, тогда можно предположить следующие

На недельном графике в 2006 году был затяжной боковик с выносом вверх к тесту медианы канала Боллинджера, после последняя вниз с резким ростом.

Если нас ждет примерно такое же, тогда нужен сквиз вниз, это будет дивергенция (красная линия внизу осциллятор). И потом движение вверх. Если проходим медиану Боллинджера на дневке (график ниже), то модель несколько видоизменяется.

Фундаментально рынок остается медвежий, и на первый взгляд даже сокращения на 1,2 мб\д мало.

Индикаторы ценообразования показывают неопределенность.

Чарт дико медвежий.

Вывод

Вряд ли стоит лезть отсюда в сделки. Если упадем ниже можно прикупить на дивергенции в случае формирования бычьего паттерна на малых таймфремах. Если порастем, то после пробоя канала Боллинджера на дневке, можно искать вход вверх в откате.

Первый сценарий кажется более реалистичным.

Итак, в дополнение по фундаменту добавлю пару картинок.

Это суточный спрос в США. Выходит около 4 мб\д потребляет промышленность США за вычетом спроса НПЗ. Не успел начался высокий сезон, как спрос сразу взлетел.

Отклик буровой активности на снижение цен в Канаде очевиден. Но если посмотреть на темпы средних, то похоже на сезонный фактор.

В США та же ситуация с буровой активностью. Снижение выглядит сезонным. На прошлой неделе Минэнерго США снизило прогноз по добыче на 100 тб\д. Так что возможно незначительное снижение добычи продолжится. Это фактор сезонности.

Перейдем на финансовый рынок.

Что изменилось к концу недели со спредами.

Удивительно, но боковик сопровождается слабостью динамики фронтального спреда по лайту (красная) (в бренте наоборот крепость). Вопрос в том последует ли фьючерс (сиреневая) за ним. Часто следует за, но бывают и расхождения, особенно перед экспирацией, она по лайт на грядущей неделе и в первом фьюче осталось 131 тыс. контрактов. Динамика фронтальных спредов может быть связана с перебалансировкой.

Дешевый спред привлекает торгующих. На картинке ниже спред-позиции согласно СОТ.

Дилеры оживились с исторических лоев, т.е. ожидают роста спреда, а это возможно при широком росте рынка в целом (фундаментально). Также фонды покупают.

Длинные позиции фондов вытрусили до уровня 2009 года (в процентах от ОИ), и продолжают выходить. Это конечно было весело...

Короткие позиции выглядят следующим образом:

Хеджеры массово кроют, а спекулянты — покупают. НО, обе группы участников далеки от экстремумов, в отличии от ситуации с лонгами.

В Бренте та же ситуация с шортами:

Только вот позиции обеих групп ближе к своим экстремумам.

С лонгами обстановка следующая:

Спекулянтов, так же как и в Лайте, вытравливают дальше. Правда исторический выглядит скромнее, мы где-то на уровне лоев 2016 года, что также завораживает.

С опционами ситуация клонится в сторону бычьего рынка.

Пут\колл ратио косится в сторону коллов на февральской серии.

По страйкам выглядит вот так:

На 50 мощно засели медведи, но появляется и коллы, раньше их не было. Уровень медвежьего редута сместился с 55 на 60. Теперь там точка перелома. Хотя после 55 коллов значительно прибавляет.

Мой индикатор основанный на СОТ устойчиво указывает на повторение ситуации в 2006 году, также подходит и 2014 год. но в 2014 году ситуация с фундаментом была совершенно иная.

Тогда ОПЕК заливал, сейчас сокращает, тогда шли разговоры об снятии с Ирана санкций (и сняли в 2015), сейчас их расширяют (и похоже в 2019 дело труба), тогда все ожидали разворота вверх «и при 80 мировая экономика развалится», а сейчас и 20 уже кажется всем реальным. Ну и многое другое...

Поэтому, скорее всего, играется ситуация 2006 года. Небольшой сполерок по экономической ситуации в США через денежный рынок тут. Завтра планирую записать видео-обзор по экономике США и ее перспективах.

Чарт:

Вырисовывается некое подобие треугольника. Мое ИМХО, это выход вниз, там рисуется прекрасная дивергенция, но глубоко вниз не жду, максимум 48-47 по лайт, далее резкий вынос медведей, в район 55 и выше.

Если отсюда выйдем вверх, то можем получить затяжной рост в район 60-ти по лайт.

Рекомендации:

Лично я давно в лонгах, и буду набирать дальше при дивергенции. Для роста есть очень много объективных причин.

При образовании дивера рекомендую покупки, если будет пробой вверх с диапазона, ищем покупки в коррекции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба