Итак, очередная торговая неделя на нефтяном рынке прошла под флагом «медведей». Нефть находится под риском оказаться ниже минимума 2016 года. Кто-то могучий давит на цены. Кроме как США это не может сделать никто.

А зачем это нужно?

Об этом можно только гадать. Но рано или поздно мы об этом узнаем. Мои догадки носят экономический и геополитический характер на международной арене:

1) США остается нетто-импортером нефти, это снизит дефицит текущего счета, пусть и незначительно, но все же;

2) Снизит инфляционное давление в экономике США, что развяжет руки ФРС со стимулированием;

3) Давление на экспортеров нефти, стран ОПЕК, Россия. Сокращая добычу нефти, страны ОПЕК+ отдают долю нефтяного рынка, это очень любопытный момент;

4) Не исключено, что давление на нефтяные цены решаются вопросы с Китаем, т.к. Китаю на руку снижение цен. А США хочет получить выгодные торговые условия со второй экономикой мира.

Если хоть что-то из догадок достоверно, и снижение нефтяных цен рук дело Госдепа, то ситуация плачевна, ибо у США условно-бесконечные карманы, т.к. привлекаются деньги через продажу трежерис. И если Китай в доле, то этот поток может спустить нефть куда угодно.

Это сплошные догадки, но вариации на эту тему вполне имеют право на жизнь, с учетом Трампо-твиттов.

Коротко о фундаменте.

Говорить о фундаментальных факторах, когда разыгрываются партии в международных отношениях, дело не благодарное. Но что поделать, для оценки рынка это необходимо.

1) В мире основным краткосрочным фактором выступает возобновление добычи на месторождении Шарара в Ливии. Остановка добычи на 400 тб\д никак не сказалась на нефтяном рынке.

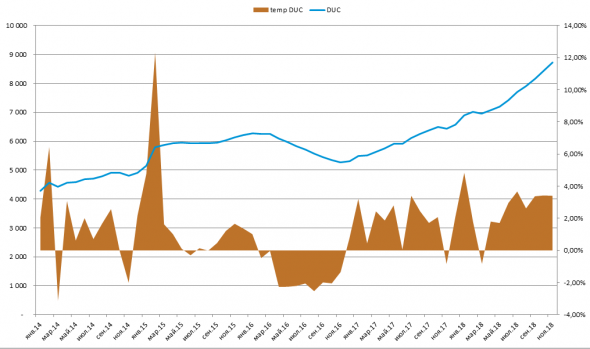

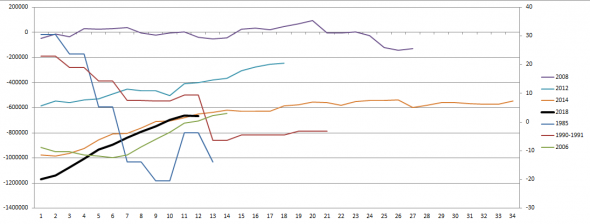

2) В США ситуация с добычей только улучшается. Себестоимость американских марок нефти колеблется от 25$ до 35$, с учетом хеджа и замедлении темпов роста ставок в экономике, это еще больше развязывает руки нефтяникам. На картинке ниже график темпов роста пробуренных и не введённых в эксплуатацию буровых.

Как видно с картинки, темпы роста показателя высоки (рыжая область). Минэнерго США прогнозирует рост добычи на 140 тб\д в январе.

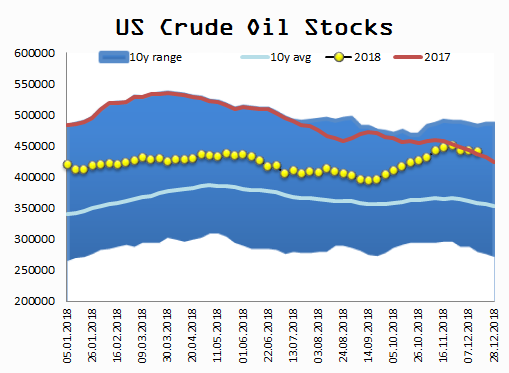

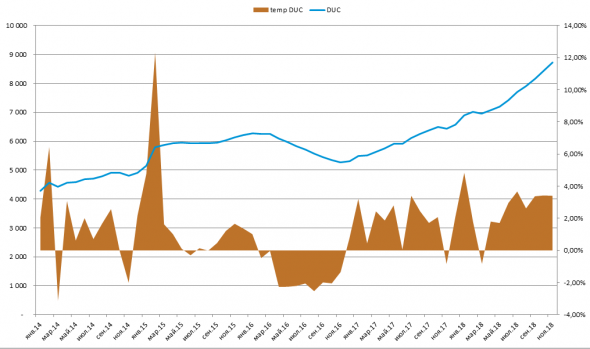

Запасы в США немного снижаются, но превышают уровень прошлого года. Картинка ниже

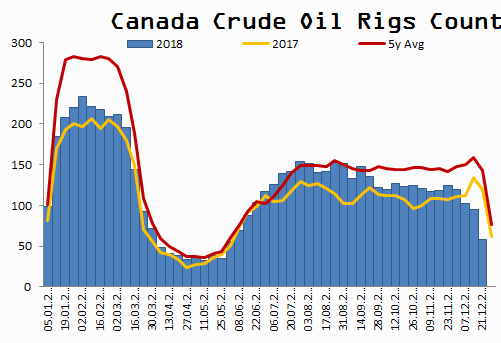

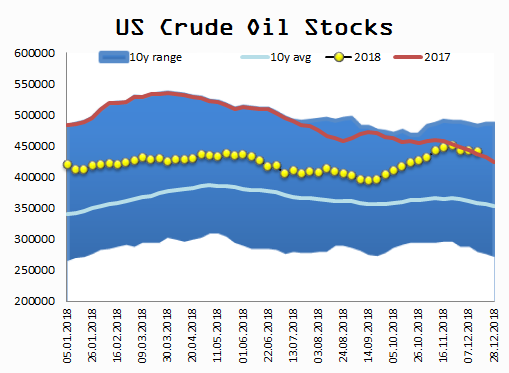

3) В Канаде сокращение добычи можно измерить снижением буровой активности. На картинке ниже .

С фундаментом закончим на этом, ибо сейчас куда важнее посмотреть на финансовый рынок. Там все играется.

Финансовый рынок.

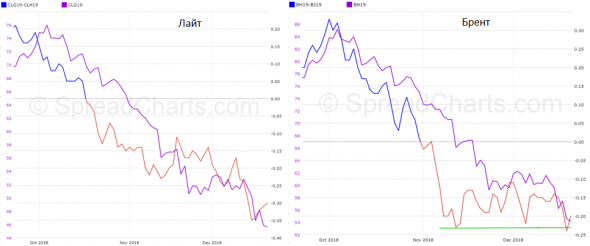

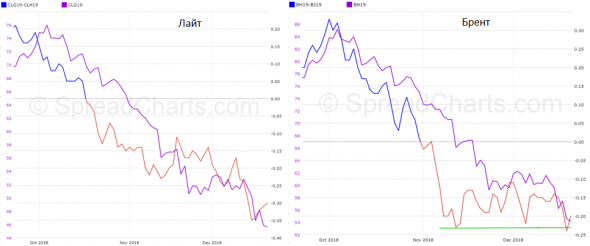

Фронтальный спред очередной раз рисует дивергенцию относительно фронтального фьючерса. На этот раз и по Брент, и по Лайт.

Также с картинки видно, что спред в Бренте уперся и сформировал некое дно. Посмотрим будет ли отскок.

Также любопытный момент на межрыночной связи между промышленным индексом D. Jones и фронтальным фьючерсом по Лайт. Впервые от начала падения нефтяного рынка, сформировалась дивергенция.

Свечи – соотношение индекса Доу Джонса и фронтального спреда с учетом коррекции (использован коэффициент для сглаживания разницы в величинах). Этот индикатор со среды начал расти, в то время как синяя линия (лайт) падает. В конце ноября была обратная ситуация и цены на нефть упали. Совпадение или закономерность, увидим уже на следующей неделе.

Ожидания и настроения.

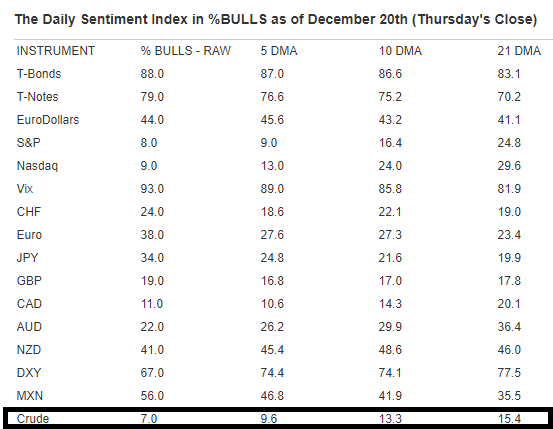

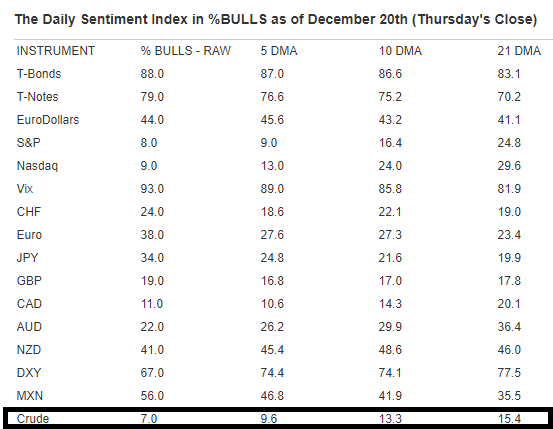

« Бычий» сентимент на рынке снова на экстремальных нижних значениях. На рынке 7% «бычьих» ожиданий (Картинка ниже)

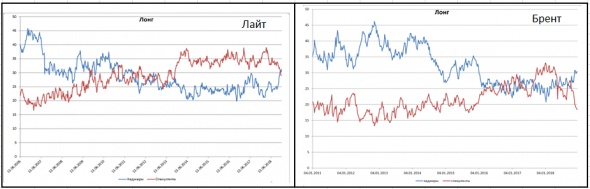

Позиции участников рынка изменились следующим образом.

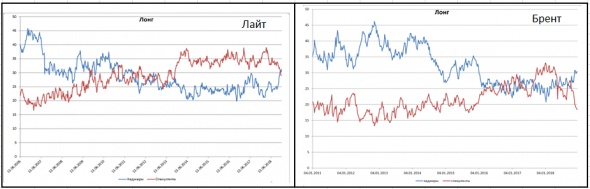

Длинные позиции у хеджеров продолжают расти, спекулянты сокращают.

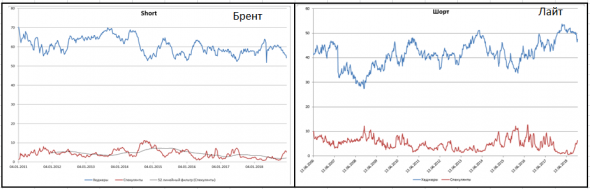

С картинки видно, что в Лайте спекулянты уже в 2011 году (здесь относительно ОИ в %), в Бренте мы в 2015 году по этому показателю.

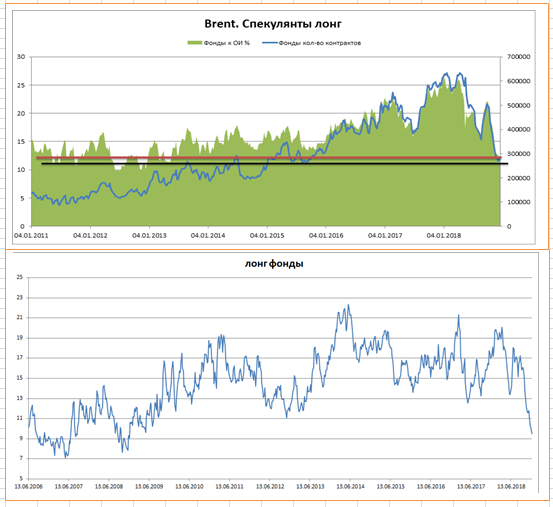

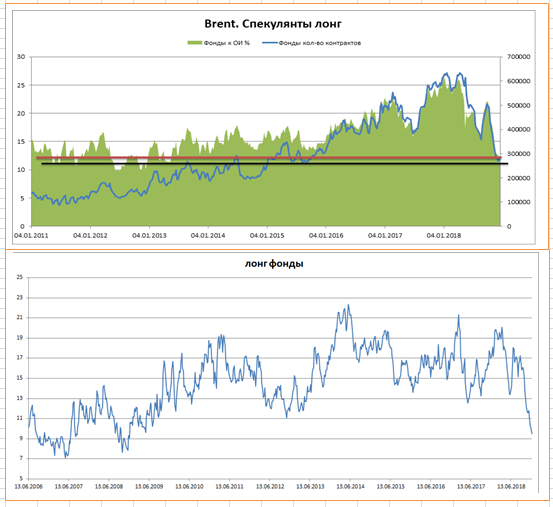

Отдельно по фондам ситуация следующая:

И в Бренте и Лайте фонды сокращают длинные позиции, Лайт уже в 2009 году, Брент в 2013-м по этому показателю. Вытрусили желающих «нефть по 100».

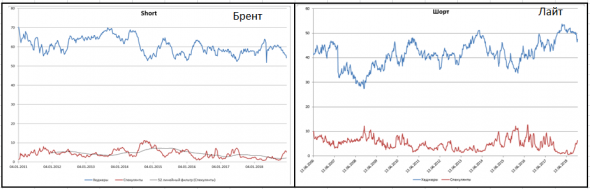

Короткие позиции имеет такой вид:

Брент – спекулянты пока остановились с шортами. А вот в Лайте продолжают поиграть на понижение и мы подбираемся к максимумам 2017 года.

С распределения позиций можно сказать, что мало было вытряхнуть из лонгов спекулянтов, теперь начали загонять в короткие позиции. Это может продолжаться еще долго.

Чарт

Картинка эпична. Если предположение об умышленном «убийстве» нефтяных цен, то технический, нам путь в район 30-27 долларов по Лайт (если верить Мандельброту и Эллиотту). Там у нас волна А равна волне В и нижняя граница фрактального канала. Пока мы упираемся в минимумы 2017 года и в уровень Фибоначчи. Мы упали на 0,68% от всего роста с минимумов 2016 года.

Как видим, технические уровни на которые мы упали достаточно важные. И предыдущая наторговка и естественный уровень Фибоначчи. Также видим здесь дивергенции по межрыночной связи и расхождение с фронтальным спредом. Есть все шансы отскочить, но они уже были и были успешно сломлены. Идет целенаправленная игра против нефтяных цен. Проанализировать где критический уровень для играющего не представляется возможным, поскольку цели и стратегия неведомы.

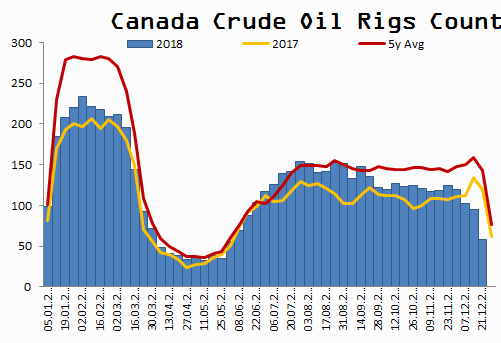

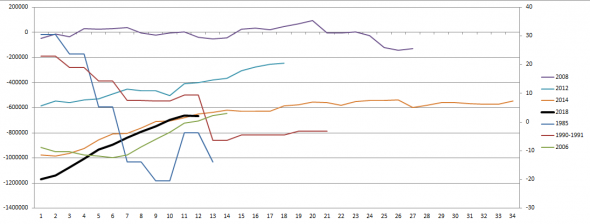

Долгосрочно без макроэкономического анализа не обойтись, поэтому в ближайшее время сделаю анализ делового цикла в США. Пока я продолжаю играть цикл по нефти 2006 года. Перед резким паническим ростом в два раза. Причины для этого сейчас имеются.

Мой индикатор , основанный на СОТ, которым я меряю цикл немного отступил от темпов 2006 года. Но пока остается актуальным.

А зачем это нужно?

Об этом можно только гадать. Но рано или поздно мы об этом узнаем. Мои догадки носят экономический и геополитический характер на международной арене:

1) США остается нетто-импортером нефти, это снизит дефицит текущего счета, пусть и незначительно, но все же;

2) Снизит инфляционное давление в экономике США, что развяжет руки ФРС со стимулированием;

3) Давление на экспортеров нефти, стран ОПЕК, Россия. Сокращая добычу нефти, страны ОПЕК+ отдают долю нефтяного рынка, это очень любопытный момент;

4) Не исключено, что давление на нефтяные цены решаются вопросы с Китаем, т.к. Китаю на руку снижение цен. А США хочет получить выгодные торговые условия со второй экономикой мира.

Если хоть что-то из догадок достоверно, и снижение нефтяных цен рук дело Госдепа, то ситуация плачевна, ибо у США условно-бесконечные карманы, т.к. привлекаются деньги через продажу трежерис. И если Китай в доле, то этот поток может спустить нефть куда угодно.

Это сплошные догадки, но вариации на эту тему вполне имеют право на жизнь, с учетом Трампо-твиттов.

Коротко о фундаменте.

Говорить о фундаментальных факторах, когда разыгрываются партии в международных отношениях, дело не благодарное. Но что поделать, для оценки рынка это необходимо.

1) В мире основным краткосрочным фактором выступает возобновление добычи на месторождении Шарара в Ливии. Остановка добычи на 400 тб\д никак не сказалась на нефтяном рынке.

2) В США ситуация с добычей только улучшается. Себестоимость американских марок нефти колеблется от 25$ до 35$, с учетом хеджа и замедлении темпов роста ставок в экономике, это еще больше развязывает руки нефтяникам. На картинке ниже график темпов роста пробуренных и не введённых в эксплуатацию буровых.

Как видно с картинки, темпы роста показателя высоки (рыжая область). Минэнерго США прогнозирует рост добычи на 140 тб\д в январе.

Запасы в США немного снижаются, но превышают уровень прошлого года. Картинка ниже

3) В Канаде сокращение добычи можно измерить снижением буровой активности. На картинке ниже .

С фундаментом закончим на этом, ибо сейчас куда важнее посмотреть на финансовый рынок. Там все играется.

Финансовый рынок.

Фронтальный спред очередной раз рисует дивергенцию относительно фронтального фьючерса. На этот раз и по Брент, и по Лайт.

Также с картинки видно, что спред в Бренте уперся и сформировал некое дно. Посмотрим будет ли отскок.

Также любопытный момент на межрыночной связи между промышленным индексом D. Jones и фронтальным фьючерсом по Лайт. Впервые от начала падения нефтяного рынка, сформировалась дивергенция.

Свечи – соотношение индекса Доу Джонса и фронтального спреда с учетом коррекции (использован коэффициент для сглаживания разницы в величинах). Этот индикатор со среды начал расти, в то время как синяя линия (лайт) падает. В конце ноября была обратная ситуация и цены на нефть упали. Совпадение или закономерность, увидим уже на следующей неделе.

Ожидания и настроения.

« Бычий» сентимент на рынке снова на экстремальных нижних значениях. На рынке 7% «бычьих» ожиданий (Картинка ниже)

Позиции участников рынка изменились следующим образом.

Длинные позиции у хеджеров продолжают расти, спекулянты сокращают.

С картинки видно, что в Лайте спекулянты уже в 2011 году (здесь относительно ОИ в %), в Бренте мы в 2015 году по этому показателю.

Отдельно по фондам ситуация следующая:

И в Бренте и Лайте фонды сокращают длинные позиции, Лайт уже в 2009 году, Брент в 2013-м по этому показателю. Вытрусили желающих «нефть по 100».

Короткие позиции имеет такой вид:

Брент – спекулянты пока остановились с шортами. А вот в Лайте продолжают поиграть на понижение и мы подбираемся к максимумам 2017 года.

С распределения позиций можно сказать, что мало было вытряхнуть из лонгов спекулянтов, теперь начали загонять в короткие позиции. Это может продолжаться еще долго.

Чарт

Картинка эпична. Если предположение об умышленном «убийстве» нефтяных цен, то технический, нам путь в район 30-27 долларов по Лайт (если верить Мандельброту и Эллиотту). Там у нас волна А равна волне В и нижняя граница фрактального канала. Пока мы упираемся в минимумы 2017 года и в уровень Фибоначчи. Мы упали на 0,68% от всего роста с минимумов 2016 года.

Как видим, технические уровни на которые мы упали достаточно важные. И предыдущая наторговка и естественный уровень Фибоначчи. Также видим здесь дивергенции по межрыночной связи и расхождение с фронтальным спредом. Есть все шансы отскочить, но они уже были и были успешно сломлены. Идет целенаправленная игра против нефтяных цен. Проанализировать где критический уровень для играющего не представляется возможным, поскольку цели и стратегия неведомы.

Долгосрочно без макроэкономического анализа не обойтись, поэтому в ближайшее время сделаю анализ делового цикла в США. Пока я продолжаю играть цикл по нефти 2006 года. Перед резким паническим ростом в два раза. Причины для этого сейчас имеются.

Мой индикатор , основанный на СОТ, которым я меряю цикл немного отступил от темпов 2006 года. Но пока остается актуальным.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба