11 марта 2019 LiteForex Демиденко Дмитрий

Мартовское заседание ЕЦБ и февральский отчет о состоянии рынка труда США подбросили инвесторам немало пищи для размышлений. На первый взгляд, Марио Драги и его коллеги предоставили «медведям» по EUR/USD немало козырей, чтобы направить пару к 1,1, однако на самом деле «быкам» не стоит раньше времени выбрасывать белый флаг. Снижение прогнозов по ВВП до 1,1%, по инфляции до 1,2%, сообщения о запуске LTRO в сентябре и об удержании ставок на текущих уровнях, по меньшей мере, до конца году можно сравнить с использованием всего оружия из арсенала. Если монетарная экспансия достигла своих пределов, а экономика – дна, у поклонников евро появляется повод для оптимизма.

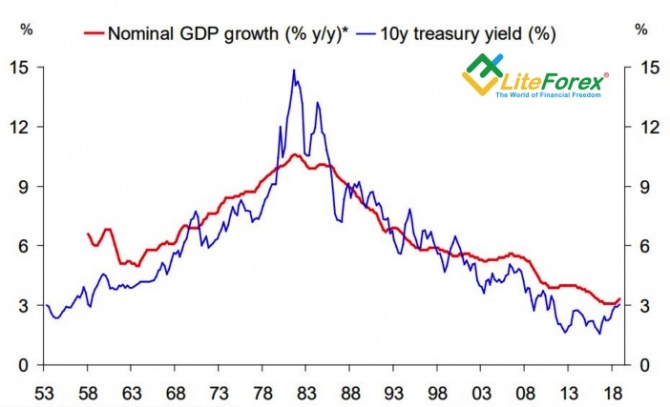

Никто не знает точно, что будет завтра, однако нарисовать дерево событий многие в состоянии. От твердой почвы отталкиваться всегда проще, чем искать ее. Основные проблемы еврозоны во второй половине 2018 носили внешний характер. Когда доля твоего экспорта превышает 40% от ВВП волей-неволей начнешь реагировать на торговую войну США и Китая. Деэскалация конфликта, напротив, приведет к росту деловой активности и экономики в целом. Постепенная адаптация немецкой автомобильной промышленности к новым требованиям в области защиты окружающей среды также станет немаловажным подспорьем для евро. В Штатах же истощение фискального стимула, традиционно плохая для первого квартал погода, отключение правительства и негативное влияние ревальвации на экспорт способны серьезно замедлить ВВП, что очень хорошо отражается на ставках долгового рынка. Реакцию гринбека на доходность казначейских облигаций никто не отменял, так что при таком сценарии развития событий (назовем его «оптимистичным») пара EUR/USD вполне способна выполнить консенсус-оценку экспертов Bloomberg в 1,19 на конец 2019.

Динамика ВВП и доходность казначейских облигаций США

Источник: Zero Hedge.

Впрочем, не факт, что во втором квартале и позднее американская экономика будет чувствовать себя также плохо как в начале года. Увидев позитивные сдвиги в апреле-июне ФРС постепенно начнет возвращаться к «ястребиной» риторике, что сохранит склонность основной валютной пары к среднесрочному торговому диапазону 1,125-1,15 с повышенными рисками его расширения до 1,11-1,18. В конечном итоге бесконечно долго низкая волатильность и рекордно узкий за все время существования евро квартальный диапазон сохраняться не могут.

В отличие от описанного выше нейтрального сценария развития событий негативный обрушит котировки EUR/USD ниже 1,1. Перегни Дональд Трампа палку в отношениях с Китаем, что вызовет новый виток торговых войн и дальнейшее замедление глобального ВВП, и мигрени еврозоны возобновятся. Катализатором пике региональной валюты способна стать смена поля боя. Штаты из Азии переходят в Европу и под угрозой повышения тарифов на импорт автомобилей пытаются отхватить кусок торта в виде аграрного сектора ЕС. Он является священной коровой Брюсселя, так что ЕС отвечает ударом на удар. Деловая активность падает, еврозона рискует свалится в рецессию, а евро продолжает южный поход.

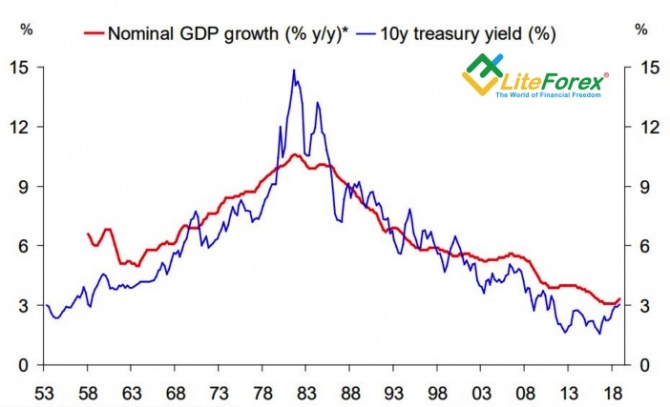

Никто не знает точно, что будет завтра, однако нарисовать дерево событий многие в состоянии. От твердой почвы отталкиваться всегда проще, чем искать ее. Основные проблемы еврозоны во второй половине 2018 носили внешний характер. Когда доля твоего экспорта превышает 40% от ВВП волей-неволей начнешь реагировать на торговую войну США и Китая. Деэскалация конфликта, напротив, приведет к росту деловой активности и экономики в целом. Постепенная адаптация немецкой автомобильной промышленности к новым требованиям в области защиты окружающей среды также станет немаловажным подспорьем для евро. В Штатах же истощение фискального стимула, традиционно плохая для первого квартал погода, отключение правительства и негативное влияние ревальвации на экспорт способны серьезно замедлить ВВП, что очень хорошо отражается на ставках долгового рынка. Реакцию гринбека на доходность казначейских облигаций никто не отменял, так что при таком сценарии развития событий (назовем его «оптимистичным») пара EUR/USD вполне способна выполнить консенсус-оценку экспертов Bloomberg в 1,19 на конец 2019.

Динамика ВВП и доходность казначейских облигаций США

Источник: Zero Hedge.

Впрочем, не факт, что во втором квартале и позднее американская экономика будет чувствовать себя также плохо как в начале года. Увидев позитивные сдвиги в апреле-июне ФРС постепенно начнет возвращаться к «ястребиной» риторике, что сохранит склонность основной валютной пары к среднесрочному торговому диапазону 1,125-1,15 с повышенными рисками его расширения до 1,11-1,18. В конечном итоге бесконечно долго низкая волатильность и рекордно узкий за все время существования евро квартальный диапазон сохраняться не могут.

В отличие от описанного выше нейтрального сценария развития событий негативный обрушит котировки EUR/USD ниже 1,1. Перегни Дональд Трампа палку в отношениях с Китаем, что вызовет новый виток торговых войн и дальнейшее замедление глобального ВВП, и мигрени еврозоны возобновятся. Катализатором пике региональной валюты способна стать смена поля боя. Штаты из Азии переходят в Европу и под угрозой повышения тарифов на импорт автомобилей пытаются отхватить кусок торта в виде аграрного сектора ЕС. Он является священной коровой Брюсселя, так что ЕС отвечает ударом на удар. Деловая активность падает, еврозона рискует свалится в рецессию, а евро продолжает южный поход.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба