22 марта 2019 ITI Capital Лакейчук Анна

Рост цены нефти марки Brent c начала года достиг 27%, а котировки вернулись к уровням середины ноября 2018 г. на фоне сокращения добычи ОПЕК+ согласно декабрьскому решению и санкций против Венесуэлы, объявленных США в конце января. Тем не менее, эти факторы уже практически отыграны рынком, на наш взгляд. С другой стороны, нарастает давление негативных для нефтяных цен тенденций: рост добычи и снижение чистого импорта нефти в США продолжается, а ожидания по росту американской и китайской экономик ухудшаются.

Мы ожидаем, что котировки Brent в результате могут стабилизироваться в диапазоне $62—68/барр. до конца первого полугодия 2019 г. Дальнейшая динамика будет зависеть от тех же факторов, вопрос остается только в том, какие тенденции спроса и предложения возьмут верх к середине года.

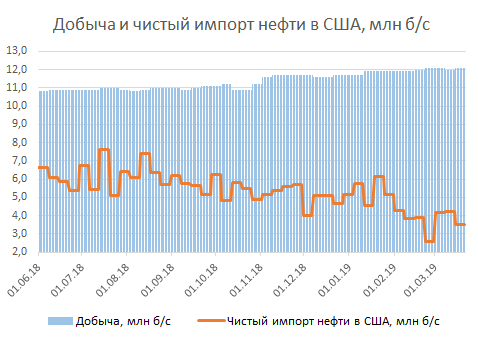

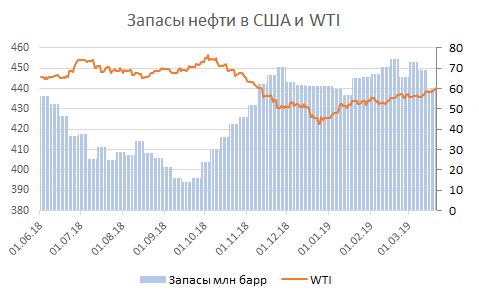

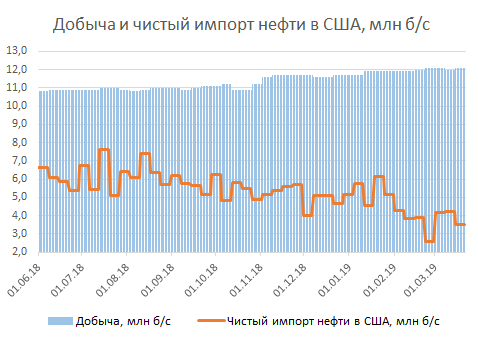

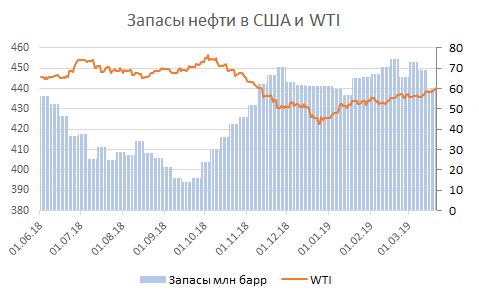

США продолжают наращивать добычу и снижать чистый импорт. Снижение коммерческих запасов нефти в США по данным последнего отчета EIA достигло максимального значения с июля 2018 г. — 9,59 млн барр. в связи с ростом экспорта и спроса со стороны нефтепереработки (хотя аналитики ожидали увеличения запасов), что повлекло за собой рост котировок нефти до новых максимумов текущего года — $68,5/барр. Brent и $60,1/барр. WTI (на 20 марта).

Источник: данные EIA

Однако, прочие факторы продолжают создавать давление на цены: добыча нефти в США сохраняется на уровне выше 12 млн б/с с середины февраля, объемы чистого импорта нефти снижаются, несмотря на прекращение поставок из Венесуэлы.

По данным EIA, поставки венесуэльской нефти в США за неделю, завершившуюся 15 марта, полностью прекратились. Неделей ранее они составляли 112 тыс. б/с против среднего объема в 603 тыс. б/с в январе. 28 января США объявили о введении санкций в отношении венесуэльской государственной нефтяной компании PDVSA в связи с политическим кризисом в стране, заблокировав активы компании в своей юрисдикции и запретив сделки с PDVSA.

Компенсировать снижение экспорта из Венесуэлы США смогли за счет увеличения поставок из Мексики, Бразилии и Кувейта. Россия также увеличила поставки нефти в США — примерно до 150 тыс. б/с согласно данным февральского отчета Международного энергетического агентства (МЭА), поскольку для замещения венесуэльской нефти США требуется больше сернистых сортов нефти.

Источник: данные EIA

Согласно прогнозам EIA, объем чистого импорта нефти и нефтепродуктов в США по итогам 2018 г. составит 1 млн б/с против 2,3 млн б/с в 2018 г. Основной фактор снижения — рост добычи нефти в 2019 г. до 12,3 млн б/с. В апреле 2019 года EIA ожидает увеличения добычи сланцевой нефти примерно 1% относительно марта, до 8,59 млн б/с, в основном за счет прироста добычи в бассейне Permian.

Негативное влияние на увеличение спроса на нефть и нефтепродукты в США может оказать замедление роста экономики. ФРС по итогам заседания 20 марта объявила о снижении прогноза по росту ВВП на 2019 г. на 2 п.п., до 2,1%, и росту инфляции до 1,8%, вместо 2%.

ОПЕК+ не меняет позицию по объемам сокращения добычи. В ходе встречи комитета по мониторингу ОПЕК+ 18-19 марта участники подтвердили согласованные в декабре объемы сокращения добычи как минимум до июня. Министры стран-участниц соглашения также перенесли свою следующую встречу с апреля на май, посылая таким образом рынку сигнал о том, что ситуация на рынке не требует вмешательства со стороны ОПЕК+ в ближайшее время. Представитель Саудовской Аравии высказался в поддержку продления соглашения на вторую половину 2019 г., чтобы снизить уровень неопределенности в отношении объемов предложения нефти.

Добыча стран ОПЕК

Венесуэла и Иран под давлением санкций. Добыча нефти в Венесуэле в феврале снизилась до 1 млн б/с по сравнению с 1,17 млн в декабре, а текущий экспорт упал на 400 тыс. б/с на фоне проблем с поиском новых покупателей после запрета на экспорт венесуэльской нефти в США. В марте дополнительным негативным фактором для нефтедобычи и работы экспортных терминалов в стране стали проблемы с электроснабжением, которые на данный момент разрешены.

Венесуэла пыталась увеличить поставки в Индию, однако, в настоящий момент они приостановлены из-за давления США. Венесуэла также хочет увеличить объемы продажи в адрес Роснефти, в то время как Россия увеличивает экспорт нефти в США на фоне дефицита сернистой нефти на американском рынке.

Добыча нефти в Иране по итогам 2018 г. сократилась на 6,6% до 3,55 млн б/с, а в декабре 2018 г. — феврале 2019 г. снизилась до уровня 2,7 млн б/с на фоне санкций США, вступивших в силу 5 ноября. На Иран не распространяются обязательства по сокращению добычи в рамках ОПЕК, но вероятность вынужденного снижения растет после отмены в середине января временных разрешений США на импорт иранской нефти для ряда стран.

По данным Reuters со ссылкой на свой источник в Госдепартаменте, Ирак может в ближайшее время получить 90-дневное разрешение на покупку иранского углеводородного сырья. США, тем не менее, по-прежнему намеревается снизить иранский экспорта нефти до нуля и оценивают текущее снижение экспортных поставок Ирана в результате введенных ограничений в 1,5 млн б/с.

Алжир — новый источник беспокойства. В стране с конца февраля проходили демонстрации против участия президента Абдельазиза Бутефлики, находящегося у власти 20 лет, в очередных выборах. Правительство Алжира подало в отставку, а президент Алжира Абдельазиз Бутефлика заявил об отсрочке президентских выборов и об отказе баллотироваться на пятый срок. Это не остановило протестные акции, направленные на коренное изменение политической системы страны, что создает риски для добычи и экспорта нефти в том числе. Для сравнения, в результате политических беспорядков в Ливии в 2011 г. добыча нефти упала на 1,2 млн б/с по сравнению с предыдущим годом, до 0,5 млн б/с и не восстановилась до сих пор: в 2018 г. Ливия добывала 0,85 млн б/с по сравнению с 1,7 млн б/с в 2010 г. Алжир добывает примерно 1 млн б/с нефти, в январе страна снизила добычу на 3,3% относительно уровня 3 кв. 2018, в феврале добыча была близка к январскому уровню.

Ливия планирует увеличить добычу. Восстановление добычи на крупнейшем месторождении страны «Шарара» после остановки из-за вооруженного конфликта в декабре 2018 увеличило уровень добычи примерно на треть относительно февральского уровня — с 0,9 до 1,2 млн б/с. Дополнительный объем добычи в ближайшие месяцы составит 260-300 тысяч б/с.

Саудовская Аравия и Россия могут обеспечить стабильность добычи в рамках ОПЕК+. Саудовская Аравия по-прежнему берет на себя ведущую роль в регулировании объема поставок нефти в рамках ОПЕК за счет изменений уровня собственной добычи. На наш взгляд, благодаря возможности королевства гибко реагировать на изменение ситуации на рынке, предложение нефти в рамках ОПЕК не будет сильно отклоняться от целевых уровней. Россия также заинтересована в увеличении поставок нефти, если появится такая возможность. Поэтому влияние санкций против Венесуэлы и Ирана будет ограниченным, по нашему мнению.

Мы ожидаем, что котировки Brent в результате могут стабилизироваться в диапазоне $62—68/барр. до конца первого полугодия 2019 г. Дальнейшая динамика будет зависеть от тех же факторов, вопрос остается только в том, какие тенденции спроса и предложения возьмут верх к середине года.

США продолжают наращивать добычу и снижать чистый импорт. Снижение коммерческих запасов нефти в США по данным последнего отчета EIA достигло максимального значения с июля 2018 г. — 9,59 млн барр. в связи с ростом экспорта и спроса со стороны нефтепереработки (хотя аналитики ожидали увеличения запасов), что повлекло за собой рост котировок нефти до новых максимумов текущего года — $68,5/барр. Brent и $60,1/барр. WTI (на 20 марта).

Источник: данные EIA

Однако, прочие факторы продолжают создавать давление на цены: добыча нефти в США сохраняется на уровне выше 12 млн б/с с середины февраля, объемы чистого импорта нефти снижаются, несмотря на прекращение поставок из Венесуэлы.

По данным EIA, поставки венесуэльской нефти в США за неделю, завершившуюся 15 марта, полностью прекратились. Неделей ранее они составляли 112 тыс. б/с против среднего объема в 603 тыс. б/с в январе. 28 января США объявили о введении санкций в отношении венесуэльской государственной нефтяной компании PDVSA в связи с политическим кризисом в стране, заблокировав активы компании в своей юрисдикции и запретив сделки с PDVSA.

Компенсировать снижение экспорта из Венесуэлы США смогли за счет увеличения поставок из Мексики, Бразилии и Кувейта. Россия также увеличила поставки нефти в США — примерно до 150 тыс. б/с согласно данным февральского отчета Международного энергетического агентства (МЭА), поскольку для замещения венесуэльской нефти США требуется больше сернистых сортов нефти.

Источник: данные EIA

Согласно прогнозам EIA, объем чистого импорта нефти и нефтепродуктов в США по итогам 2018 г. составит 1 млн б/с против 2,3 млн б/с в 2018 г. Основной фактор снижения — рост добычи нефти в 2019 г. до 12,3 млн б/с. В апреле 2019 года EIA ожидает увеличения добычи сланцевой нефти примерно 1% относительно марта, до 8,59 млн б/с, в основном за счет прироста добычи в бассейне Permian.

Негативное влияние на увеличение спроса на нефть и нефтепродукты в США может оказать замедление роста экономики. ФРС по итогам заседания 20 марта объявила о снижении прогноза по росту ВВП на 2019 г. на 2 п.п., до 2,1%, и росту инфляции до 1,8%, вместо 2%.

ОПЕК+ не меняет позицию по объемам сокращения добычи. В ходе встречи комитета по мониторингу ОПЕК+ 18-19 марта участники подтвердили согласованные в декабре объемы сокращения добычи как минимум до июня. Министры стран-участниц соглашения также перенесли свою следующую встречу с апреля на май, посылая таким образом рынку сигнал о том, что ситуация на рынке не требует вмешательства со стороны ОПЕК+ в ближайшее время. Представитель Саудовской Аравии высказался в поддержку продления соглашения на вторую половину 2019 г., чтобы снизить уровень неопределенности в отношении объемов предложения нефти.

Добыча стран ОПЕК

Венесуэла и Иран под давлением санкций. Добыча нефти в Венесуэле в феврале снизилась до 1 млн б/с по сравнению с 1,17 млн в декабре, а текущий экспорт упал на 400 тыс. б/с на фоне проблем с поиском новых покупателей после запрета на экспорт венесуэльской нефти в США. В марте дополнительным негативным фактором для нефтедобычи и работы экспортных терминалов в стране стали проблемы с электроснабжением, которые на данный момент разрешены.

Венесуэла пыталась увеличить поставки в Индию, однако, в настоящий момент они приостановлены из-за давления США. Венесуэла также хочет увеличить объемы продажи в адрес Роснефти, в то время как Россия увеличивает экспорт нефти в США на фоне дефицита сернистой нефти на американском рынке.

Добыча нефти в Иране по итогам 2018 г. сократилась на 6,6% до 3,55 млн б/с, а в декабре 2018 г. — феврале 2019 г. снизилась до уровня 2,7 млн б/с на фоне санкций США, вступивших в силу 5 ноября. На Иран не распространяются обязательства по сокращению добычи в рамках ОПЕК, но вероятность вынужденного снижения растет после отмены в середине января временных разрешений США на импорт иранской нефти для ряда стран.

По данным Reuters со ссылкой на свой источник в Госдепартаменте, Ирак может в ближайшее время получить 90-дневное разрешение на покупку иранского углеводородного сырья. США, тем не менее, по-прежнему намеревается снизить иранский экспорта нефти до нуля и оценивают текущее снижение экспортных поставок Ирана в результате введенных ограничений в 1,5 млн б/с.

Алжир — новый источник беспокойства. В стране с конца февраля проходили демонстрации против участия президента Абдельазиза Бутефлики, находящегося у власти 20 лет, в очередных выборах. Правительство Алжира подало в отставку, а президент Алжира Абдельазиз Бутефлика заявил об отсрочке президентских выборов и об отказе баллотироваться на пятый срок. Это не остановило протестные акции, направленные на коренное изменение политической системы страны, что создает риски для добычи и экспорта нефти в том числе. Для сравнения, в результате политических беспорядков в Ливии в 2011 г. добыча нефти упала на 1,2 млн б/с по сравнению с предыдущим годом, до 0,5 млн б/с и не восстановилась до сих пор: в 2018 г. Ливия добывала 0,85 млн б/с по сравнению с 1,7 млн б/с в 2010 г. Алжир добывает примерно 1 млн б/с нефти, в январе страна снизила добычу на 3,3% относительно уровня 3 кв. 2018, в феврале добыча была близка к январскому уровню.

Ливия планирует увеличить добычу. Восстановление добычи на крупнейшем месторождении страны «Шарара» после остановки из-за вооруженного конфликта в декабре 2018 увеличило уровень добычи примерно на треть относительно февральского уровня — с 0,9 до 1,2 млн б/с. Дополнительный объем добычи в ближайшие месяцы составит 260-300 тысяч б/с.

Саудовская Аравия и Россия могут обеспечить стабильность добычи в рамках ОПЕК+. Саудовская Аравия по-прежнему берет на себя ведущую роль в регулировании объема поставок нефти в рамках ОПЕК за счет изменений уровня собственной добычи. На наш взгляд, благодаря возможности королевства гибко реагировать на изменение ситуации на рынке, предложение нефти в рамках ОПЕК не будет сильно отклоняться от целевых уровней. Россия также заинтересована в увеличении поставок нефти, если появится такая возможность. Поэтому влияние санкций против Венесуэлы и Ирана будет ограниченным, по нашему мнению.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба