5 апреля 2019 Иволга Капитал Хохрин Андрей

По данным Банка России (http://cbr.ru/statistics/Default.aspx?Prtid=avgprocstav), в 3 декаде марта средняя максимальная ставка по рублевым депозитам 10 крупнейших банков снизилась до 7,53%. В ряде экспертных комментариев это отступление от максимальных за почти 2 года отметок уже названо «падением». Но пока, как нам кажется, это робкий шажок вниз после безостановочного 7-месячного роста депозитных ставок. Будем надеяться, что мы видим не на пути вверх, а разворот тенденции.

Если это так, то выигрывает облигационных рынок. Сейчас средняя доходность к погашению для 2-3-летних ОФЗ – около 7,5-8%, для облигаций крупнейших корпораций – 8-9,5%, для не крупнейших корпоратов – 10%+.

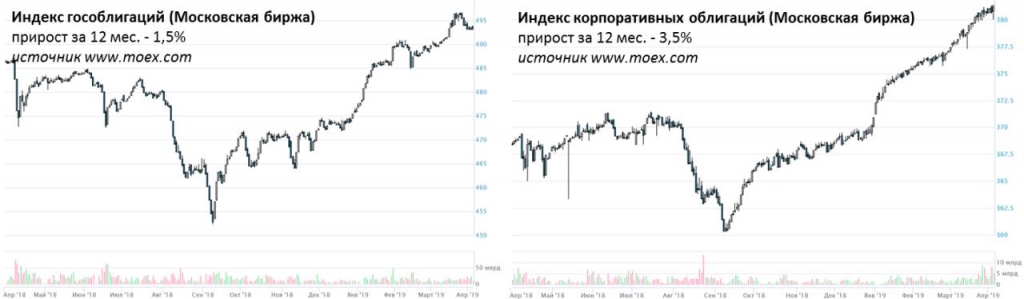

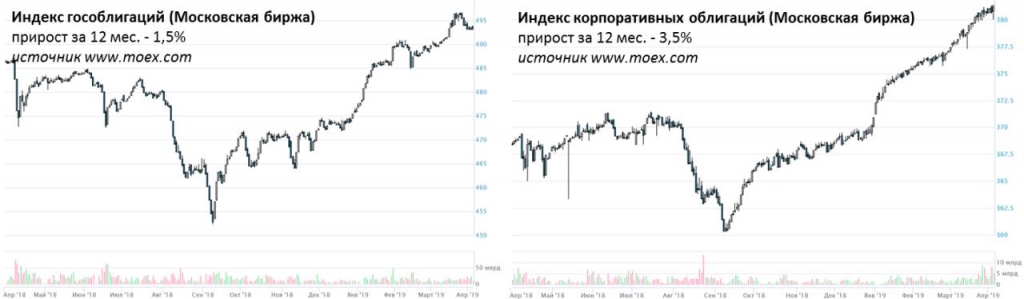

При этом российский облигационный рынок еще не полностью оправился от падения второй половины прошлого года. Те, кто покупал ОФЗ ровно год назад, сейчас имели бы всего 1-2% годового дохода. Покупатели корпоративных облигаций получили бы с апреля 2017 по апрель 2018 тоже немного – в среднем, 3-4%. Рынок цикличен. Недополученные в прошлом доходности – это потенциальная прибавка к доходностям будущих периодов. Так что при указанных выше доходностях к погашению (а погашение через 2-3 года), доходности ближайших 12 месяцев должны оказаться более высокими. Не вызовет удивления получение 8-9% по госбумагам, 10-11% — по крупнейшим и 12-13%+ по не крупнейшим корпоративным именам.

На эффект бегства из депозитов, как будто, рассчитывают чиновники Минфина. На 2 квартал запланировано размещение ОФЗ на суму 600 млрд.р. (в первом квартале план стоял в 450 млрд.р. и был перевыполнен на 64 млрд.р.). До 10% спроса на ОФЗ — спрос физлиц-резидентов. Кроме того, существует инициатива Минфина вернуться к выпуску ОФЗ-Н, сугубо «народных» гособлигаций, вернуться в наступившем квартале.

И кстати. Если депозиты продолжат терять привлекательность, поток денег из них придет и на рынок российских акций. Покупать ли отечественные акции – вопрос более сложный. Индекс МосБиржи вырос за 12 месяцев на 12% (добавьте выплаченные дивиденды и получите приличные 17-18%). Акции, очевидно, не на «дне», и дальнейший рост, вероятно, будет сопровождаться более или менее ощутимыми коррекциями. Хотя возможный приток денег сможет сгладить ощутимость коррекций.

Если это так, то выигрывает облигационных рынок. Сейчас средняя доходность к погашению для 2-3-летних ОФЗ – около 7,5-8%, для облигаций крупнейших корпораций – 8-9,5%, для не крупнейших корпоратов – 10%+.

При этом российский облигационный рынок еще не полностью оправился от падения второй половины прошлого года. Те, кто покупал ОФЗ ровно год назад, сейчас имели бы всего 1-2% годового дохода. Покупатели корпоративных облигаций получили бы с апреля 2017 по апрель 2018 тоже немного – в среднем, 3-4%. Рынок цикличен. Недополученные в прошлом доходности – это потенциальная прибавка к доходностям будущих периодов. Так что при указанных выше доходностях к погашению (а погашение через 2-3 года), доходности ближайших 12 месяцев должны оказаться более высокими. Не вызовет удивления получение 8-9% по госбумагам, 10-11% — по крупнейшим и 12-13%+ по не крупнейшим корпоративным именам.

На эффект бегства из депозитов, как будто, рассчитывают чиновники Минфина. На 2 квартал запланировано размещение ОФЗ на суму 600 млрд.р. (в первом квартале план стоял в 450 млрд.р. и был перевыполнен на 64 млрд.р.). До 10% спроса на ОФЗ — спрос физлиц-резидентов. Кроме того, существует инициатива Минфина вернуться к выпуску ОФЗ-Н, сугубо «народных» гособлигаций, вернуться в наступившем квартале.

И кстати. Если депозиты продолжат терять привлекательность, поток денег из них придет и на рынок российских акций. Покупать ли отечественные акции – вопрос более сложный. Индекс МосБиржи вырос за 12 месяцев на 12% (добавьте выплаченные дивиденды и получите приличные 17-18%). Акции, очевидно, не на «дне», и дальнейший рост, вероятно, будет сопровождаться более или менее ощутимыми коррекциями. Хотя возможный приток денег сможет сгладить ощутимость коррекций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба