8 апреля 2019 Архив Аведиков Георгий

Сегодня добрался до интересной компании, Сургутнефтегаз-банк. Это одна из немногих компаний в нефтяной промышленности, которую нужно анализировать не по мультипликаторам и EBITDA, а по размеру депозитов и курсу доллара.

Сургутнефтегаз - банк

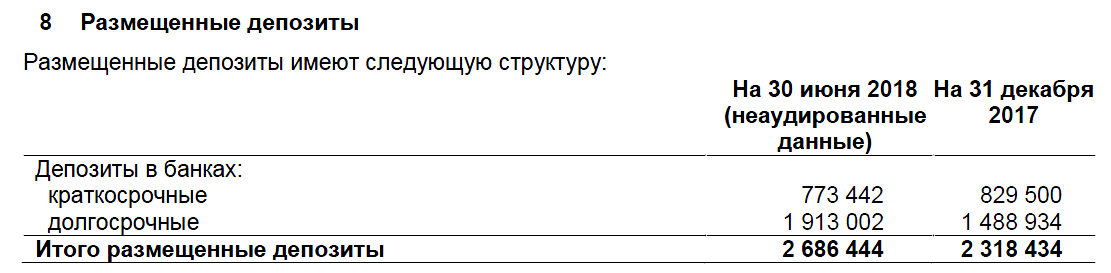

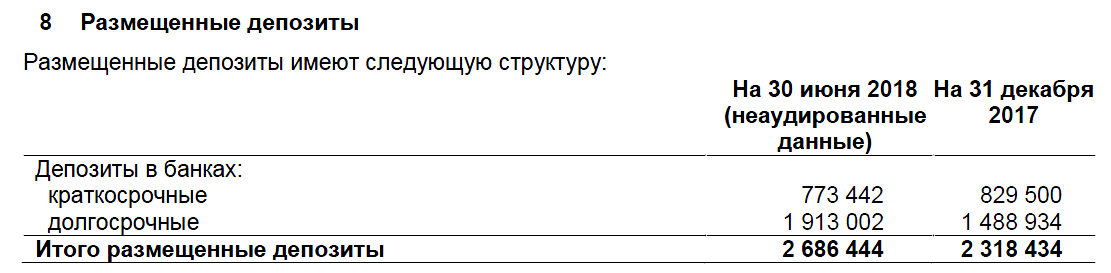

Чтобы не быть голословным, давайте взглянем на размер депозитов.

Почти 2,7 трлн. рублей на середину 2018 года или выше 3 трлн. руб по итогам 2018 года, он без шуток вполне может войти в серединку ТОП-10 российских банков по размеру активов.

Внушительно, не правда ли? Но эта компания еще умудряется добывать нефть и газ, при этом держа огромные суммы на счетах в банках.

К сожалению, по МСФО за 2018 год отчетность не вышла, но вот на что я хотел бы обратить внимание.

Валюта основных вкладов

В 2016 году основной валютой были доллары, поэтому СНГ платил такие высокие дивиденды за 2014 - 2015 годы, когда курс резко вырос. Но здесь кроется и риск, в случае наложения санкций по аналогии с Русалом (sdn лист) компании будет сложно такой объем средств вывести со счетов.

Здесь разумным решением кажется конвертация всей суммы или ее части в другие валюты уже сейчас, например евро, юани, фунты и т.д. К слову сказать, в отчетности за 2017 год я не нашел информации о том в каких валютах лежат депозиты, возможно мы этого не увидим и в отчетности за 2018 год, компания очень закрытая по всем фронтам.

Однако из данных за 2016 год часть депозитов у компании была вложено под очень неплохие ставки, 8,37% в долларах.

Курс доллара

Из-за огромного объема денежных средств на депозитах курсовые разницы сильно искажают чистую прибыль компании. Но так же по депозитам платятся %, что еще немного увеличивает чистую прибыль.

Здесь я хотел бы рассмотреть 2017 год, он показательный.

Как вы видите, курсовые разницы съели почти все доходы от депозитов, таким образом мы получили примерную картину по доходам, которые компания получает от операционной деятельности, это около 200 млрд. рублей. Здесь же можно увидеть, что основную долю выручки компания получает от продажи нефти и продажи нефтепродуктов, но данные операционные показатели стагнируют.

Отсюда делаем вывод, что операционно компании особо некуда расти, добыча падает, переработка тоже падает, подождем отчет за 2018 год, но там скорее всего без изменений. При этом стоит помнить, если курс доллара на начало и на конец года не сильно изменится (в пределах 1-2 рублей) то мы получим около 200 млрд. руб чистой прибыли. Опять же, если СНГ продолжит держать "кубышку" в долларах, что не безопасно, это надо помнить.

Пару слов про дивиденды

Судя по вопросам, многие до сих пор не совсем верно считают размер дивидендов в префе СНГ. Давайте обратимся к Уставу компании.

Как вы видите, компания распределяет на дивиденды 10% ЧП по РСБУ, тут все понятно. Но, количество акций, должно соответствовать 25% уставного капитала компании, а выпущено привилегированных акций лишь на 17,74%. Таким образом, чтобы более точно посчитать размер дивиденда на 1 прив. акцию, нужно посчитать по такой формуле:

D = ЧП * 0,1 (10% ЧП) * 0,71 (17,74% от 25%)/7 701 998 235 (кол-во префов)

На самом деле можно сделать еще проще, т.к. кол-во префов известно, доля префов известна, можно просто взять ЧП по РСБУ и разделить на 108,5 млрд. Это такой коэффициент, который позволит Вам быстро и с достаточной точностью прикинуть дивиденд.

Посмотрим на примере за 2018 год

ЧП = 827 641 293 000 руб

D - дивиденд на 1 прив. акцию.

D = 827 641 293 000 * 0,1 * 0,71 / 7 701 998 235 = 7,63 руб.

D = 827 641 293 000 / 108 500 000 000 = 7,63 руб.

Прикинем за 2017 год (ЧП по РСБУ = 149 736 588 000 руб)

D = 149 736 588 000 / 108 500 000 000 = 1,38 руб.

Откуда берется коэффициент в 108,5 млрд, для тех, кто хочет разобраться:

7 701 998 235 / (0,1 * 0,71) = 108 478 848 380 или округлив получаем наши 108,5 млрд. Этот коэффициент справедлив до тех пор, пока не изменится кол-во акций.

Но что это за коэффициент на понятийном уровне? Все просто, это чистая прибыль, при которой мы получим 1 рубль дивидендов на преф при сохранении кол-ва акций в обращении.

Теперь не нужно себе морочить голову и пытаться вспомнить какая там доля префов от уставного капитала, просто берем ЧП и делим на 108,5 млрд, кому сложно запомнить, можно делить на 110 млрд, ошибка будет не столь значительной.

А теперь можно прикинуть и решить обратную задачку, я купил акции по 30 рублей и хочу дивиденд не ниже 3х рублей, какой при этом должна быть прибыль?

E = 108 500 000 000 * 3 = 325 500 000 000 руб

Таким образом, чтобы я мог получить дивиденд в 10% от цены входа (30 руб), ЧП по РСБУ должна быть не меньше 325,5 млрд. руб за 2019 год.

Сургутнефтегаз - банк

Чтобы не быть голословным, давайте взглянем на размер депозитов.

Почти 2,7 трлн. рублей на середину 2018 года или выше 3 трлн. руб по итогам 2018 года, он без шуток вполне может войти в серединку ТОП-10 российских банков по размеру активов.

Внушительно, не правда ли? Но эта компания еще умудряется добывать нефть и газ, при этом держа огромные суммы на счетах в банках.

К сожалению, по МСФО за 2018 год отчетность не вышла, но вот на что я хотел бы обратить внимание.

Валюта основных вкладов

В 2016 году основной валютой были доллары, поэтому СНГ платил такие высокие дивиденды за 2014 - 2015 годы, когда курс резко вырос. Но здесь кроется и риск, в случае наложения санкций по аналогии с Русалом (sdn лист) компании будет сложно такой объем средств вывести со счетов.

Здесь разумным решением кажется конвертация всей суммы или ее части в другие валюты уже сейчас, например евро, юани, фунты и т.д. К слову сказать, в отчетности за 2017 год я не нашел информации о том в каких валютах лежат депозиты, возможно мы этого не увидим и в отчетности за 2018 год, компания очень закрытая по всем фронтам.

Однако из данных за 2016 год часть депозитов у компании была вложено под очень неплохие ставки, 8,37% в долларах.

Курс доллара

Из-за огромного объема денежных средств на депозитах курсовые разницы сильно искажают чистую прибыль компании. Но так же по депозитам платятся %, что еще немного увеличивает чистую прибыль.

Здесь я хотел бы рассмотреть 2017 год, он показательный.

Как вы видите, курсовые разницы съели почти все доходы от депозитов, таким образом мы получили примерную картину по доходам, которые компания получает от операционной деятельности, это около 200 млрд. рублей. Здесь же можно увидеть, что основную долю выручки компания получает от продажи нефти и продажи нефтепродуктов, но данные операционные показатели стагнируют.

Отсюда делаем вывод, что операционно компании особо некуда расти, добыча падает, переработка тоже падает, подождем отчет за 2018 год, но там скорее всего без изменений. При этом стоит помнить, если курс доллара на начало и на конец года не сильно изменится (в пределах 1-2 рублей) то мы получим около 200 млрд. руб чистой прибыли. Опять же, если СНГ продолжит держать "кубышку" в долларах, что не безопасно, это надо помнить.

Пару слов про дивиденды

Судя по вопросам, многие до сих пор не совсем верно считают размер дивидендов в префе СНГ. Давайте обратимся к Уставу компании.

Как вы видите, компания распределяет на дивиденды 10% ЧП по РСБУ, тут все понятно. Но, количество акций, должно соответствовать 25% уставного капитала компании, а выпущено привилегированных акций лишь на 17,74%. Таким образом, чтобы более точно посчитать размер дивиденда на 1 прив. акцию, нужно посчитать по такой формуле:

D = ЧП * 0,1 (10% ЧП) * 0,71 (17,74% от 25%)/7 701 998 235 (кол-во префов)

На самом деле можно сделать еще проще, т.к. кол-во префов известно, доля префов известна, можно просто взять ЧП по РСБУ и разделить на 108,5 млрд. Это такой коэффициент, который позволит Вам быстро и с достаточной точностью прикинуть дивиденд.

Посмотрим на примере за 2018 год

ЧП = 827 641 293 000 руб

D - дивиденд на 1 прив. акцию.

D = 827 641 293 000 * 0,1 * 0,71 / 7 701 998 235 = 7,63 руб.

D = 827 641 293 000 / 108 500 000 000 = 7,63 руб.

Прикинем за 2017 год (ЧП по РСБУ = 149 736 588 000 руб)

D = 149 736 588 000 / 108 500 000 000 = 1,38 руб.

Откуда берется коэффициент в 108,5 млрд, для тех, кто хочет разобраться:

7 701 998 235 / (0,1 * 0,71) = 108 478 848 380 или округлив получаем наши 108,5 млрд. Этот коэффициент справедлив до тех пор, пока не изменится кол-во акций.

Но что это за коэффициент на понятийном уровне? Все просто, это чистая прибыль, при которой мы получим 1 рубль дивидендов на преф при сохранении кол-ва акций в обращении.

Теперь не нужно себе морочить голову и пытаться вспомнить какая там доля префов от уставного капитала, просто берем ЧП и делим на 108,5 млрд, кому сложно запомнить, можно делить на 110 млрд, ошибка будет не столь значительной.

А теперь можно прикинуть и решить обратную задачку, я купил акции по 30 рублей и хочу дивиденд не ниже 3х рублей, какой при этом должна быть прибыль?

E = 108 500 000 000 * 3 = 325 500 000 000 руб

Таким образом, чтобы я мог получить дивиденд в 10% от цены входа (30 руб), ЧП по РСБУ должна быть не меньше 325,5 млрд. руб за 2019 год.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба