6 июня 2019 smart-lab.ru

Я считаю, что консервативному инвестору (если у него есть голова) с суммой от 10 тыс.$ российский рынок не интересен. И вот почему. Инвестору что необходимо? Правильно — сохранность средств, стабильная доходность, минимальные просадки по счету, доходность в крепкой валюте.

Глядя на индекс мос.биржи, думаешь что наша биржа хороша, постоянно растет, прям как ваш счет в квике, но это не так.

Сравним долларовый РТС и S&P500 за последние 10 лет:

Отставание РТС от S&P500 на 110%, при просадке в 70% в стабильное время с 2011 по 2016 года!

Стабильно растущий тренд показали только Сбербанк, Татнефть, Новатэк. Остальные компании полуживые. 2/3 из компаний роста сырьевые, а вы знаете что у сырьевых компаний всегда высокая волатильность, за ростом всегда следуют существенные падения.

Добавьте к этому риски с внешней политикой и c постоянным ослаблением рубля и вы поймете, что рос. рынок для разумных инвесторов не интересен.

Единственный рынок интересный для глобального (в том числе и российского) инвестора это рынок США.

С 1993 года средний ежегодный рост S&P500 составил 9,3%, за последние 10 лет 13,8%.

Как известно, большинство инвест.фондов не могут переиграть S&P500 в долгосроке. В связи с чем, наша главная задача как инвесторов и трейдеров получить доходность равную S&P500, а в идеале его переиграть, но сделать это консервативной, то есть безопасной торговлей. В связи с чем даже не рассматриваются для торговли — фьючерсы, опционы и другие деривативы.

Давайте посмотрим статистики в глаза. Вы не сможете составить портфель, который в долгосроке обгонит S&P500. Есть только одно правильное решение для инвесторов — купить индекс! Для этого есть только один инструмент — etf.

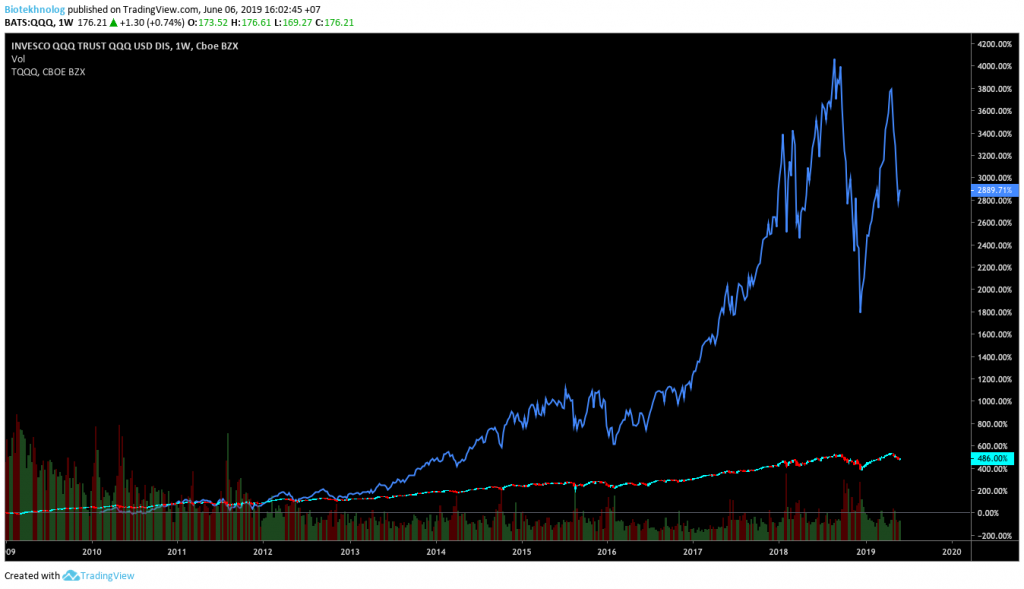

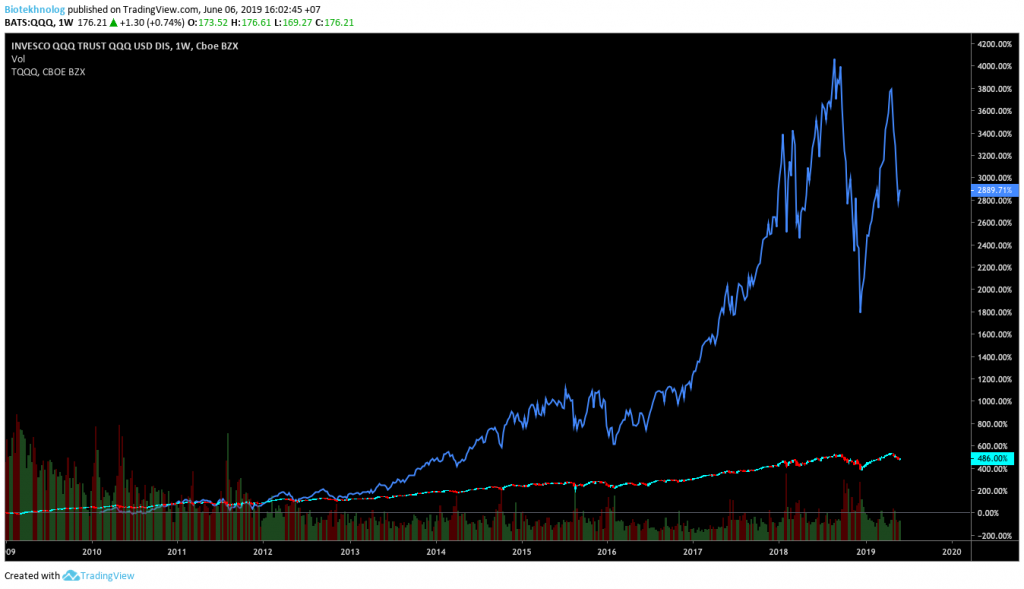

На мой взгляд есть только два интересных индекса - S&P500 и Nasdaq-100. Сравним доходность опять же за 10 лет:

Разница 273%, что довольно существенно. Нужно не забывать про пузырь доткомов, может повториться.

Рассмотрим наболее интересные ETF на S&P500:

1) SPY

https://us.spdrs.com/en/etf/spdr-sp-500-etf-SPY

Самый ликвидный инструмент на рынке США.

Средний оборот в день 15 млрд.$.

Начало торгов — 1993г.

Активов под управлением - 256 млрд.$

Комиссия за управление — 0,945%.

Дивиденды — 1,87%.

Среднегодовая доходность — 9,3%, за последние 10 лет — 13,8%

Есть плечевые ETF на S&P500:

2) SSO

https://www.proshares.com/funds/sso.htm

Средний оборот в день 170 млн.$.

Плечо = 2.

Начало торгов — 2006г.

Активов под управлением — 2,3 млрд.$.

Комиссия за управление — 0,9%.

Дивиденды — 0,33%.

Среднегодовая доходность — 19,5%.

3) UPRO

https://www.proshares.com/funds/upro.html

Средний оборот в день 170 млн.$.

Плечо = 3.

Начало торгов — 2009г.

Активов под управлением — 1,23 млрд.$

Комиссия за управление — 0,97%.

Дивиденды — 0,25%.

Среднегодовая доходность — 28,7%.

Теперь Nasdaq-100:

1) QQQ

Средний оборот в день 6 млрд.$.

Начало торгов — 1999г.

Активов под управлением — 68,5 млрд.$

Комиссия за управление — 0,2%.

Дивиденды — 0,78%.

Среднегодовая доходность — 6,8%, за последние 10 лет — 18,4%.

Есть плечевой ETF на Nasdaq-100:

2) TQQQ

https://www.proshares.com/funds/tqqq.html

Средний оборот в день 1 млрд.$.

Плечо = 3.

Начало торгов — 2010г.

Активов под управлением — 3,3 млрд.$

Комиссия за управление — 0,95%.

Дивиденды — 0,1%.

Среднегодовая доходность — 35,6%.

Глядя на индекс мос.биржи, думаешь что наша биржа хороша, постоянно растет, прям как ваш счет в квике, но это не так.

Сравним долларовый РТС и S&P500 за последние 10 лет:

Отставание РТС от S&P500 на 110%, при просадке в 70% в стабильное время с 2011 по 2016 года!

Стабильно растущий тренд показали только Сбербанк, Татнефть, Новатэк. Остальные компании полуживые. 2/3 из компаний роста сырьевые, а вы знаете что у сырьевых компаний всегда высокая волатильность, за ростом всегда следуют существенные падения.

Добавьте к этому риски с внешней политикой и c постоянным ослаблением рубля и вы поймете, что рос. рынок для разумных инвесторов не интересен.

Единственный рынок интересный для глобального (в том числе и российского) инвестора это рынок США.

С 1993 года средний ежегодный рост S&P500 составил 9,3%, за последние 10 лет 13,8%.

Как известно, большинство инвест.фондов не могут переиграть S&P500 в долгосроке. В связи с чем, наша главная задача как инвесторов и трейдеров получить доходность равную S&P500, а в идеале его переиграть, но сделать это консервативной, то есть безопасной торговлей. В связи с чем даже не рассматриваются для торговли — фьючерсы, опционы и другие деривативы.

Давайте посмотрим статистики в глаза. Вы не сможете составить портфель, который в долгосроке обгонит S&P500. Есть только одно правильное решение для инвесторов — купить индекс! Для этого есть только один инструмент — etf.

На мой взгляд есть только два интересных индекса - S&P500 и Nasdaq-100. Сравним доходность опять же за 10 лет:

Разница 273%, что довольно существенно. Нужно не забывать про пузырь доткомов, может повториться.

Рассмотрим наболее интересные ETF на S&P500:

1) SPY

https://us.spdrs.com/en/etf/spdr-sp-500-etf-SPY

Самый ликвидный инструмент на рынке США.

Средний оборот в день 15 млрд.$.

Начало торгов — 1993г.

Активов под управлением - 256 млрд.$

Комиссия за управление — 0,945%.

Дивиденды — 1,87%.

Среднегодовая доходность — 9,3%, за последние 10 лет — 13,8%

Есть плечевые ETF на S&P500:

2) SSO

https://www.proshares.com/funds/sso.htm

Средний оборот в день 170 млн.$.

Плечо = 2.

Начало торгов — 2006г.

Активов под управлением — 2,3 млрд.$.

Комиссия за управление — 0,9%.

Дивиденды — 0,33%.

Среднегодовая доходность — 19,5%.

3) UPRO

https://www.proshares.com/funds/upro.html

Средний оборот в день 170 млн.$.

Плечо = 3.

Начало торгов — 2009г.

Активов под управлением — 1,23 млрд.$

Комиссия за управление — 0,97%.

Дивиденды — 0,25%.

Среднегодовая доходность — 28,7%.

Теперь Nasdaq-100:

1) QQQ

Средний оборот в день 6 млрд.$.

Начало торгов — 1999г.

Активов под управлением — 68,5 млрд.$

Комиссия за управление — 0,2%.

Дивиденды — 0,78%.

Среднегодовая доходность — 6,8%, за последние 10 лет — 18,4%.

Есть плечевой ETF на Nasdaq-100:

2) TQQQ

https://www.proshares.com/funds/tqqq.html

Средний оборот в день 1 млрд.$.

Плечо = 3.

Начало торгов — 2010г.

Активов под управлением — 3,3 млрд.$

Комиссия за управление — 0,95%.

Дивиденды — 0,1%.

Среднегодовая доходность — 35,6%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба