10 июня 2019 ITI Capital

Глобальные рынки

Американские площадки завершили торговую неделю ростом S&P 500 — на 4,4%, Dow Jones подскочил на 4,7%, продемонстрировав самый большой рост за неделю с ноября 2018 г. В пятницу, 7 июня, министерство труда США опубликовало данные по увеличению числа рабочих мест в стране за май на 75 тыс., что оказалось существенно ниже ожидаемого рынком повышения на 180 тыс. Это способствовало укреплению уверенности инвесторов в смягчении денежно-кредитной политики ФРС. По данным CME Group, вероятность того, что ФРС снизит процентные ставки на своем заседании 18-19 июня, оценивается в настоящее время в 25%. При этом вероятность снижения ставок после июльской встречи уже превышает 80%.

Во вторник глава ФРС Джером Пауэлл подтвердил, что регулятор готов поддерживать экономический рост в стране. ФРС внимательно следит за последствиями торговых войн и оценивает их влияние на развитие американской экономики, а также сохраняет целевой уровень инфляции в 2%.

Всю неделю внимание инвесторов было сосредоточено на переговорах между представителями США и Мексики по вопросу миграции, в результате в пятницу страны пришли к консенсусу: Вашингтон не будет вводить в понедельник, 10 июня, пошлины на мексиканские товары, поскольку Мексика обязалась принять решительные меры на границе с США по борьбе с нелегальной миграцией, в том числе — развернуть части своей Национальной гвардии по всей стране. Особое внимание будет уделено южной границе с Гватемалой. США, в свою очередь, расширят программу высылки людей, ищущих политического убежища, обратно в Мексику на период, пока они ожидают рассмотрения своих заявок. Вашингтон пообещал работать над ускорением процесса вынесения решений.

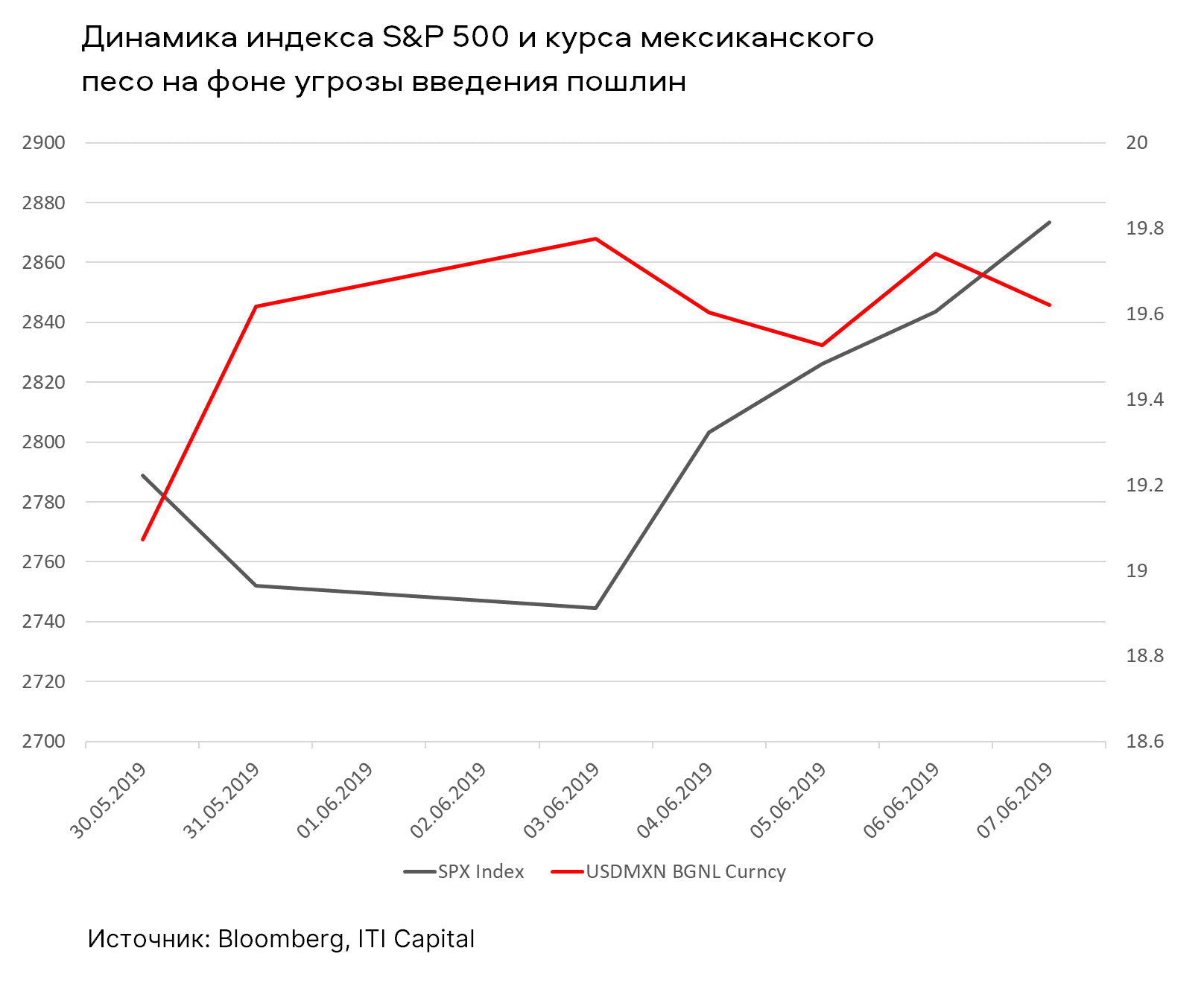

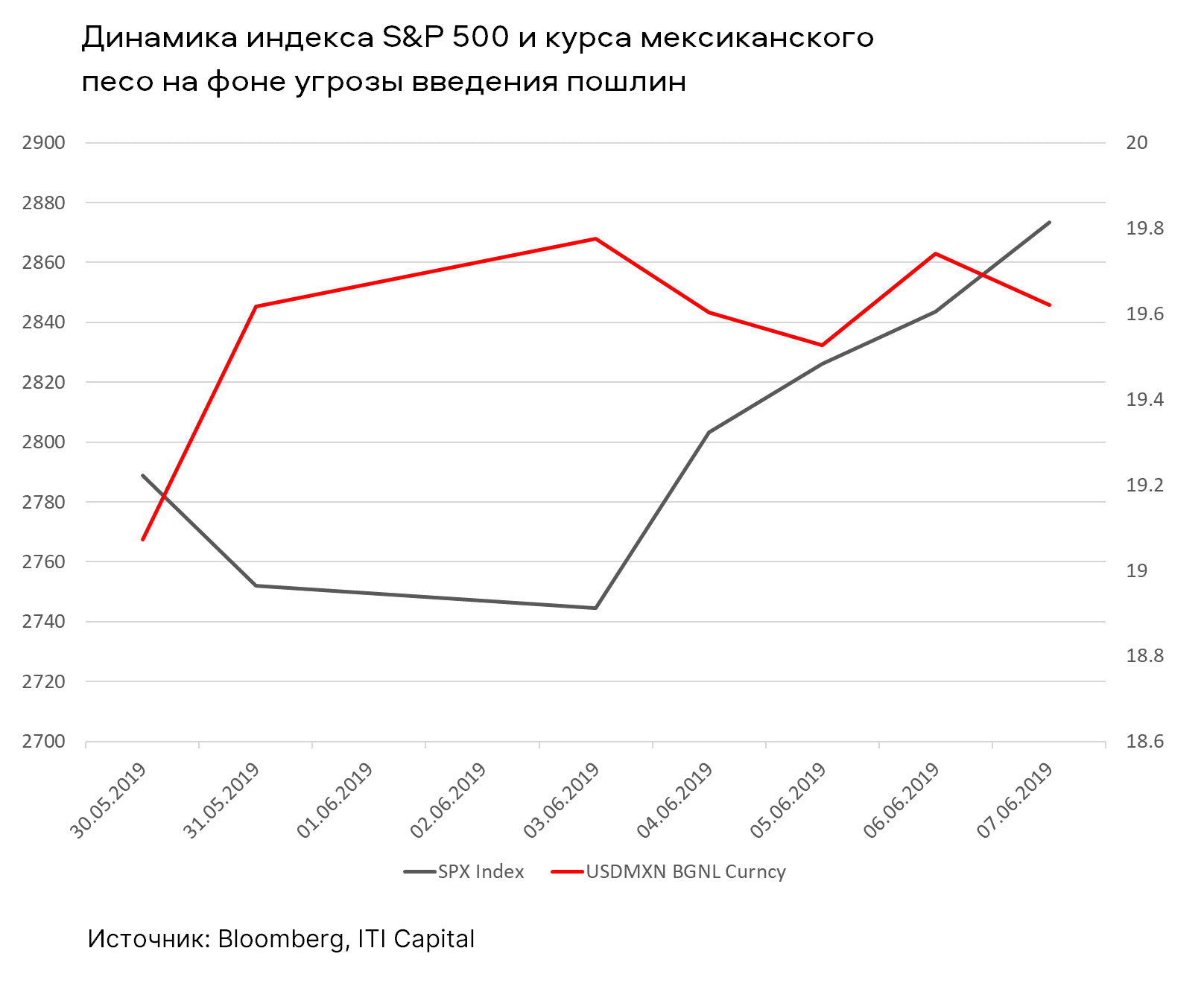

График недели

Обострение отношений США и Мексики привело к обвалу мексиканской валюты и снижению индекса S&P 500. Американский фондовый рынок в середине недели вернулся к росту на ожиданиях смягчения политики ФРС, а песо начал укрепляться после объявления о достижении соглашения между странами по контролю потоков мигрантов.

Новость о достижении договоренностей между США и Мексикой также оказала поддержку автомобильным производителям Японии и Южной Кореи, компании которых используют Мексику в качестве производственной базы.

В понедельник, 10 июня, Китай опубликовал противоречивые статистические данные. Экспорт Китая в мае вырос на 1,1% г/г при прогнозируемом снижении показателя на 3,8% г/г. Рост экспорта может быть обусловлен тем, что китайские компании увеличили поставки товаров в США, чтобы избежать новых пошлин на товары (в отношении оставшегося объема экспорта на $300 млрд), которые угрожает ввести президент Дональд Трамп. Импорт КНР в мае упал сильнее ожиданий — на 8,5% г/г против прогнозируемых 3,8% г/г, в итоге сальдо торгового баланса страны составило $41,65 млрд за месяц. В результате затянувшихся торговых споров товарооборот между США и Китаем в январе — мае снизился до $210 млрд (-14,5% г/г). Сокращение импорта усиливает опасения в отношении ослабления внутреннего потребления в Китае и замедления экономического роста.

В пятницу, 7 июня, ЕЦБ ожидаемо сохранил базовую процентную ставку по кредитам на нуле. Ставка по депозитам ЕЦБ оставлена на уровне минус 0,4%, ставка по маржинальным кредитам — 0,25%.

ЕЦБ сообщил о намерении сохранять ключевые ставки неизменными по крайней мере до конца 1П20. Ранее ожидалось, что ставки останутся на прежнем уровне до конца 2019 г. Также ЕЦБ улучшил прогнозы роста экономики и потребительских цен в еврозоне на 2019 г.

Средний показатель роста потребительских цен в странах, входящих в Организацию экономического сотрудничества и развития (ОЭСР), за апрель увеличился с 2,3%, до 2,5% г/г, что оказалось максимальным ростом с ноября 2018 г. Рост потребительских цен в странах G20 ускорился с 3,5%, до 3,8%, в том числе в Аргентине — с 54,7%, до 55,8%, Индии — с 7,7%, до 8,3%, Бразилии — с 4,6%, до 4,9%, Индонезии — с 2,5%, до 2,8%, Китае — с 2,3%, до 2,5%. В ЮАР инфляция замедлилась c 4,5%, до 4,4%. В Саудовской Аравии показатель снизился на 1,9% г/г против падения на 2,1% в марте.

Moody's ухудшило прогноз по росту ВВП для стран G20 на 2019 г. с 3,2%, до 2,8% г/г. Прогноз роста ВВП США был изменен с 2,5%, до 2,3%, с 2,5%, на 2020 г. — сохранен на уровне 1,7%. Рост ВВП КНР составит 6,2% в 2019 г. против ожидаемых ранее 6%, в 2020 г. увеличение достигнет 6%. Оценка роста экономики Еврозоны на 2019 и 2020 гг. изменена с 1,6%, до 1,3%, и с 1,5%, до 1,4% соответственно.

На прошлой неделе стало известно, что Fiat Chrysler Automobiles отозвал предложение о слиянии с Renault, что могло стать одной из крупнейших сделок в отрасли. Акции Renault упали на 6,4% в четверг, однако за неделю давление на акции компании оказалось несущественным, всего −1,01%.

Компании планировали создать совместное предприятие с равными долями участия, которое могло бы стать третьим в мире автопроизводителем с продажами в размере 8,7 млн автомобилей в год. Совет директоров Fiat отказался от сделки ввиду неопределенности относительно согласования сделки с французской стороны. Компания Renault, в которой французскому правительству принадлежит 15% акций, состоит в альянсе с японскими Nissan и Mitsubishi, однако партнерство стало проблематичным из-за обвинений в растратах бывшего главы объединения Renault — Nissan — Mitsubishi Карлоса Гона и бывшего члена совета директоров Nissan Грега Келли. Для заключения сделки Renault с Fiat Chrysler Automobiles необходимо одобрение со стороны Nissan и Mitsubishi. В свете вышеупомянутых событий получение согласия может быть затруднено. Французский парламент надеется на то, что компании вернутся к переговорам, однако сделка может быть одобрена только в случае гарантии сохранения СП Renault — Nissan — Mitsubishi.

Предстоящая неделя — зарубежные рынки

Наиболее важные макроэкономические данные ожидаются в конце текущей недели. В среду состоится выступление главы ЕЦБ Марио Драги. В четверг ОПЕК представит ежемесячный доклад. В США в пятницу выйдут данные по розничным продажам и индексу потребительского доверия. Китай опубликует статистику по динамике промышленного производства.

Нефть

Котировки Brent в течение прошлой недели не поднимались выше $62/барр. на фоне обострения отношений между США и Мексикой, но завершили пятницу ростом до $63,3/барр. Поддержку ценам оказали данные по снижению числа буровых установок в США: на 11 единиц за неделю (до 789 установок) и на 96 единиц с начала года. Независимые производители сокращают инвестиции в новое бурение, меняя фокус с роста добычи на повышение прибыли.

Министр энергетики Саудовской Аравии Халид аль-Фалих на Петербургском международном экономическом форуме подтвердил продолжение сотрудничества с Россией в рамках сделки ОПЕК+. Он также заявил о поддержке продления соглашения об ограничении добычи до конца 2019 г. со стороны ОАЭ, Кувейта, Омана, Казахстана, Азербайджана и других стран, поскольку цена нефти ниже $60 за баррель не дает инвесторам уверенности в инвестициях. Министры энергетики и Саудовской Аравии и России договорились, что будут продолжать следить за рынком и намерены выверить свои позиции по сделке в рамках саммита G20 в июне.

Российский рынок

Российский рынок завершил торговую неделю в плюсе. Индекс Мосбиржи вырос на 2,41%, РТС — на 3,02%. Рубль укрепился к доллару до 64,81 руб. и ослаб к евро до 73,45 руб.

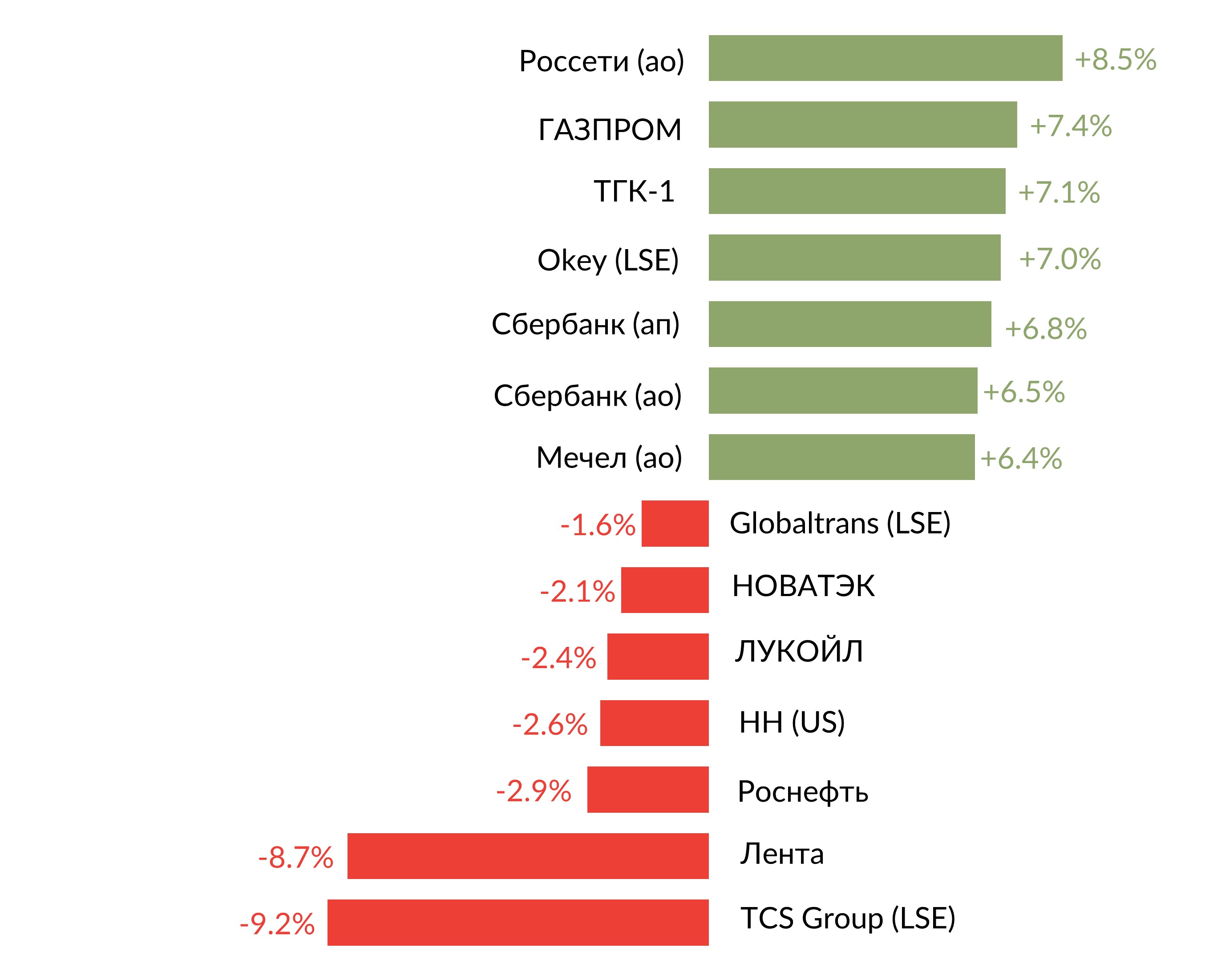

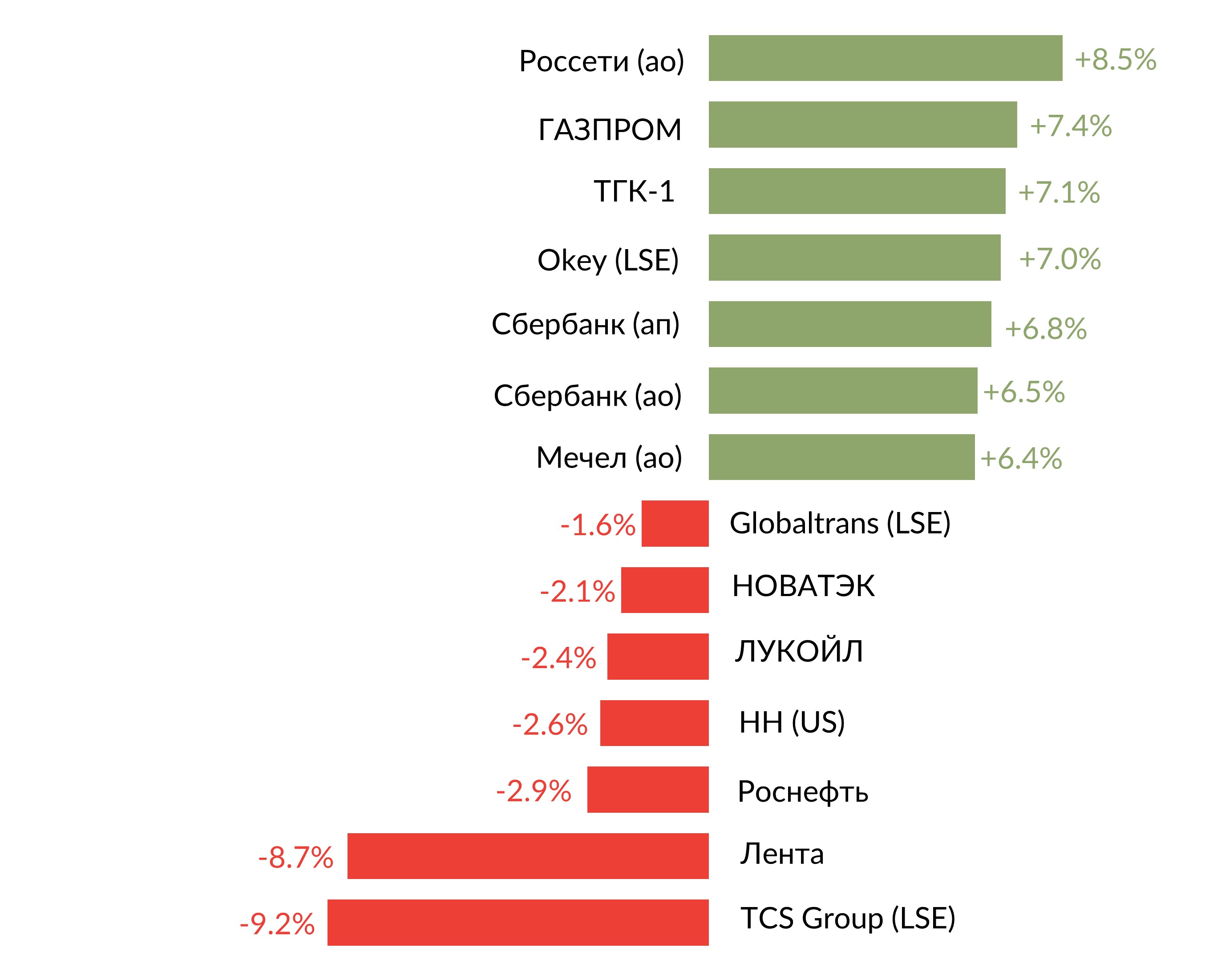

Лидерами роста стали Россети (+8,5%), Газпром (+7,4%), ТГК-1 (+7,1%), О’кей (+7%), Сбербанк ап (+6,8%), Сбербанк ао (+6,5%), Мечел ао (+6,4%).

В список аутсайдеров попали TCS Group (-9,2%) после объявления SPO, Лента (-8,7%), после того как Севергрупп увеличила долю в ретейлере до 78,7% (383 млн акций), Роснефть (-2,9%), HH (-2,6%), Лукойл (-2,4%), Новатэк (-2,1%), Globaltrans (-1,6%).

График: Лидеры роста и падения

Предстоящая неделя — российский рынок

ЦБ России 14 мая примет решение по ключевой ставке. Эльвира Набиуллина заявила, что регулятор будет выбирать между сохранением и снижением ставки. Мы ожидаем снижения ставки на 25 б.п., до 7,5%, что соответствует ожиданиям рынка.

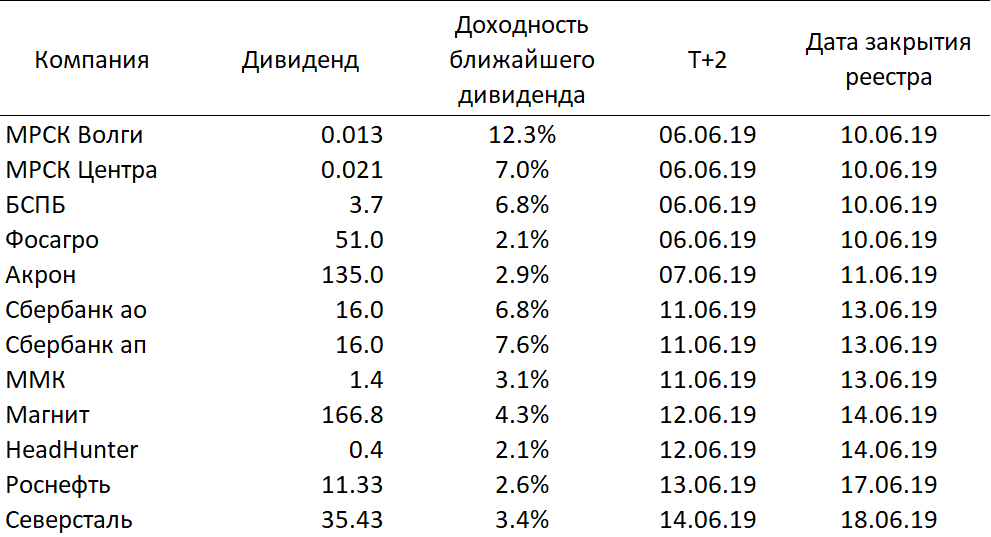

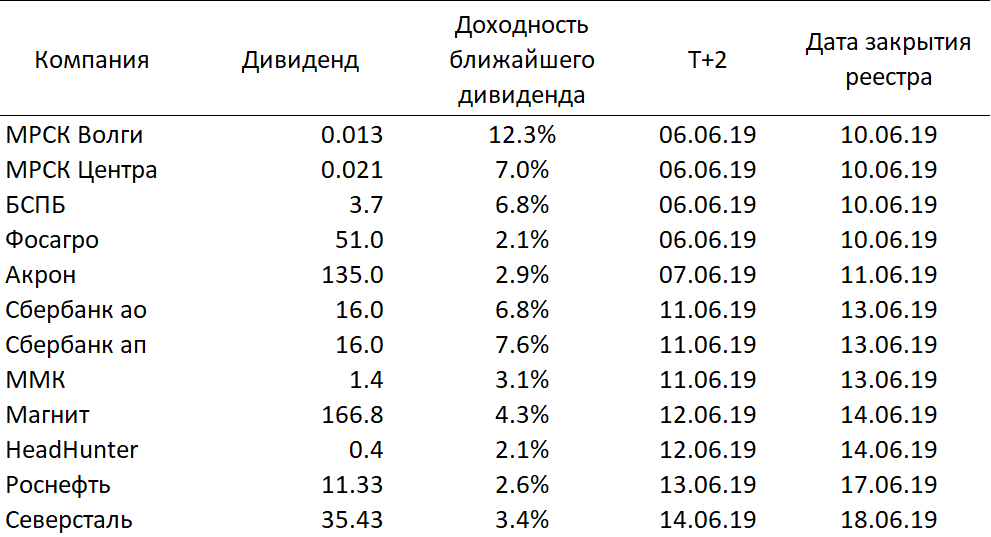

Сезон корпоративной отчетности за 1К19 завершился, начинается дивидендный сезон. Приближаются отсечки по дивидендам Сбербанка (13 июня) и Роснефти (17 июня), которые являются одними из лидеров по объемам дивидендных выплат в текущем дивидендном сезоне: Сбербанк выплатит 361 млрд руб. (порядка 17% от суммарных выплат российских эмитентов по итогам 2018 г. и частично 1К19), Роснефть — 120 млрд руб. (6%).

На этой неделе закрываются реестры акционеров и заканчивают торговаться с дивидендами акции следующих эмитентов:

Модельные портфели / Торговые идеи

Мы закрыли торговую идею по покупке ГДР TCS Group от 16.04.2019 в связи с достижением уровня стоп-лосс после объявления компанией SPO и открыли идею по покупке акций Энел Россия. Мы ожидаем роста стоимости акций до 1,4 руб./акция в ближайшие два месяца на фоне объявленной сделки по продаже Рефтинской ГРЭС и высоких дивидендных выплат за 2018 г., возможна также выплата специального дивиденда после завершения сделки.

Новости компаний — отчетность

Татнефть сообщила о росте выручки в 1К19 на 20% г/г, до 227,3 млрд руб. (немного ниже прогнозируемых 230,7 млрд руб.) за счет более высоких рублевых цен на нефть и повышения объема реализации. EBITDA составила 87,4 млрд руб. (+43% г/г), что оказалось лучше ожидаемых 80 млрд руб., чистая прибыль выросла до 60,2 млрд руб. (+43% г/г) против прогноза в 54,8 млрд руб. Компания ожидает, что свободный денежный поток в текущем году будет не ниже прошлогоднего показателя.

Русгидро опубликовали ожидаемо слабые финансовые результаты по МСФО за 1К19. Выручка компании увеличилась всего на 0,8% г/г, до 109 млрд руб., что обусловлено снижением выработки электроэнергии, приточности в большинстве водохранилищ ГЭС. Продажи электроэнергии сократились на 0,4% г/г, до 70,8 млрд руб., на фоне снижения госсубсидий до 6,1 млрд руб. (-8% г/г), продажи теплоэнергии и горячей воды выросли на 1,9% г/г, до 17 млрд руб., мощности — на 8% г/г, до 12,06 млрд руб. EBITDA уменьшилась до 29,6 млрд руб. (-6,8% г/г), чистая прибыль упала на 31% г/г, до 16,5 млрд руб. Компания прогнозирует капитальные затраты на 2019–2023 гг. в размере 361,5 млрд руб., в том числе 105,7 млрд руб. в 2019 г. и 71,4 млрд руб. в 2020 г.

HeadHunter опубликовал первую отчетность после IPO. Выручка компании в 1К19 увеличилась до 1,7 млрд руб. (+31,8% г/г). Скорректированная EBITDA достигла 774 млн руб. (+75,7% г/г), рентабельность по EBITDA увеличилась до 46,1% против 34,6% годом ранее. Скорректированная чистая прибыль компании выросла на 185% г/г, до 373 млн руб. HeadHunter прогнозирует рост выручки по итогам 2019 г. на 27–30%, рост EBITDA составит 48–50%.

АФК Система опубликовала финансовые результаты по МСФО за 1К19 незначительно лучше консенсус-прогноза. Выручка компании выросла до 185,5 млрд руб. (+10,4% г/г) при прогнозе 183,8 млрд руб., скорректированная OIBDA увеличилась до 62 млрд руб. (+4,5% г/г) против прогнозируемых 61,4 млрд руб. благодаря росту показателя у МТС, Детского мира, Segezha Group, Агрохолдинга СТЕПЬ и Медси. Скорректированная чистая прибыль составила 15,7 млрд руб. Скорректированная чистая прибыль АФК Системы в доле АФК увеличилась до 16,6 млрд руб. по сравнению с убытком в размере 1,2 млрд руб. в 1К18. Менеджмент АФК Системы в рамках конференц-звонка сообщил о прогнозах по снижению уровня долга, в соответствии с которыми финансовые обязательства компании на конец 2019 г. составят 194,8 млрд руб. Какую-либо информацию по отчуждению акций Детского мира и стратегии после вхождения в Эталон компания не приводит.

Сбербанк опубликовал финансовые результаты по РСБУ за май и пять месяцев 2019 г. Чистая прибыль банка за отчетный месяц выросла на 13,6% г/г, до 75,7 млрд руб. В мае корпоративным клиентам выдано кредитов на 713 млрд руб., частным — 240 млрд руб. Привлеченные средства физических лиц сократились за месяц на 0,7% и превысили 13,2 трлн руб. На данную динамику повлияло зачисление зарплат и пенсий за апрель в конце апреля из-за длительных майских праздников, тогда как обычно эти зачисления проводятся в начале следующего месяца. Чистый процентный доход в январе—мае 2019 г. вырос на 0,6% г/г, до 514 млрд руб. Чистый комиссионный доход увеличился на 8,5 % г/г, до 178,1 млрд руб. преимущественно за счет операций с банковскими картами и расчетных операций. Чистая прибыль увеличилась на 12,3% г/г, до 369,1 млрд руб.

Московская биржа сообщила о снижении общего объема торгов на рынках в мае до 61 трлн руб. (-14% г/г). Объемы торгов по основным сегментам показали разнонаправленную динамику: объем торгов на валютном рынке сократился до 24,4 трлн руб. (-19,3% г/г), на срочном рынке — до 6,5 трлн руб. (-3% г/г), на денежном рынке — на 15,6%, до 25,7 трлн руб. Объемы торгов на фондовом рынке выросли до 3,6 трлн руб. (+12,8% г/г). За пять месяцев объемы торгов на рынках составили 322 трлн руб. (-6,4% г/г). Объемы торгов на валютном рынке сократились на 9% г/г, до 131 трлн руб., на срочном — до 31,5 трлн руб. (-11% г/г), на денежном — до 136 трлн руб. (-4,3% г/г), на фондовом рынке — до 15,4 трлн руб. (-13,8%).

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров HeadHunter утвердил дивиденды за 2018 г. в размере $0,36/акция. Дивидендная доходность составит 2%. Общая сумма выплат равна 75% от скорректированной чистой прибыли компании за 2018 г. Дата закрытия реестра — 14 июня.

Новости компаний — сделки

Совет директоров Энел Россия объявил о созыве внеочередного собрания акционеров 22 июля для утверждения сделки по продаже Рефтинской ГРЭС компании Кузбассэнерго (принадлежит Сибирской Генерирующей Компании). Сумма сделки составит не менее 21 млрд руб. и предполагает возможные корректировки на величину до 5%, а также дополнительные платежи на общую сумму до 3 млрд руб. в течение пяти лет после закрытия сделки при выполнении определенных условий. Ожидаемый период перехода права собственности на имущество Рефтинской ГРЭС в пользу покупателя составит не более 18 месяцев с даты соглашения о купле-продаже, сделка также подлежит согласованию с ФАС.

TCS Group сообщила о планируемом привлечении капитала в размере до $300 млн путем сбора заявок через букбилдинг для институциональных и прочих квалифицированных инвесторов. Вопрос об увеличении капитала включен в повестку дня внеочередного собрания акционеров группы 27 июня, в случае одобрения размещение состоится в ближайшее время. Группа также объявила о повышении прогноза по росту чистого кредитного портфеля в 2019 г. до минимум 60%, более половины этого роста ожидается от новых кредитных направлений (персональные кредиты, POS-кредиты, автокредиты и кредиты под залог недвижимости), в связи с чем группе требуется увеличение капитала для соблюдения нормативов достаточности и сохранения резерва в будущем.

Сбербанк и азербайджанская SOCAR создали СП «Сокар Энергоресурс» (доля SOCAR — 60%), которое займется поставками нефти для переработки на Антипинский НПЗ. Сбербанк ранее сообщил о получении права собственности на 100% акций холдинговой компании Vikay Industrial Limited, контролирующей 80% акций Антипинского НПЗ, обратив взыскание на заложенное имущество завода.

По сведениям Коммерсанта, Роснефть ведет переговоры о покупке четырех компаний крупнейшего в Санкт-Петербурге независимого топливного оператора — Петербургской топливной компании (ПТК). Доля АЗС ПТК на рынке Санкт-Петербурга составляет около 17% (по численности заправок), Роснефть в результате сделки может стать крупнейшей сетью АЗС в городе с долей 27% и увеличить общее количество своих АЗС до 3,1 тысяч (почти на 5%). По информации источника Коммерсанта на топливном рынке, стоимость сделки может составить около 35–40 млрд руб., что соответствует около 3% от бюджета капиталовложений компании на 2019 г.

В ходе Петербургского международного экономического форума было объявлено о подписании 650 соглашений на общую сумму 3,1 трлн руб., среди которых мы бы хотели отметить следующие.

РФПИ, Alibaba, Мегафон и Mail.ru Group подписали обязывающее соглашение о создании СП AliExpress Россия. Alibaba Group инвестирует в СП $100 млн, Mail.ru Group — $182 млн, РФПИ — $100 млн. СП объединит российский бизнес AliExpress и принадлежащий Mail.ru Group бизнес электронной коммерции Pandao. Пропорция долей компаний в AliExpress Россия составит: у Alibaba Group — 55,7%, у МегаФона — 24,3%, у Mail.ru Group — 15%, у РФПИ — 5% (с опционом на покупку еще 8% у Alibaba). Стоимость СП оценивается в $2 млрд.

Новатэк объявил о подписании договоров на продажу долей участия в проекте Арктик СПГ-2 с китайскими компаниями CNPC (10% Арктик СПГ-2) и CNOOC Ltd. (10% Арктик СПГ 2). Закрытие сделок ожидается в ближайшее время после получения необходимых регуляторных одобрений в России и КНР.

Новатэк также подписал базовые условия соглашения о создании совместного предприятия с китайской Sinopec и Газпромбанком с целью реализации СПГ и природного газа на рынке Китая и меморандум о взаимопонимании по сотрудничеству во Вьетнаме с Total Gas & Power Business Services S.A.S, Siemens Aktiengesellschaft и Зарубежнефтью в отношении развития интегрированного проекта электрогенерации с использованием СПГ во Вьетнаме.

Газпромнефть и Shell создали СП на базе Меретояханефтегаз для освоения месторождений в ЯНАО. Закрытие сделки планируется в конце 2019 г. — начале 2020 г. В портфель СП войдут лицензии на участки Тазовский, Северо-Самбургский и на два Западно-Юбилейных участка с объемом геологических запасов около 1,1 млрд т нефти.

АФК Система договорилась о покупке у Marathon Group долей в фармацевтических компаниях Курганское общество медицинских препаратов и изделий Синтез и Биоком. Размер приобретаемой доли АФК Системы в компаниях не раскрывается. Закрытие сделки ожидается в течение трех месяцев после получения одобрения ФАС. Синтез и Биоком могут войти в состав Alium, объединенной фармацевтической компании, создаваемой на базе предприятия Оболенское и Биннофарм, после интеграции объединенная компания Alium может войти в топ-3 российских фармацевтических компаний в коммерческом сегменте. Продуктовый портфель Alium будет включать более 500 наименований, а производственные мощности представлены шестью фармацевтическими производственными комплексами в Москве и Московской области, Кургане и Ставрополе.

Сбербанк закрыл сделку по приобретению 100% группы компаний, управляющих сервисом поиска работы и подбора персонала Rabota.ru. Сумма сделки не раскрывается.

Президент ВТБ Андрей Костин сообщил журналистам, что ВТБ вернулся к идее присоединения Возрождения к ВТБ, а не к Почта банку, как предполагалось изначально. Ориентировочный срок закрытия сделки — 2П20. Привилегированные акции банка Возрождения будут конвертированы в обыкновенные акции ВТБ.

ВТБ сообщил о приобретении 50% плюс 1 акции многопрофильного железнодорожного холдинга РТК. Акционеры намерены продолжать реализовывать стратегию развития компании, нацеленную на поддержание лидирующих позиций в сегментах перевозок специализированным составом. Стратегия РТК включает модернизацию существующей зерновой логистической инфраструктуры, а также развитие других сегментов бизнеса, включая перевозку лесных и навалочных грузов, минеральных удобрений.

Группа ВТБ купила 26% Региональной инфраструктурной компании, которая является концессионером по строительству и эксплуатации моста через реку Пур в Ямало-Ненецком автономном округе (ЯНАО).

Австрийская OMV заплатит Газпрому €905 млн за 24,98% в ачимовских блоках Уренгойского месторождения. Сделка была объявлена в октябре 2019 г., стороны планирует закрыть ее до конца 2019 г. после одобрения российских регуляторов.

Газпром подписал соглашение по строительству комплекса СПГ с правительством Татарстана.

Яндекс.Такси и Газпром газомоторное топливо подписали соглашение, предусматривающее перевод партнеров сервиса на использование природного газа, что позволит снизить расходы таксопарков на топливо и улучшить экологическую ситуацию. Таксопаркам предложат специальные условия на газобаллонное оборудование и его установку, появятся передвижные заправочные станции. Для пользователей Яндекс.Такси будет предложен специальный тариф с автомобилями на экологичном топливе. По данным Яндекс.Такси, уже сейчас около 4,3 тыс. машин сервиса работают на природном газе (метане) и около 26 тыс. — на пропан-бутане.

Группа Сафмар, итальянская Maire Tecnimont и портовый терминал Новая гавань в рамках ПМЭФ договорились о создании СП для строительства завода по производству метанола в порту Усть-Луга мощностью 5 тыс. т метанола в сутки. Предварительная оценка стоимости проекта — более €1 млрд, завод планируется ввести в эксплуатацию в 2024 г.

Ростелеком закрыл сделку по покупке 51% разработчика платформ для построения умного города Коркласс у ГК Форпост. Сумма сделки не раскрывается.

МТС и Huawei подписали соглашение о развитии сети 5G в России. Компании планируют в 2019–2020 гг. внедрение технологий и решений 5G и IoT на действующей инфраструктуре МТС, развитие коммерческой сети LTE оператора до уровня 5G-ready, запуск тестовых зон и пилотных сетей 5G для различных сценариев использования, в том числе на инфраструктурных объектах.

ТМК и Новатэк заключили соглашение о стратегическом партнерстве, в рамках которого ТМК будет поставлять Новатэку премиальную трубную продукцию: обсадные и насосно-компрессорные трубы. Срок действия документа — до конца 2023 г.

РЖД и Global Ports заключили соглашение о долгосрочном сотрудничестве в области разработки транспортно-логистических решений. Компании планируют развивать транзитные контейнерные перевозки по Транссибирской магистрали между российскими портами на северо-западе и Дальнем Востоке.

Прочие новости

Сбербанк с NVidia разработают стратегию внедрения искусственного интеллекта в экосистему банка. Партнерство компаний позволит сделать услугу Data Science As a Service доступной как для крупных корпораций, так и для предприятий малого и среднего бизнеса, а также образовательных учреждений.

Глава Норильского никеля Владимир Потанин не ожидает конфликта в Норникеле, несмотря на разногласия с Русалом по дивидендам, как минимум до 2023 г., когда истечет срок действия 10-летнего акционерного соглашения, завершившего предыдущий конфликт с Олегом Дерипаской.

Алроса опубликовала предварительную оценку сумм, необходимых для восстановления подземного рудника Мир, затопленного в результате аварии в августе 2017 г. По оценкам компании, добыча на базе Мира может возобновиться в 2031–2032 гг. Уровень добычи составит 3,8 млн карат в год при производстве 1,3 млн т руды, что выше 3,19 млн карат в 2016 г. Запасы Мира составляют 68,6 млн карат. Сумма расходов на восстановление рудника составит около 73 млрд руб. Работы начнутся не ранее 2024 г.

Магнит и Microsoft подписали соглашение о комплексной цифровизации сети с помощью новейших технологических разработок. Компании разработают инструменты по созданию персонализированных предложений для покупателей и оптимизации бизнес-процессов.

Группа Черкизово рассмотрит возможность строительства второй очереди предприятия Тамбовская индейка, объем инвестиций в проект может составить 3,5–4,5 млрд руб. Производственные мощности предприятия будут увеличены на 50%. Прогнозируемый срок реализации проекта — два года с момента принятия решения.

Русгидро и власти Якутии к концу 2020 г. планируют полностью ввести в эксплуатацию ветродизельный комплекс в Тикси мощностью до 3,9 МВт. В апреле Русгидро заключила договор на 1 млрд руб. с подрядчиком проекта, АО Интертехэлектро.

Американские площадки завершили торговую неделю ростом S&P 500 — на 4,4%, Dow Jones подскочил на 4,7%, продемонстрировав самый большой рост за неделю с ноября 2018 г. В пятницу, 7 июня, министерство труда США опубликовало данные по увеличению числа рабочих мест в стране за май на 75 тыс., что оказалось существенно ниже ожидаемого рынком повышения на 180 тыс. Это способствовало укреплению уверенности инвесторов в смягчении денежно-кредитной политики ФРС. По данным CME Group, вероятность того, что ФРС снизит процентные ставки на своем заседании 18-19 июня, оценивается в настоящее время в 25%. При этом вероятность снижения ставок после июльской встречи уже превышает 80%.

Во вторник глава ФРС Джером Пауэлл подтвердил, что регулятор готов поддерживать экономический рост в стране. ФРС внимательно следит за последствиями торговых войн и оценивает их влияние на развитие американской экономики, а также сохраняет целевой уровень инфляции в 2%.

Всю неделю внимание инвесторов было сосредоточено на переговорах между представителями США и Мексики по вопросу миграции, в результате в пятницу страны пришли к консенсусу: Вашингтон не будет вводить в понедельник, 10 июня, пошлины на мексиканские товары, поскольку Мексика обязалась принять решительные меры на границе с США по борьбе с нелегальной миграцией, в том числе — развернуть части своей Национальной гвардии по всей стране. Особое внимание будет уделено южной границе с Гватемалой. США, в свою очередь, расширят программу высылки людей, ищущих политического убежища, обратно в Мексику на период, пока они ожидают рассмотрения своих заявок. Вашингтон пообещал работать над ускорением процесса вынесения решений.

График недели

Обострение отношений США и Мексики привело к обвалу мексиканской валюты и снижению индекса S&P 500. Американский фондовый рынок в середине недели вернулся к росту на ожиданиях смягчения политики ФРС, а песо начал укрепляться после объявления о достижении соглашения между странами по контролю потоков мигрантов.

Новость о достижении договоренностей между США и Мексикой также оказала поддержку автомобильным производителям Японии и Южной Кореи, компании которых используют Мексику в качестве производственной базы.

В понедельник, 10 июня, Китай опубликовал противоречивые статистические данные. Экспорт Китая в мае вырос на 1,1% г/г при прогнозируемом снижении показателя на 3,8% г/г. Рост экспорта может быть обусловлен тем, что китайские компании увеличили поставки товаров в США, чтобы избежать новых пошлин на товары (в отношении оставшегося объема экспорта на $300 млрд), которые угрожает ввести президент Дональд Трамп. Импорт КНР в мае упал сильнее ожиданий — на 8,5% г/г против прогнозируемых 3,8% г/г, в итоге сальдо торгового баланса страны составило $41,65 млрд за месяц. В результате затянувшихся торговых споров товарооборот между США и Китаем в январе — мае снизился до $210 млрд (-14,5% г/г). Сокращение импорта усиливает опасения в отношении ослабления внутреннего потребления в Китае и замедления экономического роста.

В пятницу, 7 июня, ЕЦБ ожидаемо сохранил базовую процентную ставку по кредитам на нуле. Ставка по депозитам ЕЦБ оставлена на уровне минус 0,4%, ставка по маржинальным кредитам — 0,25%.

ЕЦБ сообщил о намерении сохранять ключевые ставки неизменными по крайней мере до конца 1П20. Ранее ожидалось, что ставки останутся на прежнем уровне до конца 2019 г. Также ЕЦБ улучшил прогнозы роста экономики и потребительских цен в еврозоне на 2019 г.

Средний показатель роста потребительских цен в странах, входящих в Организацию экономического сотрудничества и развития (ОЭСР), за апрель увеличился с 2,3%, до 2,5% г/г, что оказалось максимальным ростом с ноября 2018 г. Рост потребительских цен в странах G20 ускорился с 3,5%, до 3,8%, в том числе в Аргентине — с 54,7%, до 55,8%, Индии — с 7,7%, до 8,3%, Бразилии — с 4,6%, до 4,9%, Индонезии — с 2,5%, до 2,8%, Китае — с 2,3%, до 2,5%. В ЮАР инфляция замедлилась c 4,5%, до 4,4%. В Саудовской Аравии показатель снизился на 1,9% г/г против падения на 2,1% в марте.

Moody's ухудшило прогноз по росту ВВП для стран G20 на 2019 г. с 3,2%, до 2,8% г/г. Прогноз роста ВВП США был изменен с 2,5%, до 2,3%, с 2,5%, на 2020 г. — сохранен на уровне 1,7%. Рост ВВП КНР составит 6,2% в 2019 г. против ожидаемых ранее 6%, в 2020 г. увеличение достигнет 6%. Оценка роста экономики Еврозоны на 2019 и 2020 гг. изменена с 1,6%, до 1,3%, и с 1,5%, до 1,4% соответственно.

На прошлой неделе стало известно, что Fiat Chrysler Automobiles отозвал предложение о слиянии с Renault, что могло стать одной из крупнейших сделок в отрасли. Акции Renault упали на 6,4% в четверг, однако за неделю давление на акции компании оказалось несущественным, всего −1,01%.

Компании планировали создать совместное предприятие с равными долями участия, которое могло бы стать третьим в мире автопроизводителем с продажами в размере 8,7 млн автомобилей в год. Совет директоров Fiat отказался от сделки ввиду неопределенности относительно согласования сделки с французской стороны. Компания Renault, в которой французскому правительству принадлежит 15% акций, состоит в альянсе с японскими Nissan и Mitsubishi, однако партнерство стало проблематичным из-за обвинений в растратах бывшего главы объединения Renault — Nissan — Mitsubishi Карлоса Гона и бывшего члена совета директоров Nissan Грега Келли. Для заключения сделки Renault с Fiat Chrysler Automobiles необходимо одобрение со стороны Nissan и Mitsubishi. В свете вышеупомянутых событий получение согласия может быть затруднено. Французский парламент надеется на то, что компании вернутся к переговорам, однако сделка может быть одобрена только в случае гарантии сохранения СП Renault — Nissan — Mitsubishi.

Предстоящая неделя — зарубежные рынки

Наиболее важные макроэкономические данные ожидаются в конце текущей недели. В среду состоится выступление главы ЕЦБ Марио Драги. В четверг ОПЕК представит ежемесячный доклад. В США в пятницу выйдут данные по розничным продажам и индексу потребительского доверия. Китай опубликует статистику по динамике промышленного производства.

Нефть

Котировки Brent в течение прошлой недели не поднимались выше $62/барр. на фоне обострения отношений между США и Мексикой, но завершили пятницу ростом до $63,3/барр. Поддержку ценам оказали данные по снижению числа буровых установок в США: на 11 единиц за неделю (до 789 установок) и на 96 единиц с начала года. Независимые производители сокращают инвестиции в новое бурение, меняя фокус с роста добычи на повышение прибыли.

Министр энергетики Саудовской Аравии Халид аль-Фалих на Петербургском международном экономическом форуме подтвердил продолжение сотрудничества с Россией в рамках сделки ОПЕК+. Он также заявил о поддержке продления соглашения об ограничении добычи до конца 2019 г. со стороны ОАЭ, Кувейта, Омана, Казахстана, Азербайджана и других стран, поскольку цена нефти ниже $60 за баррель не дает инвесторам уверенности в инвестициях. Министры энергетики и Саудовской Аравии и России договорились, что будут продолжать следить за рынком и намерены выверить свои позиции по сделке в рамках саммита G20 в июне.

Российский рынок

Российский рынок завершил торговую неделю в плюсе. Индекс Мосбиржи вырос на 2,41%, РТС — на 3,02%. Рубль укрепился к доллару до 64,81 руб. и ослаб к евро до 73,45 руб.

Лидерами роста стали Россети (+8,5%), Газпром (+7,4%), ТГК-1 (+7,1%), О’кей (+7%), Сбербанк ап (+6,8%), Сбербанк ао (+6,5%), Мечел ао (+6,4%).

В список аутсайдеров попали TCS Group (-9,2%) после объявления SPO, Лента (-8,7%), после того как Севергрупп увеличила долю в ретейлере до 78,7% (383 млн акций), Роснефть (-2,9%), HH (-2,6%), Лукойл (-2,4%), Новатэк (-2,1%), Globaltrans (-1,6%).

График: Лидеры роста и падения

Предстоящая неделя — российский рынок

ЦБ России 14 мая примет решение по ключевой ставке. Эльвира Набиуллина заявила, что регулятор будет выбирать между сохранением и снижением ставки. Мы ожидаем снижения ставки на 25 б.п., до 7,5%, что соответствует ожиданиям рынка.

Сезон корпоративной отчетности за 1К19 завершился, начинается дивидендный сезон. Приближаются отсечки по дивидендам Сбербанка (13 июня) и Роснефти (17 июня), которые являются одними из лидеров по объемам дивидендных выплат в текущем дивидендном сезоне: Сбербанк выплатит 361 млрд руб. (порядка 17% от суммарных выплат российских эмитентов по итогам 2018 г. и частично 1К19), Роснефть — 120 млрд руб. (6%).

На этой неделе закрываются реестры акционеров и заканчивают торговаться с дивидендами акции следующих эмитентов:

Модельные портфели / Торговые идеи

Мы закрыли торговую идею по покупке ГДР TCS Group от 16.04.2019 в связи с достижением уровня стоп-лосс после объявления компанией SPO и открыли идею по покупке акций Энел Россия. Мы ожидаем роста стоимости акций до 1,4 руб./акция в ближайшие два месяца на фоне объявленной сделки по продаже Рефтинской ГРЭС и высоких дивидендных выплат за 2018 г., возможна также выплата специального дивиденда после завершения сделки.

Новости компаний — отчетность

Татнефть сообщила о росте выручки в 1К19 на 20% г/г, до 227,3 млрд руб. (немного ниже прогнозируемых 230,7 млрд руб.) за счет более высоких рублевых цен на нефть и повышения объема реализации. EBITDA составила 87,4 млрд руб. (+43% г/г), что оказалось лучше ожидаемых 80 млрд руб., чистая прибыль выросла до 60,2 млрд руб. (+43% г/г) против прогноза в 54,8 млрд руб. Компания ожидает, что свободный денежный поток в текущем году будет не ниже прошлогоднего показателя.

Русгидро опубликовали ожидаемо слабые финансовые результаты по МСФО за 1К19. Выручка компании увеличилась всего на 0,8% г/г, до 109 млрд руб., что обусловлено снижением выработки электроэнергии, приточности в большинстве водохранилищ ГЭС. Продажи электроэнергии сократились на 0,4% г/г, до 70,8 млрд руб., на фоне снижения госсубсидий до 6,1 млрд руб. (-8% г/г), продажи теплоэнергии и горячей воды выросли на 1,9% г/г, до 17 млрд руб., мощности — на 8% г/г, до 12,06 млрд руб. EBITDA уменьшилась до 29,6 млрд руб. (-6,8% г/г), чистая прибыль упала на 31% г/г, до 16,5 млрд руб. Компания прогнозирует капитальные затраты на 2019–2023 гг. в размере 361,5 млрд руб., в том числе 105,7 млрд руб. в 2019 г. и 71,4 млрд руб. в 2020 г.

HeadHunter опубликовал первую отчетность после IPO. Выручка компании в 1К19 увеличилась до 1,7 млрд руб. (+31,8% г/г). Скорректированная EBITDA достигла 774 млн руб. (+75,7% г/г), рентабельность по EBITDA увеличилась до 46,1% против 34,6% годом ранее. Скорректированная чистая прибыль компании выросла на 185% г/г, до 373 млн руб. HeadHunter прогнозирует рост выручки по итогам 2019 г. на 27–30%, рост EBITDA составит 48–50%.

АФК Система опубликовала финансовые результаты по МСФО за 1К19 незначительно лучше консенсус-прогноза. Выручка компании выросла до 185,5 млрд руб. (+10,4% г/г) при прогнозе 183,8 млрд руб., скорректированная OIBDA увеличилась до 62 млрд руб. (+4,5% г/г) против прогнозируемых 61,4 млрд руб. благодаря росту показателя у МТС, Детского мира, Segezha Group, Агрохолдинга СТЕПЬ и Медси. Скорректированная чистая прибыль составила 15,7 млрд руб. Скорректированная чистая прибыль АФК Системы в доле АФК увеличилась до 16,6 млрд руб. по сравнению с убытком в размере 1,2 млрд руб. в 1К18. Менеджмент АФК Системы в рамках конференц-звонка сообщил о прогнозах по снижению уровня долга, в соответствии с которыми финансовые обязательства компании на конец 2019 г. составят 194,8 млрд руб. Какую-либо информацию по отчуждению акций Детского мира и стратегии после вхождения в Эталон компания не приводит.

Сбербанк опубликовал финансовые результаты по РСБУ за май и пять месяцев 2019 г. Чистая прибыль банка за отчетный месяц выросла на 13,6% г/г, до 75,7 млрд руб. В мае корпоративным клиентам выдано кредитов на 713 млрд руб., частным — 240 млрд руб. Привлеченные средства физических лиц сократились за месяц на 0,7% и превысили 13,2 трлн руб. На данную динамику повлияло зачисление зарплат и пенсий за апрель в конце апреля из-за длительных майских праздников, тогда как обычно эти зачисления проводятся в начале следующего месяца. Чистый процентный доход в январе—мае 2019 г. вырос на 0,6% г/г, до 514 млрд руб. Чистый комиссионный доход увеличился на 8,5 % г/г, до 178,1 млрд руб. преимущественно за счет операций с банковскими картами и расчетных операций. Чистая прибыль увеличилась на 12,3% г/г, до 369,1 млрд руб.

Московская биржа сообщила о снижении общего объема торгов на рынках в мае до 61 трлн руб. (-14% г/г). Объемы торгов по основным сегментам показали разнонаправленную динамику: объем торгов на валютном рынке сократился до 24,4 трлн руб. (-19,3% г/г), на срочном рынке — до 6,5 трлн руб. (-3% г/г), на денежном рынке — на 15,6%, до 25,7 трлн руб. Объемы торгов на фондовом рынке выросли до 3,6 трлн руб. (+12,8% г/г). За пять месяцев объемы торгов на рынках составили 322 трлн руб. (-6,4% г/г). Объемы торгов на валютном рынке сократились на 9% г/г, до 131 трлн руб., на срочном — до 31,5 трлн руб. (-11% г/г), на денежном — до 136 трлн руб. (-4,3% г/г), на фондовом рынке — до 15,4 трлн руб. (-13,8%).

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров HeadHunter утвердил дивиденды за 2018 г. в размере $0,36/акция. Дивидендная доходность составит 2%. Общая сумма выплат равна 75% от скорректированной чистой прибыли компании за 2018 г. Дата закрытия реестра — 14 июня.

Новости компаний — сделки

Совет директоров Энел Россия объявил о созыве внеочередного собрания акционеров 22 июля для утверждения сделки по продаже Рефтинской ГРЭС компании Кузбассэнерго (принадлежит Сибирской Генерирующей Компании). Сумма сделки составит не менее 21 млрд руб. и предполагает возможные корректировки на величину до 5%, а также дополнительные платежи на общую сумму до 3 млрд руб. в течение пяти лет после закрытия сделки при выполнении определенных условий. Ожидаемый период перехода права собственности на имущество Рефтинской ГРЭС в пользу покупателя составит не более 18 месяцев с даты соглашения о купле-продаже, сделка также подлежит согласованию с ФАС.

TCS Group сообщила о планируемом привлечении капитала в размере до $300 млн путем сбора заявок через букбилдинг для институциональных и прочих квалифицированных инвесторов. Вопрос об увеличении капитала включен в повестку дня внеочередного собрания акционеров группы 27 июня, в случае одобрения размещение состоится в ближайшее время. Группа также объявила о повышении прогноза по росту чистого кредитного портфеля в 2019 г. до минимум 60%, более половины этого роста ожидается от новых кредитных направлений (персональные кредиты, POS-кредиты, автокредиты и кредиты под залог недвижимости), в связи с чем группе требуется увеличение капитала для соблюдения нормативов достаточности и сохранения резерва в будущем.

Сбербанк и азербайджанская SOCAR создали СП «Сокар Энергоресурс» (доля SOCAR — 60%), которое займется поставками нефти для переработки на Антипинский НПЗ. Сбербанк ранее сообщил о получении права собственности на 100% акций холдинговой компании Vikay Industrial Limited, контролирующей 80% акций Антипинского НПЗ, обратив взыскание на заложенное имущество завода.

По сведениям Коммерсанта, Роснефть ведет переговоры о покупке четырех компаний крупнейшего в Санкт-Петербурге независимого топливного оператора — Петербургской топливной компании (ПТК). Доля АЗС ПТК на рынке Санкт-Петербурга составляет около 17% (по численности заправок), Роснефть в результате сделки может стать крупнейшей сетью АЗС в городе с долей 27% и увеличить общее количество своих АЗС до 3,1 тысяч (почти на 5%). По информации источника Коммерсанта на топливном рынке, стоимость сделки может составить около 35–40 млрд руб., что соответствует около 3% от бюджета капиталовложений компании на 2019 г.

В ходе Петербургского международного экономического форума было объявлено о подписании 650 соглашений на общую сумму 3,1 трлн руб., среди которых мы бы хотели отметить следующие.

РФПИ, Alibaba, Мегафон и Mail.ru Group подписали обязывающее соглашение о создании СП AliExpress Россия. Alibaba Group инвестирует в СП $100 млн, Mail.ru Group — $182 млн, РФПИ — $100 млн. СП объединит российский бизнес AliExpress и принадлежащий Mail.ru Group бизнес электронной коммерции Pandao. Пропорция долей компаний в AliExpress Россия составит: у Alibaba Group — 55,7%, у МегаФона — 24,3%, у Mail.ru Group — 15%, у РФПИ — 5% (с опционом на покупку еще 8% у Alibaba). Стоимость СП оценивается в $2 млрд.

Новатэк объявил о подписании договоров на продажу долей участия в проекте Арктик СПГ-2 с китайскими компаниями CNPC (10% Арктик СПГ-2) и CNOOC Ltd. (10% Арктик СПГ 2). Закрытие сделок ожидается в ближайшее время после получения необходимых регуляторных одобрений в России и КНР.

Новатэк также подписал базовые условия соглашения о создании совместного предприятия с китайской Sinopec и Газпромбанком с целью реализации СПГ и природного газа на рынке Китая и меморандум о взаимопонимании по сотрудничеству во Вьетнаме с Total Gas & Power Business Services S.A.S, Siemens Aktiengesellschaft и Зарубежнефтью в отношении развития интегрированного проекта электрогенерации с использованием СПГ во Вьетнаме.

Газпромнефть и Shell создали СП на базе Меретояханефтегаз для освоения месторождений в ЯНАО. Закрытие сделки планируется в конце 2019 г. — начале 2020 г. В портфель СП войдут лицензии на участки Тазовский, Северо-Самбургский и на два Западно-Юбилейных участка с объемом геологических запасов около 1,1 млрд т нефти.

АФК Система договорилась о покупке у Marathon Group долей в фармацевтических компаниях Курганское общество медицинских препаратов и изделий Синтез и Биоком. Размер приобретаемой доли АФК Системы в компаниях не раскрывается. Закрытие сделки ожидается в течение трех месяцев после получения одобрения ФАС. Синтез и Биоком могут войти в состав Alium, объединенной фармацевтической компании, создаваемой на базе предприятия Оболенское и Биннофарм, после интеграции объединенная компания Alium может войти в топ-3 российских фармацевтических компаний в коммерческом сегменте. Продуктовый портфель Alium будет включать более 500 наименований, а производственные мощности представлены шестью фармацевтическими производственными комплексами в Москве и Московской области, Кургане и Ставрополе.

Сбербанк закрыл сделку по приобретению 100% группы компаний, управляющих сервисом поиска работы и подбора персонала Rabota.ru. Сумма сделки не раскрывается.

Президент ВТБ Андрей Костин сообщил журналистам, что ВТБ вернулся к идее присоединения Возрождения к ВТБ, а не к Почта банку, как предполагалось изначально. Ориентировочный срок закрытия сделки — 2П20. Привилегированные акции банка Возрождения будут конвертированы в обыкновенные акции ВТБ.

ВТБ сообщил о приобретении 50% плюс 1 акции многопрофильного железнодорожного холдинга РТК. Акционеры намерены продолжать реализовывать стратегию развития компании, нацеленную на поддержание лидирующих позиций в сегментах перевозок специализированным составом. Стратегия РТК включает модернизацию существующей зерновой логистической инфраструктуры, а также развитие других сегментов бизнеса, включая перевозку лесных и навалочных грузов, минеральных удобрений.

Группа ВТБ купила 26% Региональной инфраструктурной компании, которая является концессионером по строительству и эксплуатации моста через реку Пур в Ямало-Ненецком автономном округе (ЯНАО).

Австрийская OMV заплатит Газпрому €905 млн за 24,98% в ачимовских блоках Уренгойского месторождения. Сделка была объявлена в октябре 2019 г., стороны планирует закрыть ее до конца 2019 г. после одобрения российских регуляторов.

Газпром подписал соглашение по строительству комплекса СПГ с правительством Татарстана.

Яндекс.Такси и Газпром газомоторное топливо подписали соглашение, предусматривающее перевод партнеров сервиса на использование природного газа, что позволит снизить расходы таксопарков на топливо и улучшить экологическую ситуацию. Таксопаркам предложат специальные условия на газобаллонное оборудование и его установку, появятся передвижные заправочные станции. Для пользователей Яндекс.Такси будет предложен специальный тариф с автомобилями на экологичном топливе. По данным Яндекс.Такси, уже сейчас около 4,3 тыс. машин сервиса работают на природном газе (метане) и около 26 тыс. — на пропан-бутане.

Группа Сафмар, итальянская Maire Tecnimont и портовый терминал Новая гавань в рамках ПМЭФ договорились о создании СП для строительства завода по производству метанола в порту Усть-Луга мощностью 5 тыс. т метанола в сутки. Предварительная оценка стоимости проекта — более €1 млрд, завод планируется ввести в эксплуатацию в 2024 г.

Ростелеком закрыл сделку по покупке 51% разработчика платформ для построения умного города Коркласс у ГК Форпост. Сумма сделки не раскрывается.

МТС и Huawei подписали соглашение о развитии сети 5G в России. Компании планируют в 2019–2020 гг. внедрение технологий и решений 5G и IoT на действующей инфраструктуре МТС, развитие коммерческой сети LTE оператора до уровня 5G-ready, запуск тестовых зон и пилотных сетей 5G для различных сценариев использования, в том числе на инфраструктурных объектах.

ТМК и Новатэк заключили соглашение о стратегическом партнерстве, в рамках которого ТМК будет поставлять Новатэку премиальную трубную продукцию: обсадные и насосно-компрессорные трубы. Срок действия документа — до конца 2023 г.

РЖД и Global Ports заключили соглашение о долгосрочном сотрудничестве в области разработки транспортно-логистических решений. Компании планируют развивать транзитные контейнерные перевозки по Транссибирской магистрали между российскими портами на северо-западе и Дальнем Востоке.

Прочие новости

Сбербанк с NVidia разработают стратегию внедрения искусственного интеллекта в экосистему банка. Партнерство компаний позволит сделать услугу Data Science As a Service доступной как для крупных корпораций, так и для предприятий малого и среднего бизнеса, а также образовательных учреждений.

Глава Норильского никеля Владимир Потанин не ожидает конфликта в Норникеле, несмотря на разногласия с Русалом по дивидендам, как минимум до 2023 г., когда истечет срок действия 10-летнего акционерного соглашения, завершившего предыдущий конфликт с Олегом Дерипаской.

Алроса опубликовала предварительную оценку сумм, необходимых для восстановления подземного рудника Мир, затопленного в результате аварии в августе 2017 г. По оценкам компании, добыча на базе Мира может возобновиться в 2031–2032 гг. Уровень добычи составит 3,8 млн карат в год при производстве 1,3 млн т руды, что выше 3,19 млн карат в 2016 г. Запасы Мира составляют 68,6 млн карат. Сумма расходов на восстановление рудника составит около 73 млрд руб. Работы начнутся не ранее 2024 г.

Магнит и Microsoft подписали соглашение о комплексной цифровизации сети с помощью новейших технологических разработок. Компании разработают инструменты по созданию персонализированных предложений для покупателей и оптимизации бизнес-процессов.

Группа Черкизово рассмотрит возможность строительства второй очереди предприятия Тамбовская индейка, объем инвестиций в проект может составить 3,5–4,5 млрд руб. Производственные мощности предприятия будут увеличены на 50%. Прогнозируемый срок реализации проекта — два года с момента принятия решения.

Русгидро и власти Якутии к концу 2020 г. планируют полностью ввести в эксплуатацию ветродизельный комплекс в Тикси мощностью до 3,9 МВт. В апреле Русгидро заключила договор на 1 млрд руб. с подрядчиком проекта, АО Интертехэлектро.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба