25 сентября 2019 goldenfront.ru Балковский Дмитрий

Во-первых, хотел бы порекомендовать две свежие статьи на Goldenfront.ru, по-моему, самые интересные в сентябре. Первая называется «Гипербиткойнизация», автор Джон Пол Конинг (JP Koning)

Второй материал Тома Луонго (Tom Luongo) называется «Кто сдерживает российскую экономику?». Это нейтральный взгляд американского либертарианца на ситуацию в России вообще и деятельность Эльвиры Набиуллиной в частности. Очень рекомендую.

* * *

Теперь прежде чем начать разговор о происходящем, а событий много, отвечу на вопрос в комментариях к предыдущему обозрению: кто и зачем покупает облигации с отрицательной доходностью. Тут требуется маленькое техническое пояснение. Инвесторы в облигации зарабатывают не только от выплат по купонам, но и на изменениях цены самой облигации. И доходность, и сами облигации торгуются на рынке и поэтому постоянно меняются. Чем выше доходность облигации, тем ниже ее цена. Также обстоят дела и в потребительском кредитовании, чем рискованнее кредит, тем выше по нему ставка.

Соответственно, чем ниже доходность, даже ниже нуля, тем дороже стоит сама облигация. Поэтому покупать облигации в краткосрочной перспективе имеет смысл даже с доходностью ниже нуля, потому что чем ниже нуля ее доходность опустится, тем дороже будет облигация. У всего этого, конечно, есть пределы, то есть доходность облигации вряд ли когда-нибудь достигнет -100%, до такого абсурда рынки пока еще не дошли.

Банк JP Morgan называет несколько групп инвесторов, покупающих облигации с отрицательной доходностью. Среди них есть те, кто боится или ожидает дефляции; спекулянты на удорожании валют; сами центральные банки, особенно в период проведения программ по скупке облигаций, то есть количественного смягчения; а также некоторые страховые компании и пенсионные фонды, вынужденные идти на это по регуляторным причинам.

И хочу еще раз подчеркнуть, что весь этот чудовищный и преступный идиотизм возможен только из-за поддержки государства в лице центральных банков.

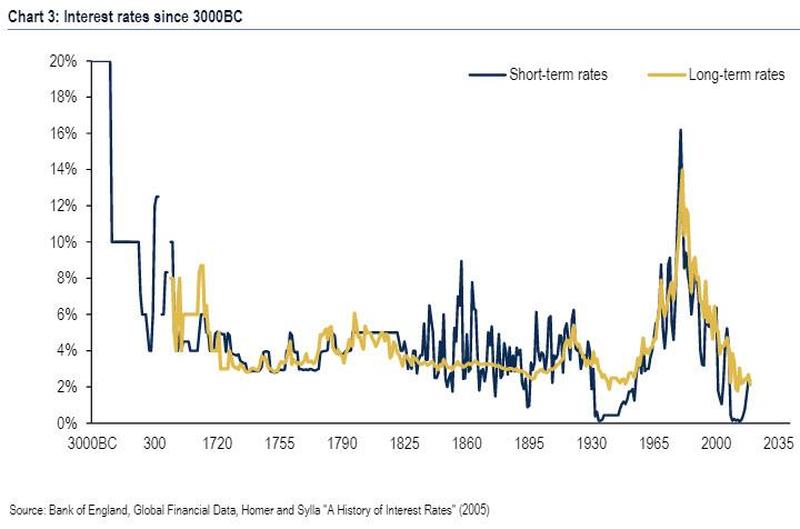

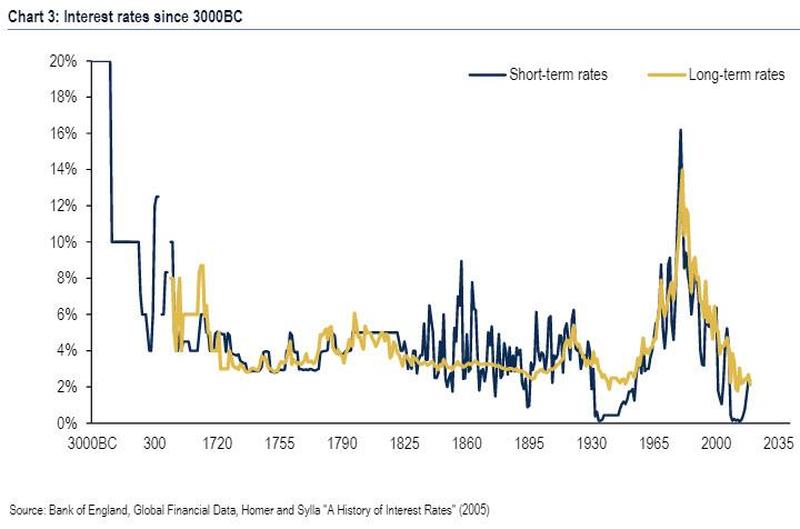

Также JP Morgan показывает замечательный график истории процентных ставок за последние пять тысяч лет.

Синим на нем обозначены краткосрочные ставки, желтым – долгосрочные. Обратите внимание на то, что все они находятся, как это странно ни звучит, на 5000-летних минимумах. Надеюсь, что у вас по коже пробежал холодок.

* * *

Теперь о целом потоке событий, произошедших с момента выхода нашего последнего обзора. Во-первых, объем облигаций с отрицательной доходностью откатился приблизительно на $3 трлн с максимума в $17 трлн. Весь сентябрь на рынках царят благополучие и уверенность – фондовые рынки торгуются на волоске от максимумов, золото подешевело, серебро подешевело еще сильнее, а компании, даже те, у кого сундуки ломятся от наличных бросились брать взаймы по минусовым ставкам. За первую неделю сентября американские компании заняли $75 млрд, что стало рекордом с 1972 года, когда впервые начали фиксировать эту информацию.

Тем не менее, несмотря на такой энтузиазм, тревожных событий также очень много. Ситуация с затянувшимся текущим экономическим циклом всех тревожит и все задаются вопросом: когда же спад, когда же рецессия?

Как удачно отметил один финансовый комментатор со стажем: «Я не помню периода, когда больше людей тревожились о спаде. Но я также не помню спада, который все прогнозировали».

Так глава инвест-фонда DoubleLine облигационный король Джефф Гандлак (Jeff Gundlach), который в последние пару лет буквально днюет и ночует на страницах Zerohedge, в начале июня прогнозировал начало спада до конца текущего года с вероятностью 45%, а в середине сентября он оценил вероятность начала спада в США до президентских выборов в ноябре 2020 года в 75%.

Еще один известный финансист и, в последнее время, золотой пропагандист Рей Далио (Ray Dalio) оценивает вероятность спада до конца 2020 года в 25%.

Ситуация действительно парадоксальная, потому что спад вроде бы должен быть чем-то неожиданным по законам жанра, но экран системы мерцает все больше и больше, что бы кто ни говорил.

* * *

Так 9-го сентября агентство Moody's объявило о понижении рейтинга облигаций корпорации Форд в размере $84 млрд с инвестиционного до мусорного – детали здесь. Еще один символ могущества Америки, давно и крепко зависящий от щедрой руки федерального правительства США, падает на наших глазах. Почему это важно? Потому что пенсионные и другие инвестиционные институты не имеют права держать у себя на балансе облигации с мусорным, то есть с высоко рискованным рейтингом. То есть на рынок будет выброшена еще одна куча долгов с дурным запахом.

* * *

Еще одним интересным примером потенциально ключевого события была атака беспилотников на саудовские нефтеперерабатывающие предприятия, но члены секты наблюдателей за финансовым апокалипсисом остались ей разочарованы. Кстати говоря, здесь очень полезно было следить за золотом, которое чуть выросло в понедельник, но затем вернулось в боковик. Говорят, что произошедшее может послужить толчком для начала спада, но пока ясности нет.

* * *

Еще одним сверхзнаковым событием стал неожиданный миникризис на рынке краткосрочных межбанковских займов, то есть под залог ценных бумаг, начавшийся во вторник, 17-го сентября. Федеральная резервная система впервые за 10 лет была вынуждена начать предоставление кредитов крупным финансовым институтам из-за нехватки ликвидности под залог ценных бумаг. На конец недели эта проблема еще не преодолена. Финансисты видят в этом первые отблески нового раунда количественного смягчения. К тому же ФРС в среду в очередной раз сократила ставки на 0.25%, чем в очередной раз вызвала гнев президента Трампа (Trump), назвавшего действия главы ФРС Джерома Пауэлла (Jerome Powell) неудачей «нет хребта, нет понимания, нет видения».

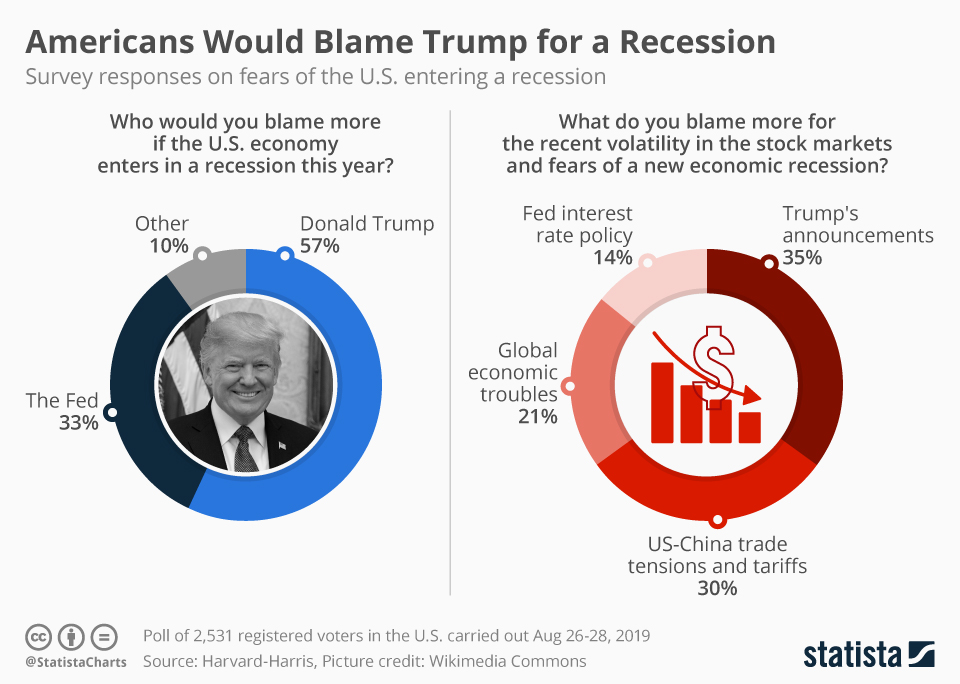

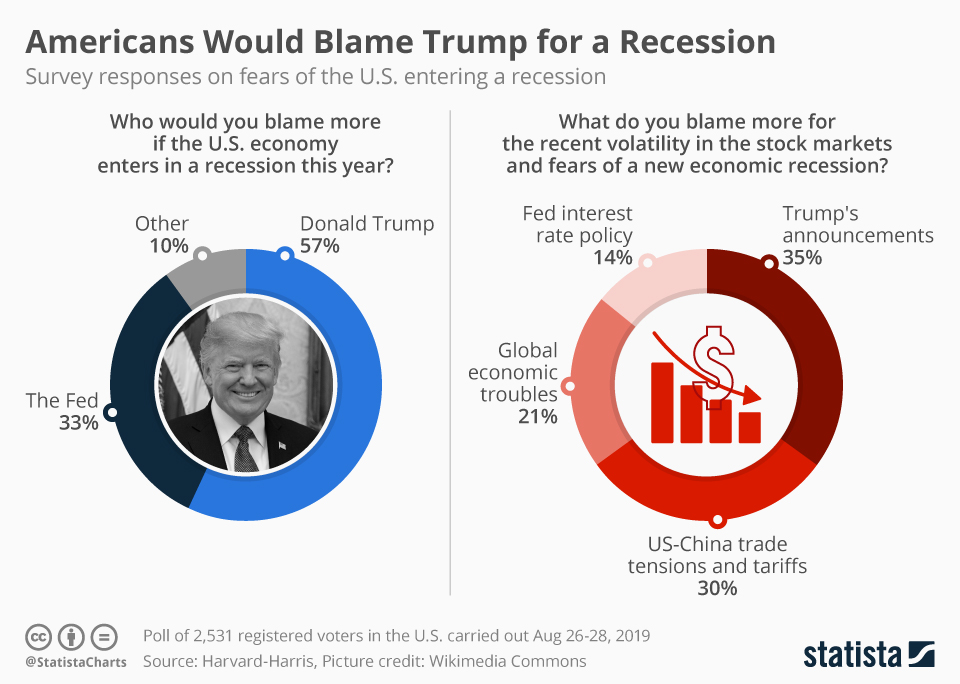

Трамп считает, что ФРС не делает достаточно для противодействия грядущему спаду, так как если он начнется до ноября 2020 года, то Трамп практически гарантированно проиграет. Господин президент имеет все основания для испуга, как показывают результаты вот этого опроса:

А они показывают на синей диаграмме, что 57% респондентов будут винить Трампа за начало рецессии в этом году. 35% опрошенных считают заявления Трампа причиной недавней волатильности на фондовом рынке и страхов экономического спада.

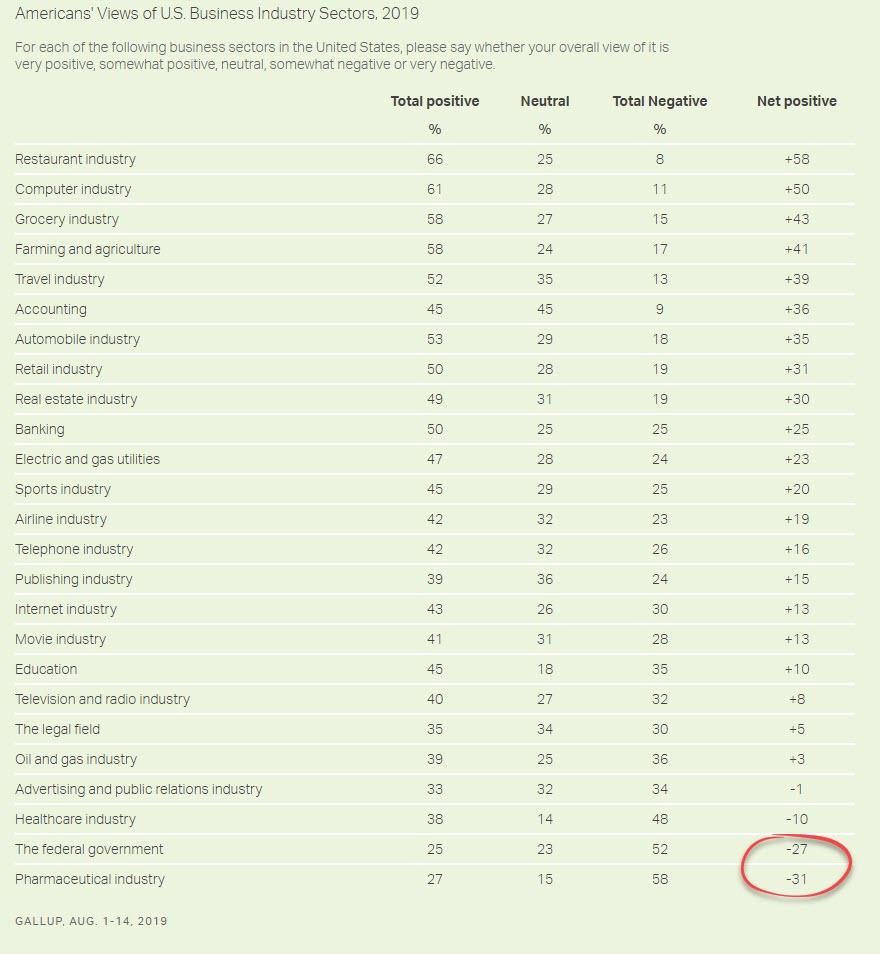

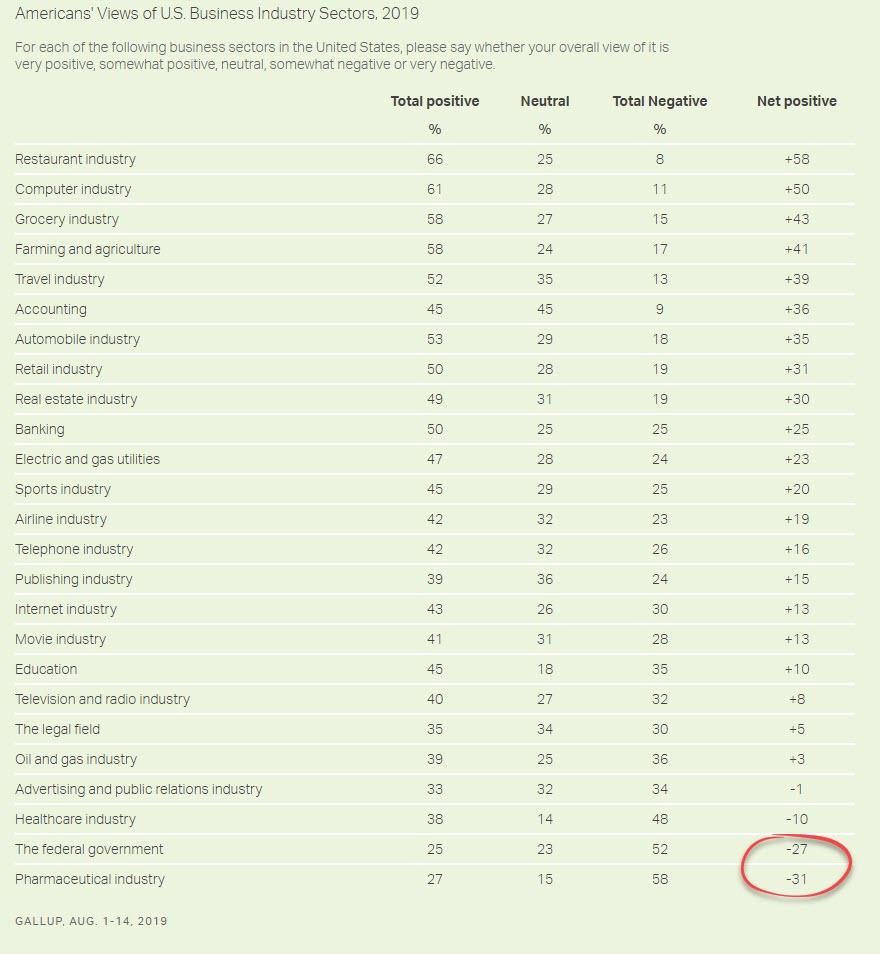

Добавим сюда результаты еще одного опроса:

Показывающего, что американцы, выбирая из списка десятков индустрий, больше всего не доверяют федеральному правительству – только 25% опрошенных смотря на его деятельность полностью положительно, а 52% - полностью отрицательно. По непопулярности федеральные власти бьет только фармацевтическая индустрия.

В результате мы получаем токсическую смесь беспрецедентной финансовой нестабильности, огромного недоверия к исполнительной власти, и политического конфликта, разрывающего американское общество на части в сочетании с неизбежно надвигающимся спадом.

Пристегните ремни!

Второй материал Тома Луонго (Tom Luongo) называется «Кто сдерживает российскую экономику?». Это нейтральный взгляд американского либертарианца на ситуацию в России вообще и деятельность Эльвиры Набиуллиной в частности. Очень рекомендую.

* * *

Теперь прежде чем начать разговор о происходящем, а событий много, отвечу на вопрос в комментариях к предыдущему обозрению: кто и зачем покупает облигации с отрицательной доходностью. Тут требуется маленькое техническое пояснение. Инвесторы в облигации зарабатывают не только от выплат по купонам, но и на изменениях цены самой облигации. И доходность, и сами облигации торгуются на рынке и поэтому постоянно меняются. Чем выше доходность облигации, тем ниже ее цена. Также обстоят дела и в потребительском кредитовании, чем рискованнее кредит, тем выше по нему ставка.

Соответственно, чем ниже доходность, даже ниже нуля, тем дороже стоит сама облигация. Поэтому покупать облигации в краткосрочной перспективе имеет смысл даже с доходностью ниже нуля, потому что чем ниже нуля ее доходность опустится, тем дороже будет облигация. У всего этого, конечно, есть пределы, то есть доходность облигации вряд ли когда-нибудь достигнет -100%, до такого абсурда рынки пока еще не дошли.

Банк JP Morgan называет несколько групп инвесторов, покупающих облигации с отрицательной доходностью. Среди них есть те, кто боится или ожидает дефляции; спекулянты на удорожании валют; сами центральные банки, особенно в период проведения программ по скупке облигаций, то есть количественного смягчения; а также некоторые страховые компании и пенсионные фонды, вынужденные идти на это по регуляторным причинам.

И хочу еще раз подчеркнуть, что весь этот чудовищный и преступный идиотизм возможен только из-за поддержки государства в лице центральных банков.

Также JP Morgan показывает замечательный график истории процентных ставок за последние пять тысяч лет.

Синим на нем обозначены краткосрочные ставки, желтым – долгосрочные. Обратите внимание на то, что все они находятся, как это странно ни звучит, на 5000-летних минимумах. Надеюсь, что у вас по коже пробежал холодок.

* * *

Теперь о целом потоке событий, произошедших с момента выхода нашего последнего обзора. Во-первых, объем облигаций с отрицательной доходностью откатился приблизительно на $3 трлн с максимума в $17 трлн. Весь сентябрь на рынках царят благополучие и уверенность – фондовые рынки торгуются на волоске от максимумов, золото подешевело, серебро подешевело еще сильнее, а компании, даже те, у кого сундуки ломятся от наличных бросились брать взаймы по минусовым ставкам. За первую неделю сентября американские компании заняли $75 млрд, что стало рекордом с 1972 года, когда впервые начали фиксировать эту информацию.

Тем не менее, несмотря на такой энтузиазм, тревожных событий также очень много. Ситуация с затянувшимся текущим экономическим циклом всех тревожит и все задаются вопросом: когда же спад, когда же рецессия?

Как удачно отметил один финансовый комментатор со стажем: «Я не помню периода, когда больше людей тревожились о спаде. Но я также не помню спада, который все прогнозировали».

Так глава инвест-фонда DoubleLine облигационный король Джефф Гандлак (Jeff Gundlach), который в последние пару лет буквально днюет и ночует на страницах Zerohedge, в начале июня прогнозировал начало спада до конца текущего года с вероятностью 45%, а в середине сентября он оценил вероятность начала спада в США до президентских выборов в ноябре 2020 года в 75%.

Еще один известный финансист и, в последнее время, золотой пропагандист Рей Далио (Ray Dalio) оценивает вероятность спада до конца 2020 года в 25%.

Ситуация действительно парадоксальная, потому что спад вроде бы должен быть чем-то неожиданным по законам жанра, но экран системы мерцает все больше и больше, что бы кто ни говорил.

* * *

Так 9-го сентября агентство Moody's объявило о понижении рейтинга облигаций корпорации Форд в размере $84 млрд с инвестиционного до мусорного – детали здесь. Еще один символ могущества Америки, давно и крепко зависящий от щедрой руки федерального правительства США, падает на наших глазах. Почему это важно? Потому что пенсионные и другие инвестиционные институты не имеют права держать у себя на балансе облигации с мусорным, то есть с высоко рискованным рейтингом. То есть на рынок будет выброшена еще одна куча долгов с дурным запахом.

* * *

Еще одним интересным примером потенциально ключевого события была атака беспилотников на саудовские нефтеперерабатывающие предприятия, но члены секты наблюдателей за финансовым апокалипсисом остались ей разочарованы. Кстати говоря, здесь очень полезно было следить за золотом, которое чуть выросло в понедельник, но затем вернулось в боковик. Говорят, что произошедшее может послужить толчком для начала спада, но пока ясности нет.

* * *

Еще одним сверхзнаковым событием стал неожиданный миникризис на рынке краткосрочных межбанковских займов, то есть под залог ценных бумаг, начавшийся во вторник, 17-го сентября. Федеральная резервная система впервые за 10 лет была вынуждена начать предоставление кредитов крупным финансовым институтам из-за нехватки ликвидности под залог ценных бумаг. На конец недели эта проблема еще не преодолена. Финансисты видят в этом первые отблески нового раунда количественного смягчения. К тому же ФРС в среду в очередной раз сократила ставки на 0.25%, чем в очередной раз вызвала гнев президента Трампа (Trump), назвавшего действия главы ФРС Джерома Пауэлла (Jerome Powell) неудачей «нет хребта, нет понимания, нет видения».

Трамп считает, что ФРС не делает достаточно для противодействия грядущему спаду, так как если он начнется до ноября 2020 года, то Трамп практически гарантированно проиграет. Господин президент имеет все основания для испуга, как показывают результаты вот этого опроса:

А они показывают на синей диаграмме, что 57% респондентов будут винить Трампа за начало рецессии в этом году. 35% опрошенных считают заявления Трампа причиной недавней волатильности на фондовом рынке и страхов экономического спада.

Добавим сюда результаты еще одного опроса:

Показывающего, что американцы, выбирая из списка десятков индустрий, больше всего не доверяют федеральному правительству – только 25% опрошенных смотря на его деятельность полностью положительно, а 52% - полностью отрицательно. По непопулярности федеральные власти бьет только фармацевтическая индустрия.

В результате мы получаем токсическую смесь беспрецедентной финансовой нестабильности, огромного недоверия к исполнительной власти, и политического конфликта, разрывающего американское общество на части в сочетании с неизбежно надвигающимся спадом.

Пристегните ремни!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба