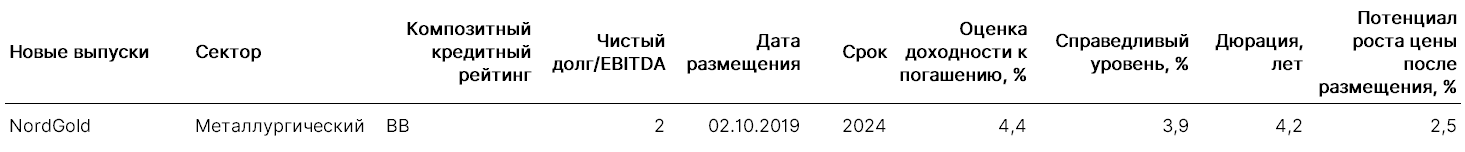

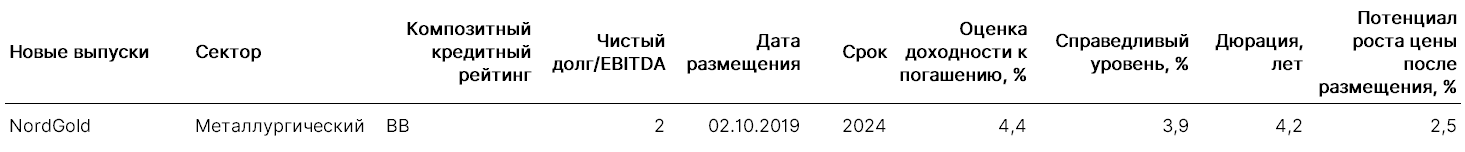

Nordgold, третий по величине производитель золота в России (Ba2/BB) после Полиметалла и Полюса (см. таблицу внизу), размещает дебютный выпуск еврооблигаций объемом $300–400 млн (наша оценка) с доходностью к погашению в 4,375–4,5% (индикатив).

Дата погашения — 9 октября 2024. Книга закрывается вечером в среду, 2 октября.

Мы считаем, что дебютный выпуск Nordgold должен торговаться с 40 б.п. премией к Evraz. Следовательно, потенциал снижения доходности бумаги ограничен порядка 40–50 б.п. от текущего уровня.

Ставка валютного финансирования Nordgold по текущим обязательствам составляет порядка 4%, или Libor +2%.

Чистая прибыль Полюса в пять раз больше показателя Nordgold, у компании меньше коэффициент чистый долг/EBITDA, но на текущей кривой бумаги Полюса выглядят дорого.

Nordgold

-731.png)

Источник: ITI Capital, Bloomberg

О компании

Золотодобывающая компания, основанная в 2007 г., с активами в России, Казахстане и странах Африки.

99,94% уставного капитала принадлежит Алексею Мордашеву и членам его семьи.

Благодаря органическому росту и приобретению активов добыча выросла с 21 тыс. унций в 2007 г. до 907 тыс. унций в 2018 г.

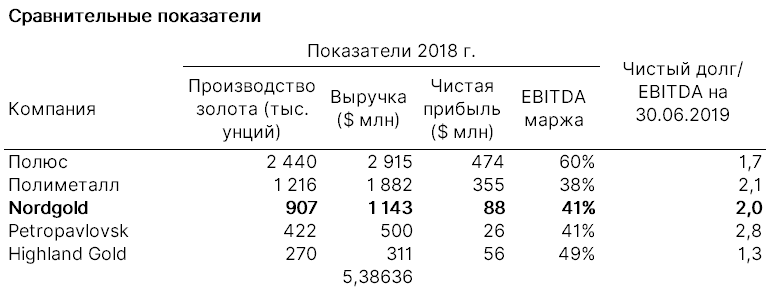

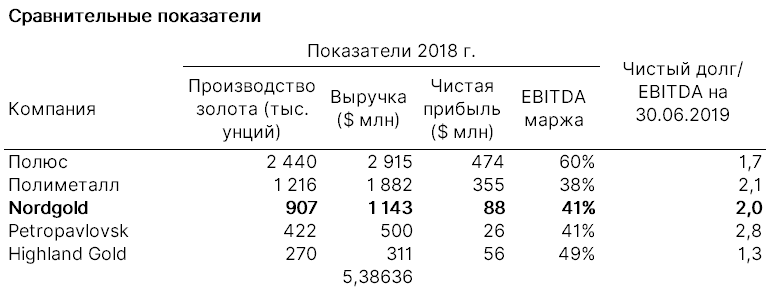

Сравнительные показатели Nordgold

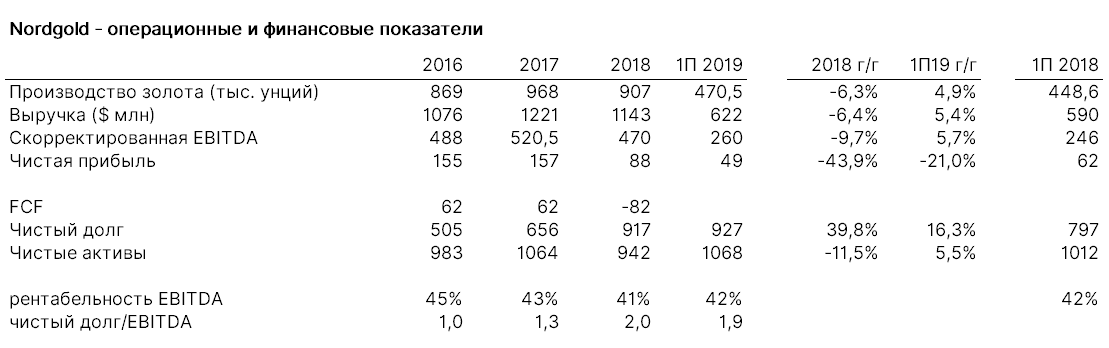

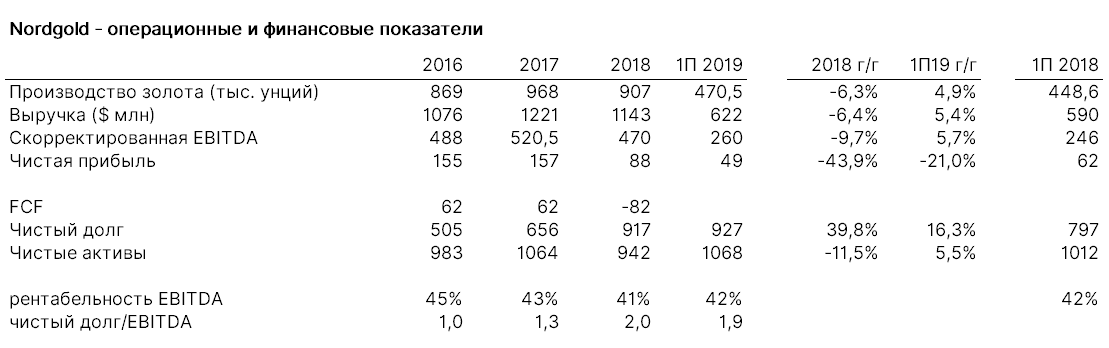

Операционные и финансовые показатели Nordgold

Активы

Nordgold принадлежит 10 действующих рудников в России, Казахстане, Буркина-Фасо, Гвинее, а также несколько перспективных проектов в России, Буркина-Фасо, Французской Гвиане и Канаде

Доказанные и вероятные запасы золота составляют 15,1 млн унций, общие ресурсы — 26,4 млн унций

В 2018 г. компания запустила в эксплуатацию рудник Гросс в Якутии, который стал крупнейшим проектом, реализованным компанией с нуля за последние шесть лет. Доказанные и вероятные запасы рудника составляют 5,3 млн унций золотого эквивалента, что соответствует трети общих запасов компании. Добыча ведется открытым способом, а затраты на добычу — самые низкие среди рудников Nordgold (общие денежные затраты $338/унция при среднем уровне по группе $732/унция)

Операционные и финансовые показатели — устойчивые

Объем производства аффинированного золота в 2018 г. сократился из-за временного увеличения объема добычи руды с низким содержанием золота, в частности ввиду сокращения добычи на руднике Березитовый в результате оползня. В первом полугодии 2019 г. динамика производства золота была положительной за счет рудника Гросс, вклад которого в общее производство составил 22%, что компенсировало снижение производства других активов

Выручка в размере $1,1–1,2 млрд за последние три года, рентабельность EBITDA — более 40%

Снижение чистой прибыли в 2018 г. и 1П19 стало результатом частичного списания стоимости активов по результатам переоценки перспектив отдельных рудников. В МСФО отчетности были признаны убытки от обесценения в размере $45 млн в 1П19 и $39 млн — в 2018 г.

Негативный FCF в размере $81,7 млн в 2018 г. был связан с существенными затратами на завершение строительства рудника Гросс

Умеренная долговая нагрузка, целевое значение — не выше 2х

Прогнозы

Производство золота на руднике Гросс в 2019 г. ожидается в объеме около 200 тыс. унций (1П2019: 103 тыс. унций), прогноз по компании в целом — более 1 млн унций. Менеджмент ожидает по итогам 2019 г. роста EBITDA до порядка $600 млн (+28% г/г) и положительного FCF более $100 млн

В ближайшие пять лет инвестиции компании составят $400–450 млн в год, при этом ожидается положительный свободный денежный поток на всех рудниках за счет улучшения операционных показателей, эффективности затрат и мониторинга капитальных вложений

Ключевые проекты компании с перспективой запуска через четыре-пять лет: Montagne d’Or во Французской Гвиане (доказанные и вероятные запасы золота — 1,5 млн унций) и Токкинский рудник в России вблизи рудника Гросс

Риски

Производство имеет сезонные ограничения и зависит от погодных условий. В Якутии основные операции проводятся с мая по декабрь, в Западной Африке сезон дождей с июня до октября может приводить к приостановке производства в случае затопления рудников

Операционные и геологоразведочные риски, стандартные для отрасли — риск более быстрого снижения выработки на текущих активах, неуспешной разведки новых проектов или более высоких затрат на их запуск

Компания не хеджирует риск изменения цены золота. При текущем росте цен до $1500/унция это благоприятно для компании, однако при снижении цен операционная рентабельность может сократиться

Риск новых убытков от обесценения достаточно низкий, поскольку компания считает текущую оценку более консервативной, а рост цен на золото улучшает ожидаемую экономику рудников

Дата погашения — 9 октября 2024. Книга закрывается вечером в среду, 2 октября.

Мы считаем, что дебютный выпуск Nordgold должен торговаться с 40 б.п. премией к Evraz. Следовательно, потенциал снижения доходности бумаги ограничен порядка 40–50 б.п. от текущего уровня.

Ставка валютного финансирования Nordgold по текущим обязательствам составляет порядка 4%, или Libor +2%.

Чистая прибыль Полюса в пять раз больше показателя Nordgold, у компании меньше коэффициент чистый долг/EBITDA, но на текущей кривой бумаги Полюса выглядят дорого.

Nordgold

-731.png)

Источник: ITI Capital, Bloomberg

О компании

Золотодобывающая компания, основанная в 2007 г., с активами в России, Казахстане и странах Африки.

99,94% уставного капитала принадлежит Алексею Мордашеву и членам его семьи.

Благодаря органическому росту и приобретению активов добыча выросла с 21 тыс. унций в 2007 г. до 907 тыс. унций в 2018 г.

Сравнительные показатели Nordgold

Операционные и финансовые показатели Nordgold

Активы

Nordgold принадлежит 10 действующих рудников в России, Казахстане, Буркина-Фасо, Гвинее, а также несколько перспективных проектов в России, Буркина-Фасо, Французской Гвиане и Канаде

Доказанные и вероятные запасы золота составляют 15,1 млн унций, общие ресурсы — 26,4 млн унций

В 2018 г. компания запустила в эксплуатацию рудник Гросс в Якутии, который стал крупнейшим проектом, реализованным компанией с нуля за последние шесть лет. Доказанные и вероятные запасы рудника составляют 5,3 млн унций золотого эквивалента, что соответствует трети общих запасов компании. Добыча ведется открытым способом, а затраты на добычу — самые низкие среди рудников Nordgold (общие денежные затраты $338/унция при среднем уровне по группе $732/унция)

Операционные и финансовые показатели — устойчивые

Объем производства аффинированного золота в 2018 г. сократился из-за временного увеличения объема добычи руды с низким содержанием золота, в частности ввиду сокращения добычи на руднике Березитовый в результате оползня. В первом полугодии 2019 г. динамика производства золота была положительной за счет рудника Гросс, вклад которого в общее производство составил 22%, что компенсировало снижение производства других активов

Выручка в размере $1,1–1,2 млрд за последние три года, рентабельность EBITDA — более 40%

Снижение чистой прибыли в 2018 г. и 1П19 стало результатом частичного списания стоимости активов по результатам переоценки перспектив отдельных рудников. В МСФО отчетности были признаны убытки от обесценения в размере $45 млн в 1П19 и $39 млн — в 2018 г.

Негативный FCF в размере $81,7 млн в 2018 г. был связан с существенными затратами на завершение строительства рудника Гросс

Умеренная долговая нагрузка, целевое значение — не выше 2х

Прогнозы

Производство золота на руднике Гросс в 2019 г. ожидается в объеме около 200 тыс. унций (1П2019: 103 тыс. унций), прогноз по компании в целом — более 1 млн унций. Менеджмент ожидает по итогам 2019 г. роста EBITDA до порядка $600 млн (+28% г/г) и положительного FCF более $100 млн

В ближайшие пять лет инвестиции компании составят $400–450 млн в год, при этом ожидается положительный свободный денежный поток на всех рудниках за счет улучшения операционных показателей, эффективности затрат и мониторинга капитальных вложений

Ключевые проекты компании с перспективой запуска через четыре-пять лет: Montagne d’Or во Французской Гвиане (доказанные и вероятные запасы золота — 1,5 млн унций) и Токкинский рудник в России вблизи рудника Гросс

Риски

Производство имеет сезонные ограничения и зависит от погодных условий. В Якутии основные операции проводятся с мая по декабрь, в Западной Африке сезон дождей с июня до октября может приводить к приостановке производства в случае затопления рудников

Операционные и геологоразведочные риски, стандартные для отрасли — риск более быстрого снижения выработки на текущих активах, неуспешной разведки новых проектов или более высоких затрат на их запуск

Компания не хеджирует риск изменения цены золота. При текущем росте цен до $1500/унция это благоприятно для компании, однако при снижении цен операционная рентабельность может сократиться

Риск новых убытков от обесценения достаточно низкий, поскольку компания считает текущую оценку более консервативной, а рост цен на золото улучшает ожидаемую экономику рудников

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба