10 октября 2019 Bloomberg

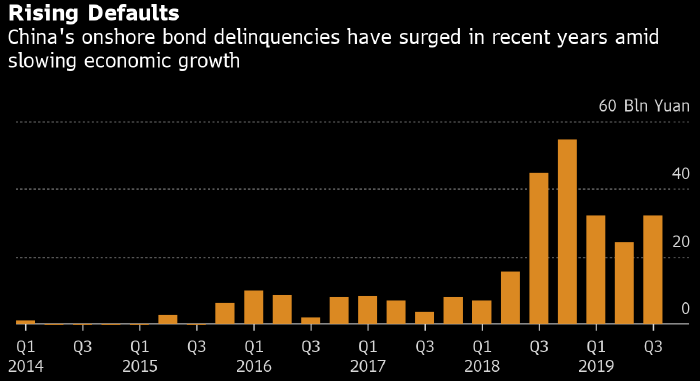

Замедление экономики Китая может спровоцировать дефолты по облигациям объемом в десятки миллиардов долларов. При этом никто точно не знает, сколько денег стоит на кону.

Если вы думаете о том, что может стать причиной следующего финансового шока в Китае, то вам, возможно, стоит заглянуть в самый черный уголок теневой банковской системы страны. В нем вы найдете так называемых «независимых управляющих активами» (ProFinance.ru: они выступают посредниками между эмитентами облигаций и их покупателями), которые в последние годы активно продавали высокодоходные инструменты жаждущим инвесторам.

Пекин плотно регулирует почти все виды небанковского финансирования, однако эта отрасль осталась абсолютно нетронутой и превратилась в главный источник денег для многих китайских компаний. Теперь, когда экономика страны замедляется, растет количество банкротств, а с ним и дефолтов по таким облигациям.

В июле широкую огласку получила история компании Noah Holdings (ProFinance.ru: один из крупнейших управляющих активами в Китае), которая потеряла $490 млн на подобных рискованных инвестициях. С тех пор ее акции, обращающиеся в США, подешевели на 38%.

«Меня не удивит рост дефолтов», - отмечает Джаспер Йип, эксперт гонконгской консалтинговой фирмы Oliver Wyman. - «Многим заемщикам будет проблематично обслуживать долги в замедляющейся экономике».

Эти события могут спровоцировать масштабное бегство инвесторов из подобных высокодоходных активов. При этом серьезная проблема заключается в том, что из-за минимального регулирования и абсолютной непрозрачности данной сферы никто точно не знает, сколько денег стоит на кону. В начале статьи приведен график технических дефолтов по бондам в Китае (в млрд юаней).

В конце прошлого года активы под управлением Noah Holdings составляли 169.2 млрд юаней (около $25 млрд), а аналогичный показатель ее конкурента Jupai Holdings - 56.8 млрд юаней (около $8 млрд). Официальной статистики по данной отрасли не существует, однако, по собственным оценкам Noah, в 2016 году в Китае работали свыше 8 000 подобных компаний.

Впрочем, где риск, там и доходность. Рекламные проспекты Noah Holdings обещают годовую доходность по некоторым инструментам на уровне 7.7%, что почти вдвое превышает ключевую ставку ЦБ Китая.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба