21 октября 2019 LiteForex Демиденко Дмитрий

Все ли беды единой европейской валюты остались позади?

Стоило EUR/USD прорваться к области 7-недельных максимумов и выполнить поставленный в одном из предыдущих материалов таргет на $1,117, как число «бычьих» прогнозов возросло. По мнению Scotiabank, доллар США будет слабеть, по меньшей мере, до начала 2020, так как потенциальный прогресс в торговых переговорах Вашингтона и Пекина и позитивные сдвиги по Brexit подрывают интерес инвесторов к активам-убежищам. Гринбек пользовался этим статусом, а эскалация конфликтов приводила к увеличению покупок трежерис нерезидентами, то бишь к притоку капитала в Штаты. В октябре ситуация изменилась, а проблемы «американца» усугубляют негативная макростатистика и чрезмерные шорты по евро и фунту, которые спекулянты намерены закрывать.

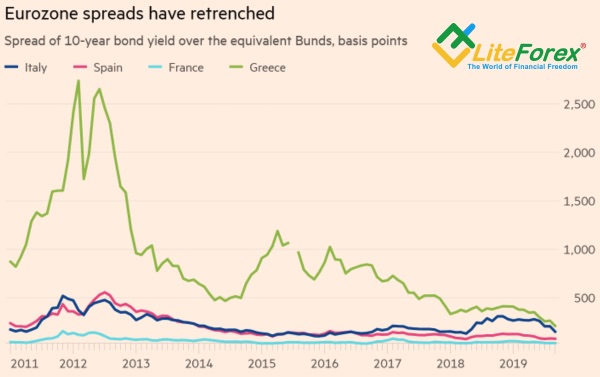

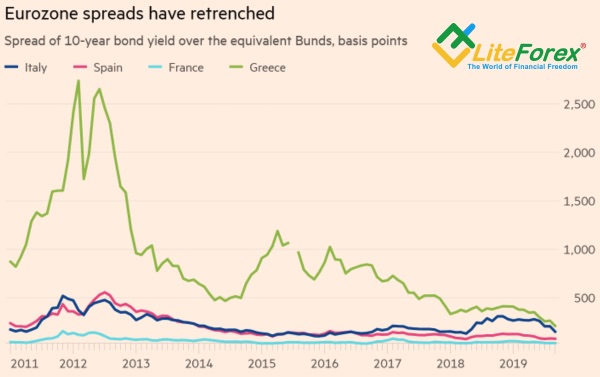

Если добавить к этому раскол в рядах ЕЦБ и возрастающее давление на Дональда Трампа внутри страны, то ралли EUR/USD выглядит закономерным. Центральным событием недели к 25 октября станет заседание Европейского центробанка, которое ознаменуется прощальной гастролью уходящего в отставку Марио Драги. Как бы не критиковали его ультра-мягкую монетарную политику, нужно признать, что супер-Марио многое сделал для экономики еврозоны. Благодаря ему существенно сократились спреды доходности облигаций периферийных стран еврозоны и их немецких аналогов, что свидетельствует о снижении политического риска; кардинально улучшилась конъюнктура рынка труда и возросло доверие к евро.

Динамика спредов доходности европейских облигаций

Источник: Financial Times.

Динамика доверия к евро

Источник: Financial Times.

Учитывая раскол в рядах Управляющего совета, рынки сомневаются в способности ЕЦБ дать им что-то новое после масштабного монетарного стимула в сентябре. Тем не менее, с момента той встречи здоровье валютного блока продолжило ухудшаться, так что напоследок Марио Драги может хлопнуть дверью, заявив, что риски экономического роста переместились еще дальше вниз. Лучшие эксперты, собранные советником президента Ларри Кудлоу в Белом доме, предупредили Дональда Трампа, что эскалация торговой войны с Китаем ухудшит состояние экономики США, что может стать серьезной проблемой для действующей власти на выборах 2020. Глава государства повторил свою мантру о вине ФРС в замедлении роста ВВП и призвал «ястребов» американской администрации, считающих, что Вашингтон и так слишком лояльно относится к Пекину, к ответу.

Мне нравится идея утраты интереса к доллару США как к валюте-убежищу, однако нужно понимать, что евро еще не вышел из леса. Фондовые индексы поддерживаются монетарной экспансией ФРС, однако Джером Пауэлл многократно ссылался на опыт 1995 и 1998, когда центробанк трижды снизил ставки в превентивных целях. Как отреагирует рынок акций, если после третьего акта ослабления денежно-кредитной политики в 2019 Федрезерв заявит о паузе? Инвесторам также необходимо держать в уме риски начала торговой войны между Штатами и ЕС. Краткосрочно динамика EUR/USD будет зависеть от итогов голосования в британском парламенте по Brexit. Отклоненный законодателями проект соглашения с Европейским союзом способен привести к откату в направлении 1,112 и 1,108.

Стоило EUR/USD прорваться к области 7-недельных максимумов и выполнить поставленный в одном из предыдущих материалов таргет на $1,117, как число «бычьих» прогнозов возросло. По мнению Scotiabank, доллар США будет слабеть, по меньшей мере, до начала 2020, так как потенциальный прогресс в торговых переговорах Вашингтона и Пекина и позитивные сдвиги по Brexit подрывают интерес инвесторов к активам-убежищам. Гринбек пользовался этим статусом, а эскалация конфликтов приводила к увеличению покупок трежерис нерезидентами, то бишь к притоку капитала в Штаты. В октябре ситуация изменилась, а проблемы «американца» усугубляют негативная макростатистика и чрезмерные шорты по евро и фунту, которые спекулянты намерены закрывать.

Если добавить к этому раскол в рядах ЕЦБ и возрастающее давление на Дональда Трампа внутри страны, то ралли EUR/USD выглядит закономерным. Центральным событием недели к 25 октября станет заседание Европейского центробанка, которое ознаменуется прощальной гастролью уходящего в отставку Марио Драги. Как бы не критиковали его ультра-мягкую монетарную политику, нужно признать, что супер-Марио многое сделал для экономики еврозоны. Благодаря ему существенно сократились спреды доходности облигаций периферийных стран еврозоны и их немецких аналогов, что свидетельствует о снижении политического риска; кардинально улучшилась конъюнктура рынка труда и возросло доверие к евро.

Динамика спредов доходности европейских облигаций

Источник: Financial Times.

Динамика доверия к евро

Источник: Financial Times.

Учитывая раскол в рядах Управляющего совета, рынки сомневаются в способности ЕЦБ дать им что-то новое после масштабного монетарного стимула в сентябре. Тем не менее, с момента той встречи здоровье валютного блока продолжило ухудшаться, так что напоследок Марио Драги может хлопнуть дверью, заявив, что риски экономического роста переместились еще дальше вниз. Лучшие эксперты, собранные советником президента Ларри Кудлоу в Белом доме, предупредили Дональда Трампа, что эскалация торговой войны с Китаем ухудшит состояние экономики США, что может стать серьезной проблемой для действующей власти на выборах 2020. Глава государства повторил свою мантру о вине ФРС в замедлении роста ВВП и призвал «ястребов» американской администрации, считающих, что Вашингтон и так слишком лояльно относится к Пекину, к ответу.

Мне нравится идея утраты интереса к доллару США как к валюте-убежищу, однако нужно понимать, что евро еще не вышел из леса. Фондовые индексы поддерживаются монетарной экспансией ФРС, однако Джером Пауэлл многократно ссылался на опыт 1995 и 1998, когда центробанк трижды снизил ставки в превентивных целях. Как отреагирует рынок акций, если после третьего акта ослабления денежно-кредитной политики в 2019 Федрезерв заявит о паузе? Инвесторам также необходимо держать в уме риски начала торговой войны между Штатами и ЕС. Краткосрочно динамика EUR/USD будет зависеть от итогов голосования в британском парламенте по Brexit. Отклоненный законодателями проект соглашения с Европейским союзом способен привести к откату в направлении 1,112 и 1,108.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба