6 декабря 2019 Bloomberg

Впрочем, «печатный станок» начнет работать чуть медленнее, предупреждает агентство Bloomberg.

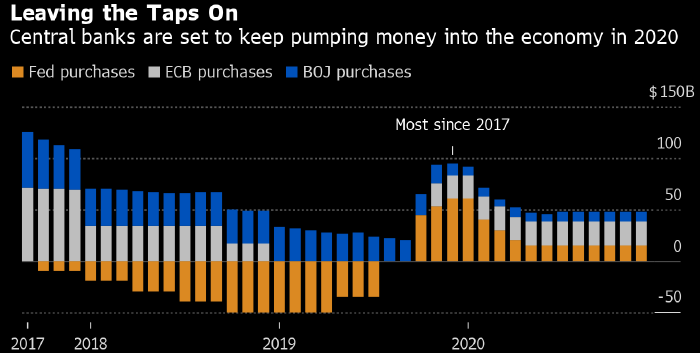

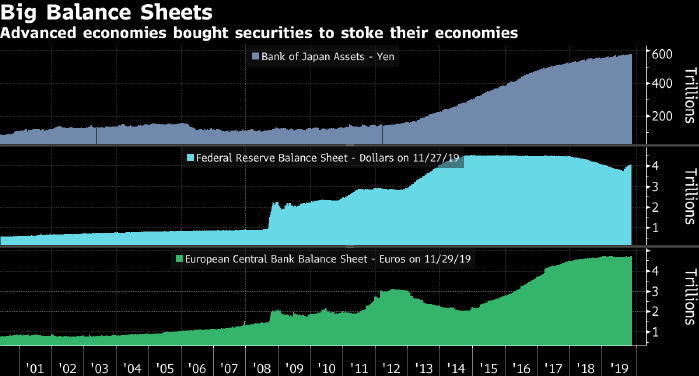

Совокупный баланс ФРС, ЕЦБ и Банка Японии завершит этот год на рекордных с 2017 года уровнях (см. график выше). Все три центробанка активно покупают облигации для поддержки экономики или повышения ликвидности денежного рынка, напоминает Bloomberg.

Объем покупки активов достигнет максимальных значений на стыке 2019 и 2020 годов, после чего начнет снижаться. Несмотря на это, текущая ситуация разительно отличается от того, что происходило в начале этого года, когда мировые центробанки, за исключением Банка Японии, довольно активно сокращали свои балансы.

Главный вопрос теперь заключается в том, сможет ли стимулирующая политика центробанков успешно противостоять последствиям неутихающей торговой войны между США и Китаем. По подсчетам Bloomberg, совокупный ежемесячный объем программы покупки активов (QE) трех ведущих ЦБ достигнет к концу этого года почти $100 млрд. Однако к середине следующего года этот показатель опустится примерно до $50 млрд.

Впрочем, нынешняя ситуация довольно заметно отличается от предыдущих эпизодов QE. ЕЦБ и Банк Японии пытаются стимулировать экономический рост, тогда как ФРС утверждает, что главная цель программы покупки векселей объемом $60 млрд в месяц заключается в стабилизации денежного рынка. При этом американский регулятор всячески подчеркивает, что эта программа не является QE в традиционном понимании.

«Несмотря на все заверения ФРС, именно ее действия привели к тому, что совокупный объем покупки активов мировыми ЦБ взлетел с 10-летних минимумов до средних за последнее десятилетие значений», - пишет главный стратег по долговому рынку Citi Мэтт Кинг.

Во многом текущая программа покупки векселей Федеральным резервом имеет психологический эффект, отмечает старший экономист Amherst Pierpont Стивен Стэнли. По его словам, инвесторы считают ее количественным смягчением, хотя ФРС это и отрицает, поэтому рынки растут.

Впрочем, пока непонятно, сможет ли накачка рынков деньгами спровоцировать экономический рост, который остается вялым несмотря на десять лет ультранизких ставок.

«По всему миру кочуют большие объемы ликвидности, однако из-за торговой войны между Китаем и США корпорации не спешат инвестировать в развитие бизнеса», - отмечает экономист Maybank Чуа Хак Бин.

Управляющий директор Medley Global Advisors Бен Эмонс настроен более оптимистично. Он прогнозирует, что на этот раз программа покупки активов окажется более эффективной, так как в отличие от предыдущих циклов QE мировая экономика не находится в кризисе.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба