12 декабря 2019 LiteForex Демиденко Дмитрий

Станет ли Кристин Лагард менять направление монетарной политики ЕЦБ, как это сделал в 2011 Марио Драги?

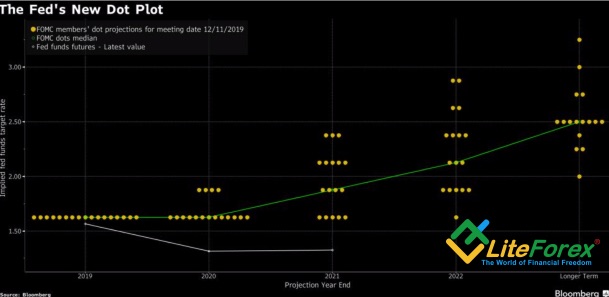

ФРС не намерена ужесточать денежно-кредитную политику ранее 2021 и ожидает замедления роста экономики США до 2% в 2020 и до 1,9% в 2021. Лишь четверо чиновников FOMC считают, что в следующем году ставка по федеральным фондам вырастет, по меньшей мере, на 25 б.п. В сентябре их было семеро. С учетом упорного нежелания PCE двигаться к таргету и опасений Джерома Пауэлла, что падение инфляционных ожиданий будет тормозить фактическую инфляцию, можно сделать вывод, что порог для монетарной рестрикции существенно выше, чем для монетарной экспансии, что является «медвежьим» фактором для американского доллара.

Прогнозы ФРС по ставке

Источник: Bloomberg.

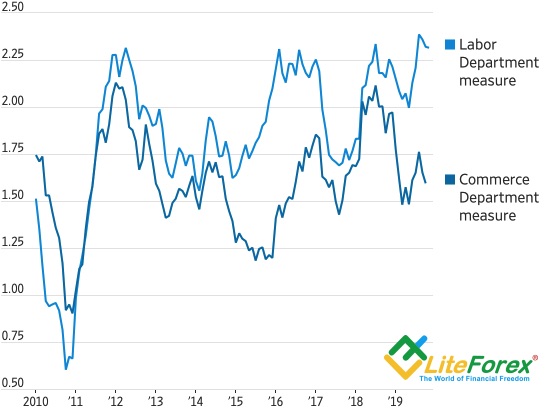

Отсутствие потрясений – тоже своего рода потрясение. Мало кто рассчитывал на сюрприз от ФРС, и несмотря на то, что неожиданностей на декабрьской встрече FOMC действительно не произошло, пара EUR/USD уверенно выросла к середине 11-й фигуры. Инвесторам нравится отыгрывать идею сужения дифференциала экономического роста США и еврозоны в условиях близости завершения торговой войны и пассивности Федрезерва. Если ранее американский центробанк проявлял беспокойство по поводу международных рисков, то нынче его внимание вновь вернулось к инфляции. Джерома Пауэлла и его команду нисколько не смутили ни падение безработицы до полувекового дна в 3,5%, ни разгон потребительских цен и базового CPI до 2,1% и 2,3% г/г в ноябре. Предпочтительной мерой инфляции для ФРС по-прежнему является рассчитываемый Министерством торговли индекс расходов на личное потребление, а он далек от 2%.

Динамика американской инфляции

Источник: Wall Street Journal.

В любом случае американский регулятор свое слово сказал, очередь за европейским. От Кристин Лагард не ожидают кардинального изменения мировоззрения ЕЦБ в области денежно-кредитной политики, чем в 2011 на фоне долгового кризиса еврозоны прославился Марио Драги. Тогда он четко обозначил свою приверженность к монетарному стимулу. Вместе с тем, JP Morgan не исключает снижения ставки по депозитам на 25 б.п и расширения масштабов QE с €20 млрд до €40 млрд в месяц в недалеком будущем. Напротив, BofA Merrill Lynch считает, что после первой пресс-конференции Лагард срочный рынок может начать строить ожидания повышения ставки по депозитам до нулевой отметки. В настоящее время в котировках его инструментов заложена вероятность ее снижения в марте 2020.

Если француженка окажется меньшим «голубем», чем ее предшественник-итальянец, что весьма вероятно, можно рассчитывать на продолжение ралли EUR/USD. Другое дело, что ЕЦБ никогда не приветствовал ревальвацию евро, поэтому ссылки на готовность действовать в случае необходимости вряд ли куда-то исчезнут. Следует отметить, что в этот же день пройдут парламентские выборы в Британии, и от того, в какую сторону направится фунт, будет зависеть и поведение основной валютной пары. Резкий рост стерлинга способен протянуть руку помощи «быкам» по EUR/USD и подтолкнуть котировки выше 1,12. И наоборот, подвешенный парламент станет катастрофой для британской валюты, которая потянет за собой на дно и евро.

ФРС не намерена ужесточать денежно-кредитную политику ранее 2021 и ожидает замедления роста экономики США до 2% в 2020 и до 1,9% в 2021. Лишь четверо чиновников FOMC считают, что в следующем году ставка по федеральным фондам вырастет, по меньшей мере, на 25 б.п. В сентябре их было семеро. С учетом упорного нежелания PCE двигаться к таргету и опасений Джерома Пауэлла, что падение инфляционных ожиданий будет тормозить фактическую инфляцию, можно сделать вывод, что порог для монетарной рестрикции существенно выше, чем для монетарной экспансии, что является «медвежьим» фактором для американского доллара.

Прогнозы ФРС по ставке

Источник: Bloomberg.

Отсутствие потрясений – тоже своего рода потрясение. Мало кто рассчитывал на сюрприз от ФРС, и несмотря на то, что неожиданностей на декабрьской встрече FOMC действительно не произошло, пара EUR/USD уверенно выросла к середине 11-й фигуры. Инвесторам нравится отыгрывать идею сужения дифференциала экономического роста США и еврозоны в условиях близости завершения торговой войны и пассивности Федрезерва. Если ранее американский центробанк проявлял беспокойство по поводу международных рисков, то нынче его внимание вновь вернулось к инфляции. Джерома Пауэлла и его команду нисколько не смутили ни падение безработицы до полувекового дна в 3,5%, ни разгон потребительских цен и базового CPI до 2,1% и 2,3% г/г в ноябре. Предпочтительной мерой инфляции для ФРС по-прежнему является рассчитываемый Министерством торговли индекс расходов на личное потребление, а он далек от 2%.

Динамика американской инфляции

Источник: Wall Street Journal.

В любом случае американский регулятор свое слово сказал, очередь за европейским. От Кристин Лагард не ожидают кардинального изменения мировоззрения ЕЦБ в области денежно-кредитной политики, чем в 2011 на фоне долгового кризиса еврозоны прославился Марио Драги. Тогда он четко обозначил свою приверженность к монетарному стимулу. Вместе с тем, JP Morgan не исключает снижения ставки по депозитам на 25 б.п и расширения масштабов QE с €20 млрд до €40 млрд в месяц в недалеком будущем. Напротив, BofA Merrill Lynch считает, что после первой пресс-конференции Лагард срочный рынок может начать строить ожидания повышения ставки по депозитам до нулевой отметки. В настоящее время в котировках его инструментов заложена вероятность ее снижения в марте 2020.

Если француженка окажется меньшим «голубем», чем ее предшественник-итальянец, что весьма вероятно, можно рассчитывать на продолжение ралли EUR/USD. Другое дело, что ЕЦБ никогда не приветствовал ревальвацию евро, поэтому ссылки на готовность действовать в случае необходимости вряд ли куда-то исчезнут. Следует отметить, что в этот же день пройдут парламентские выборы в Британии, и от того, в какую сторону направится фунт, будет зависеть и поведение основной валютной пары. Резкий рост стерлинга способен протянуть руку помощи «быкам» по EUR/USD и подтолкнуть котировки выше 1,12. И наоборот, подвешенный парламент станет катастрофой для британской валюты, которая потянет за собой на дно и евро.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба