13 декабря 2019 Bloomberg

В один день рынок получил очень много положительных новостей, отметив их историческими максимумами.

Рождество началось в прошлую пятницу фейерверком после отчета о занятости в США, который превзошел все ожидания. Затем, вечером четверга, в быстрой последовательности инвесторы получили известие о том, что оружие в торговой войны между США и Китаем будет зачехлено и что Британия вырывается из болота так называемого «подвешенного» парламента, когда ни одна из партий не имеет преимущества. Внезапно все опасения по поводу глобальной рецессии, еще одной волны повышения тарифов между двумя крупнейшими экономиками мира и жесткого разрыва Великобритании с Европейским союзом исчезают из поля зрения. Может быть странным, что это пятница,13-е, но те, кто сделал ранний старт, вроде JPMorgan Chase & Co., призывающие к покупкам рисковых активов в 2020 году, могут считать себя счастливчиками.

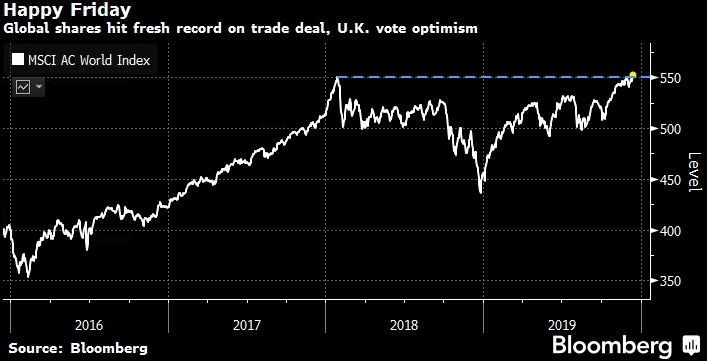

Индекс S&P 500 и Nasdaq Composite закрыли торги в четверг на максимумах, помогая поднять индикатор мирового рынка акций MSCI к его первому историческому максимуму с момента глобального краха в январе 2018 года, когда акции «расплавились», что стало тогда нарративом дня. На валютном рынке иена упала, а юань взлетел. Доходность облигаций выросла: 10-летние Treasuries ушли на север, к 1,9% а их японские коллеги в последние дни превышали 0%, впервые с марта. Эти движения произошли после новостей о том, что президент Дональд Трамп готов подписать «первую фазу» торгового соглашения с Китаем, что исключает введение 15 декабря новой волны американских тарифов. Инвесторы все еще ждут подробностей от самого Трампа, однако американские фьючерсы показали скромное продолжение ралли азиатским утром пятницы.

В Великобританиипремьер-министр Борис Джонсон принимает поздравления по случае выигранного большинства в нижней палате парламента, как показали опросы на выходе из избирательных участков. Такой результат выборов должен гарантировать заключение контракта по Brexit с ЕС в том варианте, который уже разработало прошлое правительство Джонсона и европейские лидеры.

«Теперь у нас естьвзлетно-посадочная полоса для плавного перехода к концу года», — сказал Крис Уэстон, руководитель аналитической группы Pepperstone Group Ltd. в Мельбурне. «Вы видите ситуацию, когда инвесторам придется преследовать рынок до конца года».

В резком контрасте с прошлым годом Федеральная резервная система была главным союзником для тех, кто настроен на повышение в конце этого года. Центральный банк США начал вливать ликвидность в октябре со скоростью 60 миллиардов долларов США в месяц, и председатель Джером Пауэлл заявил в среду, если это необходимо, а ЦБ может перейти к покупка купонных ценных бумаг.

Ставки на политику ФРС изменились, так как риски снизились за последнюю неделю. Торговая динамика фьючерсов на процентную ставку предполагает всего 69% вероятности ее снижения 2020 году. В четверг на прошлой неделе одно снижение было полностью оценено, а 13% вероятности указывали на еще одно снижение к концу следующего года.

Земля смещается и для других. Еще месяц назад некоторые считали, что Банк Японии нуждается в том, чтобы ступить на более глубокую отрицательную территорию с его политическим курсом. Но теперь, когда иена ослабла за пределы 109 долларов за доллар и правительство Японии приняло пакет налоговых стимулов, все выглядит иначе.

«Возможно, мы видим начало сильного падения иены — твит Трампа, результаты Brexit перевернули иену с ног на голову», — сказал Вишну Варатан, руководитель отдела экономики и стратегии Mizuho Bank Ltd. в Сингапуре. «Мы можем увидеть снижение спроса на активы-убежища в 2020 году. Возможно, будет даже последнее „ура“ перед концом года, когда быки в рисковых активах совершат прорыв и вынесут иену вниз отсюда (из диапазона)».

Обнадеживающим фактором как для японских институциональных инвесторов, так и для инвесторов всего мира является сокращение объема торгуемых облигаций с отрицательной доходностью. Он сократился до $11.5 трлн по состоянию на четверг, по сравнению с рекордными $17 трлн в августе, когда бушевала торговая война.

Как долго продлится рождественское ралли, остается вопросом. По трем ключевым рискам сомнения остаются. Аналитикам вряд ли стоит рассчитывать на скорое улучшение отношений между США и Китаем: никто из кандидатов в президенты США не собирается «быть милым с Пекином». Большинство Джонсона может гарантировать, что Великобритания выйдет из ЕС в январе, но им все еще нужно будет договориться о торговых взаимоотношениях и новых соглашениях, а это означает, что сценарий «жесткого Брексита» все еще маячит на горизонте.

Что касается рисков глобальной рецессии, то, хотя существует консенсус в отношении того, что рост будет ускоряться в 2020 году благодаря смягчению денежно-кредитной политики в этом году и мерам ряда стран по предоставлению фискальных стимулов, эта точка зрения не является общепринятой. В Австралии, экономика которой тесно связана со спросом на важные ресурсы, включая уголь и железо, управляющие активами даже прогнозируют, что центральный банк начнет количественное смягчение в следующем году.

FIG.2

А некоторые предупреждают, что сезон президентских выборов в США, который должен начаться в следующем месяце в преддверии предвыборной встречи в Айове 3 февраля, может представлять опасность. Популистская платформа бывшего сенатора Элизабет Уоррен породила предупреждения о том, что рекордный американский бычий рынок акций подходит к концу.

Даже если все новости останутся хорошими, существует проблема оценки. Сколько газа осталось в баке после того, как S&P 500 взлетел на 26% в 2019 году? В кредитном секторе США спреды также остаются исторически низкими.

«Хотелось бы, чтобы мы сохранили некоторые хорошие новости на 2020 год», — сказал Марк Мэтьюз, руководитель отдела исследований в Азии в банке Julius Baer & Co., об этом в интервью Bloomberg TV «Это спровоцируетпо-настоящему мощный рост под конец этого года. Так что же закладывать в цены на следующий?».

Новости на этой неделе включает в себя двухпартийную сделку республиканцев и демократов для финансирования правительства до 20 декабря.

Тем временем инвесторы проигнорировали риски импичмента Трампа, будучи уверенные в том, что республиканское большинство в Сенате означает, что он останется на своем посту. Для развивающихся рынков обнадеживает новый солидный рост китайского юаня и ослабление доллара до самого низкого с июля уровня. Ослабление юаня, которое повлекло за собой падение курсов валют развивающихся стран, сделало долг в долларах более дорогим для обслуживания. В пятницу юань торгуется выше линии 7 за доллар, которая на короткое время напугала рынки в начале этого года.

«Создается чувство, будто все кирпичи в стене беспокойства рассыпались одновременно», — сказал Питер Этуотер, президент Financial Insyghts.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба