16 декабря 2019 Finanz.ru

Китайская экономика, нагруженная долгом в 300% ВВП и теневыми кредитами, точный объем которых не знает даже китайский ЦБ, приближается к точке, когда «экономическое чудо» 1990х и 2000х годов может обернуться неуправляемым заносом системы государственных финансов.

В 2020 году Китаю предстоит пережить «проверку на прочность» локального денежного и долгового рынка из-за «цунами» государственного долга, который необходимо погасить или рефинансировать.

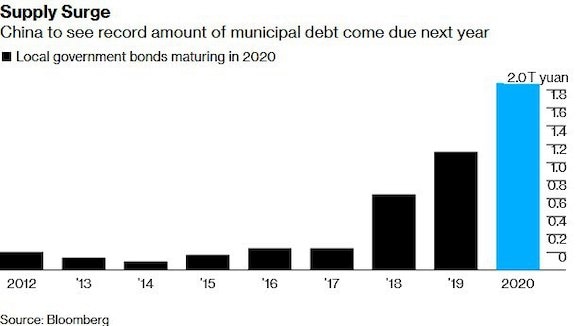

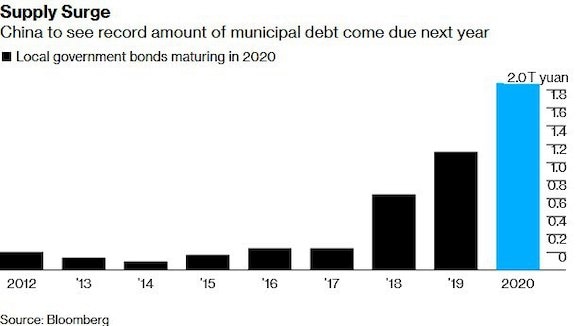

По подсчетам Bloomberg, в следующем году наступает срок погашения облигаций китайских провинций на сумму 2 триллиона юаней. Это на 58% больше, чем в прошлом году, втрое выше 2017 года и 10 превышает средний уровень 2012-17 гг.

Речь идет о муниципальных бондах - они размещаются правительствами провинций КНР, чтобы профинансировать инфраструктурные стройки и выполнить цели партии, отмечает экономист ING Ирис Панг: выпуск таких бумаг резко ускорился в 2019 году из-за торговой войны с США и замедления экономического роста до минимальных с 1990х 6% в год.

Во третьем квартале эмиссия муниципального долга составила 2 трлн юаней, в четвертом, скорее всего, последует выпуск бондов еще на триллион, говорит Панг. В июне правительство КНР расширило перечень секторов, которые могут финансироваться с помощью муниципальных облигаций: в него включили транспорт, энергетику, лесную отрасль, туризм, образование и медицину.

Речи о погашение этого долга не идет: облигации придется рефинансировать и одновременно выпускать новые - общая сумма в 2020 году может составить 5,5 триллиона юаней, превысив показатель этого года на 28%, прогнозирует аналитик Zhongtai Securities Ки Шень.

Это означает, что китайскому ЦБ придется увеличить мощность «печатного станка», заливая экономику кредитной эмиссией.

По итогам третьего квартала рост денежной массы в КНР, измеренный агрегатом М2, ускорился с 8,2% до 8,4% год к году. За три месяца в систему было закачано 13,9 триллиона юаней дополнительных кредитов в национальной валюте, а экономика получила «допинг» на сумму, эквивалентную 14,5% номинального ВВП. Каждый седьмой юань нового долга пришелся на спецоблигации китайских провинций.

В то время как денежная масса в Китае продолжает расти, международные резервы остаются примерно на одном уровне - 3,1 трлн долларов, отмечает аналитик ЦМИ Сбербанка Николай Фролов.

В результате обеспеченность юаня ЗВР продолжает снижаться, делая его уязвимым. С каждым годом все более реальной выглядит угроза «набега на резервы», говорит Фролов: то есть спекулятивной атаки против юаня в расчете на то, что китайский ЦБ будет продавать валюту, чтобы удержать рынок под контролем.

«Сдерживать его с помощью валютных ограничений можно, но эти меры, во-первых, всё сложнее администрировать, а во-вторых, они могут замедлять экономический рост», - добавляет Фролов.

Пока же управление юаневой массой фактически переведено в ручной режим - об этом свидетельствует ситуация на рынке межбанковских кредитов, где практически прекратились колебания ставки Shibor.

«Это может указывать на проблемы с ликвидностью», - говорит Фролов.

И хотя «печатный станок» китайского ЦБ работает без остановки, отгружая в систему свежую порцию кредитов каждый квартал, эффективность этой стероидной «накачки» неуклонно и резко снижается. Если в период 2007-09 гг на каждый доллар нового долга экономика КНР давала 0,65 центов нового ВВП, то за последние два года - лишь 0,34 цента, подсчитали аналитики Hoisington Management.

Этот процесс наблюдается во всем мире: в еврозоне измеренная таким образом эффективность долга за 10 лет упала на 13,5%, в Великобритании - на 14,5%, в США - на 5,6%, в целом по глобальной экономике - на 11,1%. Китай же стал «чемпионом» по спаду этого импульса - 38,2%.

Волна дефолтов в Китае добралась до госкомпаний

Связи между материковым и офшорным рынками долга Китая становятся более тесными, что делает последний более уязвимым перед локальными дефолтами.

В условиях замедления экономики страны и ужесточения ситуации с ликвидностью наиболее слабые компании сталкиваются с трудностями при погашении долга. Это создает нервозность и на офшорном рынке. Рост числа китайских инвесторов на рынке долларовых облигаций способствовал концентрации риска: эти держатели бондов теперь сбрасывают их при первых сигналах тревоги. Мусорные облигации Азии на прошлой неделе понесли максимальные потери с августа на фоне серии неплатежей по материковым бумагам, остудивших ралли.

Предложение государственного сырьевого трейдера Tewoo Group Co. о вынужденном обмене бумаг, который иностранные рейтинговые агентства часто рассматривают как де-факто дефолт, заставила материковых инвесторов усомниться в государственной поддержке. А в пятницу досрочное погашение пропустила одна из фирм, созданных для финансирования региональных властей, возродив опасения инвесторов по поводу таких эмитентов, хотя она и произвела выплату в понедельник.

Учитывая, что в следующем году наступает срок погашения почти четверти от общего объема китайских долларовых бондов, опасения нарастают.

Китайские инвесторы ранее оценивали кредитоспособность государственных компаний и структур, созданных для финансирования местных властей, основываясь на "сильной уверенности" в том, что правительство будет поддерживать таких эмитентов, говорит старший кредитный аналитик Loomis Sayles Investments Asia Чжи Вэй Фэн.

Теперь веры в это меньше, сказала она. Локальные инвесторы, которые были в авангарде ралли, когда придерживались оптимистичных взглядов, становятся основной движущей силой снижения на фоне ослабления доверия, добавила Фэн.

В 2020 году Китаю предстоит пережить «проверку на прочность» локального денежного и долгового рынка из-за «цунами» государственного долга, который необходимо погасить или рефинансировать.

По подсчетам Bloomberg, в следующем году наступает срок погашения облигаций китайских провинций на сумму 2 триллиона юаней. Это на 58% больше, чем в прошлом году, втрое выше 2017 года и 10 превышает средний уровень 2012-17 гг.

Речь идет о муниципальных бондах - они размещаются правительствами провинций КНР, чтобы профинансировать инфраструктурные стройки и выполнить цели партии, отмечает экономист ING Ирис Панг: выпуск таких бумаг резко ускорился в 2019 году из-за торговой войны с США и замедления экономического роста до минимальных с 1990х 6% в год.

Во третьем квартале эмиссия муниципального долга составила 2 трлн юаней, в четвертом, скорее всего, последует выпуск бондов еще на триллион, говорит Панг. В июне правительство КНР расширило перечень секторов, которые могут финансироваться с помощью муниципальных облигаций: в него включили транспорт, энергетику, лесную отрасль, туризм, образование и медицину.

Речи о погашение этого долга не идет: облигации придется рефинансировать и одновременно выпускать новые - общая сумма в 2020 году может составить 5,5 триллиона юаней, превысив показатель этого года на 28%, прогнозирует аналитик Zhongtai Securities Ки Шень.

Это означает, что китайскому ЦБ придется увеличить мощность «печатного станка», заливая экономику кредитной эмиссией.

По итогам третьего квартала рост денежной массы в КНР, измеренный агрегатом М2, ускорился с 8,2% до 8,4% год к году. За три месяца в систему было закачано 13,9 триллиона юаней дополнительных кредитов в национальной валюте, а экономика получила «допинг» на сумму, эквивалентную 14,5% номинального ВВП. Каждый седьмой юань нового долга пришелся на спецоблигации китайских провинций.

В то время как денежная масса в Китае продолжает расти, международные резервы остаются примерно на одном уровне - 3,1 трлн долларов, отмечает аналитик ЦМИ Сбербанка Николай Фролов.

В результате обеспеченность юаня ЗВР продолжает снижаться, делая его уязвимым. С каждым годом все более реальной выглядит угроза «набега на резервы», говорит Фролов: то есть спекулятивной атаки против юаня в расчете на то, что китайский ЦБ будет продавать валюту, чтобы удержать рынок под контролем.

«Сдерживать его с помощью валютных ограничений можно, но эти меры, во-первых, всё сложнее администрировать, а во-вторых, они могут замедлять экономический рост», - добавляет Фролов.

Пока же управление юаневой массой фактически переведено в ручной режим - об этом свидетельствует ситуация на рынке межбанковских кредитов, где практически прекратились колебания ставки Shibor.

«Это может указывать на проблемы с ликвидностью», - говорит Фролов.

И хотя «печатный станок» китайского ЦБ работает без остановки, отгружая в систему свежую порцию кредитов каждый квартал, эффективность этой стероидной «накачки» неуклонно и резко снижается. Если в период 2007-09 гг на каждый доллар нового долга экономика КНР давала 0,65 центов нового ВВП, то за последние два года - лишь 0,34 цента, подсчитали аналитики Hoisington Management.

Этот процесс наблюдается во всем мире: в еврозоне измеренная таким образом эффективность долга за 10 лет упала на 13,5%, в Великобритании - на 14,5%, в США - на 5,6%, в целом по глобальной экономике - на 11,1%. Китай же стал «чемпионом» по спаду этого импульса - 38,2%.

Волна дефолтов в Китае добралась до госкомпаний

Связи между материковым и офшорным рынками долга Китая становятся более тесными, что делает последний более уязвимым перед локальными дефолтами.

В условиях замедления экономики страны и ужесточения ситуации с ликвидностью наиболее слабые компании сталкиваются с трудностями при погашении долга. Это создает нервозность и на офшорном рынке. Рост числа китайских инвесторов на рынке долларовых облигаций способствовал концентрации риска: эти держатели бондов теперь сбрасывают их при первых сигналах тревоги. Мусорные облигации Азии на прошлой неделе понесли максимальные потери с августа на фоне серии неплатежей по материковым бумагам, остудивших ралли.

Предложение государственного сырьевого трейдера Tewoo Group Co. о вынужденном обмене бумаг, который иностранные рейтинговые агентства часто рассматривают как де-факто дефолт, заставила материковых инвесторов усомниться в государственной поддержке. А в пятницу досрочное погашение пропустила одна из фирм, созданных для финансирования региональных властей, возродив опасения инвесторов по поводу таких эмитентов, хотя она и произвела выплату в понедельник.

Учитывая, что в следующем году наступает срок погашения почти четверти от общего объема китайских долларовых бондов, опасения нарастают.

Китайские инвесторы ранее оценивали кредитоспособность государственных компаний и структур, созданных для финансирования местных властей, основываясь на "сильной уверенности" в том, что правительство будет поддерживать таких эмитентов, говорит старший кредитный аналитик Loomis Sayles Investments Asia Чжи Вэй Фэн.

Теперь веры в это меньше, сказала она. Локальные инвесторы, которые были в авангарде ралли, когда придерживались оптимистичных взглядов, становятся основной движущей силой снижения на фоне ослабления доверия, добавила Фэн.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба