25 декабря 2019 ITI Capital Луцко Искандер

Потенциал роста в 2020 г. сохраняется, но ограниченный

Доходы от инвестиций в этом году превзошли ожидания большинства оптимистично настроенных профессиональных инвесторов, лучшими активами оказались IT-компании США и нефтегазовый сектор России. В обоих случаях рост превысил 40% в валюте. Рынок продолжает неуклонно расти после новостей о подписании документов первой части американо-китайской торговой сделки в начале января. Соглашение открывает перед инвесторами в начале года возможности risk-on и выступает в качестве тактического фактора, который позволяет перенести инвестиционные позиции на следующий год без необходимости фиксировать прибыль сейчас, до конца года. В то же время следующий год будет более волатильным чем 2019 г., учитывая начало предвыборной гонки в США в первом полугодии и тот факт, что потенциал роста многих ключевых и ликвидных бумаг ограничен. Ситуация будет зависеть от текущих факторов, таких как исход торговых сделок и Brexit, и новых, таких как президентская гонка в США. Хедж-стратегия подразумевает покупку колл-опционов, а также ETF на VIX (UVIX US Equity).

Наши идеи для покупки — краткий обзор

На российском рынке нам нравятся тактические варианты — акции металлургических и горнодобывающих компаний, таких как ММК и Северсталь. Среди фундаментальных долгосрочных вложений мы рекомендуем Petropavlovsk, АФК Система и российские IT-акции, такие как Яндекс и Mail.ru, а также производителей удобрений, таких как Фосагро. В целом мы считаем, что в следующем году хороший потенциал у акций второго и первого эшелона, как отмечалось ранее.

Дальнейшее укрепления рубля и его устойчивость — залог роста Сбербанка. Газпром остается самой дешевой бумагой по соотношению стоимость чистых активов/капитализация.

Мы также считаем, что рубль сохранит свою привлекательность и продолжит укрепляться. Наш целевой уровень на конец первого квартала 2020 г. — 60,5 руб. за доллар.

Отдельно мы рекомендуем самые высокодоходные дивидендные истории в 2020 г. (оценка дивидендных годовых доходностей), такие как Северсталь (13%), ММК (12%), Татнефть преф (11%) и Норильский Никель (9%).

Рост российского рынка акций продолжает отставать от динамики пятилетних российских CDS, что уже привело к снижению стоимости странового риска до уровня июля 2007 г. и сохранению потенциала роста российского рынка. В прошлом при уровне 5-летних CDS в 57,3 (текущий уровень) индекс РТС составлял около 2000 пунктов. Для покупки индекса лучший актив — ETF RUSE, Биржевой индексный фонд RUSE (Russian Equities), в состав которого входят акции крупнейших российских компаний: Газпрома, Сбербанка, Лукойла, Яндекса, Роснефти, Норильского Никеля и других.

В разрезе S&P 500 самыми недооцененными остаются нефтесервисные компании, такие как Marathon Petroleum, EQT, Schlumberger, Halliburton и Cabot Oil, а также отдельные акции, смотрите подробности в отчете. Также сильно отстают акции американских компаний малой капитализации, которые больше всего пострадали от торговых войн, следовательно стоит обратить внимание на индекс Russel 2000, в особенности на компании транспортного сектора.

Таблица прогнозов и стратегия

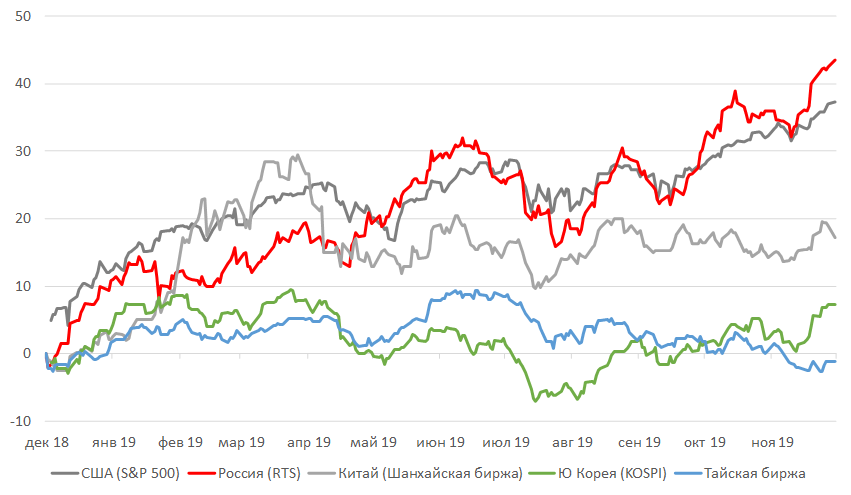

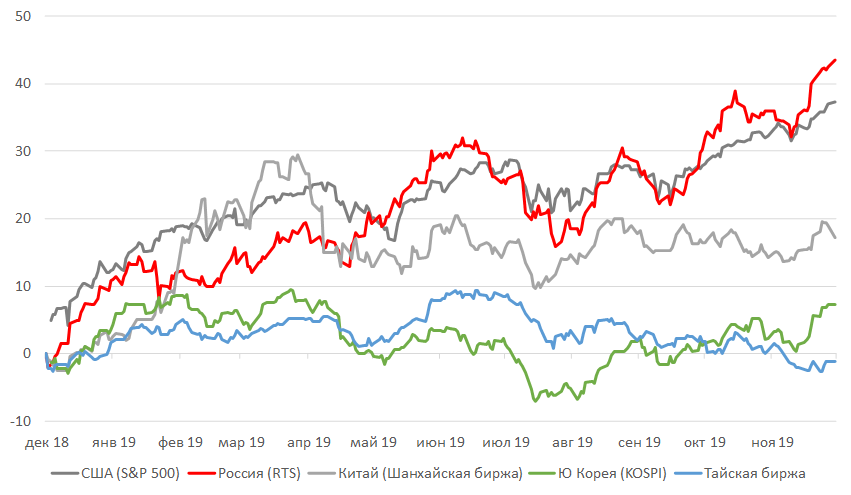

Лучшие и худшие активы с начала года в валюте, %

Другой позитивный и более фундаментальный фактор — хорошие экономические данные из США — потребительские расходы увеличились более чем на 3% в третьем квартале, в результате чего ВВП за отчетный период вырос на 2,1%, по окончательным данным. Но впоследствии мы наблюдали ослабление рисков рецессии — спред между краткосрочными и долгосрочными казначейскими облигациями США, который сейчас отрицательный −29 б.п., составлял +5 б.п. в конце августа, когда ситуация казалась ужасной и все ждали рецессию в следующем году. В этих условиях все чаще возникают дискуссии о том, что спред будет узким и доходность длинных КО США может достичь 3% в следующем году вместо нынешних 2%.

Спред между КО США 2 и 5 лет, б.п.

Почему рецессия маловероятна в 2020 г.?

Согласно оценке Fitch, эффективная ставка торговых пошлин на импорт из Китая в следующем году, скорее всего, снизится до 16%, тогда как изначально она должна была составлять 25% и выше. Таким образом, если первая часть сделки увенчается успехом, экономический рост Китая может ускориться до 6% в 2020 г. вместо 5,7%, как ожидалось ранее. В целом мировой ВВП может прибавить 3% после замедления предыдущего года, считает МВФ, т.к. перспективы реализации первой части сделки растут. Ускорение глобальной экономики во многом обусловлено прогнозируемым ростом ВВП развивающихся рынков (EM) на 4,7% в следующем году благодаря увеличению доли сектора услуг по отношению к производственному сектору, которая в большинстве экономик составляет менее 50%, что указывает на замедление роста.

В условиях низких ставок спрос на акции будет расти. Снижение ставок и низкая инфляция будут вынуждать инвесторов искать более высокую доходность. Более 30% суверенных обязательств развитых экономик в валюте относятся к инструментам с отрицательной ставкой, 50% — со ставкой 1–2%, следует из доклада МВФ по вопросам глобальной финансовой стабильности. При таких уровнях в долгосрочной перспективе доходность от прибыли компаний в США (обратно пропорциональная P/E) в 5,3% может стать еще более привлекательной. Мировой ВВП в 2020 г. вырастет на 3,4% против прогнозных 3% по итогам 2019 г. в основном за счет развивающихся стран, доля которых в глобальной экономике увеличивается и составляет уже порядка 46%.

Заглядывая вперед, даже если принять, что мировая экономика будет ускоряться, отказ ФРС от снижения ставок в следующем году ограничит доходность от инвестиций в краткосрочные казначейские облигации. А доходность бумаг на длинном конце кривой ограничена до тех пор, пока инвесторы, ищущие доходные активы по всему миру, не будут готовы наброситься на дешевеющий американский госдолг.

Глобальные рынки хорошо защищены избыточным притоком ликвидности

Мягкая монетарная политика и бюджетно-налоговые меры правительств не изменятся и в следующем году. Например, США продолжают политику количественного смягчения после скупки более $130 млрд облигаций и проведения операций «овернайт» и срочного РЕПО, чтобы обеспечить восстановление банковских резервов, в результате чего рынок получил $237 млрд ликвидности. Власти также готовы влить в финансовую систему около $490 млрд 31 декабря. В целом на балансе ФРС сейчас находятся более $3,7 трлн активов. Объем американского денежного рынка превосходит $3,6 трлн — эти средства могут быть направлены на американский фондовый рынок, поскольку доходность и ставки остаются низкими, тогда как доходность американского фондового рынка близка к 5%.

Объем сделок обратного выкупа (buy-back) на фондовом рынке США с начала года превысил $770 млрд, выплаты дивидендов — $500 млрд, объем завершенных сделок M&A составляет $1 трлн, незавершенных — более $1,3 трлн.

Источник ликвидности на рынке США

Что покупать из акций США?

Самыми недооцененными в S&P 500 остаются нефтесервисные компании, такие как Marathon Petroleum, EQT, Schlumberger, Halliburton и Cabot Oil, а также отдельные акции, такие как Abiomed, Gilead Science, US Cellular Group, Textron, Amazon, Constellation Brands и TripAdvisor — у них двузначный потенциал роста в следующем году. Большинство нефтегазовых компаний в США, как например Halliburton и Schlumberger, торговалось на локальных минимумах 2002 г., но с октября они прибавили 30%, торгуются в восходящим тренде и имеют двузначный потенциал роста ввиду оптимизации бизнеса, снижения долговой нагрузки, новой программы buy-back и повышения эффективности добычи. Это особенно актуально для нефтегазового сектора США, который значительно закредитован из-за высокого объема добычи в 2014 г., когда число буровых установок достигло рекорда.

Также интересно обратить внимание на биофармацевтику, например на Gilead Sciences (GILD US Equity) с потенциалом роста в 18% через 12 месяцев в валюте — компании в последнее время помогли новости об инновационных разработках, новых сделках и ослабление опасений по поводу политических рисков.

Самые недооцененные сектора США в ближайшие 12 месяцев, %

Что покупать в случае роста волатильности?

Объем торгов колл-опционами на Cboe Volatility Index (VIX) вдвое превышает объем торгов пут-опционами — индекс опустился до минимума с июля в условиях ралли на фондовом рынке

Самой заметной недавней сделкой стала покупка 50 тыс. колл-опционов с исполнением в апреле по $65 за $0,1/бумага. Таким образом, ставка подразумевает скачок VIX на 500% с текущего уровня. Апрельские опционы подразумевают повышение геополитических рисков

Следовательно для хеджа мы рекомендуем ультрадешевые колл-опционы на покупку волатильности, или можно сделать проще и купить ETF на VIX (UVXY US Equity), этот инструмент также торгуется на локальных минимумах, всего в 4 п.п. от исторического минимума и представляет большой потенциал роста

Самый большой приятный сюрприз года — Россия

Самым большим сюрпризом этого года стала России, которая прибавила более 40% (RTSI$) в долларовом выражении и 27% — в рублевом выражении (MOEX) в условиях действующих с 2014 г. санкций и введенных в 2018 г. дополнительных ограничительных мер, нацеленных на Русал и якобы причастных к делу Скрипаля

В этом году инвесторов привлекли исключительные фундаментальные факторы, обеспечивающие привлекательность российского рынка, поскольку доходность керри-трейд остается одной из самых высоких в мире в условиях снижения инфляции и замедления роста ВВП до нулевой отметки в ближайшие годы, тогда как номинальная ставка по-прежнему превышает 6%

Мы оцениваем потенциал роста российского рынка в следующем году в диапазоне 10–15% после того, как RTSI поднялся более чем на 40% в этом году по аналогии с лучшими американскими IT- акциями

Почему у иностранцев большой интерес к России

Международные резервы России значительно превышают $545 млрд, а внешний долг продолжает сокращаться, в результате чего отношение долг/ВВП опустилось ниже беспрецедентных 10%. Акции остаются дешевыми, торгуясь с 40%-ным дисконтом по сравнению с EM-аналогами и более 60%-ным — по сравнению с развитыми рынками (DM), дивиденды могут быть близки к 8% по итогам года. Рубль удерживает статус самой устойчивой валюты EM и одной из наименее волатильных валют в мире, в то время как приток в локальные суверенные облигации превысил $17 млрд после $7 млрд оттока прошлого года. Таким образом, нерезиденты вкладывались как в акции (3/4 доли российского акций в свободном обращении (free-float) принадлежит международным инвесторам, или порядка 25%), так и в валютный рынок (32% ОФЗ принадлежат иностранцам)

Мы по-прежнему видим приличный потенциал роста Газпрома в следующем году. В этом году компания прибавила 67% вопреки санкциям против Северного потока-2, так как акции торгуются на уровне коэффициента цена/балансовая стоимость 0,4

Сбербанк, который в этом году вырос на 31%, выступает в роли идеального индикатора сильной игры в рублях. Сбербанк — это фундаментальная макроигра со ставкой на рубль к доллару, который тесно коррелирует с валютой и ОФЗ, из-за того что 46% населения держат депозиты в Сбербанке, при этом лишь 20% этих вкладов — валютные. Каждый раз после разворота рынка, когда, как ожидается, рубль будет укрепляться к доллару, стоит больше перекладываться в Сбербанк. Но этому обязательно должно сопутствовать удорожание нефти, что мы сейчас и наблюдаем. Потому что при ее текущей цене в $66/барр. курс рубля выглядит справедливым, хотя корреляция между российской валютой и нефтью упала до 37%

Среди прочего, хорошие тактические варианты — акции металлургических и горнодобывающих компаний, таких как ММК и Северсталь

Среди фундаментальных долгосрочных вложений мы рекомендуем Petropavlovsk, АФК Система и российские IT-акции, такие как Яндекс и Mail.ru, а также производителей удобрений, таких как Фосагро. В целом мы считаем, что в следующем году хороший потенциал у акций второго и первого эшелона, как отмечалось ранее

-208.png)

Дивидендные истории за 2019 г. в 2020 г.

Что будет с рублем?

Рубль сохранит свою привлекательность в следующем году, если не изменится санкционная риторика. Санкционная премия упала на 11% и сейчас составляет 10%

Мы оцениваем справедливый курс рубля без санкционный премии в 56 руб. за доллар

В начале первого квартала (традиционно позитивного для рубля) 2020 г., мы ожидаем укрепления до 60,5 руб. за доллар, до середины первого полугодия возможно движение чуть ниже 60, до 58 руб. за доллар, если отношения между Россий и Украиной продолжат улучшаться, не будет геополитических рисков со стороны администрации США и торговые отношения между США и Китаем наладятся

Китай и Азия могут показать лучшие результаты в следующем году

Если первая часть торговой сделки увенчается успехом и создаст предпосылки для второй части, то Китай и азиатские страны могут значительно превзойти своих конкурентов по DM и EM из-за отставания в этом году

Например, Таиланд, Малайзия и Индонезия отстают в этом году, тогда как рост Таиланда в следующем году будет двузначным. Индия и Корея прибавят более 8%. В целом рынки Азиатско-Тихоокеанского региона поднялись на 16%, но повысятся еще на 10%, согласно консенсус-прогнозу; рост рынка Китая составил 19%, но в долларовом выражении — более 14%, следует из консенсус-прогноза

Передовые и отстающие страновые индексы с начала года в валюте, %

RTSI $ index против российских CDS 5 лет

Доходы от инвестиций в этом году превзошли ожидания большинства оптимистично настроенных профессиональных инвесторов, лучшими активами оказались IT-компании США и нефтегазовый сектор России. В обоих случаях рост превысил 40% в валюте. Рынок продолжает неуклонно расти после новостей о подписании документов первой части американо-китайской торговой сделки в начале января. Соглашение открывает перед инвесторами в начале года возможности risk-on и выступает в качестве тактического фактора, который позволяет перенести инвестиционные позиции на следующий год без необходимости фиксировать прибыль сейчас, до конца года. В то же время следующий год будет более волатильным чем 2019 г., учитывая начало предвыборной гонки в США в первом полугодии и тот факт, что потенциал роста многих ключевых и ликвидных бумаг ограничен. Ситуация будет зависеть от текущих факторов, таких как исход торговых сделок и Brexit, и новых, таких как президентская гонка в США. Хедж-стратегия подразумевает покупку колл-опционов, а также ETF на VIX (UVIX US Equity).

Наши идеи для покупки — краткий обзор

На российском рынке нам нравятся тактические варианты — акции металлургических и горнодобывающих компаний, таких как ММК и Северсталь. Среди фундаментальных долгосрочных вложений мы рекомендуем Petropavlovsk, АФК Система и российские IT-акции, такие как Яндекс и Mail.ru, а также производителей удобрений, таких как Фосагро. В целом мы считаем, что в следующем году хороший потенциал у акций второго и первого эшелона, как отмечалось ранее.

Дальнейшее укрепления рубля и его устойчивость — залог роста Сбербанка. Газпром остается самой дешевой бумагой по соотношению стоимость чистых активов/капитализация.

Мы также считаем, что рубль сохранит свою привлекательность и продолжит укрепляться. Наш целевой уровень на конец первого квартала 2020 г. — 60,5 руб. за доллар.

Отдельно мы рекомендуем самые высокодоходные дивидендные истории в 2020 г. (оценка дивидендных годовых доходностей), такие как Северсталь (13%), ММК (12%), Татнефть преф (11%) и Норильский Никель (9%).

Рост российского рынка акций продолжает отставать от динамики пятилетних российских CDS, что уже привело к снижению стоимости странового риска до уровня июля 2007 г. и сохранению потенциала роста российского рынка. В прошлом при уровне 5-летних CDS в 57,3 (текущий уровень) индекс РТС составлял около 2000 пунктов. Для покупки индекса лучший актив — ETF RUSE, Биржевой индексный фонд RUSE (Russian Equities), в состав которого входят акции крупнейших российских компаний: Газпрома, Сбербанка, Лукойла, Яндекса, Роснефти, Норильского Никеля и других.

В разрезе S&P 500 самыми недооцененными остаются нефтесервисные компании, такие как Marathon Petroleum, EQT, Schlumberger, Halliburton и Cabot Oil, а также отдельные акции, смотрите подробности в отчете. Также сильно отстают акции американских компаний малой капитализации, которые больше всего пострадали от торговых войн, следовательно стоит обратить внимание на индекс Russel 2000, в особенности на компании транспортного сектора.

Таблица прогнозов и стратегия

Лучшие и худшие активы с начала года в валюте, %

Другой позитивный и более фундаментальный фактор — хорошие экономические данные из США — потребительские расходы увеличились более чем на 3% в третьем квартале, в результате чего ВВП за отчетный период вырос на 2,1%, по окончательным данным. Но впоследствии мы наблюдали ослабление рисков рецессии — спред между краткосрочными и долгосрочными казначейскими облигациями США, который сейчас отрицательный −29 б.п., составлял +5 б.п. в конце августа, когда ситуация казалась ужасной и все ждали рецессию в следующем году. В этих условиях все чаще возникают дискуссии о том, что спред будет узким и доходность длинных КО США может достичь 3% в следующем году вместо нынешних 2%.

Спред между КО США 2 и 5 лет, б.п.

Почему рецессия маловероятна в 2020 г.?

Согласно оценке Fitch, эффективная ставка торговых пошлин на импорт из Китая в следующем году, скорее всего, снизится до 16%, тогда как изначально она должна была составлять 25% и выше. Таким образом, если первая часть сделки увенчается успехом, экономический рост Китая может ускориться до 6% в 2020 г. вместо 5,7%, как ожидалось ранее. В целом мировой ВВП может прибавить 3% после замедления предыдущего года, считает МВФ, т.к. перспективы реализации первой части сделки растут. Ускорение глобальной экономики во многом обусловлено прогнозируемым ростом ВВП развивающихся рынков (EM) на 4,7% в следующем году благодаря увеличению доли сектора услуг по отношению к производственному сектору, которая в большинстве экономик составляет менее 50%, что указывает на замедление роста.

В условиях низких ставок спрос на акции будет расти. Снижение ставок и низкая инфляция будут вынуждать инвесторов искать более высокую доходность. Более 30% суверенных обязательств развитых экономик в валюте относятся к инструментам с отрицательной ставкой, 50% — со ставкой 1–2%, следует из доклада МВФ по вопросам глобальной финансовой стабильности. При таких уровнях в долгосрочной перспективе доходность от прибыли компаний в США (обратно пропорциональная P/E) в 5,3% может стать еще более привлекательной. Мировой ВВП в 2020 г. вырастет на 3,4% против прогнозных 3% по итогам 2019 г. в основном за счет развивающихся стран, доля которых в глобальной экономике увеличивается и составляет уже порядка 46%.

Заглядывая вперед, даже если принять, что мировая экономика будет ускоряться, отказ ФРС от снижения ставок в следующем году ограничит доходность от инвестиций в краткосрочные казначейские облигации. А доходность бумаг на длинном конце кривой ограничена до тех пор, пока инвесторы, ищущие доходные активы по всему миру, не будут готовы наброситься на дешевеющий американский госдолг.

Глобальные рынки хорошо защищены избыточным притоком ликвидности

Мягкая монетарная политика и бюджетно-налоговые меры правительств не изменятся и в следующем году. Например, США продолжают политику количественного смягчения после скупки более $130 млрд облигаций и проведения операций «овернайт» и срочного РЕПО, чтобы обеспечить восстановление банковских резервов, в результате чего рынок получил $237 млрд ликвидности. Власти также готовы влить в финансовую систему около $490 млрд 31 декабря. В целом на балансе ФРС сейчас находятся более $3,7 трлн активов. Объем американского денежного рынка превосходит $3,6 трлн — эти средства могут быть направлены на американский фондовый рынок, поскольку доходность и ставки остаются низкими, тогда как доходность американского фондового рынка близка к 5%.

Объем сделок обратного выкупа (buy-back) на фондовом рынке США с начала года превысил $770 млрд, выплаты дивидендов — $500 млрд, объем завершенных сделок M&A составляет $1 трлн, незавершенных — более $1,3 трлн.

Источник ликвидности на рынке США

Что покупать из акций США?

Самыми недооцененными в S&P 500 остаются нефтесервисные компании, такие как Marathon Petroleum, EQT, Schlumberger, Halliburton и Cabot Oil, а также отдельные акции, такие как Abiomed, Gilead Science, US Cellular Group, Textron, Amazon, Constellation Brands и TripAdvisor — у них двузначный потенциал роста в следующем году. Большинство нефтегазовых компаний в США, как например Halliburton и Schlumberger, торговалось на локальных минимумах 2002 г., но с октября они прибавили 30%, торгуются в восходящим тренде и имеют двузначный потенциал роста ввиду оптимизации бизнеса, снижения долговой нагрузки, новой программы buy-back и повышения эффективности добычи. Это особенно актуально для нефтегазового сектора США, который значительно закредитован из-за высокого объема добычи в 2014 г., когда число буровых установок достигло рекорда.

Также интересно обратить внимание на биофармацевтику, например на Gilead Sciences (GILD US Equity) с потенциалом роста в 18% через 12 месяцев в валюте — компании в последнее время помогли новости об инновационных разработках, новых сделках и ослабление опасений по поводу политических рисков.

Самые недооцененные сектора США в ближайшие 12 месяцев, %

Что покупать в случае роста волатильности?

Объем торгов колл-опционами на Cboe Volatility Index (VIX) вдвое превышает объем торгов пут-опционами — индекс опустился до минимума с июля в условиях ралли на фондовом рынке

Самой заметной недавней сделкой стала покупка 50 тыс. колл-опционов с исполнением в апреле по $65 за $0,1/бумага. Таким образом, ставка подразумевает скачок VIX на 500% с текущего уровня. Апрельские опционы подразумевают повышение геополитических рисков

Следовательно для хеджа мы рекомендуем ультрадешевые колл-опционы на покупку волатильности, или можно сделать проще и купить ETF на VIX (UVXY US Equity), этот инструмент также торгуется на локальных минимумах, всего в 4 п.п. от исторического минимума и представляет большой потенциал роста

Самый большой приятный сюрприз года — Россия

Самым большим сюрпризом этого года стала России, которая прибавила более 40% (RTSI$) в долларовом выражении и 27% — в рублевом выражении (MOEX) в условиях действующих с 2014 г. санкций и введенных в 2018 г. дополнительных ограничительных мер, нацеленных на Русал и якобы причастных к делу Скрипаля

В этом году инвесторов привлекли исключительные фундаментальные факторы, обеспечивающие привлекательность российского рынка, поскольку доходность керри-трейд остается одной из самых высоких в мире в условиях снижения инфляции и замедления роста ВВП до нулевой отметки в ближайшие годы, тогда как номинальная ставка по-прежнему превышает 6%

Мы оцениваем потенциал роста российского рынка в следующем году в диапазоне 10–15% после того, как RTSI поднялся более чем на 40% в этом году по аналогии с лучшими американскими IT- акциями

Почему у иностранцев большой интерес к России

Международные резервы России значительно превышают $545 млрд, а внешний долг продолжает сокращаться, в результате чего отношение долг/ВВП опустилось ниже беспрецедентных 10%. Акции остаются дешевыми, торгуясь с 40%-ным дисконтом по сравнению с EM-аналогами и более 60%-ным — по сравнению с развитыми рынками (DM), дивиденды могут быть близки к 8% по итогам года. Рубль удерживает статус самой устойчивой валюты EM и одной из наименее волатильных валют в мире, в то время как приток в локальные суверенные облигации превысил $17 млрд после $7 млрд оттока прошлого года. Таким образом, нерезиденты вкладывались как в акции (3/4 доли российского акций в свободном обращении (free-float) принадлежит международным инвесторам, или порядка 25%), так и в валютный рынок (32% ОФЗ принадлежат иностранцам)

Мы по-прежнему видим приличный потенциал роста Газпрома в следующем году. В этом году компания прибавила 67% вопреки санкциям против Северного потока-2, так как акции торгуются на уровне коэффициента цена/балансовая стоимость 0,4

Сбербанк, который в этом году вырос на 31%, выступает в роли идеального индикатора сильной игры в рублях. Сбербанк — это фундаментальная макроигра со ставкой на рубль к доллару, который тесно коррелирует с валютой и ОФЗ, из-за того что 46% населения держат депозиты в Сбербанке, при этом лишь 20% этих вкладов — валютные. Каждый раз после разворота рынка, когда, как ожидается, рубль будет укрепляться к доллару, стоит больше перекладываться в Сбербанк. Но этому обязательно должно сопутствовать удорожание нефти, что мы сейчас и наблюдаем. Потому что при ее текущей цене в $66/барр. курс рубля выглядит справедливым, хотя корреляция между российской валютой и нефтью упала до 37%

Среди прочего, хорошие тактические варианты — акции металлургических и горнодобывающих компаний, таких как ММК и Северсталь

Среди фундаментальных долгосрочных вложений мы рекомендуем Petropavlovsk, АФК Система и российские IT-акции, такие как Яндекс и Mail.ru, а также производителей удобрений, таких как Фосагро. В целом мы считаем, что в следующем году хороший потенциал у акций второго и первого эшелона, как отмечалось ранее

-208.png)

Дивидендные истории за 2019 г. в 2020 г.

Что будет с рублем?

Рубль сохранит свою привлекательность в следующем году, если не изменится санкционная риторика. Санкционная премия упала на 11% и сейчас составляет 10%

Мы оцениваем справедливый курс рубля без санкционный премии в 56 руб. за доллар

В начале первого квартала (традиционно позитивного для рубля) 2020 г., мы ожидаем укрепления до 60,5 руб. за доллар, до середины первого полугодия возможно движение чуть ниже 60, до 58 руб. за доллар, если отношения между Россий и Украиной продолжат улучшаться, не будет геополитических рисков со стороны администрации США и торговые отношения между США и Китаем наладятся

Китай и Азия могут показать лучшие результаты в следующем году

Если первая часть торговой сделки увенчается успехом и создаст предпосылки для второй части, то Китай и азиатские страны могут значительно превзойти своих конкурентов по DM и EM из-за отставания в этом году

Например, Таиланд, Малайзия и Индонезия отстают в этом году, тогда как рост Таиланда в следующем году будет двузначным. Индия и Корея прибавят более 8%. В целом рынки Азиатско-Тихоокеанского региона поднялись на 16%, но повысятся еще на 10%, согласно консенсус-прогнозу; рост рынка Китая составил 19%, но в долларовом выражении — более 14%, следует из консенсус-прогноза

Передовые и отстающие страновые индексы с начала года в валюте, %

RTSI $ index против российских CDS 5 лет

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба