3 февраля 2020 Нордеа Банк

Мы ожидаем, что Банк России сохранит ключевую ставку на неизменном уровне 6.25% на предстоящем заседании 7 февраля, но по-прежнему видим возможность снижения ставки еще один раз в первой половине текущего года.

В следующую пятницу состоится первое заседание Банка России в 2020 году. По нашему мнению, ЦБ возьмет паузу и сохранит ставку неизменной на уровне 6.25% после довольно значимого снижения ключевой ставки совокупно на 150 базисных пунктов во второй половине 2019 года. Теперь регулятор, вероятно, возьмет паузу, чтобы оценить последствия уже осуществленного смягчения денежно-кредитной политики. Кроме того, в пользу такого сценария говорит неопределенность дальнейшей бюджетной политики после смены российского правительства, а также наблюдаемое в последнее время ослабления рубля в условиях повышенной волатильности на глобальных финансовых рынках. С прошлого заседания Банка России в фокусе внимания участников рынка оставалась слабая динамика инфляции, эффекты колебаний курса рубля на динамику инфляции, а также объявленные президентом новые меры социальной поддержки. Ниже мы излагаем свой взгляд на то, почему в пятницу Банк России может оставить ставку без изменений.

Динамика инфляции

После заседания Банка России в декабре инфляция в стране замедлилась с 3.5% до 3.0% г/г, оставаясь ниже таргета регулятора в 4%. Кроме того, показатель текущей инфляции (сезонно сглаженное изменение цен месяц к месяцу) находился на уровне 0.2% (ниже отметки, соответствующей 4% в годовом выражении) с конца августа по ноябрь 2019 года и даже снизился до 0.1% в декабре. В результате инфляция, вероятно, продолжит замедляться в ближайшее время и может временно уйти ниже 2.5% г/г в первом квартале текущего года, так как рост цен в начале 2019 года, вызванный повышением НДС, выйдет из базы расчетов.

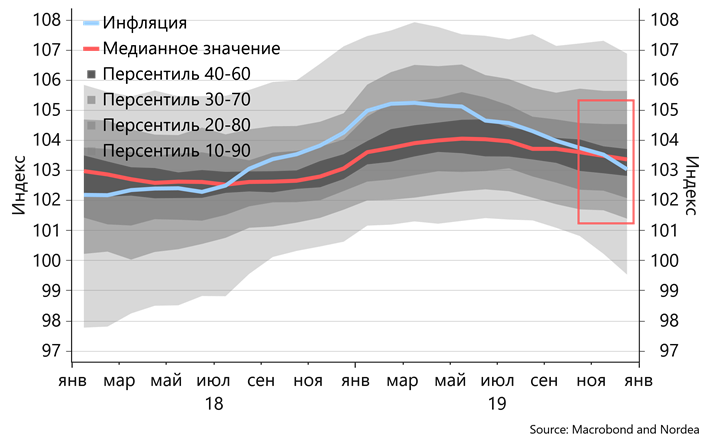

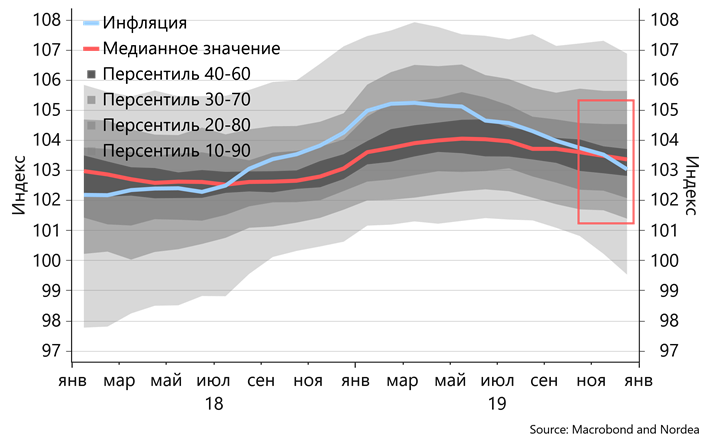

Другим ключевым драйвером замедления текущей инфляции является снижение цен на сельскохозяйственную продукцию, которое стало следствием высокого урожая в прошлом году и развитием тепличных хозяйств местного овощеводства. В то же время в прочих товарах (за исключением мясной продукции) дезинфляционные тренды не столь явно выражены. В результате в декабре медианная инфляция корзины товаров, включенных в расчет инфляции, была выше средней инфляции впервые с середины 2018 года. Наконец, учитывая тот факт, что снижение ставки оказывает влияние на инфляцию с определенным лагом (по оценкам ЦБ, в течение 4-6 кварталов), эффект прошлогодних действий ЦБ на цены пока еще не полностью реализовался. Это значит, что для оценки влияния уже осуществленных снижений ставки на инфляцию требуется больше времени. Это одна из главных причин, по которой мы ждем сохранения ключевой ставки Банка России на неизменном уровне в пятницу.

Медианная инфляция корзины товаров, включенных в расчет инфляции, выше средней инфляции впервые с середины 2018 года

Корректировки бюджета пока вряд ли существенно повлияют на траекторию ключевой ставки

В середине января были объявлены новые меры социальной поддержки, направленные на улучшение демографической ситуации в стране и снижение уровня бедности. Стоимость данных социальных мер оценивается в менее чем 300 млрд. руб. в 2020 году, а их окончательный эффект на параметры федерального бюджета станет известен 11 февраля. На наш взгляд, одной из ключевых целей федерального бюджета останется сохранение макроэкономической стабильности, а увеличение расходов бюджета в 2020 году вряд ли превысит 0.5% от ВВП. Тем не менее, Банк России, вероятно, отметит предстоящие корректировки бюджета как один из факторов неопределенности в своей текущей политике.

Важным вопросом для определения дальнейших действий Банка России является оценка того, какие проинфляционные риски несут в себе озвученные меры социальной поддержки. В соответствии с оценками Минэкономразвития, эти меры дополнительно ускорят рост реальных располагаемых доходов населения на один процентный пункт во второй половине 2020 года. Мы включили такое ускорение доходов в нашу модель, основанную на модифицированной кривой Филлипса, в качестве экзогенного шока. В результате, модель показала, что в ответ на данный шок инфляция в России ускорится лишь на 0.09%-пунктов к концу 2020 года.

Более того, рост потребительского кредитования, который оказывал поддержку потребительской активности в 2019 году, уже начал замедляться (с 25.2% г/г в марте 2019 до 21.1% г/г в декабре). В соответствии с оценками Банка России, к концу года этот рост замедлится до 10-15% г/г. Такая динамика станет сдерживающим фактором для внутреннего спроса. Это, в свою очередь, способно компенсировать возможные проинфляционные эффекты от мер социальной поддержки. Мы не ожидаем, что анонсированные меры социальной поддержки значимо повлияют на траекторию ключевой ставки. Динамика потребительского кредитования, урожай 2020 года, а также реакция цен на снижение ставки в прошлом году будут более важными факторами для динамики инфляции в 2020 году.

Связь динамики курса рубля и инфляции

Укрепление российской валюты является одним из факторов текущего замедления инфляции. Как правило, эффект переноса изменений курса рубля в цены в России занимает до 6 месяцев. При этом в академической литературе показано, что реакция инфляции на изменения курса рубля является ассиметричной: компании более склонны повышать цены при ослаблении рубля, чем снижать их при его укреплении. Построенная нами VAR-модель (с включением трендовой инфляции в качестве контрольной переменной) показывает, что в настоящее время ослабление курса рубля на 10% приводит к ускорению инфляции на 0.6%-пунктов (при неизменности остальных факторов). При этом укрепление рубля на такую же величину замедляет инфляцию лишь на 0.3%-пунктов в течение следующих 6 месяцев. Таким образом, около 0.25%-пунктов от замедления инфляции в прошлом году может быть объяснено укреплением рубля. Применяя такой же подход в текущих условиях, мы оцениваем, что в случае сохранения рубля вблизи отметки 62 в паре с долларом и 68.5 в паре с евро до лета, фактор укрепления курса приведет к замедлению инфляции на 0.1%-пункта в 2020 году.

Такие оценки показывают, что потенциальный проинфляционный эффект новых мер социальной поддержки и дезинфляционный эффект от более крепких значений курса рубля компенсируют друг друга, а их совокупный эффект на инфляцию окажется близким к нулю.

ЦБ может указать на рост волатильности на глобальных площадках как на фактор риска в краткосрочном периоде

Несмотря на то что внутренние факторы указывают на сохранение слабой динамики инфляции в ближайшие месяцы, внешние риски значительно возросли в последнее время на фоне повышенной волатильности на глобальных финансовых рынках. На фоне вспышки нового коронавируса в Китае фьючерсы на нефть Brent потеряли практически 10% за две недели, в то время как рубль ослаб более чем на 2% в паре с долларом США. Страхи замедления китайской экономики, повышенный спрос на защитные активы, очередная инверсия кривой доходности в США и новые опасения рецессии в американской экономике выступают против снижения ставки в следующую пятницу.

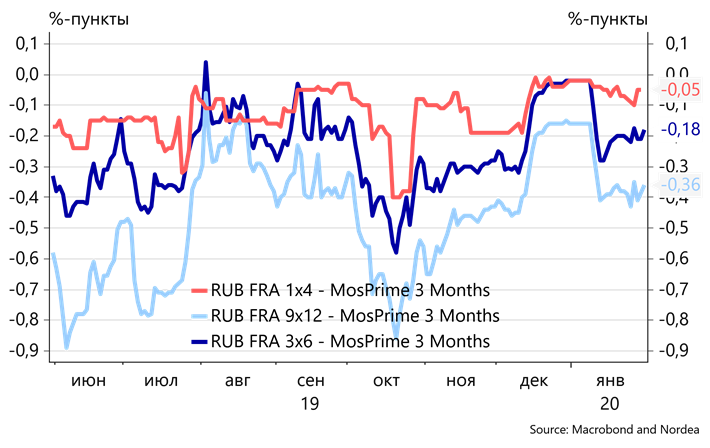

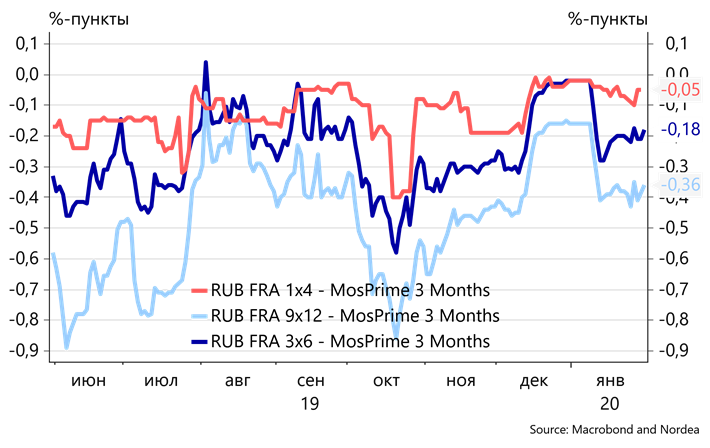

Форвардные контракты указывают на то, что участники рынка ожидают сохранения ставки Банка России на неизменном уровне в следующую пятницу.

Таким образом, мы ожидаем сохранения ключевой ставки на неизменном уровне 6.25% на ближайшем заседании Банка России. Тем не менее, принимая во внимание по-прежнему слабое инфляционное давление, Банк России, вероятно, снизит ставку еще один раз в первой половине 2020 года, особенно если эффекты прошлогоднего смягчения денежно-кредитной политики окажутся слабее, чем ожидалось ранее.

В следующую пятницу состоится первое заседание Банка России в 2020 году. По нашему мнению, ЦБ возьмет паузу и сохранит ставку неизменной на уровне 6.25% после довольно значимого снижения ключевой ставки совокупно на 150 базисных пунктов во второй половине 2019 года. Теперь регулятор, вероятно, возьмет паузу, чтобы оценить последствия уже осуществленного смягчения денежно-кредитной политики. Кроме того, в пользу такого сценария говорит неопределенность дальнейшей бюджетной политики после смены российского правительства, а также наблюдаемое в последнее время ослабления рубля в условиях повышенной волатильности на глобальных финансовых рынках. С прошлого заседания Банка России в фокусе внимания участников рынка оставалась слабая динамика инфляции, эффекты колебаний курса рубля на динамику инфляции, а также объявленные президентом новые меры социальной поддержки. Ниже мы излагаем свой взгляд на то, почему в пятницу Банк России может оставить ставку без изменений.

Динамика инфляции

После заседания Банка России в декабре инфляция в стране замедлилась с 3.5% до 3.0% г/г, оставаясь ниже таргета регулятора в 4%. Кроме того, показатель текущей инфляции (сезонно сглаженное изменение цен месяц к месяцу) находился на уровне 0.2% (ниже отметки, соответствующей 4% в годовом выражении) с конца августа по ноябрь 2019 года и даже снизился до 0.1% в декабре. В результате инфляция, вероятно, продолжит замедляться в ближайшее время и может временно уйти ниже 2.5% г/г в первом квартале текущего года, так как рост цен в начале 2019 года, вызванный повышением НДС, выйдет из базы расчетов.

Другим ключевым драйвером замедления текущей инфляции является снижение цен на сельскохозяйственную продукцию, которое стало следствием высокого урожая в прошлом году и развитием тепличных хозяйств местного овощеводства. В то же время в прочих товарах (за исключением мясной продукции) дезинфляционные тренды не столь явно выражены. В результате в декабре медианная инфляция корзины товаров, включенных в расчет инфляции, была выше средней инфляции впервые с середины 2018 года. Наконец, учитывая тот факт, что снижение ставки оказывает влияние на инфляцию с определенным лагом (по оценкам ЦБ, в течение 4-6 кварталов), эффект прошлогодних действий ЦБ на цены пока еще не полностью реализовался. Это значит, что для оценки влияния уже осуществленных снижений ставки на инфляцию требуется больше времени. Это одна из главных причин, по которой мы ждем сохранения ключевой ставки Банка России на неизменном уровне в пятницу.

Медианная инфляция корзины товаров, включенных в расчет инфляции, выше средней инфляции впервые с середины 2018 года

Корректировки бюджета пока вряд ли существенно повлияют на траекторию ключевой ставки

В середине января были объявлены новые меры социальной поддержки, направленные на улучшение демографической ситуации в стране и снижение уровня бедности. Стоимость данных социальных мер оценивается в менее чем 300 млрд. руб. в 2020 году, а их окончательный эффект на параметры федерального бюджета станет известен 11 февраля. На наш взгляд, одной из ключевых целей федерального бюджета останется сохранение макроэкономической стабильности, а увеличение расходов бюджета в 2020 году вряд ли превысит 0.5% от ВВП. Тем не менее, Банк России, вероятно, отметит предстоящие корректировки бюджета как один из факторов неопределенности в своей текущей политике.

Важным вопросом для определения дальнейших действий Банка России является оценка того, какие проинфляционные риски несут в себе озвученные меры социальной поддержки. В соответствии с оценками Минэкономразвития, эти меры дополнительно ускорят рост реальных располагаемых доходов населения на один процентный пункт во второй половине 2020 года. Мы включили такое ускорение доходов в нашу модель, основанную на модифицированной кривой Филлипса, в качестве экзогенного шока. В результате, модель показала, что в ответ на данный шок инфляция в России ускорится лишь на 0.09%-пунктов к концу 2020 года.

Более того, рост потребительского кредитования, который оказывал поддержку потребительской активности в 2019 году, уже начал замедляться (с 25.2% г/г в марте 2019 до 21.1% г/г в декабре). В соответствии с оценками Банка России, к концу года этот рост замедлится до 10-15% г/г. Такая динамика станет сдерживающим фактором для внутреннего спроса. Это, в свою очередь, способно компенсировать возможные проинфляционные эффекты от мер социальной поддержки. Мы не ожидаем, что анонсированные меры социальной поддержки значимо повлияют на траекторию ключевой ставки. Динамика потребительского кредитования, урожай 2020 года, а также реакция цен на снижение ставки в прошлом году будут более важными факторами для динамики инфляции в 2020 году.

Связь динамики курса рубля и инфляции

Укрепление российской валюты является одним из факторов текущего замедления инфляции. Как правило, эффект переноса изменений курса рубля в цены в России занимает до 6 месяцев. При этом в академической литературе показано, что реакция инфляции на изменения курса рубля является ассиметричной: компании более склонны повышать цены при ослаблении рубля, чем снижать их при его укреплении. Построенная нами VAR-модель (с включением трендовой инфляции в качестве контрольной переменной) показывает, что в настоящее время ослабление курса рубля на 10% приводит к ускорению инфляции на 0.6%-пунктов (при неизменности остальных факторов). При этом укрепление рубля на такую же величину замедляет инфляцию лишь на 0.3%-пунктов в течение следующих 6 месяцев. Таким образом, около 0.25%-пунктов от замедления инфляции в прошлом году может быть объяснено укреплением рубля. Применяя такой же подход в текущих условиях, мы оцениваем, что в случае сохранения рубля вблизи отметки 62 в паре с долларом и 68.5 в паре с евро до лета, фактор укрепления курса приведет к замедлению инфляции на 0.1%-пункта в 2020 году.

Такие оценки показывают, что потенциальный проинфляционный эффект новых мер социальной поддержки и дезинфляционный эффект от более крепких значений курса рубля компенсируют друг друга, а их совокупный эффект на инфляцию окажется близким к нулю.

ЦБ может указать на рост волатильности на глобальных площадках как на фактор риска в краткосрочном периоде

Несмотря на то что внутренние факторы указывают на сохранение слабой динамики инфляции в ближайшие месяцы, внешние риски значительно возросли в последнее время на фоне повышенной волатильности на глобальных финансовых рынках. На фоне вспышки нового коронавируса в Китае фьючерсы на нефть Brent потеряли практически 10% за две недели, в то время как рубль ослаб более чем на 2% в паре с долларом США. Страхи замедления китайской экономики, повышенный спрос на защитные активы, очередная инверсия кривой доходности в США и новые опасения рецессии в американской экономике выступают против снижения ставки в следующую пятницу.

Форвардные контракты указывают на то, что участники рынка ожидают сохранения ставки Банка России на неизменном уровне в следующую пятницу.

Таким образом, мы ожидаем сохранения ключевой ставки на неизменном уровне 6.25% на ближайшем заседании Банка России. Тем не менее, принимая во внимание по-прежнему слабое инфляционное давление, Банк России, вероятно, снизит ставку еще один раз в первой половине 2020 года, особенно если эффекты прошлогоднего смягчения денежно-кредитной политики окажутся слабее, чем ожидалось ранее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба